FINANCIAMIENTO DEL REGIMEN NACIONAL DE PREVISION SOCIAL. AFECTACION DEL I.V.A.. IMPUESTO SOBRE COMBUSTIBLES LIQUIDOS Y GAS NATURAL. MODIFICACIONES A LA LEY DEL FONDO NACIONAL DE LA VIVIENDA. DEROGACION DE REGIMENES DE JUBILACIONES ESPECIALES. IMPUESTO SOBRE LOS BIENES PERSONALES NO INCORPORADO AL PROCESO ECONOMICO. DESTINO DE LOS RECURSOS DE PRIVATIZACIONES. MODIFICACION DE LA LEY DE TASAS JUDICIALES.

Ley Nº 23.966

Sancionada: Agosto 1 de 1991

Promulgada Parcial: Agosto 15 de 1991

El Senado y Cámara de Diputados de la Nación Argentina reunidos en Congreso, etc. sancionan con fuerza de Ley:

TITULO I

FINANCIAMIENTO DEL REGIMEN NACIONAL DE PREVISION SOCIAL

ARTICULO 1º — Sustitúyese el primer párrafo del artículo 9° de la Ley Nº 18.037, texto ordenado en 1976 y sus modificaciones, por el siguiente:

"El aporte personal del afiliado será del DIEZ POR CIENTO (10%) y la contribución del empleador del DIECISEIS POR CIENTO (16%), en ambos casos tomando como base la remuneración determinada de conformidad a las normas de la presente ley.

Facúltase al Poder Ejecutivo Nacional a aumentar y/o disminuir los aportes establecidos en el presente artículo en hasta UN (1) punto del aporte del afiliado y en hasta DOS (2) puntos el aporte del empleador".

ARTICULO 2º — Sustitúyese el enunciado del primer párrafo del artículo 10 de la Ley Nº 18.038, texto ordenado en 1980 y sus modificaciones, por el siguiente:

"El aporte de los afiliados será equivalente al VEINTISEIS POR CIENTO (26%) mensual de los montos asignados a las siguientes categorías, el que se incrementará con el que corresponda de acuerdo con la Ley Nº 19.032 y sus modificaciones.

Facúltase al Poder Ejecutivo Nacional a aumentar y/o disminuir el aporte establecido en el presente artículo, en hasta TRES (3) puntos porcentuales".

ARTICULO 3º — A partir de la fecha de entrada en vigor de esta Ley, los montos o porcentajes de las retenciones fijadas por o en virtud de convenios de corresponsabilidad gremial con destino al Fondo Nacional de la Vivienda, quedan transferidos al Régimen Nacional de Previsión Social.

ARTICULO 4º — Las disposiciones del presente título entrarán en vigencia a partir del primer día del mes siguiente al de su publicación. Serán recursos del Régimen Nacional de Previsión Social todos los fondos que se perciban a partir de dicha fecha por los conceptos a que se refieren los artículos anteriores con independencia de la fecha del devengamiento. Transfiérense igualmente al Régimen Nacional de Previsión Social los créditos derivados de las contribuciones del sector privado al régimen de la Ley Nº 21.581 (FO. NA. VI.), que se perciban con posterioridad a la fecha indicada.

TITULO II

AFECTACION DEL I. V. A. AL REGIMEN NACIONAL DE PREVISION SOCIAL

ARTICULO 5º — Modifícase la Ley de Impuesto al Valor Agregado, texto sustituido por la Ley Nº 23.349 y sus modificaciones de la siguiente forma:

1. Sustitúyese el artículo 24, por el siguiente:

"Artículo 24. — La alícuota del impuesto será del DIECIOCHO POR CIENTO (18%).

Esta alícuota se incrementará al VEINTISIETE POR CIENTO (27%) para las ventas de gas, energía eléctrica y aguas reguladas por medidor y demás prestaciones comprendidas en los puntos 4., 5. y 5 bis del inciso e) del artículo 3º cuando la venta o prestación se efectúe fuera de domicilios destinados exclusivamente a vivienda o casa de recreo o veraneo o en su caso terrenos baldíos y el comprador o usuario sea un sujeto categorizado en este impuesto como responsable inscripto o como responsable no inscripto.

Facúltase al Poder Ejecutivo Nacional para reducir con carácter general las alícuotas establecidas en los párrafos anteriores en hasta SEIS (6) puntos porcentuales conforme a las previsiones de la Ley Nº 23.548".

2. Incorpórase a continuación del artículo 49, el siguiente:

"Artículo … . — El producido del impuesto establecido en la presente ley, se destinará:

a) El ONCE POR CIENTO (11%) al Régimen Nacional de Previsión Social, en las siguientes condiciones:

1. El NOVENTA POR CIENTO (90%) para el financiamiento del Régimen Nacional de Previsión Social, que se depositará en la cuenta de la Subsecretaría de Seguridad Social.

2. El DIEZ POR CIENTO (10%) para ser distribuido entre las jurisdicciones provinciales y la Municipalidad de la Ciudad de Buenos Aires, de acuerdo a un prorrateador formado en función de la cantidad de beneficiarios de las cajas de previsión o de seguridad social de cada una de esas jurisdicciones al 31 de mayo de 1991. Los importes que surjan de dicho prorrateo serán girados directamente y en forma diaria a las respectivas cajas con afectación específica a los regímenes previsionales existentes. El prorrateo será efectuado por la mencionada Subsecretaría sobre la base de la información que le suministre la Comisión Federal de Impuestos. Hasta el 1º de julio de 1992, el CINCUENTA POR CIENTO (50%) del producido por este punto se destinará al Tesoro Nacional.

Cuando existan Cajas de Previsión o Seguridad Social en jurisdicciones municipales de las provincias, el importe a distribuir a las mismas se determinará en función a su número total de beneficiarios existentes al 31 de mayo de 1991, en relación con el total de beneficiarios de los regímenes previsionales nacionales, provinciales y de la Municipalidad de la Ciudad de Buenos Aires.

El NOVENTA POR CIENTO (90%) de dicho importe se deducirá del monto a distribuir de conformidad al punto 1., y el DIEZ POR CIENTO (10%), del determinado de acuerdo con el punto 2. Los importes que surjan de esta distribución serán girados a las jurisdicciones provinciales, las que deberán distribuirlos en forma automática y quincenal a las respectivas Cajas Municipales.

b) El OCHENTA Y NUEVE POR CIENTO (89%) se distribuirá de conformidad al régimen establecido por la Ley Nº 23.548.

ARTICULO 6º — Las disposiciones del presente título entrarán en vigencia a partir del primer día del mes siguiente al de su publicación.

TITULO III

IMPUESTOS SOBRE LOS COMBUSTIBLES LÍQUIDOS Y AL DIÓXIDO DE CARBONO

(Denominación del Título sustituido por art. 129 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

(TEXTO ORDENADO en 1998 por Anexo I del Decreto Nº 518/1998 B.O. 18/5/1998)

(Nota Infoleg: Ver eximición del Impuesto sobre los Combustibles Líquidos y el Gas Natural, previsto en el Título III de la presente Ley, por art. 1° de la Ley N° 26.074 B.O. 10/1/2006, art. 33 de la Ley Nº 26.337 B.O. 28/12/2007, art. 33 de la Ley N° 26.422 B.O. 21/11/2008, art. 26 de la Ley N° 26.728 B.O. 28/12/2011, arts. 55 y 56 de la Ley N° 26.784 B.O. 05/11/2012; arts. 30 y 31 de la Ley N° 26.895 B.O. 22/10/2013; arts. 23 y 24 de la Ley N° 27.008 B.O. 18/11/2014 y arts. 23 y 24 de la Ley N° 27.198 B.O. 4/11/2015; art. 101 de la Ley N° 27.431 B.O. 2/1/2018)

(Nota Infoleg: Por art. 3º de la Ley Nº 25.560 B.O. 8/1/2002 se establece que el presente Título regirá hasta que otra ley disponga su derogación. Vigencia: a partir del 1º de enero de 2002 inclusive)

ARTICULO 7º — Apruébase como impuesto sobre los combustibles líquidos y al dióxido de carbono el siguiente texto: (Expresión “el gas natural” sustituida por la expresión “al dióxido de carbono”, por art. 130 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

CAPITULO I

(Nota Infoleg: Ver excepción de lo dispuesto en el presente Capítulo, por art. 55 de la Ley N° 27.701 B.O. 1/12/2022.)

(Por art. 145 de la Ley N° 27.430 B.O. 29/12/2017 se establece que los impuestos establecidos en los Capítulos I y II del Título III de la ley 23.966, texto ordenado en 1998 y sus modificaciones, regirán hasta el 31 de diciembre de 2035. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

(Nota Infoleg: art. 59 de la Ley Nº 27.591 B.O. 14/12/2020 se exime del impuesto sobre los combustibles líquidos y del impuesto al dióxido de carbono, previstos en los capítulos I y II del título III de la ley 23.966 texto ordenado 1998 y sus modificaciones, a las importaciones de gasoil y diesel oil y su venta en el mercado interno, realizadas durante el año 2021, a los fines de compensar los picos de demanda de tales combustibles, que no pudieran ser satisfechos por la producción local, destinados al abastecimiento del mercado de generación eléctrica.)

(Nota Infoleg: por art. 117 de la Ley N° 27.467 B.O. 4/12/2018 se exíme del impuesto sobre los combustibles líquidos y del impuesto al dióxido de carbono, previsto en el capítulo I del título III de la presente ley (texto actualizado por ley 27.430) a las importaciones de gasoil y diesel oil y su venta en el mercado interno, realizadas durante el año 2019, a los fines de compensar los picos de demanda de tales combustibles, que no pudieran ser satisfechos por la producción local, destinados al abastecimiento del mercado de generación eléctrica)

COMBUSTIBLES LIQUIDOS

ARTICULO 1º — Establécese en todo el territorio de la Nación, de manera que incida en una sola de las etapas de su circulación, un impuesto sobre la transferencia a título oneroso o gratuito de los productos de origen nacional o importado, que se detallan en el artículo 4º del presente Capítulo.

Quedan también sujetos al impuesto los productos consumidos por el responsable excepto los utilizados exclusivamente como combustibles en los procesos de producción y/o elaboración de hidrocarburos y sus derivados.

La excepción a que se refiere el párrafo anterior también se aplicará cuando los productos fueran utilizados por el propio responsable en la elaboración de otros igualmente sujetos al gravamen.

ARTICULO 2º — El hecho imponible se perfecciona:

a) Con la entrega del producto, emisión de la factura o acto

equivalente, el que fuere anterior.

b) En el caso de los productos consumidos por los propios

contribuyentes, con el retiro de los combustibles para el consumo.

c) Cuando se trate de los responsables a que se refiere el último

párrafo del artículo 3° de este Capítulo, en el momento de la

verificación de la tenencia de los productos.

Tratándose de productos importados, quienes los introduzcan al país,

sean o no sujetos responsables de este gravamen, deberán ingresar con

el despacho a plaza un pago a cuenta del tributo, el cual será

liquidado e ingresado juntamente con los derechos aduaneros y el

impuesto al valor agregado, mediante percepción en la fuente que

practicará la Administración Federal de Ingresos Públicos. El monto

fijo de impuesto unitario aplicable será el vigente en ese momento.

En el momento en que el importador revenda el producto importado deberá

tributar el impuesto que corresponda, computando como pago a cuenta el

impuesto ingresado al momento de la importación.

También constituye un hecho imponible autónomo cualquier diferencia de

inventario que determine la Administración Federal de Ingresos Públicos

en tanto no se encuentre justificada la causa distinta a los supuestos

de imposición que la haya producido.

(Artículo sustituido por art. 131 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO 3º — Son sujetos pasivos del impuesto:

a) Quienes realicen la importación definitiva.

b) Las empresas que refinen, produzcan, elaboren, fabriquen y/u

obtengan combustibles líquidos y/u otros derivados de hidrocarburos en

todas sus formas, directamente o a través de terceros.

Los transportistas, depositarios, poseedores o tenedores de productos

gravados que no cuenten con la documentación que acredite que tales

productos han tributado el impuesto de este Capítulo o están

comprendidos en las exenciones del artículo 7°, serán responsables por

el impuesto sobre tales productos sin perjuicio de las sanciones que

legalmente les correspondan y de la responsabilidad de los demás

sujetos intervinientes en la transgresión.

(Artículo sustituido por art. 132 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

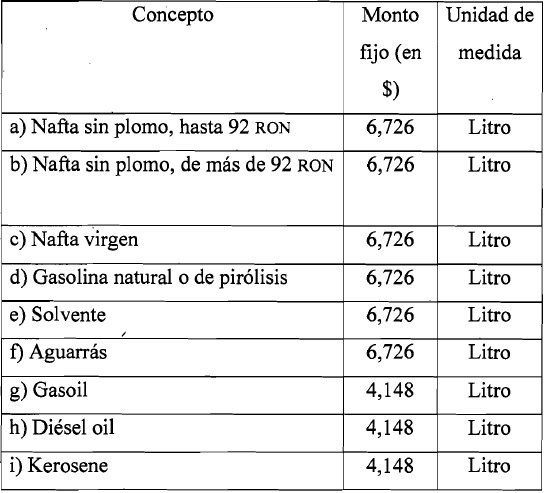

ARTICULO 4º — El impuesto a que se refiere el

artículo 1° se calculará

aplicando a los productos gravados los montos fijos en pesos por unidad

de medida indicados a continuación:

Los montos fijos consignados en este artículo se

actualizarán por

trimestre calendario, sobre la base de las variaciones del Índice de

Precios al Consumidor (IPC), que suministre el Instituto Nacional de

Estadística y Censos, considerando las variaciones acumuladas de dicho

índice desde el mes de enero de 2018, inclusive.

También estarán gravados con el monto aplicado a las naftas de más de

noventa y dos (92) RON, los productos compuestos por una mezcla de

hidrocarburos, en la medida en que califiquen como naftas de acuerdo

con las especificaciones técnicas del decreto reglamentario, aun cuando

sean utilizados en una etapa intermedia de elaboración, tengan un

destino no combustible o se incorporen a productos no gravados, excepto

cuando sea de aplicación el inciso c) del artículo 7°.

Facúltase al Poder Ejecutivo nacional a implementar montos fijos

diferenciados para los combustibles comprendidos en los incisos a), b),

y g), cuando los productos gravados sean destinados al consumo en zonas

de frontera, para corregir asimetrías originadas en variaciones de tipo

de cambio. Tales montos diferenciados se aplicarán sobre los volúmenes

que a tal efecto disponga el Poder Ejecutivo nacional para la

respectiva zona de frontera.

El Poder Ejecutivo nacional determinará, a los fines de esta ley, las

características técnicas de los productos gravados no pudiendo dar

efecto retroactivo a dicha caracterización.

El Poder Ejecutivo nacional queda facultado para incorporar al gravamen

productos que sean susceptibles de utilizarse como combustibles

líquidos estableciendo un monto fijo por unidad de medida similar al

del producto gravado que puede ser sustituido.

En las alconaftas el impuesto estará totalmente satisfecho con el pago

del gravamen sobre el componente nafta.

En el biodiesel y bioetanol combustible el impuesto estará totalmente

satisfecho con el pago del gravamen sobre el componente nafta, gas oil

y diésel oil u otro componente gravado. Los biocombustibles en su

estado puro no resultan alcanzados.

(Artículo sustituido por art. 133 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

(Nota Infoleg: por art. 1° del Decreto

N° 147/2018B.O.

23/02/2018 se prorroga desde el 1° de enero de 2018 y hasta la fecha en

que surtan efecto las disposiciones del Título IV de

la Ley N° 27.430, la vigencia

del tratamiento dispuesto para el biodiesel combustible y el biodiesel

puro por el presente Artículo con relación al impuesto creado en el

Artículo 1° de este Capítulo. Prórrogas

anteriores: Decreto

N° 1325/2016

B.O. 29/12/2016; Decreto

N° 630/2016

B.O. 2/5/2016; Decreto

N° 276/2015

B.O. 06/01/2016)

(Nota Infoleg: por art. 1° del Decreto

N° 2579/2014

B.O. 31/12/2014 se disminuye en un DIEZ POR CIENTO (10%) las alícuotas

establecidas por el presente Artículo, para los productos gravados

detallados en el Anexo I que forma parte integrante del decreto de

referencia. Vigencia: a partir del 1 de enero de 2015)

(Nota Infoleg:

las modificaciones a la alícuota diferenciada para los combustibles

comprendidos en el presente artículo, cuando dichos productos gravados

sean vendidos para el consumo en los ejidos municipales, que se hayan

publicado en Boletín Oficial pueden consultarse clickeando en el enlace

"Esta

norma es complementada o modificada por X norma(s).")

Artículo...: (Artículo sin número agregado a continuación del artículo 4° derogado por art. 146 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

ARTICULO 5º —Facúltase al Poder Ejecutivo nacional a aumentar hasta en un VEINTICINCO POR CIENTO (25%) y a disminuir hasta en un DIEZ POR CIENTO (10%) las alícuotas indicadas en el artículo 4° cuando así lo aconseje el desarrollo de la política económica. Esta facultad podrá ser ejercida con carácter general o regional para todos o algunos de los productos gravados.

(Artículo sustituido por art. 1° c) de la Ley N°25.745 B.O. 25/6/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial y tendrán efecto para los hechos imponibles que se perfeccionen a partir del primer día del mes subsiguiente a dicha publicación, inclusive.)

ARTICULO 6º — (Artículo derogado por art. 1° c) de la Ley N° 25.745 B.O. 25/6/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial y tendrán efecto para los hechos imponibles que se perfeccionen a partir del primer día del mes subsiguiente a dicha publicación, inclusive.)

ARTICULO 7º — Quedan exentas de impuesto las transferencias de productos gravados cuando:

a) Tengan como destino la exportación.

b) Conforme a las previsiones del Capítulo V de la

sección VI del

Código Aduanero, estén destinadas a rancho de embarcaciones afectadas a

tráfico o transporte internacional, a aeronaves de vuelo

internacionales o para rancho de embarcaciones de pesca. (Inciso sustituido por art. 134 de la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

c) Tratándose de solventes, aguarrás, nafta virgen y gasolina natural o

de pirólisis u otros cortes de hidrocarburos o productos derivados, que

tengan como destino el uso como materia prima en los procesos químicos

y petroquímicos que determine taxativamente el Poder Ejecutivo Nacional

en tanto de estos procesos derive una transformación sustancial de la

materia prima modificando sus propiedades originales o participen en

formulaciones, de forma tal que se la desnaturalice para su utilización

como combustible, incluyendo aquellos que tengan como destino su

utilización en un proceso industrial y en tanto estos productos sean

adquiridos en el mercado local o importados directamente por las

empresas que los utilicen para los procesos indicados precedentemente;

siempre que quienes efectúen esos procesos acrediten ser titulares de

las plantas industriales para su procesamiento. La exención prevista

será procedente en tanto las empresas beneficiarias acrediten los

procesos industriales utilizados, la capacidad instalada, las

especificaciones de las materias primas utilizadas y las demás

condiciones que establezca la autoridad de aplicación para comprobar

inequívocamente el cumplimiento del destino químico, petroquímico o

industrial declarado, como así también los alcances de la exención que

se dispone. (Inciso sustituido por

art. 134 de la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

d) Tratándose de los productos indicados en los

incisos a) y b) del

artículo 4°, se destinen al consumo en la siguiente área de influencia

de la República Argentina: provincias del Neuquén, La Pampa, Río Negro,

Chubut, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico

Sur, el Partido de Patagones de la Provincia de Buenos Aires y el

Departamento de Malargüe de la Provincia de Mendoza. Para los productos

definidos en los incisos g), h) e i) del artículo 4° que se destinen al

consumo en dicha área de influencia, corresponderá un monto fijo de dos

pesos con doscientos cuarenta y seis milésimos ($2,246) por litro.

El importe consignado en este inciso se actualizará por trimestre

calendario, sobre la base de las variaciones del Índice de Precios al

Consumidor (IPC), que suministre el Instituto Nacional de Estadística y

Censos, considerando las variaciones acumuladas de dicho índice desde

el mes de enero de 2018, inclusive. (Inciso

sustituido por art. 135 de la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

Quienes dispusieren o usaren de combustibles, aguarrases, solventes, gasolina natural o de pirólisis, naftas vírgenes, gas oil, kerosene o los productos a que se refiere el tercer párrafo del artículo 4° para fines distintos de los previstos en los incisos a), b), c) y d) precedentes, estarán obligados a pagar el impuesto que hubiera correspondido tributar en oportunidad de la respectiva transferencia, con más los intereses corridos. (Segundo párrafo sustituido por art. 136 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

Sin perjuicio de las penas y sanciones que pudieren corresponderles por el hecho, son responsables solidarios con los deudores del gravamen todas las personas indicadas en el artículo 18º de la Ley N° 11.683 (texto ordenado en 1978 y sus modificaciones).

En estos casos, no corresponderá respecto de los responsables por deuda propia el trámite normado en los artículos 23 y siguientes de la Ley precedentemente mencionada ni la suspensión del procedimiento establecido en el artículo 20 de la Ley N° 24.769, sino la determinación de aquella deuda quedará ejecutoriada con la simple intimación de pago del impuesto y sus accesorios, sin necesidad de otra substanciación.

En este último supuesto la discusión relativa a la existencia y exigibilidad del gravamen quedará diferida a la oportunidad de entablarse la acción de repetición.

ARTICULO….: La exención dispuesta en el inciso d) del artículo 7° de la presente ley se controlará mediante el siguiente sistema: El Poder Ejecutivo nacional establecerá un Régimen de Registro y Comprobación de Origen y Destino para el combustible exento según el inciso d) del artículo 7° de la presente ley, el que tendrá por objeto realizar el control sistemático de dichos combustibles identificando todas las etapas: origen, transporte, puestos de control, descarga y auditoría externa de todo el procedimiento."

El presente Régimen se regirá por las siguientes pautas generales:

a) Deberán inscribirse en el Registro quienes produzcan, utilicen, distribuyan, almacenen, transporten, realicen la venta minorista o intervengan en cualquier etapa de la cadena de comercialización de los productos tratados por la presente Ley 23.966, Título III de Impuestos sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones, con el destino exento establecido por su artículo 7°, inciso d).

b) La incorporación en el Registro condiciona tanto la habilitación de los responsables para intervenir en la cadena de comercialización, tanto como la posterior comprobación de los destinos exentos de los productos.

c) Las operaciones exentas sólo estarán permitidas entre registrados.

d) La verificación del Régimen estará sujeta a la auditoría de la Auditoría General de la Nación, en tanto que el control final estará a cargo de la Administración Federal de Ingresos Públicos.

e) Las empresas responsables pondrán a disposición de la AFIP la información estadística probatoria de los movimientos de combustible y toda documentación respaldatoria que identifique los productos exentos por el inciso d) de la presente ley.

A los efectos de la implementación del sistema de verificación y control, la Autoridad de Aplicación adoptará las siguientes medidas:

1. Establecer puestos de control permanente de ingreso y salida de transporte de combustible en:

a) Puesto Policial de la Provincia del Chubut de Arroyo Verde en Ruta Nacional N° 3, límite de las Provincias del Chubut y Río Negro.

b) Puesto de Gendarmería Nacional en Ruta 258 en Río Villegas o nueva zona según ampliación de zona exenta a San Carlos de Bariloche, Villa La Angostura, San Martín de los Andes y Junín de los Andes.

c) Localidad de Sierra Grande.

d) Puertos al sur de Sierra Grande, Provincia de Río Negro.

e) Las destilerías registradas que sean proveedoras del combustible exento según el inciso d) del artículo 7° de la ley.

2. La Autoridad de Aplicación destinará los recursos necesarios para la implementación del sistema mencionado, cubriendo remuneraciones, viáticos, sistemas informáticos y de comunicación y costos de auditoría.

Idénticas disposiciones se aplicarán para aquellos productos que, conforme a lo previsto en el inciso d) del artículo 7°, cuenten con una carga impositiva reducida. (Último párrafo incorporado por art. 137 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

(Artículo incorporado a continuación del art. 7° por art. 42 de la Ley N° 25.345 B.O. 17/11/2000. Las negritas corresponden al texto de la Ley Nº 25.345 observado por el Poder Ejecutivo por Decreto N° 1058/2000)

ARTICULO 8º — (Artículo derogado por art. 146 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

ARTICULO 9º — Los sujetos pasivos a que se refiere

el artículo 3°, podrán computar

como pago a cuenta del impuesto sobre los combustibles líquidos que

deban abonar por sus operaciones gravadas, el monto del impuesto que

les hubiera sido liquidado y facturado por otro sujeto pasivo del

tributo de acuerdo a las previsiones de este Capítulo.

(Artículo sustituido por art. 138 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO … — Facúltase al Poder Ejecutivo nacional para establecer un régimen por el cual se reintegre de este Título a quienes, no estando alcanzados por el inciso c) del artículo 7°, les hubiere sido liquidado y facturado el mencionado impuesto por la adquisición de solventes alifáticos y/o arómaticos y aguarrás, siempre que lo utilicen como materia prima en la elaboración de productos químicos y/o petroquímicos, o como insumo en la producción de thinners, adhesivos, tintas gráficas, industria del caucho, ceras o como insumos de los denominados genéricamente diluyentes que sean utilizados a su vez como insumos en otros procesos industriales o para otros usos no combustibles; en tanto se acredite, con el alcance que determine la reglamentación, que dicho proceso o uso requiere la formulación de un diluyente con determinadas especificaciones, que deberán ser aprobadas previo a su comercialización.

Dicha devolución no podrá exceder el plazo de los diez (10) días posteriores a la fecha en la que el gravamen debió hacer sido ingresado por los responsables del mismo o desde la fecha de presentación de la solicitud de reintegro si ésta se hubiere efectuado con posterioridad; en tanto la respectiva solicitud de reintegro hubiera sido aprobada con anterioridad al plazo fijado.

Cuando condiciones particulares de un sector industrial lo justifiquen, el Poder Ejecutivo podrá establecer un régimen de avales a efectos de sustituir el ingreso del gravamen del Título, en las condiciones que determine la reglamentación.

(Artículo sustituido por el pto b) del art. 42 de la Ley N° 25.345 B.O. 17/11/2000. Las letras en negritas corresponden al texto de la Ley Nº 25.345 observado por el Poder Ejecutivo por Decreto Nº 1058/2000)

ARTICULO...: Facúltase al Poder Ejecutivo a establecer métodos físico-químicos que permitan distinguir en forma inequívoca los cortes de hidrocarburos y/o productos con el destino indicado en el artículo precedente los que serán de su uso obligatorio en las plantas de los productores y/o importadores en las condiciones que reglamente la autoridad competente.

Asimismo, y para asegurar que los cortes de hidrocarburos y/o productos declarados con el destino indicado en el artículo precedente, no sean derivados a su uso como combustible, el Poder Ejecutivo deberá establecer sistemas de verificación obligatorios por parte de los titulares de estaciones de servicio.

Lo expuesto corresponde a los efectos previstos en el artículo 12, inciso d) de la Ley 25.239 incorporada como Capítulo VI a la Ley 23.966, Título III, texto ordenado en 1998 y sus modificaciones. El Poder Ejecutivo determinará asimismo los organismos con competencia para efectuar las respectivas verificaciones en la cadena de comercialización.

(Artículo incorporado por el pto. c) del art. 42 de la Ley N° 25.345 B.O. 17/11/2000)

CAPITULO II

(Nota Infoleg: Ver excepción de lo dispuesto en el presente Capítulo, por art. 55 de la Ley N° 27.701 B.O. 1/12/2022.)

(Capítulo sustituido por art. 139 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

(Por art. 145 de la Ley N° 27.430 B.O. 29/12/2017 se establece que los impuestos establecidos en los Capítulos I y II del Título III de la ley 23.966, texto ordenado en 1998 y sus modificaciones, regirán hasta el 31 de diciembre de 2035. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

(Nota Infoleg: art. 59 de la Ley Nº 27.591 B.O. 14/12/2020 se exime del impuesto sobre los combustibles líquidos y del impuesto al dióxido de carbono, previstos en los capítulos I y II del título III de la ley 23.966 texto ordenado 1998 y sus modificaciones, a las importaciones de gasoil y diesel oil y su venta en el mercado interno, realizadas durante el año 2021, a los fines de compensar los picos de demanda de tales combustibles, que no pudieran ser satisfechos por la producción local, destinados al abastecimiento del mercado de generación eléctrica.)

IMPUESTO AL DIÓXIDO DE CARBONO

ARTICULO 10 — Establécese en todo el territorio de

la Nación, de

manera que incida en una sola etapa de su circulación, un impuesto al

dióxido de carbono sobre los productos detallados en el artículo 11 de

esta ley.

El gravamen mencionado en el párrafo anterior será también aplicable a

los productos gravados que fueran consumidos por los responsables,

excepto los que se utilizaren en la elaboración de otros productos

sujetos a este impuesto, así como sobre cualquier diferencia de

inventario que determine la Administración Federal de Ingresos

Públicos, siempre que, en este último caso, no pueda justificarse la

diferencia por causas distintas a los supuestos de imposición.

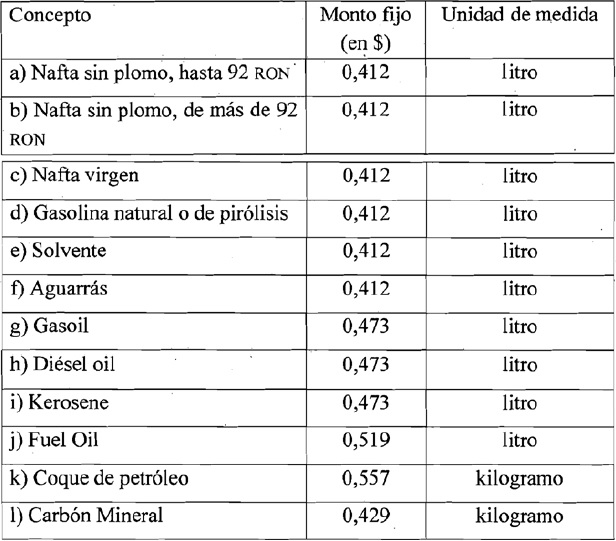

ARTICULO 11 — El impuesto establecido por el

artículo 10 se calculará

con los montos fijos en pesos que a continuación se indican para cada

producto:

El Poder Ejecutivo nacional determinará, a los fines de este Capítulo,

las características técnicas de los productos gravados no incluidos en

el Capítulo anterior, no pudiendo dar efecto retroactivo a dicha

caracterización.

Los montos fijos consignados en este artículo se actualizarán por

trimestre calendario sobre la base de las variaciones del Índice de

Precios al Consumidor (IPC), que suministre el Instituto Nacional de

Estadística y Censos, considerando las variaciones acumuladas de dicho

índice desde el mes de enero de 2018, inclusive.

Facúltese al Poder Ejecutivo nacional a aumentar hasta en un

veinticinco por ciento (25%) los montos del impuesto indicado en este

artículo cuando así lo aconsejen las políticas en materia ambiental y/o

energética. A los efectos de este artículo resultarán también de

aplicación las disposiciones del párrafo tercero del artículo 4° del

Capítulo I del Título III de esta ley, entendiéndose la excepción

prevista en la última parte de dicho párrafo referida al inciso c) del

artículo sin número agregado a continuación del artículo 13.

ARTICULO 12 — Son sujetos pasivos del impuesto:

a) Quienes realicen la importación definitiva.

b) Quienes sean sujetos en los términos del inciso b) del artículo 3°

del Capítulo I de este Título III.

c) Quienes sean productores y/o elaboradores de carbón mineral.

Los sujetos pasivos a que se refiere este artículo, podrán computar

como pago a cuenta del impuesto al dióxido de carbono que deban abonar

por sus operaciones gravadas, el monto del impuesto que les hubiera

sido liquidado y facturado por otro sujeto pasivo del tributo de

acuerdo a las previsiones de este Capítulo.

Los transportistas, depositarios, poseedores o tenedores de productos

gravados que no cuenten con la documentación que acredite que tales

productos han tributado el impuesto de este Capítulo o están

comprendidos en las exenciones del artículo sin número agregado a

continuación del artículo 13, serán responsables por el impuesto sobre

tales productos sin perjuicio de las sanciones que legalmente les

correspondan y de la responsabilidad de los demás sujetos

intervinientes en la transgresión.

(Nota Infoleg: por art. 1° de la Resolución General N° 4905/2021 de la AFIP B.O. 19/01/2021, se establece que los sujetos pasivos definidos en los artículos 3° y 12 Título III de Impuestos sobre los Combustibles Líquidos y al Dióxido de Carbono de la presente Ley, a efectos de cumplir con las obligaciones de determinación de los gravámenes y de suministro de la información, previstas -respectivamente- en los artículos 3°, 17 y 19 de la Resolución General N° 4.233, su modificatoria y complementaria, deberán utilizar, en sustitución de la versión vigente, el programa aplicativo denominado “COMBUSTIBLES LÍQUIDOS- Versión 4.1”. Las novedades de esta nueva versión, sus características, funciones y aspectos técnicos podrán consultarse en la opción “Aplicativos” del sitio “web” de este Organismo (http://www.afip.gob.ar). Vigencia: a partir del día de su dictado y resultarán de aplicación para las declaraciones juradas del período diciembre 2020 y siguientes, así como para aquellas correspondientes a períodos anteriores que se presenten a partir de dicha fecha)

ARTICULO 13 — El hecho imponible se perfecciona:

a) Con la entrega del producto, emisión de la factura o acto

equivalente, el que fuere anterior.

b) Con el retiro del producto para su consumo, en el caso de los

combustibles referidos, consumidos por el sujeto responsable del pago.

c) En el momento de la verificación de la tenencia del o los productos,

cuando se trate de los responsables a que se refiere el último párrafo

del artículo precedente.

d) Con la determinación de diferencias de inventarios de los productos

gravados, en tanto no se encuentre justificada la causa distinta a los

supuestos de imposición que las haya producido. Tratándose de productos

importados, quienes los introduzcan al país, sean o no sujetos

responsables de este gravamen, deberán ingresar con el despacho a plaza

un pago a cuenta del tributo, el cual será liquidado e ingresado

juntamente con los derechos aduaneros y el impuesto al valor agregado,

mediante percepción en la fuente que practicará la Administración

Federal de Ingresos Públicos. El monto fijo de impuesto unitario

aplicable será el vigente en ese momento.

En el momento en que el importador revenda el producto importado deberá

tributar el impuesto que corresponda, computando como pago a cuenta el

impuesto ingresado al momento de la importación.

ARTÍCULO ...(I) - Quedan exentas del impuesto las transferencias de

productos gravados cuando:

a) Tengan como destino la exportación.

b) Conforme a las previsiones del Capítulo V de la Sección VI del

Código Aduanero, estén destinadas a rancho de embarcaciones afectadas a

tráfico o transporte internacional, a aeronaves de vuelo

internacionales o para rancho de embarcaciones de pesca.

c) Los productos que tengan como destino el uso como materia prima en

los procesos químicos y petroquímicos que determine taxativamente el

Poder Ejecutivo nacional en tanto de estos procesos derive una

transformación sustancial de la materia prima modificando sus

propiedades originales o participen en formulaciones, de forma tal que

se la desnaturalice para su utilización como combustible, incluyendo

aquellos que tengan como destino su utilización en un proceso

industrial y en tanto estos productos sean adquiridos en el mercado

local o importados directamente por las empresas que los utilicen para

los procesos indicados precedentemente; siempre que quienes efectúen

dichos procesos acrediten ser titulares de las plantas industriales

para su procesamiento. La exención prevista será procedente en tanto

las empresas beneficiarias acrediten los procesos industriales

utilizados, la capacidad instalada, las especificaciones de las

materias primas utilizadas y las demás condiciones que establezca la

autoridad de aplicación para comprobar inequívocamente el cumplimiento

del destino químico, petroquímico o industrial declarado, como así

también los alcances de la exención que se dispone.

d) Tratándose de fuel oil, se destinen como combustible para el

transporte marítimo de cabotaje.

En el biodiesel y bioetanol combustible el impuesto estará totalmente

satisfecho con el pago del gravamen sobre el componente nafta, gas oil

y diésel oil u otro componente gravado. Los biocombustibles en su

estado puro no resultan alcanzados.

Cuando se dispusieren o usaren los productos alcanzados por este

impuesto para fines distintos de los previstos en los incisos

precedentes, resultarán de aplicación las previsiones de los párrafos

segundo a quinto del artículo 7° del Capítulo I del Título III de esta

ley.

ARTÍCULO ...(II)-El Régimen Sancionatorio dispuesto por el Capítulo VI

del Título III de esta ley resultará igualmente aplicable respecto de

los productos incluidos en el artículo 11 de este Capítulo.

CAPITULO III

DISPOSICIONES COMPLEMENTARIAS

ARTICULO 14 — Los impuestos establecidos por los

Capítulos I y II se

regirán por las disposiciones de la ley 11.683, texto ordenado en 1998

y sus modificaciones y su aplicación, percepción y fiscalización estará

a cargo de la Administración Federal de Ingresos Públicos, la que

estará facultada para dictar las normas que fueren necesarias a los

fines de la correcta administración de los tributos, entre ellas, las

relativas a:

a) La intervención fiscal permanente o temporaria de los

establecimientos donde se elaboren, comercialicen o manipulen productos

alcanzados por los impuestos establecidos por los Capítulos I y II, con

o sin cargo para las empresas responsables.

b) El debido control y seguimiento del uso o aplicación de productos

exentos en función de su destino.

c) La inscripción de responsables y documentación y registración de sus

operaciones.

d) Los análisis físico-químicos de los productos relacionados con la

imposición.

e) Plazo, forma y demás requisitos para la determinación e ingreso de

los tributos, pudiendo asimismo establecer anticipos a cuenta.

El período fiscal de liquidación de los gravámenes será mensual y sobre

la base de declaraciones juradas presentadas por los responsables,

excepto de tratarse de operaciones de importación, por lo relativo al

pago a cuenta de los referidos impuestos.

(Artículo sustituido por art. 140 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO 15 — Los productores agropecuarios y los

sujetos que presten

servicio de laboreo de la tierra, siembra y cosecha, podrán computar

como pago a cuenta del impuesto a las ganancias el cuarenta y cinco por

ciento (45%) del impuesto sobre los combustibles líquidos definido en

el Capítulo I, contenido en las compras de gas oil efectuadas en el

respectivo período fiscal, que se utilicen como combustible en

maquinaria agrícola de su propiedad, en las condiciones que se

establecen en los párrafos siguientes.

Esta deducción sólo podrá computarse contra el impuesto atribuible a la

explotación agropecuaria o a la prestación de los aludidos servicios,

no pudiendo generar en ningún caso saldo a favor del contribuyente.

El importe a computar en cada período fiscal no podrá exceder la suma

que resulte de multiplicar el monto de impuesto sobre los combustibles

vigente al cierre del respectivo ejercicio, por la cantidad de litros

descontada como gasto en la determinación del impuesto a las ganancias

según la declaración jurada presentada por el período fiscal inmediato

anterior a aquel en que se practique el cómputo del aludido pago a

cuenta.

Cuando en un período fiscal el consumo del combustible supere el del

período anterior, el cómputo por la diferencia sólo podrá efectuarse en

la medida que puedan probarse en forma fehaciente los motivos que

dieron origen a este incremento, en la oportunidad, forma y condiciones

que disponga la Administración Federal de Ingresos Públicos.

También podrán computar como pago a cuenta del impuesto a las ganancias

el cuarenta y cinco por ciento (45%) del impuesto sobre los

combustibles líquidos definido en el Capítulo I, contenido en las

compras de gasoil del respectivo período fiscal, los productores y

sujetos que presten servicios en la actividad minera y en la pesca

marítima hasta el límite del impuesto abonado por los utilizados

directamente en las operaciones extractivas y de pesca, en la forma y

con los requisitos y limitaciones que fije el Poder Ejecutivo nacional.

Si el cómputo permitido en este artículo no pudiera realizarse o sólo

lo fuera parcialmente, el impuesto no utilizado en función de lo

establecido en los párrafos anteriores será computable en el período

fiscal siguiente al de origen, no pudiendo ser trasladado a períodos

posteriores.

(Artículo sustituido por art. 141 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO ... — Los sujetos que presten servicios de

transporte público

de pasajeros y/o de carga terrestre, fluvial o marítimo, podrán

computar como pago a cuenta del impuesto al valor agregado, el cuarenta

y cinco por ciento (45%) del impuesto previsto en el Capítulo I

contenido en las compras de gasoil efectuadas en el respectivo periodo

fiscal, que se utilicen como combustible de las unidades afectadas a la

realización de los referidos servicios, en las condiciones que fije la

reglamentación. El remanente del cómputo dispuesto en este artículo,

podrá trasladarse a los períodos fiscales siguientes, hasta su

agotamiento.

(Primer artículo sin número agregado

a

continuación del artículo 15 sustituido

por art. 142 de la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO ….- (Segundo artículo sin número agregado a continuación del artículo 15 derogado por art. 146 de la Ley N° 27.430 B.O. 29/12/2017. Vigencia: el día siguiente al de su publicación en el Boletín Oficial y surtirán efecto de conformidad con lo previsto en cada uno de los Títulos que la componen. Ver art. 148 de la Ley de referencia)

Artículo...: Facúltase al Poder Ejecutivo nacional, previa consulta a la Comisión Bicameral creada por la Ley N° 25.561, para suspender o dejar sin efecto, total o parcialmente, los regímenes de pago a cuenta establecidos en los TRES (3) artículos anteriores

(Artículo sin número incorporado por art. 1° h) de la Ley N° 25.745 B.O. 25/6/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial y tendrán efecto para los hechos imponibles que se perfeccionen a partir del primer día del mes subsiguiente a dicha publicación, inclusive.)

ARTICULO.... Facúltase al Poder Ejecutivo nacional para reglamentar el régimen previsto en los artículos 15 y agregado a continuación del 15, precedentes, para aquellos casos en que los beneficiarios comprendidos en los mismos no resultaren ser sujetos pasivos del impuesto a las ganancias.

(Artículos incorporados a continuación del art. 15 por art. 1° Ley N° 25.361, B.O. 12/12/2000; por art. 2° se establece que las disposiciones de la presente ley regirán para las adquisiciones de gasoil que se efectúen desde el día de su publicación en B.O.)

ARTICULO 16 — El PODER EJECUTIVO NACIONAL dará cuenta al HONORABLE CONGRESO DE LA NACION del ejercicio de las facultades a que se refiere el artículo 5º del Capítulo I.

ARTICULO 17 — Los sujetos del impuesto establecido en el Capítulo I del presente título están obligados a presentar a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS, una declaración jurada especial, en la forma y con los datos que ella establezca, a los fines de que ningún producto gravado deje de tributar el impuesto o quede doblemente incidido con motivo de la transición del régimen anterior al régimen ahora instituido.

ARTICULO 18 — Deróganse la Ley Nº 17.597 y sus modificaciones; la Ley Nº 20.073 y sus modificaciones; los artículos 50,51 y los sin número incorporados a continuación del artículo 51 y del artículo 70 de la Ley de Impuestos Internos, texto ordenado en 1979 y sus modificaciones, por la Ley Nº 23.549; el Decreto Nº 3616 del 30 de diciembre de 1976; el artículo 21 de la Ley Nº 16.656, el inciso c) del artículo 2º de la Ley Nº 17.574 y los incisos a) y b) del artículo 2º de la Ley Nº 19.287.

CAPITULO IV

DE LA DISTRIBUCION

ARTICULO 19 — El producido del impuesto establecido

en el Capítulo I

de este Título y, para el caso de los productos indicados en los

incisos a), b), c), d), e), f), g), h) e i) de la tabla obrante en el

primer párrafo del artículo 11, el producido del impuesto establecido

en el Capítulo II, se distribuirá de la siguiente manera:

a) Tesoro Nacional: 10,40%

b) Fondo Nacional de la Vivienda (FONAVI) -Ley 21.581: 15,07%

c) Provincias: 10,40%

d) Sistema Único de Seguridad Social, para ser destinado a la atención

de las obligaciones previsionales nacionales: 28,69%

e) Fideicomiso de Infraestructura Hídrica - Decreto 1381/2001: 4,31%

f) Fideicomiso de Infraestructura de Transporte - Decreto 976/2001:

28,58%

g) Compensación Transporte Público - Decreto 652/2002: 2,55%.

(Artículo sustituido por art. 143 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

ARTICULO 20 — Los fondos que corresponden a las provincias según lo previsto en el artículo anterior se distribuirán entre ellas en la forma que se establece a continuación:

a) El SESENTA POR CIENTO (60%) por acreditación a las cuentas de cada uno de los organismos de vialidad de las provincias en función de los porcentuales de distribución vigentes para la coparticipación vial que fije el CONSEJO VIAL FEDERAL, de acuerdo a la distribución prevista en el artículo 23 del Decreto Ley Nº 505/58.

b) El TREINTA POR CIENTO (30%) se destinará a cada una de las provincias en función de los porcentuales de distribución vigentes al artículo 3º, inciso c) y artículo 4º de la Ley Nº 23.548 con afectación a obras de infraestructura de energía eléctrica y/u obras públicas.

c) El DIEZ POR CIENTO (10%) restante será destinado al FONDO ESPECIAL DE DESARROLLO ELECTRICO DEL INTERIOR (FEDEI), que será administrado por el CONSEJO FEDERAL DE LA ENERGIA ELECTRICA, dependiente de la SECRETARIA DE ENERGIA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS, y se aplicará para lo establecido en el artículo 33 de la Ley Nº 15.336. El Consejo Federal distribuirá los fondos en función a los índices repartidores vigentes o a los que ese Consejo Federal determine en el futuro.

ARTICULO 21 — A los fines de la distribución a que se refieren los artículos anteriores será de aplicación lo previsto en el artículo 6º de la Ley Nº 23.548.

El régimen de distribución que se establece constituye un régimen especial frente a lo dispuesto en el artículo 2º, inciso b), de la mencionada ley.

En relación a los combustibles líquidos y el gas natural no es de aplicación lo previsto en el último párrafo del artículo 2º, ni subsisten las limitaciones contenidas en el artículo 9º, inciso b), tercer párrafo y apartado 1, acápites segundo y octavo, todos de la Ley Nº 23.548.

ARTICULO 22 — Las provincias podrán dentro de los DOSCIENTOS SETENTA (270) días corridos contados a partir de la fecha de la publicación de la presente ley en el Boletín Oficial, adherir por ley provincial a sus disposiciones y derogar, en igual término la legislación local que pueda oponérsele.

Las provincias que adhieren al régimen de esta ley y decidan gravar con el impuesto a los ingresos brutos las etapas de industrialización y expendio al público de combustibles líquidos y gas natural, deberán comprometerse a:

a) Aplicar una tasa global, que comprendidas ambas etapas, no exceda el TRES Y MEDIO POR CIENTO (3,5%), pudiendo alcanzar a la de industrialización con una tasa máxima del UNO POR CIENTO (1%). La tasa global explicitada no superará el DOS Y MEDIO POR CIENTO (2,5%) hasta el 31 de diciembre de 1991, y el TRES POR CIENTO (3%) a partir del 1º de enero de 1992 hasta el 31 de julio de 1992. Hasta esta última fecha las jurisdicciones que al 1º de enero de 1991 tuvieran vigentes una tasa sobre la etapa de expendio superior al DOS Y MEDIO POR CIENTO (2,5%) podrán continuar con la aplicación de la misma sobre la etapa señalada respetando la tasa global del TRES Y MEDIO POR CIENTO (3,5%).

b) Aplicar las tasas referidas en el punto anterior sobre las siguientes bases imponibles; en la etapa de industrialización sobre el precio de venta excluidos el impuesto al valor agregado y el creado por el presente título; en la etapa de expendio al público, sobre el precio de venta excluido el impuesto al valor agregado.

En el supuesto de no producirse la adhesión en el término señalado en el primer párrafo las provincias deberán reintegrar al gobierno nacional las sumas que hubieran percibido a cuyo efecto el PODER EJECUTIVO NACIONAL podrá efectuar las compensaciones con otros libramientos extendidos a favor de las respectivas provincias. Sobre dichos montos se aplicarán los párrafos 2º y 3º del artículo 16 de la Ley Nº 23.548.

Las provincias acordarán con la SECRETARIA DE HACIENDA, dependiente del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS, mecanismos tendientes a regularizar los reclamos derivados de la aplicación de las disposiciones del último párrafo del artículo 2º de la Ley Nº 23.548 con relación a los excedentes que, desde el 1º de enero de 1988 y hasta el 31 de diciembre de 1990, se hubieran producido en la recaudación del impuesto establecido por la Ley Nº 17.597 y sus modificaciones, respecto de lo acreditado al Fondo de Combustible creado por dicha ley.

ARTICULO 23 — Hasta el momento en que se produzca la adhesión por parte de las jurisdicciones comprendidas, los sujetos a que se refiere el artículo 3º del Capítulo I podrán computar como pago a cuenta del impuesto sobre los combustibles líquidos en las condiciones previstas en el presente artículo y con cumplimiento de los requisitos que establecerá la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS:

a) Los importes que como sujetos de derecho del impuesto a los ingresos brutos acrediten haber abonado a los fiscos de cada una de las provincias y de la Capital Federal en exceso de las tasas referidas en el segundo párrafo del artículo 22 y que se hubieran devengado a partir de la vigencia del presente título.

b) Los importes que los expendedores de sus respectivas marcas acrediten haber abonado a los fiscos de cada una de las provincias y del Gobierno Autónomo de la Ciudad de Buenos Aires por impuestos devengados con posterioridad a la fecha de vigencia del presente título en exceso de las tasas referidas en el segundo párrafo del artículo 22 y siempre que los mencionados expendedores no hubieran trasladado su incidencia a los precios al público.

Los derechos a que se refiere el párrafo anterior podrán ser ejercidos dentro de los NOVENTA (90) días contados desde el momento del pago.

Los montos que deban reconocerse como computables como pago a cuenta del impuesto serán deducidos de la participación que le corresponda a la provincia respectiva según lo previsto en el artículo 20.

Las direcciones generales de renta de cada jurisdicción, recibirán documentación detallada de los montos que les fueron deducidos y se reservarán el derecho de fiscalizar si en cada caso se reunieron los requisitos establecidos en el presente artículo.

ARTICULO 23

bis — El producido del impuesto establecido en el Capítulo

II de este Título para los productos indicados en los incisos j), k) y

l) de la tabla obrante en el primer párrafo del artículo 11, se

distribuirá de conformidad al régimen establecido en la ley 23.548.

(Artículo incorporado por art. 144 de

la Ley

N° 27.430 B.O. 29/12/2017.

Vigencia: el

día siguiente al de su publicación en el Boletín Oficial y surtirán

efecto de conformidad con lo previsto en cada uno de los Títulos que la

componen. Ver art. 148 de la Ley de referencia)

CAPITULO V

OTRAS DISPOSICIONES

ARTICULO 24 — El producido de los recargos sobre el precio de venta de la electricidad establecidos por el inciso e) del artículo 30 de la Ley Nº 15.336 y el inciso b) del artículo 2º de la Ley Nº 17.574 se destinará al Tesoro Nacional.

Todos los gastos que demande el funcionamiento del CONSEJO FEDERAL DE LA ENERGIA ELECTRICA, dependiente de la SECRETARIA DE ENERGIA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS, y la administración del FONDO ESPECIAL DE DESARROLLO ELECTRICO DEL INTERIOR (FEDEI), se atenderán con los recursos que fije a tales fines el CONSEJO FEDERAL DE LA ENERGIA ELECTRICA, dependiente de la SECRETARIA DE ENERGIA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS, destinándose para ello el UNO POR CIENTO (1%) como máximo de los recursos totales anuales del FONDO ESPECIAL DE DESARROLLO ELECTRICO DEL INTERIOR (FEDEI).

ARTICULO 25 — Excepto en relación a las normas que tengan previstas vigencias distintas, lo dispuesto en el presente título regirá a partir del primer día del mes siguiente al de la publicación en el Boletín Oficial.

ARTICULO 26 — Con relación a los fiscos contratantes y los contribuyentes la COMISION FEDERAL DE IMPUESTOS, tendrá las funciones establecidas en el Capítulo III de la Ley Nº 23.548.

Los fondos recaudados por aplicación del Decreto Nº 74 del 22 de enero de 1998, hasta la entrada en vigencia de la presente ley serán distribuidos conforme a lo establecido en el mismo.

CAPITULO VI

REGIMEN SANCIONATORIO

(Capítulo incorporado por inc. d) del art. 12 del Título X de la Ley Nº 25.239 B.O. 31/12/1999)

Artículo 27. — La alteración o adulteración de los combustibles líquidos comprendidos en el Capítulo I de la presente ley, estará sujeta al siguiente régimen sancionatorio, sin perjuicio de la aplicación de las sanciones previstas en el artículo 7º."

Artículo 28. — Será reprimido con prisión de UNO (1) a SEIS (6) años y multa de CUATRO (4) a DIEZ (10) veces del precio total del producto en infracción, el que adulterare combustibles líquidos, en su sustancia, composición o calidad, de modo que pueda resultar perjuicio y el que los adquiere, tuviere en su poder, vendiere, transfiriere o distribuyere bajo cualquier título, o almacenare con conocimiento de esas circunstancias. La misma sanción cabrá al que altere los registros o soportes documentales o informáticos relativos a esas actividades, tendiendo a dificultar las actividades de contralor.

Artículo 29 — La misma pena cabrá al que diere a combustibles líquidos total o parcialmente exentos o sujetos al régimen de devolución del impuesto, un destino, tratamiento o aplicación diferente que aquel que hubiere fundado el beneficio fiscal.

Artículo 30. — Cuando los hechos descriptos en el artículo 28 fueren cometidos en su forma de realización culposa se impondrá prisión de UN (1) mes a UN (1) año y multa de DOS (2) a SEIS (6) veces el precio total del producto en infracción.

Artículo 31. — Quien interviniere dolosamente prestando su concurso al autor o autores de los delitos enunciados, con posterioridad a su consumación, ya sea en sus formas de favorecimiento real o personal, sufrirá las penas previstas en el artículo 277 del Código Penas y la multa conjunta e independiente de SEIS (6) veces del precio total del producto en infracción.

Artículo 32. — El precio del producto en infracción previsto como base para la sanción de la multa, resultará de aplicar a la cantidad de combustible de que se trate, el precio de venta utilizado por el infractor por tal sustancia o, en su defecto, el valor de plaza a la fecha del ilícito.

Artículo 33. — Será competente para entender en los delitos previstos en el presente Capítulo la justicia federal.

Artículo...: La autoridad de aplicación de la Ley Nº 17.319, deberá aplicar el siguiente Régimen de Contravenciones y Sanciones del Sector Combustibles Sólidos Líquidos y Gaseosos el que quedará configurado de la siguiente manera:

Para aquellos incumplimientos vinculados a la seguridad y al medio ambiente en las actividades de industrialización, almacenaje, transporte y comercialización de combustibles, las sanciones a aplicar serán el equivalente en pesos de QUINIENTOS LITROS (500 l) y hasta CUATRO MILLONES QUINIENTOS MIL LITROS (4.500.000 l) de nafta súper.

Para aquellos incumplimientos vinculados a las reglamentaciones técnicas sobre calidad de los combustibles, las sanciones a aplicar serán el equivalente en pesos de DOSCIENTOS CINCUENTA LITROS (250 l) y hasta UN MILLON SEISCIENTOS MIL LITROS (1.600.000 l) de nafta súper.

Para aquellos incumplimientos vinculados a las reglamentaciones en materia de suministro de información o a las solicitudes de información que emitan las autoridades competentes, en materia de combustible, las sanciones a aplicar serán el equivalente en pesos de CIEN LITROS (100 l) y hasta CIENTO CINCUENTA MIL LITROS (150.000 l) de nafta súper.

La determinación del precio de la nafta súper se efectuará al momento de la verificación de la infracción.

En todos los casos de incumplimientos de las condiciones de funcionamiento de las actividades de industrialización, transporte, fraccionamiento y comercialización de los combustibles previstos en este artículo, donde la infracción a lo dispuesto por la normativa vigente pueda traducirse en un peligro concreto para la seguridad pública y la propiedad privada en general, o en particular, para la propiedad o activos de otros operadores del sector, o un obstáculo que pueda generar afectaciones graves al funcionamiento ordenado del sector, la autoridad de aplicación podrá disponer el cierre temporario o parcial de las instalaciones o facilidades hasta tanto se adecuen a los parámetros de seguridad. Las multas y demás sanciones previstas en este artículo serán graduadas, en cada caso, en función de la gravedad del incumplimiento, del grado de afectación del interés público y podrán ponderarse en función de la participación del mercado y/o la capacidad de almacenamiento.

La Secretaría de Energía, dependiente del Ministerio de Planificación Federal, Inversión Pública y Servicios como autoridad de aplicación de la presente ley, estará facultada para requerir la asistencia técnica y operativa de las fuerzas de seguridad, de la Administración Nacional de Aduanas y de la Administración Federal de Ingresos Públicos para efectuar los procedimientos de control, cuando así lo considere necesario y en las acciones de prevención, procedimientos de control, cumplimiento de las medidas de clausura u otras que pudieran corresponder, la autoridad de aplicación podrá requerir al juez competente el auxilio de la fuerza pública, pudiendo disponer asimismo hasta el decomiso del producto.

Las sanciones previstas en el presente artículo podrán ser recurridas con carácter devolutivo, estando facultados los interesados para accionar en forma directa en sede judicial. En el caso de la aplicación de multas el interesado podrá sustituir su pago siempre que con la interposición del recurso judicial se acredite haber realizado, a la orden del Tribunal, un depósito dinerario en caución, equivalente al monto de la sanción recurrida. De no cumplirse con el mencionado depósito el recurso será al solo efecto devolutivo.

En aquellos supuestos que se detecten facilidades de almacenamiento, fraccionamiento o transporte de combustibles, en general, o tanques a granel, cisternas, envases fijos o móviles abandonados, o que constituyan un peligro para la seguridad pública, el medio ambiente o la propiedad privada, la autoridad de aplicación de la Ley Nº 17.319 y la Administración Federal de Ingresos Públicos, dependiente del Ministerio de Economía y Producción, estarán facultadas para decomisar y/o proceder y/u ordenar el desmantelamiento de las mismas, y su inutilización, en forma definitiva.

(Artículo sin número incorporado por art. 5° de la Ley N° 26.022 B.O. 29/3/2005).

TITULO IV

MODIFICACIONES A LA LEY DEL FONDO NACIONAL DE LA VIVIENDA

ARTICULO 8º — Modifícase la Ley 21.581 y sus modificatorias en la forma que a continuación se indica:

1. (Inciso vetado por art. 1º del Decreto Nº 1609/91 B.O. 20/8/1991)

2. Sustitúyese el inciso b) del artículo 3° por el siguiente:

"b) El porcentual de la recaudación del Impuesto sobre los Combustibles Líquidos y el gas Natural que se establece en la ley de creación de dicho impuesto".

3. Derógase el inciso c) del artículo 3°.

4. Sustitúyese el artículo 22 por el siguiente:

"Artículo 22. — El Instituto Nacional de Previsión Social tendrá a su cargo continuar con las gestiones de cobro de:

a) Los aportes que estableciera el inciso f) del artículo 2º de la Ley Nº 19.929 que se encontrasen pendientes de pago;

b) Las contribuciones que establecía a cargo de empleadores del ámbito privado, artículo 3º inciso b), y las que establecía el artículo 3º, inciso c), en ambos casos según el texto vigente con anterioridad a la vigencia de la ley que reforma el presente artículo, y que se encontrara pendiente de pago a dicha fecha.

En relación a las contribuciones a cargo de empleadores del ámbito público, que establecía el mencionado artículo 3º, inciso b) el Instituto Nacional de Previsión Social se limitará a informar al organismo de aplicación de la presente ley los antecedentes y estado de situación de las contribuciones adeudadas a la misma fecha, las que seguirán en la jurisdicción del Fondo Nacional de la Vivienda.

Para el cumplimiento de las gestiones a su cargo el Instituto Nacional de Previsión Social, podrá autorizar, a entidades bancarias, públicas o privadas, para recibir sumas destinadas al pago de los aportes y contribuciones a que se refieren los incisos a) y b) del primer párrafo.

5. Sustitúyese en el segundo párrafo del artículo 24 la expresión "Dirección Nacional de Recaudación Previsional " por "Instituto Nacional de Previsión Social".

6. Incorpórase a continuación del artículo 32 el siguiente artículo:

"Artículo — El régimen de financiamiento previsto en la presente para el Fondo Nacional de la Vivienda tendrá una distribución automática entre los organismos ejecutores provinciales y de la Municipalidad de la Ciudad de Buenos Aires, y deberá proporcionar al sistema, como mínimo el equivalente a SETENTA Y CINCO MILLONES DE DOLARES ESTADOUNIDENSES (U$S 75.000 000) por mes calendario. Para el caso que las percepciones fueran inferiores a esta cantidad el Tesoro Nacional deberá hacer los anticipos necesarios para mantener dicho nivel de financiamiento, los que serán compensados con excedentes posteriores si los hubiere.

7. (Inciso vetado por art. 1º del Decreto Nº 1609/91 B.O. 20/8/1991)

ARTICULO 9º — Derógase el artículo 1° de la Ley 23.060.

ARTICULO 10 — Las disposiciones del presente título entrarán en vigencia a partir del primer DIA del mes siguiente al de su publicación.

TITULO V

DEROGACION DE REGIMENES DE JUBILACIONES ESPECIALES

ARTICULO 11 — Deróganse a partir del 31 de diciembre de 1991 las siguientes disposiciones legales, con sus modificatorias y complementarias: Leyes 19.803, 18.464, 20.572, 21.124, 19.396, 21.121 (Artículo 15), 19.939, 16.989, 23.034, 22.929, 21.540, 23.794, 22.955, 22.731, 23.895, y 22.430 y los Decretos 12.600/62; 667/79; 765/83; 1044/83.

También se derogan a partir de la misma fecha los artículos relativos al régimen de retiro y pasividades de la Ley 20.957, sus modificatorios y complementarios.

Queda asimismo derogada a partir de 31 de diciembre de 1991 toda otra norma legal que modifique los requisitos y/o condiciones establecidas por la Ley 18.037 o el régimen previsional general vigente en la Municipalidad de la Ciudad de Buenos Aires, Déjase sin efecto a partir de la fecha de su promulgación el Decreto 1324/91.

(Nota Infoleg: Por art. 2º del Decreto Nº 1609/91 B.O. 20/8/1991 se observan las siguientes disposiciones del presente artículo: a) La derogación de las Leyes nros. 19.173, 20.024 —excepto su artículo 118— y 20.954 —excepto su artículo 33—, del Decreto-Ley Nº 6.004/63 y del Decreto Nº 1.645/78; y, b) La derogación de los artículos relativos al régimen de retiro y pasividades de las Leyes Nros. 13.018, 18.398, 19.101, 19.349 y 21.965, sus modificaciones y complementarias)

(Vigencia: Por art. 1º del Decreto Nº 578/92 B.O. 13/4/1992 se establece que las derogaciones dispuestas en el presente artículo tienen vigencia desde la medianoche en que terminó el día 31 de diciembre de 1991, a partir del cual entran en vigencia las Leyes 24.018 y 24.019)

ARTICULO 12 — Créase una Comisión Bicameral que tendrá por objeto proponer un régimen general de jubilaciones y pensiones, la que deberá expedirse antes del 31 de diciembre de 1991.

(Nota Infoleg: Por art. 3º de la Ley Nº 24.017 B.O. 20/12/1991, se prorroga por ciento ochenta (180) días la duración de la Comisión Bicameral)

ARTICULO 13 — La Comisión creada por el artículo precedente estará integrada por cinco miembros del H. Senado de la Nación y Cinco de la H. Cámara de Diputados de la Nación, dichos miembros serán designados por los Presidentes de cada cuerpo, con facultad para removerlos en caso de necesidad o vacancia, teniéndose especialmente en cuenta la profesionalidad o especialidad de los candidatos, así como la preservación de la representatividad de los respectivos bloques parlamentarios. Dicha Comisión tendrá la facultad de darse su propio reglamento, elegir, su Presidente, establecer la periodicidad de sus reuniones y demás aspectos formales para llenar su cometido.

ARTICULO 14 — La Comisión Bicameral deberá quedar integrada en un plazo no mayor de DIEZ (10) días corridos, contados a partir del siguiente a la promulgación de la presente ley.

ARTICULO 15 — Invítase a dictar normas del mismo carácter a los estados provinciales.

TITULO VI

IMPUESTO SOBRE LOS BIENES PERSONALES

(TEXTO ORDENADO por Anexo I del Decreto Nº 281/97 B.O. 15/4/1997)

(Nota Infoleg: por art. 30 de la Ley

N° 27.541 B.O. 23/12/2019 se

modifica el Título VI de la ley 23.966 y sus

modificatorias, del Impuesto sobre los Bienes Personales, con relación

a la condición de los contribuyentes, con efectos para los períodos

fiscales 2019 y siguientes, de la siguiente manera:

El sujeto del impuesto se regirá por el criterio de residencia en los

términos y condiciones establecidos en los artículos 119 y siguientes

de la Ley de Impuesto a las Ganancias, texto ordenado en 2019, quedando

sin efecto el criterio de "domicilio". Vigencia: a partir del día de su

publicación en el Boletín Oficial de la República Argentina.)

(Nota Infoleg: por art. 1° de la Ley N° 27.702 B.O. 30/11/2022 se prorroga hasta el 31 de diciembre de 2027, inclusive, el plazo establecido en el artículo 2° de la Ley N° 27.432 . Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán efecto desde esa fecha, inclusive.)

(Nota Infoleg: por art. 2º de la Ley N° 27.432 B.O. 29/12/2017 se prorroga hasta el 31 de diciembre de 2022, inclusive, la vigencia del Título VI de la Ley 23966, texto ordenado en 1997. Vigencia: a partir del día siguiente de su publicación en el Boletín Oficial y surtirá efecto desde esta fecha, inclusive.)

(Nota Infoleg: por art. 4º de la Ley N° 27.432 B.O. 29/12/2017 se establece que las asignaciones específicas que rigen a la fecha de entrada en vigencia de la Ley de referencia previstas en el marco del presente tributo, mantendrán su vigencia hasta el 31 de diciembre de 2022, inclusive. Vigencia: a partir del día siguiente de su publicación en el Boletín Oficial y surtirá efecto desde esta fecha, inclusive.). (Nota Infoleg: por art. 2° de la Ley N° 27.702 B.O. 30/11/2022 se prorrogan hasta el 31 de diciembre de 2027, inclusive, los plazos establecidos en los incisos a), c), d), f), g), h) y j) del primer párrafo del artículo 4° de la Ley N° 27.432 ; el segundo párrafo del art. 2° dice: Sin perjuicio de lo dispuesto en el párrafo precedente, prorrógase toda otra asignación específica de impuestos nacionales coparticipables hasta el 31 de diciembre de 2027, inclusive, salvo que otra norma legal disponga una fecha posterior, en cuyo caso será de aplicación lo previsto en esta última. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán efecto desde esa fecha, inclusive.)

(Nota Infoleg: Por art. 1° de la Ley N° 26.545 B.O. 2/12/2009, se prorroga hasta el 31 de diciembre de 2019 la vigencia del Título VI de la Ley 23966, texto ordenado en 1997. Vigencia: el día de su publicación en el Boletín Oficial y surtirá efecto, a partir del período fiscal 2010, inclusive). Prórrogas anteriores: Ley Nº 26.072 B.O. 10/1/2006; Ley Nº 25.560 B.O. 8/1/2002)

CAPITULO I

DISPOSICIONES GENERALES HECHO IMPONIBLE - VIGENCIA

ARTICULO 16 — Establécese con carácter de emergencia por el término de NUEVE (9) períodos fiscales a partir del 31 de diciembre de 1991, inclusive, un impuesto que se aplicará en todo el territorio de la Nación y que recaerá sobre los bienes existentes al 31 de diciembre de cada año, situados en el país y en el exterior.

SUJETOS

ARTICULO 17 — Son sujetos pasivos del impuesto:

a) Las personas físicas domiciliadas en el país y las sucesiones indivisas radicadas en el mismo, por los bienes situados en el país y en el exterior.

b) Las personas físicas domiciliadas en el exterior y las sucesiones indivisas radicadas en el mismo, por los bienes situados en el país.

Las sucesiones indivisas son contribuyentes de este gravamen por los bienes que posean al 31 de diciembre de cada año en tanto dicha fecha quede comprendida en el lapso transcurrido entre el fallecimiento del causante y la declaratoria de herederos o aquella en que se haya declarado válido el testamento que cumpla la misma finalidad.

A los fines de este artículo se considerará que están domiciliados en el país los agentes diplomáticos y consulares, el personal técnico y administrativo de las respectivas misiones y demás funcionarios públicos de la Nación y los que integran comisiones de la provincias y municipalidades que, en ejercicio de sus funciones, se encontraren en el exterior, así como sus familiares que los acompañaren.

ARTICULO 18 — En el caso de patrimonios pertenecientes a los componentes de la sociedad conyugal, corresponderá atribuir al marido además de los bienes propios, la totalidad de los que revisten el carácter de gananciales, excepto:

a) Que se trate de bienes adquiridos por la mujer con el producto del ejercicio de su profesión, oficio, empleo, comercio o industria.

b) Que exista separación judicial de bienes.

c) Que la administración de todos los bienes gananciales la tenga la mujer en virtud de una resolución judicial.

BIENES SITUADOS EN EL PAIS

ARTICULO 19 — Se consideran situados en el país:

a) Los inmuebles ubicados en su territorio.

b) Los derechos reales constituidos sobre bienes situados en él.

c) Las naves y aeronaves de matrícula nacional.

d) Los automotores patentados o registrados en su territorio.

e) Los bienes muebles registrados en él.

f) Los bienes muebles del hogar o de residencias transitorias cuando el hogar o residencia estuvieran situados en su territorio.

g) Los bienes personales del contribuyente, cuando éste tuviera su domicilio en él, o se encontrara en él.

h) Los demás bienes muebles y semovientes que se encontraren en su territorio al 31 de diciembre de cada año, aunque su situación no revistiera carácter permanente, siempre que por este artículo no correspondiere otro tratamiento.

i) El dinero y los depósitos en dinero que se hallaren en su territorio al 31 de diciembre de cada año.

j) Los títulos, las acciones, cuotas o participaciones sociales y otros títulos valores representativos de capital social o equivalente, emitidos por entes públicos o privados, cuando éstos tuvieran domicilio en él.

k) Los patrimonios de empresas o explotaciones unipersonales ubicadas en él.

l) Los créditos, incluidas las obligaciones negociables previstas en la Ley 23.576 y los debentures —con excepción de los que cuenten con garantía real, en cuyo caso estará a lo dispuesto en el inciso b)— cuando el domicilio real del deudor esté ubicado en su territorio.

m) Los derechos de propiedad científica, literaria o artística, los de marcas de fábrica o de comercio y similares, las patentes, dibujos, modelos y diseños reservados y restantes de la propiedad industrial o inmaterial, así como los derivados de éstos y las licencias respectivas, cuando el titular del derecho o licencia, en su caso, estuviere domiciliado en el país al 31 de diciembre de cada año.

BIENES SITUADOS EN EL EXTERIOR

ARTICULO 20 — Se entenderán como bienes situados en el exterior:

a) Los bienes inmuebles situados fuera del territorio del país.

b) Los derechos reales constituidos sobre bienes situados en el exterior.

c) Las naves y aeronaves de matrícula extranjera.

d) Los automotores patentados o registrados en el exterior.

e) Los bienes muebles y los semovientes situados fuera del territorio del país.

Respecto de los retirados o transferidos del país por los sujetos mencionados en el inciso b) del articulo 17, se presumirá que no se encuentran situados en el país cuando hayan permanecido en el exterior por un lapso igual o superior a SEIS (6) meses en forma continuada con anterioridad al 31 de diciembre de cada año.

f)Los títulos y acciones emitidos por entidades del exterior y las cuotas o participaciones sociales, incluidas las empresas unipersonales, y otros títulos valores representativos del capital social o equivalente de entidades constituidas o ubicadas en el exterior. (Inciso sustituido por inc. a) del art. 7º de la Ley Nº 25.063 B.O. 30/12/1998 )