Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 1772

Impuestos a las entradas de espectáculos cinematográficos, a los videogramas grabados y a los servicios de radiodifusión. Leyes Nros. 17.741, texto ordenado en 2001, y 22.285, sus respectivas normas modificatorias y complementarias. Resoluciones Generales Nº 78, Nº 3916 (DGI) y su complementaria y Nº 3907 (DGI). Su sustitución.

Bs. As., 22/11/2004

VISTO las Resoluciones Generales Nº 78, Nº 3916 (DGI) y su complementaria y Nº 3907 (DGI), y

CONSIDERANDO

Que el artículo 21 de la Ley Nº 17.741, de Fomento de la Actividad Cinematográfica Nacional, texto ordenado en 2001 y la Ley Nacional de Radiodifusión Nº 22.285, sus respectivas normas modificatorias y complementarias, fueron oportunamente reglamentadas por las resoluciones generales mencionadas en el visto que dispusieron los plazos, formas y condiciones para la liquidación e ingreso de los impuestos a las entradas de espectáculos cinematográficos, a los videogramas grabados y a los servicios de radiodifusión.

Que razones de administración tributaria hacen necesaria la optimización del control de los mencionados gravámenes, a través de la sistematización y determinación de la información de los mismos.

Que a los efectos de una simplificación tributaria para facilitar el cumplimiento de sus deberes a los contribuyentes, resulta conveniente sustituir las aludidas resoluciones generales, reuniendo en un solo cuerpo normativo la totalidad de las disposiciones que deben observar los responsables de los referidos tributos.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Programas y Normas de Recaudación, de Programas y Normas de Fiscalización y de Informática Tributaria.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 22 de la Ley Nº 17.741, texto ordenado en 2001 y el artículo 73 de la Ley Nº 22.285, sus respectivas normas modificatorias y complementarias y el artículo 7º del Decreto Nº 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

IMPUESTO A LAS ENTRADAS DE ESPECTACULOS CINEMATOGRAFICOS

- SUJETOS

Artículo 1º — Las empresas o entidades exhibidoras de películas cinematográficas deberán liquidar e ingresar el impuesto a las entradas de espectáculos cinematográficos, establecido por el inciso a) del artículo 21 de la Ley Nº 17.741, texto ordenado en 2001, sus normas modificatorias y complementarias, conforme a los requisitos, plazos y condiciones que se establecen en el presente Título y en los Títulos IV y V, de esta resolución general. -

- PERIODOS PARA LA DETERMINACION DEL IMPUESTO

Art. 2º — Los responsables indicados en el artículo anterior deberán determinar el monto del precitado gravamen respecto de cada uno de los períodos que, referidos a cada mes calendario, se fijan a continuación:

|

PERIODO |

LAPSO COMPRENDIDO (DIAS) |

|

1 |

1 al 7 |

|

2 |

8 al 15 |

|

3 |

16 al 22 |

|

4 |

23 al último día de cada mes |

Art. 3º — El importe del impuesto determinado conforme a lo establecido en el artículo 2º, deberá ingresarse acumulando el total correspondiente a todas las salas, dentro de los TRES (3) días hábiles administrativos inmediatos siguientes al de cierre de cada uno de los períodos consignados en el citado artículo.

La presentación de la declaración jurada deberá efectuarse dentro de los TRES (3) días hábiles administrativos inmediatos siguientes al de cierre del último período indicado en el artículo 2º. (Párrafo incorporado por art. 1° de la Resolución General N° 1787/2004 AFIP B.O. 9/12/2004).

- ARCHIVO DE LA DOCUMENTACION

Art. 4º — Los sujetos citados en el artículo 1º, deberán conservar archivado, a los efectos de la fiscalización que pueda realizar este organismo, la copia de la declaración jurada y la correspondiente a la constancia de pago.

Sin perjuicio del lapso que, según las normas vigentes debe conservarse la documentación comercial en el domicilio fiscal, las mencionadas copias deberán estar disponibles, en las respectivas salas exhibidoras, durante los NOVENTA (90) días corridos inmediatos siguientes al del respectivo pago.

TITULO II

IMPUESTO A LOS VIDEOGRAMAS GRABADOS

- SUJETOS

Art. 5º — Las personas físicas o jurídicas inscritas en el Registro de Empresas del Instituto Nacional de Cine y Artes Audiovisuales, a los fines del régimen de percepción dispuesto por el inciso b) del artículo 21 de la Ley Nº 17.741, texto ordenado en 2001, sus normas modificatorias y complementarias, deberán observar los requisitos, plazos y demás condiciones que se establecen en el presente Título y en los Títulos IV y V, de esta resolución general.

- SUJETOS EXENTOS

Art. 6º — A los efectos de no resultar pasibles de la percepción a que se refiere el artículo anterior, los sujetos exentos de todo impuesto nacional deberán entregar al respectivo agente de percepción —en el momento de realizar la primera adquisición o locación de los videogramas grabados — fotocopia de la norma legal mediante la cual se acredite la referida exención, exhibiendo además el original de la misma.

La falta de cumplimiento de la precitada obligación dará lugar a que el locador o vendedor efectúe la pertinente percepción.

Art. 7º — A partir del momento en el que se acredite la exención en la forma dispuesta en el artículo anterior, los vendedores y locadores quedan exceptuados de la obligación de actuar en carácter de agentes de percepción, que prevé el inciso b) del artículo 21 de la Ley Nº 17.741, texto ordenado en 2001, sus normas modificatorias y complementarias.

Asimismo los sujetos exentos deberán comunicar mediante nota ante el agente de percepción, las modificaciones que se produzcan en los datos contenidos en la norma legal o la conclusión de la condición de exención.

- REGIMEN DE INFORMACION

Art. 8º — Los agentes de percepción informarán e ingresarán el monto de las percepciones por las ventas o locaciones de todo tipo de videograma grabado, destinado a su exhibición pública o privada, cualquiera fuere su género, efectuadas en cada mes calendario hasta el día 20, inclusive, del mes inmediato siguiente al de practicadas las percepciones.

Las precitadas percepciones deberán efectuarse en el momento del pago de los importes —incluidos aquellos que revisten el carácter de señas o anticipos que congelen precio— atribuibles a la operación.

A los fines indicados en el párrafo anterior, el término "pago" deberá entenderse con el alcance asignado en el antepenúltimo párrafo del artículo 18 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

- ARCHIVO DE LA DOCUMENTACION

Art. 9º — Los agentes de percepción mencionados en el artículo 5º, quedan obligados a archivar ordenadamente las fotocopias y notas referidas en los artículos 6º y 7º, para su exhibición al personal fiscalizador de este organismo y del Instituto Nacional de Cine y Artes Audiovisuales.

TITULO III

IMPUESTO A LOS SERVICIOS DE RADIODIFUSION

- SUJETOS

Art. 10. — Los titulares de los servicios de radiodifusión, de acuerdo con las licencias autorizadas y/o adjudicadas por organismos competentes, según las disposiciones contenidas en las respectivas normas, deberán determinar e ingresar el impuesto instituido por el artículo 73 de la Ley Nº 22.285, sus normas modificatorias y complementarias, conforme a las formas, plazos y condiciones que se disponen en el presente Título y en los Títulos IV y V, de esta resolución general.

- DETERMINACION DEL IMPUESTO

Art. 11. — Los sujetos indicados en el artículo anterior deberán determinar —aplicando los porcentajes que, para cada caso, establece el artículo 75 de la Ley Nº 22.285, sus normas modificatorias y complementarias—, el monto del gravamen correspondiente a la facturación bruta de los conceptos a que se refiere el artículo 74 de la citada ley, de los importes devengados en cada mes calendario.

La presentación de la declaración jurada, así como el ingreso del saldo de impuesto resultante, deberán efectuarse hasta el día 20, inclusive, del mes inmediato siguiente al de cada período mensual.

- PAGO A CUENTA

Art. 12. — A los fines del cómputo como pago a cuenta del impuesto al valor agregado, del monto abonado en concepto de gravamen a los servicios de radiodifusión dispuesto por el artículo 75 de la Ley Nº 22.285, sus normas modificatorias y complementarias, conforme a lo previsto por el artículo incorporado a continuación del artículo 50 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, el citado cómputo:

a) Deberá efectuarse con carácter previo a la deducción de los ingresos directos del propio impuesto,

b) no podrá generar saldo a favor en el impuesto al valor agregado,

c) de existir remanente, se podrá utilizar en los períodos fiscales siguientes en los que surja saldo a favor de esta Administración Federal, y

d) se consignará en el campo "COMFER" de la pantalla "Régimen de pagos a cuenta", de la ventana "Ingresos directos" del programa aplicativo denominado "IVA - Versión 3.6 Release 0".

TITULO IV

DISPOSICIONES COMUNES A LOS TITULOS I, II y III

- PRESENTACION DE DECLARACION JURADA

Art. 13. — La obligación establecida en los artículos 3°, 8° y 11

se efectuará mediante la utilización del programa aplicativo denominado

“CIRAVI - Versión 4.0”.

La descarga del citado programa aplicativo, así como la consulta de las

novedades de esta nueva versión, sus características, funciones y

aspectos técnicos podrán realizarse en la opción “Aplicativos” del

sitio “web” de este Organismo (https://www.afip.gob.ar).

(Artículo sustituido por art. 1° pto 1 de la Resolución General N° 5131/2021 de la AFIP B.O. 30/12/2021. Vigencia: a partir del día siguiente al de su publicación en el

Boletín Oficial y resultarán de aplicación para las declaraciones

juradas -originales o rectificativas- que se presenten desde dicha

fecha.)

Art. 14. — Los sujetos indicados en los artículos 1º, 5º y 10 deberán presentar:

a) UN (1) disquete de TRES PULGADAS Y MEDIA (3½") HD rotulado con indicación del nombre del impuesto, apellido y nombres, denominación o razón social, Clave Unica de Identificación Tributaria (C.U.I.T.) y período fiscal, y

b) El formulario de declaración jurada que resulte del programa aplicativo aprobado y provisto por este organismo, por original, según corresponda:

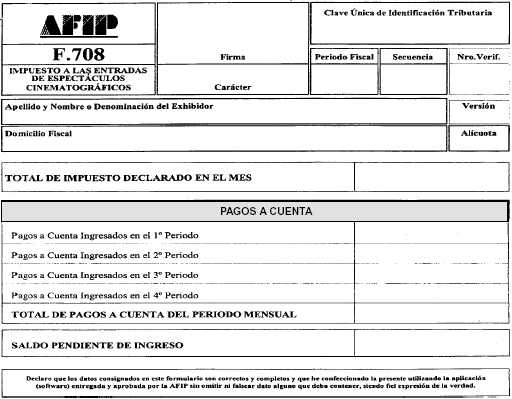

1. Formulario de declaración jurada Nº 708: Impuesto a las entradas de espectáculos cinematográficos.

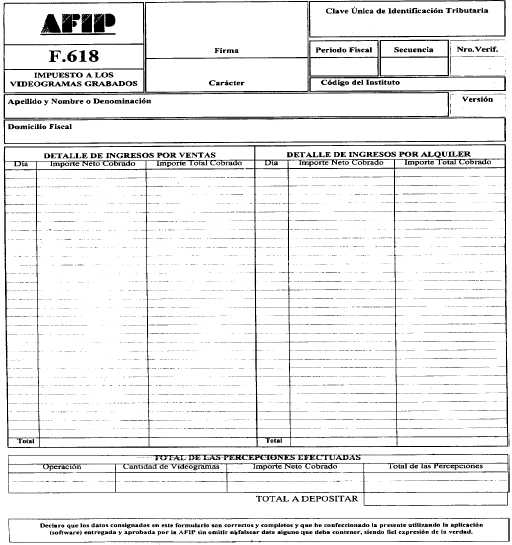

2. Formulario de declaración jurada Nº 618: Impuesto a los videogramas grabados.

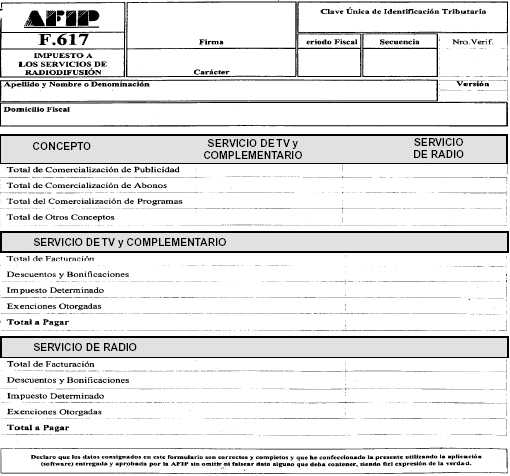

3. Formulario de declaración jurada Nº 617: Impuesto a los servicios de radiodifusión.

La presentación de los citados elementos se efectuará conforme a lo establecido en el Apartado A) del Anexo I, de esta resolución general.

- INGRESO DEL GRAVAMEN

Art. 15. — El ingreso del saldo de impuesto resultante de la declaración jurada deberá realizarse de acuerdo con lo dispuesto en los Apartados B) y C) del Anexo I, de la presente.

Los ingresos deberán efectuarse mediante depósito en efectivo o con cheque de la casa cobradora.

- ALTA EN LOS IMPUESTOS

Art. 16. — Los sujetos indicados en los artículos 1º, 5º y 10 que soliciten el alta en los respectivos impuestos deberán consignar en el rubro "Datos tributarios" del formulario de declaración jurada Nº 460/F o 460/J, según corresponda, las siguientes leyendas:

a) "Impuesto a las Entradas de Espectáculos Cinematográficos - Resolución General Nº -

Código de impuesto 304".

b) "Impuesto a los Videogramas Grabados - Resolución General Nº - Código de impuesto

305".

c) "Impuesto a los Servicios de Radiodifusión - Resolución General Nº " y el concepto correspondiente, según se indica:

1. Estaciones de radiodifusión de televisión y/o servicios complementarios. Código de impuesto 306.

2. Estaciones de radiodifusión sonoras con modulación de amplitud (AM) y/o con modulación de frecuencia (FM). Código de impuesto 037.

Cuando se trate de empresas radiodifusoras, circuito de televisión abierto o por cable deberán acompañar, junto con los mencionados formularios, fotocopia del decreto del Poder Ejecutivo Nacional o resolución del COMFER que adjudica la licencia para la instalación, funcionamiento y explotación de los servicios.

TITULO V

DISPOSICIONES GENERALES

Art. 17. — Apruébanse el programa aplicativo "CIRAVI - Versión 1.0", los formularios de declaración jurada Nros.: 617 —Servicios de radiodifusión—, 618 —Videogramas grabados— y 708 —Entradas a espectáculos cinematográficos—, y los Anexos I y II que forman parte de esta resolución general.

Art. 18. — Déjanse sin efecto las Resoluciones Generales Nº 78, Nº 3907 (DGI), Nº 3916 (DGI) y Nº 4307 (DGI).

Art. 19. — Las disposiciones de esta resolución general regirán para las presentaciones y pago de las declaraciones juradas originales y rectificativas efectuadas a partir del 1 de diciembre de 2004, inclusive.

Art. 20. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL Nº 1772 Y SU MODIFICATORIA

(Anexo sustituido por art. 1°, punto 2 de la Resolución General N° 2110/2006 AFIP B.O. 14/8/2006. Vigencia: de aplicación a partir del día de su publicación en el Boletín Oficial, inclusive.)

(TEXTO SEGUN RESOLUCION GENERAL Nº 2110)

PRESENTACION DE LAS DECLARACIONES JURADAS Y PAGO

A) PRESENTACION DE LA DECLARACION JURADA:

Mediante transferencia electrónica de datos a través de la página "web" de este organismo (http:/ /www.afip.gov.ar), conforme al procedimiento establecido en la Resolución General Nº 1345, sus modificatorias y complementarias.

Cuando el archivo que contiene la información a transmitir tenga un tamaño de 2 "Mb" o superior y por tal motivo los sujetos se encuentren imposibilitados de remitirlo electrónicamente, en sustitución del procedimiento citado precedentemente, podrán suministrar la información en la dependencia de este organismo en la que se encuentren inscriptos, mediante la entrega del soporte magnético acompañado del formulario de declaración jurada Nº 708, Nº 618 o Nº 617, según corresponda, generado por el programa aplicativo.

Los sujetos comprendidos en la presente resolución general, aún cuando no tengan que informar movimientos en el período, deberán efectuar la presentación de la respectiva declaración jurada.

B) FORMA DE INGRESO:

1. Contribuyentes comprendidos en los sistemas de control diferenciado dispuestos por las Resoluciones Generales Nº 3.282 (DGI) y Nº 3.423 (DGI) —Capítulo II— y sus respectivas modificatorias y complementarias: mediante el procedimiento de transferencia electrónica de fondos, de acuerdo con lo establecido por la Resolución General Nº 1778 y su modificatoria, a cuyo efecto deberán generar el correspondiente volante electrónico de pago (VEP).

2. Demás responsables: opcionalmente por el procedimiento indicado en el punto anterior o mediante depósito bancario, según lo dispuesto por la Resolución General Nº 1217 y su modificatoria, para lo cual deberán concurrir a las entidades bancarias habilitadas, con alguno de los siguientes elementos de pago:

2.1. Duplicado del formulario de declaración jurada.

2.2. Original del formulario volante de pago F. 799/E, utilizando los siguientes códigos de impuesto, concepto y subconcepto:

|

DESCRIPCION |

IMPUESTO |

CONCEPTO |

SUBCONCEPTO |

|

Entradas de espectáculos cinematográficos (percepción) |

304 |

523 |

523 |

|

Entradas de espectáculos cine matográficos (saldo de declaración jurada) |

304 |

019 |

019 |

|

Videogramas grabados |

305 |

019 |

019 |

|

Radiodifusión - TV y cable |

306 |

019 |

019 |

|

Radiodifusión - radio AM y FM |

307 |

019 |

019 |

Los respectivos sistemas emitirán un tique como comprobante de pago.

ANEXO II RESOLUCION GENERAL Nº 1772, SUS MODIFICATORIAS Y SU COMPLEMENTARIA

(Anexo derogado por art. 1° pto 2 de la Resolución General N° 5131/2021 de la AFIP B.O. 30/12/2021. Vigencia: a partir del día siguiente al de su publicación en el Boletín Oficial y resultarán de aplicación para las declaraciones juradas -originales o rectificativas- que se presenten desde dicha fecha.)

— Artículo 13 sustituido por art. 1°, punto 1 de la Resolución General Nº 2400/2008 AFIP B.O. 21/01/2008. Vigencia: será de aplicación a partir del día 1 de febrero de 2008, inclusive;

— Anexo II sustituido por art. 1°, punto 2 de la Resolución General Nº 2400/2008 AFIP B.O. 21/08/2008. Vigencia: será de aplicación a partir del día 1 de febrero de 2008, inclusive;

— Artículo 13 sustituido por art. 1°, punto 1 de la Resolución General N° 2110/2006 AFIP B.O. 14/8/2006. Vigencia: de aplicación a partir del día de su publicación en el Boletín Oficial, inclusive;

— Anexo II sustituido por art. 1°, punto 2 de la Resolución General N° 2110/2006 AFIP B.O. 14/8/2006. Vigencia: de aplicación a partir del día de su publicación en el Boletín Oficial, inclusive.