Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 1815

Impuesto a las Ganancias. Entidades exentas. Artículo 20 de la ley del gravamen. Resolución General Nº 729, su modificatoria y complementarias. Resolución General Nº 1675. Su sustitución

Bs. As., 12/1/2005

VISTO la Resolución General N° 729, su modificatoria y complementarias, la Resolución General N° 1675, y

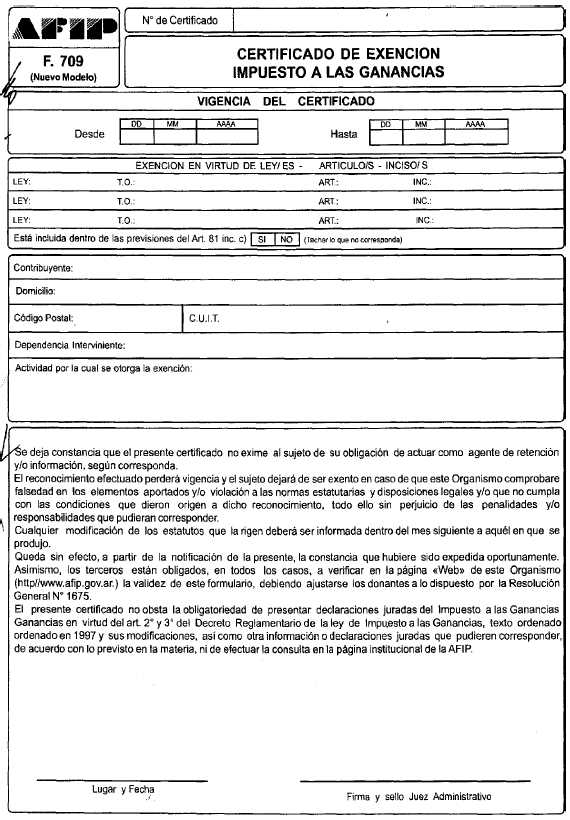

CONSIDERANDO:

Que la mencionada norma estableció un régimen de empadronamiento general para las entidades comprendidas en las exenciones previstas en los incisos b), d), e), f), g), m), y r) del artículo 20 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

Que razones de administración tributaria hacen aconsejable adecuar el mencionado régimen, circunstancia que amerita la sustitución de la resolución del visto.

Que asimismo, resulta necesario precisar los incumplimientos que por su gravedad tienden a obstaculizar las facultades de fiscalización de este organismo y que de producirse, conllevarán a la pérdida de la exención.

Que con la finalidad de facilitar el cumplimiento de los deberes a cargo de las entidades exentas, corresponde establecer —con carácter de excepción— un plazo especial de presentación de las declaraciones juradas del impuesto a las ganancias.

Que la relación existente entre el régimen de información previsto en la Resolución General N° 1675 y la condición de exentas de las entidades reconocidas como tales, hace aconsejable unificar en un solo texto normativo el régimen mencionado y el destinado al reconocimiento de exención.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Programas y Normas de Fiscalización y de Programas y Normas de Recaudación.

Que la presente se dicta en ejercicio de las facultades conferidas, por los artículos 34 y 123 del Decreto N° 1344, de fecha 19 de noviembre de 1998 y sus modificaciones, por el artículo 24 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y por el artículo 7° del Decreto N° 618, de fecha 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

RECONOCIMIENTO DE EXENCION

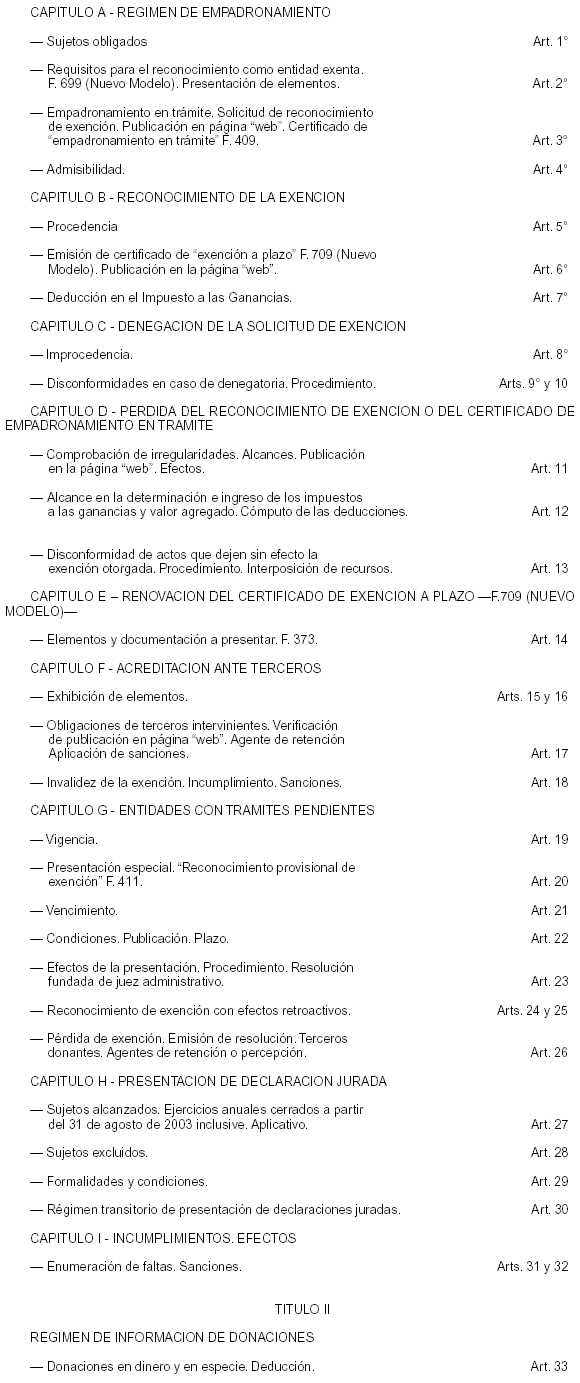

CAPITULO A - REGIMEN DE EMPADRONAMIENTO

— Sujetos obligados

Artículo 1° — Las entidades enunciadas en los incisos b), d), e), f), g), m) y r) del artículo 20 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, a fin de ser reconocida su exención, deberán encontrarse empadronadas en el "Registro de Entidades Exentas —Artículo 20 de la Ley del Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones—", el que en adelante se denominará "Registro", con arreglo a los procedimientos que se disponen por la presente.

— Requisitos para el reconocimiento como entidad exenta

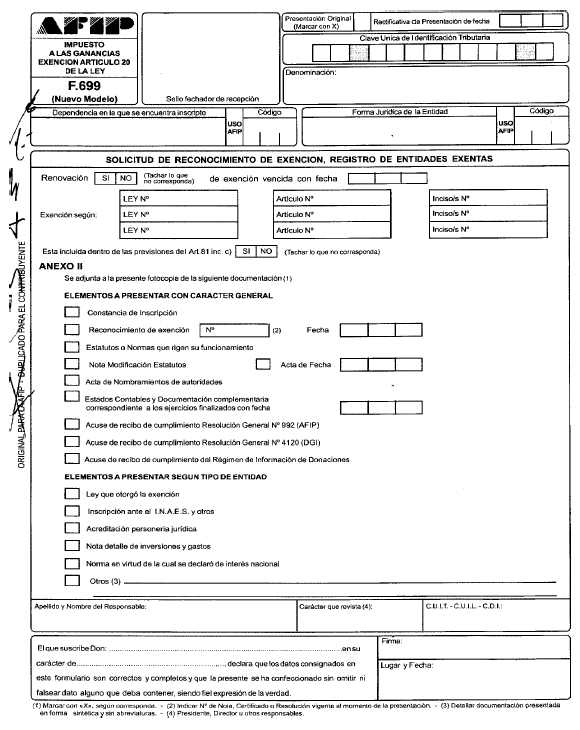

Art. 2° — Las entidades a que se refiere el artículo anterior solicitarán su reconocimiento de exención y su pertinente inclusión en el "Registro", presentando ante la dependencia de la Dirección General Impositiva de este organismo, en la cual se encuentren inscritas, el formulario F. 699 (Nuevo Modelo) —por duplicado— y los elementos que se indican en el Anexo II de la presente.

Cuando la entidad no se encuentre inscrita ante este organismo, podrá solicitar conjuntamente su inscripción y su inclusión en el "Registro" en la dependencia que corresponda a su domicilio fiscal, presentando además de los documentos establecidos en el párrafo anterior, el formulario F. 460/J, acompañado de los elementos indicados en la Resolución General N° 10, sus modificatorias y complementarias.

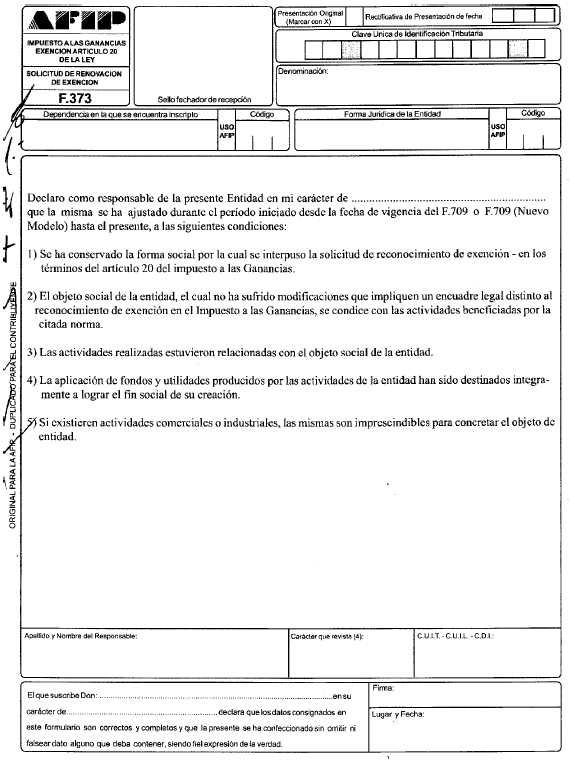

— Empadronamiento en trámite

Art. 3° — La presentación en las condiciones indicadas en el artículo precedente, significará para el presentante la admisibilidad formal de su solicitud de reconocimiento de exención, sujeta a posterior aprobación por parte de este organismo. Consecuentemente, con tal carácter se procederá a la publicación en la página "web" institucional (http://www.afip.gov.ar) los siguientes datos de la entidad:

a) Denominación o razón social.

b) Clave Unica de Identificación Tributaria (C.U.I.T.), y

c) los incisos del artículo 20 de la ley del gravamen en los que la institución solicitante se considera comprendida.

A partir del momento en que la presentación sea formalmente admisible, la solicitante podrá obtener un certificado de "empadronamiento en trámite" F. 409, a través de la página "web" institucional citada.

La entidad solicitante, mientras el empadronamiento se encuentre en trámite —quedando sujeto a la situación que resulte de la solicitud de exención—, tendrá el tratamiento que para cada caso se indica:

a) No deberá ingresar el impuesto a las ganancias.

b) No será pasible de las retenciones o percepciones en el impuesto a las ganancias o, de corresponder, en el impuesto al valor agregado (3.1.).

c) Estará alcanzada por las alícuotas reducidas del impuesto sobre los créditos y débitos en cuentas bancarias y otras operatorias, previstas en el Artículo 7º del Anexo del Decreto Nº 380/01. (Ultimo párrafo sustituido por art. 1° de la Resolución General N° 2204/2007 de la AFIP B.O. 15/2/2007)

Art. 4° — Las áreas competentes de este organismo podrán requerir la adecuación o complementación de los datos suministrados, o la presentación de otros elementos que consideren necesarios para obtener la admisibilidad formal a que se refiere el artículo 3° o para evaluar la situación expuesta por las entidades peticionarias, dentro de los VEINTE (20) días hábiles administrativos contados a partir de la presentación de los elementos aludidos en el artículo 2°.

Transcurrido dicho plazo, sin que medie requerimiento o cuando se haya dado cumplimiento al mismo, la solicitud se considerará formalmente admisible. Posteriormente, los jueces administrativos podrán efectuar nuevos requerimientos de ser necesario.

CAPITULO B - RECONOCIMIENTO DE LA EXENCION

Art. 5° — El reconocimiento como entidad exenta será procedente siempre que, como consecuencia del análisis de los datos y/o elementos indicados en los artículos que anteceden, quede demostrado el carácter invocado por la peticionaria.

Art. 6° — En caso de resultar procedente la exención solicitada, este organismo emitirá un certificado de "exención a plazo" confeccionado en el formulario F. 709 (Nuevo Modelo), el que será suscrito por el juez administrativo competente. Asimismo, se publicarán en la página "web" institucional (http:// www.afip.gov.ar):

a) La denominación o razón social de la entidad,

b) su Clave Unica de Identificación Tributaria (C.U.I.T.),

c) los incisos del artículo 20 de la ley del gravamen en los que dicho sujeto se encuentre comprendido, y

d) la vigencia del reconocimiento como entidad exenta que disponga el juez administrativo.

El indicado certificado de exención será entregado al solicitante mediante notificación, conforme al procedimiento establecido por el artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Art. 7° — El reconocimiento de la exención a las donatarias —F. 709 (Nuevo Modelo)—, validará para el donante la deducción de las donaciones, en el impuesto a las ganancias, efectuadas a las primeras desde la fecha a partir de la cual surte efectos dicho reconocimiento.

CAPITULO C - DENEGACION DE LA SOLICITUD DE EXENCION

Art. 8° — De no resultar procedente la exención invocada, el juez administrativo actuante emitirá resolución fundada denegando la solicitud, la que deberá ser notificada a la entidad requirente mediante el procedimiento establecido en el artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Igual procedimiento resultará aplicable en el supuesto que el juez administrativo deniegue la exención por alguno de los incisos requeridos, previstos en el artículo 20 de la ley del gravamen. Respecto de la exención reconocida será de aplicación lo normado en el artículo 6°.

— Disconformidades en caso de denegatoria. Procedimiento

Art. 9° — Los responsables podrán manifestar su disconformidad respecto del rechazo de la solicitud de reconocimiento de exención, mediante la presentación de una nota, que deberá ajustarse a lo prescrito en la Resolución General N° 1128 y estar acompañada de los nuevos elementos de que intenten valerse para respaldar su reclamo, dentro del término de QUINCE (15) días hábiles administrativos, contados desde la fecha de la notificación prevista en el artículo anterior.

Este organismo podrá requerir, dentro del término de VEINTE (20) días hábiles administrativos contados desde la fecha de la presentación efectuada, el aporte de otros elementos que considere necesarios a efectos de evaluar la mencionada disconformidad.

Art. 10. — El juez administrativo interviniente, una vez analizados los elementos aportados, dictará la resolución fundada respecto de la procedencia o no del recurso formulado, dentro de los VEINTE (20) días hábiles administrativos siguientes al de la presentación efectuada por el responsable, o al de la fecha de cumplimiento del requerimiento previsto en el segundo párrafo del artículo anterior, según corresponda. Se notificará el acto administrativo al responsable mediante el procedimiento establecido en el artículo 100 de la Ley N° 11.683 texto ordenado en 1998 y sus modificaciones, emitirá, de corresponder, el formulario F. 709 (Nuevo Modelo) y efectuará la respectiva publicación en la página web de este organismo.

CAPITULO D - PERDIDA DEL RECONOCIMIENTO DE EXENCION O DEL CERTIFICADO DE EMPADRONAMIENTO EN TRAMITE

Art. 11. — Si como consecuencia de controles realizados con posterioridad a la publicación aludida en los artículos 3°, 6° o en el artículo 10 —según corresponda—, se comprobaran irregularidades respecto de los datos declarados —sea por acción u omisión— en los antecedentes y/o documentos que dieron lugar al reconocimiento de la exención, en el objeto social declarado —atendiendo a su forma jurídica— o por no resultar acorde con dicho objeto su funcionamiento institucional y operativo, entre otros, este organismo podrá dejar sin efecto el reconocimiento de la exención —F. 709 o F. 709 (Nuevo Modelo)— o el certificado de empadronamiento en trámite —F. 409—, mediante resolución fundada, notificada a través del procedimiento establecido en el artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, con los siguientes alcances:

a) Sujetos comprendidos en el artículo 3° (con empadronamiento en trámite): con efectos desde la presentación de la solicitud de la exención.

b) Sujetos comprendidos en los artículos 6° ó 10 (con exención reconocida): a partir de la fecha que determine el juez administrativo.

El resultado de tal acto se publicará en la página "web" de esta Administración Federal, sin perjuicio de las sanciones que pudieren corresponder al sujeto, de acuerdo con lo previsto por la citada Ley de Procedimiento Tributario y por la Ley N° 24.769 y sus modificaciones.

Respecto de terceros donantes, en los casos que corresponda, y agentes de retención o percepción, los efectos se producirán a partir de la publicación de tal situación en la página "web" institucional.

Art. 12. — Los sujetos indicados en los incisos a) y b) del artículo anterior, deberán determinar e ingresar el impuesto a las ganancias y/o el impuesto al valor agregado —según corresponda—, en las condiciones que dispongan las normas vigentes y con los alcances establecidos en el aludido artículo.

Asimismo, se encontrarán imposibilitados de acreditar ante terceros su condición en el impuesto a las ganancias o en el impuesto al valor agregado, a los fines de evitar que se les practiquen las retenciones o percepciones de dichos gravámenes, en caso de corresponder.

Los terceros que realicen donaciones a los sujetos a que se refiere el inciso b) del artículo anterior, no podrán computar las mismas como deducción en la determinación del impuesto a las ganancias.

La entidad deberá devolver en la dependencia donde se haya inscrita, el certificado de exención otorgado, dentro de los CINCO (5) días hábiles administrativos inmediatos siguientes a la fecha en que haya quedado firme el acto administrativo notificado por el cual se le hubiere dejado sin efecto el beneficio.

— Disconformidad de actos que dejen sin efecto la exención otorgada. Procedimiento

Art. 13. — El acto administrativo que deje sin efecto el reconocimiento de la exención —excepto que se trate de los sujetos a que se refiere el artículo 3°—, podrá recurrirse conforme a lo previsto por el artículo 74 del reglamento de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

En el supuesto de resolverse favorablemente lo peticionado, se publicará en la referida página "web" la condición de sujeto exento.

Los sujetos comprendidos en el artículo 3°, a fin de manifestar su disconformidad respecto del acto por el cual se deja sin efecto la solicitud presentada, deberán proceder con arreglo a lo previsto en el artículo 9° y concordantes.

CAPITULO E – RENOVACION DEL CERTIFICADO DE EXENCION A PLAZO —F.709 (NUEVO MODELO)—

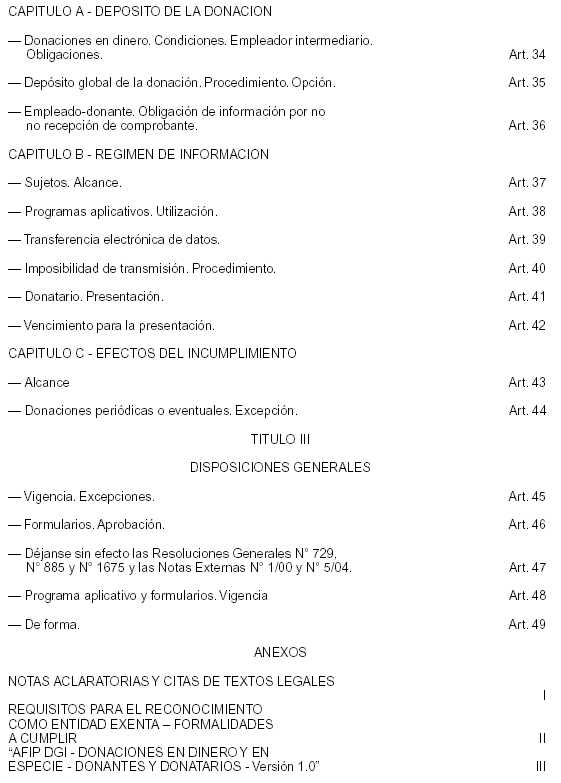

Art. 14. — Las entidades exentas solicitarán, en la dependencia en la que se encuentran inscritas, un nuevo certificado de exención a plazo —F. 709 (Nuevo Modelo)—, hasta SESENTA (60) días hábiles administrativos anteriores al vencimiento del certificado emitido previamente, mediante la presentación del formulario F. 373 —por duplicado— el cual podrá obtenerse de la página "web" de este organismo (14.1.).

El citado plazo será de TREINTA (30) días hábiles administrativos, cuando se trate de certificados cuyos vencimientos operen hasta el día 31 de marzo de 2005, inclusive.

La falta de presentación en el plazo que corresponda producirá la pérdida automática del reconocimiento de la exención al vencimiento del certificado emitido, por lo que el sujeto deberá iniciar un nuevo trámite.

Durante el trámite del nuevo certificado, la entidad conservará el reconocimiento de la exención, hasta que el juez administrativo emita el acto que confirme o rechace dicho reconocimiento, en cuyo caso se procederá con arreglo a los artículos 6°, 8° o 9°, según corresponda.

CAPITULO F - ACREDITACION ANTE TERCEROS

Art. 15. — A fin de acreditar su situación ante terceros, las entidades deberán exhibir:

a) El formulario F. 409 de empadronamiento en trámite o F. 411 de reconocimiento provisional de exención, o

b) de haber obtenido el reconocimiento de su exención: el certificado respectivo —formularios F. 709 o F. 709 (Nuevo Modelo)—, según el caso, o

c) de encontrarse en trámite de renovación del certificado de exención: el formulario F. 373.

(Artículo sustituido por art. 1° de la Resolución General N° 2374/2007 de la AFIP B.O. 20/12/2007. Vigencia: a partir del primer día del segundo mes posterior al de su publicación en el Boletín Oficial.)

Art. 16. — Las entidades indicadas en el artículo 28, inciso a) de la presente y las comprendidas en el Decreto N° 1092/97, a los efectos de acreditar su condición de entidad exenta, sólo deberán exhibir el certificado o la autorización establecidos en el Anexo II, Apartado C, puntos 1. y 2., según corresponda.

— Obligaciones de terceros intervinientes

Art. 17. — Los terceros intervinientes (agentes de retención y/o percepción y/o donantes), deberán verificar en la página "web" de esta Administración Federal (http://www.afip.gov.ar) (17.1.), cada vez que efectúen una operación con alguna institución exenta, el estado o vigencia de la condición de la nombrada institución e imprimir y archivar en una carpeta destinada al efecto el reporte de la consulta formulada, ordenada cronológica y alfabéticamente —por denominación de la entidad—, que deberá encontrarse a disposición del personal fiscalizador.

La referida documentación acreditará el beneficio de deducción en el impuesto a las ganancias del importe de las donaciones efectuadas —cuando corresponda— y/o la improcedencia de la retención y/o percepción.

En caso que este organismo compruebe que los citados reportes han sido modificados o no resulten acordes con la información residente en la página "web" institucional, no corresponderán los beneficios de deducción en el impuesto a las ganancias, o en su caso, las nombradas entidades no quedarán excluidas del deber de actuar como agentes de retención o percepción, por lo que resultarán de aplicación las sanciones previstas en la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y/o en la Ley N° 24.769 y sus modificaciones.

Art. 18. — De comprobarse la invalidez de la exención invocada, los terceros interesados deberán informar tal hecho a este organismo dentro de los CINCO (5) días hábiles administrativos, contados a partir de producida dicha circunstancia, mediante la presentación de una nota —en los términos de la Resolución General N° 1128—, ante la dependencia en la cual se encuentran inscritos, la que deberá contener como mínimo lo siguiente:

a) Apellido/s y nombre/s, denominación o razón social, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del presentante.

b) Denominación o razón social, domicilio conocido y Clave Unica de Identificación Tributaria (C.U.I.T.) de la entidad que alega la exención.

c) Breve exposición de los motivos que dan lugar a la presentación.

d) Firma del informante y carácter invocado.

La falta de cumplimiento de lo establecido en el presente artículo, dará lugar a la aplicación de la sanción prevista en el artículo 39 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

CAPITULO G - ENTIDADES CON TRAMITES PENDIENTES

— Vigencia

Art. 19. — Los sujetos que a la entrada en vigencia de la presente no hubieran obtenido su reconocimiento de exención mediante el formulario F. 709, podrán continuar con el trámite pendiente de acuerdo con lo normado en los capítulos precedentes, y con las especificaciones que se disponen en el presente, según se trate de:

a) Instituciones que poseían reconocimiento de exención vigente al momento de empadronarse, bajo los términos de la Resolución General N° 729, su modificatoria y sus complementarias, y su reconocimiento de exención se encuentre en trámite a la entrada en vigencia de la presente.

b) Entidades que se hubieren empadronado con arreglo a las citadas normas y no hubieren obtenido el reconocimiento de su exención con anterioridad a las mismas.

— Presentación especial

Art. 20. — Los sujetos comprendidos en el artículo anterior, obtendrán como documento representativo de "reconocimiento provisional de exención" el formulario F. 411, a cuyo efecto deberán presentar un formulario de declaración jurada F. 366, en el que declararán ajustarse a las exigencias normativas que correspondieren a los fines de su encuadramiento exentivo, respecto de:

a) Su forma social.

b) Exclusividad en el desarrollo de su actividad.

c) Destino de las ganancias y del patrimonio social.

d) Explotación de espectáculos, juegos de azar, carreras de caballos o similares.

e) Desarrollo de actividades industriales y/o comerciales.

El citado formulario F. 366 podrá obtenerse de la página "web" institucional (http://www.afip.gov.ar).

Art. 21. — La presentación establecida en el artículo anterior, deberá efectuarse hasta las fechas que según la terminación de la Clave Unica de Identificación Tributaria (C.U.I.T.) del sujeto exento se dispone seguidamente:

|

TERMINACION DE LA C.U.I.T. |

VENCIMIENTO |

|

0, 1 y 2 |

22 de marzo de 2005 |

|

3, 4 y 5 |

22 de abril de 2005 |

|

6, 7, 8 y 9 |

23 de mayo de 2005 |

Art. 22. — La condición de entidad exenta, se publicará en la aludida página "web", dentro de los VEINTE (20) días hábiles administrativos de efectuada la presentación a que se refiere el artículo precedente (22.1.).

El juez administrativo podrá formular nuevos requerimientos así como solicitar la actualización o presentación de los datos requeridos en el Anexo II, luego de presentado el formulario F. 366, lo cual suspenderá el plazo para la emisión del formulario F. 411, hasta el cumplimiento de dicho requerimiento.

— Efectos de la presentación

Art. 23. — Las entidades aludidas en el inciso a) del artículo 19, conservarán su condición de exentas y acreditarán su carácter mediante la entrega al tercero interviniente, de copia de la resolución de reconocimiento de exención oportunamente emitida, suscrita por el sujeto exento y la exhibición de los formularios F. 698, F. 698/I o F. 699, —según sea su situación—, hasta que se emita el "certificado de reconocimiento provisional de exención" F. 411, el que podrá obtenerse a través de la página "web" institucional, sin perjuicio de lo normado en los artículos 6° u 8°, según corresponda.

La falta de presentación de la declaración jurada a que se refiere el artículo anterior, o del cumplimiento al requerimiento a que se refiere el segundo párrafo de dicho artículo, dentro del plazo fijado al efecto por el juez administrativo, importará para los sujetos comprendidos en el presente artículo la pérdida de la exención reconocida desde el día siguiente, inclusive, al del vencimiento fijado en el artículo 21, para el primer caso, o desde el vencimiento del requerimiento, de haber mediado tal acto por parte del juez administrativo.

A los efectos de declarar la pérdida de la exención el juez administrativo emitirá una resolución, fundada en el incumplimiento referido en el presente artículo y procederá a la publicación del resultado del decisorio y notificación como se establece en el artículo 11. En tal caso, la entidad sólo podrá ser reconocida como exenta luego de una nueva solicitud de reconocimiento de exención.

Art. 24. — Los sujetos comprendidos en el artículo 19, inciso b), mediante la presentación que se establece en el artículo 20 obtendrán el reconocimiento de su exención con efectos retroactivos a la fecha de su solicitud. La falta de presentación de la mencionada declaración jurada o del requerimiento que se le formulare en las condiciones que se establecen en los artículos precedentes, permitirá el archivo de la pertinente solicitud, entendiéndose que el solicitante se encontrará obligado al ingreso del impuesto correspondiente, desde la fecha de inicio de sus operaciones.

Art. 25. — Una vez otorgado el reconocimiento provisional de exención mediante el formulario F. 411, el juez administrativo podrá, de estimarlo procedente, emitir el "reconocimiento de exención" mediante un formulario F. 709 (Nuevo Modelo), en el que se establecerá su fecha de vencimiento.

— Pérdida de exención

Art. 26. — Esta Administración Federal deberá emitir resolución dejando sin efecto tal reconocimiento cuando el juez administrativo, como consecuencia de verificaciones y/o controles realizados con posterioridad a la publicación en la página "web", determine la improcedencia del beneficio, a cuyo efecto, establecerá la fecha a partir de la cual se producirá la pérdida del reconocimiento de la exención, notificará el acto administrativo al responsable, a través del procedimiento dispuesto por el artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y efectuará la pertinente publicación institucional.

Respecto de terceros donantes, y agentes de retención o percepción, la pérdida de la exención tendrá efectos a partir de la publicación de tal situación en la página "web" institucional.

CAPITULO H - PRESENTACION DE DECLARACION JURADA

— Sujetos alcanzados

Art. 27. — Las entidades empadronadas en el "Registro", respecto de los ejercicios anuales cerrados a partir del día 31 de agosto de 2003, inclusive, a efectos de la presentación de la declaración jurada del impuesto a las ganancias y del "Informe para Fines Fiscales", deberán utilizar el programa aplicativo denominado "GANANCIAS -Sociedades- Versión 5.1" o superior, o el programa aplicativo denominado "INFORME PARA FINES FISCALES - Versión 1.0" o superior, según corresponda (27.1.), conforme a los procedimientos establecidos en la Resolución General Nº 992, sus modificatorias y sus complementarias y la Resolución General Nº 1061 respectivamente, con las adecuaciones que se disponen por la presente.

A los efectos de la elaboración de la declaración jurada del impuesto a las ganancias, las entidades deberán seguir las pautas que se indican a continuación:

1. Acceder a la opción "Detalles" de "Declaración Jurada" y

1.1. Completar los datos requeridos en la pantalla "Balance para fines fiscales" referidos al Activo, Pasivo, Estado de Resultados y Patrimonio Neto.

1.2. No completar las pantallas siguientes, denominadas:

a) "Ajustes para la Determinación del Resultado Impositivo".

b) "Resultado Atribuible a los socios".

c) "Quebrantos Anteriores".

d) "Transferencia de tecnología e inversiones extranjeras".

2. Acceder a la opción "Resultados" de "Declaración Jurada" a efectos de imprimir la declaración jurada respectiva y generar el correspondiente soporte magnético, sin ingresar dato alguno requerido en la pantalla pertinente.

Las entidades comprendidas en el artículo 3º, incisos c), d) o h) de la ley de impuesto a la ganancia mínima presunta, Ley Nº 25.063 y sus modificaciones, no deberán cumplir con la obligación de presentación de declaraciones juradas respecto de dicho gravamen.

(Artículo sustituido por art. 1° de la Resolución General N° 1853/2005 AFIP B.O. 23/3/2005).

— Sujetos excluidos

Art. 28. — Quedan exceptuados de cumplir con la presentación aludida en el primer párrafo del artículo anterior, los sujetos que se indican a continuación:

a) Asociaciones cooperadoras escolares con autorización extendida por autoridad pública, conforme a las normas del lugar de asiento de la entidad —artículo 1° de la Resolución General N° 2642 (DGI)—.

b) Asociaciones, fundaciones y demás personas de existencia ideal sin fines de lucro, que destinen los fondos que administren y/o dispongan a la promoción de actividades hospitalarias bajo la órbita de la administración pública (nacional, provincial o municipal) y/o de bomberos voluntarios oficialmente reconocidos.

c) Comunidades indígenas inscritas en el Registro Nacional de Comunidades Indígenas (RENACI) instituido por la Ley N° 23.302, su modificatoria y su Decreto Reglamentario N° 155/89 y asociaciones sin fines de lucro inscritas en la Inspección General de Justicia, siempre que destinen sus fondos al mantenimiento y fomento de la cultura indígena, cuyos integrantes resulten ser miembros activos de alguna comunidad aborigen, en los términos a que se refiere el artículo 75, inciso 17 de la Constitución Nacional.

d) Instituciones religiosas inscritas en el registro existente en el ámbito de la Secretaría de Culto de la Nación.

— Formalidades y condiciones

Art. 29. — La presentación de la declaración jurada y del respectivo disquete, incluido el "Informe para Fines Fiscales", deberá efectuarse según lo dispuesto por el artículo 6° de la Resolución General N° 992, sus modificatorias y sus complementarias.

— Régimen transitorio de presentación de declaraciones juradas

Art. 30. — Sin perjuicio de lo dispuesto en el artículo precedente, las declaraciones juradas correspondientes a los ejercicios anuales cerrados entre el 31 de agosto de 2003 y el 31 de octubre de 2004, ambas fechas inclusive, podrán presentarse hasta el día 22 de marzo de 2005, inclusive.

CAPITULO I - INCUMPLIMIENTOS. EFECTOS

Art. 31. — Se considerarán incumplimientos al presente régimen, entre otros, las faltas de:

a) Presentación de algunas de las declaraciones juradas previstas en la Resolución General N° 992, sus modificatorias y sus complementarias, en la Resolución General N° 4120 (DGI), su modificatoria y sus complementarias, o en el Título II de la presente.

b) Contestación —total o parcial— a los requerimientos de información y/o documentación relacionados con obligaciones aduaneras, impositivas y/o previsionales a cargo de esta Administración Federal.

c) Denuncia del domicilio fiscal o cuando el denunciado fuese inexistente, conforme a lo previsto por el artículo 3° de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y a la Resolución General N° 301, su modificatoria y su complementaria.

Sin perjuicio de las sanciones que les correspondieren conforme a la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, de verificarse alguno de los incumplimientos de los incisos precedentes, las entidades empadronadas —incluso las comprendidas en el inciso a) del artículo 19 y, respecto de las comprendidas en su inciso b) las que hubieran obtenido el formulario F. 411—, perderán su condición de exentas hasta tanto regularicen su situación.

En consecuencia, las entidades estarán impedidas para utilizar los formularios F. 698, F. 698/I, F. 699, F. 709, F. 709 (Nuevo Modelo), F. 409 o F. 411 —según corresponda—, a los efectos de acreditar ante terceros la condición invocada en el impuesto a las ganancias o el impuesto al valor agregado, de corresponder.

Art. 32. — Cualquiera de los incumplimientos señalados en los incisos del artículo anterior, producirán los efectos que para cada sujeto se establecen:

a) Con exención en trámite con anterioridad a la entrada en vigencia de la presente, que hubieren presentado el formulario de declaración jurada N° 366 y no hubieren obtenido el formulario F. 411: archivo de su solicitud.

b) Con solicitud de reconocimiento de exención presentada a partir de la entrada en vigencia de la presente: el archivo de la solicitud y el decaimiento de los beneficios previstos en el artículo 3°, último párrafo, desde la fecha de presentación de la misma. Sin perjuicio de ello, con relación a los terceros — agentes de retención o percepción—, tal situación producirá efectos a partir su publicación en la página "web" institucional.

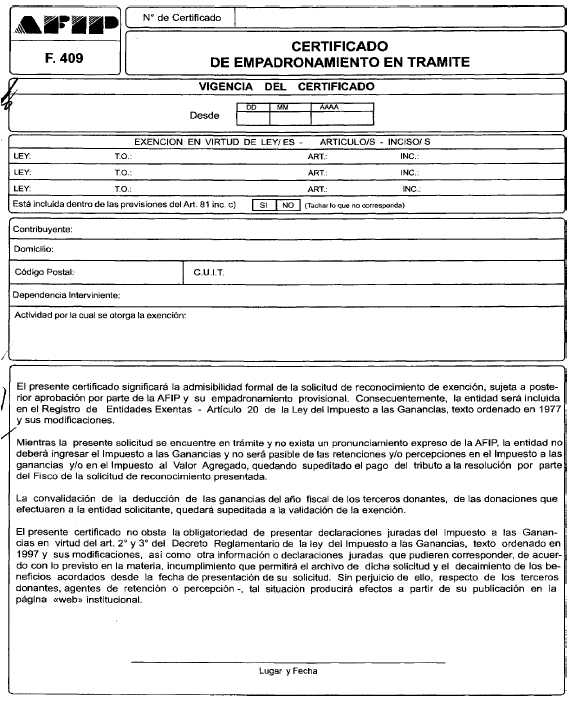

TITULO II

REGIMEN DE INFORMACION DE DONACIONES

Art. 33. — La deducción de donaciones en dinero y en especie a las instituciones a que se refiere el inciso e) y a determinadas entidades comprendidas en el inciso f) del artículo 20 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, será procedente con arreglo a lo previsto en el artículo 81, inciso c), de la ley del citado gravamen, las disposiciones del artículo 123 del Decreto N° 1344 de fecha 19 de noviembre de 1998 y sus modificaciones, y demás condiciones que se disponen en el presente título.

CAPITULO A - DEPOSITO DE LA DONACION

Art. 34. — Las donaciones en dinero se efectuarán observando las siguientes condiciones:

a) Deberán realizarse mediante depósito bancario a nombre de los donatarios.

b) Cuando las donaciones se efectúen por intermedio del empleador, éste además queda obligado a:

1. Efectuar depósitos individuales por cada empleado donante y,

2. entregarle a cada uno, dentro de los DIEZ (10) días de efectuado el depósito, fotocopias de las boletas de depósito de las donaciones realizadas, certificadas por los donatarios, quienes dejarán constancia en ellas de los siguientes datos del donante:

— Apellido y nombres.

— Domicilio fiscal.

— Número del Código Unico de Identificación Laboral (C.U.I.L.).

- Depósito global de la donación

Art. 35. — La obligación indicada en el inciso b) del artículo anterior, podrá ser sustituida por un depósito global mensual para cada donatario.

Dicho depósito comprenderá la suma de los importes destinados a la donación, que los empleados autorizaron a descontar de sus haberes, siempre que se encuentren deducidos en los respectivos recibos.

En tal supuesto, los empleadores que opten por el procedimiento establecido en este artículo, deberán entregar a cada donante, dentro de los DIEZ (10) días de efectuado el depósito, un comprobante en el que constará el detalle de las donaciones respectivas realizadas a su nombre.

La opción al indicado procedimiento deberá ejercerse a partir de la primera donación que mediante el mismo se efectúe en cada año calendario, y deberá manifestarse mediante nota en términos de la Resolución General N° 1128 y sus modificaciones.

Art. 36. — En el caso que el empleado-donante no reciba el comprobante correspondiente en los términos del artículo 34, inciso b), Apartado 2 o el tercer párrafo del artículo anterior, según corresponda, deberá informar tal hecho a este organismo, dentro de los DIEZ (10) días hábiles administrativos contados a partir de dicha circunstancia mediante una nota con arreglo a lo previsto en la Resolución General N° 1128 y sus modificaciones.

CAPITULO B - REGIMEN DE INFORMACION

Art. 37. — Establécese un régimen de información de donaciones, que alcanzará a los sujetos que, para cada caso, se señalan seguidamente:

a) Empleadores: por las donaciones que efectúen por cuenta y orden de sus empleados, durante el año calendario.

b) Donantes:

1. Personas físicas responsables del impuesto: por las donaciones que efectúen sin la intervención de los empleadores a que se refiere el inciso anterior, durante el ejercicio fiscal correspondiente.

2. Sucesiones indivisas y personas jurídicas: por las donaciones que efectúen por su cuenta y orden, durante el ejercicio fiscal correspondiente.

c) Donatarios a que se refiere el artículo 33: por las donaciones que reciban durante el año calendario.

Art. 38. — A fin de elaborar la información aludida en el artículo anterior, los responsables deberán utilizar exclusivamente los programas aplicativos que para cada caso se disponen seguidamente:

a) Empleadores que realicen donaciones por cuenta y orden de sus empleados: el programa aplicativo denominado "DONACIONES EN DINERO Y EN ESPECIE - EMPLEADORES - Versión 1.0".

b) Donantes que realicen sus donaciones —excepto las personas físicas que efectúen su donación con intervención de empleador— y donatarios: "GANANCIAS - SOCIEDADES - Versión 6.0" o, en su caso, "GANANCIAS - PERSONAS FISICAS - Versión 7.0", cuyas respectivas características, funciones y aspectos técnicos para su uso se especifican en los Anexos III y IV de esta resolución general. (Inciso sustituido por art. 1° pto. 1 de la Resolución General N° 1872/2005 AFIP B.O. 22/4/2005. Vigencia: ver art. 2° de la citada norma.)

c) Sujetos comprendidos en el Artículo 28 que actúen en carácter de donantes o donatarios: el programa aplicativo denominado "DONACIONES EN DINERO Y EN ESPECIE - DONANTES Y DONATARIOS - Versión 1.0", aprobado oportunamente por la Resolución General Nº 1675, cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo V. (Inciso incorporado por art. 1° de la Resolución General N° 2374/2007 de la AFIP B.O. 20/12/2007. Vigencia: a partir del primer día del segundo mes posterior al de su publicación en el Boletín Oficial.)

Los programas aplicativos señalados en los incisos precedentes, podrán ser transferidos de la página "web" de este organismo (http://www.afip.gov.ar).

En el caso de sociedades de personas incluidas en el artículo 49, inciso b), de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, que no lleven un sistema contable que les permita confeccionar balances en forma comercial, la presentación de los elementos mencionados en este inciso será efectuada por el socio con participación social mayoritaria o, en el caso de participaciones iguales, por el que posee la Clave Unica de Identificación Tributaria (C.U.I.T.) menor (38.1.).

Art. 39. — La información elaborada deberá remitirse vía "Internet", mediante transferencia electrónica de datos a través de la página "web" de este organismo (http://www.afip.gov.ar).

A tal fin, los agentes de información, deberán obtener la "Clave Fiscal" que al efecto otorgue este organismo, previo al cumplimiento de las obligaciones previstas en este régimen.

Art. 40. — Cuando el archivo que contiene la información a transmitir tenga un tamaño de 2 Mb o superior y por tal motivo los sujetos se encuentren imposibilitados de remitirlo electrónicamente, en sustitución del procedimiento citado precedentemente, deberán suministrar la información en la dependencia de este organismo en la que se encuentren inscritos, mediante la entrega del soporte magnético acompañado del formulario de declaración jurada generado por el respectivo programa aplicativo. Idéntico procedimiento se deberá observar en el caso de inoperatividad del sistema.

En el momento de la entrega del soporte magnético se procederá a la lectura, validación y grabación de la información, y se verificará si responde a los datos contenidos en la declaración jurada generada por el programa.

De comprobarse errores, inconsistencias, utilización de un programa distinto del provisto o archivos defectuosos, las presentaciones serán rechazadas, generándose un comprobante de tal situación.

De resultar aceptada la información, se entregará el duplicado del formulario de declaración jurada, sellado como constancia de recepción.

Art. 41. — Los donatarios deberán efectuar la presentación a que se refieren los artículos 39 y 40, aún cuando no hubieren recibido donaciones durante el período a informar.

— Vencimiento para la presentación

Art. 42. — El suministro de la información prevista en el artículo 37, se efectuará:

a) Empleadores que realicen donaciones por cuenta y orden de sus empleados: hasta el día 26 del mes de marzo de cada año.

b) Donantes —excepto las personas físicas que efectúen su donación con intervención de empleador — y donatarios: juntamente con la presentación de la declaración jurada del impuesto a las ganancias del período fiscal a informar, según corresponda, conforme al régimen especial de presentación establecido por la Resolución General Nº 1345, sus modificatorias y sus complementarias.

Cuando alguna de las fechas de vencimiento que se disponen coincida con día feriado o inhábil, la misma, así como las posteriores, se trasladarán correlativamente al o a los días hábiles inmediatos siguientes.

(Artículo sustituido por art. 1° pto. 2 de la Resolución General N° 1872/2005 AFIP B.O. 22/4/2005. Vigencia: ver art. 2° de la citada norma.)

CAPITULO C - EFECTOS DEL INCUMPLIMIENTO

Art. 43. — El régimen del presente título producirá, ante los siguientes incumplimientos, los efectos que se establecen para cada caso:

a) Con respecto a lo normado en el artículo 36, al régimen de información y al depósito de la donación conforme al artículo 34, previstos para los donantes que realicen las donaciones sin intervención de empleador: importará para el donante, la impugnación de la deducción computada en la declaración jurada respectiva, en los términos del artículo 16 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

b) En relación a los deberes impuestos al empleador en el artículo 34, inciso b) o, en su caso, en el artículo 35: lo hará pasible de la sanción prevista en el artículo 39 de la citada ley.

c) En lo referente al deber de información: permitirá la aplicación de la sanción prevista en el artículo agregado a continuación del artículo 39 de la ley citada, sin perjuicio, respecto de los donatarios de lo establecido en el artículo 27 y concordantes.

Art. 44. — Los empleadores que realicen las donaciones por cuenta y orden de sus empleados, y los donantes —excepto las personas físicas que efectúen su donación con intervención de empleador —, no se encuentran obligados a cumplir las disposiciones del presente régimen de información, cuando se trate de:

a) Donaciones periódicas que no superen la suma de MIL DOSCIENTOS PESOS ($ 1.200.-) por cada donante —asociado o adherente— en un mismo período fiscal.

b) Donaciones eventuales que no superen la suma de SEISCIENTOS PESOS ($ 600.-) por cada donante, a cada institución, en un mismo período fiscal.

Los recibos, tiques o cupones que la respectiva institución extienda habitualmente, serán aceptados como principio de prueba de estas donaciones.

Cuando la suma total de las donaciones efectuadas por un mismo donante en un período fiscal, supere el importe de DOS MIL CUATROCIENTOS PESOS ($ 2.400.-) o cuando el empleador hubiere ejercido la opción prevista en el artículo 35, no será aplicable la excepción dispuesta precedentemente.

Cuando las donaciones se efectúen en especie, a efectos de determinar la excepción a la obligación de informar establecida en este artículo, los productos que las integren deberán valuarse de acuerdo al valor de plaza.

TITULO III

DISPOSICIONES GENERALES

Art. 45. — Las disposiciones de la presente entrarán en vigencia el día de su publicación en el Boletín Oficial, excepto lo previsto en el Capítulo B del Título II, que se aplicará a partir del período fiscal 2004, siempre que no hubiera correspondido cumplir con el régimen de información dispuesto en la Resolución General N° 1675 hasta el mes de diciembre de 2004.

Art. 46. — Apruébanse los formularios F. 699 (Nuevo Modelo), F. 709 (Nuevo Modelo), F. 366, F. 373, F. 409 y F. 411, y los Anexos I, II y III que forman parte de la presente resolución general.

Art. 47. — Déjanse sin efecto las Resoluciones Generales N° 729, N° 885 y N° 1675 —esta última de acuerdo con la vigencia establecida en el artículo 45— y las Notas Externas N° 1/00 y N° 5/04, desde la vigencia de la presente.

Toda cita efectuada en normas respecto de las Resoluciones Generales N° 729, N° 885 y N° 1675, debe entenderse referida a la presente resolución general, para lo cual —cuando corresponda —, deberán considerarse las adecuaciones normativas aplicables en cada caso.

Art. 48. — El programa aplicativo "DONACIONES EN DINERO Y EN ESPECIE - DONANTES Y DONATARIOS - Versión 1.0", los formularios F. 698, F. 698/I, F. 699 y F. 709 presentados o en su caso emitidos con arreglo a las normas vigentes y el "Registro de Entidades Exentas-Artículo 20 de la Ley del Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones", conservarán su vigencia en las condiciones establecidas en la presente.

Art. 49. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL N° 1815

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 3°.

(3.1.) Sujetos comprendidos en los incisos f), y puntos 5. y 6. del inciso h) del artículo 7° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

Artículo 14.

(14.1.) De haberse producido cambios respecto de la documentación acompañada para su reconocimiento de exención anterior, la nueva documentación deberá adjuntarse al formulario F. 373.

Artículo 17.

(17.1.) Una vez iniciada la comunicación con la página institucional ingresar a la opción "otros servicios/trámites en línea".

Artículo 22.

(22.1.) El formulario F. 411 producirá los mismos efectos que el formulario F. 709 (Nuevo Modelo), hasta tanto se emita este último.

Artículo 27.

(27.1.) Los programas aplicativos denominados "GANANCIAS - Sociedades- Versión 5.1" e "INFORME PARA FINES FISCALES - Versión 1.0" se encuentran disponibles en la página "web" de este organismo (http://www.afip.gov.ar).

Artículo 38.

(38.1.) Conforme a la Nota Externa N° 3/01.

ANEXO II RESOLUCION GENERAL N° 1815, SUS MODIFICATORIAS

Y SU COMPLEMENTARIA

(Anexo sustituido por art. 1° de la Resolución General N° 2374/2007 de la AFIP B.O. 20/12/2007. Vigencia: a partir del primer día del segundo mes posterior al de su publicación en el Boletín Oficial.)

REQUISITOS PARA EL RECONOCIMIENTO

COMO ENTIDAD EXENTA -

FORMALIDADES A CUMPLIR

A - Elementos a presentar con carácter general (copia):

1. Resolución que acredite el reconocimiento exentivo invocado, cuando se trate de entidades con reconocimiento de exención al momento de empadronarse dentro de la Resolución General Nº 729, su modificatoria y sus complementarias.

2. Certificado de exención - F. 709, en los casos de entidades empadronadas conforme a lo dispuesto en la Resolución General Nº 729, su modificatoria y sus complementarias.

3. Certificado de exención - F. 709 (Nuevo Modelo), quienes se encuentren alcanzados por el empadronamiento que establece la presente resolución general.

4. Estatutos o normas que rijan su funcionamiento, firmadas en todas sus fojas por el representante legal de la entidad.

5. Modificaciones de los Estatutos o normas que rijan su funcionamiento, producidas con posterioridad a lo informado en el trámite para obtener el reconocimiento por parte de este Organismo, firmada en todas sus fojas por el representante legal de la entidad.

6. Ultima acta de nombramiento de las autoridades de la entidad al momento de la presentación. Deberá dejarse constancia del número, fecha de rúbrica y folio del Libro de Actas rubricado por la Inspección General de Justicia en el cual se encuentra registrada. En su caso, deberá acompañarse la documentación que acredite la aceptación de los respectivos cargos.

7. Estados de situación patrimonial o balances generales, estados de recursos y gastos, estados de evolución del patrimonio neto, y estado de origen y aplicación de fondos y memorias (según corresponda al tipo de entidad de que se trate) de los últimos TRES (3) ejercicios fiscales vencidos a la fecha de la solicitud, debidamente certificados por Contador Público y con la firma legalizada por el Consejo Profesional o Colegio respectivo.

8. Datos actualizados, conforme a la Resolución General Nº 10, sus modificatorias y complementarias.

B - Elementos complementarios a presentar según el tipo de entidad (copia), conforme se encuentre comprendida en cada inciso del Artículo 20 de la ley del gravamen, según se indica:

1. Inciso b) (Entidades exentas por leyes nacionales).

1.1. Ley que estableció la exención.

2. Inciso d) (Sociedades Cooperativas) e inciso g) (Entidades Mutualistas).

2.1. Acreditación de la personería jurídica e inscripción en el Instituto Nacional de Asociativismo y Economía Social (INAES).

3. Inciso f) (Asociaciones, fundaciones y entidades civiles de asistencia social, salud pública, caridad, beneficencia, educación e instrucción, científicas, literarias, artísticas y gremiales y las de cultura física e intelectual).

3.1. Acreditación de la personería jurídica o, en el caso de las entidades comprendidas en el inciso c) del Artículo 1º de la Resolución General Nº 1432 (DGI) (demás entidades que reúnan la condición de sujetos de derecho en virtud de lo dispuesto por el Artículo 46 del Código Civil), la autorización o el reconocimiento de la autoridad pública competente, que demuestre que su objeto y actividades son aquéllos a que se refiere el inciso f) de la ley del gravamen.

4. Inciso m) (Asociaciones deportivas y de cultura física).

4.1. Acreditación de la personería jurídica.

4.2. Nota debidamente suscripta por la peticionaria con detalle de los importes totales de inversiones y gastos destinados a las actividades sociales y deportivas, en cada uno de los últimos TRES (3) años.

C - Excepciones: las siguientes entidades sólo deberán presentar copia de la documentación que para cada caso se indica:

1. Instituciones Religiosas (quedan comprendidos los Institutos de Vida Consagrada y las Sociedades de Vida Apostólica amparadas por la Ley Nº 24.483): certificado de inscripción en el registro existente en el ámbito de la Secretaría de Culto del Ministerio de Relaciones Exteriores, Comercio Internacional y Culto.

2. Asociaciones Cooperadoras Escolares: autorización extendida por autoridad pública, conforme a las normas del lugar de asiento de la entidad —Artículo 1º de la Resolución General Nº 2642 (DGI)—.

3. Comunidades indígenas: inscripción en el Registro Nacional de Comunidades Indígenas (RENACI) creado por la Ley Nº 23.302, su modificatoria y su Decreto Reglamentario Nº 155/89 o, inscripción en la Inspección General de Justicia bajo la forma de asociación sin fines de lucro, siempre que destinen sus fondos al mantenimiento y fomento de la cultura indígena y que todos sus integrantes sean miembros activos de comunidades aborígenes, a que se refiere el Artículo 75, inciso 17 de la Constitución Nacional.

4. Instituciones internacionales sin fines de lucro, con sede central establecida en la República Argentina —primer párrafo inciso r) Artículo 20 de la ley del gravamen—:

4.1. Acreditación de la personería jurídica.

4.2. Normas que regulan la constitución, funcionamiento y eventual disolución de la misma, conforme a las normas que rijan la creación de dichas instituciones. Si están redactadas en idioma extranjero, deberá acompañarse su traducción certificada por Traductor Público Nacional.

4.3. Modificaciones que hubiere en el funcionamiento de la organización, efectuadas en fecha posterior a comenzar el trámite de exención.

5. Instituciones internacionales sin fines de lucro, declaradas de interés nacional —segundo párrafo inciso r) Artículo 20 de la ley del gravamen—:

5.1. Norma en virtud de la cual se la declaró de interés nacional.

5.2. Documentación que pruebe su existencia —en caso de haber sido expedida en el exterior, deberá contar con la pertinente legalización efectuada por autoridad consular argentina, siempre que no haya sido extendida en alguno de los países miembros del Tratado de La Haya, en cuyo supuesto deberá contar con la correspondiente apostilla—.

6. Bibliotecas populares reconocidas por la Comisión Nacional Protectora de Bibliotecas Populares (CONABIP):

6.1. Certificado de Biblioteca Protegida conforme la Disposición CONABIP Nº 0073 del 21 de diciembre de 2006.

Dicho certificado deberá ser presentado al momento de la solicitud de reconocimiento de la exención y hasta TREINTA (30) días hábiles administrativos anteriores al vencimiento del presentado previamente, a los efectos de la continuidad del reconocimiento del citado beneficio.

En caso que las copias de los elementos requeridos en los apartados precedentes no se encuentren autenticadas, deberán exhibirse los ejemplares originales de los mismos, al momento de la presentación.

ANEXO III RESOLUCION GENERAL Nº 1815, SU MODIFICATORIA Y SU COMPLEMENTARIA

(Anexo sustituido por art. 1° pto. 3 de la Resolución General N° 1872/2005 AFIP B.O. 22/4/2005. Vigencia: ver art. 2° de la citada norma.)

(TEXTO SEGUN RESOLUCION GENERAL Nº 1872)

SISTEMA "GANANCIAS - SOCIEDADES - Versión 6.0"

El aplicativo denominado "GANANCIAS - SOCIEDADES - Versión 6.0" mantiene las mismas características, funciones y aspectos técnicos para su uso que se especifican en el Anexo I de la Resolución General Nº 1770 y sus modificaciones, presentando las siguientes adecuaciones respecto de la Versión 5.1 Release 1, actualmente en vigencia:

- Se incorpora una pantalla que incluye el detalle de las donaciones realizadas y/o recibidas por el contribuyente.

2. Dentro de la pantalla "Retenciones y/o percepciones" que forma parte de la "Determinación del Saldo del Impuesto (Continuación)", se modificó la validación en el campo "Fecha de Retención", permitiendo de esta forma la carga de retenciones practicadas con posterioridad a la fecha de cierre de ejercicio pero que alcanzan a operaciones perfeccionadas en el ejercicio que se está declarando.

________

NOTA: Se deberán considerar las instrucciones que el sistema brinda en la "Ayuda" del aplicativo, a la que se accede con la tecla de función F1, y pueden imprimirse.

ANEXO IV RESOLUCION GENERAL Nº 1815, SU MODIFICATORIA Y SU COMPLEMENTARIA

(Anexo incorporado por art. 1° pto. 4 de la Resolución General N° 1872/2005 AFIP B.O. 22/4/2005. Vigencia: ver art. 2° de la citada norma.)

(TEXTO SEGUN RESOLUCION GENERAL Nº 1872)

SISTEMA "GANANCIAS - PERSONAS FISICAS - Versión 7.0"

El aplicativo denominado "GANANCIAS - PERSONAS FISICAS - Versión 7.0" mantiene las mismas características, funciones y aspectos técnicos para su uso que se especifican en el Anexo I de la Resolución General Nº 975 y sus complementarias, presentando como adecuación respecto de las versiones anteriores, la incorporación de un detalle de donaciones efectuadas a los sujetos comprendidos en el artículo 123 del Decreto Nº 1344/98 y sus modificaciones.

_________

NOTA: Se deberán considerar las instrucciones que el sistema brinda en la "Ayuda" del aplicativo, a la que se accede con la tecla de función F1.

ANEXO V RESOLUCION GENERAL Nº 1815, SUS MODIFICATORIAS

Y SU COMPLEMENTARIA

(Anexo incorporado por art. 1° de la Resolución General N° 2374/2007 de la AFIP B.O. 20/12/2007. Vigencia: a partir del primer día del segundo mes posterior al de su publicación en el Boletín Oficial.)

"AFIP DGI - DONACIONES EN DINERO Y EN

ESPECIE - DONANTES Y DONATARIOS

- Versión 1.0"

Este programa aplicativo deberá utilizarse obligatoriamente para generar los formularios de declaración jurada que deban presentar los informantes.

El funcionamiento del programa aplicativo requerirá tener preinstalado el "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.1 Release 2".

Los datos identificatorios de cada sujeto obligado a informar deben encontrarse cargados en el "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.1 Release 2" y al acceder al programa, se deberán ingresar los datos necesarios para elaborar la información a suministrar.

La veracidad de los datos que se ingresen será responsabilidad de los agentes de información.

1. Requerimientos de "hardware" y "software"

1.1. PC 486 DX2 o superior.

1.2. "Windows" 95, 98 o NT o superior.

1.3. Memoria RAM mínima: 32 Mb.

1.4. Memoria RAM recomendable: 128 Mb.

1.5. Disco rígido con un mínimo de 50 Mb. disponibles.

1.6. Disquetera de TRES PULGADAS Y MEDIA (3½") HD (1.44 Mb.).

1.7. Instalación previa del "S.I.Ap. - Sistema Integrado de Aplicaciones –Versión 3.1 Release 2".

El sistema prevé un módulo de "Ayuda", al cual se accede con la tecla de función F1 o a través de la barra del menú, que contiene indicaciones para facilitar el uso del programa aplicativo.

- El sistema permite:

1. Carga manual de datos.

2. Administración de la información, por responsable.

3. Generación de archivos para su transferencia electrónica a través de la página "web" de este Organismo (http://www.afip.gov.ar).

4. Impresión de la declaración jurada que acompaña a los soportes que presenta el agente de información.

5. Emisión de listados con los datos que se graban en los archivos para el control del responsable.

6. Soporte de las impresoras predeterminadas por "Windows".

7. Generación de soportes de resguardo de la información del contribuyente.

El usuario deberá contar con una conexión a "Internet" a través de cualquier medio (telefónico, satelital, fibra óptica, cable módem o inalámbrica) con su correspondiente equipo de enlace y transmisión digital.

Asimismo, deberá disponerse de un navegador ("Browser") "Internet Explorer", "Netscape" o similar para leer e interpretar páginas en formatos compatibles.

En caso de efectuarse una presentación rectificativa, se consignarán en ella todos los conceptos contenidos en la originaria, incluso aquellos que no hayan sufrido modificaciones.

RESOLUCION GENERAL N° 1815

GUIA TEMATICA

TITULO I

RECONOCIMIENTO DE EXENCION

— ACLARACION —

MINISTERIO DE ECONOMIA Y PRODUCCION

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

Resolución General N° 1815

En la edición del 14 de Enero de 2005, donde se publicó la citada Resolución General, se deslizó el siguiente error:

DONDE DICE:

Impuesto a las Ganancias. Entidades exentas. Artículo 20 de la ley del gravamen. Resolución General N° 729, su modificatoria y complementaria. Resolución General N° 1675. Su sustitución.

DEBE DECIR:

Impuesto a las Ganancias. Entidades exentas. Artículo 20 de la ley del gravamen. Resolución General N° 729, su modificatoria y complementarias. Resolución General N° 1675. Su sustitución.

- Artículo 15 sustituido por art. 1° de la Resolución General N° 2204/2007 de la AFIP B.O. 15/2/2007.