Ministerio de Economía y Producción

BIENES DE CAPITAL

Resolución 379/2005

Establécese que podrán acogerse al beneficio previsto por la Ley Nº 25.988 y el Decreto Nº 379/2005 las personas físicas o jurídicas que posean saldos técnicos, de acuerdo con lo dispuesto en el Artículo 5º de la citada Ley, y que a su vez se dispongan a realizar nuevas inversiones en bienes de capital.

Bs. As., 6/7/2005

VISTO la Ley N° 25.988 y el Decreto N° 379 del 27 de abril de 2005, y

CONSIDERANDO:

Que el Artículo 5° de la ley citada en el Visto establece que los créditos fiscales originados en la compra, construcción, fabricación, elaboración o importación definitiva de bienes de capital, realizadas a partir del 1 de noviembre de 2000, inclusive, que al 30 de septiembre de 2004 conformaren el saldo a favor de los responsables a que se refiere el primer párrafo del Artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, les serán acreditados contra otros impuestos, incluidos sus anticipos, a cargo de la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y PRODUCCION y, por el remanente del saldo resultante de la referida acreditación, podrá solicitarse su devolución.

Que el citado Artículo 5° dispone, asimismo, que el PODER EJECUTIVO NACIONAL establecerá el procedimiento y las condiciones que deberán observarse para acceder a la acreditación y/o devolución mencionadas, entre las cuales se considerará como factor esencial que el solicitante disponga la realización de nuevas inversiones.

Que en atención al Artículo 1° del decreto referido en el Visto, se establece, que el MINISTERIO DE ECONOMIA Y PRODUCCION actuará como Autoridad de Aplicación del régimen de acreditación y/o devolución dispuesto por el Título IV de la mencionada Ley N° 25.988, a cuyo efecto dictará las normas complementarias y aclaratorias que resulten necesarias para el cumplimiento del mismo, incluidas aquellas que dispongan el mecanismo para la asignación y adjudicación del cupo fiscal anual.

Que, en consecuencia, resulta necesario formular instrucciones a fin de determinar las condiciones necesarias para acceder al régimen establecido por la Ley N° 25.988 y el Decreto N° 379 del 27 de abril de 2005.

Que al respecto, se requiere determinar la valuación del monto de la inversión indicada en el Artículo 4° del decreto anteriormente citado, como así también, el destino de los bienes computables que conformen dicha inversión.

Que, asimismo, es menester considerar el procedimiento de presentación y los requisitos formales que deberán cumplimentar los interesados a acogerse al régimen citado, al igual que el mecanismo de validación y aceptación de las presentaciones.

Que, en lo relativo a la asignación del cupo fiscal anual, corresponde establecer el procedimiento que se detalla en el Anexo I de la presente resolución, a fin de realizar la adjudicación.

Que, además, teniendo en cuenta las características del régimen de reintegro, corresponde establecer la forma en que los contribuyentes podrán acceder efectivamente al beneficio, una vez realizada la asignación del cupo fiscal anual.

Que, por una parte, deberá determinarse las causales de pérdida de los beneficios adjudicados.

Que por otra parte, es necesario facultar a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y PRODUCCION, a realizar los procedimientos de índole administrativos y procesales tendientes a instrumentar el régimen aludido y establecer mecanismos de apelación por parte del contribuyente.

Que la Dirección de Asuntos Jurídicos del MINISTERIO DE ECONOMIA Y PRODUCCION ha tomado la intervención que le compete.

Que la presente medida se dicta en virtud de las facultades conferidas en el Artículo 1° del Decreto N° 379/05.

Por ello,

EL MINISTRO DE ECONOMIA Y PRODUCCION

RESUELVE:

Artículo 1° — Podrán acogerse al beneficio establecido por la Ley N° 25.988 y el Decreto N° 379 del 27 de abril de 2005, las personas físicas o jurídicas que posean saldos técnicos de acuerdo a lo establecido en el Artículo 5° de la citada ley y que a su vez se dispongan a realizar nuevas inversiones acorde a lo estipulado en la presente resolución.

Art. 2° — Los bienes que serán computables a los fines de establecer el valor de las inversiones precisadas en los Artículos 3° y 5° del Decreto N° 379/05, son aquellos establecidos en el tercer párrafo del Artículo 5° de la Ley N° 25.988 que se destinen a la actividad del contribuyente. Para la determinación del monto de la inversión indicado en el Artículo 4° del citado decreto, los bienes referidos serán contabilizados a su valor de compra neto del Impuesto al Valor Agregado (IVA).

Art. 3° — Los interesados deberán presentar ante la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y PRODUCCION dentro de los TREINTA (30) días posteriores a la publicación de la presente resolución la documentación que se detalla a continuación, en las condiciones que ésta establezca:

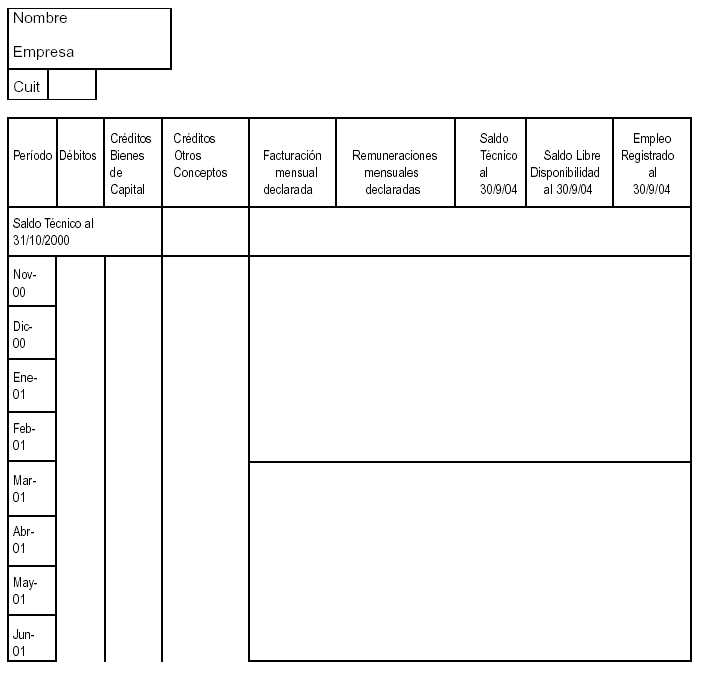

a) Datos de identificación de las personas físicas o jurídicas solicitantes, y constancia de la Clave Unica de Identificación Tributaria (CUIT).

b) Detalle mensual del importe del Impuesto al Valor Agregado (IVA) crédito fiscal de bienes de capital por el cual se solicita la acreditación y/o devolución, con copia de la documentación respaldatoria de las compras, construcción, fabricación, elaboración o importación definitiva de los bienes que originaron el crédito fiscal.

c) Copia de las declaraciones juradas del impuesto al valor agregado correspondientes al período fiscal noviembre 2000 a septiembre 2004.

d) Copia de los formularios 931 correspondientes al período octubre 2003 - septiembre 2004.

e) Detalle mensual de las ventas netas gravadas correspondiente al período octubre 2003 - septiembre 2004, certificado por Contador Público Nacional.

f) Acreditación de la Personería de quien suscribe la solicitud.

g) Detalle de las nuevas inversiones especificando monto neto del Impuesto al Valor Agregado (IVA) y oportunidad en que se realizarán.

h) Certificación emitida por Contador Público Nacional referida a la integración en el patrimonio de la firma de los bienes de capital acorde a lo estipulado en Artículo 5° de la Ley N° 25.988.

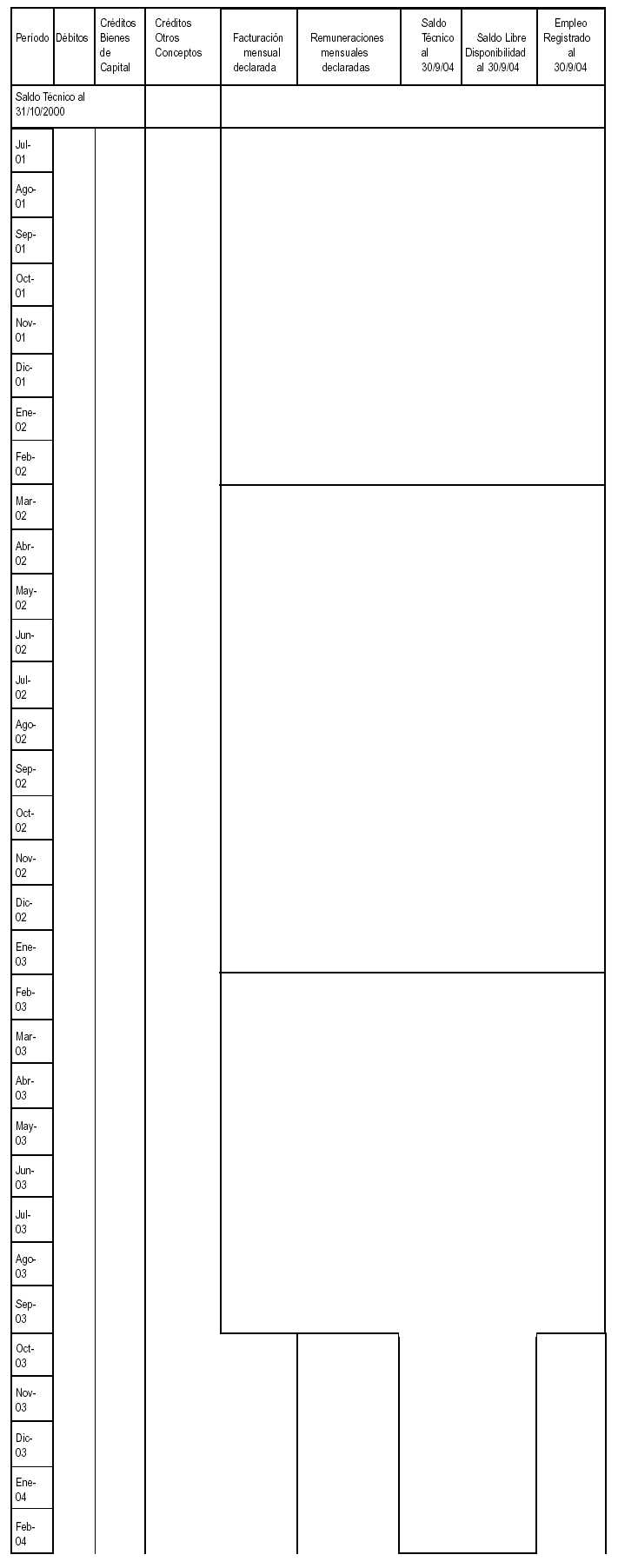

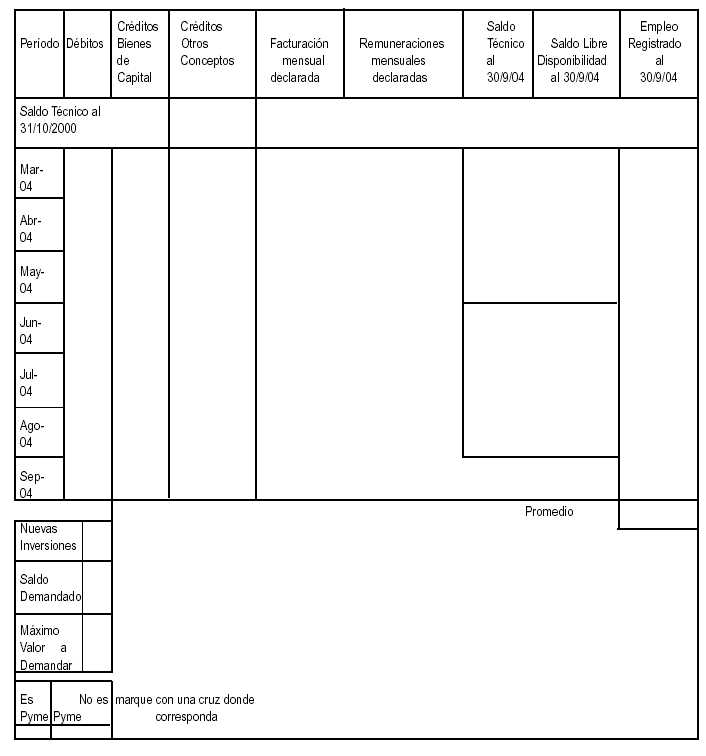

i) Formulario impreso (Anexo II) y soporte magnético (DOS (2) ejemplares, con las especificaciones que establezca la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS) de la planilla de cálculo con el siguiente detalle informativo:

i) Crédito fiscal mensual separado en las compras de bienes de capital y en las compras por otros conceptos, correspondientes al período noviembre 2000 – septiembre 2004.

ii) Débito fiscal mensual correspondiente el período noviembre 2000 – septiembre 2004.

iii) Remuneraciones imponibles devengadas mensuales correspondientes al período 1 de octubre de 2003 – 30 de septiembre de 2004.

iv) Ventas netas gravadas mensuales correspondientes al período 1 de octubre de 2003 – 30 de septiembre de 2004.

v) Cantidad de empleados para el período 1 de octubre de 2003 al 30 de septiembre de 2004.

vi) Saldo técnico a favor al 31 de octubre de 2000 y al 30 de septiembre de 2004.

vii) Saldo de libre disponibilidad al 30 de septiembre de 2004.

Art. 4° — La ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, dentro de los SESENTA (60) días posteriores a la fecha de vencimiento de la presentación, validará la información impresa del Anexo II de la presente medida y del soporte magnético, comunicando fehacientemente a los postulantes los rechazos de las presentaciones. En ese mismo sentido, informará a la SECRETARIA DE HACIENDA del MINISTERIO DE ECONOMIA Y PRODUCCION los resultados de la evaluación realizada, remitiendo un ejemplar del soporte magnético y copia intervenida del formulario citado en el Anexo II. Los mencionados rechazos no implican la imposibilidad de participar en llamados posteriores en el marco del presente régimen.

Art. 5° — Dentro de los TREINTA (30) días posteriores a la recepción de la comunicación mencionada en el artículo anterior, la SECRETARIA DE HACIENDA efectuará el procedimiento de cálculo según la metodología que consta en el Anexo I de la presente resolución, a fin de realizar la adjudicación. El resultado de la misma será informado por la SECRETARIA DE HACIENDA a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, para su posterior divulgación.

Art. 6° — La acreditación y/o devolución a que se refiere el Artículo 5° de la Ley N° 25.988 se realizará en relación al grado de avance de la inversión respetando el cociente determinado en el momento de la licitación entre la demanda de créditos fiscales del presente régimen y el monto de la inversión propuesto por cada contribuyente. Los beneficiarios podrán presentarse en CUATRO (4) oportunidades, cuando hayan completado el QUINCE POR CIENTO (15%), CUARENTA POR CIENTO (40%), SETENTA POR CIENTO (70%) y CIEN POR CIENTO (100%) de la inversión comprometida, respectivamente, ante la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, mediante el procedimiento que ésta establezca.

Art. 7° — A efectos de cumplimentar la acreditación y/o devolución mencionada en el artículo anterior, la citada Administración Federal transformará el saldo técnico adjudicado en saldo de libre disponibilidad, con las limitaciones establecidas en el cuarto párrafo del Artículo 5° de la Ley N° 25.988.

Art. 8° — Si transcurridos TRES (3) períodos fiscales de la transformación aludida, el saldo mencionado no hubiese podido ser compensado con otras obligaciones fiscales, el beneficiario podrá solicitar su devolución, a cuyos efectos la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS establecerá el procedimiento que garantice el reintegro dentro de los TREINTA (30) días corridos a partir de la solicitud.

Art. 9° — Se considerarán perdidos los beneficios adjudicados totales o remanentes en los siguientes casos:

a) Cuando se produzca el incumplimiento del principio efectivo de ejecución aludido en los Artículos 5° y 6° del Decreto N° 379/05.

b) Cuando pasados los SESENTA (60) días de la fecha estimada de finalización de la inversión declarada en el Artículo 3°, inciso g) de la presente medida, no se haya solicitado la totalidad de los beneficios adjudicados.

Art. 10. — No será de aplicación el régimen establecido por la Ley N° 25.988 cuando al momento de la solicitud de la acreditación y/o devolución, según corresponda, las nuevas inversiones realizadas no integren el patrimonio de los contribuyentes.

Art. 11. — Facúltase a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y PRODUCCION, para habilitar la cuenta corriente computarizada, acreditar y/o devolver en ésta los montos que correspondieren en proporción al grado de avance de la nueva inversión, según lo previsto en los Artículos 7° y 10 del Decreto N° 379/05.

La mencionada acreditación y/o devolución revestirá el carácter de provisoria hasta tanto la citada Administración Federal efectúe las fiscalizaciones en el ámbito de su competencia.

Previo a la instrumentación de lo dispuesto en el primer párrafo, mencionada Administración Federal, deberá evaluar el grado de avance de la nueva inversión y resolver sobre su procedencia, para lo cual solicitará la documentación que estime conveniente mediante el procedimiento que establezca, señalado en el Artículo 6° de la presente resolución.

Facúltase a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS para denegar la habilitación, acreditación y/o devolución de la cuenta corriente computarizada cuando de verificaciones realizadas surgiera el incumplimiento de alguno de los requisitos u obligaciones establecidas en el Decreto N° 379/05 y en la presente resolución.

Contra las denegatorias a que se refiere el párrafo precedente, los titulares podrán interponer el recurso de apelación previsto por el Artículo 74 del Decreto N° 1397/79 y sus modificaciones, reglamentario de la Ley N° 11.683, texto ordenado en 1978 y sus modificaciones, por ante el Administrador Federal de Ingresos Públicos.

Art. 12. — El acto administrativo emanado de la mencionada Administración Federal, como consecuencia del procedimiento a que se refiere el artículo anterior podrá, con carácter previo a la impugnación por vía judicial, prevista en el Artículo 23 de la Ley Nacional de Procedimientos Administrativos N° 19.549, ser apelado dentro de los QUINCE (15) días hábiles de notificado el mismo por ante el MINISTERIO DE ECONOMIA Y PRODUCCION.

Art. 13. — El incumplimiento será resuelto mediante acto fundado y no corresponderá, respecto de los sujetos comprendidos, el trámite establecido por los Artículos 16 y siguientes de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, sino que la determinación de deuda quedará ejecutoriada con la simple intimación de pago de impuestos y sus accesorios por parte de la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y PRODUCCION, sin necesidad de otra sustanciación, sin perjuicio de la aplicación de la Ley N° 24.769.

Art. 14. — Comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Roberto Lavagna.

ANEXO I

METODOLOGIA DE CALCULO PARA LA DISTRIBUCION DEL CUPO FISCAL ANUAL CORRESPONDIENTE AL SALDO TECNICO DEL IMPUESTO AL VALOR AGREGADO (IVA) A FAVOR POR LA COMPRA DE BIENES DE CAPITAL.

El procedimiento que se detalla a continuación está basado en lo establecido en el Artículo 5° de la presente resolución reglamentaria de la Ley N° 25.988 y del Decreto Reglamentario N° 379/05.

I. LAS VARIABLES USADAS COMO CRITERIOS OBJETIVOS

1. DEFINICION DE LAS VARIABLES

A continuación se definen los indicadores que representan al criterio indicado en el Artículo 9° del Decreto N° 379/05.

a) Nuevas Inversiones.

Surge de la división entre:

i) Valor Nominal de la Inversión Neto de Impuesto al Valor Aagregado propuesto por cada contribuyente,

y

ii) Monto de Ventas Netas Gravadas declaradas por el contribuyente para el período 1 de octubre de 2003 – 30 de septiembre de 2004. Información presentada a la Dirección General Impositiva.

A este indicador se lo denominará R1.

b. Saldo Técnico a favor en el Impuesto al Valor Agregado por la compra de bienes de capital.

Surge de la división de:

i) Demanda de Créditos fiscales originados en la compra de bienes de capital computados a partir del 1 de noviembre de 2000 y que al 30 de septiembre de 2004 estuvieren conformando el Saldo Técnico a favor,

y

ii) Monto de Ventas Netas Gravadas declaradas por el contribuyente para el período 1 de octubre de 2003 – 30 de septiembre de 2004. Información presentada a la Dirección General Impositiva.

A este indicador se lo denominará R2.

c. Iliquidez generada a las empresas por la indisponibilidad del saldo técnico del Impuesto al Valor Agregado a favor.

Surge de la división de:

i) Saldo Técnico total al 30 de septiembre de 2004,

y

ii) Saldo de Libre Disponibilidad al 30 de septiembre de 2004.

A este indicador se lo denominará R3.

d. Productividad del trabajo,

Surge de la división de:

i) Remuneración imponible Anual declarada para el período 1 de octubre de 2003 al 30 de septiembre de 2004,

y

ii) Promedio de cantidad de empleados del período 1 de octubre de 2003 – 30 de septiembre de 2004

A este indicador se lo denominará R4.

e. Indice del Valor agregado del trabajo.

Surge de la división de:

i) Remuneración imponible Anual declarada para el período 1 de octubre de 2003 al 30 de septiembre de 2004,

y

ii) Monto de Ventas Netas Gravadas declaradas por el contribuyente para el período 1 de octubre de 2003 – 30 de septiembre de 2004. Información presentada a la Dirección General Impositiva.

A este indicador se lo denominará R5.

2. NORMALIZACION Y AJUSTE DE LOS ESTIMADORES

La normalización se realiza a fin de homogeneizar los indicadores y los valores extremos se ajustan según la media y desvío estándar de cada indicador.

Para ello:

a. Una vez obtenidos los cinco (5) indicadores, debe calcularse el valor medio de cada uno. Este valor medio se obtiene mediante la siguiente fórmula:

Valor medio = Sxi / n

Donde x i = observación de cada uno de los contribuyentes.

n = cantidad de contribuyentes.

b. Posteriormente, debe dividirse al valor de los indicadores de cada contribuyente por el valor de la media del respectivo indicador.

c. Una vez normalizadas las series, a fin de acotar los valores extremos, debe calcularse, para cada una nuevamente la media (siguiendo la fórmula anterior) y el desvío estándar en base a la siguiente fórmula:

Desvío Estándar = {1/n * S (xi – x )2}1/2

Donde xi = observación de cada uno de los contribuyentes.

n = cantidad de contribuyentes.

x = valor medio de las observaciones de cada una de las series.

d. Luego, debe establecerse un límite mínimo y un límite máximo, los cuales, en este procedimiento surgen de la media +/- el desvío respectivo.

Límite máximo = media + desvío estándar

Límite mínimo = media – desvío estándar

El valor de todas aquellas observaciones que queden fuera de estos límites, debe ser reemplazado por el valor de los límites correspondientes.

3. ALGORITMO DE COMPUTO

3. a Obtención del ponderador bruto por empresa

Normalizados y ajustados los indicadores, se le dará a cada uno de ellos el mismo peso relativo a fin de obtener el "ponderador bruto" por empresa. Se denomina En, y la fórmula es:

En = 0.20* R1 + 0.20* R2 + 0.20* R3 + 0.20* R4 + 0.20* R5

3. b Indicador ajustado por tiempo

Consiste en el ajuste del ponderador bruto de cada contribuyente por el momento de la generación del Saldo Técnico demandado. Se denomina In.

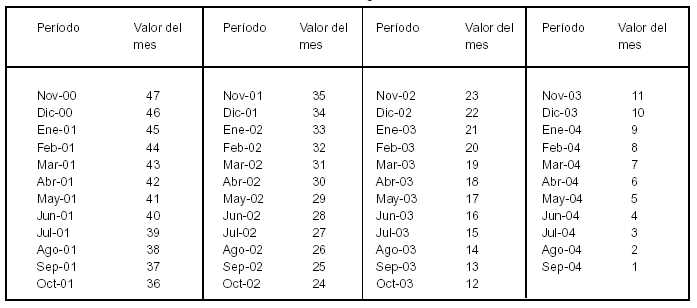

A los efectos de incorporar la antigüedad de los créditos en la generación de saldos técnicos del Impuesto al Valor Agregado a favor por compras de bienes de capital, se debe:

i. Obtener el valor del Saldo Técnico generado en cada mes mediante:

ST Total del mes j = crédito fiscal de IVA total del mes j – débito fiscal de IVA total del mes j

ST por compra de bienes de capital del mes j = ST Total del mes j – crédito fiscal de IVA por conceptos distintos a compras de bien de capital en el mes j

Donde, ST: Saldo técnico

ii. Para determinar la incidencia del tiempo en la generación de ST se utiliza un criterio de ponderación de los ST mensuales en relación con el ST Total generado en el período multiplicado por un valor que se otorga a cada mes

Promedio ponderado del momento de generación del ST = S(Valor del mes j * ST de bienes de capital generado en el mes j) / Total de ST generado por la contribuyente.

Para determinar el valor del mes se utilizará la siguiente tabla:

Una vez obtenido el promedio ponderado, se procede a la obtención del Indicador ajustado por tiempo:

In = Promedio ponderado del momento de generación del ST * En.

II. ASIGNACION A CADA CONTRIBUYENTE DEL CUPO FISCAL

Las empresas se ordenarán en forma decreciente en función del Indicador ajustado por tiempo In.

Sobre la base de este ordenamiento, se asignará a cada empresa el monto total solicitado por la misma, estableciéndose el punto de corte de asignación donde se agote el cupo fiscal de cada categoría establecido en el último párrafo. Igualmente, se permitirá, para agotar el cupo, que a la empresa que en el ordenamiento decreciente establecido anteriormente se le asignen fondos menores a los solicitados, pueda igualmente acceder al beneficio, posibilitándosele a la misma readecuar la inversión propuesta respetando la relación entre el monto solicitado y el monto adjudicado.

Este mecanismo se aplicará idénticamente tanto para Pequeñas y Medianas Empresas como para aquellas empresas que no entrasen en dicha categoría. En caso de que el importe asignado a pequeñas y medianas empresas sea inferior a pesos doscientos cincuenta millones ($ 250.000.000), el excedente se destinará a las empresas que no entren en dicha categorización.

ANEXO II

MODELO DE FORMULARIO (ARTICULO 3ª INCISO I))