Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 2080

Impuesto sobre los Combustibles Líquidos. Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones. Artículo 7º, incisos b) y d). Decreto Nº 1016/97. Transportistas de productos gravados exentos por destino. Creación del "Registro".

Bs. As., 27/6/2006

VISTO las Resoluciones Generales Nº 1234, texto sustituido por la Resolución General Nº 2079, Nº 1576, su modificatoria y su complementaria y Nº 1665, su modificatoria y su complementaria, y

CONSIDERANDO:

Que mediante las Resoluciones Generales Nº 1234, texto sustituido por la Resolución General Nº 2079 y Nº 1665, su modificatoria y su complementaria se crearon los "Registros" en los que deben inscribirse los operadores que comercialicen los productos gravados —indicados en el artículo 4º de la Ley Nº 23.966 de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones—, a los fines de su habilitación para intervenir en la cadena de comercialización con el beneficio exentivo establecido en la ley del gravamen, así como para la posterior comprobación del destino de dichos productos.

Que por su parte la Resolución General Nº 1576, su modificatoria y su complementaria, creó el "Registro" de los operadores de productos intermedios sujetos al régimen de sustitución del gravamen, establecido por el Decreto Nº 1016 del 24 de septiembre de 1997 que utilicen en la elaboración, producción u obtención de productos gravados.

Que atendiendo al objetivo permanente de esta Administración Federal de coadyuvar no sólo con el cumplimiento de las obligaciones materiales, sino también con el de simplificar las consultas que deben efectuar los contribuyentes y responsables, deviene necesario implementar un registro único en el que se deberán inscribir los transportistas que realizan operaciones alcanzadas por algún régimen exentivo o sustitutivo del impuesto.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete la Dirección de Legislación y las Subdirecciones Generales de Fiscalización y de Asuntos Jurídicos.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 14 del Capítulo III, Título III de la Ley Nº 23.966 de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones y el artículo 7º del Decreto Nº 618, del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

REGISTRO

CAPITULO A – CREACION DEL REGISTRO

Artículo 1º — Impleméntase el “RÉGIMEN DE TRANSPORTISTAS DE

HIDROCARBUROS CON BENEFICIOS”, en adelante “Régimen”, para aquellos

sujetos que efectúen prestaciones de transporte de hidrocarburos que

resulten exentos -total o parcialmente- y/o con beneficio de reducción

de impuestos (1.1.) o susceptibles de serlo según el siguiente detalle:

a) Productos con destino exento y/o susceptibles de reintegro ante los

Impuestos sobre los Combustibles Líquidos y al Dióxido de Carbono,

según las previsiones contenidas en los artículos 7°, inciso c),

artículo agregado a continuación del Artículo 9° y artículo agregado a

continuación del Artículo 13, inciso c) del Título III de la Ley N°

23.966, texto ordenado en 1998 y sus modificaciones.

b) Productos con destino exento –total o parcialmente- o con beneficio

de reducción de impuestos conforme al inciso d) del Artículo 7° de la

Ley de Impuestos sobre los Combustibles Líquidos y al Dióxido de

Carbono, Título III, de la Ley N° 23.966, texto ordenado en 1998 y sus

modificaciones.

c) Productos que se comercialicen con beneficios exentivos -totales o

parciales- o de reducción de impuestos por “destino geográfico” (1.2.)

conforme a otras disposiciones no comprendidas en el inciso anterior.

d) Productos que estén destinados a rancho de embarcaciones afectadas a

tráfico o transporte internacional, a aeronaves de vuelos

internacionales o embarcaciones de pesca (1.3.), conforme a las

previsiones del Capítulo V de la Sección VI del Código Aduanero.

e) Fuel oil que se destine como combustible para el transporte marítimo de cabotaje (1.4.).

(Artículo sustituido por art. 5° punto 1. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia)

CAPITULO B - SUJETOS OBLIGADOS A INSCRIBIRSE

Art. 2º — Deberán inscribirse en el “Régimen” los sujetos que

transporten -con medios propios o ajenos- los hidrocarburos con los

destinos indicados en el Artículo 1°, cuando presten servicios a

terceros que se encuentren inscriptos en los siguientes regímenes:

a) “RÉGIMEN DE OPERADORES DE COMBUSTIBLES EXENTOS Y/O CON TRATAMIENTO

DIFERENCIAL POR DESTINO GEOGRAFICO” implementado por la Resolución

General N° 1.234, texto sustituido por la Resolución General N° 2.079 y

su modificación.

b) “RÉGIMEN DE OPERADORES DE HIDROCARBUROS BENEFICIADOS POR DESTINO

INDUSTRIAL”, implementado por la Resolución General N° 4.311.

c) “RÉGIMEN DE OPERADORES DE COMBUSTIBLES EXENTOS POR RANCHO Y MARÍTIMO

DE CABOTAJE”, implementado por la Resolución General N° 2.200 y su

modificación.

Se encuentran igualmente alcanzados con la obligación de inscripción a

que se refiere el presente artículo, quienes estando inscriptos en los

regímenes citados precedentemente, transporten sus productos con medios

propios o ajenos.

La incorporación en el “Régimen” condiciona tanto la habilitación de

los responsables para intervenir en la cadena de comercialización con

el beneficio que corresponda, como la posterior comprobación del

destino de los productos.

(Artículo sustituido por art. 5° punto 2. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia)

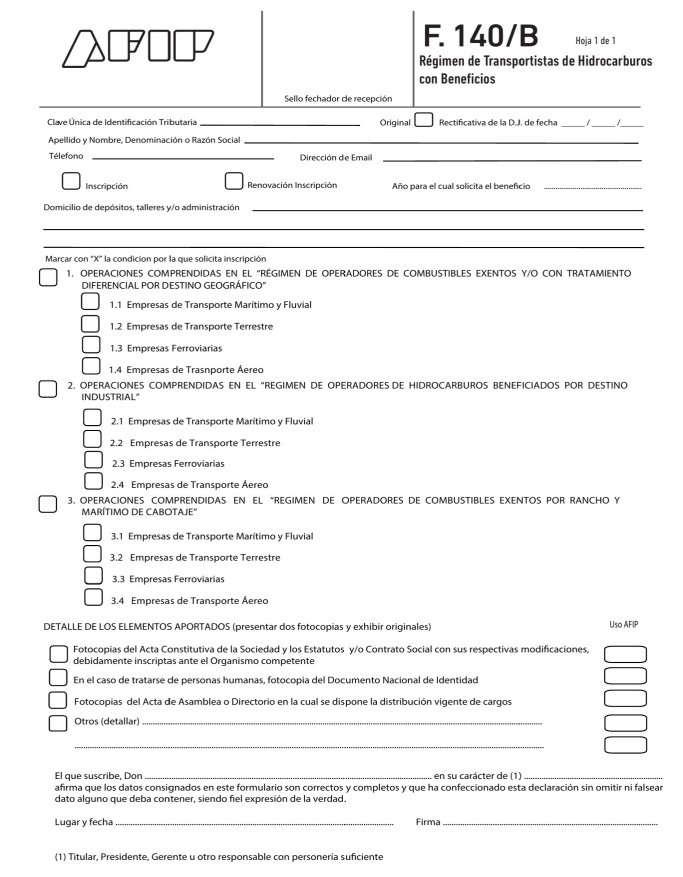

CAPITULO C - REQUISITOS Y CONDICIONES PARA LA INSCRIPCION

Art. 3º — Para solicitar la

inscripción en la/s sección/es correspondiente/s (3.1.) del "Registro",

los transportistas deberán presentar el formulario de declaración

jurada Nº 140/B —por triplicado— y la documentación que se detalla en

el Anexo II de la presente. (Expresión “… formulario de

declaración jurada N° 140/A …”, sustituida por la

expresión “… formulario de declaración jurada N° 140/B …”, por art. 1°

pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019.

Vigencia y aplicación: Ver art. 7° de la norma de referencia)

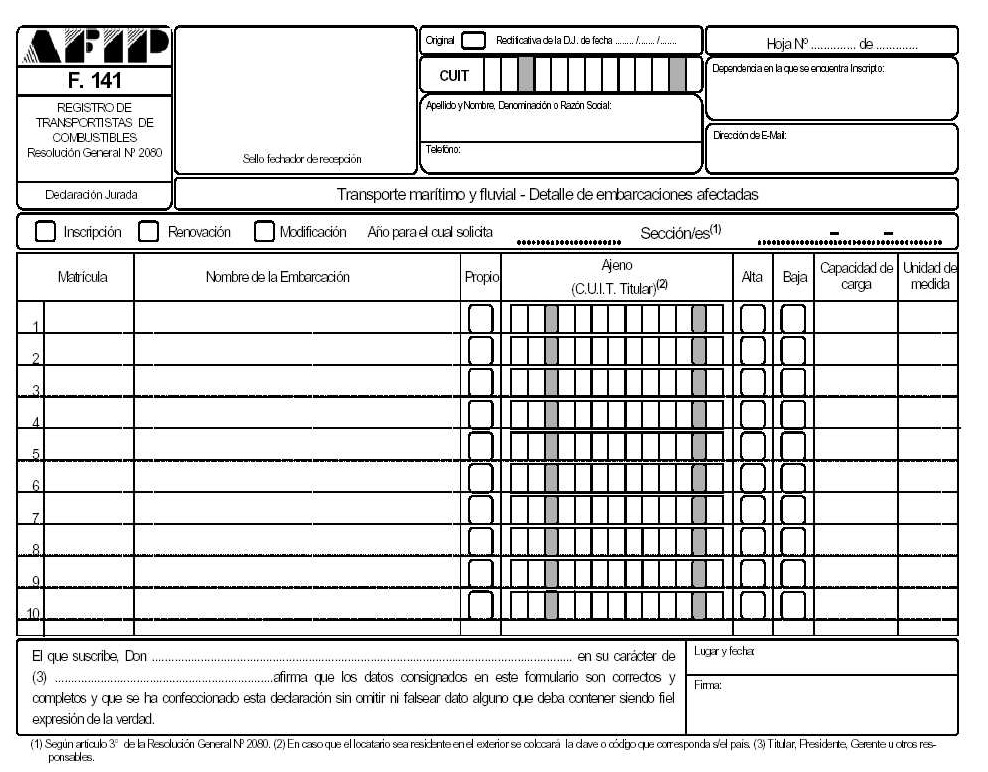

Asimismo, deberán presentar según se trate de:

a) Transportistas marítimos o fluviales: el formulario de declaración jurada Nº 141 —por triplicado — y la documentación que se indica en el Anexo III.

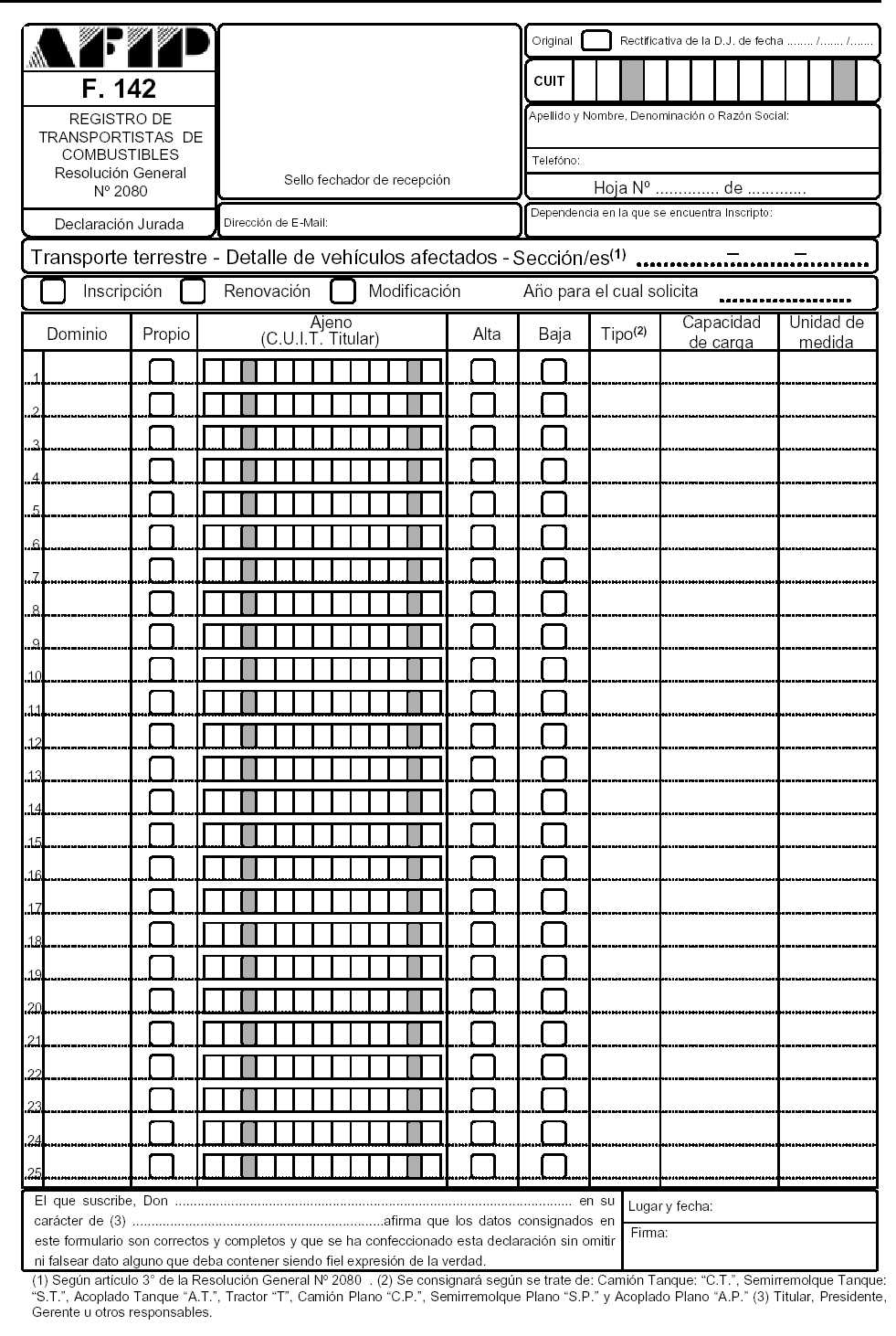

b) Transportistas terrestres: el formulario de declaración jurada Nº 142 —por triplicado— y la documentación que se consigna en el Anexo IV.

Art. 4º — Las modificaciones que tengan lugar, con relación a los datos indicados en el formulario de declaración jurada Nº 140/B o en los elementos aportados que se detallan en el Anexo II, deberán ser informadas dentro de los TRES (3) días hábiles administrativos siguientes de producidas, mediante la presentación de un nuevo formulario de declaración jurada acompañado de la documentación y/o de los elementos que corresponda. Los responsables que efectúen las modificaciones aludidas precedentemente informarán asimismo, los conceptos que no sufran alteraciones. (Expresión “… formulario de declaración jurada N° 140/A …”, sustituida por la expresión “… formulario de declaración jurada N° 140/B …”, por art. 1° pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

La documentación rectificativa se presentará conforme a lo dispuesto en el artículo anterior.

- Altas y/o bajas de unidades de transporte

Art. 5º — El responsable incluido en el presente "Registro", cuando solicite altas y/o bajas de unidades de transporte, deberá presentar el formulario de declaración jurada Nº 141 y/o Nº 142, según corresponda, consignando en el mismo la modificación de los datos de las unidades de transporte y adjuntar la documentación, detallada en los Anexos III y/o en su caso IV.

Art. 6º — El juez administrativo competente podrá solicitar, mediante acto fundado, dentro del plazo de CINCO (5) días hábiles administrativos siguientes al de las presentaciones indicadas en los artículos 3º, 4º y 5º, las adecuaciones o información complementaria que resulten necesarias de los datos consignados en el respectivo formulario de declaración jurada y de los demás elementos aportados para la evaluación de la inscripción solicitada.

Si el requerimiento no es cumplido dentro de los CINCO (5) días hábiles administrativos inmediatos siguientes al del plazo acordado, el juez administrativo, sin necesidad de más trámite, ordenará el archivo de las actuaciones.

Art. 7º — La inscripción en el “Régimen” será resuelta por este

Organismo en la medida que los responsables hayan cumplido, cuando

corresponda, con las disposiciones establecidas en las Resoluciones N°

404/94 de la ex -Secretaría de Energía y en la Disposición N° 76/97 de

la ex -Subsecretaría de Combustibles, previo análisis de la

documentación presentada y, en su caso, a través de la verificación del

comportamiento fiscal del/de la solicitante (7.1.).

Asimismo, no se dará curso a la solicitud interpuesta cuando el/la

solicitante se encuentre en determinado proceso judicial o estado

procesal (7.2.).

(Artículo sustituido por art. 5° punto 4. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia)

CAPITULO D - VIGENCIA DE LA INSCRIPCION. PUBLICACION OFICIAL. RENOVACION. DENEGATORIA. EFECTOS

- Publicación de la inscripción

Art. 8º — De resultar procedente la solicitud de incorporación y/o de las altas de unidades de transporte, esta Administración Federal incorporará al "Registro" al responsable y al/los medio/s de transporte en la/s Sección/es que corresponda/n, publicando en la página "web" institucional (http://www.afip.gob.ar) los siguientes datos:

a) Apellido y nombres, denominación o razón social y Clave Unica de Identificación Tributaria (C.U.I.T.) del transportista.

b) Fecha desde y hasta la cual tendrá validez la habilitación.

c) Sección/es (8.1.) en la/s que se otorgó la inscripción.

d) De tratarse de transportistas marítimos y/o fluviales, los números de matrícula y nombre de los buques autorizados.

e) En el caso de transportistas terrestres, los números de dominio de los vehículos autorizados.

En todos los casos, el juez administrativo interviniente podrá disponer una vigencia inferior a aquélla establecida con carácter general, cuando las condiciones particulares del caso así lo justifiquen.

De tratarse de solicitudes de baja de unidades de transporte, se publicarán los datos indicados en los incisos a), c), d) y e), según corresponda, acompañados del término "exclusión" y producirá la inhabilitación del medio transportador a partir del día en que se efectúe la misma.

El responsable podrá imprimir, mediante la utilización de su equipamiento informático, la constancia de su incorporación al "Registro", la que contendrá, los datos enumerados en los incisos a) a e) precedentes, según corresponda.

La denegatoria de la solicitud de incorporación al "Registro" se efectuará, mediante el dictado del acto administrativo pertinente, indicando las causas que fundamentan la decisión adoptada, el que será notificado al interesado (8.2.).

(Artículo sustituido por art. 4° pto. 3 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

- Inscripción inicial

Art. 9º — (Artículo derogado por art. 4° pto. 4 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

Art. 10. — (Artículo derogado por art. 4° pto. 4 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

Art. 11. — (Artículo derogado por art. 4° pto. 4 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

- Inscripciones posteriores

Art. 12. — La publicación a que se refiere el Artículo 8º de los responsables que soliciten su inscripción en el "Registro" se efectuará hasta el último día hábil del tercer mes siguiente al de la presentación de la solicitud de inscripción y demás elementos dispuestos en esta resolución general.

Dicha publicación producirá efecto desde el día en que se realiza hasta el día 31 de diciembre, inclusive, siguiente a la misma, excepto las publicaciones que se efectúen el último día hábil del mes de diciembre, las que producirán efecto hasta el día 31 de diciembre, inclusive, del año inmediato siguiente.

(Artículo sustituido por art. 4° pto. 5 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

- Renovación

Art. 13. — A los fines de la renovación de la inscripción en el "Registro", los transportistas citados en el Artículo 2º, deberán presentar hasta el último día hábil del mes de septiembre del año correspondiente, los formularios de declaración jurada y la documentación requerida en el Artículo 3º.

Los responsables que soliciten la citada renovación, deberán presentar sólo los elementos que se detallan en los puntos 1., 2., 3. y 4. del Anexo II, cuando la misma hubiera sufrido modificaciones.

Asimismo, de no haberse producido modificaciones —totales o parciales—, se presentará una nota en los términos de la Resolución General Nº 1128, en la que se indicará que no se acompaña la documentación como consecuencia de tal situación.

La publicación en la página "web" institucional (http://www.afip.gob.ar) de los responsables que soliciten la renovación de la inscripción con posterioridad a la fecha establecida en el primer párrafo, se efectuará hasta el último día hábil del tercer mes siguiente al de la presentación de la solicitud de inscripción y demás elementos dispuestos en esta resolución general.

De corresponder la inscripción o, en su caso, la renovación de la inscripción, esta Administración Federal incorporará al responsable en el "Registro", disponible en la página "web" institucional (http://www.afip.gob.ar) y producirá efecto desde el día en que se realiza hasta el día 31 de diciembre, inclusive, del año en que se efectuó la respectiva publicación, excepto las publicaciones que se efectúen el último día hábil del mes de diciembre las que producirán efecto entre el día 1º de enero y el día 31 de diciembre del año inmediato siguiente a la referida publicación, ambas fechas inclusive.

En todos los casos, el juez administrativo interviniente podrá disponer una vigencia inferior a aquélla establecida con carácter general, cuando las condiciones particulares del caso así lo justifiquen.

En el supuesto de solicitudes de altas y/o bajas de unidades de transporte conforme a lo previsto en el Artículo 5º de la presente, la publicación en el "Registro", dispuesta en el Artículo 8º, se efectuará dentro de los TREINTA (30) días hábiles administrativos siguientes al de la presentación y producirá efecto desde el día en que se realiza la respectiva publicación hasta el día 31 de diciembre, inclusive, del año en que se efectuó la misma.

(Artículo sustituido por art. 4° pto. 6 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

- Sujetos no inscriptos

Art. 14. — De tratarse de sujetos no inscriptos ante esta Administración Federal, la incorporación en el "Registro" podrá efectuarse en oportunidad de solicitar la Clave Unica de Identificación Tributaria (C.U.I.T.), conforme a lo establecido por la Resolución General Nº 10, sus modificatorias y complementarias. En este supuesto, la obligación de presentación prevista en esa norma sustituye a la documentación que se indica en el Anexo II de la presente, sin perjuicio de cumplir —cuando corresponda— con la obligación de acreditar la inscripción en el Registro Unico del Transporte Automotor (R.U.T.A.) creado por el Capítulo II de la Ley Nº 24.653.

- Constatación de la inscripción

Art. 15. — Los sujetos que se encuentren inscriptos en el "Registro" deberán constatar que los sucesivos responsables que se incorporen en la cadena de comercialización de los productos gravados con los destinos citados en el Artículo 1º, se encuentren inscriptos en el/los "Registro/s" indicados en el Artículo 2º mediante consulta a la página "web" institucional (http://www.afip.gob.ar), validando los datos indicados en el Artículo 8º con vigencia a la fecha de la operación.

A dicho fin, los transportistas quedan obligados a entregar copia impresa de la constancia de la mencionada publicación, tanto respecto del responsable que entrega los productos para su transporte, así como de aquél al que estén destinados, en la primera operación de traslado de productos que se realice en cada período de vigencia de la inscripción en el "Registro" de que se trate, la cual deberá ser firmada (15.1) y mantenida en archivo por el receptor, como constancia del cumplimiento de la obligación que por medio de la presente se establece.

Sin perjuicio de lo dispuesto en los párrafos precedentes, en cada operación, deberá verificarse la vigencia de la inscripción en la/s Sección/es correspondiente/s de los "Registros" mencionados en el Artículo 2º, en la página "web" institucional (http://www.afip.gob.ar). A tal fin, los responsables deberán imprimir los datos de la consulta realizada en la citada página, la que deberá mantenerse en archivo.

(Artículo sustituido por art. 4° pto. 7 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

CAPITULO E - DENEGATORIA DE LA INSCRIPCION. DISCONFORMIDAD. PROCEDIMIENTO

Art. 16. — Los responsables podrán impugnar la denegatoria de la incorporación en el "Registro", mediante la presentación de una nota —de acuerdo con lo previsto en la Resolución General Nº 1128—, acompañada de las pruebas de las que intenten valerse, dentro del término de CINCO (5) días hábiles administrativos, contados desde la fecha de la respectiva notificación.

Este organismo podrá requerir al responsable, dentro del término de CINCO (5) días hábiles administrativos contados desde la fecha de la presentación efectuada, el aporte de otros elementos que considere necesarios a efectos de evaluar la mencionada disconformidad.

La falta de cumplimiento del requerimiento formulado dentro del plazo acordado a tal fin, dará lugar sin más trámite al archivo de las actuaciones.

Art. 17. — El juez administrativo competente, una vez analizados los elementos aportados por el responsable para respaldar la impugnación planteada, dictará resolución fundada respecto de la validez o improcedencia del reclamo formulado, así como de las causas que fundamentan la decisión adoptada, la que será notificada al interesado (17.1.) dentro del plazo de QUINCE (15) días hábiles administrativos inmediatos siguientes al de la presentación efectuada por el responsable o al de la fecha de cumplimiento del requerimiento previsto en el penúltimo párrafo del artículo anterior.

Cuando el reclamo resulte procedente, se efectuará la publicación dispuesta en el artículo 8º, la que producirá efecto a partir del día inmediato siguiente a esa publicación.

CAPITULO F - EXCLUSION DEL REGISTRO

Art. 18. — Cuando como consecuencia de actos de fiscalización realizados con posterioridad a la publicación que establece el artículo 8º, se comprobaren irregularidades en los domicilios declarados, en el contenido de la documentación presentada o en el cumplimiento de las condiciones que establece esta resolución general para transportar los productos gravados con los destinos mencionados en el artículo 1º, el juez administrativo interviniente emitirá un informe con el detalle de las irregularidades constatadas, para su notificación al responsable (18.1.).

Los responsables podrán presentar su descargo acompañado de los respectivos comprobantes dentro del término de CINCO (5) días hábiles administrativos siguientes al de la notificación, del informe mencionado precedentemente.

El juez administrativo deberá expedirse mediante resolución fundada, hasta el quinto día hábil administrativo siguiente, inclusive, al de la recepción de la documentación aportada o de vencido el plazo indicado en el párrafo anterior. De corresponder dejará sin efecto la inscripción efectuada, dicha resolución se publicará en la página "web" institucional (http://www.afip.gob.ar), consignando los siguientes datos: apellido y nombres, denominación o razón social, la Clave Unica de Identificación Tributaria (C.U.I.T.) y la/s Sección/es respecto de la/s cual/es corresponda inhabilitar al responsable y a los medios de transporte, sin perjuicio de la notificación al interesado (18.2.). (Párrafo sustituido por art. 4° pto. 8 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive)

La citada publicación producirá la inhabilitación del responsable a partir del día en que se efectúe la misma.

Asimismo, el juez administrativo dispondrá mediante resolución fundada, dejar sin efecto la inscripción en el "Registro", observando a tal fin lo dispuesto en el tercer párrafo de este artículo en los siguientes casos:

a) En el supuesto que el responsable solicite su exclusión.

b) Cuando se produzca el cese de actividades.

c) Ante una reorganización por absorción o fusión u otra transformación que implique la modificación de la denominación social o el cese de operaciones.

Los responsables podrán manifestar su disconformidad respecto de la exclusión del "Registro" utilizando la vía recursiva prevista en el artículo 74 del Decreto Nº 1397/79 y sus modificaciones, reglamentario de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

CAPITULO G - REGIMEN DE INFORMACION

Art. 19. — Los sujetos inscriptos en la Sección 1 del "Registro" que se crea por la presente, deberán cumplir en carácter de agentes de información con las disposiciones establecidas en la Resolución General Nº 1999.

TITULO II

DISPOSICIONES GENERALES

Art. 20. — Las presentaciones a que se refiere esta resolución general se efectuarán ante la dependencia de este organismo en la cual el responsable se encuentre inscripto.

Art. 21. — Apruébanse los formularios de declaración jurada Nº 140, Nº 141 y Nº 142, y los Anexos I, II, III y IV, que forman parte de la presente.

Art. 22. — Las disposiciones establecidas en esta resolución general entrarán en vigencia a partir del día de su publicación en el Boletín Oficial, inclusive.

Art. 23. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I DE LA RESOLUCIÓN GENERAL N° 2.080

(Anexo sustituido por art. 5° punto 5. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia)

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 1°.

(1.1.) Se entiende por beneficio de reducción de impuestos a toda norma

que implique la determinación y liquidación de gravámenes inferiores a

los montos generales fijados en los Artículos 4° y 11 de la Ley de

Impuestos sobre los Combustibles Líquidos y al Dióxido de Carbono

–Título III de la Ley N° 23.966, texto ordenado en 1998 y sus

modificaciones- con prescindencia de la modalidad que se adopte para su

instrumentación -vgr. impuestos diferenciados; impuestos con

tratamientos diferenciales; etc.-.

(1.2.) Se entiende por “destino geográfico” a la utilización de un

beneficio exentivo -total o parcial- y/o de reducción impositiva

relacionado con el consumo como uso combustible de productos gravados

en determinado ámbito geográfico delimitado normativamente.

(1.3.) Conforme a las previsiones contenidas por el inciso b) del

Artículo 7° e inciso b) del primer artículo agregado a continuación del

Artículo 13 de la Ley Nº 23.966, Título III de Impuesto sobre los

Combustibles Líquidos y al Dióxido de Carbono, texto ordenado en 1998 y

sus modificaciones.

(1.4.) Conforme a lo previsto por el inciso d) del primer artículo

agregado a continuación del Artículo 13 de la Ley Nº 23.966, Título III

de Impuesto sobre los Combustibles Líquidos y al Dióxido de Carbono,

texto ordenado en 1998 y sus modificaciones.

Artículo 3°.

(3.1.) Secciones/Subsecciones del “Régimen”:

1. Operaciones del “RÉGIMEN DE OPERADORES DE COMBUSTIBLES EXENTOS Y/O CON TRATAMIENTO DIFERENCIAL POR DESTINO GEOGRÁFICO”:

1.1. Empresas de transporte marítimo y fluvial.

1.2. Empresas de transporte terrestre.

1.3. Empresas ferroviarias.

1.4. Empresas de transporte aéreo.

2. “RÉGIMEN DE OPERADORES DE HIDROCARBUROS BENEFICIADOS POR DESTINO INDUSTRIAL”:

2.1. Empresas de transporte marítimo y fluvial.

2.2. Empresas de transporte terrestre.

2.3. Empresas ferroviarias.

2.4. Empresas de transporte aéreo.

3. “RÉGIMEN DE OPERADORES DE COMBUSTIBLES EXENTOS POR RANCHO Y MARÍTIMO DE CABOTAJE”:

3.1. Empresas de transporte marítimo y fluvial.

3.2. Empresas de transporte terrestre.

3.3. Empresas ferroviarias.

3.4. Empresas de transporte aéreo.

(Nota aclaratoria (3.1.) sustituida por art. 1° pto. 2 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

Artículo 7°.

(7.1.) Se constatará la presentación ante este organismo de las

declaraciones juradas del impuesto al valor agregado y, en su caso, de

los recursos de la seguridad social, de los últimos DOCE (12) meses

anteriores a la fecha de la solicitud de inscripción en el “Régimen”,

así como de las declaraciones juradas del impuesto a las ganancias y,

cuando corresponda, del impuesto sobre los bienes personales y/o del

impuesto a la ganancia mínima presunta, del último período fiscal

vencido.

Los requisitos previstos en el párrafo precedente serán exigibles en la

medida en que se haya generado la obligación de presentar las

declaraciones juradas correspondientes.

Asimismo el sujeto solicitante no deberá estar incluido en el Registro

Público de Empleadores con Sanciones Laborales (REPSAL) al momento de

la solicitud.

Además y de corresponder, se constatará el cumplimiento de las

disposiciones establecidas por las Resoluciones Generales N° 1.791 y su

modificación, N° 1.999, su modificatoria y complementariay N° 2.756 y

sus modificaciones, o aquellas que las reemplacen o sustituyan en el

futuro, en lo relativo a las obligaciones de información y presentación

que las mismas disponen, respecto de los últimos DOCE (12) meses

anteriores a la fecha de solicitud de inscripción en el “Régimen”, así

como la presentación de la información prevista por la Resolución

General N° 3.293 y su complementaria, correspondiente a los últimos DOS

(2) años anteriores a la fecha de efectuada la solicitud.

(7.2.) Se excluirán los sujetos que se encuentren en los siguientes procesos judiciales:

a) Hayan sido denunciados penalmente con fundamento en las Leyes N°

22.415, N° 23.771, N° 24.769 y sus respectivas modificaciones, y Título

IX - N° 27.430, según corresponda, siempre que hayan sido declarados en

estado de rebeldía, exista auto de procesamiento vigente o de elevación

a juicio o sentencia condenatoria, aun cuando esta última no se

encuentre firme o se encontrare en etapa de cumplimiento.

En el caso de personas jurídicas, agrupaciones no societarias y/o

cualquier otro ente colectivo, tales situaciones procesales se hacen

extensivas a los integrantes responsables aludidos en el Artículo 13

del Título IX - Régimen Penal Tributario de la Ley N° 27.430.

b) Hayan sido querellados o denunciados penalmente por delitos comunes

que tengan conexión con el incumplimiento de las obligaciones

impositivas, de la seguridad social o aduaneras, propias o de terceros.

La incorrecta conducta fiscal resultará configurada en todos los casos

en los cuales concurra alguna de las situaciones procesales indicadas

en el inciso a) precedente.

En el supuesto de personas jurídicas, agrupaciones no societarias o

cualquier otro ente colectivo, tales situaciones procesales se hacen

extensivas a los integrantes responsables aludidos en el Artículo 13

del Título IX - Régimen Penal Tributario de la Ley N° 27.430.

c) Estén involucrados en causas penales en las que se haya dispuesto el

procesamiento de funcionarios o ex-funcionarios estatales con motivo

del ejercicio de sus funciones, siempre que concurra alguna de las

situaciones procesales indicada en el inciso a) precedente.

De tratarse de personas jurídicas, agrupaciones no societarias y/o

cualquier otro ente colectivo, tales situaciones procesales se hacen

extensivas a los integrantes responsables aludidos en el Artículo 13

del Título IX - Régimen Penal Tributario de la Ley N° 27.430.

d) Se les haya decretado el auto de quiebra sin continuidad de

explotación del solicitante o de los integrantes responsables, en el

caso de personas jurídicas.

Artículo 8°.

(8.1.) Las secciones a que se refiere este artículo son las detalladas en la nota aclaratoria (3.1.)

(8.2.) La notificación a la/al responsable se efectuará conforme a lo

previsto en el Artículo 100 de la Ley N° 11.683, texto ordenado en 1998

y sus modificaciones.

Artículo 15.

(15.1.) La firma será la del titular, presidente del directorio, socio-gerente u otro responsable debidamente acreditado.

Artículo 17.

(17.1.) La notificación a la/al responsable se efectuará conforme a lo

previsto en el Artículo 100 de la Ley N° 11.683, texto ordenado en 1998

y sus modificaciones.

Artículo 18.

(18.1.) (18.2.) La notificación a la/al responsable se efectuará

conforme a lo previsto en el Artículo 100 de la Ley N° 11.683, texto

ordenado en 1998 y sus modificaciones.

ANEXO II RESOLUCION GENERAL Nº 2080

DETALLE DE LA DOCUMENTACION A PRESENTAR POR EL RESPONSABLE

(Acompañada del formulario de declaración jurada Nº 140/B)

(Expresión “… formulario de declaración jurada N° 140/A …”, sustituida por la expresión “… formulario de declaración jurada N° 140/B …”, por art. 1° pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

Los transportistas indicados en el artículo 2º deberán aportar los elementos que seguidamente se detallan:

1. Personas físicas: fotocopia del documento de identidad (DNI, LE, LC) con el domicilio actualizado.

2. Sociedades no constituidas regularmente: fotocopia de los documentos de identidad (DNI, LE, LC) de todos sus integrantes, con el domicilio actualizado.

3. Sociedades regularmente constituidas:

3.1. Fotocopias del acta constitutiva de la sociedad y los estatutos y/o contrato social con sus respectivas modificaciones, debidamente inscriptas ante el organismo competente.

3.2. Fotocopias del acta de asamblea o directorio que dispone la distribución de cargos.

4. Cuando la registración se realice con intervención de un apoderado:

4.1. Fotocopia del poder general ante esta Administración Federal.

4.2. Fotocopia de la constancia que acredite la asignación de la Clave Unica de Identificación Tributaria (C.U.I.T.) o Código Unico de Identificación Laboral (C.U.I.L.) del apoderado.

4.3. Fotocopia del documento de identidad (DNI, LE, LC) del apoderado, con el domicilio actualizado.

5. Una nota en los términos de la Resolución General

Nº 1128, con el detalle del consumo de combustibles líquidos utilizados

en la actividad de transporte durante el último período fiscal vencido

a la fecha de presentación del formulario de declaración jurada Nº 140/B,

indicando por período mensual: tipo de combustible, cantidad y unidad

de medida. Asimismo, deberá indicarse el domicilio en el que se

encuentran disponibles los papeles de trabajo y la documentación

respaldatoria de dicha información (comprobantes de compras, registros

contables, etc.).

(Expresión “… formulario de declaración jurada N° 140/A …”, sustituida por la

expresión “… formulario de declaración jurada N° 140/B …”, por art. 1° pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

6. De tratarse de transportistas terrestres, la inscripción en el Registro Unico del Transporte Automotor (R.U.T.A.), creado por el Capítulo II de la Ley Nº 24.653.

ANEXO III RESOLUCION GENERAL Nº 2080

DETALLE DE LA DOCUMENTACION A PRESENTAR POR

LAS EMPRESAS DE TRANSPORTE MARITIMO Y FLUVIAL

(Secciones 1.1., 2.1. y 3.1. del F. 140/B)

(Expresión “… formulario de declaración jurada N° 140/A …”, sustituida por la expresión “… formulario de declaración jurada N° 140/B …”, por art. 1° pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

(Acompañada del formulario de declaración jurada Nº 141)

Deberá aportarse por cada unidad consignada en el formulario de declaración jurada Nº 141:

a) Copia del certificado de matrícula expedido por la Prefectura Naval Argentina, certificada por la respectiva autoridad de aplicación o autenticada ante escribano público.

b) En el caso que sean locados, copia del contrato de locación inscripto en el Registro Nacional de Buques. Asimismo, tal situación deberá encontrarse asentada en el certificado de matrícula.

ANEXO IV RESOLUCION GENERAL Nº 2080

DETALLE DE LA DOCUMENTACION A PRESENTAR POR

LAS EMPRESAS DE TRANSPORTE TERRESTRE

(Secciones 1.2.,2.2. y 3.2. del F. 140/B)

(Expresión “… formulario de declaración jurada N° 140/A …”, sustituida por la expresión “… formulario de declaración jurada N° 140/B …”, por art. 1° pto. 1 de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

(Acompañada del formulario de declaración jurada Nº 142)

Por cada unidad consignada en el formulario de declaración jurada Nº 142 deberá:

a) Acreditar la inscripción en el Registro Unico del Transporte Automotor (R.U.T.A.), creado por el Capítulo II de la Ley Nº 24.653.

b) Aportar copia de la cédula de identificación del automotor extendida por la Dirección Nacional de los Registros Nacionales de la Propiedad del Automotor y Créditos Prendarios.

c) Acreditar el cumplimiento en los casos que corresponda, de la Resolución Nº 404 de la Secretaría de Energía, del 21 de diciembre de 1994 y la Disposición Nº 76 de la Subsecretaría de Combustibles, del 30 de abril de 1997, y sus respectivas modificaciones.

d) Aportar copia del contrato de arrendamiento

extendido a nombre de quien solicita la inscripción en el "Registro" o

del documento del cual surja el derecho al uso de las unidades de

transporte.

FORMULARIO DE DECLARACIÓN JURADA F.140/B

(Formulario 140/B aprobado por art. 5° de la Resolución General N° 4481/2019 de la AFIP B.O. 14/5/2019. Vigencia y aplicación: Ver art. 7° de la norma de referencia)

- Formulario 140/A aprobado por art. 5° punto 7. de la Resolución N° 4313/2018 de la AFIP B.O. 24/09/2018. Vigencia: Ver art. 13 de la norma de referencia;

- Artículo 4°, Expresión “…formulario de declaración jurada N° 140…” sustituida por la expresión “…formulario de declaración jurada N° 140/A…” por art. 5° punto 3. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia;

- Artículo 3°, Expresión “…formulario de declaración jurada N° 140…” sustituida por la expresión “…formulario de declaración jurada N° 140/A…” por art. 5° punto 3. de la Resolución General N° 4313/2018 de la AFIP. Vigencia: Ver art. 13 de la norma de referencia;

- Anexo I Artículo 7° Punto 7.3 derogado por art. 4° pto. 9 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

- Anexo I Artículo 8° Punto 8.2 incorporado por art. 4° pto. 10 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

- Artículo 7° sustituido por art. 4° pto. 2 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

- Artículo 2° Inciso c) sustituido por art. 4° pto. 1 de la Resolución General N° 2610/2009 de la AFIP B.O. 26/5/2009. Vigencia: a partir del primer día del segundo mes inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;