Administración Federal de Ingresos Públicos

IMPORTACIONES

Resolución General 2147

Régimen Especial de Importación Temporaria de Mercaderías Destinadas a ser Sometidas a un Proceso de Perfeccionamiento Industrial. Decreto Nº 1330/2004. Condiciones y procedimientos para su aplicación.

Bs. As., 24/10/2006

VISTO la Actuación SIGEA Nº 10462-290-2006 del Registro de esta Administración Federal, el Decreto Nº 1330 del 30 de septiembre de 2004 y la Resolución Nº 384 del Ministerio de Economía y Producción del 22 de mayo de 2006 y su modificatoria, y

CONSIDERANDO:

Que mediante el Decreto Nº 1330/04 se estableció un régimen especial de importación temporaria de mercaderías destinadas a ser sometidas a un proceso de perfeccionamiento industrial.

Que en consecuencia, corresponde disponer los mecanismos para su implementación en los aspectos técnico-operativos, procedimentales, de control y aquellos relativos al registro en el Sistema Informático MARIA (SIM).

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Técnico Legal Aduanera, de Control Aduanero, de Recaudación, de Sistemas y Telecomunicaciones y de Asuntos Jurídicos y la Dirección General de Aduanas.

Que la presente se dicta en uso de las facultades conferidas por el Artículo 33 del Decreto Nº 1330/04 y por los Artículos 4º y 7º del Decreto Nº 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL DIRECTOR GENERAL DE LA DIRECCION GENERAL DE ADUANAS A CARGO DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Establécense las condiciones y procedimientos aplicables para la utilización del Régimen Especial de Importación Temporaria para Perfeccionamiento Industrial, regulado por el Decreto Nº 1330 del 30 de septiembre de 2004, los cuales se detallan en los siguientes Anexos que se aprueban y forman parte de la presente:

a) Anexo I "Aspectos Técnicos".

b) Anexo II "Condiciones Necesarias para Tramitar la Autorización de las Destinaciones Previstas en el Régimen".

c) Anexo III "Procedimiento de Registro y Trámite de Destinaciones Suspensivas de Importación Temporaria y de las Destinaciones de Exportación para Consumo que las Cancelan".

d) Anexo IV "Procedimiento de Rebaja de Insumos Importados Temporariamente en Ocasión de la Exportación".

e) Anexo V "Procedimientos Especiales".

f) Anexo VI "Aprobación Técnica y Fiscalización de las Destinaciones Suspensivas de Importación Temporaria".

g) Anexo VII "Reposición de Stock".

h) Anexo VIII "Subregímenes del Sistema Informático MARIA (SIM) de las Destinaciones Suspensivas de Importación Temporaria y sus Cancelaciones".

i) Anexo IX "Disposiciones Transitorias".

Art. 2º — Esta Administración Federal remitirá a la Secretaría de Comercio, en forma trimestral, información relativa a las Destinaciones Suspensivas de Importación Temporaria (DIT) y a las demás destinaciones que las afecten, registradas al amparo del régimen establecido por el Decreto Nº 1330/04, a fin de la administración y monitoreo del aludido régimen en su calidad de Autoridad de Aplicación. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Art. 3º — Las Destinaciones Suspensivas de Importación Temporaria (DIT) que hayan sido autorizadas en el marco de la Resolución Nº 72 del ex- Ministerio de Economía y Obras y Servicios Públicos del 20 de enero de 1992, sus modificatorias y complementarias y del Decreto Nº 1.439 del 11 de diciembre de 1996, mantendrán el tratamiento previsto en las citadas normas. Sus solicitudes de prórroga deberán ser tramitadas ante la Aduana de Registro.

Art. 4º — (Artículo derogado por art. 24 de la Resolución Conjunta N° 210 y General N° 2338/2007 de la Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa y la AFIP B.O. 16/11/2007. Vigencia: a partir del día siguiente al de su publicación en el Boletín Oficial.)

Art. 5º — La presente resolución general entrará en vigencia a partir del día siguiente al de su publicación en el Boletín Oficial.

Art. 6º — Déjase sin efecto la Resolución Nº 127 (ANA) del 31 de enero de 1992 y sus modificatorias, excepto para las destinaciones a que se refiere el Artículo 3º precedente.

Art. 7º — Regístrese, dése a la Dirección Nacional del Registro Oficial para su publicación y publíquese en el Boletín de la Dirección General de Aduanas. Remítase copia al Ministerio de Economía y Producción. Cumplido, archívese. — Ricardo D. Echegaray.

ANEXO I RESOLUCION GENERAL Nº 2147

ASPECTOS TECNICOS

1. MERCADERÍAS COMPRENDIDAS EN EL RÉGIMEN DEL DECRETO N° 1.330/04 Y SUS MODIFICATORIOS

Se consideran incluidas todas aquellas mercaderías destinadas a recibir

un perfeccionamiento industrial, tanto las de origen extranjero como

las de origen nacional que hayan sido previamente exportadas para

consumo.

Quedan también comprendidas las mercaderías que desaparecen total o

parcialmente en el proceso productivo, las que constituyen elementos

auxiliares para dicho proceso y las que fuesen auxiliares habituales de

la práctica comercial, aptas para envasar, contener y acondicionar,

siempre que estas últimas se exporten con las respectivas mercaderías.

(Punto 1. sustituido por art. 1° apartado a) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

2. SUJETOS. DEFINICION

a) USUARIO DIRECTO: es aquel que documenta la Destinación Suspensiva de Importación Temporaria (DIT) y asume la responsabilidad del cumplimiento del régimen en trato hasta su total cancelación, de acuerdo con el Artículo 5º del Decreto Nº 1330/04. Efectúa el perfeccionamiento industrial, total o parcialmente, pudiendo exportar la mercadería por cuenta propia o mediante un tercero por cuenta y orden del usuario directo.

b) USUARIO NO DIRECTO: es aquel que documenta la DIT y asume la responsabilidad del cumplimiento del régimen en trato hasta su total cancelación, según el Artículo 5º del Decreto Nº 1330/04. No efectúa ningún proceso sobre la mercadería sino que la entrega a un tercero para que efectúe el perfeccionamiento industrial, pudiendo exportar la mercadería por cuenta propia o mediante un tercero por cuenta y orden del usuario no directo.

c) TERCEROS: revisten esta calidad quienes: 1) reciben la mercadería del usuario del régimen y efectúan el perfeccionamiento industrial, en forma total o parcial, en los términos del Artículo 13 del Decreto Nº 1330/04 y 2) efectúan la exportación de la mercadería por cuenta y orden del usuario del régimen, de acuerdo con el Artículo 14 del citado decreto. No documentan la Destinación Suspensiva de Importación Temporaria (DIT) ni asumen la responsabilidad por el cumplimiento del régimen en trato.

3. TRIBUTOS A GARANTIZAR

Las DIT registradas al amparo del régimen establecido por el Decreto Nº 1330/04 garantizan el importe equivalente al previsto en su Artículo 20, no resultando de aplicación el Régimen de Origen MERCOSUR para determinar los montos de la garantía a constituir, como tampoco para la eventual nacionalización de los insumos importados temporariamente.

Las mercaderías alcanzadas por prohibiciones de carácter económico garantizan, además, el valor en aduana de las mismas.

El impuesto al valor agregado se garantiza a la tasa prevista en el primer párrafo del Artículo 28 de la ley del tributo, texto ordenado en 1997 y sus modificaciones; la percepción del citado impuesto se garantiza de acuerdo con las alícuotas establecidas en la Resolución General Nº 3431 (DGI), sus modificatorias y sus complementarias. La percepción del impuesto a las ganancias se garantiza a la alícuota máxima del ONCE POR CIENTO (11%), prevista por la Resolución General Nº 3543 (DGI), sus modificatorias y sus complementarias.

4. MERCADERÍAS AFECTADAS POR MEDIDAS ADOPTADAS ANTE PRÁCTICAS

COMERCIALES DESLEALES EN EL COMERCIO INTERNACIONAL O DE SALVAGUARDIA

Las obligaciones emergentes de las normas dictadas como consecuencia de

investigaciones por presuntas prácticas desleales o salvaguardias,

quedarán comprendidas dentro de los tributos referidos en el Artículo

256 del Código Aduanero, quedando sujetas al régimen de garantía

previsto en el Artículo 453 y siguientes del Código Aduanero.

Cuando el origen declarado de la mercadería no coincida con el de la

medida adoptada y se aporte la correspondiente declaración jurada de

origen no preferencial en el marco de la Resolución N° 60/18 del

Ministerio de Producción y Trabajo, se garantizarán únicamente los

tributos que gravan la importación para consumo.

Para el caso de la mercadería sujeta a cupo, se deberá acreditar su

origen, en el marco de la resolución citada, de lo contrario queda

prohibida la oficialización de la destinación, no admitiéndose garantía

por la falta transitoria del certificado de origen, de acuerdo a lo

previsto en el inciso c) del Artículo 458 del Código Aduanero.

(Punto 4. sustituido por art. 1° apartado b) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

5. PROHIBICIONES E INTERVENCIONES

5.1. No procede autorizar importaciones bajo el régimen del Decreto Nº 1330/04, cuando la mercadería se halle alcanzada por prohibiciones de carácter no económico, excepto cuando se trate de instrumentos de medición graduados en unidades ajenas al Sistema Métrico Legal Argentino (SIMELA) y se importe exclusivamente para su transformación y posterior exportación, de acuerdo con lo establecido por el Artículo 15 de la Ley Nº 19.511 o cuando se trate de mercadería alcanzada por la Resolución Nº 92/98 (ex-SICyM), sus modificatorias y complementarias.

5.2. La mercadería ingresada al amparo del régimen del Decreto Nº 1330/04 está alcanzada al momento de su oficialización por las intervenciones vigentes para las importaciones para consumo.

5.3. Cuando la mercadería se encuentre alcanzada por el régimen de origen no preferencial previsto en la Resolución Nº 60/18 del Ministerio de Producción y Trabajo, y el documentante opte por nacionalizar la mercadería en cuestión, la declaración jurada de origen no preferencial deberá presentarse como documentación complementaria al momento de la oficialización de la respectiva destinación de importación para consumo. (Punto 5.3. sustituido por art. 1° apartado c) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

6. EXPORTACION PARA CONSUMO DE MERMAS, RESIDUOS Y SOBRANTES

Las mermas, residuos y sobrantes previstos en el Artículo 18 del Decreto Nº 1330/04, que tengan valor comercial, están sujetos al pago de tributos que gravan la exportación para consumo y gozan de los reintegros vigentes al momento de la exportación. A efectos del cálculo de los mismos y para la determinación del valor imponible, se aplica lo dispuesto en el Artículo 25 del Decreto Nº 1330/04.

7. EXPORTACION PARA CONSUMO DE LA MERCADERIA RESULTANTE

Las exportaciones que se realicen en el marco del presente régimen se encuentran sujetas al pago de tributos que gravan la exportación para consumo, cuyo valor imponible será el definido por los artículos 735, 736, 737 y concordantes del Código Aduanero, al cual se arriba a partir del procedimiento de rebaja de insumos importados temporariamente establecido en el Anexo IV de la presente. (Párrafo incorporado por art. 1º inc. a) de la Resolución Nº 5389/2023 de la AFIP B.O. 21/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial.)

Por imperio de lo previsto en el Artículo 1º del Decreto Nº

1.330/04 y sus modificatorios, las Destinación Suspensiva de

Importación Temporaria (DIT) se deben cancelar mediante una exportación

a otros países bajo la nueva forma resultante. En ningún caso podrán

cancelarse mediante una exportación a Zona Franca Nacional o al Área

Aduanera Especial.

Cuando la posición arancelaria de la Nomenclatura Común del MERCOSUR

(N.C.M.) del producto a tipificar en el Certificado de Tipificación de

Importación Temporaria (CTIT) difiera de la posición arancelaria

mediante la cual la mercancía podrá ser exportada, por encontrarse

conteniendo otro producto, el usuario podrá declarar cualquiera de

ellas. Dicho supuesto aplicará, entre otros, en el caso de tipificación

de envases, siendo la mercancía exportada un producto cualquiera

contenido en aquél.

(Punto 7. sustituido por art. 1° apartado d) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

8. TRANSFERENCIA DE MERCADERIA EN EL MERCADO INTERNO Y EXPORTACION POR CUENTA Y ORDEN DE TERCEROS

8.1. Cuando la Secretaría de Comercio autorice la transferencia de la mercadería importada temporariamente, en los términos del Artículo 12 del Decreto Nº 1330/04, la misma se debe documentar con ajuste a lo establecido en la Resolución General Nº 1415, sus modificatorias y sus complementarias, teniendo en cuenta que las transferencias de importaciones temporarias de cosas muebles no se encuentran gravadas de acuerdo con lo dispuesto en el Artículo 1 º, inciso c) de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones. Asimismo, debe considerarse en cada transferencia el resto de los supuestos de gravabilidad previstos por la ley del tributo. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

8.2. Cuando la exportación de la mercadería obtenida, la realice un tercero por cuenta y orden del beneficiario del régimen —de acuerdo con el Artículo 14 del Decreto Nº 1330/04—, resulta aplicable el Título III de la Resolución General Nº 2000, su modificatoria y sus complementarias.

9. IMPORTACION TEMPORARIA DE ENVASES, EMBALAJES, O CONTINENTES DE USO REPETITIVO (EXCLUIDOS LOS DEL REGIMEN GENERAL DE CONTENEDORES) Y PALETAS.

En caso de efectuarse la importación temporaria de los continentes y paletas indicados en el presente título, conteniendo mercadería introducida para su importación temporaria al amparo del régimen del Decreto Nº 1330/04, se debe:

a) Registrar por tales continentes y paletas: una destinación IT01, al amparo del Artículo 31, Apartado 1, inciso f) del Decreto Nº 1001/82 (Importación Temporaria sin Transformación sin Documento de Transporte), referenciando obligatoriamente en el campo "Información Complementaria", bajo el código "Nro. Destinación", el número identificador de la destinación de la mercadería, registrada de acuerdo con el inciso b) siguiente.

b) Registrar por la mercadería: la correspondiente destinación que ampare la misma (IT14, IT15, etc.).

c) Tramitar en forma conjunta las destinaciones de los incisos a) y b) anteriores, hasta el egreso a plaza de las mercaderías y sus correspondientes continentes y paletas.

De efectuarse la importación para consumo de los referidos continentes y paletas, conteniendo mercadería ingresada temporariamente, al amparo del régimen del Decreto Nº 1330/04, el procedimiento a aplicar será similar al indicado precedentemente, debiendo registrarse una destinación por el Subrégimen IC0l por los correspondientes continentes y paletas, que ingresan para consumo, y una destinación por los Subregímenes IT14 o IT15, por la mercadería contenida ingresada temporariamente.

10. COMPUTO DE LOS PLAZOS CONCEDIDOS

Los plazos se computan desde la fecha de libramiento a plaza de las mercaderías. Se entiende por libramiento el acto por el cual el Servicio Aduanero autoriza la entrega de la mercadería objeto del despacho, luego de las intervenciones que correspondan en orden al canal asignado. La mercadería será retirada de acuerdo con el procedimiento previsto en el punto 4 del Anexo III de la presente.

Cuando se trate de entregas parciales de mercaderías amparadas por una única DIT, el plazo de permanencia se computará a partir de la primera autorización de entrega parcial.

ANEXO II RESOLUCION GENERAL Nº 2147

(Anexo II sustituido por art. 1° apartado e) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

CONDICIONES NECESARIAS PARA TRAMITAR LA AUTORIZACION DE LAS DESTINACIONES PREVISTAS EN EL REGIMEN

1. INFORMACIÓN DE LOS PROCESOS PRODUCTIVOS APROBADOS POR LA SECRETARÍA DE COMERCIO

A fin de la aplicación del Decreto Nº 1.330/04 y sus modificatorios, la

Secretaría de Comercio proporcionará a esta Administración Federal la

lista de empresas, con sus correspondientes procesos productivos

aprobados/autorizados, que se encuentran autorizadas a importar y

exportar al amparo del Decreto Nº 1.330/04 y sus modificatorios.

Estas listas serán administradas y mantenidas en el Sistema Informático MALVINA (SIM) por la Secretaría de Comercio.

ANEXO III RESOLUCION GENERAL Nº 2147

PROCEDIMIENTO DE REGISTRO Y TRAMITE DE DESTINACIONES

SUSPENSIVAS DE IMPORTACION TEMPORARIA Y DE LAS

DESTINACIONES DE EXPORTACION PARA CONSUMO QUE LAS CANCELAN

1. REGISTRO

Para el registro de la Destinación Suspensiva de Importación Temporaria (DIT), el declarante ingresa al Sistema Informático MARIA (SIM) los datos exigidos por el Módulo Declaración, entre los cuales se encuentran: Nº de identificador del Certificado de Tipificación y Clasificación CTC /Expediente Definitivo/Informe Técnico Preliminar (ITP) o Certificado de Tipificación de Importación Temporaria (CTIT) aprobado por la Secretaría de Comercio, el plazo de permanencia de la mercadería en el régimen según las opciones que determina la legislación y el código de producto en los casos que así sea exigido. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Ingresada la información correspondiente a la DIT, se procede a la oficialización del registro.

Luego de la oficialización del registro se imprime el Formulario Unico OM-1993-A SIM. El responsable habilitado firma en el sector reservado al Despachante de Aduana en el anverso del mismo, únicamente en su primera hoja (aun cuando se haya declarado más de un ítem), asumiendo la responsabilidad por la declaración comprometida en la totalidad de las hojas que conforman la solicitud de destinación.

Cumplido lo anteriormente expuesto, la destinación se integra con los siguientes elementos:

a) Sobre Contenedor OM-2133 SIM, con un mínimo de TRES (3) ejemplares OM-1993 A SIM.

b) Formulario OM-1993/1-A "Declaración de Valor en Aduana", de corresponder. .

c) Documento de Transporte Original (Conocimiento de Embarque - Carta de Porte - Guía Aérea).

d) Autorizaciones de terceros organismos exigidas por la reglamentación vigente, cuando correspondan.

e) Factura comercial, proforma, contrato u otro documento que respalde la transacción comercial. Estos documentos pueden presentarse en original, copia, fax u otro sistema de copiado o transmisión.

f) Certificado de Origen, en caso de corresponder.

En cada uno de los documentos mencionados en los incisos b), c), d), e) y f) precedentes, se debe consignar el número de registro asignado por el sistema a la destinación, foliando a continuación la documentación que se adjunta.

2. PRESENTACION DE LA DECLARACION

El Sistema Informático MARIA (SIM) sólo habilita la transacción "Presentación Declaración Detallada", en los casos que la destinación haya sido previamente autorizada conforme las condiciones establecidas en el Anexo II de la presente.

El declarante, portando la documentación a que hace referencia el punto 1 precedente, se presenta ante la dependencia correspondiente de la Aduana de Registro.

El agente aduanero presentador da curso a la presentación con las formalidades, controles y requisitos que establece la reglamentación para este tipo de destinaciones.

3. VERIFICACION

Intervienen las áreas de verificación u otras áreas de control cuando el canal de selectividad así lo indique o sea decidido por cualquier otro medio.

4. LIBRAMIENTO / SALIDA DE ZONA PRIMARIA ADUANERA

El libramiento de la mercadería amparada por la DIT se efectúa siguiendo las prácticas de control, según el canal asignado, procediendo en la forma establecida en la Resolución General Nº 743 y sus complementarias.

A fin de la salida de la Zona Primaria Aduanera, se procederá en la forma establecida en las Resoluciones Nº 258/93 (ANA), Nº 630/94 (ANA) y Nº 970/95 (ANA) y sus modificatorias, para la impresión del Formulario OM- 2144-A "Autorización de Salida de Zona Primaria Aduanera".

Cumplida la operación, la DIT se remite a la dependencia correspondiente de la Aduana de Registro, la cual la mantiene en reserva, hasta su vencimiento, a la espera de los trámites posteriores a realizar sobre esta destinación.

5. BLOQUEO

Cuando corresponda detener la salida de la Zona Primaria Aduanera, el Servicio Aduanero del Depósito, el Control de Salida o demás áreas de control de esta Administración Federal dispondrán de la transacción "Control de Salida de Zona Primaria", iniciando las actuaciones que correspondan respecto de la observación que lo origina.

6. PERMANENCIA

A partir de efectuado el libramiento de la mercadería, el sistema establece el vencimiento del plazo de permanencia autorizada a la D IT.

7. OTRAS OBLIGACIONES DE LOS USUARIOS DEL REGIMEN

La Secretaría de Comercio y esta Administración Federal pueden exigir para procesos productivos de determinados sectores industriales, que los beneficiarios del régimen presenten, a través de medios informáticos, catálogos de sus productos conteniendo la información básica relativa a: (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

- Código de producto (insumos/bien final).

- Descripción.

- País de Origen.

- Posición Arancelaria NCM - SIM.

Sin perjuicio de otros datos que los beneficiarios agreguen en orden a las características intrínsecas del proceso productivo que realizan o para una mejor comprensión de los mismos.

8. DATOS A DECLARAR EN LAS EXPORTACIONES QUE CANCELEN DIT

En ocasión de la oficialización de las destinaciones de exportación para consumo de los bienes producidos, se solicitará:

a) La identificación del código de producto de los mismos, en la medida que hayan sido declarados en el Certificado de Tipificación de Importación Temporaria (CTIT) respectivo, con el objeto de lograr vínculos de información entre los registros de las operaciones de importación/exportación de procesos productivos aprobados por la Secretaría de Comercio. (Inciso sustituido por art. 1° apartado f) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

b) El registro a nivel de ítem del identificador del correspondiente proceso productivo aprobado.

ANEXO IV RESOLUCION GENERAL Nº 2147

PROCEDIMIENTO DE REBAJA DE INSUMOS IMPORTADOS TEMPORARIAMENTE EN OCASION DE LA EXPORTACION

1. DISPOSICIONES GENERALES

El declarante de la destinación de exportación para consumo a nivel de ítem de producto exportado, declara el número de Certificado de Tipificación y Clasificación (CTC) o de Certificado de Tipificación de Importación Temporaria (CTIT) utilizado y, en el campo "Cancelaciones", el número de la Destinación Suspensiva de Importación Temporaria (DIT), el ítem, el subítem, la cantidad de unidades a ser deducidas en orden a la cantidad del bien exportado. Las cantidades de insumos deducidos por el declarante a través de este mecanismo deben ser concordantes y proporcionales a las aprobadas por la Secretaría de Comercio en el CTC/CTIT respectivo. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Los procesos relativos a la gestión de registro y trámite del CTIT se efectúan por medios informáticos y los datos relativos a estas gestiones, incluyendo identificadores, insumos, productos finales, proporciones relativas, etc., se intercambian telemáticamente entre los sistemas de la Secretaría de Comercio y de esta Administración Federal. El Informe Técnico Preliminar (ITP) constituye una etapa previa del CTIT necesaria para su aprobación y en esa condición, sus datos serán remitidos en idénticas condiciones. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

La cancelación efectuada por el declarante, a través del sistema, constituye una declaración informática del uso aplicado al insumo según las cantidades exportadas del bien obtenido en el proceso productivo. Ello, junto al proceso productivo aprobado por la autoridad competente, a través del CTC/CTIT respectivo, constituyen los elementos básicos a utilizar por el Servicio Aduanero para proceder a la "Aprobación Técnica" de la cancelación efectuada.

2. REBAJA DE UN UNICO INSUMO UTILIZADO EN LA ELABORACION DE PRODUCTOS, SUBPRODUCTOS O COPRODUCTOS OBTENIDOS DE UN MISMO PROCESO INDUSTRIAL

Cuando de un único proceso de perfeccionamiento industrial resulten productos, subproductos o coproductos, a fin de la rebaja de insumos importados temporariamente, en ocasión de su exportación, utilizando el procedimiento descripto en la Resolución General Nº 1796 y su modificatoria, se realiza la afectación de las cantidades de insumo de acuerdo con el balance de masas correspondiente según la relación insumo/producto tipificada en el CTC/CTIT respectivo.

En el caso de tipificarse un único porcentaje de pérdidas, residuos o sobrantes sin valor comercial para la totalidad de los productos obtenidos, y aquéllos sean intangibles, dicho porcentaje se prorratea a cada producto de acuerdo con el porcentaje de las masas relativas producidas. De tratarse de pérdidas tangibles, la totalidad tipificada se documenta por el Subrégimen IC84, mediante el procedimiento establecido en el punto 4, Apartado b), inciso 1, del presente Anexo.

EJEMPLO SEGUN CTC/CTIT EMITIDO:

Sobre 1000 Kg de insumos importados temporariamente, se obtiene:

170 Kg PRODUCTO A

790 Kg PRODUCTO B

40 Kg PERDIDAS

RENDIMIENTO

17% PRODUCTO A——— 170 kg/1.000 Kg Insumo

|

79% PRODUCTO B |

——— 790 kg/1.000 Kg Insumo |

|

4% PERDIDA |

——— 40 kg/1.000 Kg Insumo |

3. OBTENCIÓN DEL VALOR IMPONIBLE EN LA EXPORTACIÓN PARA LOS CASOS PREVISTOS EN EL PUNTO 2.

A fin de la integración del campo ‘Insumos Importados Temporariamente'

correspondiente a cada producto a exportar, cuando de un único proceso

de perfeccionamiento industrial y con la utilización de un mismo insumo

resulten DOS (2) o más productos, subproductos o coproductos a ser

exportados, se aplica un FACTOR DE PONDERACIÓN.

Entiéndase como FACTOR DE PONDERACIÓN el coeficiente asociado a cada

uno de los productos finales resultantes de un proceso productivo

particular, siempre que tengan existencia real y valor, que permite la

detracción adecuada del monto correspondiente al insumo importado

temporariamente, en ocasión del cálculo del valor imponible en las

destinaciones de exportación de tales productos finales.

El FACTOR DE PONDERACIÓN definido precedentemente se calculará

dividiendo el valor FOB de cada producto final por la suma de los

valores FOB de todos los productos finales resultantes del mismo

proceso productivo y con la utilización del mismo insumo, considerando

todos los valores FOB en las cantidades tipificadas en el respectivo

CTIT. El resultado expresado en porcentaje será el FACTOR DE

PONDERACIÓN, el cual deberá declararse en las destinaciones de

exportación para consumo en el campo previsto a tal fin.

Al sólo efecto de la determinación del FACTOR DE PONDERACIÓN, los

valores FOB de exportación de los productos finales serán los

establecidos a la fecha de registro de la solicitud de la Destinación

Suspensiva de Importación Temporaria del insumo. Cuando las Posiciones

Arancelarias de la Nomenclatura Común del MERCOSUR (N.C.M.)

correspondientes a los productos resultantes se encuentren listadas en

el Anexo I de la Resolución N° 128/19 (MAGyP) y sus modificatorias,

deberán tomarse, exclusivamente a estos fines, los precios FOB

oficiales publicados por la Subsecretaría de Mercados Agropecuarios,

para esas Posiciones Arancelarias, correspondientes al día anterior al

registro de la Destinación Suspensiva de Importación Temporaria.

Con el objeto de obtener el valor imponible de exportación de cada

producto resultante y a los fines de su integración en el campo

‘Insumos Importados Temporariamente', el FACTOR DE PONDERACIÓN se

aplicará sobre el valor CIF de la totalidad del insumo utilizado.

En aquellos casos en que la Posición Arancelaria del insumo importado

en forma temporal se encuentre listada en el Anexo I de la Resolución

N° 128/19 (MAGyP) y sus modificatorias, el FACTOR DE PONDERACIÓN se

aplicará sobre el valor CIF de la totalidad del insumo utilizado, salvo

que este sea superior al precio FOB oficial determinado para la

mercadería ubicada en la misma Posición Arancelaria que el insumo

importado, correspondiente al día anterior al registro de la

Destinación Suspensiva de Importación Temporaria, en cuyo caso se

aplicará el referido precio FOB oficial.

EJEMPLO DE CÁLCULO PARA LA OBTENCIÓN DEL FACTOR DE PONDERACIÓN:

CIF INSUMO = U$S 100/1.000 kg

FOB PRODUCTO A = U$S 220/1.000 kg *

FOB PRODUCTO B = U$S 150/1.000 kg *

FOB PRODUCTO C = U$S 130/1.000 kg *

Todos ellos a la fecha de registro de la Destinación Suspensiva de

Importación Temporaria.

*En aquellos casos en que la determinación del FACTOR DE PONDERACIÓN

involucre productos finales cuya posición arancelaria se encuentre

listada en el Anexo I de la Resolución N° 128/19 (MAGyP) y sus

modificatorias, deberán tomarse, a estos fines, los precios FOB

oficiales publicados por la Subsecretaría de Mercados Agropecuarios,

para esas Posiciones Arancelarias de la Nomenclatura Común del MERCOSUR

(N.C.M.), correspondientes al día anterior al registro de la DIT.

FACTOR DE PONDERACIÓN PARA EL PRODUCTO A:

[(FOB PRODUCTO A * CTITA) / (FOB PRODUCTO A * CTITA + FOB PRODUCTO B *

CTITB + FOB PRODUCTO C * CTITC) *100 = (U$S 220 * 0,17) / ( U$S 220 *

0,17 + U$S 150 * 0,79 + U$S 130 * 0,04)]*100= 23,21%

IMPORTE A DEDUCIR DEL FOB DE EXPORTACIÓN COMO INSUMO UTILIZADO PARA

EL PRODUCTO A:

(CIF INSUMO * FACTOR DE PONDERACIÓN PRODUCTO A) = U$S 1001 *

23,21% = U$S 23,212

1 Valor CIF cada 1.000 kg de insumo importado

temporariamente.

2 Importe a deducir cada 1.000 kg de insumo importado

temporariamente.

Para el caso que la Posición Arancelaria del insumo importado en forma

temporal se encuentre listada en el Anexo I de la Resolución N° 128/19

(MAGyP) y sus modificatorias, el FACTOR DE PONDERACIÓN se aplicará

sobre el valor CIF de la totalidad del insumo utilizado, salvo que este

sea superior al precio FOB oficial determinado para mercadería ubicada

en la misma Posición Arancelaria que el insumo importado,

correspondiente al día anterior al registro de la DIT, en cuyo caso se

aplicará el referido precio FOB oficial.

VALOR IMPONIBLE DE PRODUCTO A:

(FOB PRODUCTO A * CTITA) - IMPORTE A DEDUCIR COMO INSUMO UTILIZADO PARA

EL PRODUCTO A = (U$S 220 * 0,17) - U$S 23,21 = U$S 14,19 por cada 1.000

kg de insumo = U$S 14,19 por cada 170 kg de PRODUCTO A.

Utilizando la misma metodología los Factores de Ponderación para el

presente ejemplo serán:

PRODUCTO A: 23,21%

PRODUCTO B: 73,56%

PRODUCTO C: 3,23%

A efectos de la determinación del Valor Imponible en las exportaciones

de los productos finales, resultan de aplicación los algoritmos

establecidos en el Anexo VI de la Resolución General N° 1.921, sus

modificatorias y sus complementarias, salvo el correspondiente a ‘VALOR

IMPONIBLE CON PRECIO OFICIAL' .

(Punto 3 sustituido por art. 1º inc. b) de la Resolución Nº 5389/2023 de la AFIP B.O. 21/7/2023. Vigencia: a partir del día de su

publicación en el Boletín Oficial.)

4. APLICACION DE LOS CTC/CTIT EN DESTINACIONES ADUANERAS

a) Mermas, residuos y sobrantes con valor comercial, sujetos a valoración aduanera:

Se documentarán mediante los Subregímenes EC16, IC82 o IG82, según se exporten o importen para consumo.

Estas mermas, residuos y sobrantes deben deducirse en todos los casos de la relación insumo/producto contenida en el CTC/CTIT correspondiente, para la correcta descarga de los insumos efectivamente utilizados en las exportaciones del producto resultante, es decir, que la cantidad de las mismas no debe incluirse en el campo "Cancelaciones" de las correspondientes destinaciones de exportación para consumo del producto resultante y tampoco debe incluirse el valor CIF correspondiente a las mismas en el campo "Insumos Importados Temporariamente".

b) Pérdidas sin valor comercial:

En el caso de pérdidas —consideradas como tales las mermas, residuos y sobrantes irrecuperables, sin valor comercial, no estando por ello sujetas a tratamiento arancelario de importación para consumo—, pueden darse DOS (2) situaciones:

1) Pérdidas tangibles, con existencia real, o

2) pérdidas intangibles consumidas en el proceso productivo.

Los porcentajes de pérdidas tipificados en los CTC/CTIT respectivos serán considerados por el Servicio Aduanero como valores máximos, pudiendo fluctuar los mismos hasta dicho límite, para la correcta exportación de la mercadería resultante.

Las pérdidas tangibles e intangibles deberán ser comprometidas directamente por el declarante, al momento de efectivizarse la descarga de los insumos importados temporariamente, conforme las siguientes pautas:

1. Las pérdidas tangibles deben deducirse de la relación insumo/producto contenida en los CTC/CTIT correspondientes y su cantidad debe ser registrada mediante el Subrégimen IC84, con valor simbólico de UN DÓLAR ESTADOUNIDENSE (U$S 1) y sin tratamiento tributario. En consecuencia, la cantidad de dichas pérdidas no debe incluirse en el campo "Cancelaciones" de las correspondientes destinaciones de exportación para consumo del producto resultante y tampoco debe incluirse el valor CIF correspondiente a las mismas en el campo "Insumos Importados Temporariamente".

2. Las pérdidas intangibles no deben deducirse de la relación insumo/producto contenidas en los CTC/CTIT correspondientes. En consecuencia, la cantidad de dichas pérdidas debe incluirse en el campo "Cancelaciones" de las correspondientes destinaciones de exportación para consumo del producto resultante y el valor CIF correspondiente a las mismas debe incluirse en el campo "Insumos Importados Temporariamente".

c) Unidades declaradas:

En otro orden, las unidades que se descarguen en los EC03 deben ser las mismas que se consignen en los CTC/CTIT respectivos, como también las consignadas en la correspondiente destinación suspensiva que se cancela.

Cuando los insumos se facturen en una unidad de venta distinta de la tipificada en el CTC/CTIT respectivo, para documentar la DIT pertinente se debe realizar la conversión de unidades correspondiente a efectos de buscar la identidad señalada, siempre que sean unidades del Sistema Métrico Legal Argentino (SIMELA), pudiendo utilizar múltiplos y submúltiplos de dicha unidad, para expresar los totales facturados. Esta excepción, resulta únicamente válida para las importaciones temporarias, debiendo el resto de las destinaciones ajustarse a las previsiones de la Resolución Nº 2.437/96 (ANA).

5. VALOR IMPONIBLE Y BASE DE CÁLCULO A DECLARAR CUANDO EL CIF DE LOS

INSUMOS IMPORTADOS TEMPORARIAMENTE SEA SUPERIOR AL VALOR DEL PRODUCTO

RESULTANTE, AL MOMENTO DE SU EXPORTACIÓN

En los casos previstos en el último párrafo del Artículo 25 del Decreto

N° 1.330/04 y sus modificatorios, los derechos y estímulos a la

exportación deberán ser liquidados sobre el “Valor Agregado Nacional”,

el cual deberá ser comprometido por el declarante y será considerado

como valor imponible y base para el cálculo de la liquidación de

derechos y estímulos a la exportación.

La respectiva autoliquidación se habilitará, en el Sistema Informático

MALVINA (SIM), a nivel ítem, la cual desplegará los siguientes datos

complementarios:

A) VALOR-AGREG-NAC”: Valor Agregado Nacional.

B) MANOBDIRECINC”: Mano de obra directa incorporada en el proceso de producción.

C) GASDIREINDPP”: Gastos directos e indirectos de fabricación/comercia-lización asumidos en el proceso productivo.

D) MARBENEXPMERC”: Margen de contribución (Beneficio) que obtuvo la empresa por la exportación de la mercadería.

A los efectos de completar los datos mencionados precedentemente, se

deberán declarar en cada caso los montos unitarios en moneda de curso

legal, excepto para el dato: “VALOR-AGREG-NAC”, el cual se deberá

completar ingresando el monto total en dólares estadounidenses

(utilizando la cotización del tipo de cambio vendedor que informa el

Banco de la Nación Argentina, al cierre de sus operaciones,

correspondiente al día hábil inmediato anterior a la fecha de la

declaración).

En estos casos particulares, el pago de los beneficios a la exportación

quedará supeditado a la conformidad del control ex post a cargo de las

áreas de fiscalización de la Subdirección General de Control Aduanero.

Asimismo, el usuario deberá complementar el procedimiento para la

liquidación y pago de beneficios a la exportación, definido en el Anexo

III de la Resolución General N° 1.921, sus modificatorias y

complementarias.

(Punto 5. sustituido por art. 1° apartado g) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

ANEXO V RESOLUCION GENERAL Nº 2147

PROCEDIMIENTOS ESPECIALES

1. AUTORIZACION DE PLAZOS ESPECIALES

PLAZO ESPECIAL - ARTICULO 8º - DECRETO Nº 1330 /04

Para que la Secretaria de Comercio proceda a autorizar el plazo previsto en el Artículo 8º del Decreto Nº 1330/04, el declarante —al momento del registro de la Destinación Suspensiva de Importación Temporaria (DIT) en el Sistema Informático MARIA (SIM)— debe comprometer dicho plazo especial seleccionando a nivel de carátula, en el campo "Motivo", la opción correspondiente. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Al momento de la oficialización de la DIT, el Sistema Informático MARIA (SIM) generará un bloqueo operativo distintivo que impedirá operar la transacción de "Presentación".

La Secretaría de Comercio, en orden a su competencia como Autoridad de Aplicación, evaluará la concesión de dicho plazo, a efectos de autorizar la operación mediante el desbloqueo operativo en el Sistema Informático MARIA (SIM) o, en su defecto, procederá a modificar el plazo registrado. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Dicho desbloqueo constituye la autorización de la Secretaría de Comercio del plazo especial solicitado por el declarante. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

EXTENSION DE PLAZOS

A efectos de lo establecido en el Artículo 11 del Decreto Nº 1330/04, la Secretaría de Comercio —de hacerse lugar al pedido— registrará a través del Sistema Informático MARIA (SIM) la autorización de la extensión a los plazos establecidos en los Artículos 6º, 7º y 8º del Decreto Nº 1330/04 correspondientes a las DIT con transformación documentadas al amparo de dicha norma. (Expresión "Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa" sustituida por la expresión "Secretaría de Comercio" por art. 3° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

Al fin indicado precedentemente, materializará tal registro a través de la transacción "Prórroga de Declaraciones Detalladas", calculando el Sistema Informático MARIA (SIM) el nuevo vencimiento de la destinación.

2. PRÓRROGAS Destinación Suspensiva de Importación Temporaria (DIT)

El importador podrá solicitar por única vez a través del trámite SITA,

el otorgamiento de una prórroga cuando se encuentre impedido de

realizar la exportación de las mercaderías dentro de los plazos

establecidos en los Artículos 6° y 7° y los que se otorguen de acuerdo

al Artículo 8° del Decreto N° 1.330/04 y sus modificatorios, la cual

-de corresponder- será autorizada por el servicio aduanero.

En caso que se denegare la prórroga de la destinación una vez vencida

la misma, el servicio aduanero procederá a registrar un plazo de VEINTE

(20) días hábiles a contar desde la fecha de notificación de la

denegatoria, a fin de regularizar la situación de la mercadería de que

se trate.

Si el vencimiento del plazo originario de la DIT fuese posterior al de

los VEINTE (20) días, este último se considerará extendido hasta la

fecha de aquel vencimiento.

(Punto 2. sustituido por art. 1° apartado h) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

3. TRANSFERENCIAS DIT

La solicitud de transferencia de mercaderías al amparo del régimen del Decreto Nº 1330/04 serán tramitadas y autorizadas por la Secretaría de Comercio. Dichas transferencias, una vez autorizadas, serán registradas en el Sistema Informático MARIA (SIM) a través del siguiente procedimiento:

a) El receptor de la transferencia registrará a través del Subrégimen IT18 (Importación Temporaria para Transformación con Transferencia) la mercadería transferida, indicando la actuación por la cual fue concedida la transferencia y la DIT con la que fue ingresada, manteniendo esta nueva destinación vigencia únicamente por el plazo residual de la DIT original, interponiendo y afectando las garantías previstas para estos casos.

b) Recibida las actuaciones de autorización correspondientes, el Servicio Aduanero procederá a:

1. Efectuar la Presentación de la destinación IT18, con la afectación de su garantía.

2) Cancelar en la DIT original, mediante la transacción "Cancelación Manual", las cantidades transferidas, continuando con el trámite vigente.

4. USUARIOS NO DIRECTOS

Podrán ser usuarios del presente régimen las personas humanas o

jurídicas inscriptas en el Registro de Importadores y Exportadores de

la Dirección General de Aduanas, que sean usuarias directas o no

directas de la mercadería objeto de la importación temporaria. En el

caso de usuarios que no sean directos, quien registre la importación

temporaria asume la titularidad y responsabilidad de la operatoria.

(Punto 4. sustituido por art. 1° apartado i) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

5. EXPORTACIÓN DE LOS INSUMOS SIN TRANSFORMAR

Cuando por circunstancias debidamente justificadas, las mercaderías que

hubieren sido importadas temporalmente bajo el presente régimen fuesen

exportadas para consumo dentro del plazo autorizado sin haber sido

objeto del perfeccionamiento previsto para el que fueron importadas, no

se hallarán sujetas al pago de ningún tributo ni multa, debiendo ser

exportadas a través del subrégimen EC04.

(Punto 5. sustituido por art. 1° apartado j) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

6. INCUMPLIMIENTO DEL APARTADO II DEL ARTÍCULO 15 Y DE LOS PUNTOS A) y

B) DEL ARTÍCULO 15 BIS DEL DECRETO N° 1330/04 Y SUS MODIFICATORIOS

La Dirección de Exportaciones notificará a la Dirección General de

Aduanas mediante Trámites a Distancia (TAD), los incumplimientos

previstos en el apartado II del Artículo 15 y en los Puntos a) y b) del

Artículo 15 bis ambos del Decreto N° 1.330/04 y sus modificatorios, la

cual procederá a dar de baja el CTIT pertinente, en cuyo caso la

Dirección de Técnica de la Subdirección General Técnico Legal Aduanera,

a través del Departamento Técnica de Importación procederá a listar las

destinaciones de importación temporaria que hayan invocado ese CTIT, a

fin de proceder a la liquidación tributaria y aplicación de las multas

previstas en la citada norma, a través de las aduanas de registro de

tales destinaciones.

(Punto 6. incorporado por art. 1° apartado k) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO

(5) días hábiles siguientes al de su publicación en el Boletín Oficial.

No obstante ello, la transmisión informática que deberán realizar los

usuarios del régimen de reposición de stock previsto en el Anexo VII de

la Resolución General N° 2.147 y sus modificatorias será progresiva,

conforme el cronograma de implementación que estará disponible en el

micrositio “Reposición de Stock” sitio “web” de esta Administración

Federal (http://www.afip.gob.ar))

ANEXO VI RESOLUCION GENERAL Nº 2147

(Anexo sustituido por art. 1° apartado ñ) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

APROBACION TECNICA Y FISCALIZACION DE LAS DESTINACIONES SUSPENSIVAS DE IMPORTACION TEMPORARIA

Las aprobaciones técnicas y fiscalización de las Destinaciones Suspensivas de Importación Temporaria (DIT), registradas al amparo del régimen del Decreto Nº 1.330/04 y sus modificatorios, se efectuarán en base a las marcas que se establezcan por la Subdirección General de Control Aduanero y/o por las matrices de riesgo jurisdiccionales de los operadores de comercio exterior que importen al amparo del citado decreto, de acuerdo con el siguiente esquema:ANEXO VII DE LA RESOLUCIÓN GENERAL N° 2.147 Y SUS MODIFICATORIAS

(Anexo sustituido por art. 2° de la Resolución General N° 5613/2024 de la Agencia de Recaudación y Control Aduanero B.O. 13/12/2024. Vigencia: a los DIEZ (10) días hábiles contados a partir de su publicación en el Boletín Oficial.)

IMPORTACIÓN DE MERCADERÍAS CON EL BENEFICIO DE REPOSICIÓN DE STOCK (ARTÍCULO 27 Y SS. DEL DECRETO N° 1.330 DEL 30 DE SEPTIEMBRE DEL 2004 Y SUS MODIFICATORIOS)

A) DISPOSICIONES GENERALES

La autorización para la importación de mercaderías con el beneficio de

reposición de stock emitida por la Subsecretaría de Comercio Exterior

de la Secretaría de Industria y Comercio del Ministerio de Economía

establecida en el artículo 29 bis del Decreto N° 1.330/04 y sus

modificatorios y en el artículo 3° de la Resolución N° 426 del 14 de

noviembre del 2024 (SIyC), deberá ser declarada al momento de la

oficialización de la solicitud de destinación definitiva de importación

para consumo por la cual se solicita la reposición de mercadería,

conforme el procedimiento establecido en el presente anexo.

Además, deberán observarse las pautas contenidas en el “Manual de

Usuario Externo” que estará disponible en el micrositio “Reposición de

stock” del sitio ”web” de este Organismo y en el portal VUCE

(www.argentina.gob.ar/vuce).

Conforme lo indicado en el mencionado artículo 29 bis del Decreto N°

1.330/04 y sus modificatorios, la Subsecretaría de Comercio Exterior de

la Secretaría de Industria y Comercio del Ministerio de Economía

remitirá la autorización para la importación de mercadería con el

beneficio de reposición de stock a la Dirección General de Aduanas

mediante el Régimen Nacional de Ventanilla Única de Comercio Exterior

Argentino (VUCEA), en el marco del “Servicio de Recepción de LPCO” para

la admisión de Licencias, Permisos, Certificados y Otros documentos y

para su validación automática en el Sistema Informático MALVINA (SIM).

La mercadería declarada no abonará los tributos que la gravaren, siendo

exigibles las tasas retributivas de servicios, excepto las tasas de

estadística y de comprobación de destino, según lo establecido en el

artículo 4° del Decreto N° 1.330/04 y sus modificatorios.

B) PAUTAS PROCEDIMENTALES

1. Para la utilización del régimen, en el curso de la oficialización de

la destinación definitiva de importación para consumo de mercaderías

para reponer existencias, deberá invocarse la ventaja “IMPOREPOSTOCK”,

a nivel de ítem, en el Sistema Informático MALVINA (SIM).

2. En el registro de la destinación definitiva de exportación para

consumo de mercadería que haya recibido un perfeccionamiento industrial

en los términos del artículo 2° del Decreto N° 1.330/04 y sus

modificatorios, se deberá invocar al momento de la oficialización la

ventaja: “EXPOREPOSTOCK”, a nivel de ítem, en el Sistema Informático

MALVINA (SIM).

De optarse por esta ventaja, no podrá liquidarse o percibirse Draw-Back

por los insumos objeto de reposición. En todos los casos se deberá

contar con un Certificado de Tipificación de Importación Temporaria

(CTIT) emitido, conforme lo indicado por el Decreto N° 1.330/04 y sus

modificatorios.

3. A los fines de identificar la destinación definitiva de importación

para consumo por la cual se importaron originariamente los insumos con

el pago de derechos de importación, los usuarios deberán invocar la

ventaja: “IMPORIGINAL”, a nivel de ítem, en el Sistema Informático

MALVINA (SIM).

En los casos en que se haya omitido en la declaración original el uso

del código de ventaja “IMPORIGINAL”, los usuarios podrán solicitar la

incorporación de dicha ventaja a través del Sistema Informático de

Trámites Aduaneros (SITA), regulado por la Resolución General N° 3.754,

mediante el trámite “MUELA - Multinota Electrónica Aduanera” -

Subtrámite “Solicitud de incorporación de ventaja IMPORIGINAL”.

4. Cuando participen TRES (3) usuarios que agreguen valor en la cadena

productiva conforme lo establecido en el primer párrafo del artículo 2°

de la Resolución N° 426/24 (SIyC), la Dirección General de Aduanas

podrá solicitar información al respecto a la Secretaría de Industria y

Comercio.

5. La autorización de la destinación definitiva de importación para

consumo de mercaderías destinadas a reposición de stock en los términos

de la presente, cuya autorización emitida por la Subsecretaría de

Comercio Exterior de la Secretaría de Industria y Comercio del

Ministerio de Economía se encuentre incorporada al Régimen Nacional de

Ventanilla Única de Comercio Exterior Argentino (VUCEA), no requerirá

la presentación física del documento. Asimismo, sólo podrá

comprometerse una autorización por ítem de la mencionada destinación,

tanto sea que cubra en forma total o parcial la cantidad de insumos

autorizados.

6. Para la validación de las autorizaciones de importación en el

Sistema Informático MALVINA (SIM):

a) El declarante deberá contar con la autorización para importar

emitida por la Subsecretaría de Comercio Exterior de la Secretaría de

Industria y Comercio del Ministerio de Economía.

b) Al momento de realizar la declaración aduanera se deberá indicar

como referencia en el Código de documento LPCOVUCE0015 en el Sistema

Informático MALVINA (SIM), el código identificador del certificado por

el cual la Subsecretaría de Comercio Exterior de la Secretaría de

Industria y Comercio autorizó a importar la mercadería con el beneficio

(Ejemplo: CE-2024-12345678-APN- SSCE#MEC).

7. Una vez realizados los controles y validaciones informáticas, de no

existir inconsistencias, se permitirá la oficialización de la

declaración aduanera y quedará el registro automático de su

presentación ante el servicio aduanero, en las transacciones del

Sistema Informático MALVINA (SIM) desarrolladas para tal fin.

En caso de existir inconsistencias de datos, el Sistema Informático

MALVINA (SIM) imposibilitará la oficialización e informará al

declarante los motivos correspondientes, a los fines de su subsanación.

8. Conforme lo establecido en el artículo 29 ter del Decreto N°

1.330/04 y sus modificatorios, este Organismo remitirá diariamente a la

autoridad de aplicación y a la Unidad Ejecutora del Régimen de

Ventanilla Única de Comercio Exterior Argentino (VUCEA) todas las

destinaciones de importación y exportación en las que se hayan

declarado los códigos de ventaja “IMPORIGINAL”, “IMPOREPOSTOCK” y

“EXPOREPOSTOCK”, a los efectos de que efectúe los controles pertinentes.

9. En caso de existir fallas en la comunicación entre esta Agencia de

Recaudación y Control Aduanero y la Subsecretaría de Comercio Exterior

que impidan la transmisión de datos en tiempo y forma u otras fallas de

índole informática (ajenas al declarante) que imposibiliten llevar a

cabo la validación automática, se deberá seguir el plan de contingencia

establecido en el apartado C) del Anexo de la Resolución General N°

5.384.

C) DISPOSICIONES TRANSITORIAS

1. Los usuarios del régimen que cuenten con autorizaciones emitidas al

amparo de la Nota Externa N ° 58 del 23 de julio del 2008 (DGA)

vigentes y con saldo disponible, deberán informar las mismas a la

Dirección General de Aduanas en carácter de declaración jurada con

detalle de las destinaciones de importación y exportación que dieron

origen a dichas autorizaciones y, de corresponder, las destinaciones de

importación que afectaron el saldo de las mismas.

Las referidas autorizaciones podrán ser declaradas al momento de

registrar una destinación de importación invocando la ventaja

“IMPOREPOSTOCK”, hasta su afectación total o su vencimiento, lo que

suceda primero.

Al momento de realizar la declaración aduanera, el declarante deberá

indicar como información de referencia en el Código de Documento

LPCOVUCE0016 en el Sistema Informático MALVINA (SIM), el código

identificador de la autorización emitida por la Dirección General de

Aduanas mediante la cual se autorizó a importar la mercadería con el

beneficio (Ejemplo: D-I202X- 12345678-E-AFIP-DVCEXA#SDGOAM).

Una vez realizados los controles y validaciones informáticas, de no

existir inconsistencias, se permitirá la oficialización de la

declaración aduanera y quedará el registro automático de su

presentación ante el servicio aduanero, en las transacciones del

Sistema Informático MALVINA (SIM) desarrolladas para tal fin.

En caso de existir inconsistencias de datos, el Sistema Informático

MALVINA (SIM) imposibilitará la oficialización e informará al

declarante los motivos correspondientes, a los fines de su subsanación.

2. Los usuarios que, previo a la entrada en vigencia de la presente,

hubieran registrado destinaciones de importación y exportación que

tengan cantidades declaradas no autorizadas en el marco de la Nota

Externa N° 58/08 (DGA) y se encuentren dentro de los plazos previstos

en el Decreto N° 1.330/04 y sus modificatorios, deberán informar las

mismas a la Dirección General de Aduanas, en carácter de declaración

jurada.

Esta Agencia de Recaudación y Control Aduanero remitirá a la autoridad

de aplicación y a la Unidad Ejecutora del Régimen de Ventanilla Única

de Comercio Exterior Argentino (VUCEA) todas las destinaciones de

importación y exportación declaradas en este punto 2. apartado C), a

los efectos que los usuarios puedan tramitar la autorización

correspondiente en el sistema “REPOSTOCK” de la Ventanilla Única de

Comercio Exterior Argentino (VUCEA).

3. Los servicios que deberán utilizar los usuarios para la presentación

de las declaraciones juradas y el detalle de los datos que las

conformarán serán informados a través del micrositio “Reposición de

Stock” del sitio ”web” de este Organismo y en el portal VUCE

(www.argentina.gob.ar/vuce).

ANEXO VIII RESOLUCION GENERAL Nº 2147

SUBREGIMENES DEL SISTEMA INFORMATICO MARTA (SIM) DE LAS

DESTINACIONES SUSPENSIVAS DE IMPORTACION TEMPORARIA Y SUS

CANCELACIONES

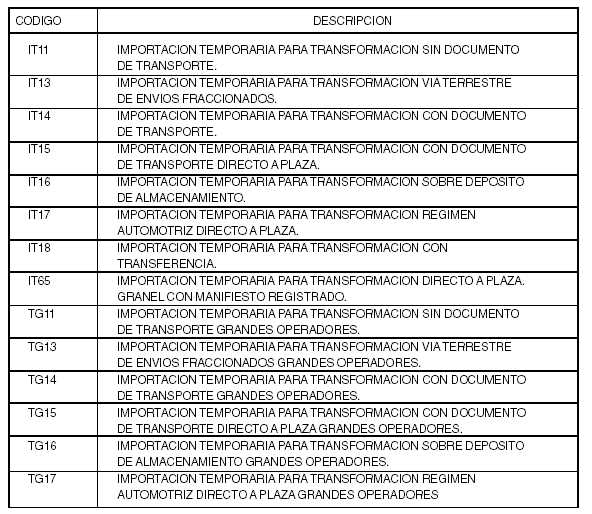

1. Las Destinaciones Suspensivas de Importación Temporaria (DIT), al amparo del régimen del Decreto Nº 1330/ 04, se documentarán por alguno de los Subregímenes detallados en el siguiente cuadro:

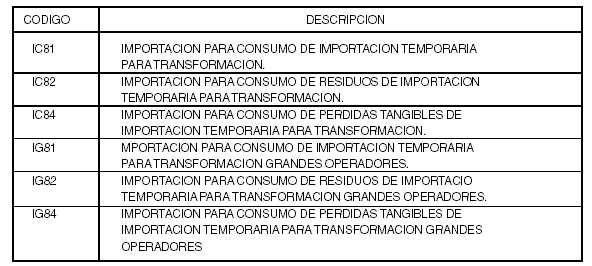

2. Las destinaciones definitivas de importación para consumo se documentarán por alguno de los Subregímenes detallados en el siguiente cuadro.

IC81/IG81. Pagará la totalidad de derechos y demás tributos vigentes a

la fecha de oficialización de la solicitud más una suma adicional del

DOS POR CIENTO (2%) mensual, prevista por el Artículo 20 del Decreto N°

1.330/04 y sus modificatorios, siendo de aplicación la legislación

vigente para el régimen general de importación.

Cuando el plazo a computar no complete el mes calendario, dicha suma

adicional se deberá calcular aplicando una alícuota del SESENTA Y SEIS

MILÉSIMOS POR CIENTO (0,066%) diario.

En los casos en que el usuario hubiera obtenido el otorgamiento de un

plazo especial en los términos de lo dispuesto en el Artículo 8° del

Decreto N° 1.330/04 y sus modificatorios, la suma adicional de DOS POR

CIENTO (2%) mensual referida, no podrá ser inferior al SETENTA Y DOS

POR CIENTO (72%) del valor de aduana, conforme lo normado en el último

párrafo del Artículo 20 del referido decreto.

IC82/IG82. Sujeta a valoración aduanera, pagará la totalidad de los

derechos vigentes a la fecha de oficialización de acuerdo con su nuevo

estado y valor, siendo de aplicación vigente para el régimen general de

importación.

IC84/IG84. Libre del pago de tributos y de restricciones a la importación.

| CÓDIGO | DESCRIPCIÓN |

| “IC41 | Retorno de exportación en consignación s/doc. transp. |

| IC44 | Retorno de exportación en consignación c/doc. transp. |

| IC45 | Retorno de export. en consignación c/doc. transp. DAP. |

IC41/IC44/IC45. Pagará la totalidad de derechos y demás tributos

vigentes a la fecha de oficialización de la solicitud más una suma

adicional del DOS POR CIENTO (2%) mensual, calculada sobre el valor en

aduana de los insumos importados temporalmente, según lo previsto en el

Artículo 20 del Decreto N° 1.330/04 y sus modificatorios, siendo de

aplicación la legislación vigente para el régimen general de

importación.

Cuando el plazo a computar no complete el mes calendario, dicha suma

adicional se deberá calcular aplicando una alícuota del SESENTA Y SEIS

MILÉSIMOS POR CIENTO (0,066%) diario.

(Subregímenes incorporados por art. 3° de la Resolución General N° 4475/2019 de la AFIP B.O. 6/5/2019. Vigencia: el primer día

hábil administrativo del tercer mes inmediato posterior al de su

publicación en el Boletín Oficial. No obstante, la implementación sistémica será progresiva conforme con

el cronograma que será publicado en el sitio “web” de esta

Administración Federal (http://www.afip.gob.ar).

(Texto del punto 2. sustituido por art. 1° apartado m) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

3. Las destinaciones definitivas de exportación para consumo se

documentarán por alguno de los subregímenes detallados en el presente

cuadro:

| CÓDIGO | DESCRIPCIÓN |

| EC03 |

EXPORTACIÓN PARA CONSUMO CON DIT PARA TRANFORMACIÓN |

| EC04 | EXPORTACIÓN PARA CONSUMO CON DIT INGRESADO PARA TRANSFORMACIÓN EGRESADO SIN TRANSFORMACIÓN |

| EC07 |

EXPORTACIÓN A CONSUMO DE MERCADERÍA EN CONSIGNACIÓN |

| EG07 | EXPORTACIÓN A CONSUMO DE MERCADERÍA EN CONSIGNACIÓN PARA GRAN OPERADOR |

| EC16 | EXPORTACIÓN PARA CONSUMO DE RESIDUOS DE IMPORTACIÓN TEMPORARIA PARA TRANSFORMACIÓN |

| EG03 |

EXPORTACIÓN PARA CONSUMO CON DIT PARA TRANSFORMACIÓN GRANDES OPERADORES |

| EG13 |

EXPORTACIÓN PARA CONSUMO CON DIT PARA TRANSFORMACIÓN GRANDES OPERADORES CON AUTORIZACIÓN |

| ES02 | EXPORTACIÓN DE MERCADERÍAS CON PRECIOS REVISABLES |

ANEXO IX RESOLUCION GENERAL Nº 2147

(Anexo derogado por art. 2° de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar))

- Anexo IV, Punto 3 sustituido por art. 1° de la Resolución General N° 4562/2019 de la AFIP B.O. 30/8/2019. Vigencia: a partir del día siguiente al de su publicación en el Boletín Oficial;

- Anexo VIII, Punto 3. sustituido por art. 2° inc. a) de la Resolución General N° 4073/2017 de la AFIP B.O. 12/6/2017. Vigencia: a partir de su publicación en el Boletín Oficial, y será de aplicación de acuerdo con el cronograma de implementación que se publicará en el micrositio “Exportación de mercaderías con precio revisable” del sitio “web” de esta Administración Federal (http://www.afip.gob.ar);

- Anexo VIII, Punto 3. Subrégimen incorporado por art. 2° inc. b) de la Resolución General N° 4073/2017 de la AFIP B.O. 12/6/2017. Vigencia: a partir de

su publicación en el Boletín Oficial, y será de aplicación de acuerdo

con el cronograma de implementación que se publicará en el micrositio

“Exportación de mercaderías con precio revisable” del sitio “web” de

esta Administración Federal (http://www.afip.gob.ar);

- Anexo VII sustituido por art. 1° apartado l) de la Resolución General N° 4462/2019 de la AFIP B.O. 22/04/2019. Vigencia: a partir de los CINCO (5) días hábiles siguientes al de su publicación en el Boletín Oficial. No obstante ello, la transmisión informática que deberán realizar los usuarios del régimen de reposición de stock previsto en el Anexo VII de la Resolución General N° 2.147 y sus modificatorias será progresiva, conforme el cronograma de implementación que estará disponible en el micrositio “Reposición de Stock” sitio “web” de esta Administración Federal (http://www.afip.gob.ar);

- Anexo IV Punto 5 incorporado por art. 1° de la Resolución General N° 3868/2016 de la AFIP B.O. 20/4/2016. Vigencia: a partir del día de su publicación en el Boletín Oficial.