Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 2250

Impuesto sobre los Combustibles Líquidos. Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones. Determinación e ingreso del gravamen. Resolución General Nº 4247 (DGI), sus modificatorias y complementarias. Texto actualizado.

Bs. As., 3/5/2007

VISTO la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones y la Resolución General Nº 4247 (DGI), sus modificatorias y complementarias, y

CONSIDERANDO:

Que mediante la citada resolución general, se establecieron las formalidades, plazos y demás condiciones, que deberán observar los sujetos pasivos indicados en el Artículo 3º de la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones, para la determinación e ingreso del gravamen.

Que esta Administración Federal tiene como objetivo facilitar la consulta y aplicación de las normas vigentes, efectuando el ordenamiento y actualización de las mismas reuniéndolas en un solo cuerpo normativo.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete la Dirección de Legislación y las Subdirecciones Generales de Recaudación, de Fiscalización y de Asuntos Jurídicos.

Que la presente se dicta en ejercicio de las facultades conferidas por los Artículos 11, 21 y 23 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, por el Artículo 14 del Capítulo III, Título III de la Ley Nº 23.966 de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones, por el Artículo 3º del Anexo del Decreto Nº 74 del 22 de enero de 1998 y sus modificaciones y por el Artículo 7º del Decreto Nº 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Los sujetos pasivos del impuesto sobre los combustibles líquidos definidos en el Artículo 3º de la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones, para la determinación e ingreso del gravamen, deberán observar los procedimientos, formas, plazos y condiciones que se establecen en esta resolución general.

CAPITULO A - INSCRIPCION Y/O ALTA

Art. 2º — A los fines de solicitar la inscripción y/o alta en el impuesto, los responsables mencionados en el artículo anterior, deberán:

a) Observar las disposiciones de la Resolución General Nº 10, sus modificatorias y complementarias (2.1.).

b) Presentar nota firmada por el presidente, gerente u otra persona autorizada en la que se indicará:

1. Ubicación y capacidad de las plantas de refinación y depósitos, materias primas que destilan y productos que obtienen.

2. Modalidad de circuitos de comercialización (distribuidores, mayoristas, etc.).

c) En su caso, adjuntar copia de los estados contables correspondientes al último ejercicio comercial cerrado a la fecha de presentación, suscripto por persona debidamente autorizada, certificados por contador público y autenticada su firma por el consejo profesional o, en su caso, colegio o entidad que rige la matrícula.

d) Acompañar nota informando las unidades facturadas de los productos gravados, a los efectos previstos en el Artículo 3º, inciso b), tercer párrafo de la ley del gravamen (2.2.), certificada por contador público, con la firma autenticada conforme a lo previsto en el inciso anterior.

e) Cuando corresponda, presentar constancia que acredite la inscripción de marca propia ante el Registro de Marcas y Patentes.

Los responsables deberán comunicar a este Organismo, dentro de los CINCO (5) días corridos, las modificaciones producidas respecto a lo informado en los incisos b) y e).

Asimismo, se deberá presentar copia de la resolución final de aceptación de la solicitud de inscripción en el Registro de Empresas Petroleras, emitida por la Secretaría de Energía, dentro del plazo de CINCO (5) días hábiles administrativos siguientes de notificada la misma.

CAPITULO B - DETERMINACION E INGRESO DEL GRAVAMEN

- Determinación del gravamen

Art. 3º — La determinación de la obligación tributaria, se efectuará utilizando el programa aplicativo denominado "COMBUSTIBLES LIQUIDOS - Versión 2.0" (3.1.), cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo II de esta resolución general.

- Presentación de la declaración jurada

Art. 4º — Los sujetos indicados en el Artículo 1º, a los fines de formalizar la presentación del formulario de declaración jurada Nº 684/E que resulta del programa aplicativo aprobado por este Organismo, deberán utilizar exclusivamente el régimen especial de transferencia electrónica de datos previsto por la Resolución General Nº 1345, sus modificatorias y complementarias.

- Vencimientos

Art. 5º — Fíjase como fecha de vencimiento para la presentación de la declaración jurada y pago del saldo de impuesto resultante, el día 22 del mes inmediato siguiente al período mensual que se declare.

Cuando dicha fecha coincida con día feriado o inhábil se trasladará al día hábil inmediato siguiente.

- Ingreso del impuesto, intereses resarcitorios y multas

Art. 6º — El ingreso del saldo de impuesto resultante de la declaración jurada, así como, de los intereses resarcitorios y multas que pudieran corresponder, deberá realizarse mediante transferencia electrónica de fondos, de acuerdo con el procedimiento establecido en la Resolución General Nº 1778, su modificatoria y su complementaria (6.1).

CAPITULO C - REGIMEN DE ANTICIPOS

- Determinación de los anticipos

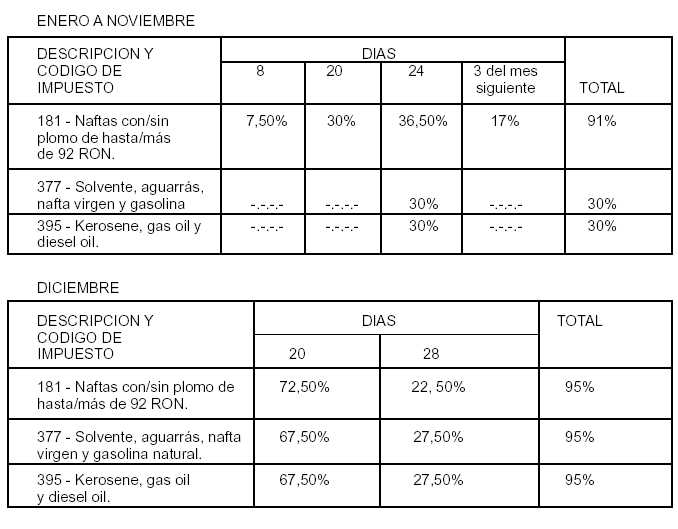

Art. 7º — Los sujetos mencionados en el Artículo 1º, deberán ingresar en concepto de pago a cuenta del impuesto que corresponda abonar al vencimiento del respectivo período fiscal, los anticipos previstos en el presente capítulo, en las fechas y aplicando los porcentajes contenidos en el Anexo III.

El monto de cada anticipo se determinará, según el período fiscal al cual corresponda y los productos de que se trate, conforme al siguiente procedimiento:

a) Sobre el monto de impuesto determinado correspondiente al penúltimo mes calendario anterior a aquél al cual resulten imputables los anticipos se aplicarán los porcentajes que, para cada anticipo y producto, se establecen en el citado Anexo III.

b) Del monto resultante del cálculo precedente, se deducirán las percepciones sufridas con motivo de la importación, efectivamente ingresadas, y los pagos a cuenta del gravamen, imputables al período de liquidación de los anticipos.

A tal efecto, los importes por dichos conceptos originados hasta la fecha anterior a la del vencimiento de cada anticipo —y en su caso, hasta el último día del mes, respecto del anticipo que vence el día 3 del mes siguiente—, se deducirán del monto del mismo y, de resultar un remanente, éste será utilizable para compensar contra el anticipo siguiente.

Cuando en la determinación de los anticipos se deduzcan percepciones y/o pago a cuenta, conforme a lo previsto en el inciso b) precedente, deberá presentarse una nota —en los términos de la Resolución General Nº 1128— de acuerdo con el modelo contenido en el Anexo IV, en el momento del ingreso del importe resultante.

Art. 8º — A los efectos de la determinación de la base de cálculo de los anticipos, se considerará también el impuesto determinado por transferencias o consumos gravados en el curso del penúltimo mes calendario anterior, de aquellos combustibles que, a partir del día 1, inclusive, del período al cual son imputables los anticipos, se incorporen como productos gravados.

En las mismas condiciones, procederá el cálculo de los anticipos cuando se modifique una situación de exclusión subjetiva, por eliminarse un tratamiento de exención o de no gravabilidad, respecto de determinados responsables.

- Ingreso de los anticipos

Art. 9º — El ingreso del monto de los anticipos se realizará conforme a lo establecido en el Artículo 6º de la presente hasta los días del mes al cual correspondan (9.1.), que se indican en el Anexo III.

CAPITULO D - DISPOSICIONES COMPLEMENTARIAS

Art. 10. — Cuando se verifique alguna de las situaciones previstas en el último párrafo del Artículo 3º y segundo párrafo del Artículo 7º de la ley del gravamen (10.1.), el impuesto sobre los combustibles líquidos se ingresará dentro de los CINCO (5) días hábiles administrativos de producida la misma, mediante transferencia electrónica de fondos conforme al procedimiento establecido en la Resolución General Nº 1778, su modificatoria y su complementaria.

CAPITULO E - IMPORTADORES

Art. 11. — La Administración Federal de Ingresos Públicos - Dirección General de Aduanas actuará como agente de percepción del impuesto sobre los combustibles líquidos, en oportunidad del correspondiente despacho a plaza de los productos importados, según lo establecido por el segundo párrafo del Artículo 2º de la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones.

El ingreso correspondiente se efectuará mediante la boleta de depósito que se utiliza a los fines del pago de los derechos y demás tributos que correspondan con motivo de la importación.

Art. 12. — Los importadores registrados en el "Registro de Empresas Petroleras", en la Sección "Empresas Importadoras y Comercializadoras", podrán optar por efectuar el pago del impuesto sobre los combustibles líquidos, de acuerdo con los porcentajes y plazos establecidos en el Artículo 14 del Anexo del Decreto Nº 74 del 22 de enero de 1998 y sus modificaciones, correspondiendo efectuar el primer pago parcial junto con el pago de los demás tributos que gravan la importación para consumo en el momento de la oficialización de la solicitud de destinación.

Cuando se optare por el procedimiento previsto en el párrafo anterior, simultáneamente se procederá a la constitución de una garantía mediante los métodos previstos en el Sistema Informático MARIA (SIM).

Se extenderá por NOVENTA (90) días el plazo para la permanencia en la Destinación Suspensiva de Depósito de Almacenamiento, de las mercaderías alcanzadas, ya sea que el pago del impuesto se efectúe en forma parcial o total.

Los importadores comprendidos en el inciso b) del Artículo 14 del Anexo del Decreto Nº 74/98 y sus modificaciones (12.1.), deberán solicitar la inscripción y/o alta en el impuesto, a cuyo efecto cumplirán con las normas de la Resolución General Nº 10, sus modificatorias y complementarias, presentando asimismo constancia que acredite la inscripción en la mencionada sección del "Registro de Empresas Petroleras".

- Importadores no comprendidos en los incisos b) y c) del Artículo 3º de la ley del gravamen. Decreto Nº 548/03. Obligaciones

Art. 13. — Los importadores no comprendidos en los incisos b) y c) del Artículo 3º de la ley del gravamen que comercialicen —total o parcialmente— o destinen a consumo propio los productos importados que se detallan en el Anexo V deberán, además de determinar e ingresar el impuesto sobre los combustibles líquidos (13.1.) conforme a los requisitos, plazos y condiciones que se establecen en la presente, proporcionar la información respecto de los consumos de dichos productos.

Art. 14. — Los sujetos indicados en el artículo anterior solicitarán —con carácter previo a la primera operación de importación que pretendan efectuar— la inscripción y/o alta en el impuesto, en la medida en que no haya sido gestionado con anterioridad, de acuerdo con lo previsto en la Resolución General Nº 10, sus modificatorias y complementarias.

Art. 15. — Los importadores mencionados en el Artículo 13, deberán informar los consumos y las transferencias de productos importados que efectúen en cada mes calendario, utilizando el programa aplicativo denominado "COMBUSTIBLES LIQUIDOS – Versión 2.0", a cuyos fines ingresarán en la opción que brinda el sistema: "Decreto Nº 548/03 – Importador excluido del inciso b) o c)".

Adicionalmente, deberán presentar mensualmente una nota —en los términos de la Resolución General Nº 1128—, en la que detallarán los datos que se indican en el Anexo VI de la presente, hasta la fecha de vencimiento general fijada para la presentación de la declaración jurada del período de que se trate, según lo dispuesto en el Artículo 5º de esta resolución general.

Asimismo, la información contenida en dicha nota deberá proporcionarse en un disquete de TRES PULGADAS Y MEDIA (3½") HD, de acuerdo con el diseño indicado en el citado anexo.

Art. 16. — A los fines del cómputo como pago a cuenta del impuesto abonado con motivo del despacho a plaza (16.1.), los importadores a que alude el Artículo 13, al confeccionar el formulario de declaración jurada Nº 684/E del período, deberán consignar en la pantalla "Pago a Cuenta por Importaciones" de la pantalla "Determinación del saldo del Impuesto", el monto proporcional correspondiente a la cantidad de litros vendidos en el período, que se determinará multiplicando el monto de impuesto abonado por unidad de medida litro al momento de la importación, por la cantidad de litros vendidos en el período.

El importe que se compute como pago a cuenta deberá ser coincidente con el que se informe en la Columna 5 del Rubro III – TRANSFERENCIAS DEL PERIODO, de la nota a que alude el artículo anterior, el que en ningún caso podrá generar saldo a favor del responsable (16.2.).

Cuando los productos importados se destinen a consumo propio, el impuesto ingresado al momento de la importación de combustibles, será considerado, en todos los casos, como pago definitivo.

CAPITULO F - DISPOSICIONES GENERALES

Art. 17. — Las presentaciones previstas en esta resolución general, se efectuarán ante la dependencia de este Organismo en la que el contribuyente se encuentre inscripto.

Art. 18. — Apruébanse los Anexos I a VI que forman parte de esta resolución general.

Art. 19. — Las disposiciones establecidas en la presente resolución general serán de aplicación a partir del primer día del segundo mes contado desde su publicación en el Boletín Oficial, inclusive.

Art. 20. — Déjanse sin efecto a partir de la fecha indicada en el artículo anterior, las Resoluciones Generales Nº 4247 (DGI), Nº 4257 (DGI), Nº 4313 (DGI), Nº 9, Nº 389, Nº 396, Nº 939, Nº 1565, Nº 1597, Nº 1614, Nº 1742 y 1766, sin perjuicio de su aplicación a los hechos y situaciones acaecidos durante sus respectivas vigencias.

No obstante, mantiénese la vigente del programa aplicativo denominado "COMBUSTIBLES LIQUIDOS - Versión 2.0" y del formulario de declaración jurada Nº 684/E que se genera mediante su utilización.

Toda cita efectuada en normas vigentes respecto de las resoluciones generales mencionadas en el primer párrafo, deberá entenderse referida a la presente, para lo cual —cuando corresponda—, se deberán considerar las adecuaciones normativas aplicables a cada caso.

Art. 21. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL 2250

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 2º.

(2.1.) A tales fines solicitarán la inscripción y/o alta utilizando los códigos que se indican a continuación:

|

CODIGO DE IMPUESTO |

DESCRIPCION |

|

181 |

Naftas con/sin plomo de hasta/más de 92 RON. |

|

377 |

Solvente, aguarrás, nafta virgen y gasolina natural. |

|

395 |

Kerosene, gas oil y diesel oil. |

(2.2.) La incorporación de empresas comercializadoras como nuevos sujetos pasivos estará sujeta —entre otros— a la siguiente condición: haber comercializado no menos de CIEN MIL (100.000) metros cúbicos de productos gravados durante el año anterior a la fecha de solicitud de inscripción en el impuesto, este volumen podrá acreditarse computando la sumatoria de ventas anuales en boca de expendio de empresas que se constituyan por cualquier forma de asociación entre aquéllas.

Artículo 3º.

(3.1.) El programa aplicativo denominado "COMBUSTIBLES LIQUIDOS - Versión 2.0" podrá ser transferido desde la página "web" de este Organismo (http://www.afip.gov.ar).

Artículo 6º.

(6.1.) A efectos de la cancelación dispuesta en el Artículo 6º se utilizarán los códigos de impuesto, concepto y subconcepto que, según corresponda, se indican a continuación:

|

DESCRIPCION |

IMPUESTO |

CONCEPTO |

SUBCONCEPTO |

|

Naftas con/sin plomo de hasta/más de 92 RON. Declaración Jurada |

181 |

019 |

019 |

|

Naftas con/sin plomo de hasta/más de 92 RON. Intereses Resarcitorios |

181 |

019 |

051 |

|

Naftas con/sin plomo de hasta/más de 92 RON. Multa Formal |

181 |

019 |

140 |

|

Solvente, aguarrás, nafta virgen y gasolina natural. Declaración Jurada |

377 |

019 |

019 |

|

Solvente, aguarrás, nafta virgen y gasolina natural. Intereses Resarcitorios |

377 |

019 |

051 |

|

Solvente, aguarrás, nafta virgen y gasolina natural. Multa Formal |

377 |

019 |

140 |

|

Kerosene, gas oil y diesel oil. Declaración Jurada |

395 |

019 |

019 |

|

Kerosene, gas oil y diesel oil. Intereses Resarcitorios |

395 |

019 |

051 |

|

Kerosene, gas oil y diesel oil. Multa Formal |

395 |

019 |

140 |

Artículo 9º.

(9.1.) El ingreso de los anticipos se efectuará utilizando los códigos de impuesto, concepto y subconcepto que, según corresponda, se indican a continuación:

|

DESCRIPCION |

IMPUESTO |

CONCEPTO |

SUBCONCEPTO |

|

Naftas con/sin plomo de hasta/más de 92 RON. Anticipo |

181 |

191 |

191 |

|

Naftas con/sin plomo de hasta/más de 92 RON. Intereses Resarcitorios |

181 |

191 |

051 |

|

Solvente, aguarrás, nafta virgen y gasolina natural. Anticipo |

377 |

191 |

191 |

|

Solvente, aguarrás, nafta virgen y gasolina natural. Intereses Resarcitorios |

377 |

191 |

051 |

|

Kerosene, gas oil y diesel oil. Anticipo |

395 |

191 |

191 |

|

Kerosene, gas oil y diesel oil. Intereses Resarcitorios |

395 |

191 |

051 |

Artículo 10.

(10.1.) El último párrafo del Artículo 3º de la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones, prevé:

Los transportistas, depositarios, poseedores o tenedores de productos gravados que no cuenten con la documentación que acredite que tales productos han tributado el impuesto de esta ley o están comprendidos en las exenciones del Artículo 7º, serán responsables por el impuesto sobre tales productos sin perjuicio de las sanciones que legalmente les correspondan ni de la responsabilidad de los demás sujetos intervinientes en la transgresión.

- El segundo párrafo del Artículo 7º de la citada ley expresa:

Quienes dispusieren o usaren de combustibles, aguarrases, solventes, gasolina natural, naftas vírgenes, gas oil, kerosene o los productos a que se refiere el cuarto párrafo del Artículo 4º para fines distintos a los exentos por el mismo Artículo 7º (exportación; rancho de embarcaciones de ultramar, de aeronaves de vuelo internacionales, o de embarcaciones de pesca -documentados por la aduana como tal-; utilización como materia prima en determinados procesos químicos o petroquímicos detallados en los Artículos 21 y 22 del Anexo del Decreto Nº 74/98 y sus modificaciones y el hexano utilizado en procesos industriales para la extracción de aceites vegetales; o consumos en la zona geográfica delimitada en el inciso d) del Artículo 7º de la ley del gravamen), estarán obligados a pagar el impuesto que hubiera correspondido tributar en oportunidad de la respectiva transferencia, calculándolo a la tasa vigente a la fecha de ésta o a la del momento de consumarse el cambio de destino, y considerando el precio vigente en uno de dichos momentos, de manera que la combinación de alícuota y precio arroje el mayor monto de impuesto, con más los intereses corridos desde la primera.

Artículo 12.

(12.1.) El inciso b) del Artículo 14 del Anexo del Decreto Nº 74/98 y sus modificaciones, alude a los importadores que se encuentren registrados en la Sección "Empresas Importadoras y Comercializadoras" del "Registro de Empresas Petroleras" de la Secretaría de Energía dependiente del Ministerio de Planificación Federal, Inversión Pública y Servicios.

Artículo 13.

(13.1.) El Artículo 2º del Decreto Nº 548 del 6 de agosto de 2003 sustituye el segundo párrafo del Artículo 3º del Anexo del Decreto Nº 74/98 y sus modificaciones, a efectos de disponer que los importadores que no están comprendidos en los incisos b) y c) del Artículo 3º de la ley del tributo, serán sujetos pasivos del impuesto cuando comercialicen los productos importados y responsables del pago en oportunidad de la venta.

Artículo 16.

(16.1.) Conforme a lo previsto en el Artículo 3º, segundo párrafo, del Anexo del Decreto Nº 74/98 y sus modificaciones.

(16.2.) Según lo dispuesto en el Artículo 3º, tercer párrafo, del Anexo del Decreto Nº 74/98 y sus modificaciones.

ANEXO II RESOLUCION GENERAL Nº 2250

SISTEMA "COMBUSTIBLES LIQUIDOS - Versión 2.0"

Este programa aplicativo deberá ser utilizado por los contribuyentes a efectos de generar el formulario de declaración jurada Nº 684/E.

Los datos identificatorios de cada contribuyente deben encontrarse cargados en el "S.I.Ap. – Sistema Integrado de Aplicaciones - Versión 3.1 Release 2" y, al acceder al programa, se deberá ingresar la información necesaria para liquidar el impuesto.

La veracidad de los datos que se ingresen será responsabilidad del contribuyente.

1. Descripción general del sistema

La función principal del sistema es generar las declaraciones juradas mensuales del impuesto sobre los combustibles líquidos, conforme a la normativa vigente.

2. Requerimientos de "hardware" y "software"

2.1. PC 486 DX2 o superior.

2.2. Memoria RAM mínima: 32Mb.

2.3. Memoria RAM recomendable: 128 MB.

2.4. Disco rígido con un mínimo de 10Mb. disponibles.

2.5. Disquetera 3 1/2 HD (1.44 Mbytes).

2.6. "Windows 95, 98 o NT" o superior.

2.7. Instalación previa del "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.1 Release 2".

3. Metodología general para la confección de la declaración jurada

La confección de los formularios de declaración jurada se efectúa cubriendo cada uno de los campos identificados en las respectivas pantallas, teniendo en cuenta las disposiciones de la Ley Nº 23.966, Título III de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones.

El programa aplicativo posibilita:

a) La identificación de las "Transferencias Gravadas" a consumidores finales, sin solicitar la inclusión de la Clave Unica de Identificación Tributaria (C.U.I.T.) del adquirente.

b) Informar las "Notas de Crédito" por devolución de impuesto sobre los combustibles líquidos, originadas en operaciones efectuadas en distintas fechas, pudiendo ingresarlas en un período global, "desde... hasta".

NOTA: El sistema prevé un módulo de "Ayuda", al cual se accede con la tecla de función F1 o través de la barra de menú, que contiene indicaciones para facilitar el uso del programa aplicativo.

ANEXO III RESOLUCION GENERAL Nº 2250

TABLA DE ANTICIPOS

FECHAS DE VENCIMIENTO Y PORCENTAJES

ANEXO IV RESOLUCION GENERAL Nº 2250

MODELO DE NOTA

IMPORTE A INGRESAR EN CONCEPTO DE ANTICIPO. DEDUCCION DE PERCEPCIONES PAGOS A CUENTA (ARTICULO 7º, ULTIMO PARRAFO)

Datos identificatorios de la empresa

Apellido y nombres, denominación o razón social:

Clave Unica de Identificación Tributaria (C.U.I.T.):

Domicilio fiscal:

Datos referidos al anticipo

Combustible: (1)

Fecha de vencimiento:

Monto determinado (conforme al Artículo 7º, inc. a): ........

Importes Deducibles

|

Percepciones: |

......... |

|

|

Pagos a cuenta: |

.......... . |

........ |

|

Total a ingresar: |

|

......... |

El que suscribe .......................... en su carácter de .............................. (2) afirma que los datos consignados son correctos y completos y que la presente fue confeccionada sin omitir ni falsear dato alguno que deba contener, siendo fiel expresión de la verdad.

|

Lugar y fecha: |

Firma: |

(1) Indicar según se trate de naftas o resto de combustibles (gas oil, diesel oil, kerosene, etc.).

(2) Presidente, gerente, apoderado u otro responsable.

ANEXO V RESOLUCION GENERAL Nº 2250

(Anexo sustituido por art. 1° de la Resolución N° 2272/2007 de la AFIP B.O. 26/6/2007)

(TEXTO SEGUN RESOLUCION GENERAL Nº 2272)

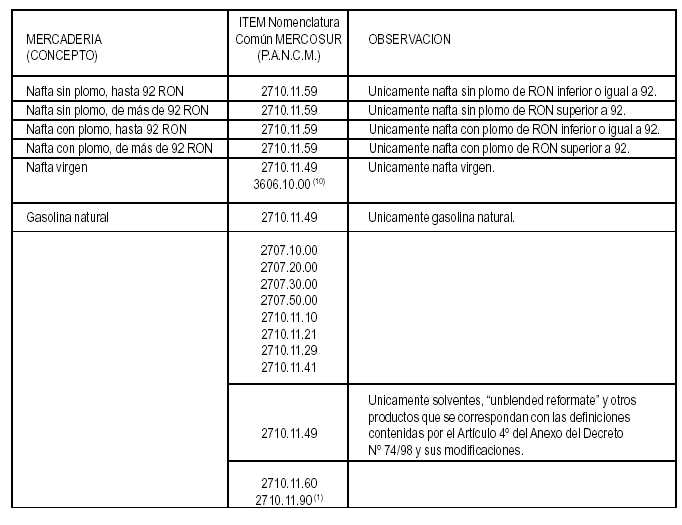

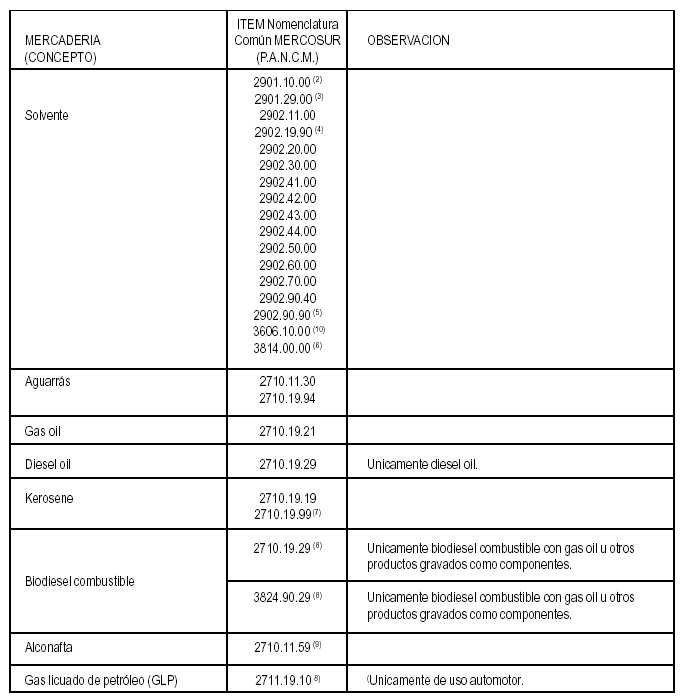

NOMINA DE PRODUCTOS GRAVADOS

(1) -Unicamente éter de petróleo, mezclas de isoparafinas de C8 a C10 o de C10 a C12, mezclas de diciclopentadieno (aproximadamente 75 a 85% en peso) con hidrocarburos de C9 a C11 (codímeros) y en menor proporción de hasta C5, mezclas de parafinas ramificadas que contienen isooctano, en proporción superior o igual a 60%, cuyo rango de destilación es de 90-115°C (método ASTM D 86) y demás productos que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(2) -Unicamente hidrocarburos que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(3) -Unicamente hidrocarburos que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(4) - Unicamente hidrocarburos ciclánicos y ciclénicos.

(5) -Unicamente hidrocarburos que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(6) -Unicamente disolventes y diluyentes orgánicos compuestos que correspondan a productos contenidos en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(7) -Unicamente mezclas de parafinas lineales y ramificadas de C12 a C14 y demás preparaciones que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

(8) - En estos combustibles el impuesto se encontrará totalmente satisfecho con el pago del gravamen sobre el componente gas oil u otro componente gravado conforme al último párrafo del Artículo 4º de la Ley Nº 23.966, texto ordenado en 1998 y sus modificaciones.

(9) - Mezcla definida en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

En este combustible el impuesto se encontrará totalmente satisfecho con el pago del gravamen sobre el componente nafta u otros componentes gravados, conforme al anteúltimo párrafo del Artículo 4º de la Ley Nº 23.966, texto ordenado en 1998 y sus modificaciones.

(10) –Unicamente combustibles líquidos en recipientes de los tipos utilizados para cargar o recargar encendedores o mecheros, de capacidad inferior o igual a 300 cm3, que se correspondan con las definiciones contenidas en el Artículo 4º del Anexo del Decreto Nº 74/98 y sus modificaciones.

ANEXO VI RESOLUCION GENERAL Nº 2250

RUBRO I.- IMPORTACIONES DEL PERIODO

|

NUMERO DESPACHO |

PRODUCTO |

LITROS IMPORTADOS |

IMPUESTO ABONADO |

IMPUESTO POR LITRO |

|

(1) |

(2) |

(1) |

(3) |

(4) |

(1) Datos que surgen del documento aduanero respaldatorio de cada operación de importación.

(2) De conformidad con lo dispuesto por el Anexo V de la presente.

(3) Impuesto sobre los combustibles líquidos liquidado en la operación de importación, correspondiente al producto que se informa.

(4) Cociente entre el total de impuesto sobre los combustibles líquidos abonado en la importación y el total de litros importados.

RUBRO II.- CONSUMOS DEL PERIODO

|

NUMERO DESPACHO |

PRODUCTO |

LITROS CONSUMIDOS |

IMPUESTO POR LITRO |

IMPUESTO |

|

(1) |

(2) |

(3) |

(4) |

(5) |

(1) Datos que surgen del documento aduanero respaldatorio de cada operación de importación mediante las cuales se importaron los productos consumidos, considerando el método de primero entrado primero salido.

(2) De conformidad con lo dispuesto por el Anexo V de la presente.

(3) Consumidos por producto en el período que se informa.

(4) Calculado de conformidad con lo expuesto en el Rubro I precedente.

(5) Importe de impuesto correspondiente a productos afectados al consumo propio que surge de multiplicar los valores consignados en (3) y (4).

RUBRO III.- TRANSFERENCIAS DEL PERIODO

|

NUMERO DESPACHO |

PRODUCTO |

LITROS |

IMPUESTO POR LITRO |

PAGO A CUENTA IMPORTACIONES |

|

(1) |

(2) |

(3) |

(4) |

(5) |

(1) Datos que surgen del documento aduanero respaldatorio de cada operación de importación mediante las cuales se importaron los productos que se transfieren, considerando el método de primero entrado primero salido.

(2) De conformidad con lo dispuesto por el Anexo V de la presente.

(3) Transferidos en el período que se informa.

(4) Según el cálculo efectuado en el Rubro I precedente.

(5) Surge de multiplicar los ítems (3) y (4). El valor consignado será coincidente con el informado en el programa aplicativo "COMBUSTIBLES LIQUIDOS – Versión 2.0", a cuyos fines ingresarán en la opción que brinda el sistema: "Decreto Nº 548/03 - Importador excluido del inciso b) o c)".

En cada uno de los rubros precedentes se incluirán tantas filas como despachos y productos importados se declaren.