Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 2281

Impuesto a las Ganancias. Importación. Régimen de percepción. Requisitos, formas y demás condiciones. Resolución General Nº 3543 (DGI), sus modificatorias y complementarias. Sus sustitución. Texto actualizado.

Bs. As., 30/7/2007

VISTO la Resolución General Nº 3543 (DGI) sus modificatorias y complementarias, y

CONSIDERANDO:

Que la citada norma estableció un régimen de percepción del impuesto a las ganancias, aplicable a los bienes que se importen con carácter definitivo.

Que esta Administración Federal, tiene como objetivo facilitar la consulta y aplicación de las normas vigentes, efectuando el ordenamiento y actualización de las mismas, reuniéndolas en un solo cuerpo normativo.

Que han tomado la intervención que les compete la Dirección de Legislación y las Subdirecciones Generales de Recaudación, Técnico Legal Impositiva, Técnico Legal Aduanera y de Asuntos Jurídicos.

Que la presente se dicta en ejercicio de las facultades conferidas por el Artículo 39 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, por el Artículo 3º del Decreto Nº 1076/92 y su modificatorio y por el Artículo 7º del Decreto Nº 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

ALCANCE

Artículo 1º — Establécese un régimen de percepción en el impuesto a las ganancias que se aplicará a las operaciones de importación definitiva de bienes, incluidas las realizadas al área franca desde terceros países; y desde el área franca al territorio aduanero general, o especial, salvo que se encuentren exceptuadas, conforme a las respectivas normas legales.

Art. 2º — Los sujetos pasivos, en caso de que se encuentren beneficiados por regímenes de promoción que concedan la liberación o el diferimiento del impuesto a las ganancias, resultarán alcanzados por el presente régimen, únicamente en la parte no beneficiada por la liberación o el diferimiento —por el ejercicio fiscal de que se trate—, siempre que mediare el correspondiente certificado de exención del pago del gravamen otorgado por esta Administración Federal.

EXCEPCIONES

Art. 3º — Quedan exceptuadas del presente régimen las operaciones de importación definitiva de bienes:

1. Cuando se trate de reimportación definitiva de cosas muebles a las que les fuera aplicable la exención de derechos de importación y demás tributos prevista en el Artículo 566 y siguientes del Capítulo Décimo de la Sección VI del Código Aduanero.

2. Que sean animales de la especie bovina, únicamente cuando el importador revista el carácter de responsable inscripto en el impuesto al valor agregado y se trate de un propietario, locatario, arrendatario, concesionario o cualquier otro titular bajo cuyo nombre y responsabilidad jurídico- económica funcione el establecimiento de faena, sea una persona física o jurídica —incluso entes nacionales, provinciales, municipales y del Gobierno de la Ciudad Autónoma de Buenos Aires —.

3. Que revistan para el importador el carácter de bienes de uso; incluidos los que se afecten a contratos de "leasing" asimilables a operaciones de locación —Artículo 4º del Decreto Nº 1038/00— .

4. Que sean obras de arte a que se refiere el Artículo 2º del Decreto Nº 279/97 y su modificatorio, cuyo importador posea copias autenticadas por la Secretaría de Cultura de la Presidencia de la Nación de la "Declaración Jurada de aplicación de Franquicia - Decreto Nº 279/97".

5. Que realicen, con arreglo al procedimiento simplificado autorizado por la Administración Nacional de Aduanas, los Prestadores de Servicios Postales/PSP (Courriers) inscriptos en el Registro Nacional de Prestadores de Servicios Postales de la Dirección General de Aduanas.

6. Efectuadas al área franca desde el territorio aduanero general o especial.

7. Que hayan sido adquiridos por las personas humanas indicadas en el segundo párrafo del artículo 8° de la Resolución N° 31/14 (MEyFP) y sus modificatorias, en las condiciones enunciadas en la referida resolución. (Punto sustituido por art. 2° de la Resolución General N° 5273/2022 de la AFIP B.O. 18/10/2022. Vigencia: a partir del día de su publicación en el Boletín Oficial y será de aplicación de acuerdo con el cronograma de implementación del micrositio “Zonas Francas” del sitio “web” de esta Administración Federal (https://www.afip.gob.ar).)

(Nota Infoleg: por art. 1º de la Resolución General Nº 5490/2024 de la AFIP B.O. 18/03/2024 se incorpora transitoriamente, hasta el día 30 de junio de 2026, como punto 8. del presente artículo el siguiente:

Vigencia: a partir del día de su publicación en el Boletín Oficial; Expresión "...hasta el día 31 de

diciembre de 2025..." sustituida por la expresión "...hasta el día 30

de junio de 2026...", texto según art. 1° de la Resolución General N° 5807/2025

de la Agencia de Recaudación y Control Aduanero B.O. 30/12/2025.

Vigencia: a partir del día de su publicación en el Boletín Oficial; texto según art. 1° de la Resolución

General N° 5623/2024 B.O. 30/12/2024. Vigencia: el día de su

publicación en el Boletín Oficial; texto según art. 1° de la Resolución General N° 5527/2024 de la AFIP B.O. 17/7/2024. Vigencia: a partir del día de su dictado.

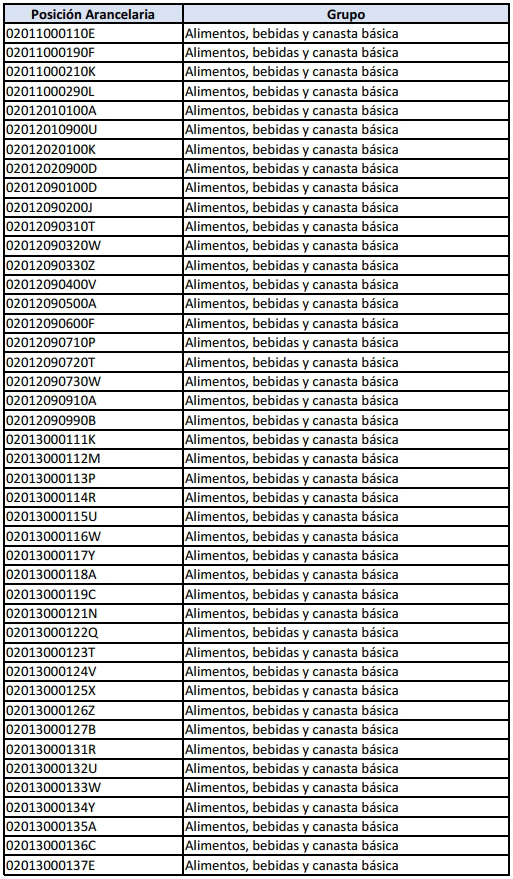

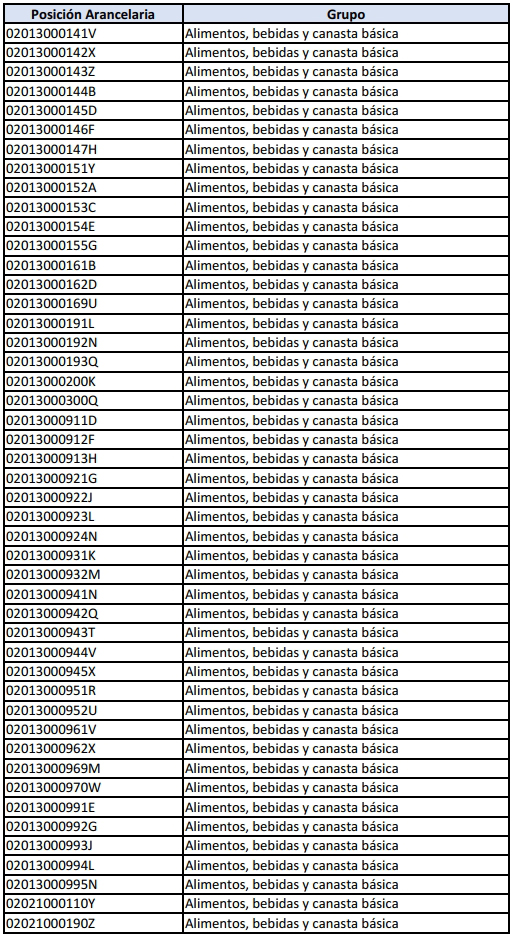

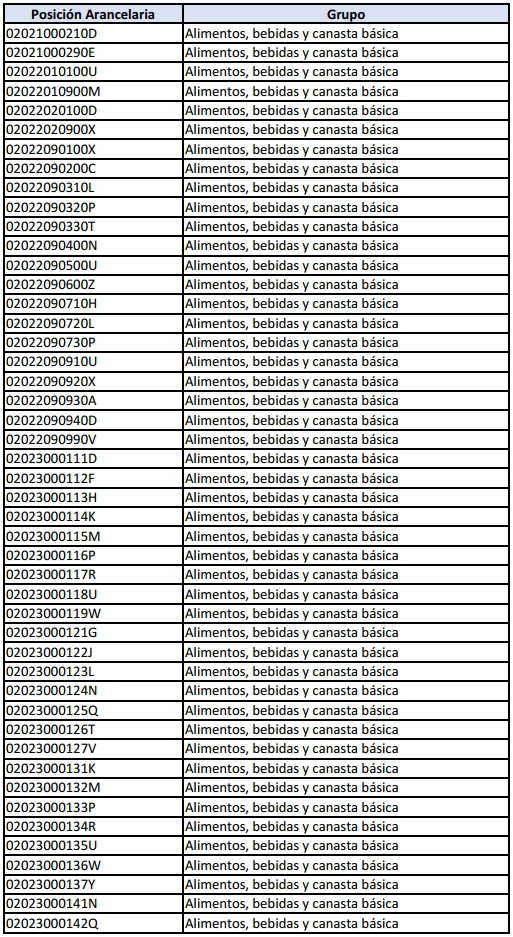

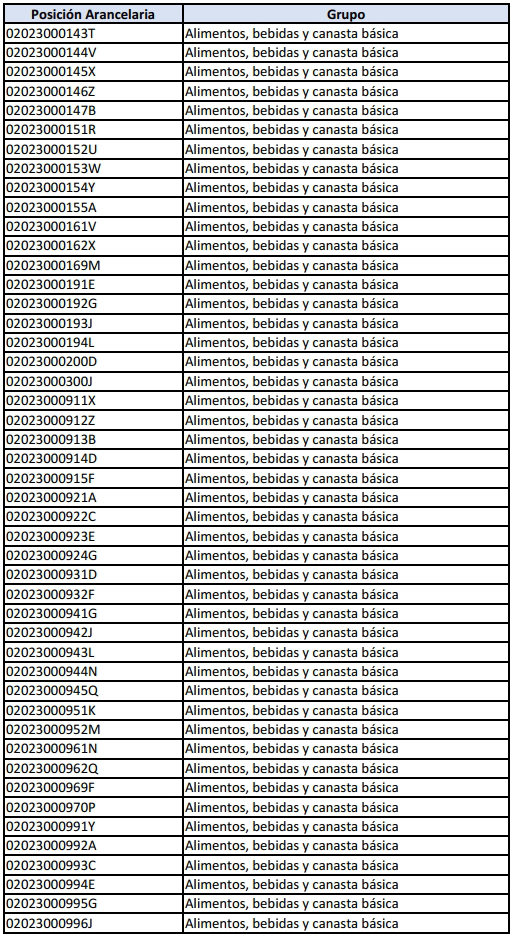

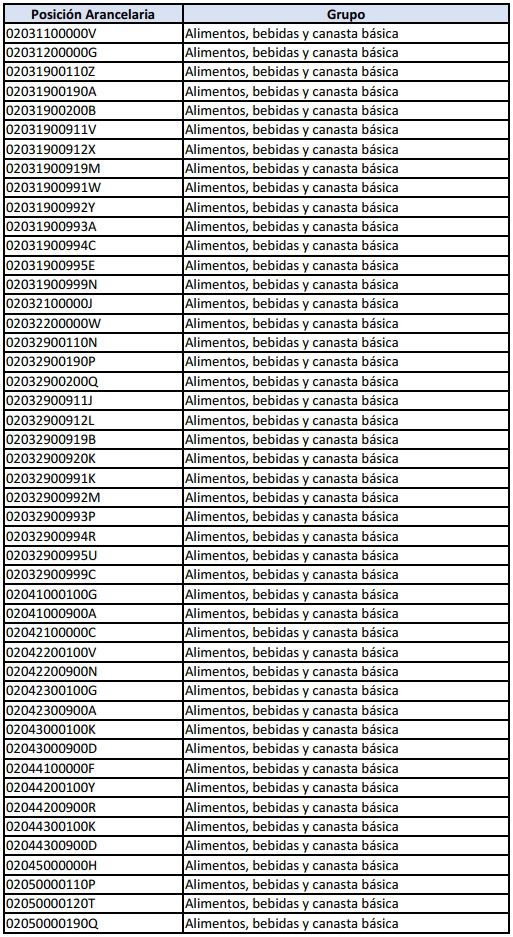

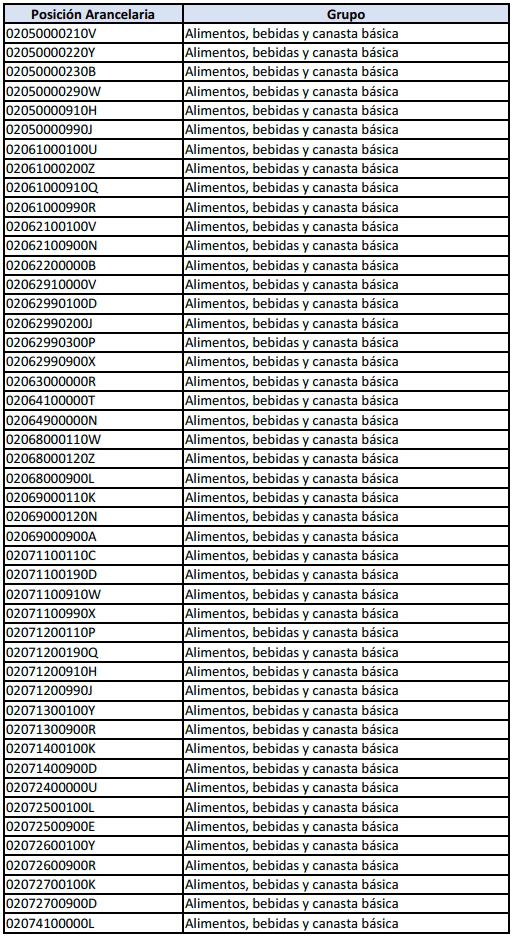

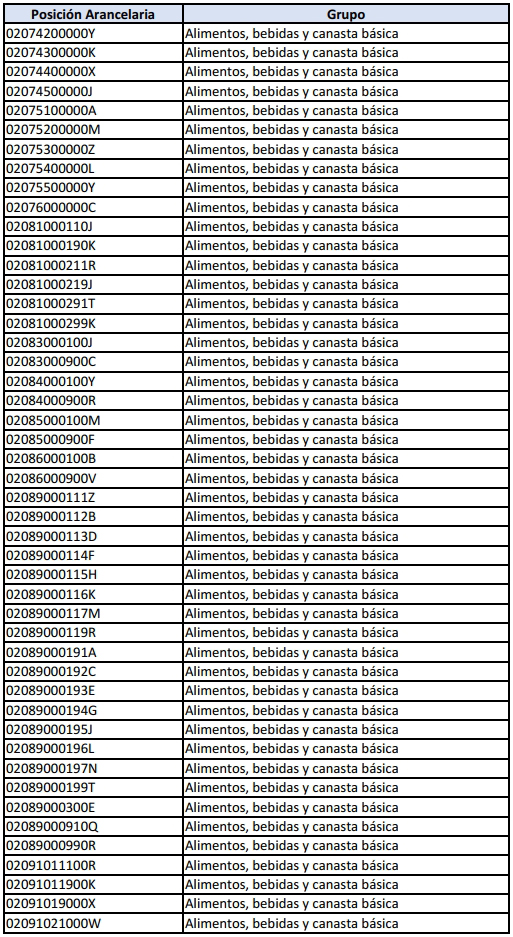

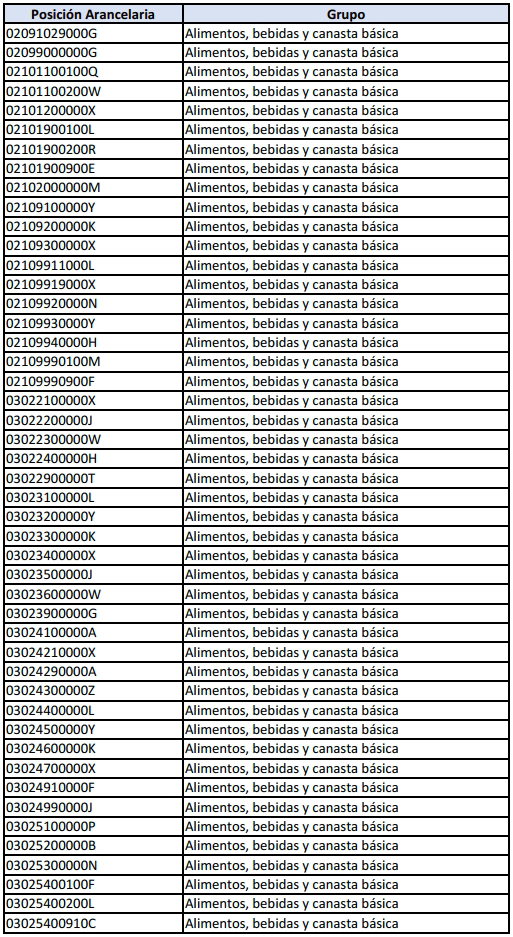

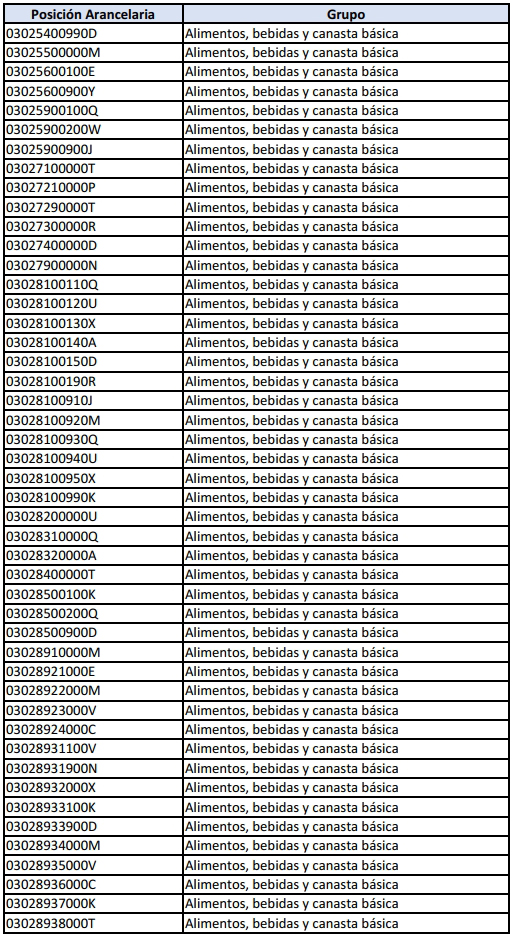

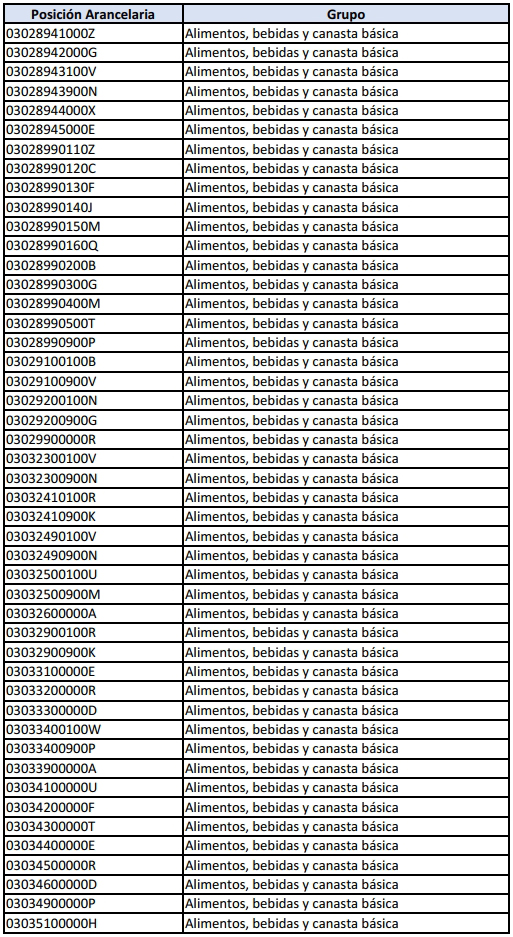

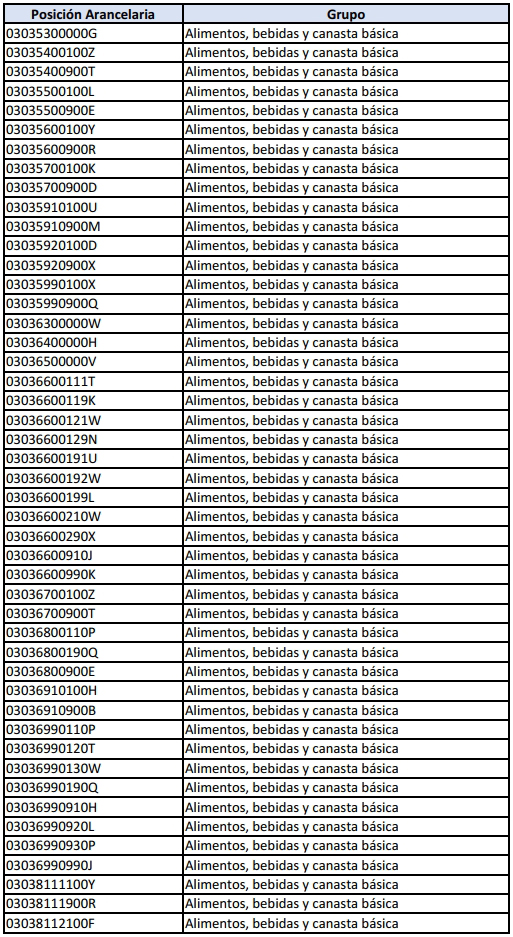

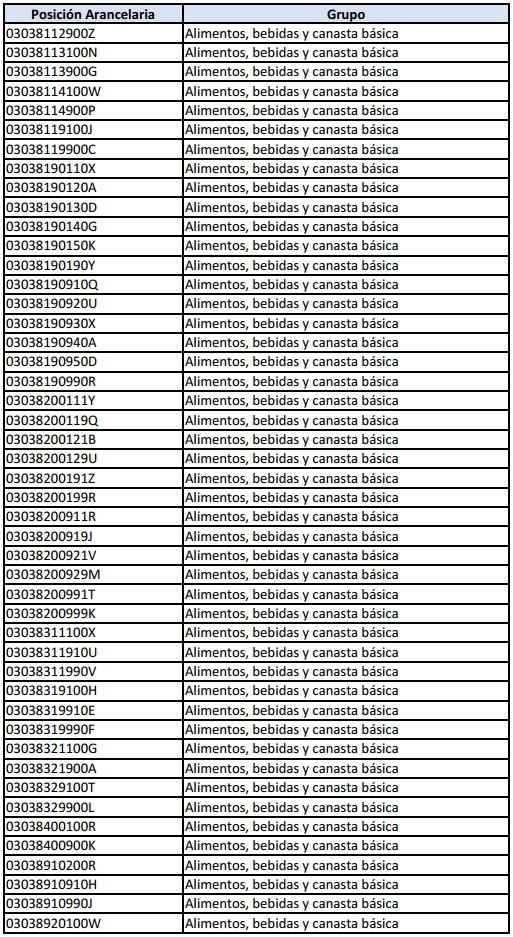

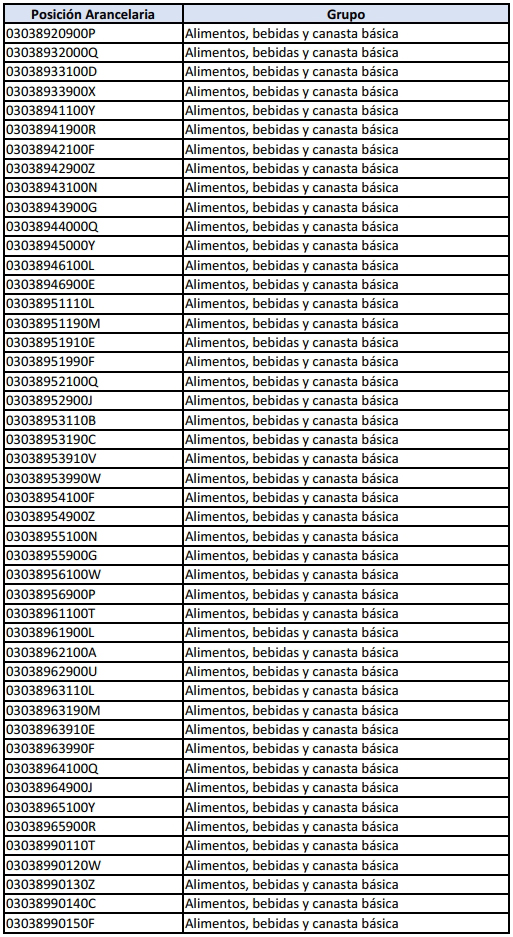

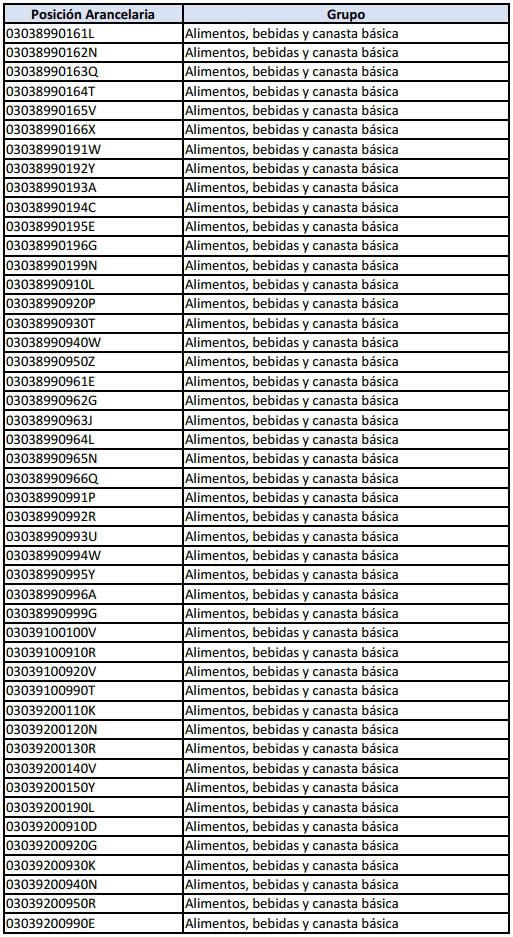

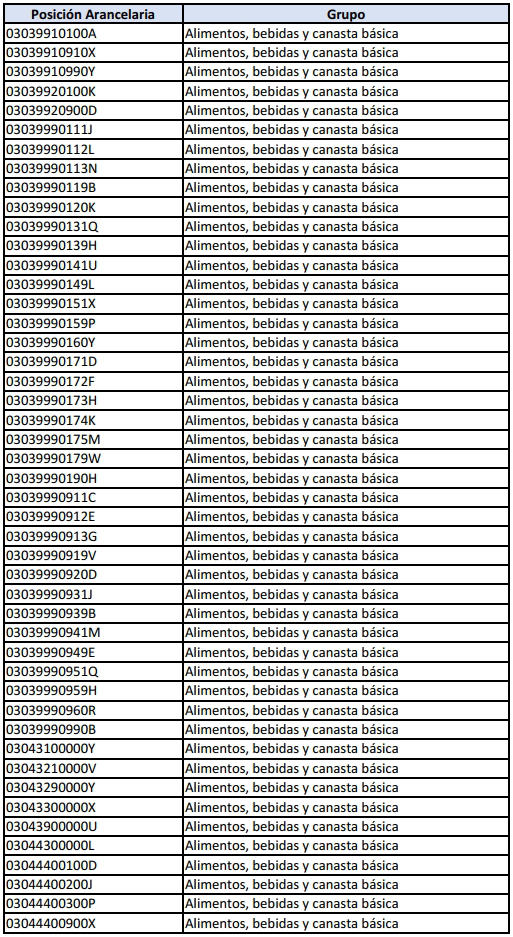

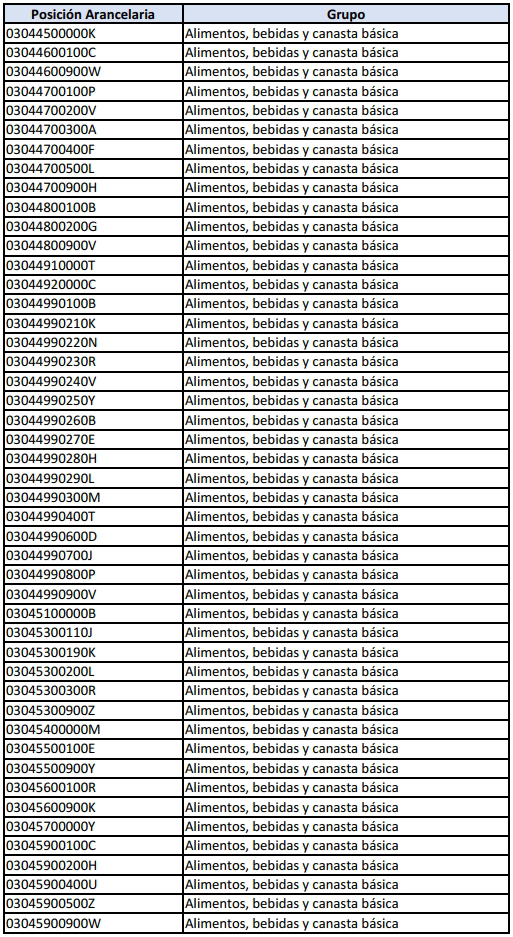

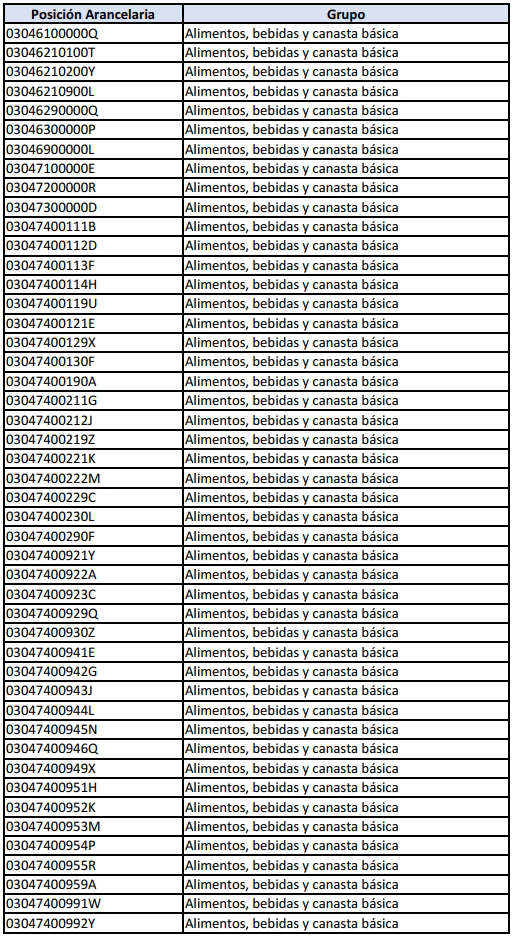

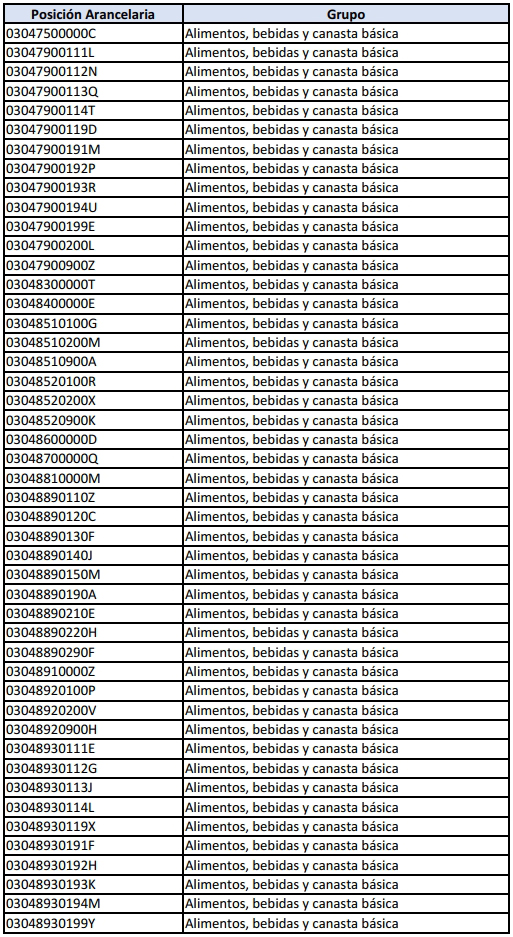

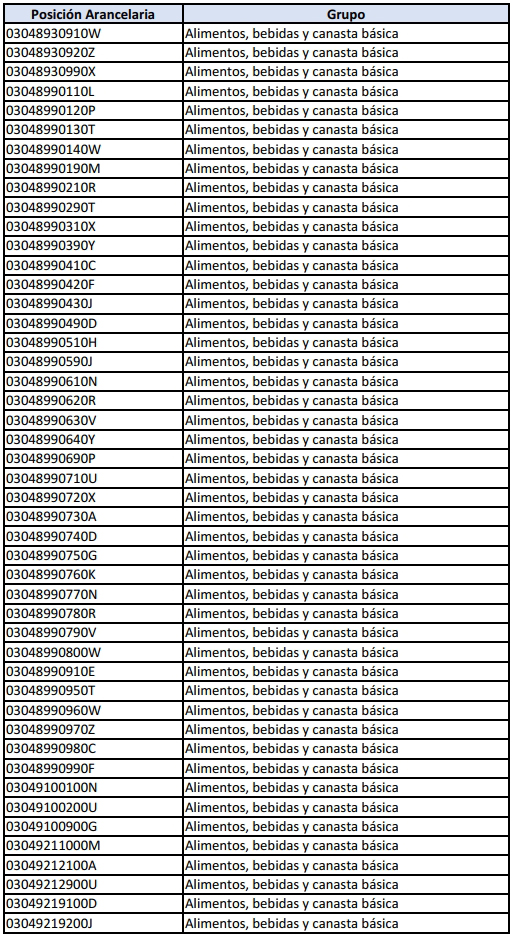

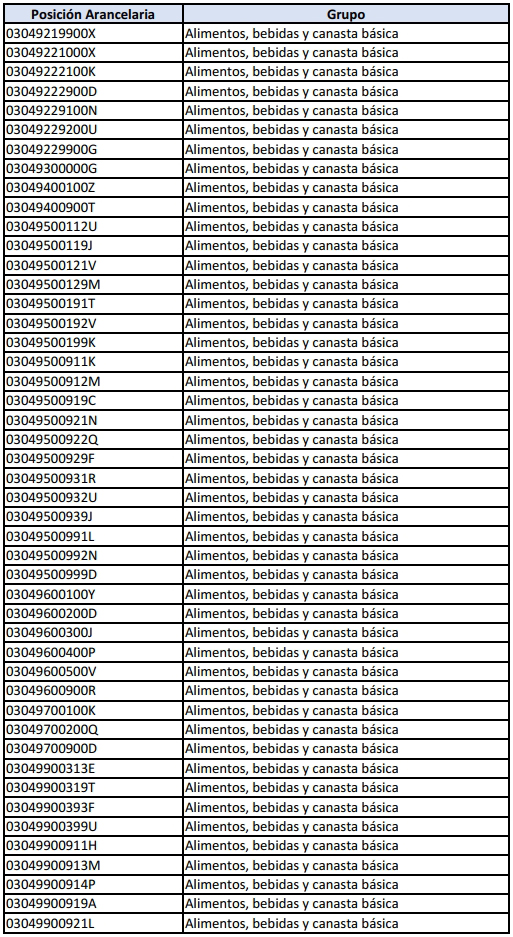

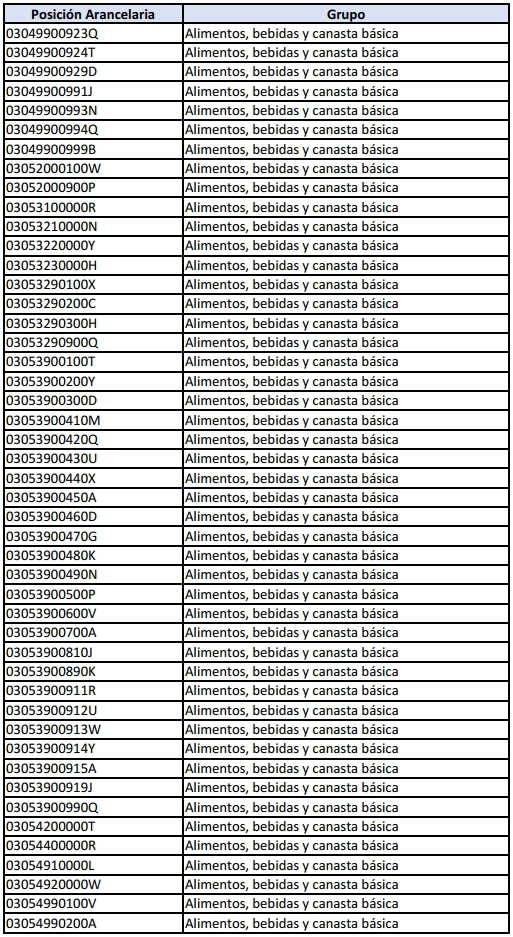

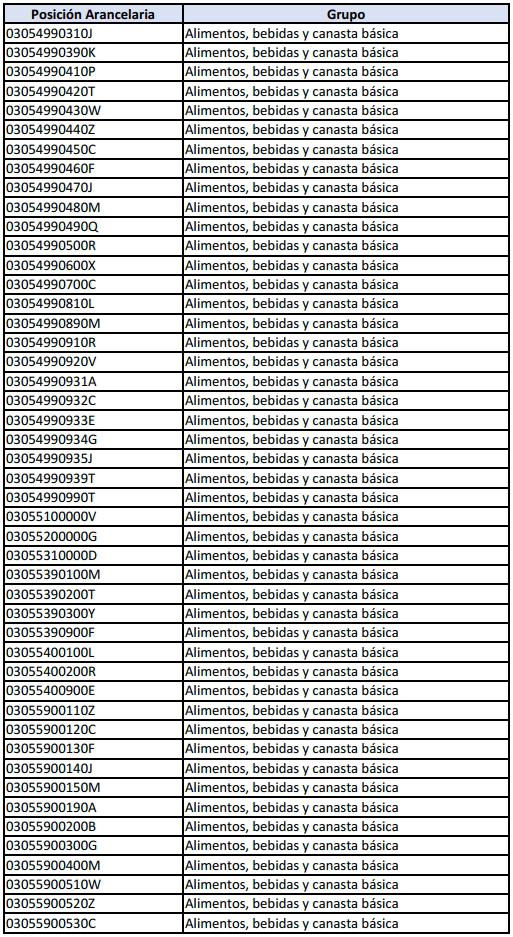

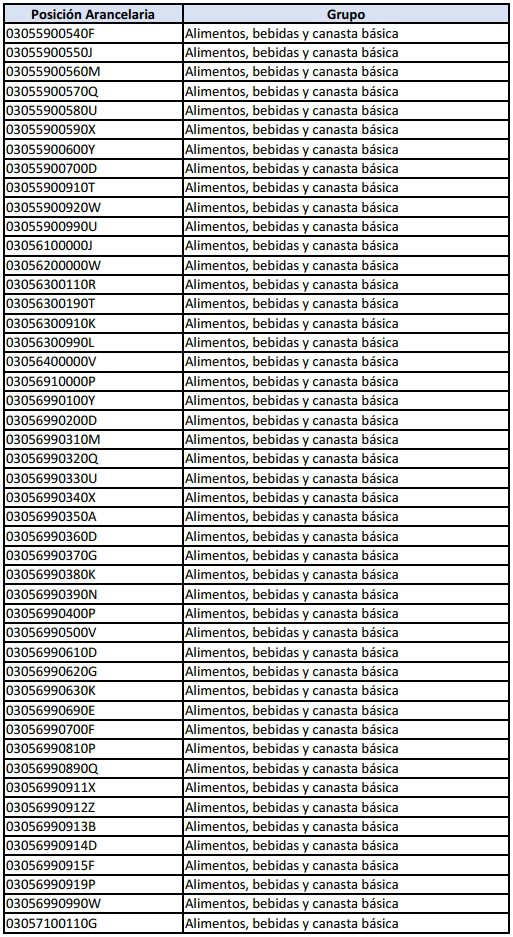

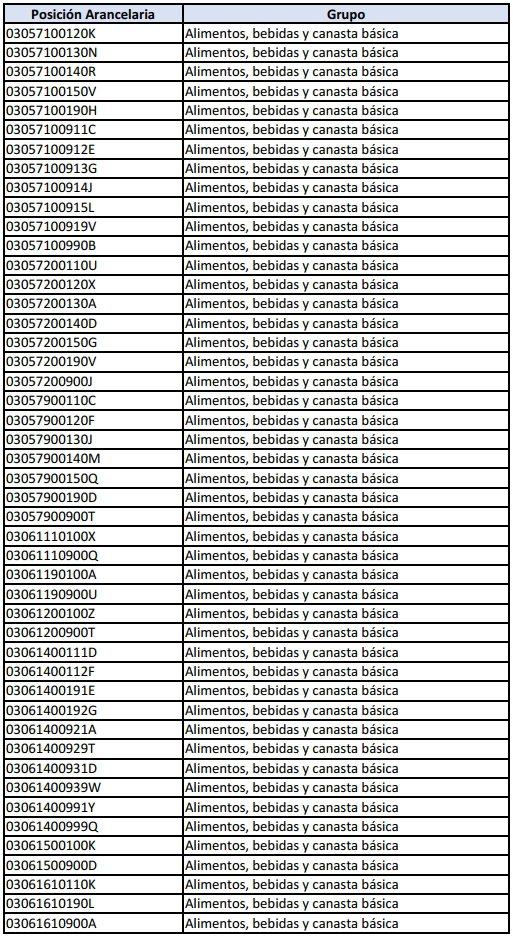

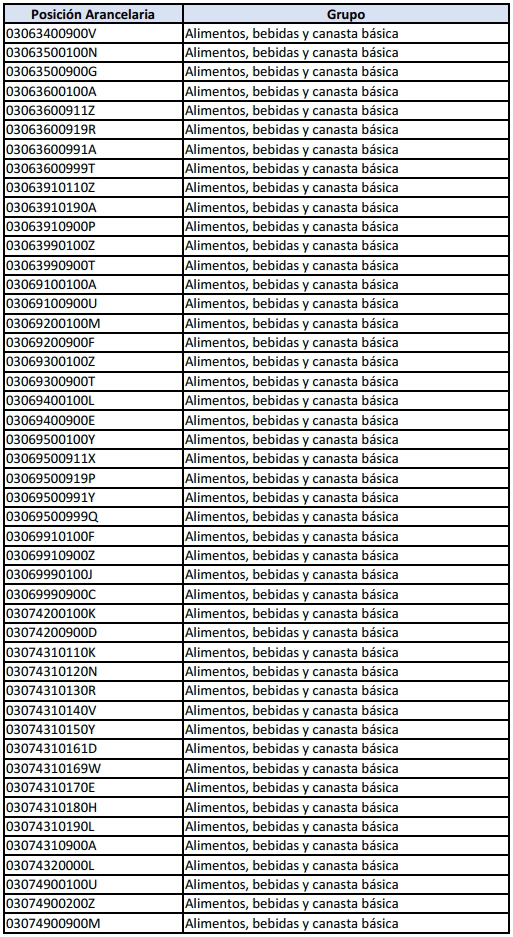

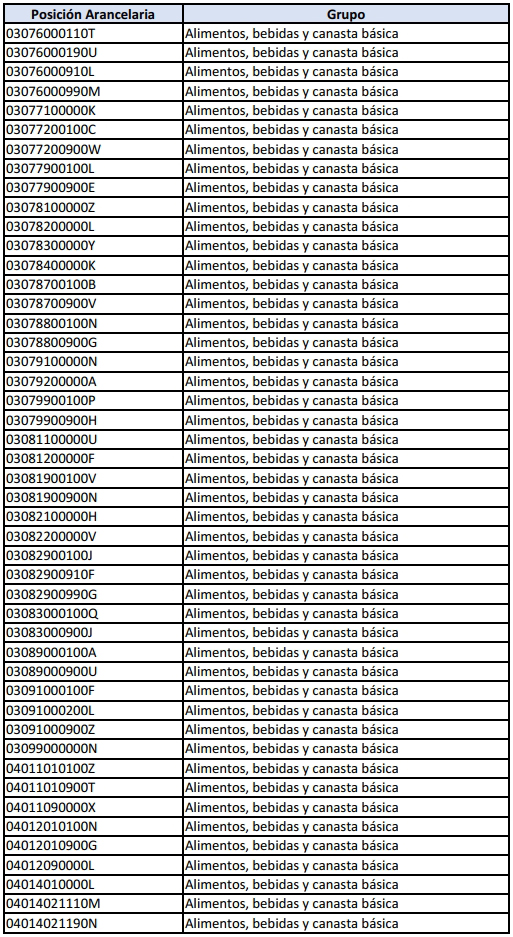

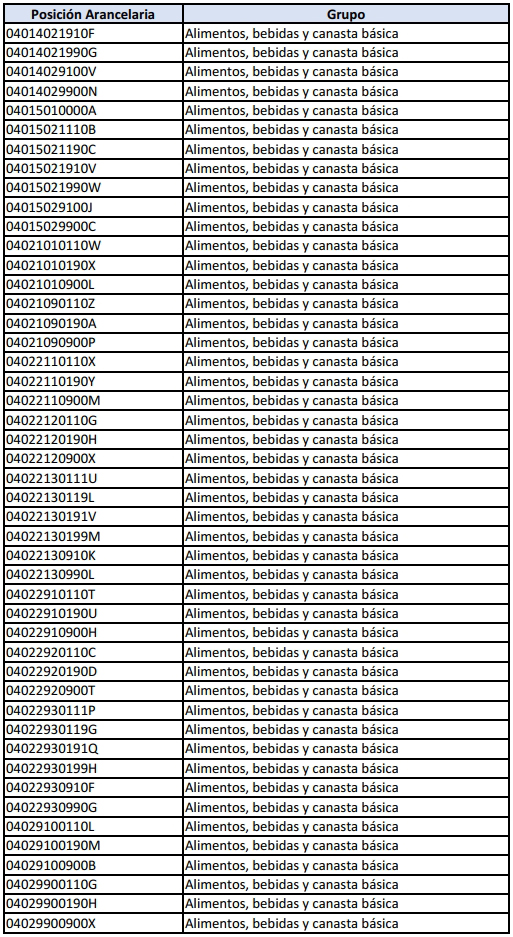

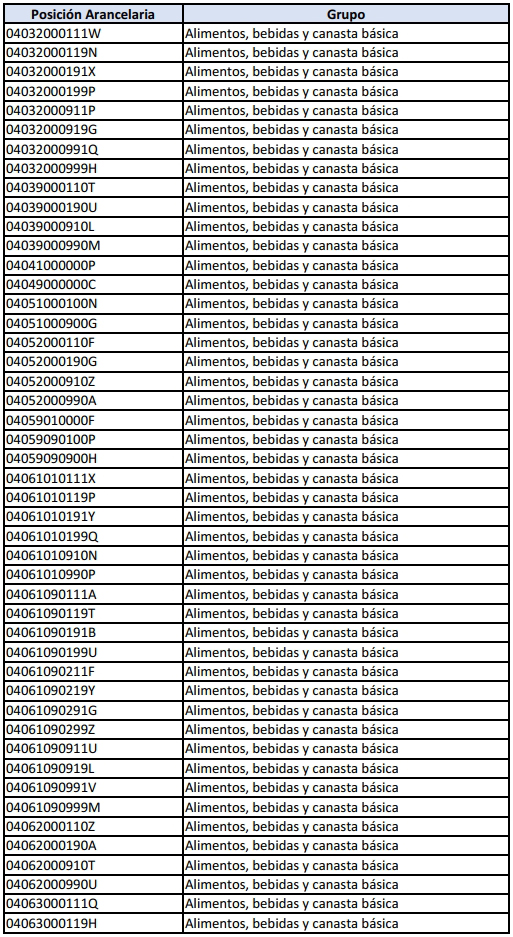

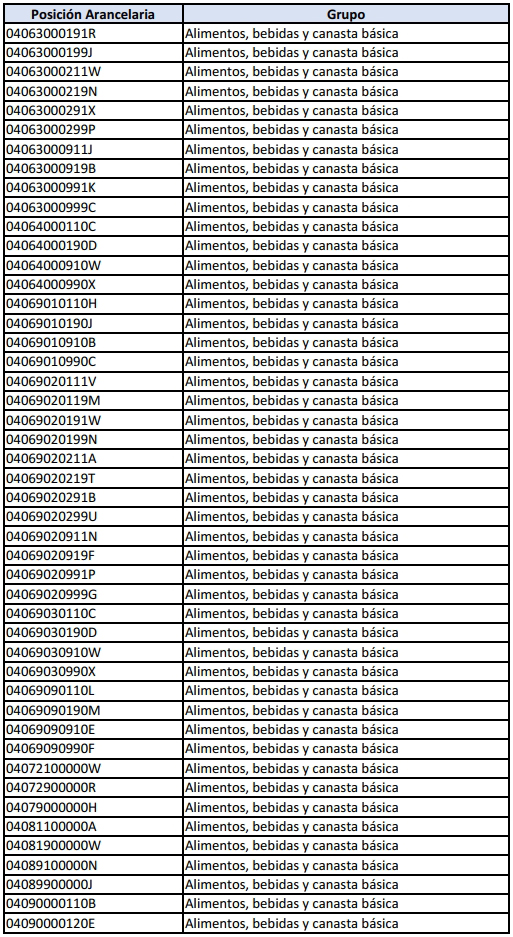

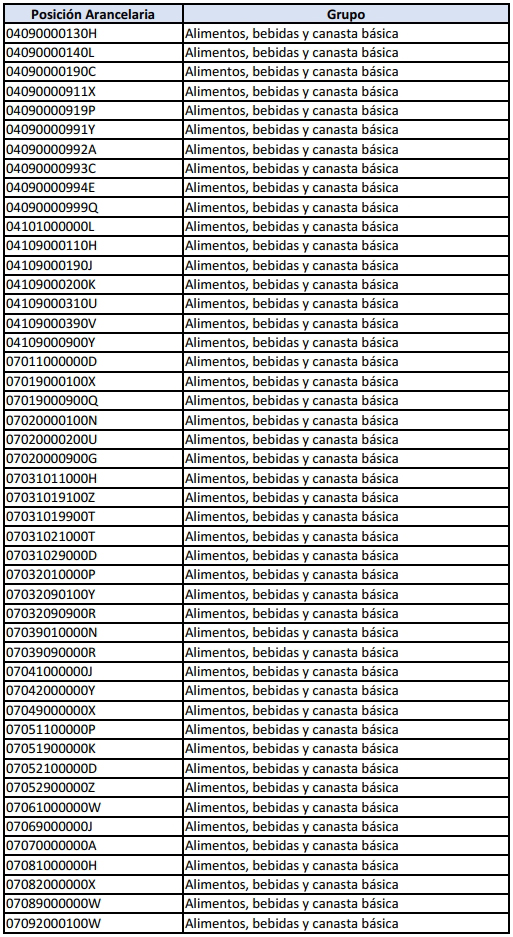

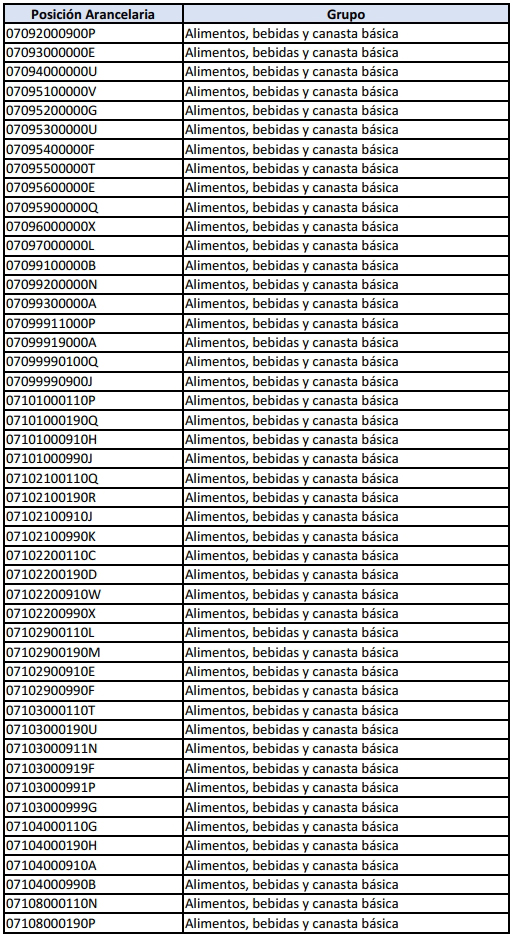

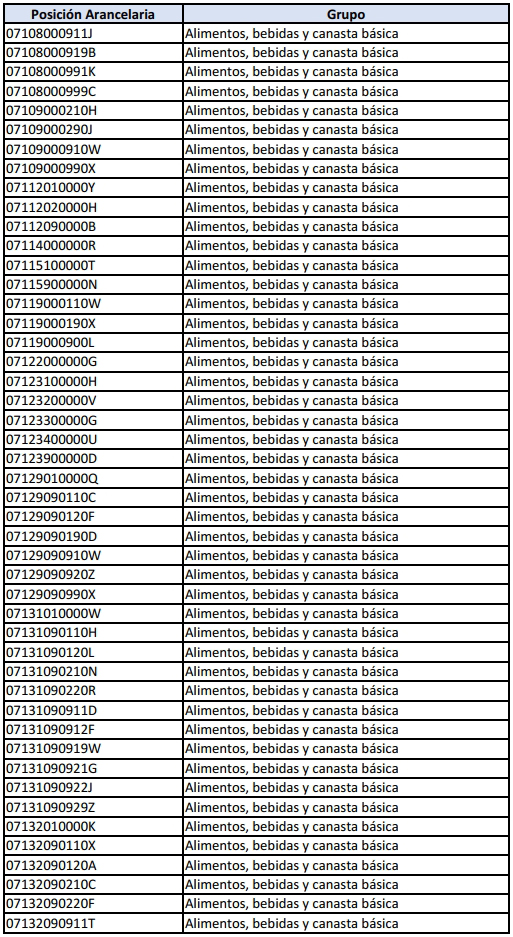

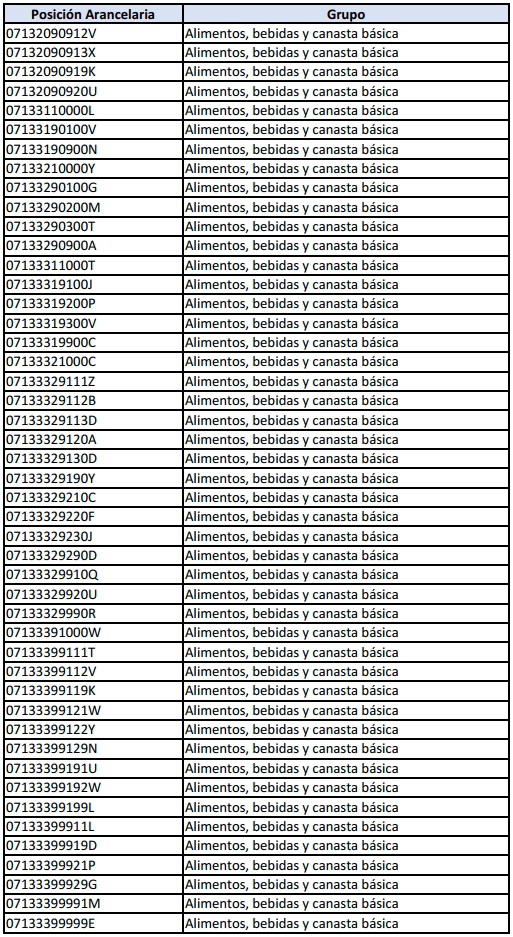

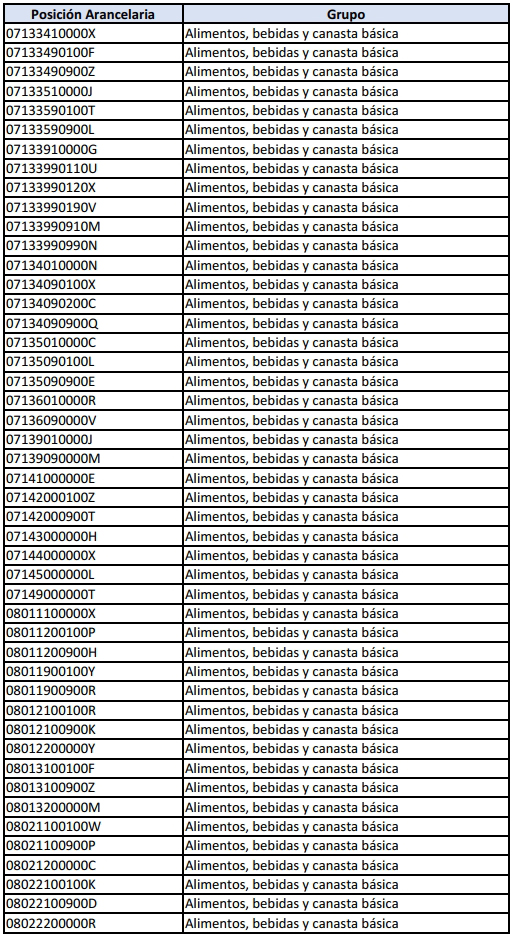

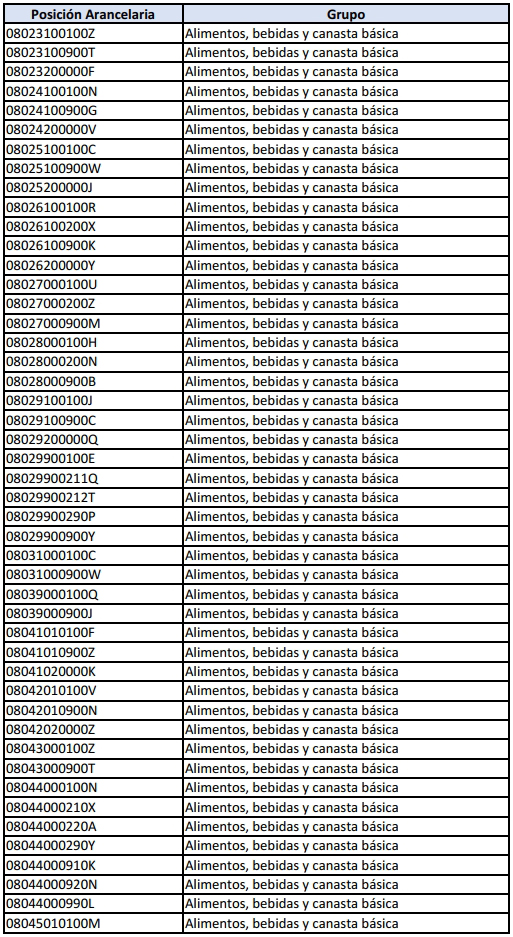

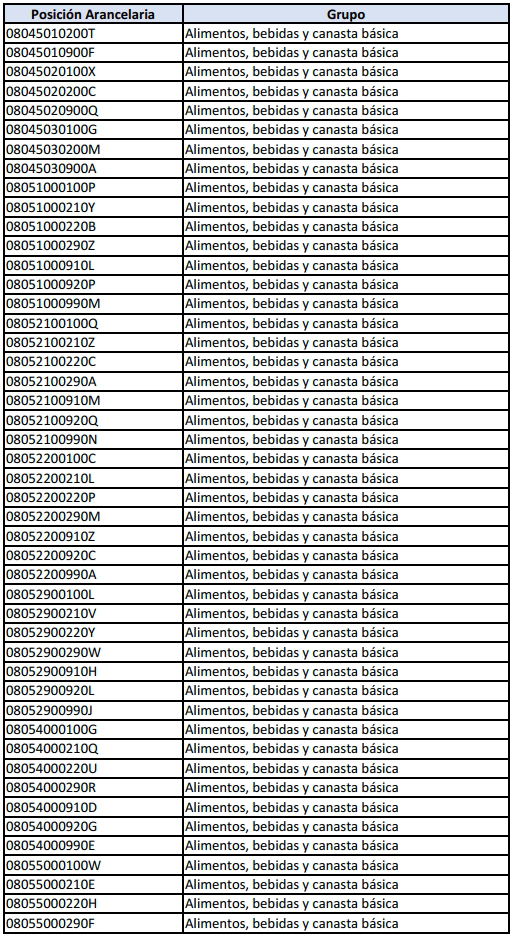

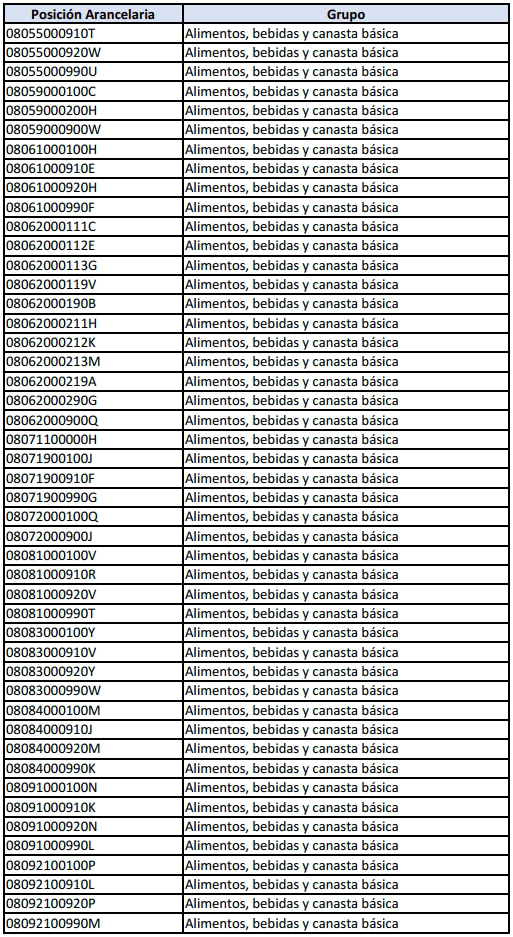

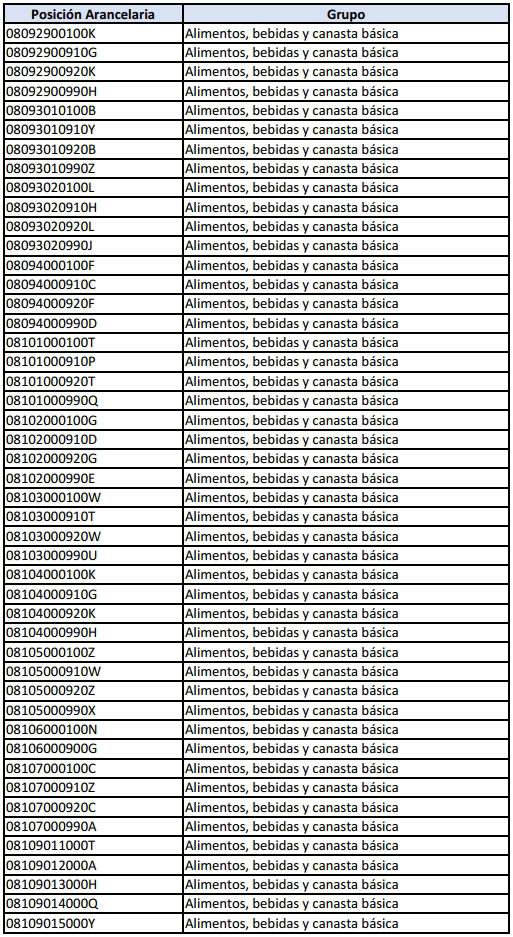

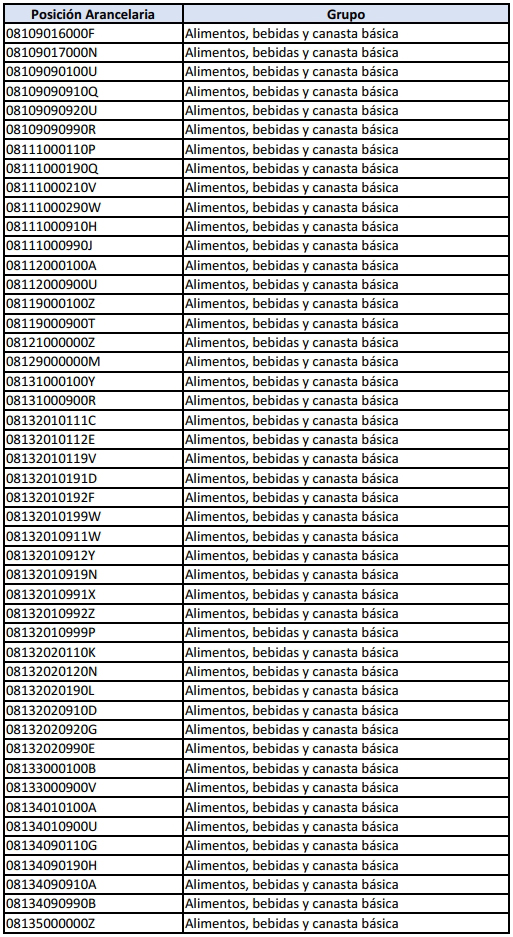

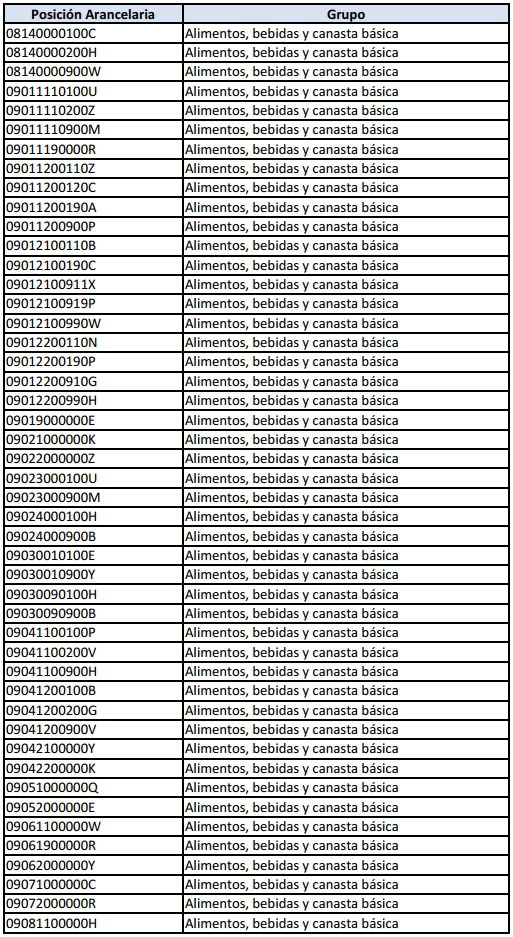

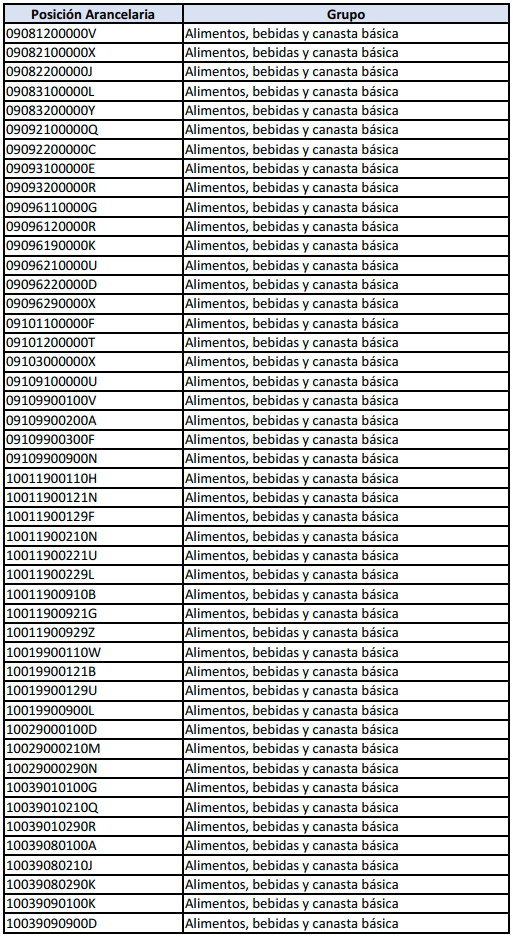

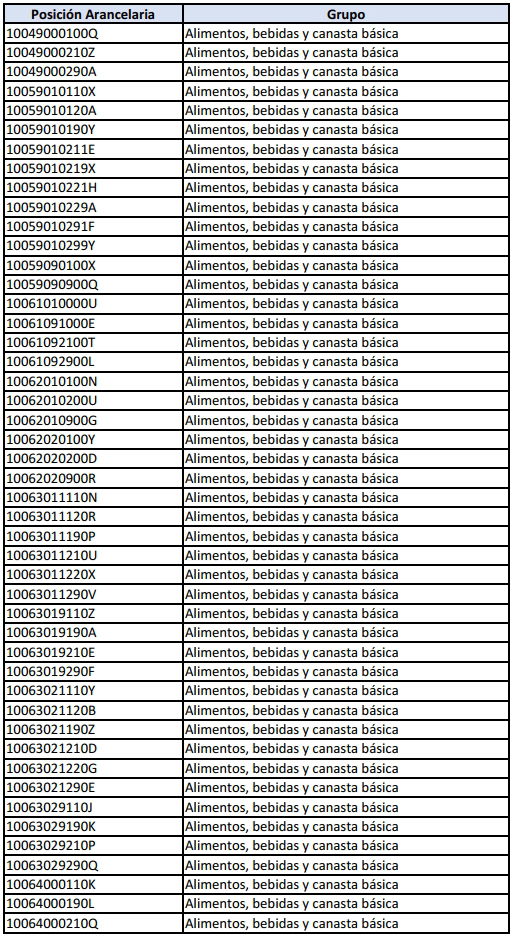

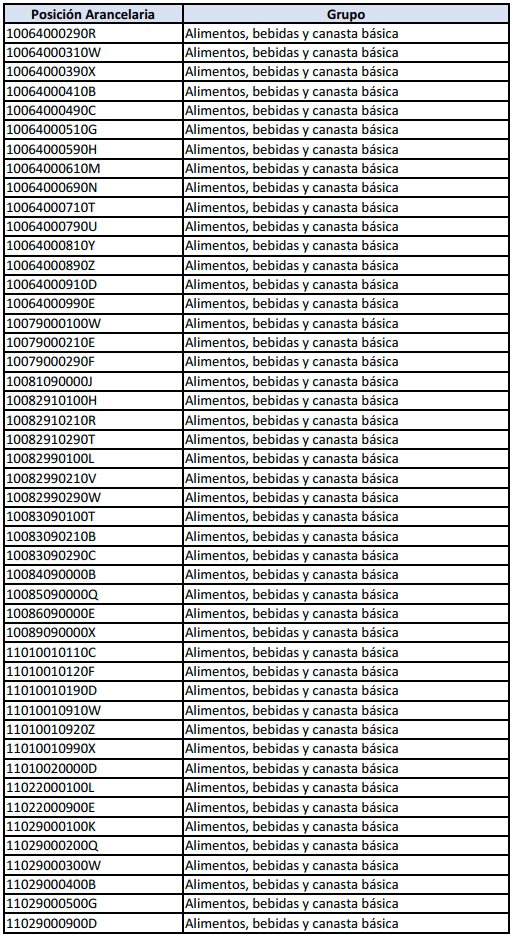

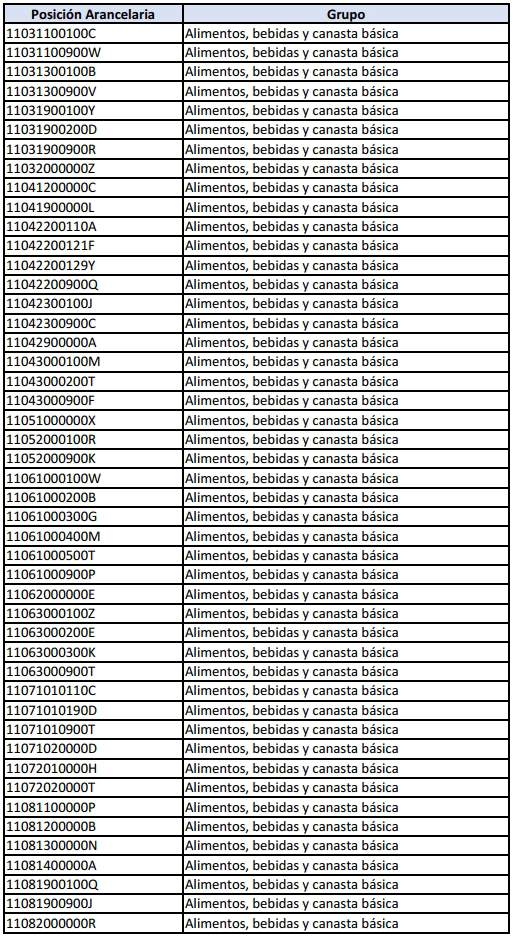

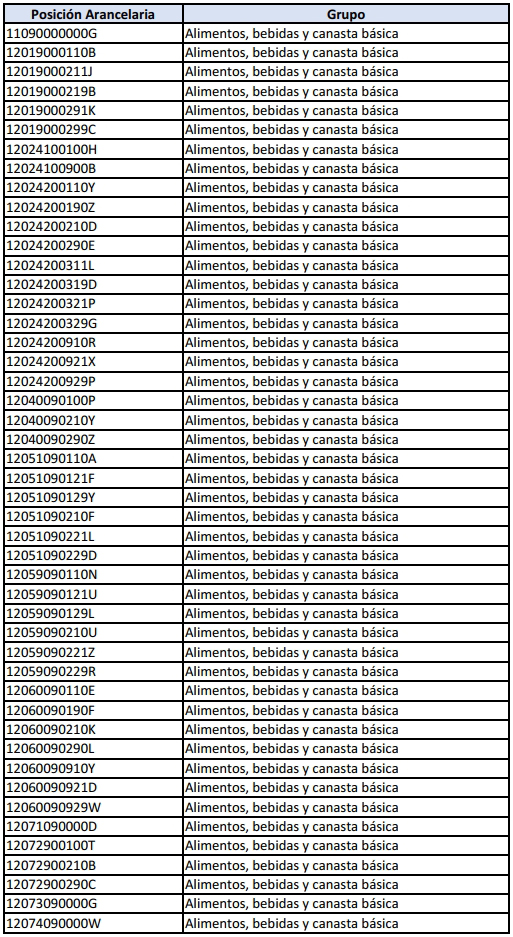

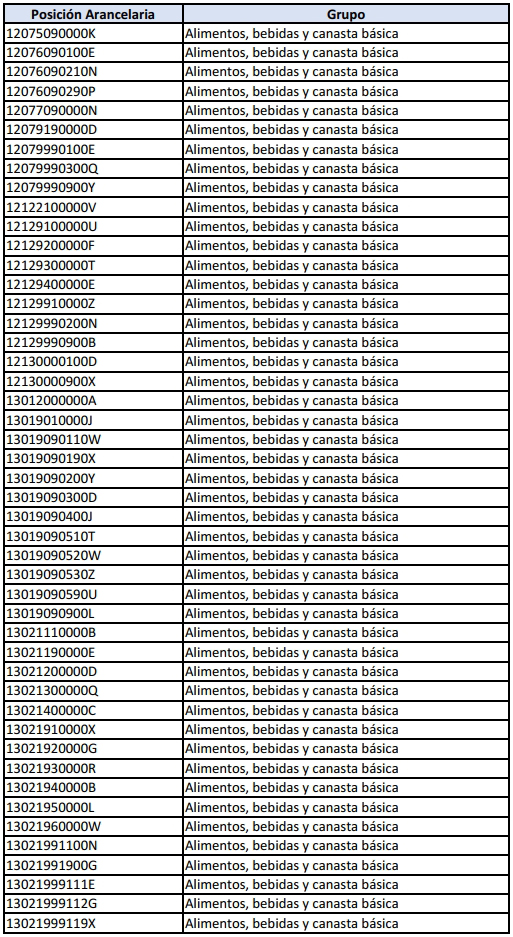

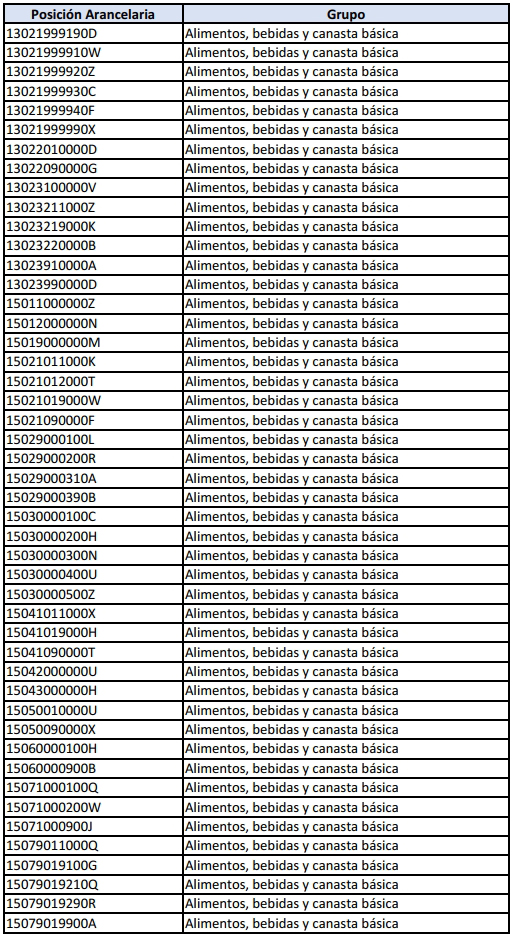

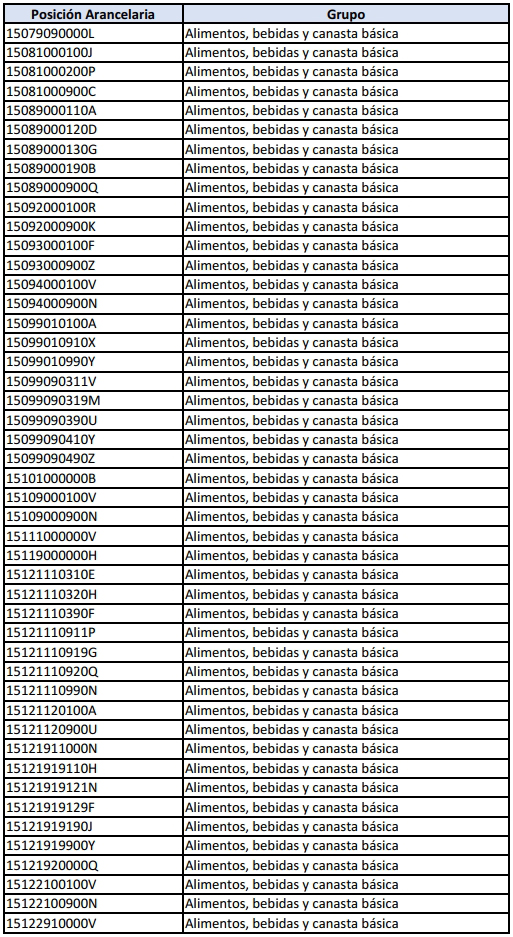

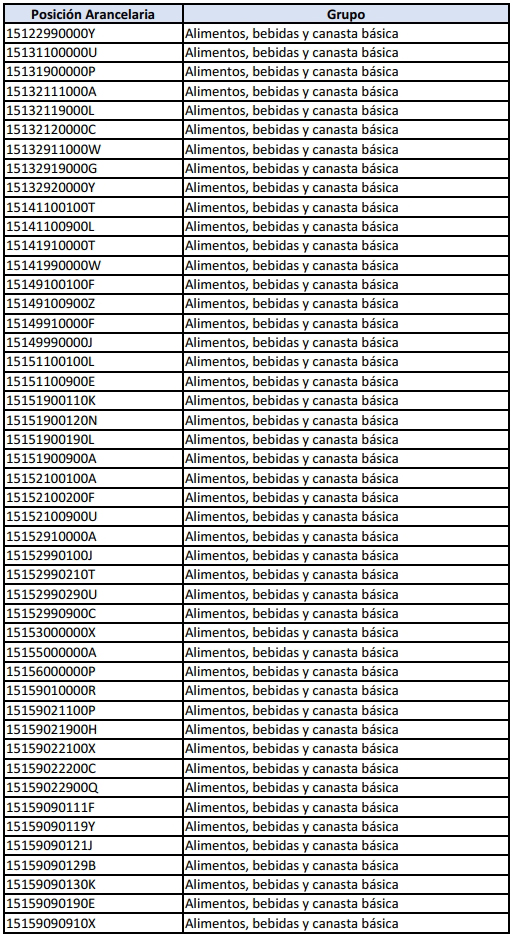

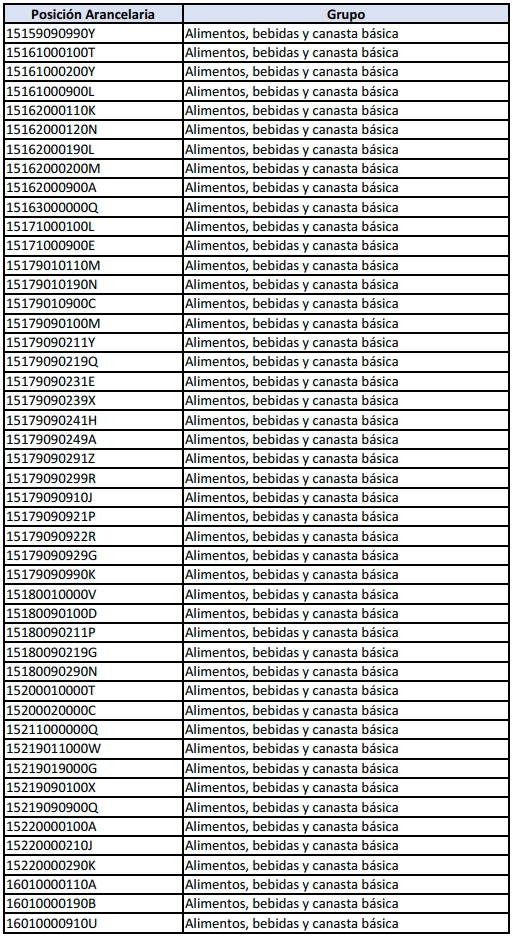

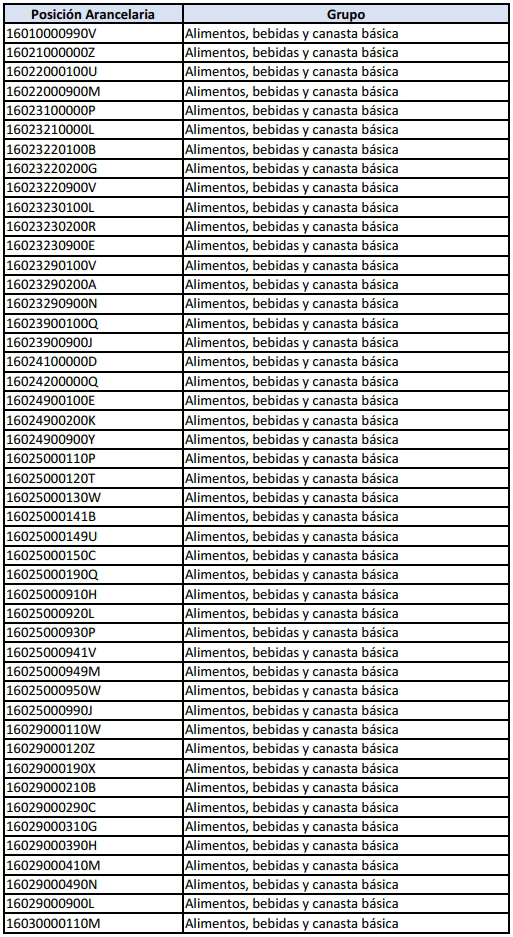

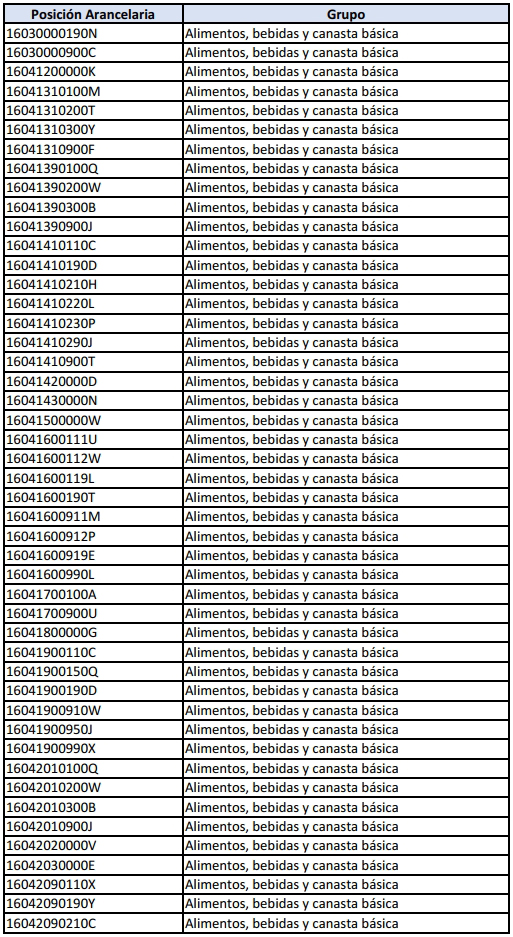

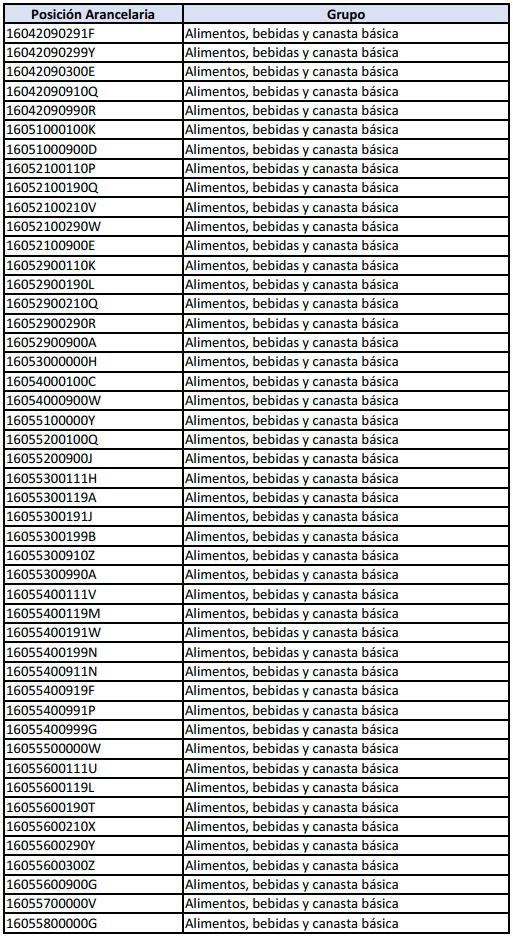

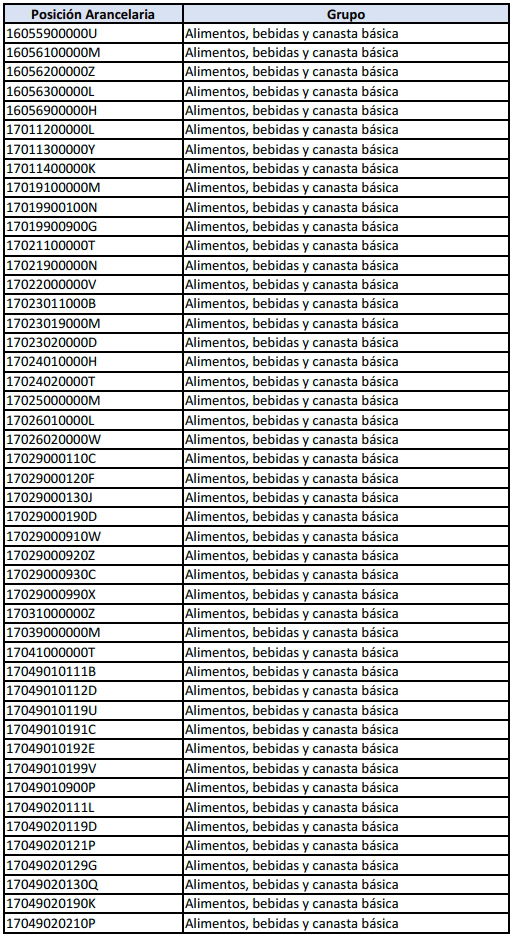

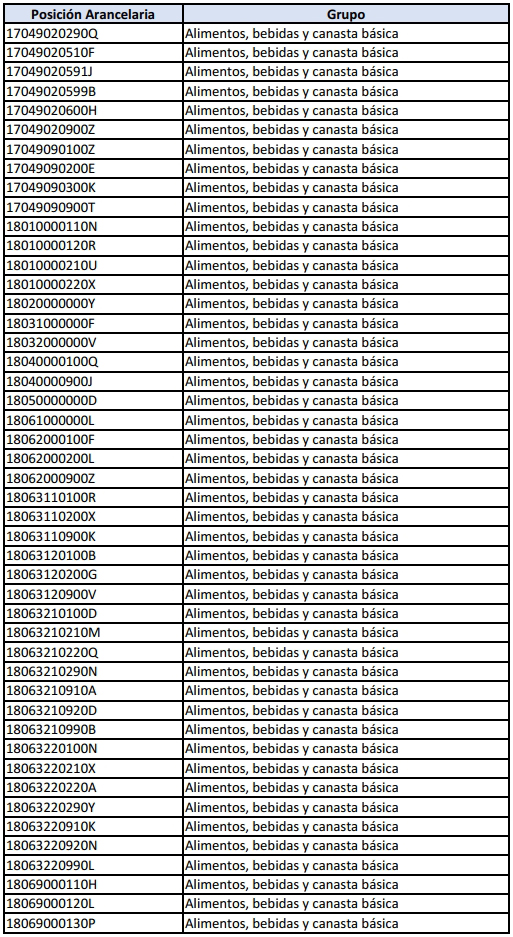

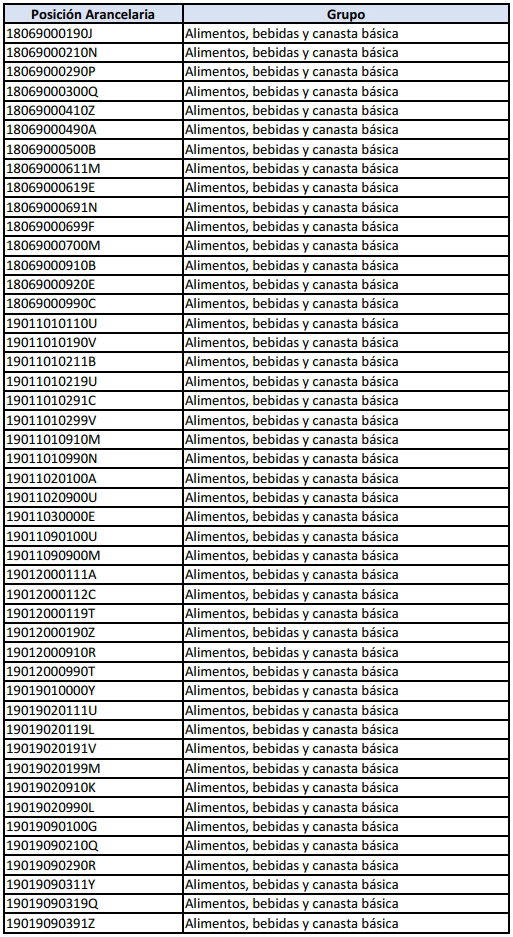

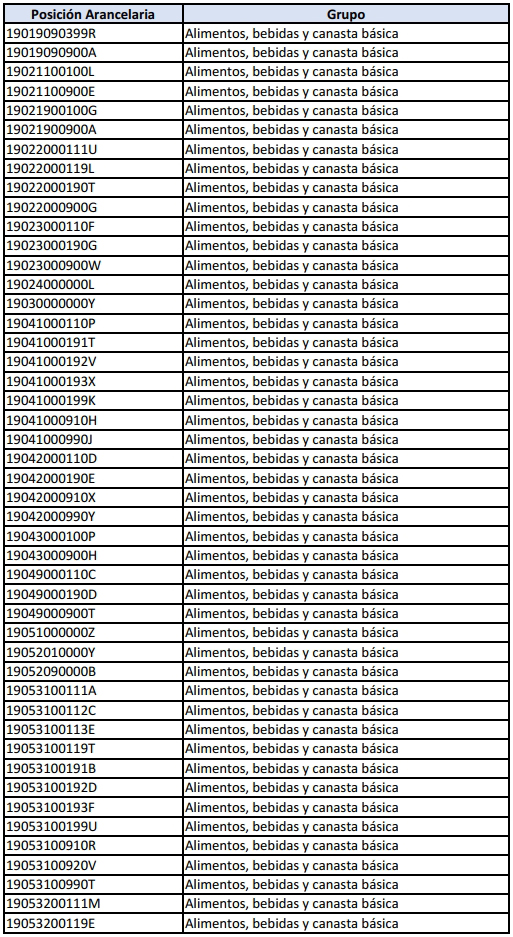

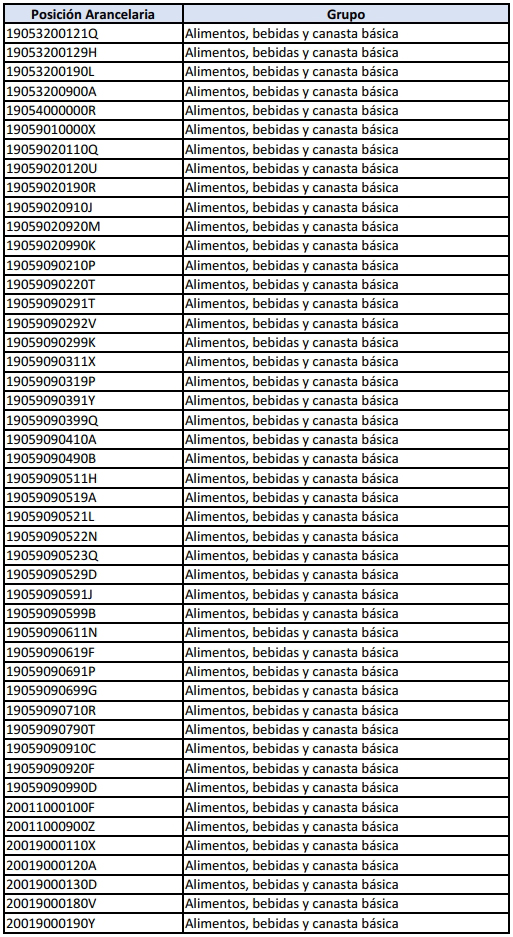

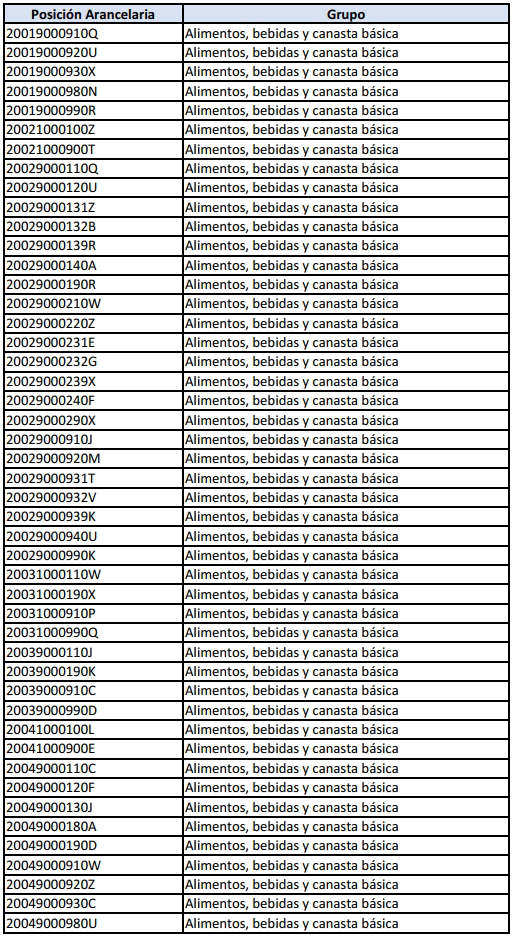

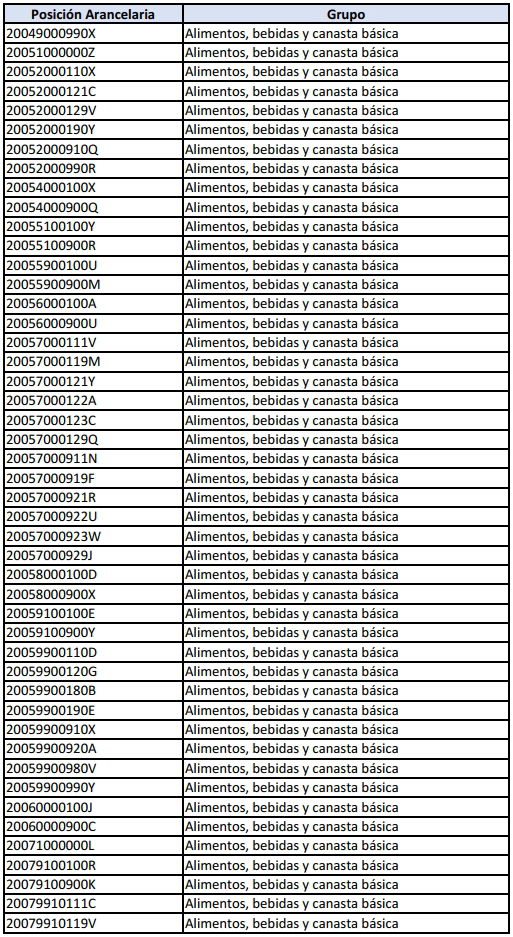

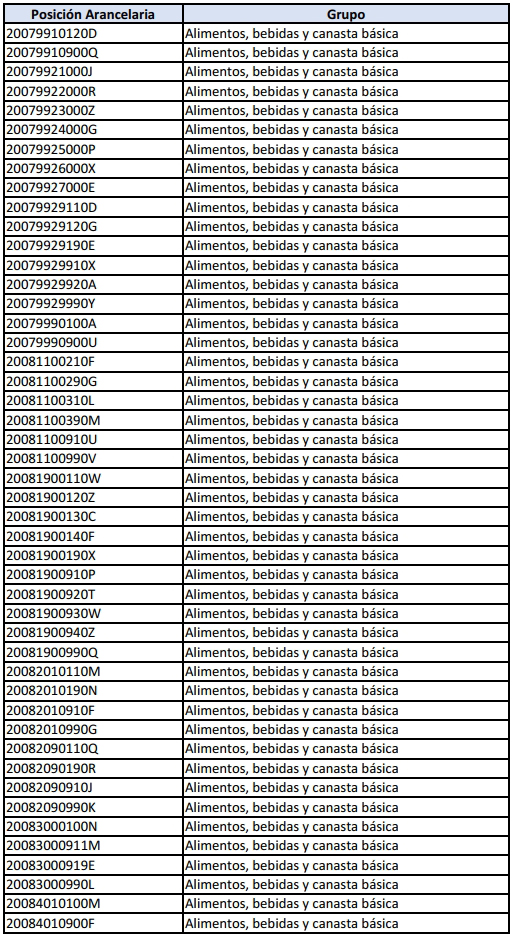

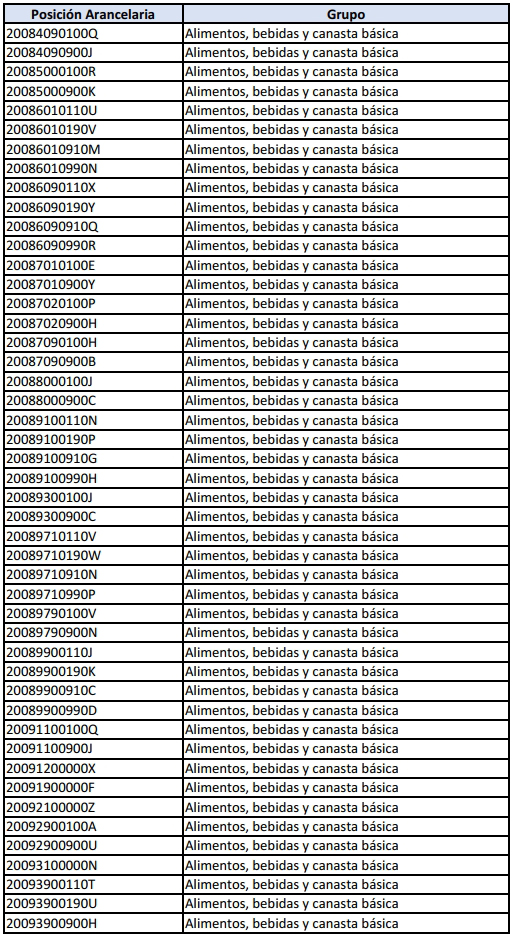

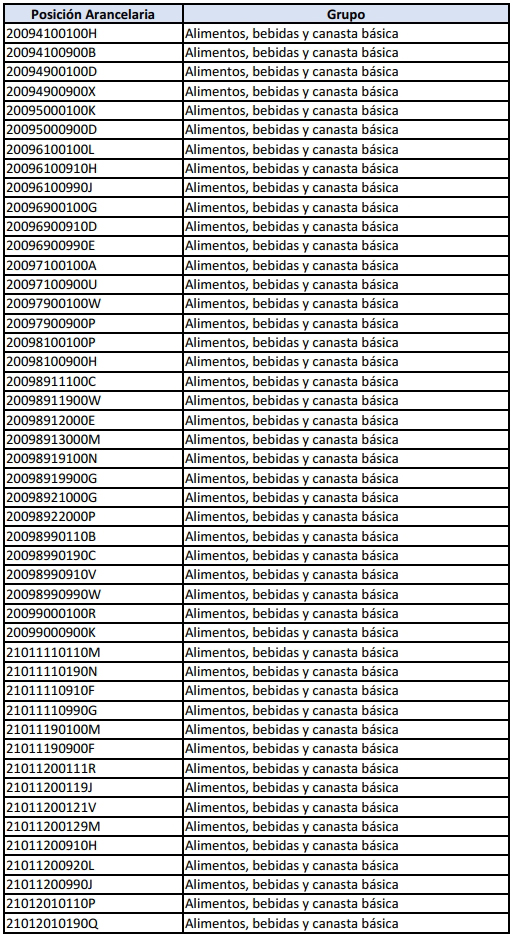

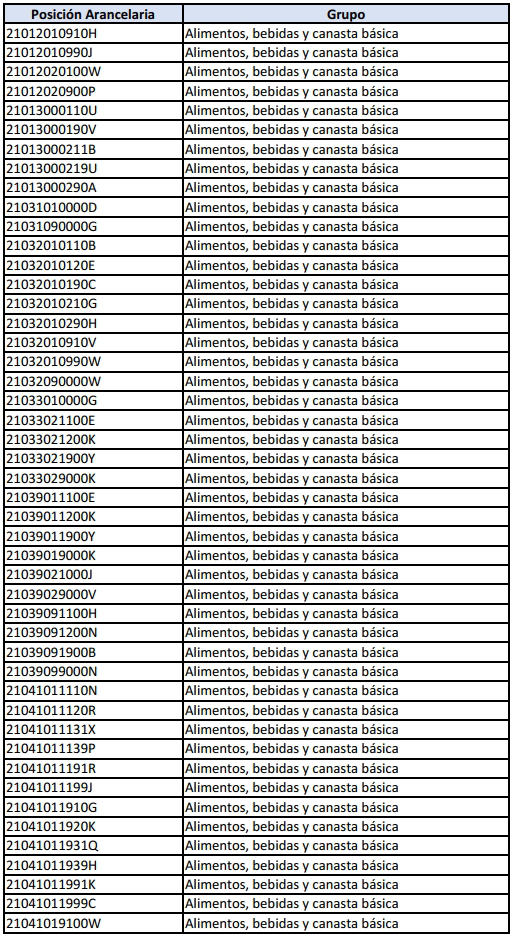

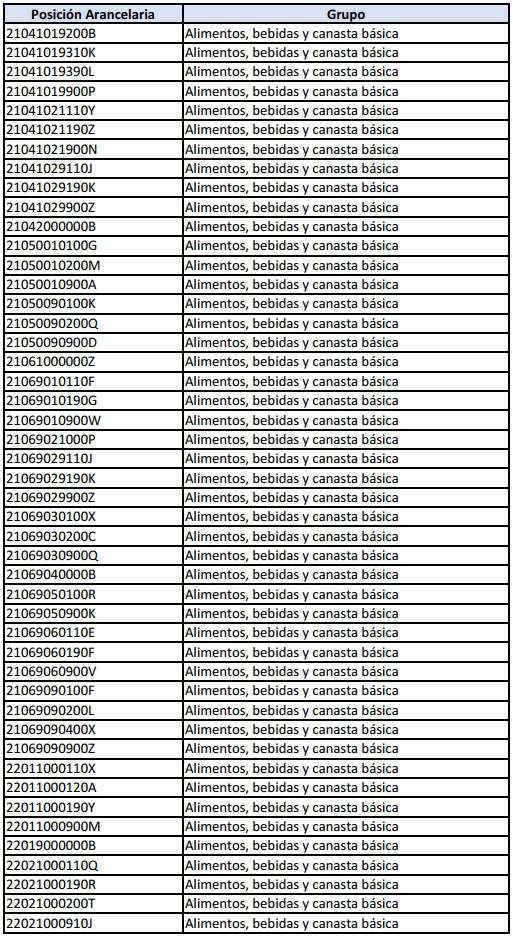

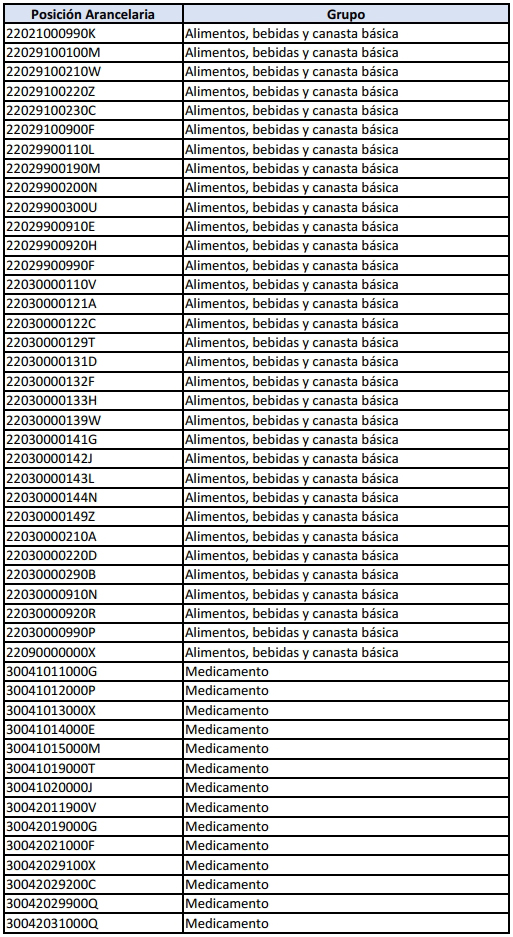

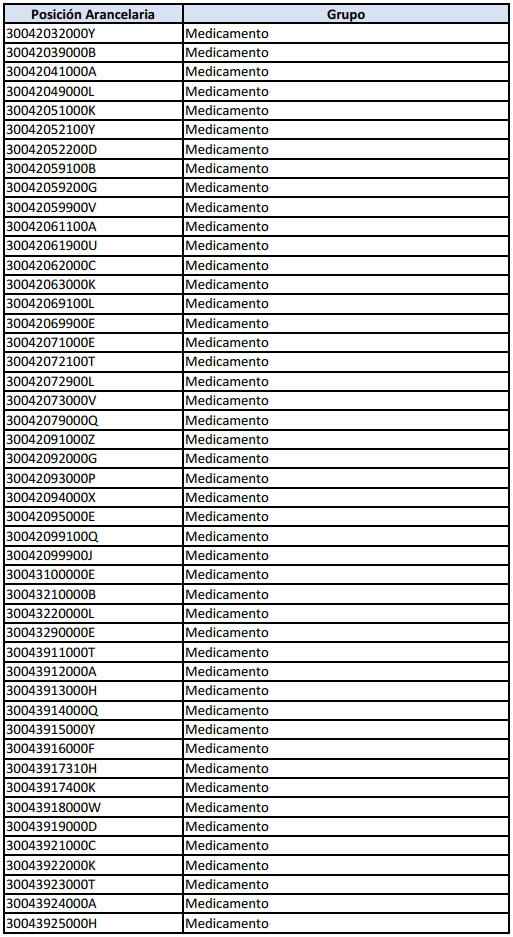

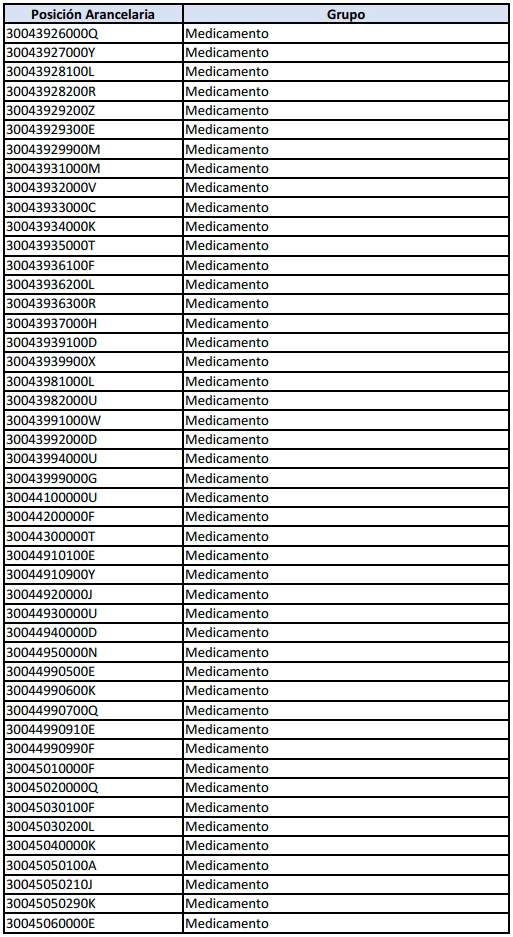

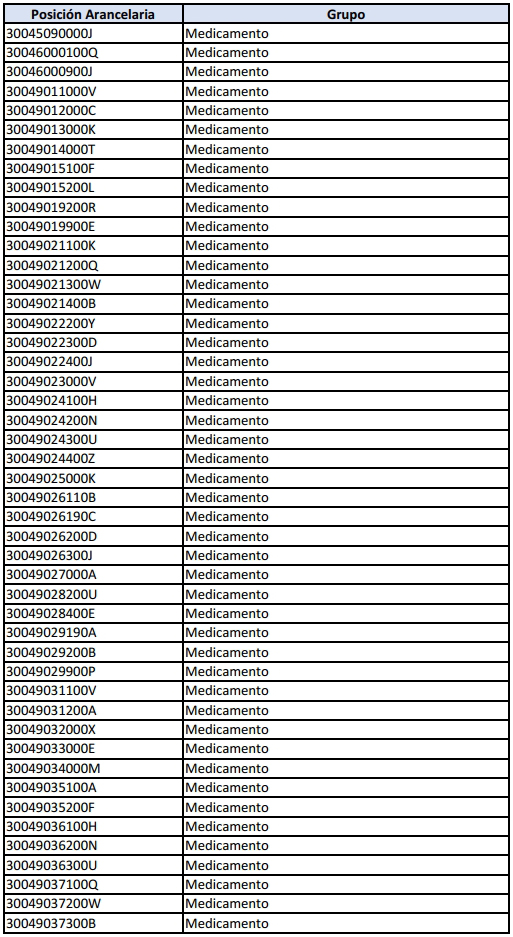

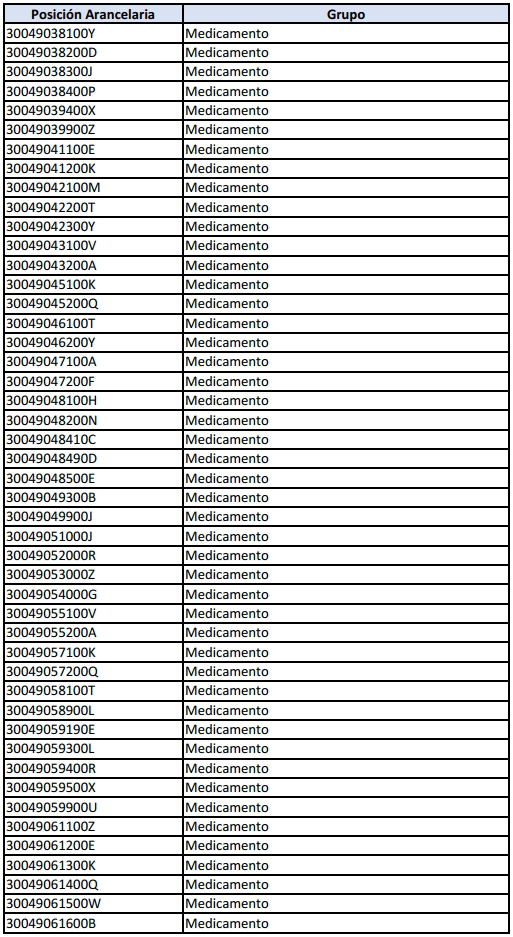

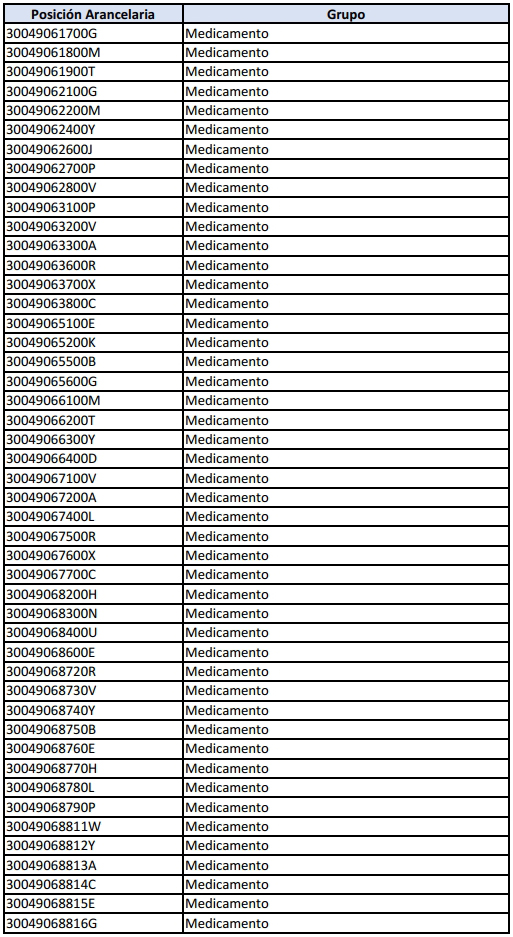

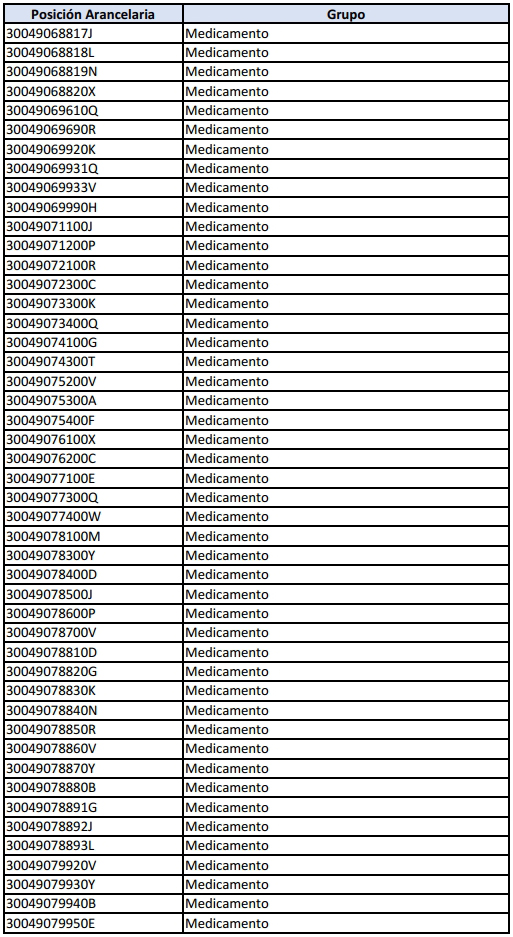

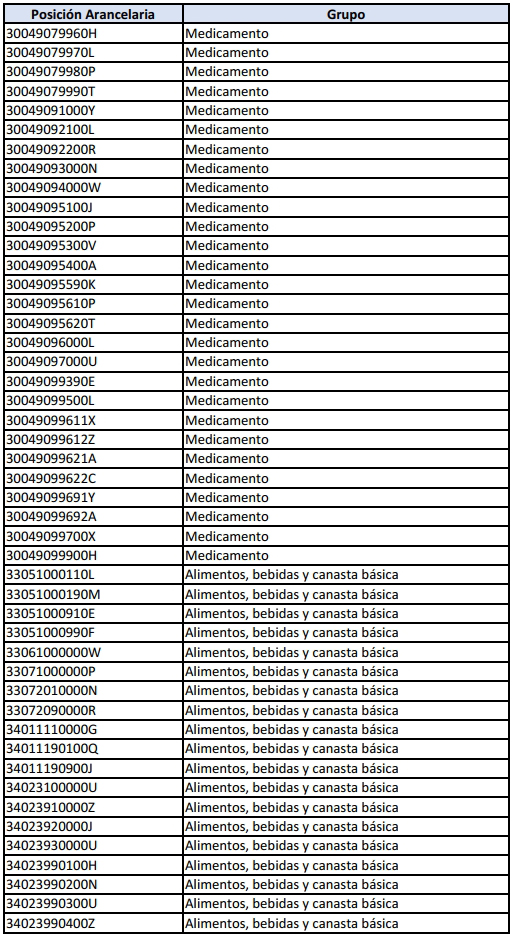

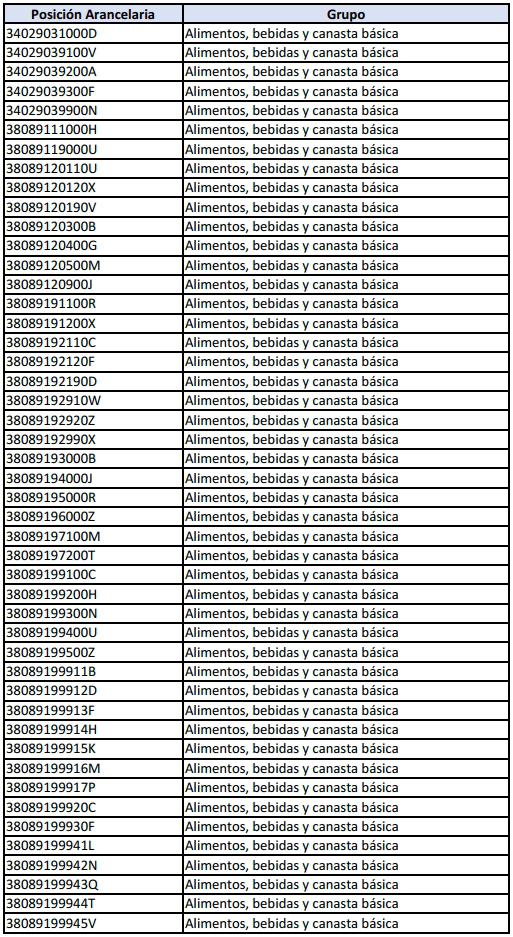

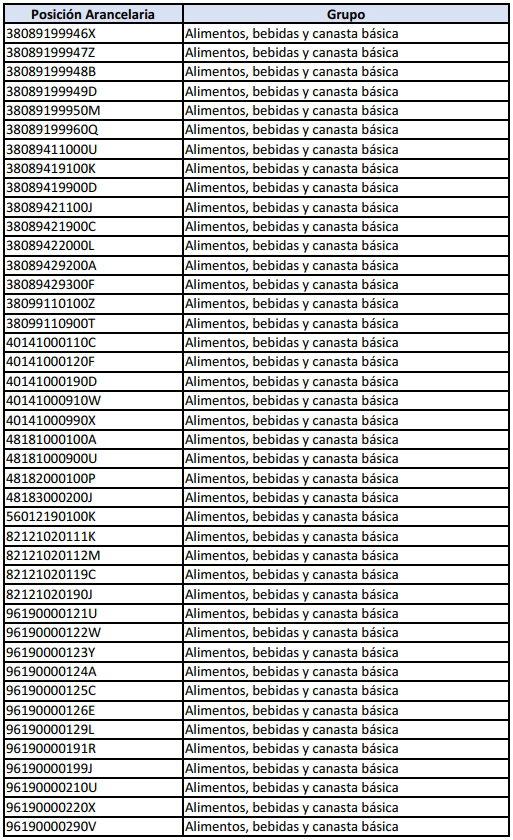

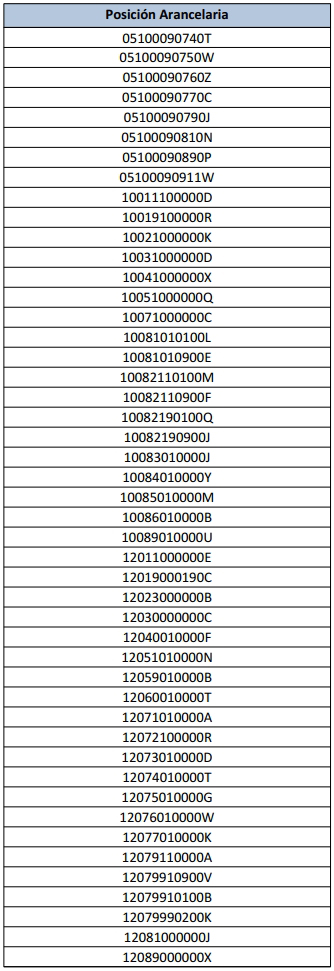

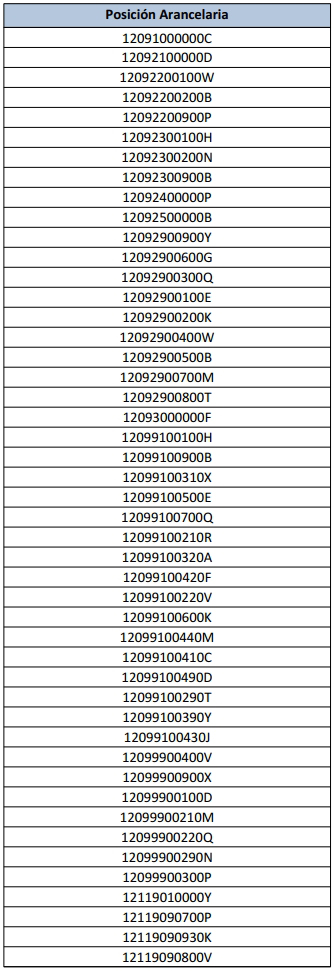

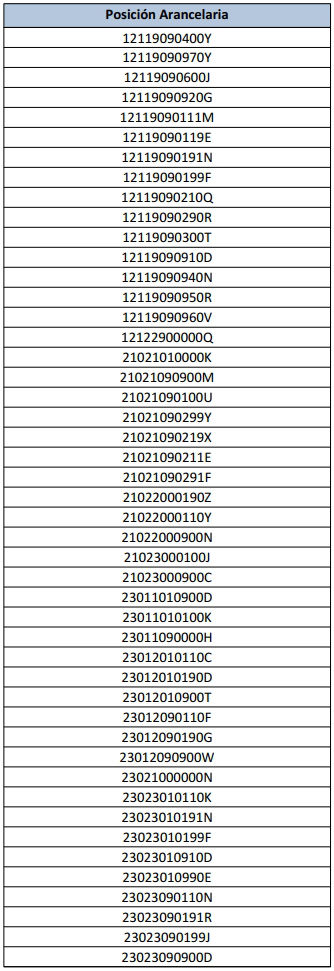

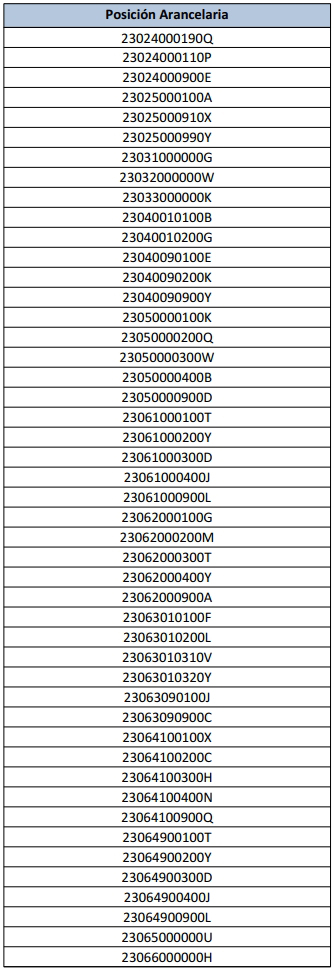

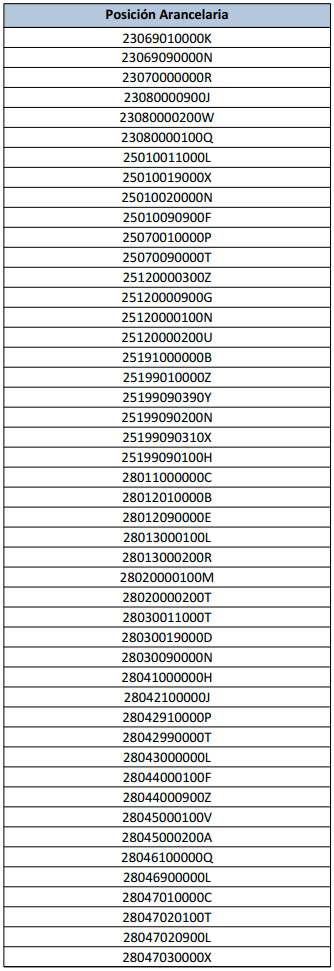

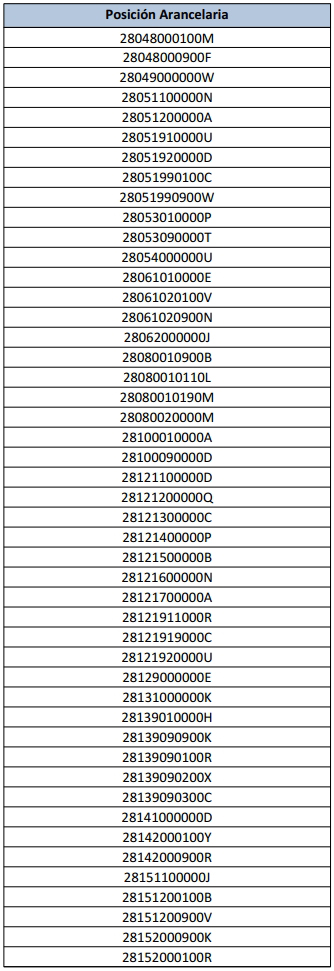

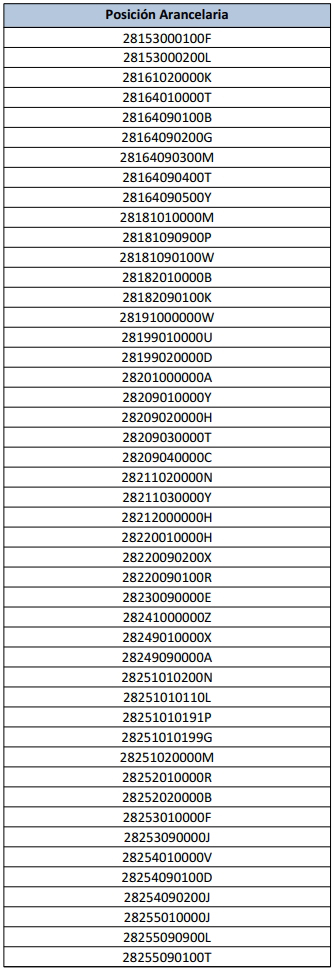

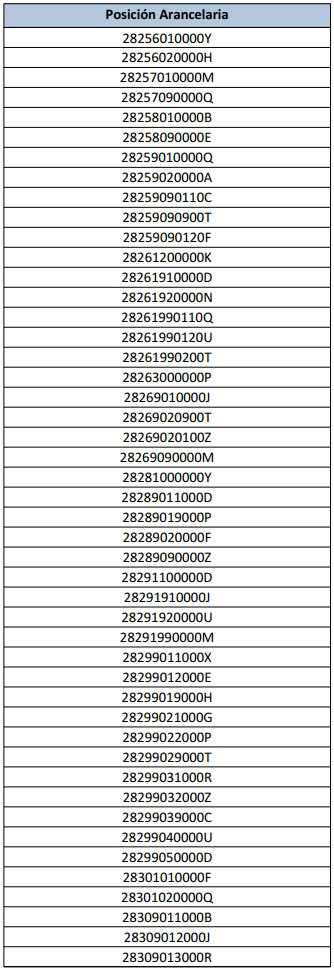

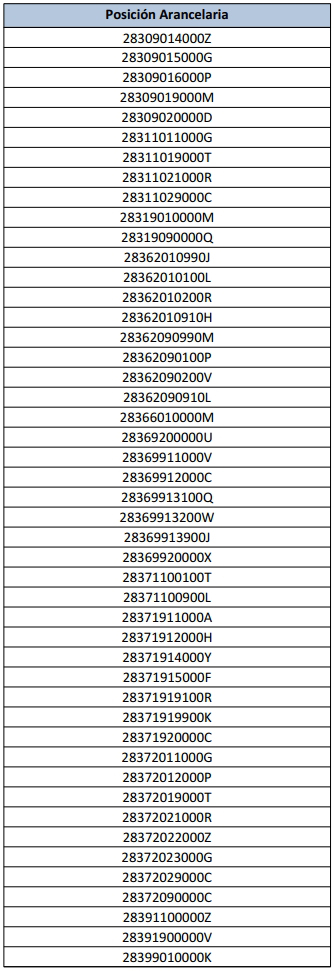

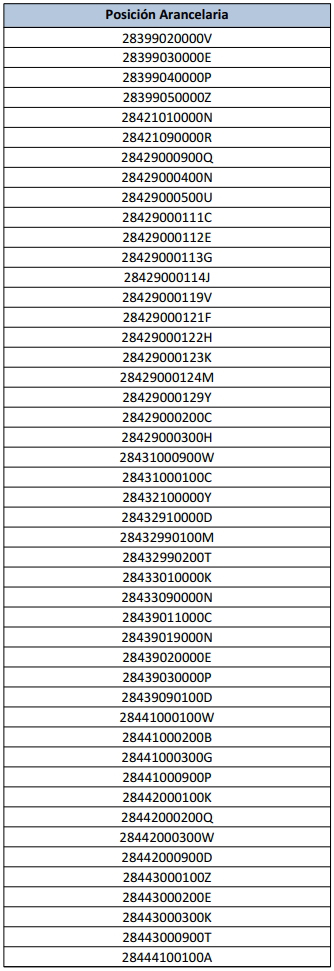

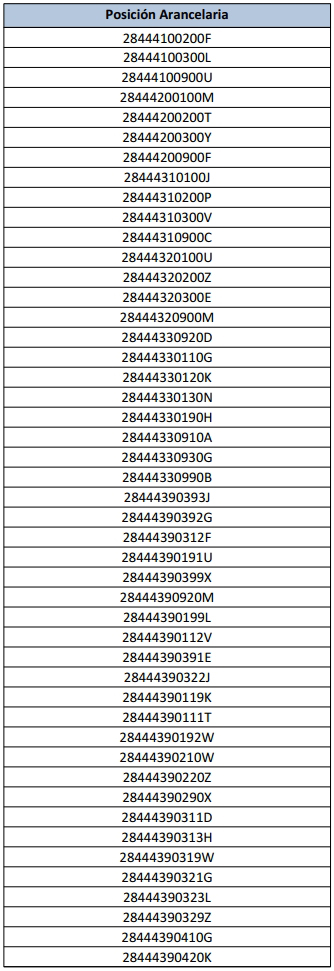

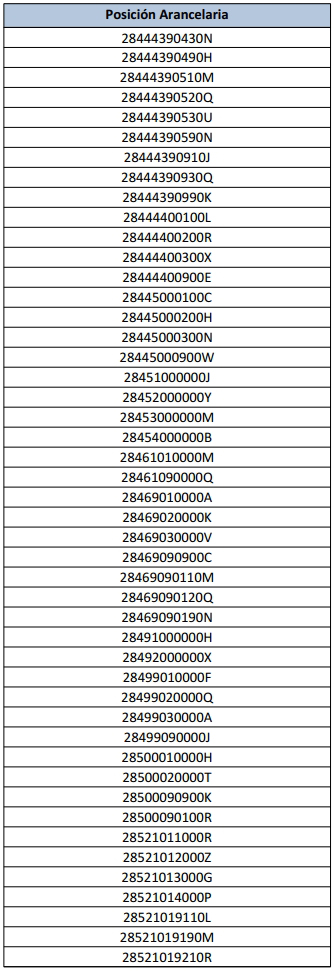

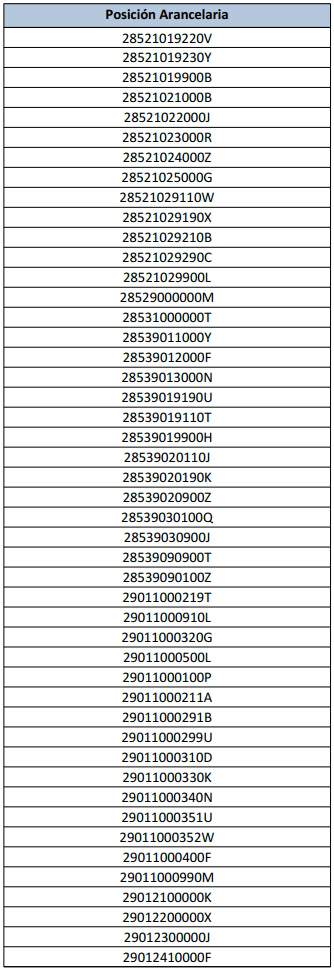

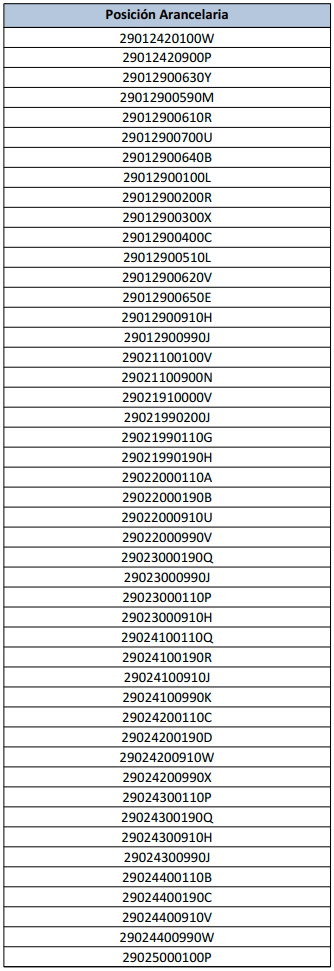

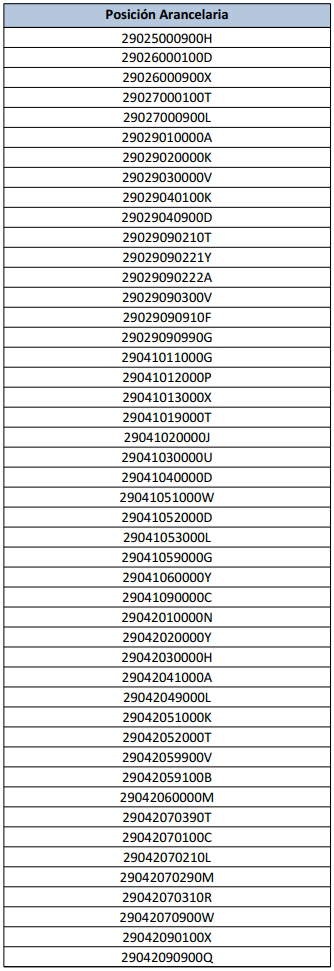

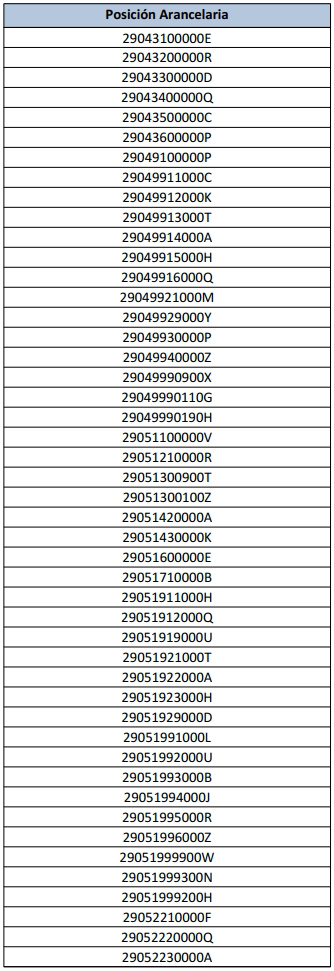

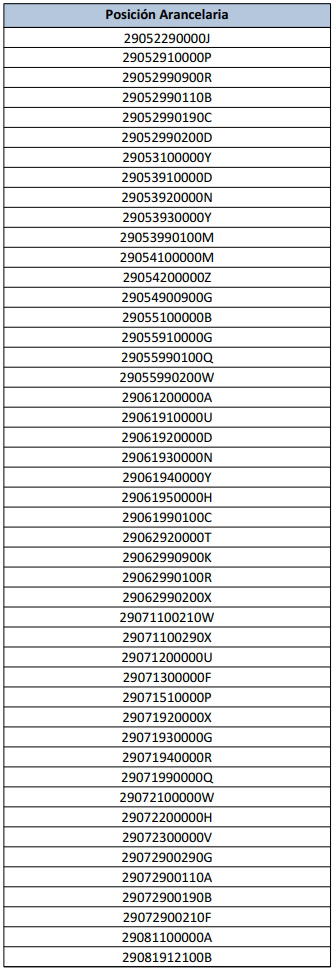

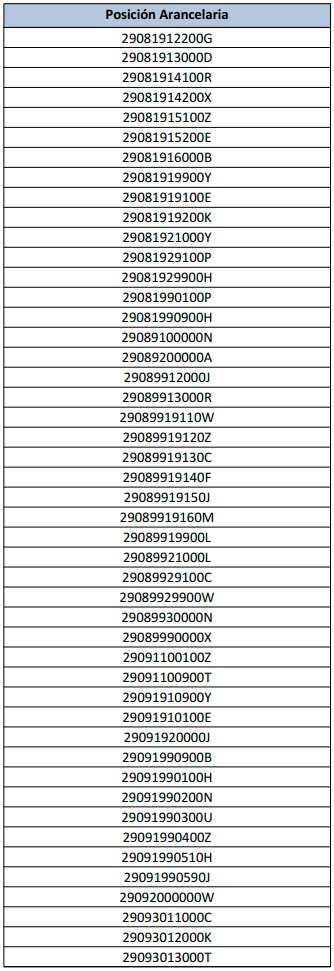

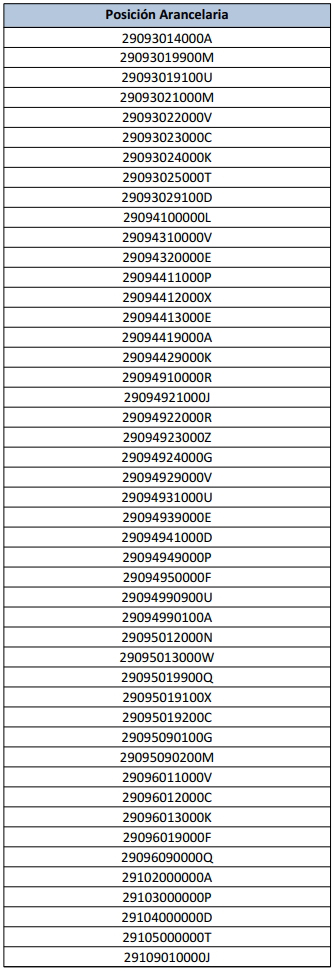

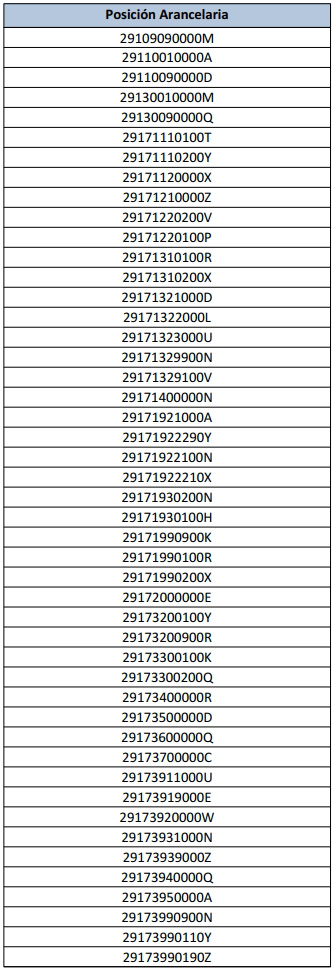

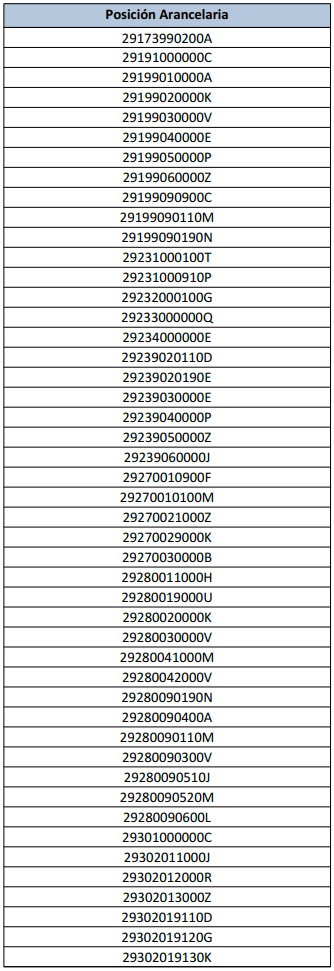

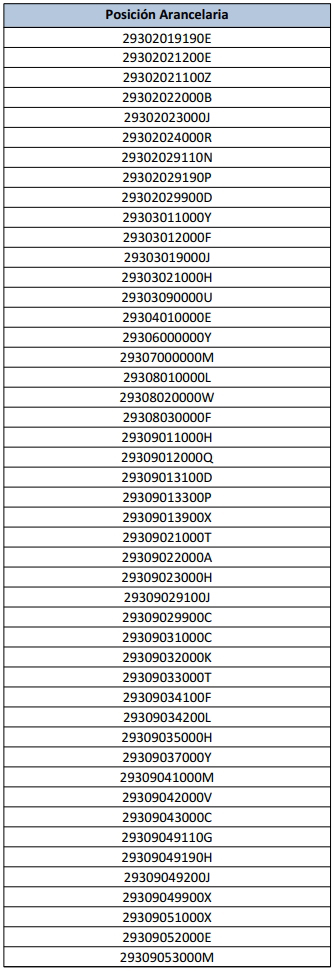

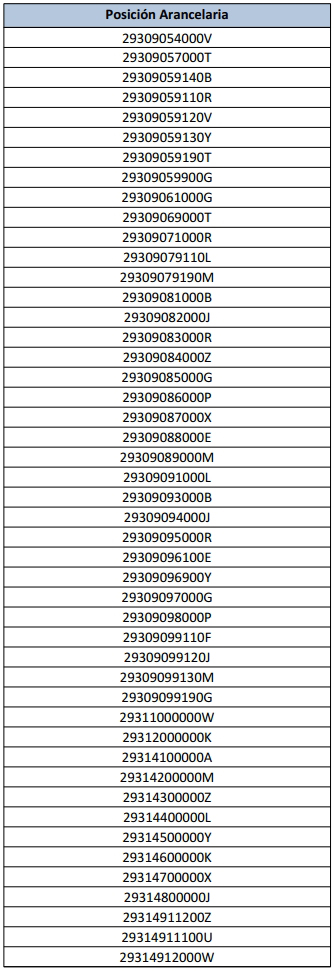

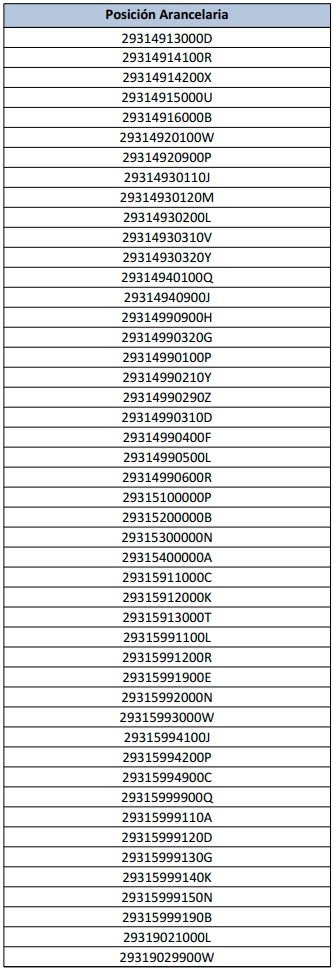

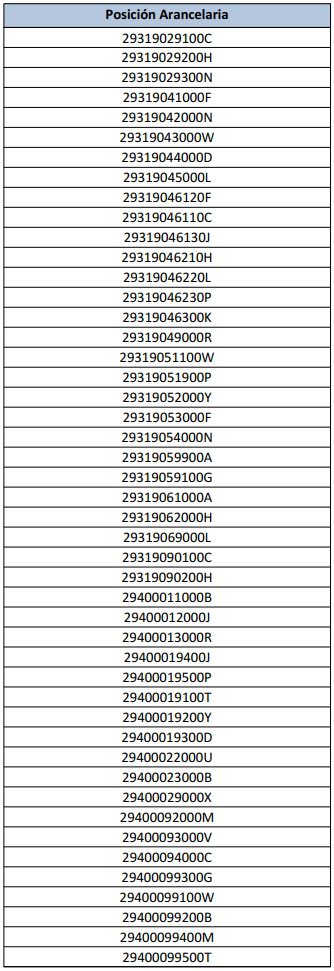

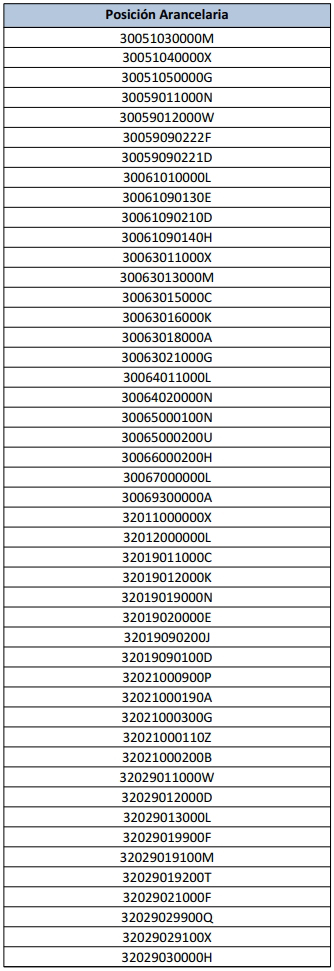

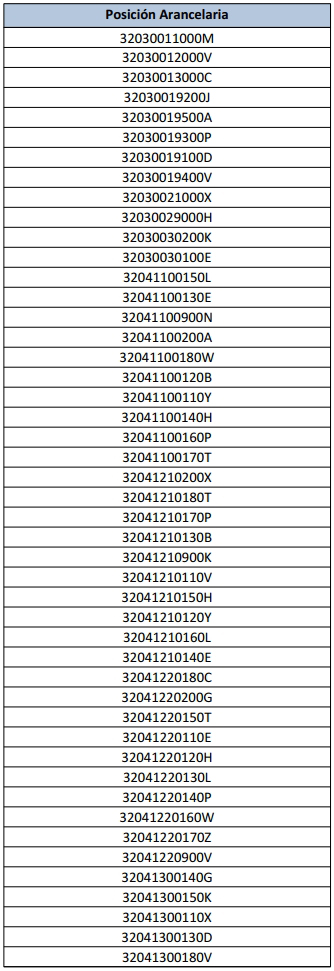

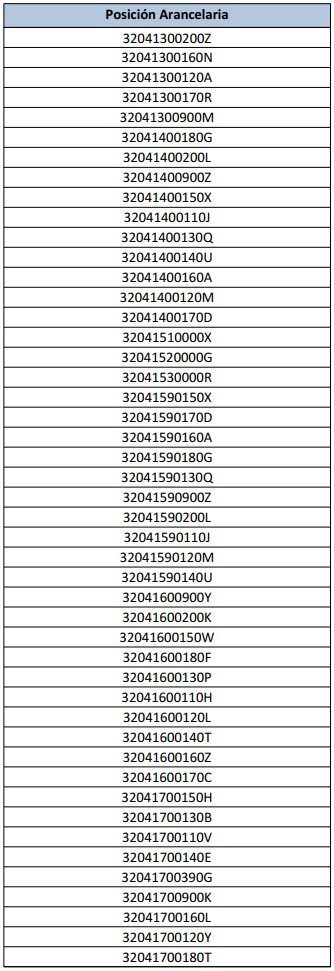

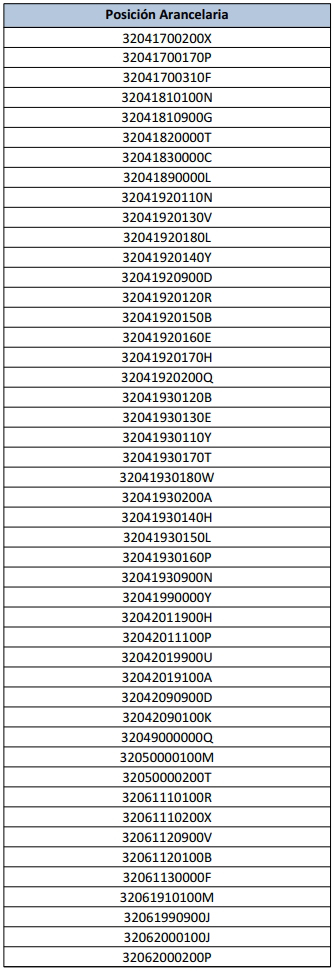

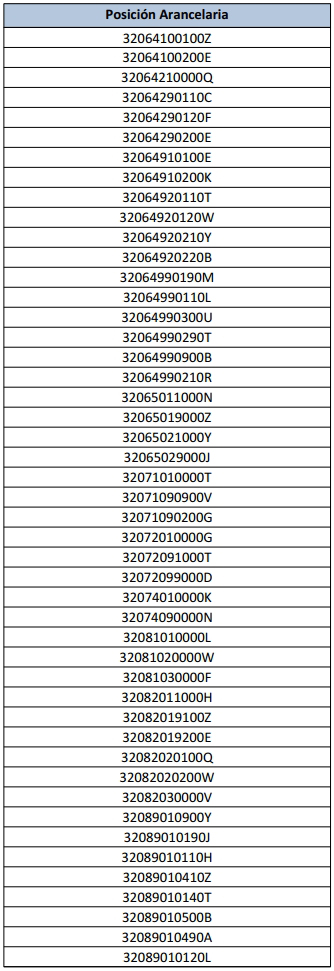

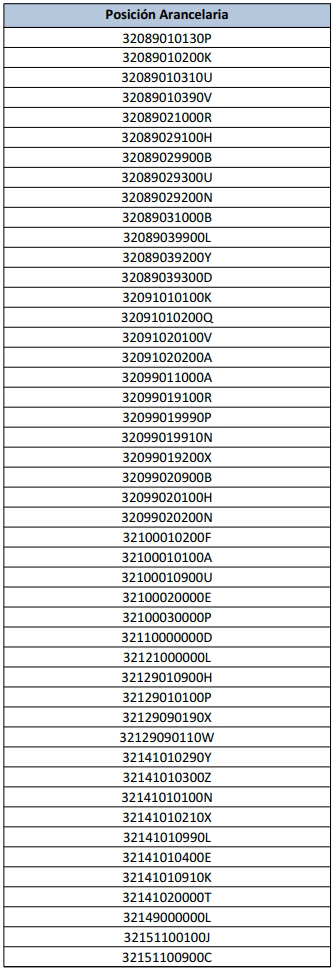

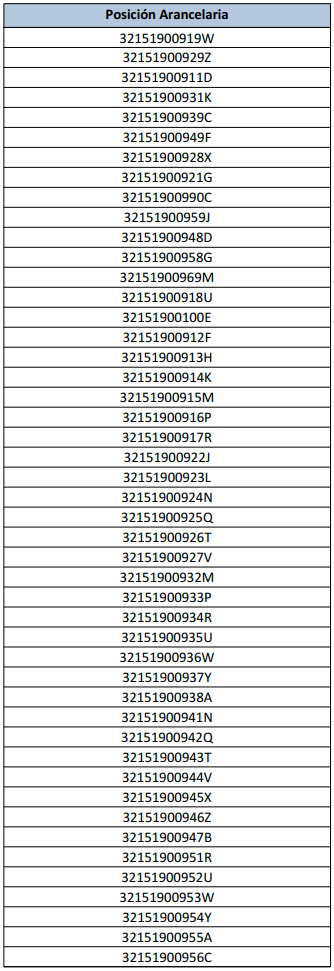

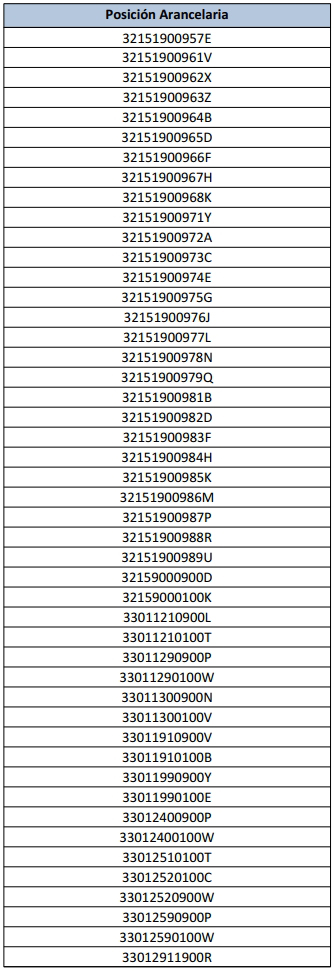

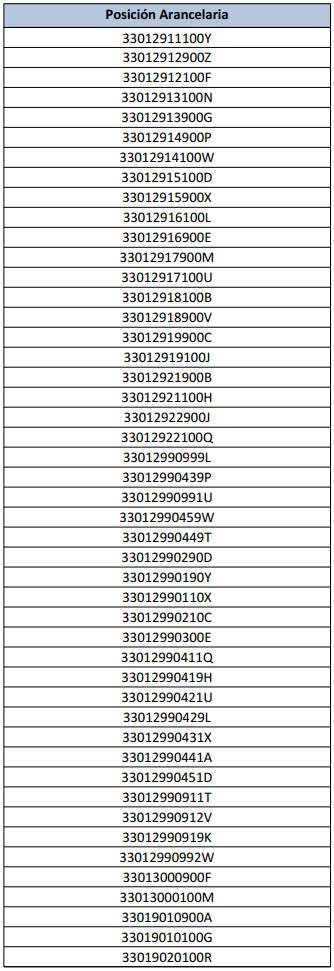

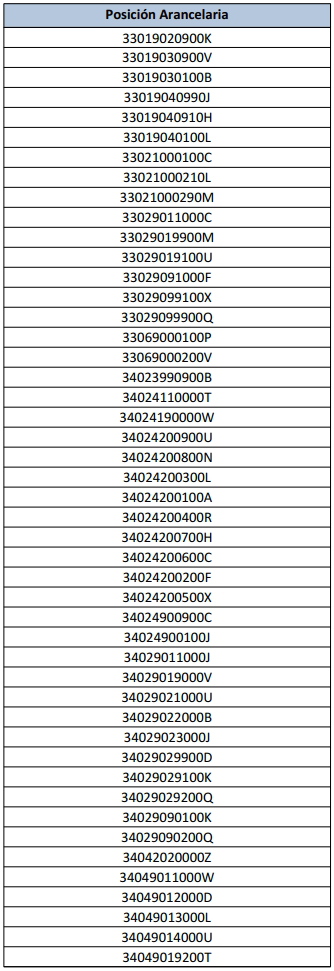

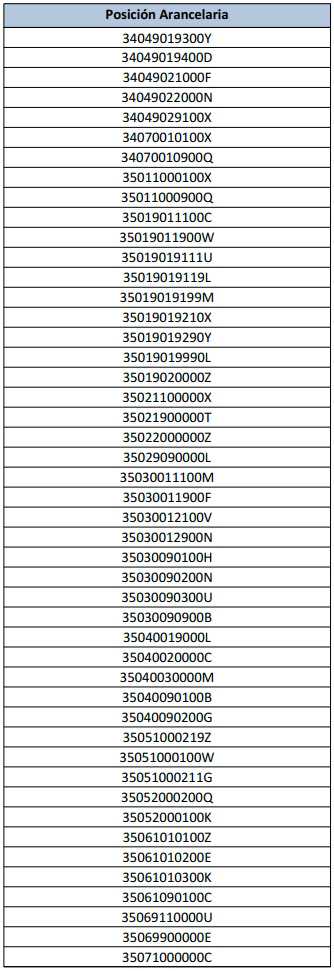

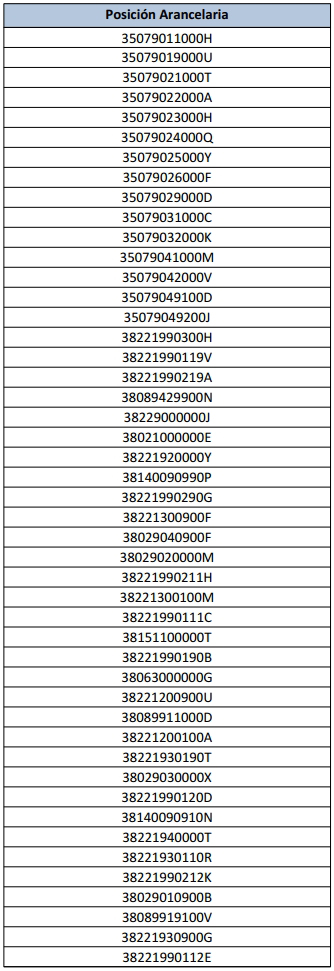

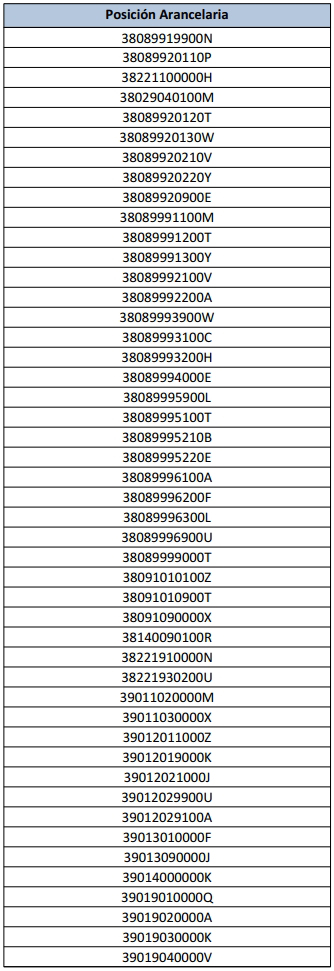

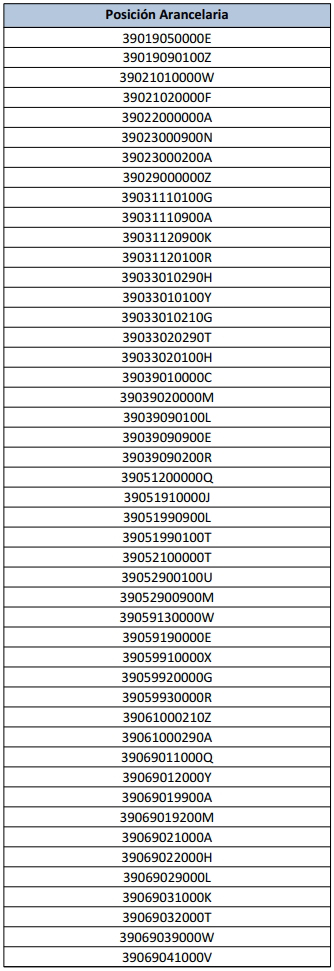

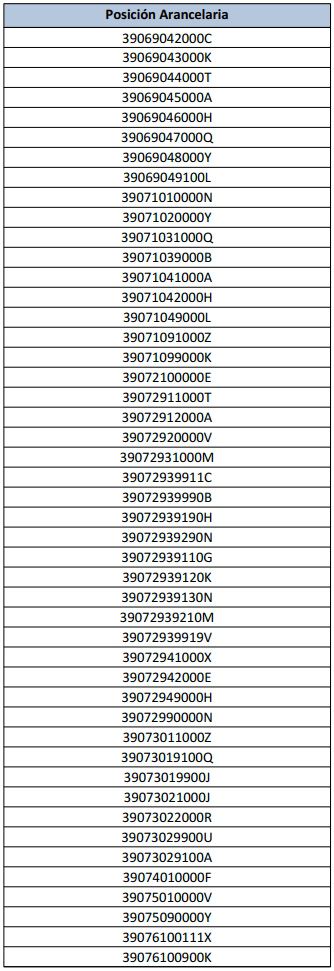

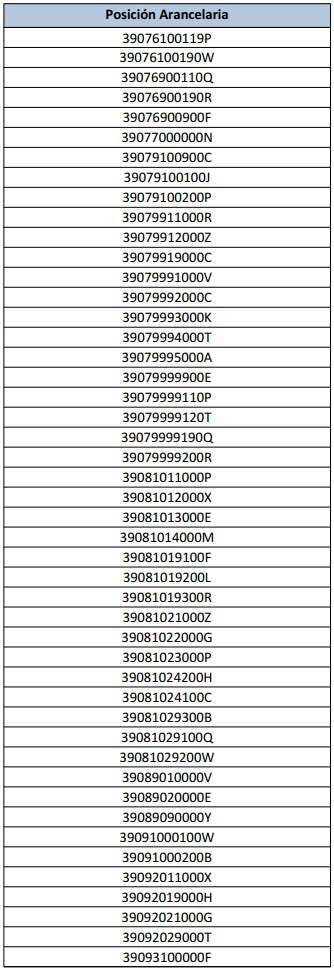

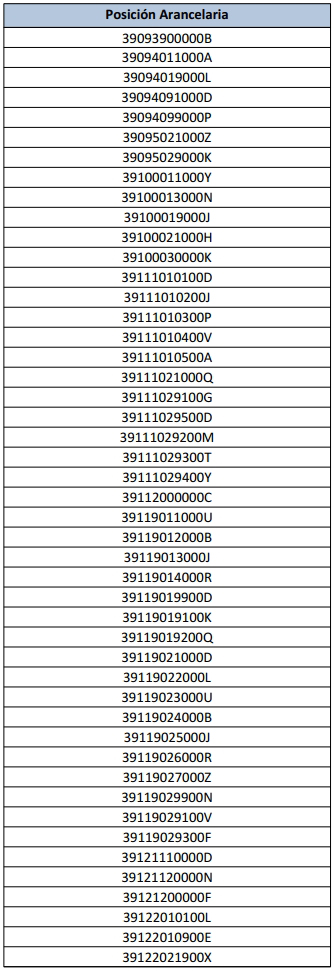

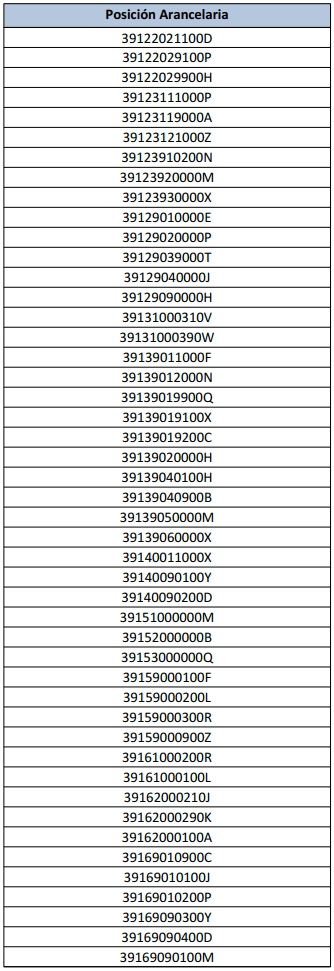

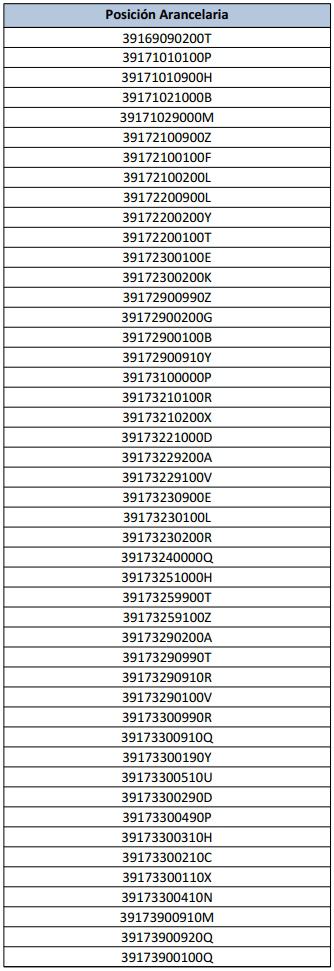

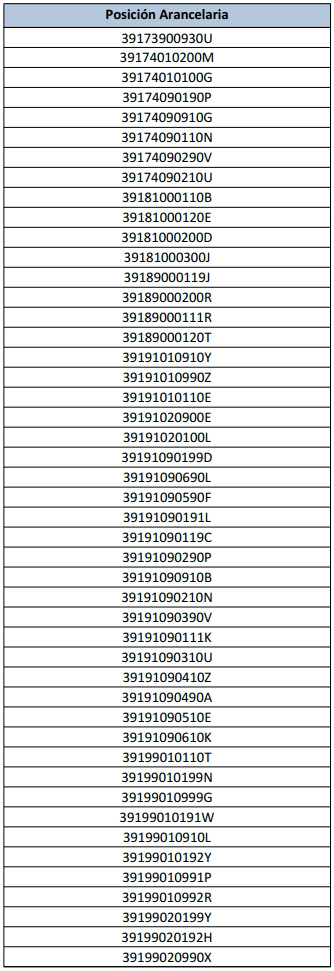

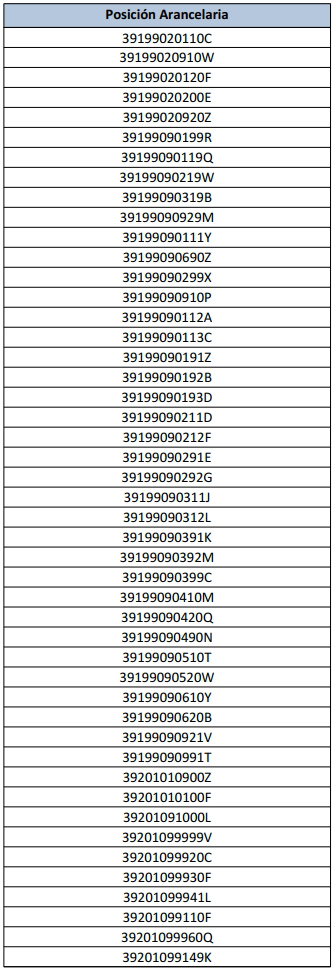

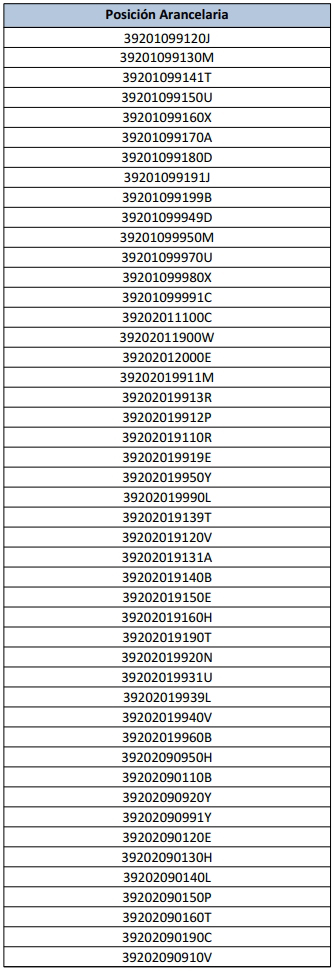

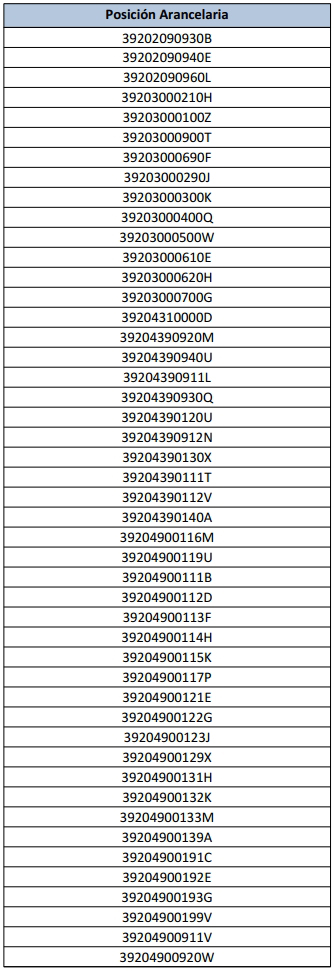

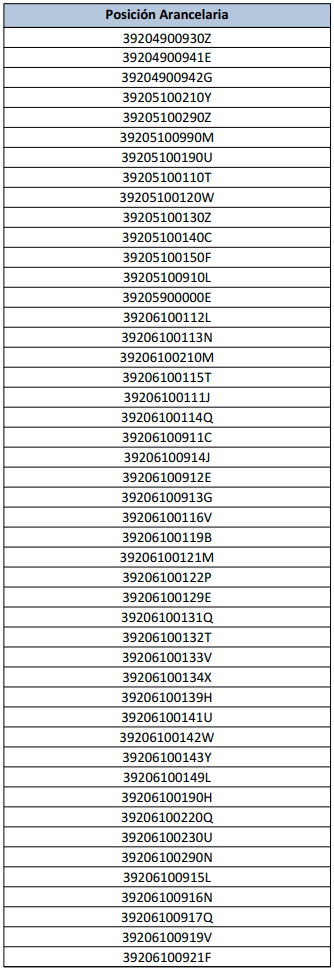

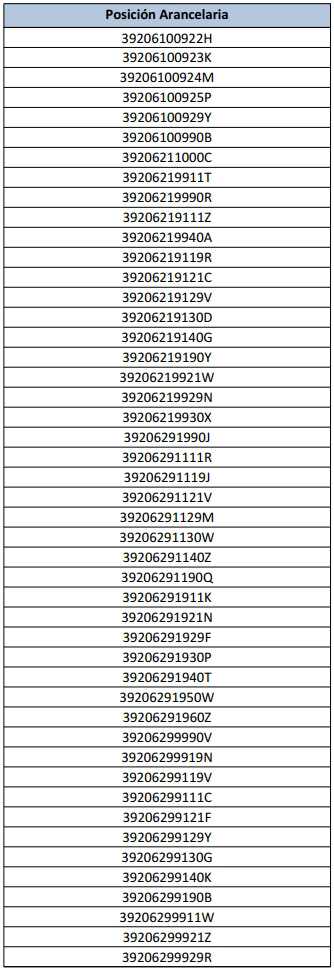

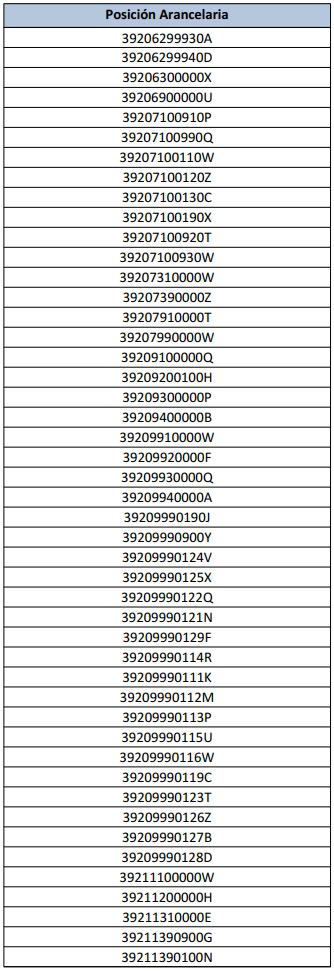

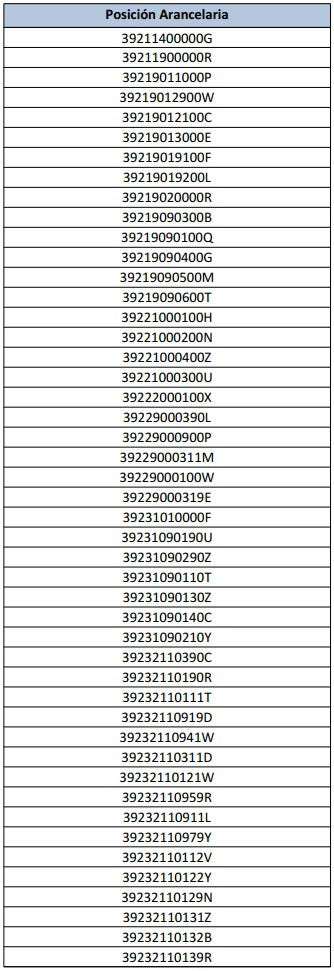

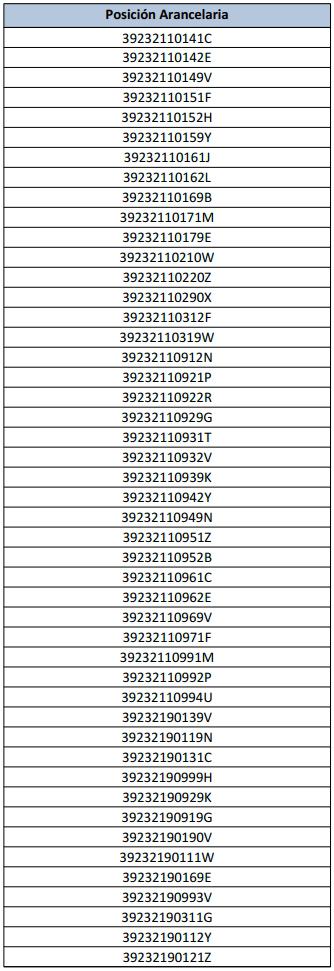

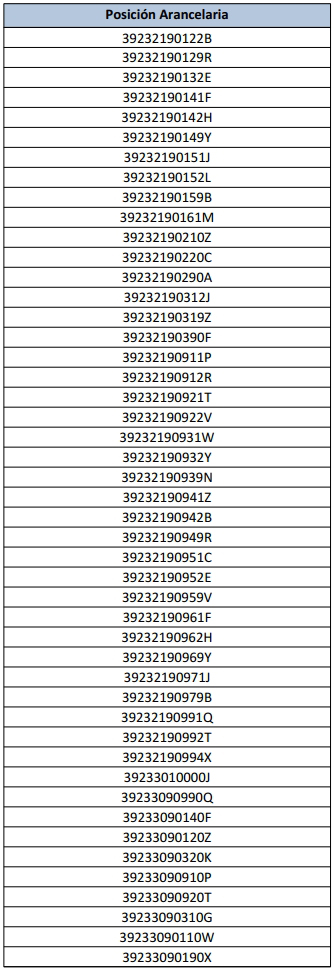

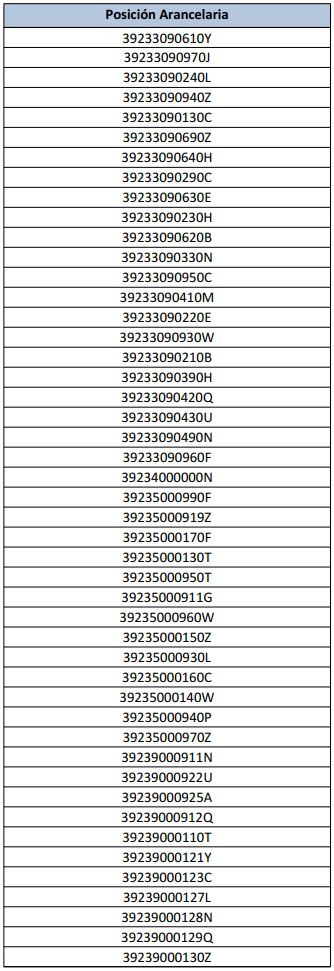

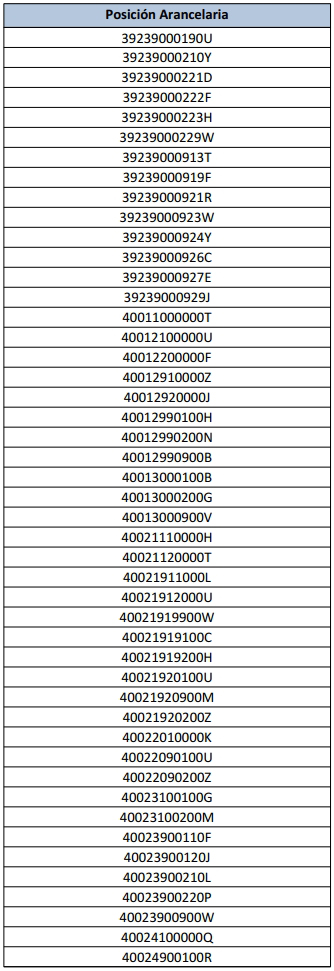

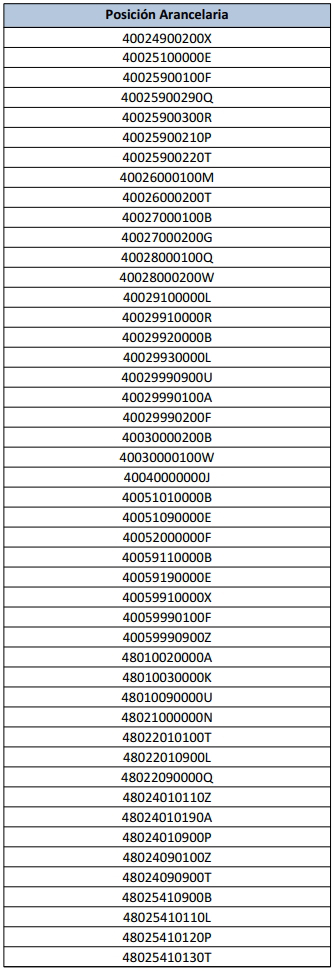

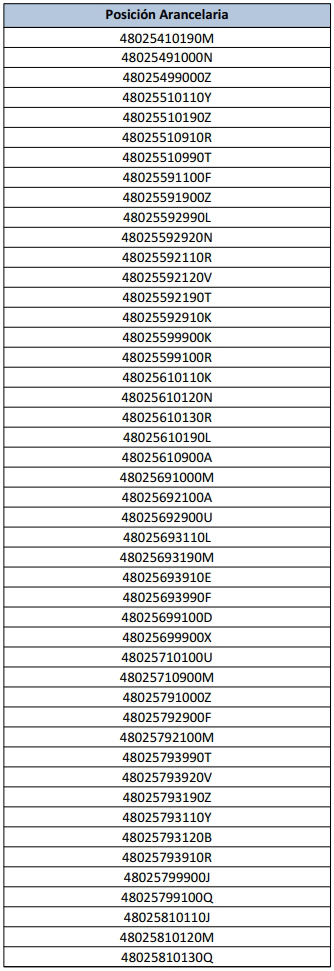

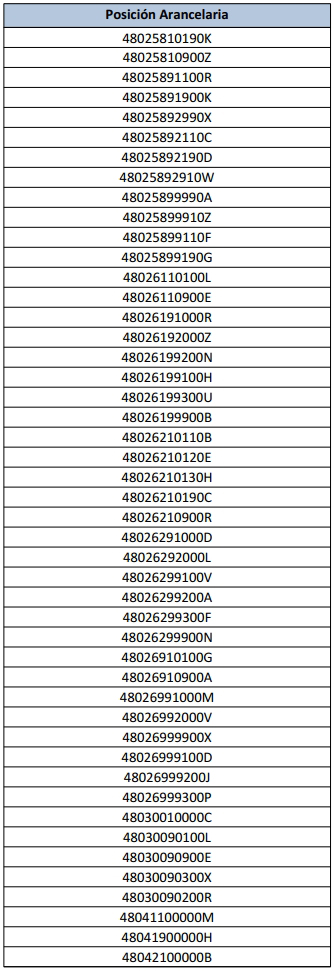

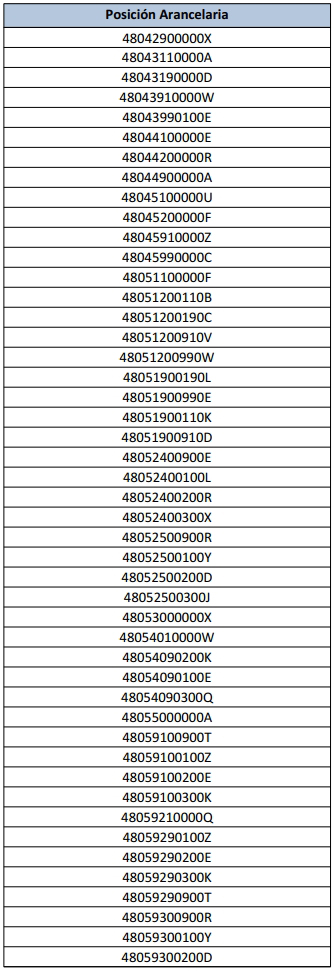

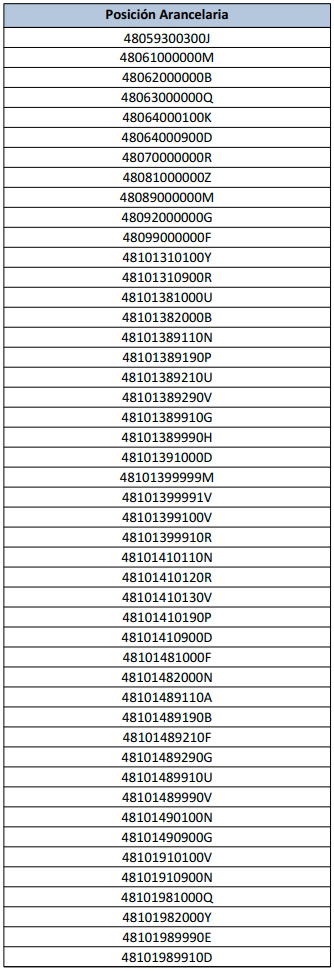

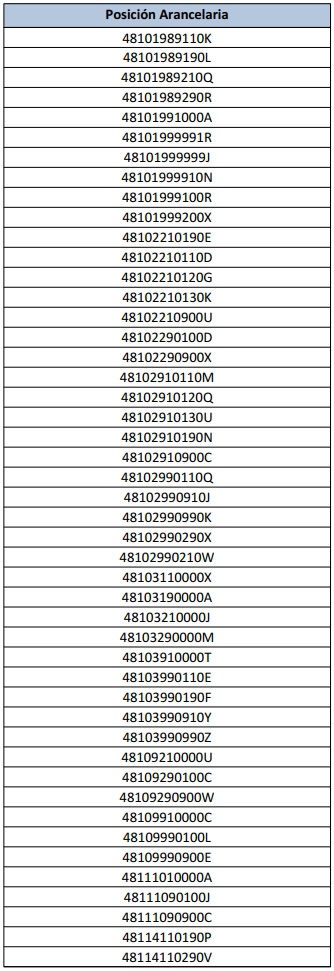

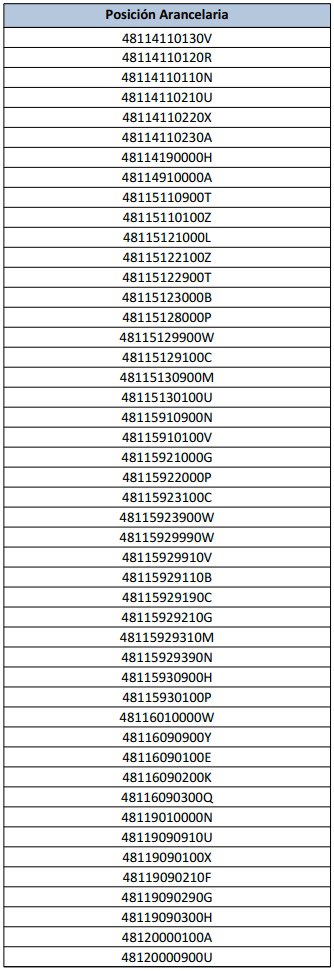

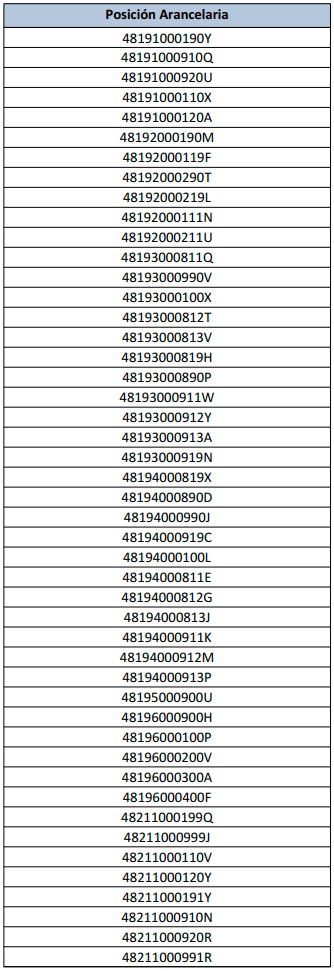

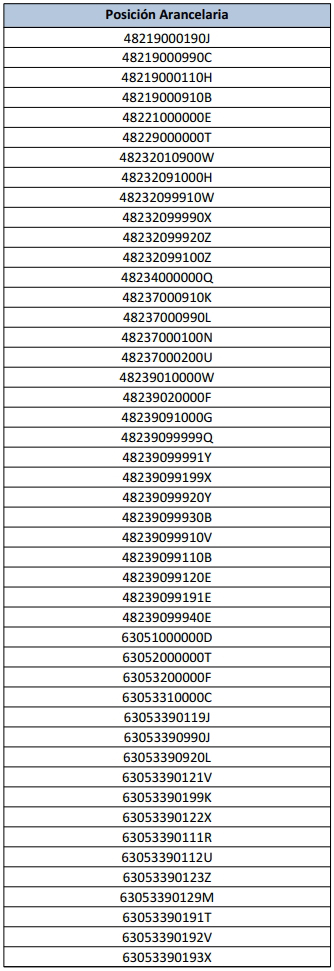

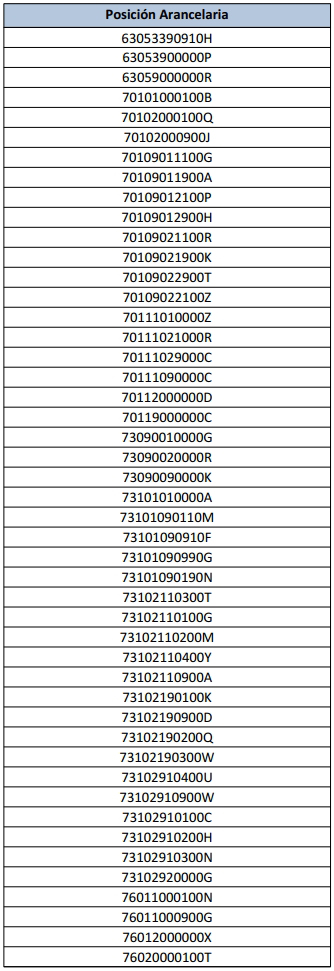

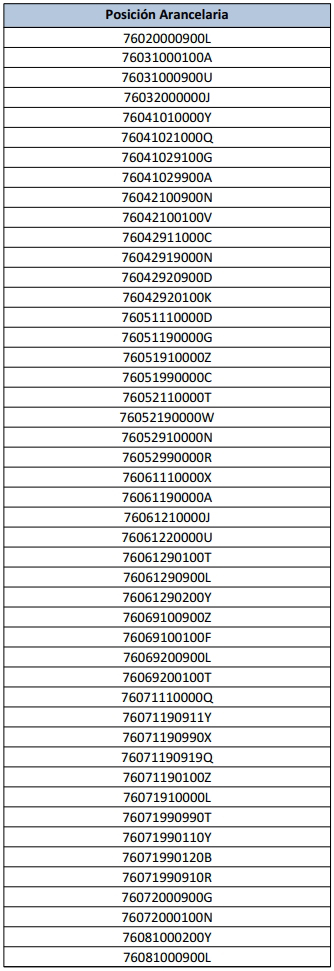

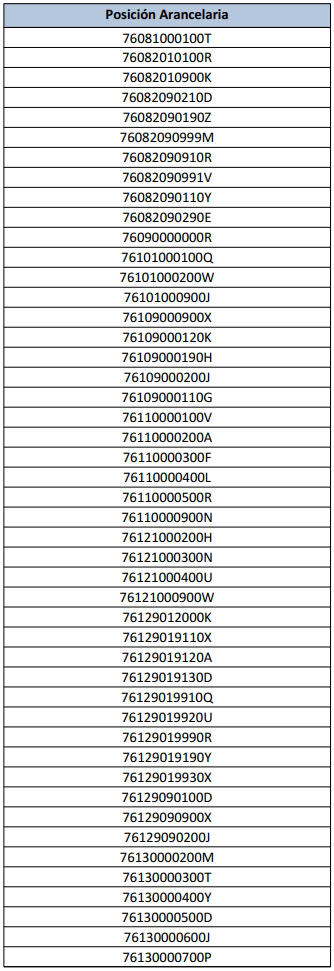

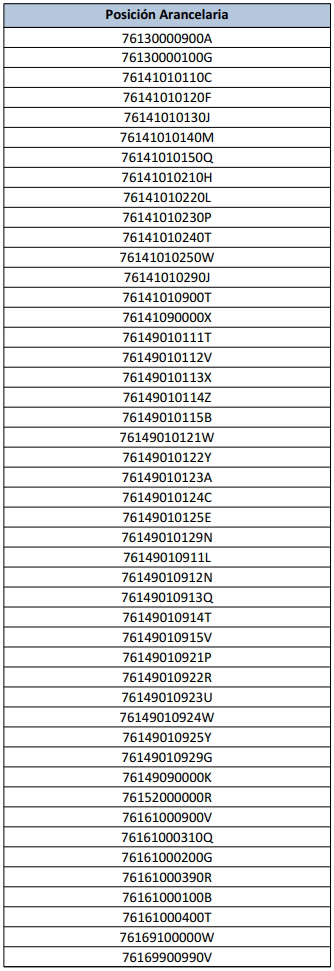

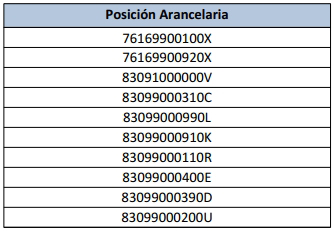

8. Que correspondan a las posiciones arancelarias de la Nomenclatura

Común del Mercosur (NCM) que se consignan en el Anexo de la presente

resolución general.)

(Nota Infoleg: por art. 1° de la Resolución General N° 5623/2024 B.O. 30/12/2024, se sustituye la expresión “…hasta el día 31 de diciembre de 2024…”, por la expresión “…hasta el día 31 de diciembre de 2025…”, en la Resolución General Nº 5490/2024, Vigencia: el día de su publicación en el Boletín Oficial)

(Nota Infoleg: por art. 1° de la Resolución General N° 5501/2024 de la AFIP B.O. 16/4/2024 se incorpora transitoriamente, hasta el vencimiento del

plazo dispuesto por la Resolución General N° 5.490, como punto 9. del

presente artículo el siguiente:

Vigencia a partir del día de su publicación en el Boletín Oficial.

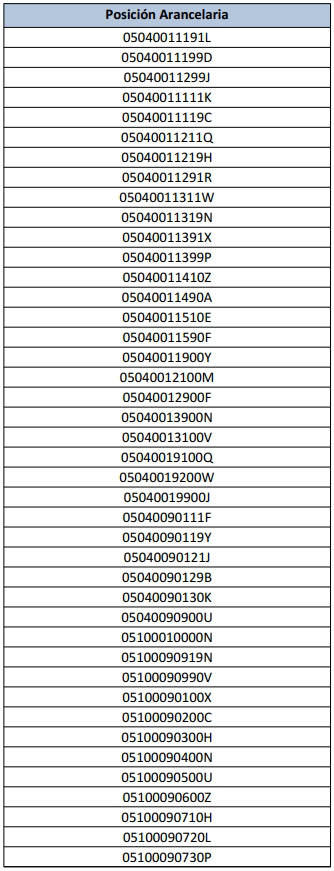

9. Que correspondan a las posiciones arancelarias de la Nomenclatura

Común del Mercosur (NCM) que se consignan en el Anexo II de la presente

resolución general y que sean realizadas exclusivamente por empresas

que, al momento de la importación, tengan vigente el “Certificado

MiPyME” obtenido de conformidad con lo dispuesto por la Resolución N°

220 del 12 de abril de 2019 de la ex Secretaría de Emprendedores y de

la Pequeña y Mediana Empresa del entonces Ministerio de Producción y

Trabajo y sus modificatorias.)

(Nota Infoleg: por art. 1° de la Resolución General N° 5623/2024 B.O. 30/12/2024, se sustituye la expresión “…hasta el día 31 de diciembre de 2024…”, por la expresión “…hasta el día 31 de diciembre de 2025…”, en la Resolución General Nº 5490/2024, Vigencia: el día de su publicación en el Boletín Oficial)

AGENTE DE PERCEPCION

Art. 4º — A los fines del citado régimen actuará en carácter de agente de percepción la Dirección General de Aduanas.

BASE IMPONIBLE. ALICUOTA APLICABLE

Art. 5º — Las importaciones estarán sujetas, de corresponder, a la

percepción del impuesto mediante la aplicación de la alícuota del SEIS

POR CIENTO (6%) sobre el precio normal definido para la aplicación de

los derechos de importación, al que se agregarán todos los tributos a

la importación o con motivo de ella y las tasas que pudieran

corresponder.

De tratarse de la importación definitiva de bienes que tengan como

destino el uso o consumo particular del importador, la alícuota a

aplicar será del ONCE POR CIENTO (11%).

(Artículo sustituido por art. 1° de la Resolución General N° 4579/2019 de la AFIP B.O. 17/9/2019. Vigencia: a partir del

décimo día hábil administrativo siguiente al de su publicación en el

Boletín Oficial)

Art. 6º — En el caso de operaciones en las que corresponda liquidar impuestos internos o impuesto al valor agregado, la percepción procederá sobre la base imponible definida en el primer párrafo del artículo anterior, previa deducción de los importes que correspondan en concepto de dichos impuestos con motivo de la importación.

CERTIFICADOS DE NO RETENCION

Art. 7º — Los certificados de no retención del impuesto a las ganancias otorgados por esta Administración Federal, de acuerdo con lo previsto en el Artículo 38 de la Resolución General Nº 830, sus modificatorias y complementarias, serán válidos —hasta la finalización de su vigencia—, a los efectos de que la Dirección General de Aduanas no efectúe la percepción establecida por el Artículo 5º de la presente.

(Nota Infoleg: Ver Resolución General N° 5339/2023

de la AFIP B.O. 29/3/2023, suspensión temporaria.

Vigencia: a partir del día de su publicación en el Boletín Oficial y

resultarán de aplicación para las importaciones definitivas

perfeccionadas a partir de dicha fecha. Por Resolución General N° 5624/2024 se prorroga hasta el 30 de junio 2025, la suspension dispuesta por la Resolución General N° 5339/2023,

Vigencia: a partir del día de su publicación en el Boletín Oficial y

resultarán de aplicación para las importaciones definitivas

perfeccionadas a partir del 1° de enero 2025)

SUBFACTURACION

Art. 8º — (Artículo derogado por art. 2° de la Resolución General N° 4579/2019 de la AFIP B.O. 17/9/2019. Vigencia: a partir del

décimo día hábil administrativo siguiente al de su publicación en el

Boletín Oficial)

LIQUIDACION Y DECLARACION DE LAS PERCEPCIONES

Art. 9º — La liquidación de la percepción se efectuará en el momento de liquidación de los derechos y demás gravámenes que correspondan a la operación de importación, y se ingresará según el procedimiento previsto para las obligaciones aduaneras registradas en el Sistema Informático MARIA (SIM), conforme a las Resoluciones Generales Nº 1917 y su complementaria, y Nº 2161, según corresponda.

Art. 10. — Los importadores deberán declarar

en el Sistema Informático MARIA (SIM):

a) Como datos complementarios: el domicilio del establecimiento

“DOMICIL.ESTABLEC” y la fecha de inicio de actividad “FECHAINIC.ACTIV”.

b) De tratarse de una importación destinada al mercado interno: el

código de opción “COMERC” de la lista de opciones “GANANCIASOP3” -

“Opciones de pago de Impuesto a las Ganancias”.

c) De tratarse de una importación destinada al uso o consumo particular

del importador —reservado únicamente a personas de existencia física—:

el código de opción “USOPAR” de la lista de opciones “GANANCIASOP3” -

“Opciones de pago de Impuesto a las Ganancias”.

d) De tratarse de la excepción establecida en el punto 1. del Artículo

3º: el código de ventaja “REIMPORTACION”.

e) De tratarse de la excepción dispuesta en el punto 2. del Artículo

3º: el código de texto a validar “GANTEXVAL”, validado afirmativamente.

f) De tratarse de las operaciones de importación a que se refiere el

punto 3. del Artículo 3º: el destino que se le asignará al bien

importado seleccionando la opción “BDEUSO” de la lista de opciones

“GANANCIASOP3”.

g) De tratarse de la excepción dispuesta en el punto 4. del Artículo

3º: el código de ventaja “OBRASDEARTESBEN”.

h) De tratarse de los casos previstos en el Artículo 2º: el código de

ventaja “GANEXIREGPROMOC”.

i) De tratarse de los casos previstos en el Artículo 7º: el código de

ventaja “GANANEXIMICION”.

(Artículo sustituido por art.

1° pto. 3 de la Resolución

General N° 3373/2012

de la AFIP B.O. 24/8/2012. Vigencia: a partir del décimo día

hábil siguiente al de su publicación en el Boletín Oficial, inclusive)

Art. 11. — Las declaraciones efectuadas en el artículo que precede —a través de las validaciones que en cada caso correspondan— revestirán el carácter de declaración jurada.

DISPOSICIONES GENERALES

Art. 12. — El monto de las percepciones efectuadas tendrá para los responsables inscriptos el carácter de impuesto ingresado, y se computará por éstos en la declaración jurada del período fiscal anual correspondiente.

En los casos previstos en el tercer párrafo del Artículo 5º, de resultar un remanente a favor del responsable, el mismo podrá ser computado por éste como pago a cuenta del impuesto creado por Ley Nº 23.966, Título VI de Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus modificaciones.

Art. 13. — Las disposiciones de la Resolución General Nº 830, sus modificatorias y complementarias, resultarán de aplicación en todos los aspectos no previstos en esta resolución general.

Art. 14. — Deróganse, a partir de la vigencia de la presente, las Resoluciones Generales Nº 3543 (DGI), el Artículo 2º de la Resolución General Nº 3955 (DGI), el Artículo 2º de la Resolución General Nº 3964 (DGI), la Resolución General Nº 11, el inciso b) del Artículo 2º de la Resolución General Nº 1908, la Circular 1277/92 (DGI) y el punto 3 de la Circular Nº 1345/96 (DGI), sin perjuicio de la aplicación a los hechos y situaciones acaecidos durante su vigencia.

No obstante, mantienen su vigencia las disposiciones referidas a la Resolución General Nº 3431 (DGI), sus modificatorias y complementarias, establecidas por la Resolución General Nº 11.

Art. 15. — Las disposiciones de la presente resolución general entrarán en vigencia a partir del primer día del segundo mes siguiente al de su publicación en el Boletín Oficial.

Toda cita efectuada en normas vigentes respecto de la Resolución General Nº 3543 (DGI), sus modificatorias y complementarias, debe entenderse referida a la presente resolución general, para lo cual —cuando corresponda— deberán considerarse las adecuaciones normativas aplicables en cada caso.

Art. 16. — Regístrese, dése a la Dirección Nacional del Registro Oficial para su publicación, publíquese en el Boletín de la Dirección General de Aduanas y archívese. — Alberto R. Abad.

(Nota Infoleg: por art. 2º de la Resolución General Nº 5490/2024 de la AFIP B.O. 18/03/2024 se incorpora transitoriamente, hasta el día 30 de junio de 2026, como Anexo (IF-2024-00665457-AFIP-SGDADVCOAD#SDGCTI) de la presente Resolución el siguiente:

Vigencia: a partir del día de su publicación en el Boletín Oficial; Expresión "...hasta el día 31 de

diciembre de 2025..." sustituida por la expresión "...hasta el día 30

de junio de 2026...", texto según art. 1° de la Resolución General N° 5807/2025

de la Agencia de Recaudación y Control Aduanero B.O. 30/12/2025.

Vigencia: a partir del día de su publicación en el Boletín Oficial; texto según art. 1° de la Resolución

General N° 5623/2024 B.O. 30/12/2024. Vigencia: el día de su

publicación en el Boletín Oficial; texto según art. 1° de la Resolución General N° 5527/2024 de la AFIP B.O. 17/7/2024. Vigencia: a partir del día de su dictado.)

- Art. 3° Punto 8. (Nota Infoleg: por art. 2º de la Resolución General Nº 5407/2023 de la AFIP B.O. 26/8/2023 se incorpora transitoriamente, hasta el 31 de octubre de 2023, inclusive, como punto 8. del presente artículo el siguiente: “8. Que correspondan a las posiciones arancelarias de la Nomenclatura Común del Mercosur (NCM) comunicadas a esta Administración Federal por la Secretaría de Energía dependiente del Ministerio de Economía y siempre que sean efectuadas por contribuyentes que a tal efecto dicha Secretaria informe a esta Administración Federal.”. Vigencia: el día de su publicación en el Boletín Oficial y resultarán de aplicación para las importaciones definitivas que se oficialicen a partir de la referida fecha de vigencia. -art. 6º de la norma de referencia-. Texto según: art. 1° de la Resolución General N° 5441/2023 de la AFIP B.O. 01/11/2023. Vigencia: a partir del día de su dictado)

- Artículo 8° sustituido por art. 1° pto. 2 de la Resolución General N° 3373/2012 de la AFIP B.O. 24/8/2012. Vigencia: a partir del décimo día hábil siguiente al de su publicación en el Boletín Oficial, inclusive;

- Artículo 5° sustituido por art. 1° pto. 1 de la Resolución General N° 3373/2012 de la AFIP B.O. 24/8/2012. Vigencia: a partir del décimo día hábil siguiente al de su publicación en el Boletín Oficial, inclusive;

- Artículo 5°, cuarto párrafo sustituido por art. 1° de la Resolución General N° 2465/2008 de la AFIP B.O. 3/7/2008. Vigencia a partir del 2 de julio de 2008, inclusive.