Dirección General Impositiva

IMPUESTOS

RESOLUCION GENERAL Nº 2.387

Procedimiento e Impuestos Varios. Impuestos a las Ganancias, sobre los Beneficios Eventuales, sobre los Capitales, sobre el Patrimonio Neto, de Sellos. Gravamen de emergencia a los premios de determinados Juegos de Sorteo y Concursos Deportivos. Impuestos Internos. Coeficientes, tasa de interés, índices e importes aplicables.

Bs. As., 18/1/83

VISTO las diversas disposiciones que prevén sistemas de actualización de valores contenidos en normas cuya aplicación se encuentra a cargo de esta Dirección General Impositiva, y

CONSIDERANDO:

Que consecuentemente se hace necesario establecer los valores, tasa de interés y coeficientes que, según el caso, resulten procedentes.

Que, a los efectos previstos por el artículo 3º del Decreto Nº 8.626 y sus modificaciones, reglamentario de la Ley Nº 19.742 y sus modificaciones, los coeficientes a aplicar para los ejercicios cerrados durante el mes de diciembre de 1982, serán los establecidos por el artículo 2º de la presente Resolución General.

Por ello, de acuerdo con lo aconsejado por las Direcciones Asuntos Técnicos y Jurídicos y Estudios y en ejercicio de las atribuciones conferidas por el artículo 7º de la Ley Nº 11.683, texto ordenado en 1978 y sus modificaciones,

El Director General de la Dirección General Impositiva

Resuelve:

Artículo 1º — A los efectos dispuestos por las normas legales pertinentes, corresponderá considerar los valores, tasa de interés y coeficientes que, por los conceptos y períodos respectivos, se consignan en la presente Resolución General.

1. PROCEDIMIENTO E IMPUESTOS VARIOS

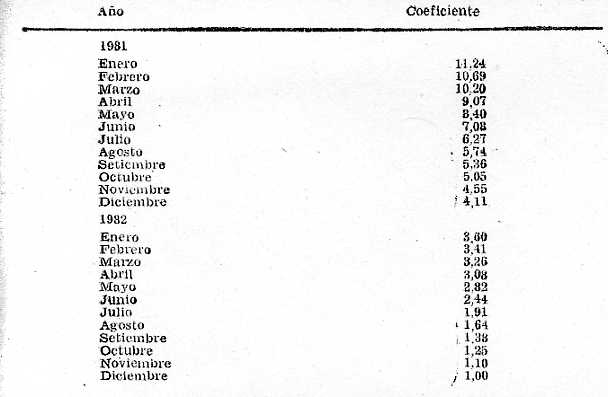

1.1. Coeficientes de actualización de valores.

Art. 2º — A los fines dispuestos por los artículos 129 — inciso b)— de la Ley Nº 11.683, texto ordenado en 1978 y sus modificaciones, 82 de la Ley de Impuesto a las ganancias, texto ordenado en 1977, y sus modificaciones, 17 de la Ley de impuesto sobre los capitales, texto ordenado en 1977 y sus modificaciones, el artículo incorporado a continuación del 31 de la Ley de impuesto al valor agregado, texto ordenado en 1977 y sus modificaciones, 12 de la Ley de impuesto sobre los beneficios eventuales, texto ordenado en 1977 y sus modificaciones y 15 de la Ley de impuestos sobre el patrimonio neto, texto ordenado en 1977 y sus modificaciones, son aplicables para el mes de diciembre de 1982, respecto de la Ley de procedimiento Nº 11.683, texto ordenado en 1978 y sus modificaciones, de los impuestos a las ganancias, sobre los capitales y al valor agregado, y para el mes de febrero de 1983, con relación al impuesto sobre los beneficios eventuales, y para el período Fiscal 1982 con referencia al Impuesto sobre el patrimonio neto, los siguientes coeficientes:

Asimismo, los citados coeficientes serán también de aplicación para efectuar la actualización de los quebrantos de cualquier categoría sufridos en el impuesto a las ganancias, de acuerdo con lo establecido por el artículo 26, sexto y séptimo párrafos, del Decreto Reglamentario, texto ordenado en 1979, de la Ley de impuesto a las ganancias.

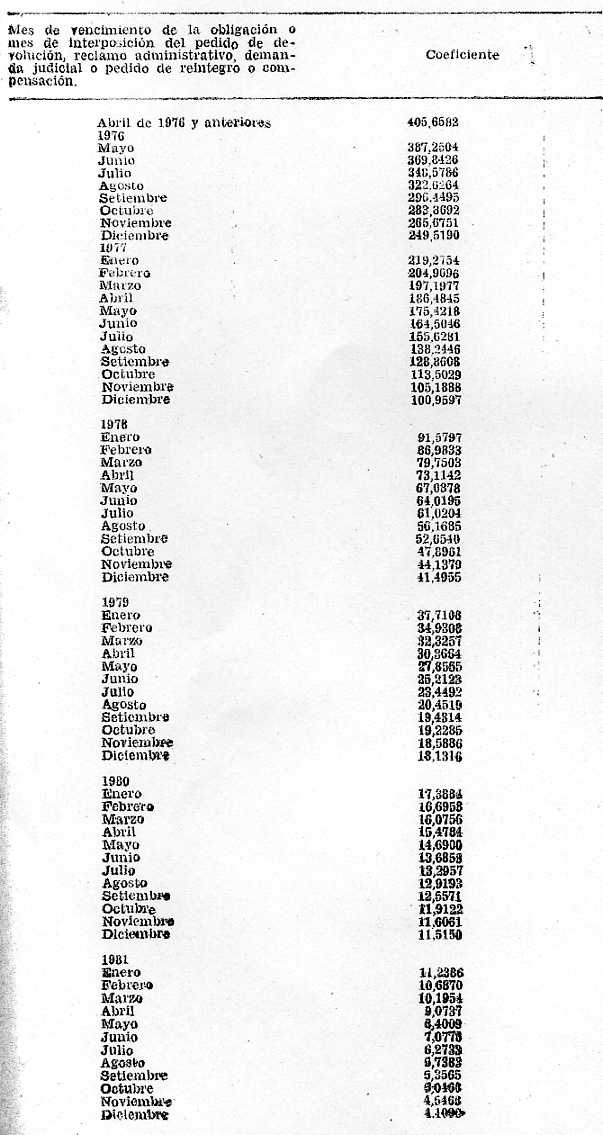

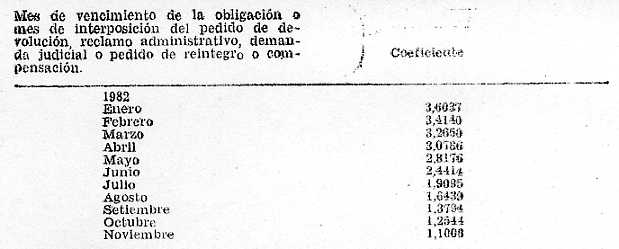

1.2. Deudas y créditos fiscales. Coeficientes.

Art. 3º — A los fines dispuestos por los artículos 115 y siguientes de la Ley Nº 11.683, texto ordenado en 1978 y sus modificaciones, corresponderá aplicar sobre el monto de los pagos a realizar en el mes de febrero de 1983, en concepto de cancelación de deudas provenientes de declaraciones juradas, determinaciones administrativas, retenciones, percepciones, anticipos, pagos a cuenta de prórrogas, ajustes, etc., los siguientes coeficientes:

Asimismo, los citados coeficientes serán también de aplicación cuando corresponda actualizar las cuotas de prórroga que se abonen en el mes de febrero de 1983, solicitadas por obligaciones cuyo vencimiento general o especial se hubiere operado en los meses indicados.

También serán utilizados para la actualización de los montos por los que los contribuyentes solicitaren devolución, repetición, pidieren reintegro o se compensaren.

A los efectos de la actualización de la decimoséptima cuota del régimen especial de facilidades de pago a que hace referencia la Resolución General Nº 2.331, modificada por las Resoluciones Generales Nros. 2.335 y 2.338 (Formularios 291 presentados en los meses de octubre y noviembre de 1981), el coeficiente a aplicar es: 5,7383.

1.3. Régimen de anticipos. Coeficientes

Art. 4º — A efectos de lo dispuesto por el inciso c) del artículo 2º de la Resolución General Nº 1.787 —modificada por las Resoluciones Generales Nros. 1.961, 2.176, 2.252, 2.269, 2.325 y 2.354— y por el segundo párrafo del artículo 2º de la Resolución General Nº 1.878 — modificada por las Resoluciones Generales Nros. 1.902, 1.962, 2.024, 2.176, 2.240, 2.252, 2.269, 2.325 y 2.354— se establecen los siguientes coeficientes para calcular los anticipos cuyos vencimientos deben operarse en el mes de febrero de 1983.

IMPUESTO A LAS GANANCIAS

|

Cierre de ejercicio anterior |

Anticipo |

Coeficiente |

|

1982 |

|

|

|

Marzo |

3º |

4,9403 |

|

Mayo |

2º |

4,1674 |

|

Julio |

1º |

3,4168 |

IMPUESTO SOBRE LOS CAPITALES

|

Cierre de ejercicio anterior |

Anticipo |

Coeficiente |

|

1982 |

|

|

|

Abril |

3º |

3,0786 |

|

Junio |

2º |

2,4414 |

|

Agosto |

1º |

1,6439 |

2. IMPUESTO A LAS GANANCIAS

2.1. Ajuste por inflación

Art. 5º — A efectos de lo dispuesto por el artículo 2º de la Resolución General Nº 2.113, el índice a considerar correspondiente al mes de octubre de 1982 a los fines de la aplicación de las normas sobre ajuste por inflación establecidas en la Ley Nº 21.894, es: 12.984.250,3.

2.2. Retribución socios administradores.

Art. 6º — A efectos de lo dispuesto en el inciso h) del artículo 80 de la Ley de impuesto a las ganancias, texto ordenado en 1977 y sus modificaciones, las sociedades de responsabilidad limitada, en comandita simple y en comandita por acciones, podrán computar en concepto de remuneraciones acordadas a los socios administradores, por los ejercicios comerciales cerrados durante el transcurso del mes de diciembre de 1982, hasta la suma de doscientos diez millones cuatrocientos doce mil trescientos cuarenta y tres pesos ($ 210.412.343) por cada uno de ellos.

2.3. Compra o construcción de vivienda propia.

Art. 7º — Establécese el importe referido en el artículo 88 —deducción por compra o construcción de vivienda propia— de la Ley de impuesto a las ganancias, texto ordenado en 1977 y sus modificaciones, en la suma de noventa y seis millones setecientos setenta y cuatro mil pesos ($ 96.774.000), aplicable para el mes de diciembre de 1982, y para Período Fiscal 1982.

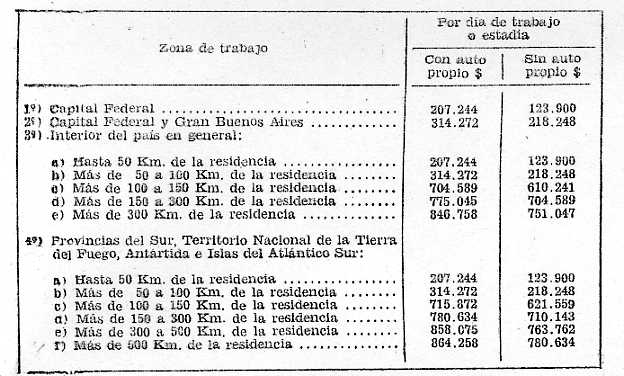

2.4. Gastos estimativos de movilidad, viáticos y representación de corredores y viajantes de comercio

Art. 8º — Modifícase el artículo 1º de la Resolución General Nº 2.169 y sus modificaciones, en la siguiente forma:

Artículo 1º — A los fines de la retención y de la deducción a practicar en las declaraciones juradas del impuesto a las ganancias de los corredores y viajantes de comercio, se podrán computar durante el transcurso del mes de febrero de 1983, por todo concepto, atribuible a gastos de movilidad, viáticos y representación efectivamente incurridos, hasta las sumas que se indican a continuación:

2.5. Límite máximo de gastos presuntos deducibles por las personas que actúan transitoriamente en el país. Régimen de la Resolución General Nº 2.229.

Art. 9º — Fíjase el importe establecido en el primer párrafo del artículo 1º de la Resolución General Nº 2.229, en la suma de cinco millones ocho mil setecientos cuarenta pesos ($ 5.008.740), aplicable para el mes de febrero de 1983.

2.6. Donaciones.

Art. 10. — Modifícase el artículo 4º de la Resolución General Nº 1.965, con aplicación para el mes de febrero de 1983, en la siguiente forma:

Art. 4º — No será necesario satisfacer los requisitos señalados cuando se trate de:

1º) Donaciones periódicas que por asociado o adherente no superan la suma de seis millones novecientos doce mil doscientos treinta pesos ($ 6.912.230).

2º) Las demás donaciones hasta la suma de dos millones doscientos once mil novecientos catorce pesos ($ 2.211.914) anuales por contribuyente y por cada institución.

En estos casos se aceptarán como principio de prueba de las donaciones los recibos, tickets o cupones que extienda habitualmente la respectiva entidad.

El monto total a justificar en las condiciones de este art., no podrá superar la suma de once millones cincuenta y nueve mil quinientos sesenta y ocho pesos ($ 11.059.568) anuales por contribuyente.

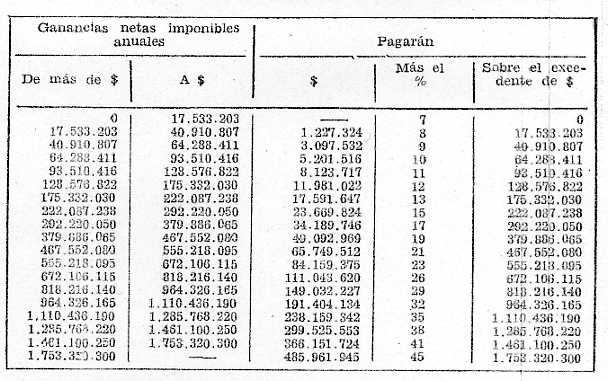

2.7. Artículo 25. Actualización anual de importes. Período Fiscal 1982.

Art. 11. — A efectos de lo dispuesto por el artículo 25 de la Ley de impuesto a las ganancias, texto ordenado en 1977 y sus modificaciones, se actualizan para el Período Fiscal 1982, los importes correspondientes a los conceptos previstos en los artículos 20, 22, 23 y 74, inciso b) de dicha ley y los tramos de la escala contenida en el artículo 83 de la misma, conforme se establece seguidamente:

|

A) Intereses sobre depósitos o préstamos de empleados (artículo 20, inciso h), segundo párrafo……………………………………………. |

$ 10.519.932 |

|

B) Gastos de sepelios (artículo 22)…………………………………… |

14.026.572 |

|

C) Ganancias no imponibles (artículo 23, inciso a)………………….. |

105.199.224 |

|

D) Deducción por cargas de familia (artículo 23, inciso b: 1) Máximo de entradas netas de los familiares a cargo para que se permita su deducción…………………………………………………. |

|

|

105.199.224 |

|

|

2) Cónyuge……………………………………………………………. |

24.546.492 |

|

3) Hijo o hijastro menor de edad o incapacitado para el trabajo y por cada hija o hijastra…………………………………………………… |

16.364.328 |

|

4) Descendiente en línea recta varón (nieto, bisnieto menor de edad o incapacitado para el trabajo); por cada descendiente en línea recta mujer (nieta, bisnieta); por cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela, padrastro y madrastra); por cada hermano menor de edad varón o incapacitado para el trabajo y hermana cualquiera sea su edad; por el suegro; por la suegra; por cada yerno menor de edad o incapacitado para el trabajo, y nuera cualquiera sea su edad………………………………………………… |

16.364.328 |

|

E) Deducción especial (artículo 23, inciso c) |

16.364.328 |

|

F) Primas de seguros (artículo 74, inciso b) |

87.666.024 |

|

G) Escala de impuesto (artículo 83): |

14.026.572 |

2.8. Reembolso fiscal. Ley Nº 22.371. Actualización anual de importes. Período Fiscal 1983.

Art. 12. — A efectos de lo dispuesto en los artículos 3º y 5º de la Ley Nº 22.371, fíjanse para el Período Fiscal 1983 los siguientes importes:

a) Mínimo de inversiones realizadas en los términos de la ley para la solicitud de reembolso (artículo 3º): trescientos cuarenta y cinco millones trescientos mil pesos ($ 345.300.000).

b) Máximo de inversiones por cada beneficiario y por año calendario por el cual se podrá solicitar reembolso (artículo 5º): ciento setenta y dos mil seiscientos cincuenta millones de pesos ($ 172.650.000.000).

2.9. Retenciones sobre ganancias de las categorías primaria, segunda, tercera y cuarta. Régimen de la Resolución General Nº 2.247.

Art. 13. — A los efectos previstos en los artículos 2º, 3º, 4º, 5º, 6º, 7º, 8º, 9º, 12 y 14 de la Resolución General Nº 2.247 y sus modificaciones, se establecen los siguientes importes:

a) En los artículos 2º —intereses— y 3º —distribución de utilidades de sociedades cooperativas—, la suma de cuatro millones trescientos sesenta y un mil pesos ($ 4.361.000).

b) En los artículos 4º —honorarios y otras retribuciones—, 5º —comisiones y otras agencias—, 6º —retribuciones a agencias de publicidad—, 7º —otras retenciones a beneficiarios no inscriptos—, 8º —alquileres de inmuebles—, 9º —réditos pagados por vía judicial o distribuidos por cajas forenses, colegios profesionales o entidades similares— y 12 —ventas de mercaderías, materias primas, etc., por parte de responsables no inscriptos en el impuesto a las ganancias—, la suma de diez millones trescientos noventa y nueve mil pesos ($ 10.399.000).

c) En el artículo 14 —retención mínima—, la suma de doce mil ochenta pesos ($ 12.080).

Los importes establecidos precedentemente tendrán vigencia durante el mes de febrero de 1983, rigiendo para todo pago que se realice en el transcurso del mismo, aun cuando corresponda a operaciones, facturas o documentos equivalentes realizados o emitidos con anterioridad a dicho mes.

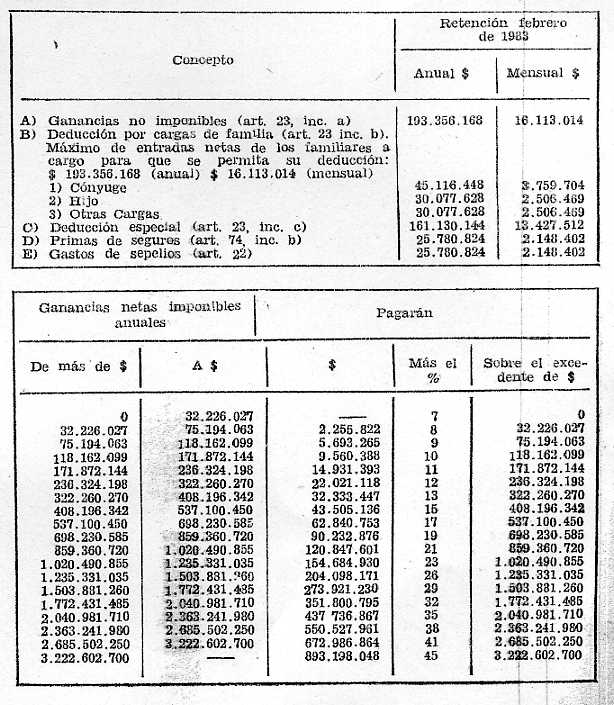

2.10. Retenciones sobre determinadas ganancias de la cuarta categoría. Régimen de la Resolución General Nº 2.045.

Art. 14. — A los fines previstos por el régimen de retenciones establecido por la Resolución General Nº 2.045, modificada por la Resoluciones Generales Nros. 2205 y 2318, para los pagos que se efectúen durante el transcurso del mes de febrero de 1983, serán de aplicación los importes correspondientes a las deducciones a que se refieren los artículos 22, 23 y 74 inciso b) de la Ley de impuesto a las ganancias, texto ordenado en 1977 y sus modificaciones, y los tramos de la escala contenida en el artículo 83 de la misma, que a continuación se consignan:

2.11. Ley Nº 22.681. Resolución General Nº 2.384, art. 6º. Tasa de interés aplicable

Art. 15. — A los fines de la determinación de la segunda cuota de los planes de facilidades de pago —Ley Nº 22.681— presentados hasta el 23 de diciembre de 1982 inclusive, infórmase que la tasa a aplicar es del 8 %.

3. Impuesto sobre los beneficios eventuales.

Beneficio no imponible.

Art. 16. — Fíjase el importe establecido por el artículo 10 —beneficio no imponible— de la Ley de impuesto sobre los beneficios eventuales, t. o. en 1977 y sus modificaciones, en la suma de ciento siete millones sesenta y un mil pesos ($ 107.061.000), aplicable para el mes de febrero de 1983.

4. Impuesto sobre los capitales.

4.1. Depósitos en caja de ahorro exentos.

Art. 17. — Fíjase el importe establecido por el artículo 7º del Decreto Reglamentario, texto ordenado en 1979, de la Ley de impuesto sobre los capitales a los fines de la exención dispuesta en el inciso d) del artículo 3º —depósitos en caja de ahorro exentos—, de la misma, en la suma de ciento dieciséis millones ciento nueve mil pesos ($. 116.109.000) aplicable para el mes de diciembre de 1982.

4.2 Exención del gravamen en función del impuesto determinado.

Art. 18. — Fíjase el importe establecido en el inciso i) del artículo 3º —impuesto determinado hasta el cual el capital imponible se encuentra exento— de la Ley de impuesto sobre los capitales, texto ordenado en 1977 y sus modificaciones en la suma de cinco millones doscientos cincuenta mil trescientos pesos ($ 5.250.300), aplicable para el mes de diciembre de 1982.

5. IMPUESRO SOBRE EL PATRIMONIO NETO

Actualización anual de importes. Período Fiscal 1982.

Art. 19. — A efectos de lo dispuesto por el artículo 15 de la Ley de impuesto sobre el patrimonio neto, texto ordenado en 1977 y sus modificaciones, se actualizan para el Período Fiscal 1982, los siguientes importes correspondientes a los conceptos previstos en los artículos 12 y 14, apartado tercero del último párrafo, de la mencionada norma legal y los tramos de la escala de impuesto indicada en el art. 13 de la misma, conforme se establece a continuación:

|

A) Patrimonio neto no imponible (artículo 12 de la Ley)…………… |

$ 6.067.026.500 |

|

B) Ingreso inferior (apartado tercero del último párrafo del artículo 14 de la Ley)………………………………………………………… |

$ 2.426.811 |

C) Escala de impuesto (artículo 13 de la Ley):

|

Más de $ |

A $ |

Tasa Fija $ |

Más el % |

Sobre el excedente de $ |

|

6.067.026.500 |

12.134.053.000 |

————— |

0,50 |

6.067.026.500 |

|

12.134.053.000 |

18.201.079.500 |

30.335.133 |

0,75 |

12.134.053.000 |

|

18.201.079.500 |

24.268.106.000 |

75.837.832 |

1,00 |

18.201.079.500 |

|

24.268.106.000 |

36.402.159.00 |

136.508.097 |

1,25 |

24.268.106.000 |

|

36.402.159.000 |

————— |

288.183.760 |

1,50 |

36.402.159.00 |

6. IMPUESTO DE SELLOS

Actualización semestral de importes. Artículo 91 de la Ley de impuesto de sellos, texto ordenado en 1981 y sus modificaciones.

6.1. Impuesto fijo para actos de valor económico indeterminado

Art. 20. — Fíjase para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— el importe del artículo 44 de la Ley de impuesto de sellos, texto ordenado en 1981 y sus modificaciones— impuesto fijo para actos de valor económico indeterminado— en la suma de ciento cuarenta y un mil trescientos cuarenta y cuatro pesos ($ 141.344).

6.2. Actos instrumentados exentos

Art. 21. — Fíjanse para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— los importes establecidos en el artículo 47 inciso f) de la Ley de impuesto de sellos, texto ordenado en 1981 y sus modificaciones, —actos instrumentados exentos— de la siguiente manera:

A) Actos cuyo valor no exceda de un millón ciento diez mil quinientos cincuenta y siete pesos ($ 1.110.557).

B) Instrumentos previstos en el artículo 21, para los cuales el valor exento será de ciento once mil cincuenta y seis pesos ($ 111.056).

6.3. Multas por omisión de impuesto por no haberse presentado los elementos probatorios necesarios

Art. 22. — Fíjanse para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— los importes establecidos en el artículo 57 de la Ley de impuestos de sellos, texto ordenado en 1981 y sus modificaciones —multas por omisión de impuesto por no haberse presentado los elementos probatorios necesarios— en las sumas de un millón ciento cincuenta y un mil quinientos pesos ($ 1.151.500) y once millones quinientos quince mil pesos ($ 11.515.000).

6.4. Multas por infracciones formales

Art. 23. — Fíjanse para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— los importes establecidos en el artículo 58 de la Ley de impuestos de sellos, texto ordenado en 1981 y sus modificaciones —multas por infracciones formales— en las sumas de un millón ciento cincuenta y un mil quinientos pesos ($ 1.151.500) y once millones quinientos quince mil pesos ($ 11.515.000).

6.5. Importe mínimo para apelar en relación ante el superior

Art. 24. — Fíjase para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— el importe establecido en el artículo 81 de la Ley de impuesto de sellos, texto ordenado en 1981 y sus modificaciones, —importe mínimo para apelar en relación ante el superior— en la suma de cincuenta mil cuatrocientos ochenta pesos ($ 50.480).

6.6. Importe mínimo de impuesto para la opción de su pago en cuotas

Art. 25. — Fíjase para el período comprendido entre el 1º de febrero y el 31 de julio de 1983 —ambas fechas inclusive— el importe establecido en el artículo 90 de la Ley de impuesto de sellos, texto ordenado en 1981 y sus modificaciones, —importe mínimo de impuesto para la opción de su pago en cuotas— en la suma de ciento quince millones ciento cincuenta mil pesos ($ 115.150.000).

7. Gravamen de emergencia a los premios de determinados juegos de sorteo y concursos deportivos

Actualización anual del monto de la exención. Período Fiscal 1983.

Art. 26. — Fíjase el monto previsto por el artículo 5º de la Ley Nº 20.630 en la suma de treinta y siete millones diecisiete mil setecientos quince pesos ($ 37.017.715), aplicable para el Período Fiscal 1983.

8. Impuestos internos.

Actualización anual de importes. Período Fiscal 1983.

Art. 27. — De acuerdo con lo previsto por el artículo 88 de la Ley de impuestos internos, texto ordenado en 1979 y sus modificaciones, se fijan para el Período Fiscal 1983, los importes correspondientes a los conceptos establecidos en los artículos 39 y 41 de la citada norma legal conforme se indica seguidamente:

A) Artículo 39: Multas por defraudaciones de montos indeterminados: de cuatro millones cuatrocientos cuarenta y seis mil setecientos cuarenta y tres pesos ($ 4.446.743) a ochocientos ochenta y nueve millones trescientos cuarenta y ocho mil quinientos pesos ($ 889.348.500).

B) Artículo 41:

1. Multas por infracciones leves: De trescientos cincuenta y cinco mil setecientos treinta y nueve pesos ($ 355.739) a diecisiete millones setecientos ochenta y seis mil novecientos setenta pesos ($ 17.786.970).

2. Multas por infracciones graves: De tres millones quinientos cincuenta y siete mil trescientos noventa y cuatro pesos ($ 3.557.394) a ciento setenta y siete millones ochocientos sesenta y nueve mil setecientos pesos ($ 177.869.700).

Art. 28. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese.

Elías Lisecki