Administración Federal de Ingresos Públicos

REGULARIZACION IMPOSITIVA

Resolución General 2650

Procedimiento. Ley Nº 26.476. Régimen de regularización impositiva, promoción y protección del empleo registrado con prioridad en PyMES y exteriorización y repatriación de capitales.

Bs. As., 3/8/2009

VISTO la Actuación SIGEA Nº 10462-107-2009 del Registro de esta Administración Federal, y

CONSIDERANDO

Que la Ley Nº 26.476 estableció un régimen de regularización impositiva, promoción y protección del empleo registrado con prioridad en PyMES, exteriorización y repatriación de capitales.

Que mediante las Resoluciones Generales Nros. 2536, 2537, 2576 y 2609 y la Nota Externa Nº 2/09 (AFIP), se establecieron las formalidades a observar para acceder a los beneficios previstos en dicha ley.

Que el Decreto Nº 1018, del 30 de julio de 2009, prorrogó por CIENTO OCHENTA (180) días corridos el plazo para el acogimiento al Título II de la misma.

Que resulta necesario efectuar adecuaciones a dichas normas, fijar el tipo de cambio a utilizar para la valuación de los depósitos y tenencias en moneda extranjera exteriorizados, así como precisar determinados aspectos relacionados con el destino que, a los fines del goce de los beneficios establecidos por el Título III de la Ley Nº 26.476, pueden darse a las tenencias de moneda local o extranjera que se exterioricen.

Que asimismo y con el fin de facilitar la aplicación de dicha ley, deviene aconsejable emitir un texto normativo ordenado y actualizado de las normas reglamentarias citadas, así como aprobar una nueva versión del programa aplicativo a utilizar por los sujetos que realicen la exteriorización.

Que para simplificar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, Técnico Legal Impositiva, de Recaudación, de Fiscalización, de Servicios al Contribuyente y de Sistemas y Telecomunicaciones y las Direcciones Generales Impositiva y de los Recursos de la Seguridad Social.

Que la presente se dicta en ejercicio de las facultades conferidas por los Artículos 24, 27, 30, 43 y concordantes de la Ley Nº 26.476 y por el Artículo 7º del Decreto Nº 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — A fin de adherir al régimen de regularización impositiva, promoción y protección del empleo registrado con prioridad en PyMES y exteriorización y repatriación de capitales dispuesto por la Ley Nº 26.476, los sujetos comprendidos deberán cumplir las disposiciones y requisitos formales y materiales que se establecen por la presente resolución general.

TITULO I

REGULARIZACION DE IMPUESTOS Y RECURSOS DE LA SEGURIDAD SOCIAL

Reglamentación del Artículo 1º de la Ley Nº 26.476

Obligaciones incluidas. Plazo para el acogimiento

Art. 2º — Podrán incluirse en el régimen que establece el Título I de la Ley Nº 26.476 las obligaciones impositivas y de los recursos de la seguridad social vencidas hasta el 31 de diciembre de 2007, considerándose a tales fines las correspondientes a los períodos fiscales vencidos a dicha fecha.

Asimismo, podrán regularizarse las obligaciones vencidas hasta esa fecha, que se indican a continuación:

a) Los aportes personales de los trabajadores autónomos establecidos en el inciso c) del Artículo 10 de la Ley Nº 24.241 y sus modificaciones.

b) Las resultantes de la recategorización del Régimen Simplificado para Pequeños Contribuyentes (RS) efectuada por el contribuyente o practicada de oficio por el Fisco, como también las correspondientes a los respectivos regímenes generales, en los supuestos de exclusión del Régimen Simplificado para Pequeños Contribuyentes (RS).

c) Los importes a favor del Fisco resultante de pagos efectivizados a los contribuyentes y/o responsables en concepto de reintegros de impuesto al valor agregado que resulten improcedentes, a los cuales se les hubiera otorgado el tratamiento previsto en el Artículo 43 de la ley del citado gravamen.

El acogimiento podrá formularse, por única vez, entre el 1 de marzo de 2009 y el 31 de agosto de 2009, ambos inclusive.

Conceptos y sujetos excluidos

Art. 3º — Quedan excluidos del presente título:

a) Los aportes y contribuciones con destino al sistema nacional de obras sociales, excepto los correspondientes a los componentes previsionales y de obra social del Régimen Simplificado para Pequeños Contribuyentes (RS).

b) Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico.

c) Las obligaciones e infracciones vinculadas con regímenes promocionales que concedan beneficios tributarios. No obstante, las deudas impositivas resultantes de su decaimiento, con más sus correspondientes accesorios, podrán regularizarse conforme al régimen instrumentado por el Título I de la Ley Nº 26.476.

Sin perjuicio de lo dispuesto precedentemente, el decaimiento de los beneficios acordados por los aludidos regímenes promocionales, no podrán ser rehabilitados con sustento en el acogimiento del responsable a la referida regularización.

d) Las deudas incluidas en planes de facilidades vigentes respecto de las cuales se haya solicitado la extinción de la acción penal, sobre la base del Artículo 16 de la Ley Nº 24.769 y/o de la Ley Nº 25.401 y sus respectivas modificaciones. Dicha exclusión no será aplicable en los casos en que —a la fecha de acogimiento al régimen— el juez penal no haya hecho lugar o no se haya expedido con relación a la solicitud de extinción de la acción penal presentada por el contribuyente, sobre la base de cualquiera de dichas normas.

e) Las deudas e infracciones aduaneras.

f) Las cuotas de planes de facilidades de pago vigentes.

g) Los pagos a cuenta.

h) El impuesto al valor agregado que se debe ingresar por las prestaciones de servicios realizadas en el exterior (Resolución General Nº 549 y sus modificatorias).

La exclusión prevista en este inciso, no será de aplicación cuando el impuesto adeudado y —de corresponder— los accesorios no condonados:

1. Se cancelen mediante pago al contado conforme a lo dispuesto en el Artículo 25 de la presente, o

2. se regularicen en la forma prevista por el Artículo 26 de esta resolución general, en cuyo caso el capital adeudado deberá ingresarse por el procedimiento previsto para los anticipos en su inciso a).

i) Las cotizaciones fijas correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), devengadas hasta el mes de junio de 2004.

j) Los intereses —resarcitorios y punitorios—, multas y demás accesorios relacionados con los conceptos precedentes, con excepción de lo dispuesto en el inciso g) del presente artículo.

k) Los sujetos enumerados en los incisos a), b), c) y d) del Artículo 41 de la Ley Nº 26.476 (3.1.).

l) Las deudas por cuotas destinadas a las Aseguradoras de Riesgos del Trabajo.

Procedimiento para la adhesión

Art. 4º — Para efectuar la adhesión al presente régimen se deberá:

a) Consolidar la deuda a la fecha de adhesión mediante el sistema informático denominado "MIS FACILIDADES", opción "Ley Nº 26.476 - TITULO I" debiendo indicarse alguna de las condiciones previstas en el Artículo 7º de la Ley Nº 26.476. Dicha opción se encuentra disponible desde el día 1 de marzo de 2009, inclusive, en el sitio "web" de este Organismo (http://www.afip.gob.ar) (4.1.). A las deudas consolidadas, el sistema le aplicará automáticamente las condonaciones dispuestas por el Artículo 4º de la citada ley con las limitaciones del Artículo 5º de la misma.

b) Remitir a esta Administración Federal mediante transferencia electrónica de datos vía "Internet", utilizando la "Clave Fiscal" conforme al procedimiento dispuesto por las Resoluciones Generales Nº 1345 y Nº 2239 y sus respectivas modificatorias y complementarias:

1. El detalle de los conceptos e importes de cada una de las obligaciones que se regularizan y, en su caso, el plan de facilidades solicitado.

2. La Clave Bancaria Uniforme (C.B.U.) de la cuenta corriente o de la caja de ahorro de la que se debitarán los importes correspondientes para la cancelación de cada una de las cuotas (4.2.).

3. Apellido y nombres de la persona debidamente autorizada (contribuyente, presidente, etc.) para recibir comunicaciones vinculadas con el régimen, que faciliten su diligenciamiento a través del servicio de "e-Ventanilla" que obra en el sitio "web" de esta Administración Federal (http://www.afip. gob.ar) (4.3.), así como un número telefónico.

c) Generar —mediante el sistema informático indicado en el inciso a) de este artículo— el formulario de declaración jurada Nº 1003.

d) Imprimir el acuse de recibo de la presentación realizada (4.4.).

Asimismo, se deberán presentar —de corresponder— a la fecha de adhesión, las declaraciones juradas o liquidaciones determinativas de los impuestos o recursos de la seguridad social que se regularizan, cuando las mismas no hubieran sido presentadas con anterioridad, o deban rectificarse.

Anulación del plan y nueva solicitud. Efectos

Art. 5º — Dentro del plazo previsto en el Artículo 2º de la presente, los contribuyentes y responsables —ante la detección de errores u omisiones— podrán anular el plan presentado, en la dependencia donde se encuentren inscriptos, mediante nota en los términos de la Resolución General Nº 1128 en la que se fundamentará el motivo de la solicitud de anulación, y efectuar una nueva adhesión, en cuyo caso deberá cumplirse con lo previsto en el artículo anterior.

En tal supuesto, los ingresos efectuados respecto del plan anulado (pago a cuenta y, en su caso, cuotas) podrán ser imputados a cancelar las obligaciones incluidas en el plan anulado, sin que los mismos puedan ser imputados al nuevo pago a cuenta ni a las cuotas del nuevo plan.

Lo dispuesto en los párrafos precedentes, también será de aplicación cuando la adhesión al régimen se haya realizado conforme a lo previsto en el inciso b) del Artículo 7º de la Ley Nº 26.476.

El beneficio establecido en el inciso b) del Artículo 4º de la referida ley, será el que corresponda al bimestre en el que se realice la nueva presentación y resultará aplicable a la totalidad de la deuda que se regulariza en la misma.

Deudores en concurso preventivo

Art. 6º — Los sujetos con concurso preventivo en trámite podrán adherir al presente régimen, en tanto observen las condiciones que se indican a continuación:

a) Haber solicitado el concurso preventivo hasta el día, inclusive, del vencimiento del plazo general de adhesión al régimen previsto en el Artículo 2º.

b) Manifestar la voluntad de incluir en el régimen las obligaciones devengadas con anterioridad a la fecha de presentación en concurso preventivo o vencidas al 31 de diciembre de 2007 —con los alcances del Artículo 2º—, la que sea anterior.

Dicha manifestación se formalizará mediante transferencia electrónica de datos, vía "Internet", a través del sitio "web" de este Organismo (http://www.afip.gob.ar) y con "Clave Fiscal", hasta el día inclusive, del vencimiento del plazo general para la adhesión al régimen.

c) Formalizar la adhesión al régimen cumpliendo los requisitos y condiciones dispuestos por la presente resolución general, ingresando al sistema informático denominado "MIS FACILIDADES" opción "Ley Nº 26.476 - Título I - Concursados", en la oportunidad que en cada caso se indica seguidamente:

1. Resolución judicial homologatoria del acuerdo preventivo notificada al concursado hasta el 31 de julio de 2009, inclusive: hasta el día de vencimiento del plazo general de adhesión. El beneficio establecido en el inciso b) del Artículo 4º de la Ley Nº 26.476 será el que corresponda al bimestre en el que se realice la presentación, con independencia de la fecha de manifestación de voluntad de acogimiento.

2. Resoluciones homologatorias notificadas con posterioridad al 31 de julio de 2009 y/o pendientes de dictado al 31 de agosto de 2009, inclusive: dentro de los TREINTA (30) días corridos inmediatos siguientes a aquel en que se produzca la respectiva notificación. El beneficio aplicable en este supuesto será el establecido en el inciso b) punto 3. del Artículo 4º de la Ley Nº 26.476, con independencia de la fecha de manifestación de voluntad de acogimiento.

d) Presentar una solicitud de acogimiento, distinta a la mencionada en el inciso c) precedente, cuando se adeuden obligaciones devengadas con posterioridad a la fecha de presentación en concurso y éstas sean susceptibles de ser incluidas en este régimen. Dicha solicitud deberá realizarse hasta el día de vencimiento del plazo general de adhesión al régimen, inclusive, de conformidad con los requisitos establecidos en la presente, ingresando al sistema informático detallado en el Artículo 4º, inciso a) de esta resolución general.

Deudores en estado falencial

Art. 7º — Los sujetos en estado falencial y aquellos comprendidos en el Artículo 1º de la Ley Nº 25.284 —Régimen Especial de Administración de las Entidades Deportivas con Dificultades Económicas —, podrán adherir al presente régimen, en tanto observen las condiciones que se indican a continuación:

a) Tener autorizada la continuidad de la explotación, por resolución judicial firme, hasta el día, inclusive, del vencimiento del plazo general de adhesión al régimen previsto en el Artículo 2º.

b) Manifestar la voluntad de incluir en el régimen las obligaciones devengadas con anterioridad a la fecha de declaración de la quiebra o vencidas al 31 de diciembre de 2007 —con los alcances del Artículo 2º—, la que sea anterior. Dicha manifestación se formalizará mediante transferencia electrónica de datos, vía "Internet", a través del sitio "web" institucional (http://www.afip.gob.ar) con "Clave Fiscal", hasta el día del vencimiento del plazo general de adhesión al régimen, inclusive.

c) Formalizar la adhesión al régimen cumpliendo los requisitos y condiciones dispuestos por la presente resolución general, ingresando al sistema informático denominado "MIS FACILIDADES" opción "Ley Nº 26.476 - Título I - Fallidos", en la oportunidad que en cada caso se indica seguidamente:

1. Resolución judicial que declara concluido el proceso falencial por avenimiento notificada al fallido hasta el 31 de julio de 2009, inclusive: hasta el día del vencimiento del plazo general de adhesión. El beneficio establecido en el inciso b) del Artículo 4º de la Ley Nº 26.476, será el que corresponda al bimestre en el que se realice la presentación, con independencia de la fecha de manifestación de voluntad de acogimiento.

2. Resolución judicial que declara concluido el proceso falencial por avenimiento notificada con posterioridad al 31 de julio de 2009 y/o pendiente de dictado al 31 de agosto de 2009, inclusive: dentro de los TREINTA (30) días corridos inmediatos siguientes a aquel en que se produzca la respectiva notificación. El beneficio aplicable en este supuesto será el establecido en el inciso b) punto 3. del Artículo 4º de la Ley Nº 26.476, con independencia de la fecha de manifestación de voluntad de acogimiento.

d) Presentar una solicitud de acogimiento, distinta a la mencionada en el inciso c) precedente, cuando se adeuden obligaciones devengadas con posterioridad a la fecha de declaración de quiebra y éstas sean susceptibles de ser incluidas en el presente régimen. Dicha presentación deberá realizarse hasta el día del vencimiento del plazo general de adhesión al régimen, inclusive, de conformidad con los requisitos establecidos en esta resolución general, ingresando al sistema informático mencionado en el inciso a) del Artículo 4º de esta resolución general.

Art. 8º — A los fines de facilitar la adhesión al régimen de la Ley Nº 26.476 de los sujetos en estado falencial respecto de los cuales no se haya dispuesto la continuidad de la explotación, este Organismo prestará la conformidad para el respectivo avenimiento, pudiendo el interesado formular la propuesta de pago en los términos de la citada ley.

Responsables solidarios

Art. 9º — Los responsables solidarios mencionados en el Artículo 8º de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, haya mediado o no contra ellos la determinación de oficio prevista en el Artículo 17 quinto párrafo de la citada ley, podrán —en tal carácter— incorporarse al régimen del Título I de la Ley Nº 26.476, aun cuando el deudor principal se encuentre excluido por la causal prevista en el inciso a) del Artículo 41 de esta última ley.

En dicho supuesto, deberá identificarse al deudor principal y no regirá, respecto del presentante, la obligación establecida en el último párrafo del Artículo 4º de esta resolución general.

Cuando hubiera mediado determinación de oficio contra el responsable solidario y la deuda incluida en el acogimiento se encuentre en curso de discusión administrativa, contencioso administrativa o judicial, a los fines del acogimiento deberá cumplimentarse, además, lo dispuesto en el Artículo 11 de la presente.

Lo señalado precedentemente procederá sin perjuicio de la subrogación de los derechos del Fisco contra el contribuyente y/o responsable principal, que pudiera corresponder en favor del sujeto que realice el acogimiento a que se refiere este artículo.

Otros responsables

Art. 10. — Se encuentran legitimados para efectuar el acogimiento al régimen de regularización impositiva y de los recursos de la seguridad social, establecido en el Título I de la Ley Nº 26.476, respecto de las deudas que este Organismo haya verificado o intente verificar, —además de los previstos en el Artículo 9º de la presente—, todos los sujetos a los que:

a) Se les hubiere extendido el estado de quiebra, o

b) se encuentren demandados o citados en incidentes de extensión de quiebra o acciones de responsabilidad en los términos del Título III, Capítulo III de la Ley de Concursos y Quiebras, o

c) se los hubiere citado como codemandados, terceros interesados y/o en cualquier otro carácter en los incidentes de verificación, de revisión o demanda de verificación tardía de créditos de esta Administración Federal.

La adhesión de los sujetos aludidos se formalizará con arreglo a lo previsto en el citado artículo y será posible únicamente cuando se verifique el avenimiento a que hace mención el Artículo 8º de la presente, en cuyo caso este Organismo prestará su conformidad.

Reglamentación del Artículo 2º de la Ley Nº 26.476

Deuda en discusión administrativa, contencioso administrativa o judicial. Allanamiento

Art. 11. — A fin de formalizar el allanamiento el contribuyente y/o responsable deberá presentar el formulario de declaración jurada Nº 408 (Nuevo modelo), en la dependencia de este Organismo en que se encuentre inscripto y que resulte competente para el control de las obligaciones fiscales por las cuales se efectúa la adhesión al régimen establecido en el Título I de la Ley Nº 26.476.

La citada dependencia, una vez verificada la pertinencia del trámite y realizado el correspondiente control, entregará al interesado la parte superior del referido formulario, debidamente intervenido, quien deberá presentarlo ante la instancia administrativa, contencioso administrativa o judicial en la que se sustancia la causa.

En los casos en que procediera la condonación de oficio de multas a que se refiere el Artículo 6º de la Ley Nº 26.476, el representante fiscal deberá solicitar el archivo de las actuaciones en las que se debata la aplicación o cobro de las mismas. A tal efecto, dichos funcionarios quedan autorizados a producir los actos procesales necesarios.

Archivo de ejecuciones judiciales

Art. 12. — Cuando se trate de deudas en ejecución judicial, acreditada en autos la adhesión al régimen, firme la resolución judicial que tenga por formalizado el allanamiento a la pretensión fiscal y una vez cancelada en su totalidad la deuda, conforme a lo previsto en los incisos b) o c) del Artículo 7º de la Ley Nº 26.476, esta Administración Federal podrá solicitar al juez el archivo de las actuaciones.

Para el caso que la solicitud de adhesión resulte anulada, o se declare el rechazo o caducidad del plan de facilidades por cualquier causa, este Organismo proseguirá con las acciones destinadas al cobro de la deuda en cuestión, conforme a la normativa vigente.

Medidas cautelares trabadas. Efectos del acogimiento

Art. 13. — En los casos previstos en el artículo anterior por los que se hubiere trabado embargo sobre fondos y/o valores de cualquier naturaleza, depositados en entidades financieras o sobre cuentas a cobrar, así como cuando se hubiera efectivizado la intervención judicial de caja, la dependencia interviniente de este Organismo —una vez acreditada la adhesión al régimen y la presentación del formulario de declaración jurada Nº 408 (Nuevo Modelo)—, dispondrá el levantamiento de la respectiva medida cautelar sin transferencia de los fondos que se hayan incautado, los que quedarán a disposición del contribuyente.

De tratarse de una medida cautelar que se hubiera efectivizado sobre fondos o valores depositados en cajas de seguridad, el levantamiento deberá disponerlo el juez que la hubiera decretado.

En el caso de optarse por la cancelación de la deuda mediante el plan de facilidades previsto en el inciso c) del Artículo 7º de la Ley Nº 26.476, las restantes medidas cautelares se mantendrán vigentes y a pedido del interesado, podrán sustituirse por otra medida precautoria o por garantía suficiente a satisfacción de esta Administración Federal.

La falta de ingreso del total o de la primera cuota del plan de pagos de los honorarios a que se refiere el artículo siguiente, no obstará al levantamiento o sustitución de las medidas aludidas precedentemente, siempre que se cumpla con los demás requisitos y condiciones dispuestos para adherir al régimen.

El levantamiento de embargos bancarios alcanzará únicamente a las deudas incluidas en la regularización.

Honorarios. Procedencia. Forma de cancelación

Art. 14. — A los fines de la aplicación de los honorarios a que se refiere el Artículo 98 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, correspondientes a deudas incluidas en el presente régimen, que se encuentren en curso de discusión contencioso administrativa o judicial, se observarán los siguientes criterios:

a) Cuando la causa verse exclusivamente sobre la aplicación de multas que resulten condonadas de oficio por aplicación de la Ley Nº 26.476, no corresponderá la percepción de honorarios por parte de los apoderados y/o patrocinantes del Fisco.

b) En los demás supuestos los honorarios estarán a cargo del contribuyente y/o responsable que hubiere formulado el allanamiento a la pretensión fiscal o el desistimiento de los recursos o acciones interpuestos, en su caso, en los términos del Artículo 11 de la presente resolución general.

La cancelación de los honorarios referidos en el inciso b) precedente, se efectuará de contado o en cuotas mensuales, iguales y consecutivas, que no podrán exceder de DOCE (12), no devengarán intereses y su importe mínimo será de SETENTA Y CINCO PESOS ($ 75.-) (14.1.). La solicitud del referido plan deberá realizarse mediante la presentación de una nota, en los términos de la Resolución General Nº 1128, ante la dependencia de este Organismo en la que revista el agente fiscal o letrado interviniente.

La primera cuota se abonará según se indica:

1. Si a la fecha de adhesión al plan de facilidades de pago existiera estimación administrativa o regulación judicial firme de honorarios: dentro de los DIEZ (10) días hábiles administrativos contados desde la adhesión, debiéndose informar dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido, mediante una nota, en los términos de la Resolución General Nº 1128, presentada ante la dependencia de este Organismo en la que revista el agente fiscal actuante.

2. Si a la aludida fecha no existiera estimación administrativa o regulación firme de honorarios: dentro de los DIEZ (10) días hábiles administrativos siguientes contados a partir de aquel en que queden firmes e informado dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido el mismo, por nota, de acuerdo con lo previsto por la Resolución General Nº 1128, presentada ante la respectiva dependencia de este Organismo.

Las restantes cuotas vencerán el día 20 de cada mes a partir del primer mes inmediato siguiente al vencimiento de la primera cuota indicada en los puntos 1. y 2. precedentes.

En el caso de las ejecuciones fiscales se reputarán firmes las estimaciones administrativas o regulaciones judiciales de honorarios no impugnadas judicialmente por el contribuyente y/o responsable, dentro de los CINCO (5) días hábiles administrativos siguientes a su notificación (14.2.). En los demás tipos de juicio, dicha condición se considerará cumplida cuando la regulación haya sido consentida —en forma expresa o implícita por el contribuyente y/o responsable—, en cualquier instancia, o bien, ratificada por sentencia de un tribunal superior que agote las vías recursivas disponibles.

La caducidad del plan de facilidades de pago de honorarios operará cuando se produzca la falta de pago de cualquiera de las cuotas a los TREINTA (30) días corridos de su vencimiento. En tal supuesto procederá el reclamo judicial del saldo impago a la fecha de aquélla.

El ingreso de los honorarios mencionados deberá cumplirse atendiendo a la forma y condiciones establecidas por la Resolución General Nº 3887 (DGI) o la que la sustituya.

Art. 15. — Los honorarios profesionales a los que alude el primer párrafo del artículo anterior, se reducirán en los porcentajes que, para cada caso, se indican a continuación:

a) Honorarios emergentes de estimaciones administrativas o regulaciones del Tribunal Fiscal de la Nación o judiciales que se hallaren firmes al 24 de diciembre de 2008, inclusive: TREINTA POR CIENTO (30%).

b) Honorarios que, a la mencionada fecha, no revistiesen la condición indicada en el inciso anterior: CINCUENTA POR CIENTO (50%).

La deuda por honorarios resultante luego de las reducciones precedentes, se abonará de acuerdo con lo indicado en el artículo anterior.

Lo dispuesto en este artículo no será de aplicación respecto de aquellos honorarios cancelados con anterioridad al día 16 de marzo de 2009.

Costas del juicio

Art. 16. — El ingreso de las costas —excluido honorarios— se realizará y comunicará de la siguiente forma:

a) Si a la fecha de adhesión al régimen existiera liquidación firme de costas: dentro de los DIEZ (10) días hábiles administrativos inmediatos posteriores a la citada fecha, e informado dentro de los CINCO (5) días hábiles administrativos de realizado dicho ingreso, mediante nota, en los términos de la Resolución General Nº 1128, presentada ante la dependencia correspondiente de este Organismo.

b) Si no existiera a la fecha aludida en el inciso anterior liquidación firme de costas: dentro de los DIEZ (10) días hábiles administrativos contados desde la fecha en que quede firme la liquidación judicial o administrativa, debiendo informarse dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido el mismo, mediante nota, conforme a lo previsto por la Resolución General Nº 1128, a la dependencia interviniente de esta Administración Federal.

Art. 17. — Cuando el deudor no abonara los honorarios y/o costas en las formas, plazos y condiciones establecidas precedentemente, se iniciarán o proseguirán, en su caso, las acciones destinadas al cobro de los mismos, de acuerdo con la normativa vigente.

Reglamentación del Artículo 3º de la Ley Nº 26.476

Suspensión de acciones penales e interrupción de la prescripción

Art. 18. — La suspensión de las acciones penales tributarias en curso y la interrupción de la prescripción de la acción penal tributaria previstas en el Artículo 3º de la Ley Nº 26.476, se producirán a partir de la fecha de acogimiento al régimen.

El nuevo plazo de prescripción comenzará a contarse a partir del día siguiente a aquel en que haya operado la caducidad del plan de facilidades de pago.

A los efectos de la suspensión de las acciones penales tributarias en curso y de la interrupción de la prescripción penal a que se refiere el Artículo 3º de la Ley Nº 26.476, se entenderá que la causa posee sentencia firme cuando, al 24 de diciembre de 2008, la misma se hallare consentida o pasada en autoridad de cosa juzgada, de conformidad con las normas del Código Procesal Penal de la Nación.

Art. 19. — En caso de rechazo del acogimiento al régimen por incumplimiento de los requisitos fijados en la Ley Nº 26.476 y/o en las normas reglamentarias o complementarias respectivas, la reanudación de las acciones penales y el inicio del cómputo de la prescripción de la acción penal en curso —conforme a lo previsto en el Artículo 3º de la citada ley— se producirá a partir de la notificación de la resolución administrativa que disponga el referido rechazo.

Por su parte, la reanudación de la acción penal por caducidad del plan de pagos propuesto, operará a partir de la fecha en que esta última adquiera carácter definitivo en sede administrativa, sea por expiración del plazo de TREINTA (30) días corridos establecido en el Artículo 34 de la presente resolución general, sin que el contribuyente y/o responsable hubiere solicitado la rehabilitación del plan, o habiéndola solicitado, incurra en una nueva causal de caducidad.

Reglamentación del Artículo 4º de la Ley Nº 26.476

Exención intereses y condonación de sanciones

Art. 20. — Los beneficios establecidos por los Artículos 4º, 6º y concordantes de la Ley Nº 26.476, resultan igualmente procedentes respecto de las obligaciones comprendidas en el Artículo 2º de esta resolución general, canceladas hasta el día 28 de febrero de 2009, inclusive.

Asimismo, quedan comprendidas en el beneficio de condonación las multas y demás sanciones que no se encontraren firmes, relacionadas con obligaciones correspondientes a períodos fiscales vencidos al 31 de diciembre de 2007 que se regularicen en el marco de la presente.

Multas y sanciones firmes. Concepto

Art. 21. — A los fines de la condonación de las multas y demás sanciones prevista en el inciso a) del Artículo 4º y en los Artículos 6º y 8º de la Ley Nº 26.476, se entenderá por firmes a las emergentes de actos administrativos que, al 24 de diciembre de 2008, se hallaren consentidos o ejecutoriados, de conformidad con las normas de procedimiento aplicables, cualquiera sea la instancia en que se encontraran (administrativa, contencioso administrativa o judicial).

Intereses resarcitorios capitalizados. Beneficios

Art. 22. — En los casos previstos en el inciso a) del Artículo 7º de la Ley Nº 26.476, será de aplicación el beneficio dispuesto en el punto 1. del inciso b) del Artículo 4º de dicha norma, respecto de los intereses resarcitorios transformados en capital en virtud de lo establecido en el quinto párrafo del Artículo 37 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

Los intereses resarcitorios y/o punitorios correspondientes a la deuda a la que se refiere el párrafo anterior, gozarán del beneficio previsto en el citado inciso b) del Artículo 4º de la Ley Nº 26.476, de acuerdo con la fecha en que se produzca el acogimiento al régimen.

El beneficio a que se refiere el segundo párrafo de este artículo no será de aplicación a los intereses capitalizados, cuando el tributo o capital original hubiera sido cancelado con posterioridad al 31 de diciembre de 2007, inclusive.

Multas por infracciones formales. Anticipos. Procedencia del beneficio

Art. 23. — El beneficio establecido en el Artículo 4º de la Ley Nº 26.476 también será procedente cuando:

a) En el caso de las multas y demás sanciones por incumplimiento de obligaciones formales susceptibles de ser subsanadas, se cumplimenten hasta el 31 de agosto de 2009, inclusive.

b) De tratarse de anticipos vencidos hasta el 31 de diciembre de 2007, inclusive, el importe del capital de los mismos y —de corresponder— de los accesorios no condonados, se cancelen mediante pago al contado hasta la fecha de acogimiento al régimen, conforme a lo dispuesto en el Artículo 25 de la presente, o se regularicen de acuerdo con lo previsto en el inciso a) del Artículo 26 de esta resolución general.

Deducción especial Artículo 23 inciso c) segundo párrafo de la Ley de Impuesto a las Ganancias

Art. 24. — El cumplimiento al amparo del régimen dispuesto por el Título I de la Ley Nº 26.476, de la condición exigida en el segundo párrafo del inciso c) del Artículo 23 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, habilita el cómputo de la deducción especial prevista en el citado artículo sólo en los casos en que, con anterioridad al 24 de diciembre de 2008, no se hubiera presentado la declaración jurada ni pagado el correspondiente gravamen.

Reglamentación del Artículo 7º de la Ley Nº 26.476

Pago de contado. Procedimiento

Art. 25. — La cancelación mediante pago al contado de las obligaciones adeudadas a que se refiere el inciso b) del Artículo 7º de la Ley Nº 26.476, se efectuará únicamente mediante transferencia electrónica de fondos, de acuerdo con el procedimiento previsto en la Resolución General Nº 1778, su modificatoria y complementaria.

Al respecto, el sistema informático "MIS FACILIDADES" opción "LEY Nº 26.476 - TITULO I" generará el volante electrónico de pago (VEP) el que tendrá validez hasta la hora VEINTICUATRO (24) del séptimo día corrido, inclusive, siguiente al del acogimiento.

Plan de Facilidades. Condiciones

Art. 26. — A los fines de lo previsto en el inciso c) del Artículo 7º de la Ley Nº 26.476, el plan de facilidades de pago deberá ajustarse a las siguientes condiciones:

a) Un pago a cuenta que será equivalente al SEIS POR CIENTO (6%) de la deuda consolidada, excluido —de corresponder— el importe del capital de los anticipos que se regularicen, cuyo monto no podrá ser inferior a CIENTO CINCUENTA PESOS ($ 150.-).

Al pago a cuenta se le adicionará —en su caso— el importe del capital de los anticipos mencionados en el párrafo anterior.

b) El máximo de cuotas a solicitar no podrá exceder de CIENTO VEINTE (120), las que deberán ser mensuales, iguales —en cuanto al capital a cancelar— y consecutivas, y el importe de cada una, determinado en base a lo dispuesto en el Anexo III —excluidos los intereses de financiamiento— deberá ser igual o superior a CIENTO CINCUENTA PESOS ($ 150.-).

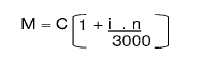

c) La tasa de interés de financiación será del SETENTA Y CINCO CENTESIMOS POR CIENTO (0,75%) mensual.

Pago a cuenta. Forma y plazo de ingreso

Art. 27. — El ingreso del pago a cuenta a que se refiere el inciso a) del artículo anterior o la cancelación mediante pago al contado dispuesta en el Artículo 25, deberá efectuarse conforme al procedimiento de transferencia electrónica de fondos previsto por la Resolución General Nº 1778, su modificatoria y complementaria, mediante el volante electrónico de pago (VEP), bajo los códigos de impuesto-concepto-subconcepto: 079-272-272, que será generado automáticamente por el sistema y tendrá validez hasta la hora VEINTICUATRO (24) del séptimo día corrido, inclusive, siguiente al de la presentación del acogimiento.

Aceptación del acogimiento

Art. 28. — Con excepción de los supuestos a que se refieren los Artículos 6º y 7º de esta resolución general, en los que se requerirá la aprobación formal previa por parte del Organismo, la adhesión al presente régimen se considerará aceptada en tanto se cumpla con el ingreso del pago a cuenta o la cancelación del pago al contado de la deuda previstos en el Artículo 7º de la Ley Nº 26.476 y con la totalidad de las formalidades y de los requisitos que se establecen en la presente. La inobservancia de cualquiera de ellos determinará el rechazo de la adhesión realizada.

Rechazo de la adhesión. Formalidades y efectos

Art. 29. — La resolución que disponga el rechazo de la adhesión al régimen deberá expresar los fundamentos que la avalen y notificarse por alguna de las modalidades previstas en el Artículo 100 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

Por los planes rechazados se podrá presentar —dentro del plazo indicado en el Artículo 2º— una nueva solicitud conforme a lo previsto en el Artículo 4º, a cuyo efecto los importes ingresados no se podrán imputar a la cancelación del pago a cuenta ni a las cuotas del nuevo plan.

Las solicitudes recibidas respecto de las que no se registre el ingreso del pago a cuenta indicado en el Artículo 26, serán rechazadas por esta Administración Federal. En dicho caso, de existir cuotas en proceso de débito, el contribuyente deberá solicitar en la correspondiente entidad bancaria la orden de no debitar o, en el caso que se haya debitado, su devolución dentro de los TREINTA (30) días corridos de producido el mismo.

Cuotas del plan. Vencimiento y forma de cancelación

Art. 30. — Las cuotas previstas en el inciso b) del Artículo 26 vencerán el día 16 de cada mes a partir del mes inmediato siguiente a aquel en que se efectúe la presentación del plan de facilidades y se cancelarán exclusivamente mediante el procedimiento de débito directo en cuenta bancaria, a cuyos fines se deberá observar lo dispuesto en el Anexo II.

En caso que a la fecha de vencimiento fijada en el párrafo anterior no se pueda efectuar el débito en la cuenta para la cancelación de la respectiva cuota, se procederá a realizar un nuevo intento de débito directo de la cuenta corriente o caja de ahorro el día 26 del mismo mes.

Las cuotas impagas que no produzcan la caducidad del plan se debitarán el día 12 del mes inmediato siguiente de haber efectuado el contribuyente la solicitud de rehabilitación de las mismas, en los términos del punto 1. Apartado A del Anexo II.

En los supuestos indicados en los párrafos segundo y tercero de este artículo, la respectiva cuota devengará por el período de mora, los intereses resarcitorios establecidos en el Artículo 37 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones. Dichos intereses se adicionarán a la cuota, la cual se abonará mediante débito directo en cuenta bancaria, en las fechas indicadas en los mencionados párrafos.

Vencimientos en días feriados o inhábiles

Art. 31. — Cuando el día fijado para el ingreso de las cuotas del plan de facilidades o del saldo respectivo en caso de cancelación anticipada, coincida con días feriados o inhábiles, dicho ingreso se trasladará al primer día hábil posterior siguiente.

De tratarse de un día feriado local, el débito de las cuotas se efectuará durante los días subsiguientes, según las particularidades de la respectiva operatoria bancaria.

Cancelación anticipada. Procedimiento

Art. 32. — Los planes de facilidades de pago podrán cancelarse en forma anticipada, en cuyo caso se considerarán las cuotas vencidas e impagas y no vencidas, sin tener en cuenta el resultado del débito de la cuota del mes en que se solicita la cancelación anticipada.

En caso que no se pueda efectuar el débito directo del importe total de la cancelación anticipada, no existe posibilidad de continuar cancelando cuotas.

No obstante lo dispuesto precedentemente, la cuota solicitada para la cancelación anticipada podrá ser rehabilitada en los términos establecidos en el tercer párrafo del Artículo 30 de la presente.

En este supuesto el sistema denominado "MIS FACILIDADES" calculará el monto total de la deuda impaga —capital más intereses resarcitorios— al día 12 del mes siguiente de efectuada la solicitud de rehabilitación de la cuota de la cancelación anticipada.

El saldo de deuda se debitará automáticamente de la cuenta bancaria habilitada en la fecha indicada en el párrafo anterior, en una única cuota.

Caducidad del plan de pagos. Condiciones y efectos

Art. 33. — Serán causales de caducidad del plan de facilidades de pago las que se indican a continuación:

a) Planes de hasta DOCE (12) cuotas:

1. Falta de cancelación de DOS (2) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la segunda de ellas.

2. Falta de ingreso de la cuota no cancelada, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

b) Planes de TRECE (13) cuotas hasta VEINTICUATRO (24) cuotas:

1. Falta de cancelación de TRES (3) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la tercera de ellas.

2. Falta de ingreso de la o las cuota/s no cancelada/s, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

c) Planes de VEINTICINCO (25) cuotas hasta CUARENTA Y OCHO (48) cuotas:

1. Falta de cancelación de CUATRO (4) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la cuarta de ellas.

2. Falta de ingreso de la o las cuota/s no cancelada/s, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

d) Planes de CUARENTA Y NUEVE (49) cuotas hasta SETENTA Y DOS (72) cuotas:

1. Falta de cancelación de CINCO (5) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la quinta de ellas.

2. Falta de ingreso de la o las cuota/s no cancelada/s, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

e) Planes de SETENTA Y TRES (73) cuotas hasta CIENTO VEINTE (120) cuotas:

1. Falta de cancelación de SEIS (6) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la sexta de ellas.

2. Falta de ingreso de la o las cuota/s no cancelada/s, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

Verificadas las causales de caducidad, el sistema reflejará tal situación, y dentro de los TREINTA (30) días corridos desde la fecha de notificación, el responsable podrá rehabilitar el plan por única vez, con arreglo a lo previsto en el Artículo 34. Vencido el plazo, de no haberse rehabilitado el plan, éste caducará, circunstancia que será notificada a través del servicio "e-Ventanilla".

Operada la caducidad —tal situación se verá reflejada en el sistema denominado "MIS FACILIDADES" (33.1.)—, este Organismo quedará habilitado para disponer el inicio o prosecución, según corresponda, de las acciones judiciales tendientes al cobro del total adeudado.

La caducidad mencionada en el párrafo anterior producirá efectos a partir del acaecimiento del hecho que la genere, causando la pérdida de la condonación dispuesta en el Artículo 4º de la Ley Nº 26.476, en proporción a la deuda pendiente al momento en que aquélla opere sus efectos.

Los contribuyentes y/o responsables una vez declarada la caducidad del plan de facilidades —originario o rehabilitado—, deberán cancelar el saldo pendiente de deuda mediante pago al contado.

El saldo pendiente de las obligaciones adeudadas será el que surge de la imputación generada por el sistema al momento de presentarse el plan, deberá ser visualizado por los contribuyentes y/o responsables a través del servicio "MIS FACILIDADES", en la pantalla "Seguimiento de Presentación", opción "Impresiones", disponible en el sitio "web" de este Organismo, mediante "Clave Fiscal" conforme a lo previsto en la Resolución General Nº 2.239, su modificatoria y complementarias. Al mencionado saldo se deberá sumar, para aquellas obligaciones que no hayan sido canceladas con las cuotas ingresadas, la diferencia de intereses no consolidada por la pérdida de la condonación establecida por la Ley Nº 26.476.

Rehabilitación del plan. Condiciones

Art. 34. — Los contribuyentes y responsables podrán ejercer la opción, por única vez, de solicitar la rehabilitación del plan de facilidades formalizado conforme al presente régimen (34.1.), dentro de los TREINTA (30) días corridos contados a partir de la fecha de notificación de la caducidad del plan.

La referida rehabilitación se ajustará a las siguientes condiciones:

a) La cantidad de cuotas a cancelar será igual a la sumatoria de las que se encuentren vencidas e impagas —al momento de la caducidad—, más aquéllas respecto de las que aún no operó el vencimiento.

b) El monto de cada cuota —en cuanto al capital a cancelar— será igual al determinado en la solicitud de adhesión.

c) La tasa de interés de financiamiento aplicable para el cálculo de las cuotas indicadas en el inciso a) precedente, será del SETENTA Y CINCO CENTESIMOS POR CIENTO (0,75%) mensual.

d) Las cuotas vencidas e impagas, además del interés de financiamiento, devengarán intereses resarcitorios —de acuerdo con lo establecido en el Artículo 30 de la presente— desde la fecha de vencimiento en que debieron ser ingresadas hasta la fecha de su efectivo pago.

e) Las cuotas vencidas e impagas vencerán todas el día 12 del mes siguiente al de la solicitud de rehabilitación del plan, o el primer día hábil siguiente de ser éste feriado o no laborable.

f) Las cuotas a vencer mantendrán la fecha de vencimiento original.

Reglamentación del Artículo 9º de la Ley Nº 26.476

Intereses de deudas incluidas en planes de facilidades. Exención

Art. 35. — Los contribuyentes y/o responsables que hayan consolidado sus deudas en alguno de los planes de facilidades de pago dispuestos con anterioridad a la entrada en vigencia de la Ley Nº 26.476, que se encuentren vigentes podrán gozar del beneficio de exención de los intereses resarcitorios y/o punitorios, así como de los intereses previstos en el Artículo 168 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, comprendidos en dicho saldo, según lo dispuesto en el inciso b) del Artículo 4º de la Ley Nº 26.476.

A tal efecto, deberán detraer del saldo adeudado la parte proporcional del excedente exento e ingresar la diferencia en la forma prevista en los incisos b) o c) del Artículo 7º de la Ley Nº 26.476.

Reformulación de planes de facilidades vigentes

Art. 36. — Las deudas incluidas en planes vigentes al día 24 de diciembre de 2008, de los regímenes de facilidades de pago implementados por las Resoluciones Generales Nros. 1966, 1967, 2278, 2360, 2518 y sus respectivas modificatorias y complementarias, podrán ser reformuladas en el marco de la presente resolución general, conforme a las condiciones que se indican a continuación:

a) Los planes podrán reformularse en la medida que se encuentren vigentes —incluidos los rehabilitados —. La reformulación de cada plan se efectuará en el sistema "MIS FACILIDADES" opción "Reformulación de Plan":

1. La reformulación será optativa y el contribuyente decidirá cuáles de sus planes vigentes reformula.

2. En cada plan seleccionado el sistema identificará como reformuladas las obligaciones impagas susceptibles de ser incluidas en el régimen de la presente.

3. Las obligaciones no susceptibles de ser incluidas en este régimen continuarán en el plan de pago original manteniendo las condiciones del mismo en cuanto a fecha de consolidación, tasa de interés de financiamiento y cantidad de cuotas, siempre y cuando el importe de las mismas no sea inferior a DIEZ PESOS ($ 10.-), en cuyo caso se reducirá la cantidad de cuotas solicitadas hasta alcanzar ese importe mínimo. El sistema recalculará las cuotas no canceladas.

b) Se generará un nuevo plan con las condiciones de esta resolución general, el que contendrá las obligaciones susceptibles de ser regularizadas por este régimen de todos los planes identificados como reformulados, las obligaciones de los planes caducos que no registren estado "liquidado manual" y las nuevas obligaciones incorporadas por el contribuyente. A estos efectos el sistema mostrará la lista de planes presentados, vigentes o caducos.

1. En el caso de tener una misma obligación en más de un plan se sumarán los importes de las obligaciones principales presentadas, excepto para el caso de trabajadores autónomos y de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), para los cuales se mostrará el importe de la obligación mensual.

2. En caso de adeudar únicamente intereses se deberá ingresar, en forma manual, la obligación principal y el pago, calculando el sistema los intereses con los beneficios correspondientes.

3. De las obligaciones seleccionadas, el contribuyente podrá eliminar, modificar o agregar obligaciones. Las diferencias eliminadas no se mantendrán en el plan que se está reformulando.

4. El plan se consolidará a la fecha del envío como un único plan que incluya las obligaciones seleccionadas de todos los anteriores y las nuevas que quiera incluir, con excepción del plan para concursados o fallidos.

Las deudas incluidas en planes caducos que registren estado "liquidado manual" podrán ser incorporadas en forma manual.

c) Una vez reformulado el/los plan/es y generado el nuevo plan, el sistema emitirá un acuse de recibo por cada una de las acciones efectuadas.

A los efectos previstos por este artículo, podrán ser también reformuladas las deudas incluidas en otros planes de facilidades de pago no mencionados en el primer párrafo, que se encontraren vigentes al 24 de diciembre de 2008. En este supuesto, deberán considerarse las obligaciones que componen el saldo resultante luego de haberse imputado los pagos parciales que se hayan efectuado, de acuerdo con la normativa aplicable a cada plan.

Planes de facilidades rechazados o caducos

Art. 37. — Podrán también regularizarse, mediante este régimen:

a) Las obligaciones vencidas a la fecha indicada en el Artículo 2º de la presente, incluidas en planes de pago solicitados conforme los regímenes implementados por las Resoluciones Generales Nros. 1966, 1967, 2278, 2360 —excepto por las obligaciones en concepto de aportes y contribuciones con destino al sistema nacional de obras sociales—, 2518 y sus respectivas modificatorias y complementarias, que se encuentren rechazados o caducos.

En todos los casos enumerados en este inciso, se observarán las siguientes pautas:

- Si el plan se encontrare rechazado podrá incluirse la totalidad de la deuda. En el caso que se hubieran efectuado pagos se podrán imputar contra las obligaciones que se incluyan.

- De tratarse de planes caducos, deberá incluirse el saldo adeudado por cada obligación. A los fines de su verificación y determinación se deberán consultar las obligaciones adeudadas, que surgen de la imputación original del plan accediendo al servicio "MIS FACILIDADES", pestaña "Seguimiento de Presentación", opción "Impresiones", disponible en el sitio "web" de este Organismo, mediante "Clave Fiscal" conforme a lo previsto por la Resolución General Nº 2239, su modificatoria y complementarias.

b) Deudas incluidas en otros planes de facilidades no comprendidos en el inciso anterior, en cuyo caso deberán considerarse las obligaciones que componen el saldo resultante luego de haberse imputado los pagos parciales que se hayan efectuado, de acuerdo con la normativa aplicable a cada plan.

A las deudas consolidadas, el sistema le aplicará automáticamente las condonaciones dispuestas por la Ley Nº 26.476.

TITULO II

REGULARIZACION DEL EMPLEO NO REGISTRADO

Reglamentación del Artículo 11 de la Ley Nº 26.476

Sujetos, obligaciones comprendidas y plazo

Art. 38. — Los empleadores del sector privado y las entidades y organismos comprendidos en el Artículo 1º de la Ley Nº 22.016 y sus modificaciones, que registren a sus trabajadores en los términos del Artículo 7º de la Ley Nº 24.013 y sus modificaciones, o rectifiquen la real remuneración o la real fecha de inicio de las relaciones laborales existentes al 24 de diciembre de 2008, inclusive, quedarán comprendidos en el régimen de regularización de empleo no registrado establecido en el Título II, Capítulo I de la Ley Nº 26.476.

Se encuentran incluidos los casos correspondientes a las citadas relaciones laborales constatados mediante actas de inspección notificadas al empleador, cuya deuda no haya sido pagada, aun cuando se hallaren en curso de discusión administrativa o judicial.

Están excluidos del aludido régimen de regularización de empleo no registrado los sujetos enumerados en los incisos a), b), c) y d) del Artículo 41 de la Ley Nº 26.476 (3.1.), de acuerdo con lo previsto en dicho artículo.

La regularización de las relaciones laborales deberá efectuarse hasta el 28 de enero de 2010, inclusive.

Regularización de trabajadores. Concepto

Art. 39. — Se entenderá por regularización a la exteriorización de las relaciones laborales en el sistema "MI SIMPLIFICACION" y en los registros laborales del empleador.

A tal fin, los empleadores deberán:

a) Dar el alta a los trabajadores en dicho sistema con los códigos establecidos para ello en el Anexo de la Resolución General Nº 2536, así como rectificar la fecha de inicio y/o la remuneración de los trabajadores, de corresponder.

b) Presentar, por los períodos fiscales que se regularicen, las declaraciones juradas —originales o rectificativas— determinativas y nominativas de las obligaciones con destino a la seguridad social, mediante la utilización de la Versión 32 del programa aplicativo denominado "Sistema de Cálculo de Obligaciones de la Seguridad Social - SICOSS", identificando a los trabajadores con los "Códigos de Modalidades de Contratación" previstos en el Artículo 4º de la Resolución General Nº 2590.

c) Incorporar a los trabajadores y/o las reales remuneraciones regularizados en las declaraciones juradas determinativas y nominativas de las obligaciones con destino a la seguridad social, correspondientes al período devengado diciembre de 2008 y siguientes, mediante la utilización del programa aplicativo mencionado en el inciso anterior.

Efectos jurídicos de la regularización

Art. 40. — La regularización producirá los efectos detallados en los incisos a), b), c) y d) del Artículo 11 de la Ley Nº 26.476, según corresponda.

Regularización de hasta DIEZ (10) trabajadores

Art. 41. — La regularización de hasta DIEZ (10) trabajadores inclusive producirá la extinción de la deuda —capital e intereses— por los períodos devengados hasta noviembre de 2008, inclusive y originada en la falta de pago de aportes y contribuciones con destino a los siguientes subsistemas de la seguridad social:

a) Sistema Integrado de Jubilaciones y Pensiones. Ley Nº 24.241 y sus modificaciones —Actual Sistema Integrado Previsional Argentino—.

b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados. Ley Nº 19.032 y sus modificaciones.

c) Régimen Nacional del Seguro de Salud. Ley Nº 23.661 y sus modificaciones.

d) Fondo Nacional de Empleo. Ley Nº 24.013 y sus modificaciones.

e) Régimen Nacional de Obras Sociales. Ley Nº 23.660 y sus modificaciones.

f) Régimen Nacional de Asignaciones Familiares. Ley Nº 24.714 y sus modificaciones.

g) Registro Nacional de Trabajadores Rurales y Empleadores. Ley Nº 25.191.

h) Ley de Riesgos del Trabajo Nº 24.557 y sus modificaciones.

Esta Administración Federal comunicará la regularización efectuada mediante el servicio "e- Ventanilla" a los organismos y entidades de la seguridad social destinatarias de los fondos.

Regularización de más de DIEZ (10) trabajadores

Art. 42. — La regularización de más de DIEZ (10) trabajadores producirá —a partir del trabajador número once, inclusive, y siguientes— los efectos jurídicos previstos en la Ley Nº 26.476, siempre que el empleador cancele íntegramente las obligaciones adeudadas por los períodos devengados hasta noviembre de 2008, inclusive, respecto de los mismos y en concepto de aportes y contribuciones con destino a los subsistemas enumerados en los puntos 1. a 7. del inciso b) del Artículo 11 de la citada ley, al contado o mediante el plan de facilidades de pago que se establece en el Artículo 44 de la presente.

Individualización de trabajadores

Art. 43. — La individualización de los trabajadores a regularizar será efectuada por el empleador en el sistema "MI SIMPLIFICACION" con los códigos previstos en el Anexo de la Resolución General Nº 2536, teniendo en cuenta las pautas establecidas por la Resolución Nº 3 del Ministerio de Trabajo, Empleo y Seguridad Social, del 12 de enero de 2009.

A efectos de la individualización de los trabajadores se computará a cada uno de ellos por su Código Unico de Identificación Laboral (C.U.I.L.), independientemente de que se regularice más de un incumplimiento por trabajador.

Reglamentación del Artículo 12 de la Ley Nº 26.476

Plan de facilidades. Condiciones

Art. 44. — Establécese un plan de facilidades de pago para posibilitar a los empleadores, que regularicen más de DIEZ (10) trabajadores, el pago por el trabajador número once, inclusive, y siguientes de las deudas —capital e intereses y únicamente por la diferencia rectificada por aplicación del Artículo 12 de la Ley Nº 26.476— por los períodos devengados hasta noviembre de 2008, inclusive, en concepto de aportes y contribuciones, con destino a los subsistemas de la seguridad social que se indican a continuación:

a) Sistema Integrado de Jubilaciones y Pensiones. Ley Nº 24.241 y sus modificaciones —Actual Sistema Integrado Previsional Argentino—.

b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados. Ley Nº 19.032 y sus modificaciones.

c) Régimen Nacional del Seguro de Salud. Ley Nº 23.661 y sus modificaciones.

d) Fondo Nacional de Empleo. Ley Nº 24.013 y sus modificaciones.

e) Régimen Nacional de Obras Sociales. Ley Nº 23.660 y sus modificaciones.

f) Régimen Nacional de Asignaciones Familiares. Ley Nº 24.714 y sus modificaciones.

g) Registro Nacional de Trabajadores Rurales y Empleadores. Ley Nº 25.191.

La solicitud del plan de facilidades de pago deberá presentarse entre el 1 de marzo de 2009 y el 28 de enero de 2010, ambos inclusive y ajustarse —en lo pertinente— a las condiciones, requisitos para la adhesión, formalidades, causales de exclusión y caducidad que se disponen en el Título I de la presente, con las siguientes adecuaciones:

1. El interés resarcitorio y/o punitorio de cada una de las deudas que se incluyan y consoliden, calculado hasta la fecha de adhesión, no podrá superar el VEINTE POR CIENTO (20%) del respectivo capital.

2. El interés mensual de financiación será del CINCUENTA CENTESIMOS POR CIENTO (0,50%), calculado sobre el importe de cada cuota del plan de pago. Dicha tasa también será de aplicación para los planes rehabilitados.

3. Para la consolidación de la deuda y, en el caso de pago al contado, la generación del volante electrónico de pago (VEP), se utilizará el sistema informático denominado "MIS FACILIDADES", opción "Ley Nº 26.476 - TITULO II".

4. Operada la caducidad del plan de pagos este Organismo comunicará dicha circunstancia, a través del servicio "e-Ventanilla", a las obras sociales, al Registro Nacional de Trabajadores Rurales y Empleadores y a la Superintendencia de Servicios de Salud, a efectos de que gestionen el cobro de sus créditos.

Reglamentación del Artículo 13 de la Ley Nº 26.476

Deudas en discusión administrativa o judicial

Art. 45. — En el caso de incluirse deudas en discusión judicial o administrativa, los contribuyentes y/o responsables —con anterioridad a la fecha de adhesión— deberán proceder con arreglo a lo dispuesto en los Artículos 11, 12, 13, 14, 15, 16 y 17 de la presente.

Reglamentación del Artículo 16 de la Ley Nº 26.476

Obligaciones correspondientes a diciembre 2008 y posteriores. Forma y plazo de ingreso

Art. 46. — El beneficio de reducción de contribuciones establecido en el Capítulo II del Título II de la Ley Nº 26.476 rige a partir del período devengado diciembre de 2008 y siguientes.

Para acceder a dicho beneficio los empleadores del sector privado y las entidades y organismos comprendidos en el Artículo 1º de la Ley Nº 22.016 y sus modificaciones, deberán confeccionar las declaraciones juradas, determinativas y nominativas de las obligaciones con destino a la seguridad social, mediante la Versión 32 o la que la reemplace del programa aplicativo denominado "Sistema de Cálculo de Obligaciones de la Seguridad Social - SICOSS", identificando a los trabajadores con los "Códigos de Modalidades de Contratación" previstos en el Artículo 5º de la Resolución General Nº 2590.

El plazo previsto en los incisos b) y c) del Artículo 19 de la Ley Nº 26.476 (46.1) rige respecto de los distractos que se produzcan a partir del 24 de diciembre de 2008 (46.2.).

Están excluidos del aludido beneficio de reducción de contribuciones los sujetos a que se refiere el Artículo 20 de la Ley Nº 26.476 y los enumerados en los incisos a), b), c) y d) del Artículo 41 de la citada norma legal (3.1.), de acuerdo con lo previsto en dichos artículos.

Las declaraciones juradas de los períodos devengados diciembre de 2008 y siguientes que se hubieran presentado sin el beneficio de reducción citado en el primer párrafo de este artículo, a efectos de gozar del mismo deberán ser rectificadas, ingresando el saldo a favor del Fisco, de corresponder.

Art. 47. — La obligación establecida en el inciso c) del Artículo 39 y la presentación de las declaraciones juradas —originales o rectificativas— a que se refiere dicho inciso, respecto de las relaciones laborales que se regularicen conforme al Capítulo I del Título II de la Ley Nº 26.476, deberán cumplirse hasta el día 28 de enero de 2010, inclusive.

El ingreso de las diferencias de tributos correspondientes a las relaciones laborales así regularizadas deberá efectivizarse hasta la fecha fijada en el párrafo anterior.

Sólo revestirá el carácter de extemporáneo aquel pago que, con relación a dichas diferencias, se efectúe con posterioridad a la fecha indicada, correspondiendo —en tal caso— la liquidación e ingreso de los intereses resarcitorios devengados desde los respectivos vencimientos originales, todo ello sin perjuicio de las sanciones que pudieran corresponder.

TITULO III

EXTERIORIZACION DE LA TENENCIA DE MONEDA NACIONAL, EXTRANJERA, DIVISAS Y DEMAS BIENES EN EL PAIS Y EN EL EXTERIOR

Reglamentación del Artículo 25 de la Ley Nº 26.476

Formalidades y plazo para efectuar la exteriorización de la tenencia de moneda nacional, extranjera, divisas y demás bienes en el país y en el exterior

Art. 48. — La exteriorización de la tenencia de moneda extranjera, divisas y demás bienes (48.1.) en el exterior y la tenencia de moneda nacional, extranjera y demás bienes (48.1.) en el país, deberá realizarse entre el 1 de marzo de 2009 y el 31 de agosto de 2009, ambas fechas inclusive, mediante la presentación de los siguientes formularios:

a) Formulario de declaración jurada F. 1205, en la forma establecida en los Artículos 60 y siguientes de la presente, y

b) formulario de declaración jurada F.958, con el detalle de las tenencias y bienes exteriorizados, confeccionada utilizando el programa aplicativo denominado "REGIMEN DE REGULARIZACION IMPOSITIVA DJ INFORMATIVA - Versión 2.0", el que se encontrará disponible a partir del 1 de agosto de 2009, en el sitio "web" de este Organismo (http://www.afip.gob.ar) y cuyas características, funciones y aspectos técnicos para su uso se consignan en el Anexo IV de la presente. La presentación deberá efectuarse mediante transferencia electrónica de datos vía "Internet", con la "Clave Fiscal" conforme al procedimiento dispuesto por las Resoluciones Generales Nº 1345 y Nº 2239 y sus respectivas modificatorias y complementarias.

En caso de presentarse una o más declaraciones juradas formulario F. 958 rectificativas, la últimapresentada deberá:

1) Incluir todos los conceptos —bienes y tenencias de moneda local y/o extranjera— exteriorizados en las anteriores, considerándose sustitutiva de éstas, y

2) corresponderse con el destino declarado en el/los formulario/s de declaración jurada F. 1205 presentado/s.

Los formularios de declaración jurada F. 958 elaborados con el programa aplicativo denominado "REGIMEN DE REGULARIZACION IMPOSITIVA DJ INFORMATIVA - Versión 1.0", serán considerados válidos siempre que, de corresponder, se haya cumplido con lo previsto en el párrafo anterior. La falta de presentación de las declaraciones juradas a que se refiere el presente artículo producirá los efectos previstos en el Artículo 61 de la presente.

Art. 49. — Los sujetos que no posean Clave Unica de Identificación Tributaria (C.U.I.T.) deberán tramitar su obtención de acuerdo con la normativa vigente.

Art. 50. — Quedan excluidos del presente régimen los sujetos enumerados en el Artículo 41 de la Ley Nº 26.476 (3.1.).

Art. 51. — A los fines establecidos en el Artículo 48 de la presente podrán también exteriorizarse los bienes de cambio existentes al cierre del último período fiscal finalizado al 31 de diciembre de 2007, con prescindencia del carácter de fungibles o no que revistan los mismos. A tal efecto, dichas existencias se valuarán conforme lo previsto en el inciso c) del Artículo 4º de la Ley de Impuesto a la Ganancia Mínima Presunta, texto aprobado por el Artículo 6º Título V de la Ley Nº 25.063 y sus modificaciones.

La exteriorización de bienes de cambio en la forma establecida en el párrafo que antecede implicará, para el declarante, la aceptación incondicional de la imposibilidad de computar —a los efectos de la determinación del impuesto a las ganancias— los bienes de que se trata, en la existencia inicial del período fiscal inmediato siguiente al indicado en el párrafo anterior.

Reglamentación del Artículo 26 de la Ley Nº 26.476

Exteriorización de moneda extranjera y divisas depositadas en el exterior

Art. 52. — A efectos de lo dispuesto en los incisos a) y b) del Artículo 26 de la Ley Nº 26.476, resultarán procedentes los depósitos en el exterior de moneda extranjera y/o divisas, existentes al 31 de diciembre de 2007, efectuados en entidades bancarias, financieras u otras, que estén bajo la supervisión de los respectivos Bancos Centrales y/o Comisiones de Valores, u organismos equivalentes que tengan asignada la supervisión bancaria o bursátil que admitan saldos inscriptos en cuentas de instituciones bajo su fiscalización, y las tenencias en entidades financieras que realicen operaciones de banca de inversión, en la medida que por sus operaciones estén bajo la supervisión de alguno de los organismos mencionados precedentemente.

Será condición necesaria que las entidades extranjeras en las cuales se haya efectuado el depósito, se encuentren radicadas en países que cumplimenten normas o recomendaciones internacionalmente reconocidas en materia de prevención de lavado de activos y financiación del terrorismo.

Conversión a moneda local y depósito en cuentas. Prueba de la tenencia

Art. 53. — En el caso previsto en el inciso b) del Artículo 26 de la Ley Nº 26.476, las transferencias de moneda extranjera y/o divisas desde el exterior, deben liquidarse en el mercado local de cambios y los fondos resultantes de dicha operación, deberán ser acreditados en cuentas abiertas en el Banco de la Nación Argentina o en entidades financieras regidas por la Ley Nº 21.526 y sus modificaciones, conforme a las normas que al efecto dicte el Banco Central de la República Argentina (B.C.R.A.).

Independientemente del destino de los fondos, el eventual egreso de la moneda extranjera, se efectuará conforme al procedimiento que a tales efectos disponga específicamente la citada autoridad de contralor.

Las transferencias deberán provenir de cuentas de bancos del exterior sujetos a las normas de prevención de lavado de dinero y financiación del terrorismo, basadas en recomendaciones internacionales, y bajo la supervisión del banco central u organismos equivalentes de los países de origen.

Los fondos transferidos deben corresponder a tenencias al 31 de diciembre de 2007 en las entidades del exterior comprendidas en el artículo anterior.

Cuando los ingresos de fondos del exterior correspondan a la tenencia de otros bienes al 31 de diciembre de 2007 cuya venta o disposición posterior, dio origen a los fondos que se ingresan, se deberá contar con la documentación que permita constatar la tenencia de los bienes a la fecha de exteriorización, la venta o disposición de esos bienes y el depósito del importe de los fondos resultantes en una de las entidades indicadas en el Artículo 52 de la presente.

Tenencia de moneda extranjera o divisas en el país. Depósito en cuentas

Art. 54. — La obligación prevista en el inciso d) del Artículo 26 de la Ley Nº 26.476 —acreditación en cuentas abiertas en el Banco de la Nación Argentina o en entidades financieras regidas por la Ley Nº 21.526 y sus modificaciones, de acuerdo con las normas que al efecto dicte el Banco Central de la República Argentina (B.C.R.A.)—, procederá respecto de las tenencias exteriorizadas que encuadren en lo dispuesto en el inciso b) del Artículo 27 de la Ley Nº 26.476 y en los casos alcanzados por lo previsto en los artículos siguientes.

Art. 55. — Los sujetos que exterioricen tenencias de moneda local, extranjera y/o divisas en el país al día 31 de diciembre de 2007 y que, de conformidad con lo consignado en el formulario de declaración jurada F. 1205, los destinen a los fines indicados en los incisos c), d) y e) del Artículo 27 de la Ley Nº 26.476, sin haberse efectuado previamente su depósito bancario, gozarán de los beneficios consagrados en el Título III de aquélla siempre que acrediten la efectiva inversión de los fondos al destino comprometido, hasta el día 31 de agosto de 2009, inclusive.

Las tenencias exteriorizadas y no invertidas a esa fecha deberán depositarse en el Banco de la Nación Argentina o en entidades financieras que cumplan los requisitos establecidos en el segundo párrafo del Artículo 29 de la citada ley.

Art. 56. — En los casos previstos en los incisos b) y d) del Artículo 26 de la Ley Nº 26.476, el importe depositado correspondiente a la moneda extranjera y/o divisas que se exterioricen y que, de acuerdo con lo manifestado en el formulario de declaración jurada F. 1205, se destine a los fines indicados en los incisos c), d) y e) del Artículo 27 de la citada ley, deberá permanecer en ese estado —conforme lo dispuesto en el Artículo 29 de la misma norma legal— hasta el momento en que el contribuyente informe a la respectiva entidad bancaria los datos específicos que identifiquen la inversión a realizar, circunstancia que lo habilitará a disponer —en forma parcial o total— de dichos fondos.

La información será suministrada mediante nota que se ajustará al modelo que se consigna en el Anexo V de la presente, revestirá el carácter de declaración jurada y deberá presentarse con una antelación mínima de DIEZ (10) días hábiles al perfeccionamiento de la inversión. La entidad bancaria receptora deberá remitir —dentro de los CINCO (5) días de recibida— una copia de la misma a esta Administración Federal.

A efectos de lo dispuesto en los Artículos 27 y 29 de la Ley Nº 26.476 y en este artículo, el destino de los fondos exteriorizados mediante la presentación del formulario de declaración jurada F. 1205, no podrá modificarse con posterioridad a la presentación del mismo, excepto en el supuesto previsto en el artículo siguiente.

Art. 57. — Las tenencias de moneda local o extranjera en el país, encuadradas en los términos del inciso b) del Artículo 27 de la Ley Nº 26.476, podrán ser reafectadas —hasta el día 31 de agosto de 2009— a la realización de cualquiera de las inversiones indicadas en los incisos c), d) o e) del citado artículo.

La rectificación del destino se formalizará mediante la reformulación de la exteriorización oportunamente efectuada en la declaración jurada F. 1205, a través del sistema informático "MIS FACILIDADES", opción "Ley Nº 26.476 Título III".

De efectuarse la rectificación luego de ingresado el impuesto especial del SEIS POR CIENTO (6%) previsto en el inciso b) del Artículo 27 de la Ley Nº 26.476, la misma implicará para el declarante la renuncia expresa e incondicional a toda acción o derecho, incluido el de repetición, respecto de las diferencias de impuesto que pudieran resultar de la aplicación de las alícuotas correspondientes al destino original y al nuevo destino.

Asimismo, para el supuesto que el nuevo destino fuera la suscripción o adquisición en el mercado secundario de títulos públicos emitidos por el Estado Nacional y se produjera el incumplimiento de la obligación de su mantenimiento por el plazo de VEINTICUATRO (24) meses, la rectificación importará la aceptación de la obligación de ingresar —en la forma y condiciones establecidas en el Artículo 60— el importe que corresponda, hasta satisfacer el impuesto especial y el impuesto especial adicional previstos en el inciso c) del Artículo 27 de la Ley Nº 26.476.

A los fines de comunicar a las entidades bancarias el nuevo destino y efectuar el retiro de los fondos respectivos, deberá observarse lo dispuesto en el artículo anterior.

La efectiva aplicación de la moneda local o extranjera a los destinos previstos en los incisos c), d) o e) del Artículo 27 de la Ley Nº 26.476, será de exclusiva responsabilidad del sujeto que efectúe la exteriorización.

Ello, sin perjuicio de la obligación de las entidades financieras intervinientes de informar a este Organismo el retiro de los fondos respectivos, mediante el procedimiento dispuesto en el Artículo 56 de esta resolución general.

Art. 58. — A los fines previstos en el Artículo 26 de la Ley Nº 26.476, la declaración jurada a que se refiere el inciso b) del Artículo 48 de la presente, deberá contener el detalle de las tenencias en moneda nacional, extranjera, divisas y demás bienes que se exteriorizan, el lugar donde se encuentran situados —en el país o en el exterior— y su correspondiente valuación.

Los depósitos en moneda extranjera —en entidades financieras regidas por la Ley Nº 21.526 y sus modificaciones— así como las tenencias de dicha moneda, exteriorizados conforme lo previsto en el inciso b) del Artículo 62, deberán ser convertidos a moneda local al tipo de cambio comprador informado por el Banco de la Nación Argentina, vigente al cierre de las operaciones del día hábil anterior a la fecha de la presentación del formulario de declaración jurada F. 1205.

Tratándose de otros bienes (48.1.) la valuación a que se refiere el primer párrafo deberá estar referida al 31 de diciembre de 2007 y se efectuará conforme a las normas del impuesto sobre los bienes personales, cuando los titulares de los mismos sean personas físicas o sucesiones indivisas y de acuerdo con las disposiciones del impuesto a la ganancia mínima presunta de tratarse de los sujetos comprendidos en el Artículo 49 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

Tenencias registradas a nombre del cónyuge, ascendientes o descendientes. Acreditación del vínculo

Art. 59. — En el supuesto previsto en el último párrafo del Artículo 26 de la Ley Nº 26.476, además de cumplir lo dispuesto en el Artículo 48, los sujetos deberán mantener a disposición de este Organismo, el original o una copia autenticada de la documentación que acredite el vínculo requerido por dicha norma.

Reglamentación del Artículo 27 de la Ley Nº 26.476

Impuesto especial. Forma y plazo para el pago

Art. 60. — El importe del impuesto especial que resulte de la aplicación de las alícuotas fijadas para cada caso por el Artículo 27 de la Ley Nº 26.476, será determinado en el formulario de declaración jurada F. 1205 confeccionado mediante el sistema informático "MIS FACILIDADES", opción "Ley Nº 26.476 - Título III" ingresando con "Clave Fiscal", obtenida en los términos de la Resolución General Nº 2239, su modificatoria y complementarias, y se presentará por transferencia electrónica vía "Internet" conforme a lo previsto en la Resolución General Nº 1345, sus modificatorias y complementarias.

Dicha presentación deberá efectuarse con carácter previo a la transferencia o depósito que se realice, de acuerdo con lo dispuesto en los incisos b) y d) del Artículo 26 de la Ley Nº 26.476.

A efectos de la determinación del impuesto especial, la moneda extranjera deberá valuarse aplicando el tipo de cambio comprador informado por el Banco de la Nación Argentina, vigente al cierre de las operaciones del día hábil inmediato anterior a la fecha de la presentación de la declaración jurada mencionada en el primer párrafo del presente artículo.

El importe así determinado se ingresará de contado hasta el día 10 del mes inmediato siguiente al de la presentación de la citada declaración jurada, mediante pago bancario electrónico, utilizando el volante electrónico de pago (VEP), el cual será generado automáticamente por el sistema informático enunciado precedentemente.

Cuando la fecha de vencimiento dispuesta en el párrafo anterior coincida con un día feriado o inhábil, el pago podrá efectuarse el primer día hábil inmediato siguiente.

La falta de pago del impuesto especial dentro del plazo fijado en el presente artículo privará, al sujeto que realiza la exteriorización, de la totalidad de los beneficios a que se refiere el Artículo 32 de la Ley Nº 26.476, quedando habilitado este Organismo para determinar y exigir el pago de los gravámenes, intereses y multas y a aplicar demás sanciones que pudieren corresponder, respecto de las tenencias de moneda nacional o extranjera, divisas y/o bienes incluidos en la respectiva declaración jurada.

Los fondos exteriorizados deberán ser transferidos y/o depositados en las entidades financieras autorizadas dentro de las CUARENTA Y OCHO (48) horas posteriores a la fecha de presentación del formulario de declaración jurada F. 1205, salvo en el supuesto previsto en el Artículo 55 precedente aplicable en el caso del inciso d) del Artículo 26 de la Ley Nº 26.476.