IMPUESTOS

Ley N° 15.798

Modifícanse diversas leyes impositivas.

Sancionada: 28 de diciembre de 1960;

Promulgada: 10 de diciembre de 1961.

El Senado y la Cámara de Diputados de la Nación Argentina reunidos en Congreso sancionan con fuerza de LEY:

ARTICULO 1° Modifícase la Ley 11.683 (texto ordenado en 1960), en la siguiente forma:

1. Sustitúyese el Artículo 63, por el siguiente:

Artículo 63.- La prescripción de las acciones y poderes del Fisco para determinar y exigir el pago del impuesto se interrumpirá:

1. Por el reconocimiento expreso o tácito de la obligación impositiva.

2. Por renuncia al término corrido de la prescripción en curso.

3. Por el juicio de apremio iniciado contra el contribuyente o responsable en los únicos casos de tratarse de impuestos determinados en una sentencia de Tribunal Fiscal debidamente notificada o en una intimación o resolución administrativa debidamente notificada y no recurrida por el contribuyente; o, en casos de otra índole, por cualquier acto judicial tendiente a obtener el cobro de lo adeudado.

En los casos de los incisos 1° y 2° el nuevo término de prescripción comenzará a correr a partir del 1 de enero siguiente al año en que las circunstancias mencionadas ocurran.

2. Agrégase al artículo 72, el siguiente párrafo:

"Con el recurso de reconsideración deberán acompañarse u ofrecerse todas las pruebas que se tuvieren, no admitiéndose después otros escritos u ofrecimientos de prueba".

3. Suprímese la mención de "sobreprecio a los combustibles" en el segundo párrafo del artículo 110 de la ley 11.683, texto ordenado en 1960 y sustitúyese el tercer párrafo del mismo artículo por el siguiente:

"La aplicación del impuesto a las actividades lucrativas y del sobreprecio a los combustibles se regirá por la presente ley, facultándose al Poder Ejecutivo para establecer las excepciones, aclaraciones o modificaciones que considere convenientes para adaptar a las características de tales gravámenes el régimen de esta ley".

ARTICULO 2. Modifícase la Ley de Impuesto a los Réditos, texto ordenado en 1960, en la siguiente forma:

1. Agrégase al final del primer párrafo del inciso f) del artículo 19:

"En caso de que estos réditos provengan de dividendos de sociedades anónimas, la Dirección devolverá las sumas percibidas por impuestos de réditos a dichos dividendos contra presentación de los comprobantes necesarios".

2. Sustitúyese el inciso h) del artículo 19, por el siguiente:

h) Los intereses de depósitos en caja de ahorro, cualquiera sea la modalidad adoptada para su liquidación y pago y los producidos por las sumas que las empresas acrediten a sus empleados en concepto de depósitos o préstamos dentro de los límites que establezca la reglamentación;

3. Sustitúyese el inciso i) del artículo 19, por el siguiente:

i) Las indemnizaciones por antigüedad en los casos de despido y las que se reciban en forma de capital o renta por causa de muerte o incapacidad producida por accidentes o enfermedad, ya sea que los pagos se efectúen en virtud de lo que determinan las leyes civiles y especiales de previsión social o como consecuencia de un contrato de seguro. No están exentas las jubilaciones, pensiones, retiros, subsidios, ni las remuneraciones que se continúen percibiendo durante las licencias o ausencias por enfermedad y las indemnizaciones por falta de preaviso en el despido;

4. Sustitúyese el último párrafo del artículo 20, por el siguiente:

"Sin perjuicio de lo dispuesto en el párrafo anterior, los contribuyentes residentes en el país que obtengan réditos comprendidos en el artículo 60, superiores a veinticuatro mil pesos ($ 24.000) moneda nacional, tendrán derecho a una deducción adicional igual al excedente de dicha suma y hasta un máximo de noventa y seis mil pesos ($ 96.000) moneda nacional anuales".

5. Sustitúyese el inciso g) del artículo 62 , por el siguiente:

g) Los gastos que origine la percepción de los réditos. En caso de beneficiarios del exterior que perciban intereses por préstamos otorgados a personas o firmas radicadas en el país, se admitirá como deducción por todo concepto el cincuenta por ciento (50%) de los importes efectivamente percibidos;

6. Agrégase al inciso j) del Artículo 62, el siguiente párrafo:

"Sin perjuicio de esta deducción, los contribuyentes podrán computar como pago a cuenta del impuesto el 10% de las sumas donadas";

7. Agréguese al inciso ñ) del artículo 62, la siguiente expresión final:

"Y de otras empresas que sean declaradas de interés nacional por el Poder Ejecutivo".

8. Agrégase al inciso o) del artículo 62, a continuación de la palabra "gastos", la expresión "de laboratorios de análisis de radiografías, de internación en clínicas y sanatorios".

9. Sustitúyese el inciso f) del artículo 68 , por el siguiente:

f) En concepto de reserva para indemnización por despido, rubro antigüedad, se admitirá, a opción del contribuyente, la aplicación de cualesquiera de los sistemas que se mencionan en los dos puntos siguientes. Sin perjuicio de ello, a los efectos de la constitución de la tal reserva, los contribuyentes deberán adicionar la ya existente de acuerdo con las disposiciones legales vigentes al 31 de octubre de 1960. Al fondo así formado, se imputarán las indemnizaciones que efectivamente se paguen en los casos de despidos, rubro antigüedad:

a) El importe resultante de aplicar sobre las remuneraciones abonadas durante el ejercicio, al personal en actividad al cierre del mismo, el porciento que representan en los tres últimos ejercicios, las indemnizaciones reales por el rubro antigüedad pagadas sobre las remuneraciones totales abonadas;

b) Un porciento a fijar por el Poder Ejecutivo -no superior al 2%- a aplicar sobre las retribuciones totales abonadas durante el ejercicio, al personal en actividad al cierre del mismo.

10. Agrégase al artículo 83 la siguiente expresión final: "Y para extenderla hasta el total de la inversión".

11. Elévase de diez mil pesos (pesos 10.000) moneda nacional a veinte mil pesos ($ 20.000) el monto establecido en el segundo párrafo del artículo 86, y suprímense los primeros escalones de diez mil pesos ($ 10.000) a quince mil pesos ($ 15.000) y de quince mil pesos ($ 15.000) a veinte mil pesos ($ 20.000) de la escala incluida en dicho artículo.

12. Las disposiciones contenidas en el presente artículo se aplicarán en la siguiente forma:

"Para los particulares y las sucesiones indivisas cuando son sujetos del impuesto, sobre todos los réditos que perciban, se les acrediten en cuenta o se pongan a su disposición a partir del 1 de enero de 1961.

Para las rentas de primera categoría se estará a lo dispuesto en el Artículo 17 de la ley 11682, texto ordenado en 1960.

Para los comerciantes, entidades comerciales o civiles o personas asimiladas a comerciantes por la Dirección, sobre todos los réditos netos que arrojen sus ejercicios anuales cerrados a partir del 1° de enero de 1961, con excepción de la norma contenida en el punto 9 que será de aplicación en los ejercicios anuales cerrados a partir del 1° de noviembre de 1960, inclusive".

ARTICULO 3° Modifícase la Ley de Impuesto a las Ventas, texto ordenado en 1960, en la siguiente forma:

1° Elévase al 10% la tasa del 8% fijada por el artículo 10, a partir del día 1 del mes siguiente a aquel en que venza el término de treinta días corridos contados desde la fecha de publicación de la presente ley.

2° Agrégase al segundo párrafo del artículo 12, la siguiente expresión final:

"Así como para dejar sin efecto, total o parcialmente, las exenciones vigentes".

ARTICULO 4° Modifícase la Ley de Impuestos Internos, texto ordenado en 1956, y sus modificaciones, en la siguiente forma:

1. Suprímese del primer párrafo del artículo 25 la expresión "hasta un veinte por ciento (20%)".

2. Sustitúyese, a partir del 1° de enero de 1961, el artículo 102 por el siguiente:

Artículo 102.- Los objetos suntuarios abonarán en concepto de impuesto interno la tasa del 10%, con excepción de los comprendidos en los incisos d) y e) del artículo 101 que pagarán el 7%.

A los efectos de lo dispuesto por el artículo 89 de la presente ley, en los casos de fabricación de objetos suntuarios por cuenta de terceros será responsable del impuesto el aportante de la materia prima principal.

Se entenderá por materia prima principal el elemento que caracteriza, define o individualiza el destino final del artículo elaborado y que constituya, a la vez, la materia indispensable para su existencia.

3. Sustitúyese, a partir del 1° de enero de 1961, el artículo 110 por el siguiente:

Artículo 110.- Las cervezas de producción nacional o extranjero abonarán un impuesto interno de un peso moneda nacioal ($ 1) por litro.

ARTICULO 5° Los impuestos creados por el artículo 3° de la ley 15.274 se aplicarán a partir de la publicación de dicha ley (2 de marzo de 1960).

ARTICULO 6° Los contratos u operaciones referentes a los seguros de vida individuales o colectivos y de accidentes personales y los títulos de ahorro y capitalización estarán exentos de los impuestos nacionales internos y de sellos.

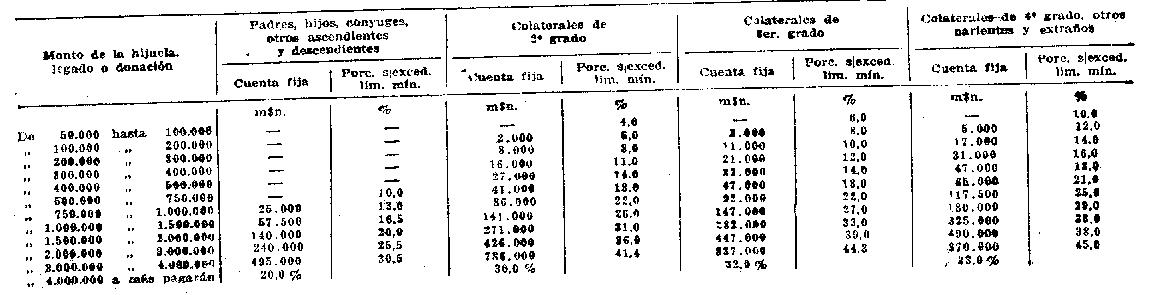

ARTICULO 7° Modifícase la Ley de Impuesto a la Transmisión Gratuita de Bienes, texto ordenado en 1959, en la siguiente forma:

1. Sustitúyese la escala del artículo 4° por la siguiente:

2. Derógase el Artículo 5.

3. Sustitúyese el inciso a) del Artículo 6, por el siguiente:

a) Las sucesiones y donaciones cuyo monto total no exceda de los siguientes límites:

1) De m$n 500.000, cuando se trate de transmisiones de padres, hijos, esposos y otros ascendientes y descendientes en línea recta;

2) De m$n 50.000 en los demás casos.

Para establecer el monto se tendrán en cuenta no sólo los bienes existentes en territorio nacional, sino también los de fuera de él.

4. Las disposiciones precedentes se aplicarán a las sucesiones que se inicien y a las demás transmisiones que se exterioricen a partir del 1 de enero de 1961.

ARTICULO 8. Modifícase la Ley de Impuestos de Sellos (texto ordenado en 1959 y sus disposiciones modificatorias), en la siguiente forma:

1. Agrégase en el primer párrafo del Artículo 32 después de la expresión, "al contado o a plazos, de", la palabra "mercaderías".

2. Sustitúyese el artículo 71 por el siguiente:

Artículo 71.- Ante los jueces nacionales de Primera Instancia de Paz y los del Trabajo de la Capital Federal el sellado de actuación será de cuatro pesos moneda nacional (m$n 4.) por foja, cuando el valor del juicio exceda de mil pesos moneda nacional (m$n 1.000.) o se trate de juicio cuyo valor sea indeterminado.

Ante los jueces de Paz del territorio nacional de la Tierra del Fuego, Antártida e Islas del Atlántico Sur el sellado de actuación será de tres pesos moneda nacional (m$n 3.) o por foja, cuando el valor del juicio exceda de m$n 1000 o se trate de juicios cuyo valor sea indeterminado.

3. Sustitúyese el Artículo 73 por el siguiente:

Artículo 73.- Ante la Cámara Nacional de Apelaciones de Paz y la del Trabajo de la Capital Federal, el sellado de actuación será de siete pesos moneda nacional (m$n 7.) por foja cuando el valor del juicio exceda de mil pesos moneda nacional (m$n 1.000.) o se trate de juicios cuyo valor sea indeterminado.

4. Sustitúyese el Artículo 74 por el siguiente:

Artículo 74.- Ante los jueces nacionales de Primera Instancia de la Capital Federal en lo Civil y Comercial Federal, en lo Criminal y Correccional Federal, en lo Contencioso Administrativo, en lo Civil, en lo Comercial, en lo Criminal de Instrucción, en lo Criminal de Sentencia, en lo Correccional, del Trabajo, cuando el valor del juicio exceda el límite de competencia de la justicia de Paz, en lo Comercial de registro y los jueces federales de Primera Instancia con asiento en provincias, el sellado de actuación será de siete pesos moneda nacional (m$n 7) por foja.

Cuando debido al fuero de atracción que ejercen los juicios universales, o por tratarse de sucesiones o de asuntos que interesen al derecho de familia, deba conocer la justicia de Primera Instancia en juicios que por su monto hubieran debido corresponder al conocimiento de la justicia de Paz, se actuará en el sellado que fija el párrafo 1° del artículo 71.

5. Sustitúyese el artículo 75 por el siguiente:

Artículo 75.- Ante los jueces federales de Primera Instancia del territorio nacional de la Tierra del Fuego, Antártida e Islas de Atlántico Sur, el sellado de actuación será el establecido en el artículo 71 (primer párrafo), cuando el valor del juicio exceda de mil pesos nacional (m$n 1.000) y hasta dos mil pesos nacional (m$n 2000), o se trate de juicios cuyo valor sea indeterminado, y el establecido en el artículo 74 cuando exceda de dos mil pesos moneda nacional (m$n 2.000).

6. Sustitúyese el artículo 76 por el siguiente:

Artículo 76.- Ante las cámaras nacionales de Apelaciones de la Capital Federal en lo Civil, en lo Comercial, en lo Criminal y Correccional, del Trabajo, cuando el valor del juicio exceda el límite de competencia de la justicia de Paz, en lo Federal y Contencioso Administrativo, las cámaras federales de Apelaciones, con asiento en provincias y en el territorio nacional de la Tierra del Fuego, Antártida e Islas del Atlántico Sur y los tribunales arbitrales, el sellado de actuación será de once pesos moneda nacional (m$n 11) por foja.

7. Sustitúyese el punto 1° del inciso a) del artículo 77 por el siguiente:

1° El que fija el artículo 71 (párrafo primero) cuando el valor del juicio exceda de m$n 1000 y hasta dos mil pesos moneda nacional (m$n 2.000).

8. Sustitúyese el Artículo 78 por el siguiente:

Artículo 78.- En todas las actuaciones judiciales, con excepción de las que se tramiten ante la justicia de Paz y del Trabajo cuando el valor del juicio no exceda el límite de competencia de aquélla, los abogados y procuradores pagarán dos pesos moneda nacional (m$n 2.) y sesenta centavos moneda nacional (m$n 0,60.), respectivamente, por cada escrito. Los demás profesionales o peritos que intervengan pagarán dos pesos moneda nacional (m$n 2.) por cada escrito, informe, pericia, testimonio o instrumento que presenten.

En la justicia de Paz y del Trabajo, cuando el valor del juicio no exceda el límite de competencia de aquélla se abonará la mitad de estos gravámenes. Cuando los profesionales o peritos actúen por derecho propio no pagarán impuesto.

9. Sustitúyese el primer párrafo del Artículo 84 por el siguiente:

Artículo 84.- Además del sellado de actuación que corresponda con arreglo a las disposiciones precedentes, las actuaciones judiciales que se inicien ante la Corte Suprema de Justicia de la Nación, los jueces nacionales de Primera Instancia en lo Civil, en lo Comercial, de Paz y del Trabajo de la Capital Federal, los jueces federales de Primera Instancia y de Paz del territorio nacional de la Tierra del Fuego, Antártida e Islas del Atlántico Sur, los jueces nacionales de Primera Instancia en lo Civil y Comercial Federal, en lo Criminal y Correccional Federal y en lo Contencioso Administrativo de la Capital Federal y los jueces federales de Primera Instancia con asiento en provincias o ante la jurisdicción arbitral, estarán sujetas, cuando el valor cuestionado exceda de dos mil pesos moneda nacional (m$n 2.000) en la Capital Federal y de tres mil pesos moneda nacional (m$n 3000) en las provincias y en el territorio nacional de la Tierra del Fuego, Antártida e Islas de Atlántico Sur, o sea indeterminado, a un sello de justicia que se aplicará de la siguiente forma:

10. Las disposiciones del presente artículo se aplicarán a partir del 1° de enero de 1961, con excepción de las vinculadas con el sellado de actuación ante la justicia del trabajo que regirán desde la fecha de vigencia de la ley 15.017.

Las reformas al régimen de la Ley de Sellos (texto ordenado en 1959) dispuestas por la ley 15.267,se aplicarán desde el día siguiente al de la publicación de esta última en el Boletín Oficial (22 de febrero de 1960).

ARTICULO 9. Modifícase la Ley de Aduana texto ordenado en 1956, y sus modificaciones, en la siguiente forma:

1. Agrégase al artículo 125, como inciso b), el siguiente:

b) Disponer la exención o reducción de las tasas establecidas en el artículo 132 en casos debidamente justificados.

2. Sustitúyese el artículo 132 por el siguiente:

Artículo 132.- Las mercaderías que se importen o exporten, definitiva o transitoriamente, estén o no gravadas con derecho, inclusive las despachadas en tránsito para el extranjero, abonarán en concepto de servicio de estadísticas la tasa de hasta el 3% cuando se importen y de hasta el 1% cuando se exporten.

3. Agrégase como el artículo 146 el siguiente:

Artículo 146.- Si el documentante ignora la especie, calidad, cantidad o valor de las mercaderías o no quiera exponerse a error en su declaración, podrá presentarla con la cláusula de ignorar todas o algunas de estas condiciones. En estos casos, el documentante deberá proceder al examen y clasificación de los bultos por su cuenta y bajo su responsabilidad y estará obligado a concretar su declaración dentro de los ocho días contados desde el vencimiento del plazo acordado por el Artículo 208, inciso d) o, en su defecto dentro de los ocho días de la entrada a depósito del último bulto documentado o de la finalización de la descarga del vapor en el caso de faltar a la misma alguno de los bultos. Vencido este término, la aduana podrá clasificar las mercaderías por cuenta del documentante, aplicándoles un recargo equivalente al dos por ciento (2%) de su valor.

4. Sustitúyese el Artículo 174 por el siguiente:

Artículo 174.- Cuando en buques, aeronaves u otros medios de transporte, de propiedad privada o de empresas estatales, se encuentren ocultas a bordo, o en poder de los tripulantes o empleados de los mismos o en los compartimientos que le son reservados y demás sitios de su acceso, mercaderías sin manifestar que, de acuerdo con las disposiciones aduaneras, debieron ser oportunamente declaradas, además del comiso irredimible de éstas, se impondrá una multa igual al valor de las mercaderías en infracción al agente o propietario de la empresa, quienes a su vez podrán repetir el importe contra el o los tripulantes individualizados como responsables.

Ambas penalidades, o sus equivalentes, serán igualmente aplicadas en los casos de mercaderías manifestadas por los tripulantes o empleados que en oportunidad de inspecciones fiscales no se comprueben a bordo en poder de los mismos, a menos de probarse en forma fehaciente su normal consumo o utilización personal o su total destrucción sin beneficio propio.

5. Agrégase al artículo 12 de la ley 14.792, como párrafo final el siguiente:

"Lo dispuesto en este artículo será también aplicables a las falsas manifestaciones, actos u omisiones tendientes a obtener el reintegro ilegítimo de derechos, recargos y otros gravámenes comprendidos en el régimen del "draw back'".

ARTICULO 10. Deróganse los artículos 1032, 1075 y 1076 de las ordenanzas de Aduana.

ARTICULO 11. Autorízase al Poder Ejecutivo para aplicar el producido de los recargos, retenciones e impuestos sobre las importaciones y exportaciones (decreto ley 5.168/58, ratificado por ley 14.467 y ley 14.789, artículo 27) a la atención de las erogaciones previstas en la sección 2a presupuesto de inversiones patrimoniales, en la medida en que lo permita el desarrollo financiero del ejercicio.

Sin perjuicio de las exenciones o reducciones que autorice el Poder Ejecutivo respecto de los recargos, retenciones e impuestos en vigor (decretos 9969/58, 11.917/58, 11.918/58, 242/59 y sus modificatorios y complementarios), las modificaciones que introduzca en dichas disposiciones -tales como la determinación de nuevos recargos o retenciones, la aprobación de nuevas listas de mercaderías, la inclusión de otras mercaderías en las listas en vigencia o la transferencia de ciertas mercaderías de una a otra lista- no podrán elevar en más de un ciento por ciento (100%) los máximos establecidos por aquellos decretos.

ARTICULO 12. Retrotráese al 1° de enero de 1958 la derogación del decreto ley 6.266/58, dispuesta por el artículo 47 de la ley 15.021.

ARTICULO 13. Los repuestos que se importen con el fin de adaptar los controles de automóviles para su conducción por lisiados, así como todos los elementos ortopédicos necesarios para los mismos, que no se produzcan en el país o que su producción sea insuficiente, quedan exentos del pago de derechos aduaneros y recargos de importación, previa comprobación de destino.

Asimismo, facúltase al Poder Ejecutivo para coordinar con los bancos oficiales las medidas conducentes a facilitar créditos para la adquisición de lo descrito precedentemente por parte de los interesados.

ARTICULO 14. Comuníquese al Poder Ejecutivo.

Dada en la Sala de Sesiones del Congreso Argentino, en Buenos Aires, a 28 de diciembre de 1960.

|

J. M. GUIDO |

F. F. MONJARDIN |

|

Claudio A. Maffei |

Eduardo T. Oliver |

Registrada bajo el N° 15.798