Dirección General Impositiva

OBLIGACIONES DEL SISTEMA DE LA SEGURIDAD SOCIAL

Resolución General 4052/95

Recursos de la Seguridad Social. Contribuciones patronales. Empresas constructoras. Régimen de retenciones. Su instrumentación. Resoluciones Generales Nros. 3938 y 3971. Su derogación.

Bs. As., 11/9/95

VISTO el régimen de retenciones de las contribuciones con destino al Sistema Unico de la Seguridad Social, establecido por la Resolución General N° 3938, y

CONSIDERANDO:

Que del análisis efectuado al citado régimen, como así también de las inquietudes explicitadas por entidades representativas de la actividad de la construcción, resulta aconsejable efectuar determinadas adecuaciones y precisiones conceptuales, a los fines de posibilitar el correcto cumplimiento de las obligaciones derivadas del mismo.

Que en tal sentido se entiende conveniente disponer la aplicación de porcentajes de retención diferenciales, atendiendo la distinta incidencia que el factor mano de obra representa en obras de ingeniería respecto de las de arquitectura y otras.

Que igualmente ha podido apreciarse que el plazo y la periodicidad del ingreso previsto para los agentes de retención merece ser flexibilizado, como asimismo preverse el mecanismo que permita, ante la permanencia de la generación de saldos a favor del sujeto pasible de la retención, la disminución de la alícuota o la exclusión del sistema.

Que a fin de facilitar la aplicación del referido régimen de retención, se estima oportuno reunir en un solo cuerpo normativo las disposiciones que reglan dicho régimen.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Coordinación Operativa y de Programas y Normas de Recaudación.

Que la presente se dicta en ejercicio de las facultades conferidas por los artículos 7° y 29 de la Ley N° 11.683, texto ordenado en 1978 y sus modificaciones.

Por ello,

EL DIRECTOR GENERAL DE LA DIRECCION GENERAL IMPOSITIVA,

RESUELVE:

Artículo 1° – Establécese un régimen de retención de las contribuciones con destino al Sistema Unico de la Seguridad Social a cargo de las empresas contratistas y/o subcontratistas, de la industria de la construcción, que realicen las obras indicadas en el artículo 2º respecto de su personal en relación de dependencia, conforme a los requisitos, plazos y condiciones que se indican en la presente resolución general.

Se entenderá por subcontratista a aquella persona física o jurídica que a precio fijo o destajo se le encargue la realización de la totalidad o de una parte del trabajo confiado en conjunto a un contratista principal.

TITULO I – SUJETOS Y OBJETO

Artículo 2° – Las personas físicas o jurídicas, las uniones transitorias de empresas y cualquier otra forma de asociación que actúen como locatarios en las locaciones que se indican a continuación, quedan obligadas a efectuar las retenciones que prevé esta resolución general en ocasión de los pagos que efectivicen a sus locadores.

Están sujetos a retención los pagos que correspondan a:

a) Contratos celebrados por empresas contratistas y/o subcontratistas, relativos a locaciones encuadradas en el inciso a) del artículo 3º de la ley del impuesto al valor agregado, texto ordenado según Ley N° 23.349 y sus modificaciones, siempre que la superficie de las obras comprendidas en dichos contratos sea superior a quinientos metros cuadrados (500 m2).

A fin de considerar el citado metraje, deberán sumarse las superficies correspondientes a todas las obras contratadas entre las mismas partes –comitente y contratista– en la medida en que las fechas de ejecución de los respectivos contratos estén comprendidas en el mismo período ya sea parcial o totalmente.

A los efectos precedentemente expuestos deberá considerarse inmueble a aquellos bienes que lo sean por su naturaleza o por accesión y mensurarse la obra –en todos los casos– en metros cuadrados.

b) La realización de obras públicas sobre inmuebles de cualquier naturaleza (obras, instalaciones, reparaciones, mantenimiento y conservación), siempre que la locación contratada resulte igual o superior a diez mil pesos ($ 10.000).

A tal fin constituyen obras públicas aquéllas cuya realización sea encomendada por cualquiera de los poderes del Estado (nacional, provincial o municipal), sus entes descentralizados y/o autárquicos, las empresas y sociedades contempladas en el artículo 1º de la Ley N° 22.016, y demás entes que tengan delegadas atribuciones o competencias públicas por expreso mandato legal, cualquiera sea su forma organizativa, incluidas las concesionarias de obras y servicios públicos.

La obligación de retener alcanza también a las empresas contratistas cuando éstas subcontraten, total o parcialmente, las obras o trabajos mencionados precedentemente.

En el caso de las obras y los trabajos comprendidos en el inciso a) precedente, la responsabilidad de retención por parte del contratista procede, cualquiera sea la superficie asignada a cada subcontratista.

TITULO II – EXCLUSION DEL REGIMEN

Artículo 3° – El presente régimen de retención no será de aplicación respecto de aquellos contratistas o subcontratistas –excepto las uniones transitorias de empresas– que acrediten no revestir el carácter de empleadores obligados a cumplimentar el ingreso de los aportes y contribuciones con destino a la seguridad social, por no contar con personal en relación de dependencia.

A los fines indicados, los mencionados sujetos formalizarán la citada acreditación ante el respectivo agente de retención, mediante la entrega de:

a) Si se tratare de trabajadores autónomos que no empleen personal: Fotocopia del formulario de declaración jurada 560 oportunamente presentado a este organismo, con constancia de su recibo.

b) Si se tratare de empresas de cualquier naturaleza, incluidas las unipersonales, cuando ocasionalmente no actuaran como empleadores: Fotocopia del formulario 905 correspondiente al último período fiscal vencido al momento de pago, con constancia de su recibo por esta Dirección General.

En ambos supuestos deberán asimismo presentar una nota, dirigida al agente de retención y firmada por quien asuma representación suficiente (presidente, apoderado, gerente, único dueño, etc.), en la que declararán que en el período fiscal correspondiente a la fecha del cobro objeto de la retención y hasta el momento de su presentación, no han tenido personal en relación de dependencia.

En el supuesto que el beneficiario del pago no presentare la documentación detallada en este artículo, o lo hiciere en forma incompleta, el pagador quedará obligado a practicar la retención prevista en esta resolución general.

Los agentes de retención que no hubieren practicado las retenciones previstas en el presente régimen en base a los elementos aportados por los sujetos pasibles de las mismas –de acuerdo a lo expuesto en los párrafos anteriores– serán solidariamente responsables con éstos en el cumplimiento de las obligaciones con destino a la Seguridad Social, en el supuesto que por las características de la contratación no puedan desconocer que estos últimos están obligados a contar con personal en relación de dependencia, para la realización de las obras y/o trabajos encomendados.

TITULO III – OBLIGACIONES DE LOS AGENTES DE RETENCION

Artículo 4° – Los sujetos obligados a actuar como agentes de retención, deberán solicitar la clave única de identificación tributaria (C.U.I.T.) –de no poseerla– y el alta en el presente régimen de retención, en la forma establecida por la Resolución General N° 3692 y sus modificaciones, consignando en el formulario de declaración jurada 560: "Resolución General N° 4052".

TITULO IV – CONCEPTOS NO SUJETOS A RETENCION

Artículo 5° – No quedarán sujetos al régimen de retención que establece el artículo 1º los pagos que correspondan a:

a) Obras y/o trabajos ejecutados respecto de los cuales el comitente hubiera extendido el certificado de recepción provisoria o definitiva, en tanto los pagos correspondientes a ellas se efectúen con posterioridad al vencimiento de los plazos fijados para el cumplimiento de las pertinentes obligaciones de la seguridad social del sujeto pasible de la retención relativos al mes de emisión del certificado, y se acredite su ingreso mediante fotocopia del comprobante de pago correspondiente.

b) Obras y/o trabajos respecto de los cuales se hubiera producido la rescisión del contrato, en tanto los pagos correspondientes a ellos cumplan las condiciones establecidas en el inciso anterior.

c) Intereses abonados en concepto de pagos del comitente originados en ingresos diferidos o fuera de término y multas originadas en incumplimientos contractuales.

TITULO V – OPORTUNIDAD EN QUE CORRESPONDE PRACTICAR LA RETENCION

Artículo 6° – La retención deberá ser practicada en el momento en que el agente de retención efectúe cada pago, total o parcial, correspondiente a la locación contratada.

A tal efecto, se considerará que existe pago cuando se verifique cualquiera de las circunstancias previstas en el antepenúltimo párrafo del artículo 18 de la ley de impuesto a las ganancias, texto ordenado 1986 y sus modificaciones.

De tratarse de uniones transitorias de empresas la retención deberá practicarse, teniendo en cuenta lo dispuesto en el último párrafo del artículo 13.

TITULO VI – DETERMINACION DEL IMPORTE A RETENER

Artículo 7° – La base de cálculo para efectuar la retención estará determinada por el importe de cada pago, neto del monto del débito fiscal del impuesto al valor agregado.

A efectos de excluir el referido débito fiscal del pago que se realiza y obtener la aludida base de cálculo, se dividirá el importe que se abone por el coeficiente que resulte de la fórmula:

100 + t

100

Donde t es la tasa del impuesto al valor agregado al que se encuentra gravada la operación.

No procederá deducir de la aludida base de cálculo concepto alguno distinto del mencionado impuesto, tales como materiales, fletes, otros tributos, etc.

Cuando el beneficiario de los pagos sea un responsable no inscripto en el impuesto al valor agregado, la retención se efectuará sobre el monto total del pago, teniendo en cuenta las excepciones dispuestas en el artículo 5º.

Artículo 8° – La alícuota de retención será la que corresponda por aplicación de las tablas "a", "b" o "c" contenidas en el anexo I, según la disminución de contribuciones dispuesta por el Decreto N° 292/95, que resulte procedente de acuerdo a la zona de radicación de la obra y al encuadramiento que corresponda a la misma según se trate de obras de "ingeniería", "arquitectura u otras" conforme a la tipificación que surge del anexo II.

Para la aplicación de la tabla del mencionado anexo I se tendrá en cuenta el lugar de radicación de las obras o construcciones, sin exigirse a éste respecto el cumplimiento de lo dispuesto por el artículo 2º de la Resolución General N° 3784, ni cualquier otro condicionamiento establecido en normas legales.

Las obras y trabajos descriptos en el citado anexo II estarán sujetos al presente régimen de retención, en tanto sean aplicados a los inmuebles o a las obras públicas a que se refiere el artículo 2º.

De tratarse de pagos respecto de obras que involucren más de un nivel de disminución de contribuciones y/o trabajos, la alícuota de retención, a aplicar será la que resulte de ponderar los metros cuadrados de las obras comprendidas en cada zona de radicación de las mismas.

TITULO VII – INGRESO DE LAS RETENCIONES: FORMA, PLAZOS Y DEMAS CONDICIONES

Artículo 9° – Los importes retenidos deberán ser ingresados de conformidad a lo dispuesto en la Resolución General N° 3972 y dentro de los plazos máximos que para cada período se fijan a continuación:

|

1. Retenciones practicadas entre los días 1° y 15, ambos inclusive, de cada mes calendario: |

Hasta el tercer día hábil posterior al cierre del período aludido. |

|

2. Retenciones practicadas entre los días 16 y último, ambos inclusive, de cada mes calendario: |

Hasta el tercer día hábil posterior al cierre del período aludido. |

Artículo 10. – Los agentes de retención deducirán del monto a retener, el importe que los sujetos pasibles de la misma acrediten haber retenido a subcontratistas, como consecuencia de pagos efectuados por las contrataciones comprendidas en el régimen de la presente.

A fin de acreditar su derecho a tal deducción, los contratistas y/o subcontratistas deberán presentar a sus agentes de retención:

a) Fotocopia del formulario de declaración jurada 922 que respalde las retenciones efectuadas.

b) Original y fotocopia de la boleta de depósito de las retenciones denunciadas en la declaración jurada aludida precedentemente. En el ejemplar original el agente de retención procederá a insertar la leyenda "Retenciones deducidas bajo el régimen de la Resolución General N° 4052", debiéndose devolver el mismo al depositante.

Tanto la fotocopia de la declaración jurada como el duplicado de la boleta de depósito debidamente suscriptos por el titular o persona autorizada, deberán ser conservados por el agente de retención.

La falta de cumplimiento de las obligaciones citadas en los incisos a) y b) por parte del beneficiario de los pagos, motivará que el comitente no considere deducción alguna en concepto de las retenciones efectuadas por aquél.

La deducción procederá en oportunidad de practicarse la primera retención de fecha posterior a la que se pretenda descontar y en su caso en las siguientes hasta su agotamiento.

TITULO VIII – COMPROBANTE DE RETENCION

Artículo 11. – Los agentes de retención entregarán a los sujetos pasibles de la retención, en el momento de efectuarla, un comprobante firmado cuya numeración será correlativa y en el que se consignará:

1. Razón social o apellido y nombres, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) del agente de retención.

2. Razón social o apellido y nombres, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) del sujeto pasible de la retención.

3. Concepto e importe sobre el cual se practicó la retención.

4. Importe retenido, fecha en la que se ha practicado la retención y, en su caso, el importe deducido conforme a la situación prevista en el artículo 10.

5. Apellido y nombres y carácter que reviste la persona habilitada para suscribir el comprobante.

Por otra parte, en los recibos otorgados por los sujetos pasibles de la retención, deberá dejarse constancia del número de comprobante de la retención efectuada o, en su caso, del motivo por el que ella no se realiza.

TITULO IX – COMUNICACION POR NO RECIBIR COMPROBANTE DE RETENCION

Artículo 12. – Si el agente de retención no entregara el comprobante previsto en el artículo anterior, el sujeto pasible de la retención deberá informar esta circunstancia dentro de los tres (3) días contados a partir de la fecha en que se efectuó la retención, mediante una nota que presentará ante la dependencia de este Organismo que tenga a su cargo el control de sus obligaciones previsionales, en la que consignarán los datos de los puntos 1. a 4. a que se refiere el citado artículo.

TITULO X – SUJETOS PASIBLES DE LA RETENCION: COMPUTO DE PAGO A CUENTA. MODALIDAD

Artículo 13. – Los sujetos pasibles de la retención, al momento de determinar los aportes y contribuciones con destino al Sistema Unico de la Seguridad Social, de conformidad con lo normado por la Resolución General N° 3834 y sus modificaciones, imputarán el monto de las retenciones sufridas durante el mes que se declare, como pago a cuenta de las contribuciones.

Si como consecuencia de la imputación mencionada, resultara un excedente de las retenciones sufridas respecto de las contribuciones determinadas en el período que se declara, el mismo será computable en las declaraciones juradas de períodos futuros.

Si el sujeto pasible de la retención fuera una unión transitoria de empresas, deberá indicar al agente de retención los números de Clave Unica de Identificación Tributaria (C.U.I.T.) de sus integrantes y la incidencia porcentual de las remuneraciones del personal de cada uno de sus componentes y, en su caso, del propio en la realización de las obras o construcciones de que se trate, a fin de distribuir las sumas retenidas en la proporción correspondiente. En el supuesto de no aportar dichas constancias la aludida retención se imputará íntegramente a la unión transitoria de empresas.

Artículo 14. – A los fines previstos en el artículo anterior, los importes computables en concepto de retenciones sufridas, serán los que resulten de los comprobantes emitidos por el agente de retención en las condiciones previstas en el artículo 11 o, en su defecto, el acuse de recibo que acredite el cumplimiento de la obligación establecida por el artículo 12.

TITULO XI – SALDOS A FAVOR POR RETENCIONES EN EXCESO. SU TRATAMIENTO

Artículo 15. – (Artículo derogado por art. 24 de la Resolución General Nº 1904/2005 de la AFIP B.O. 24/06/2005. Vigencia: a partir del día 1 de julio de 2005, inclusive)

Artículo 16. – (Artículo derogado por art. 24 de la Resolución General Nº 1904/2005 de la AFIP B.O. 24/06/2005. Vigencia: a partir del día 1 de julio de 2005, inclusive)

Artículo 17. – Si al concluir las operaciones de una unión transitoria de empresas resultare un saldo de retenciones a su favor, no compensable con sus propias contribuciones patronales, el mismo podrá ser computado por los integrantes de aquélla, conforme a la participación que le correspondiere.

A tal efecto la unión transitoria de empresas deberá entregar a cada uno de sus integrantes un comprobante en el que deberá consignar los siguientes datos:

1. Razón social o apellido y nombres, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) En su caso, de la unión transitoria de empresas.

2. Razón social o apellido y nombres, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) del partícipe de que se trate.

3. Monto total del saldo a favor de la unión transitoria de empresas.

4. Porcentual e importe que le corresponde al integrante.

5. Firmada por quien acredite investir facultad suficiente como representante del citado ente (apoderado, gerente, etc.).

TITULO XII – SANCIONES

Artículo 18. – El agente de retención que omita efectuar y/o depositar las retenciones, o incurra en incumplimiento total o parcial de las obligaciones impuestas por esta resolución general, será pasible de la aplicación de las sanciones e intereses previstos por la Ley N° 11.683, texto ordenado en 1978 y sus modificaciones, por la Ley N° 23.771 y sus modificaciones, y por la Resolución General N° 3756.

TITULO XIII – DISPOSICIONES GENERALES

Artículo 19. – Deróganse las Resoluciones Generales Nros. 3938 y 3971.

Artículo 20. – Apruébanse los anexos I y II que forman parte integrante de esta resolución general.

Artículo 21. – Las disposiciones de la presente resolución general entrarán en vigencia para los pagos que se realicen a partir del día 16 de septiembre de 1995, inclusive.

Artículo 22. – Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. Hugo Gaggero.

ANEXO I – RESOLUCION GENERAL N° 4052

a) TABLA DE REDUCCION DE ALICUOTAS –SETIEMBRE Y OCTUBRE DE 1995–

|

DISMINUCION DE CONTRIBUCIONES DECRETO N° 292/95 SEGÚN ZONA DE RADICACION DE LA OBRA |

OBRAS INGENIERIA |

ALICUOTAS DE RETENCION OBRAS ARQUITECTURA O UTRAS |

|

10% |

2.70% |

5.40% |

|

15% |

2.55% |

5.10% |

|

20% |

2.40% |

4.80% |

|

25% |

2.25% |

4.50% |

|

30% |

2.10% |

4.20% |

|

35% |

1.95% |

3.90% |

|

40% |

1.80% |

3.60% |

|

45% |

1.65% |

3.30% |

|

50% |

1.50% |

3.00% |

|

55% |

1.35% |

2.70% |

|

60% |

1.20% |

2.40% |

b) TABLA DE REDUCCION DE ALICUOTAS –NOVIEMBRE Y DICIEMBRE DE 1995–

|

DISMINUCION DE CONTRIBUCIONES DECRETO N° 292/95 SEGÚN ZONA DE RADICACION DE LA OBRA |

OBRAS INGENIERIA |

ALICUOTAS DE RETENCION OBRAS ARQUITECTURA O UTRAS |

|

20% |

2.40% |

4.80% |

|

25% |

2.25% |

4.50% |

|

30% |

2.10% |

4.20% |

|

35% |

1.95% |

3.90% |

|

40% |

1.80% |

3.60% |

|

45% |

1.65% |

3.30% |

|

50% |

1.50% |

3.00% |

|

55% |

1.35% |

2.70% |

|

60% |

1.20% |

2.40% |

|

65% |

1.05% |

2.10% |

|

70% |

0.90% |

1.80% |

c) TABLA DE REDUCCION DE ALICUOTAS A PARTIR DE ENERO DE 1996, INCLUSIVE

|

DISMINUCION DE CONTRIBUCIONES DECRETO N° 292/95 SEGÚN ZONA DE RADICACION DE LA OBRA |

OBRAS INGENIERIA |

ALICUOTAS DE RETENCION OBRAS ARQUITECTURA O UTRAS |

|

30% |

2.10% |

4.20% |

|

35% |

1.95% |

3.90% |

|

40% |

1.80% |

3.60% |

|

45% |

1.65% |

3.30% |

|

50% |

1.50% |

3.00% |

|

55% |

1.35% |

2.70% |

|

60% |

1.20% |

2.40% |

|

65% |

1.05% |

2.10% |

|

70% |

0.90% |

1.80% |

|

75% |

0.75% |

1.50% |

|

80% |

0.60% |

1.20% |

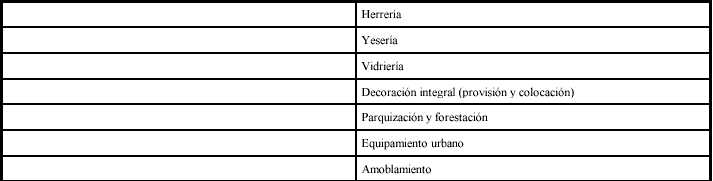

ANEXO II – RESOLUCION GENERAL 4052

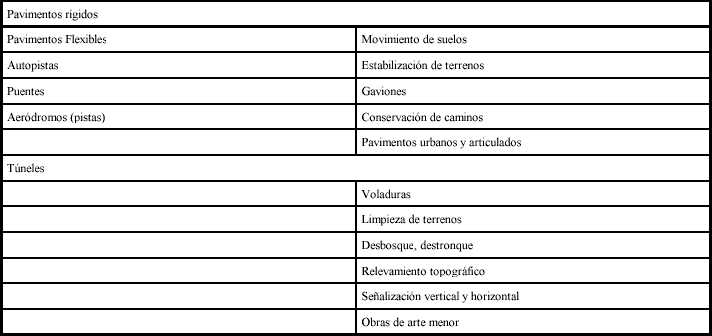

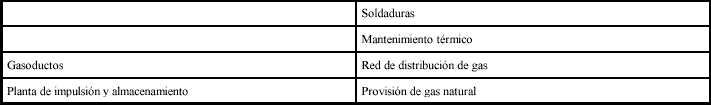

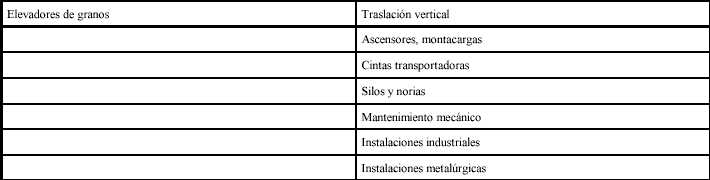

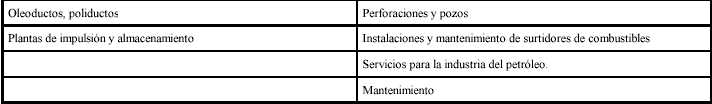

Entiéndase alcanzadas por la alícuota de obras de ingeniería a las siguientes:

a) OBRAS VIALES

b) OBRAS HIDRAULICAS

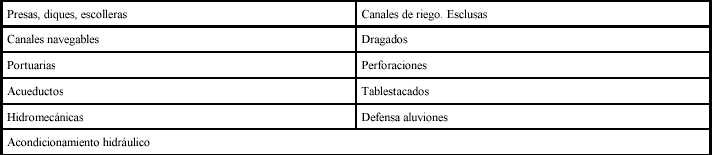

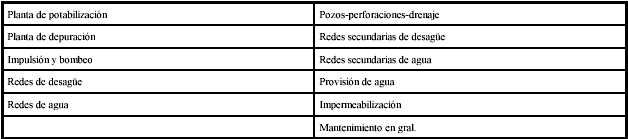

c) OBRAS DE SANEAMIENTO

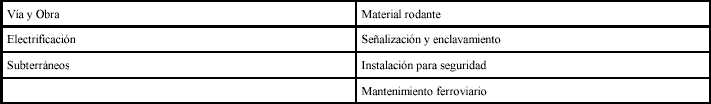

d) OBRAS FERROVIARIAS

e) OBRAS ELECTRICAS

f) OBRAS MECANICAS

g) PETROLEO

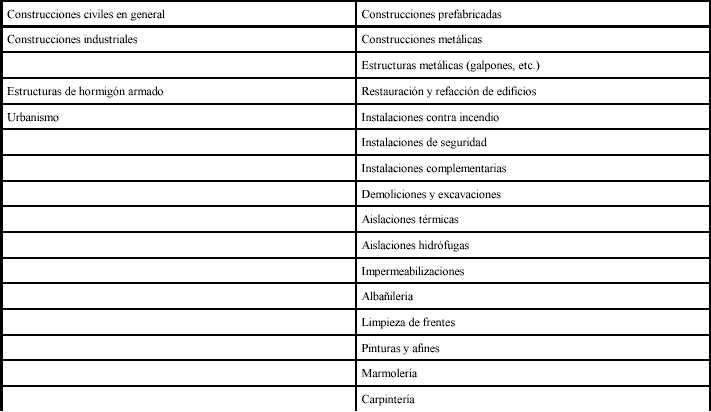

Entiéndase alcanzadas por la alícuota de obra de arquitectura a las siguientes:

a) ARQUITECTURA

b) OTRAS

Estarán alcanzadas también por esta alícuota aquellos contratos de locación de obra, que pese a ser tipificados como de ingeniería, brinden la prestación exclusiva de mano de obra o contengan un porcentaje de incidencia de la misma mayor al cincuenta por ciento (50%).

- Artículo 16, tercer párrafo, expresión "... o del Departamento Fiscalización Interna de la Dirección de Grandes Contribuyentes Nacionales ..." sustituida por expresión "... o del Departamento Devoluciones y Otros Trámites de la Dirección de Grandes Contribuyentes Nacionales ..." por art. 1° punto 2 de la Resolución General N° 178/98 de la AFIP B.O. 31/7/1998;

- Art. 16, primer párrafo, expresión "... o el jefe de las Divisiones Fiscalización Interna "A" o "B" de la Dirección de Grandes Contribuyentes Nacionales ..." sustituida por expresión "... , el jefe de la División Trámites y Consultas o el jefe de la División Grandes Contribuyentes Individuales, ambos dependientes de la Dirección de Grandes Contribuyentes Nacionales, según corresponda, ..." por art. 1° punto 1 de la Resolución General N° 178/98 de la AFIP B.O. 31/7/1998.