COMISIÓN NACIONAL DE VALORES

Resolución General 640/2015

Normas (N.T. 2013 y mod.). Modificación.

Bs. As., 26/08/2015

VISTO el Expediente Nº 3300/2014 caratulado “REGIMEN PYME CNV” y el

Expediente Nº 2255/2015 caratulado “DEFINICIÓN PYME CNV” ambos del

registro de esta COMISIÓN NACIONAL DE VALORES, lo dictaminado por la

Subgerencia de Desarrollo y Estudio del Mercado de Capitales, la

Gerencia de Desarrollo y Protección al Inversor, la Gerencia de

Emisoras, la Subgerencia de Asesoramiento Legal, la Gerencia de Asuntos

Jurídicos, por la Gerencia General; y

CONSIDERANDO:

Que de acuerdo a lo prescripto por el artículo 81 de la Ley de Mercado

de Capitales N° 26.831, la COMISIÓN NACIONAL DE VALORES puede

establecer regímenes diferenciados de autorización de oferta pública de

acuerdo con las características objetivas o subjetivas de los emisores

y/o de los destinatarios de los ofrecimientos, el número limitado de

éstos, el domicilio de constitución del emisor, los montos mínimos de

las emisiones y/o de las colocaciones, la naturaleza, origen y/o

especie de los valores negociables, o cualquier otra particularidad que

lo justifique razonablemente.

Que la Resolución General CNV 622/2013 y modificatorias de las NORMAS

(N.T. 2013 y mod.), en su Título II, Capítulo VI, contiene claras

ventajas hacia las pequeñas y medianas empresas (PyMEs) en lo que hace

al trámite agilizado y simplificado de autorización y remisión de

información.

Que la nueva Ley de Mercado de Capitales presenta —entre otros

objetivos— el de abrir el mercado de capitales a pequeños inversores y

a las PyMEs generar nuevos instrumentos de inversión y fomentar la

canalización del ahorro hacia la financiación de proyectos productivos

y el desarrollo de las economías regionales, por lo que resulta de

imperiosa necesidad ampliar el universo de las PyMEs a través de una

nueva definición en las NORMAS (N.T. 2013 y mod.), para que una mayor

cantidad de éstas accedan a los beneficios de mejores condiciones de

financiación de sus requerimientos productivos en capital de trabajo y

bienes de capital.

Que se requiere definir PyMEs CNV en función de los objetivos

específicos establecidos en la Ley 26.831 y las NORMAS (N.T. 2013 y

mod.) que se diferencian de las MIPYMES definidas por la SEPYMEYDR en

función de los objetivos específicos de dicha SECRETARÍA DE LA PEQUEÑA

Y MEDIANA EMPRESA Y DESARROLLO REGIONAL contenidos en la Ley 24.467 y

modificatorias, requiriendo consecuentemente la modificación del inciso

n) del artículo 1° de las Disposiciones Generales citadas en el Título

XVI de las NORMAS (N.T. 2013 y mod.).

Que, en el ámbito del régimen de oferta pública de valores negociables,

con el propósito de implementar y facilitar un régimen especial

orientado a las PyMEs las mismas deben tener una única y nueva

definición, a saber, PyMEs CNV.

Que es necesario dejar sin efecto la restricción para las empresas

incluidas en la definición de PyMEs que soliciten la oferta pública de

valores negociables —que les impide utilizar simultáneamente programas

de subsidios específicos u otras ventajas otorgadas por la SEPYMEYDR—

dado que ello es compatible con el acceso al financiamiento en el

Mercado de Capitales a través de un régimen especial, el cual no puede

considerarse un subsidio sino un régimen simplificado de autorización

de oferta pública, generando un eficiente financiamiento en el mercado

de capitales y evitando la exclusión de numerosas PyMEs que están en

proceso de reconversión, inversión en nuevas tecnologías, y desarrollo

de nuevos productos y procesos.

Que la presente se dicta en uso de las atribuciones conferidas por los

artículos 19 inciso h) y 81 de la Ley Nº 26.831 y de su Decreto

Reglamentario N° 1023/2013.

Por ello,

LA COMISION NACIONAL DE VALORES

RESUELVE:

Artículo 1° — Sustituir el Capítulo VI del Título II “EMISORAS” de las NORMAS (N.T. 2013 y mod.) por el siguiente texto:

SECCIÓN I

RÉGIMEN PYME CNV.

DEFINICIÓN.

ARTÍCULO 1°.- Se entiende por

Pequeñas y Medianas Empresas CNV (PYMES CNV) al sólo efecto del acceso

al mercado de capitales, a las empresas constituidas en el país cuyos

ingresos totales anuales expresados en Pesos que no superen los valores

establecidos en el cuadro siguiente:

| Sector |

| Agropecuario | Industria y Minería | Comercio | Servicios | Construcción |

| 130.000.000 | 430.000.000 | 550.000.000 | 145.000.000 | 215.000.000 |

A los efectos de clasificar sectorialmente al interesado se adopta el

“Codificador de Actividades” aprobado por la Resolución AFIP N° 485/99

y sus modificaciones, lo que deriva en el cuadro que se detalla a

continuación:

| Sector |

| Agropecuario | Industria y Minería | Comercio | Servicios | Construcción |

| Ay B | C, D, K sólo actividad 72, O act. 92 códigos 921110 al 921990 | G | E, H, I, J, resto de K, M, N, resto de O | F |

La pertenencia de las empresas respecto de los sectores establecidos en

el cuadro previo se establecerá de manera que la misma refleje la

realidad económica de las actividades desarrolladas por la empresa.

En consecuencia, cuando una empresa tenga ventas por más de uno de los

sectores de actividad establecidos en el presente artículo, se

considerará aquel sector de actividad cuyo ingreso haya sido el mayor.

ARTÍCULO 2°.- Se entenderá por ingresos totales anuales, el valor de

los ingresos que surja del promedio de los últimos TRES (3) estados

contables o información contable equivalente, adecuadamente

documentada, excluidos el Impuesto al Valor Agregado, el impuesto

interno que pudiera corresponder y deducidos los ingresos provenientes

del exterior que surjan de los mencionados estados contables o

información contable hasta un máximo del CINCUENTA POR CIENTO (50%) de

dichas exportaciones.

ARTÍCULO 3°.-

En los casos de

las empresas cuya antigüedad sea menor que la requerida para el cálculo

establecido en el cálculo anterior, se considerará el promedio

proporcional de ingresos anuales verificado desde el inicio de sus

operaciones.

RESTRICCIONES.

ARTÍCULO 4°.- No serán consideradas PYMES CNV las entidades bancarias,

los mercados autorizados a funcionar por esta Comisión y las entidades

que brinden servicios públicos.

ARTÍCULO 5°.- Tampoco será considerada PYME CNV aquella que reuniendo

los requisitos previos esté controlada por o vinculada a otra empresa o

grupo económico que no revista condición de PYME CNV.

En caso de entidades controladas, el VEINTE PORCIENTO 20% o más del

capital y/o de los derechos políticos de las entidades incluidas en la

nueva definición de PYMES CNV no deberán pertenecer a otras entidades

que no encuadren en las definiciones legales de PYMES CNV.

MONTO DE EMISIÓN.

ARTÍCULO 6°.- Cuando una entidad solicite el ingreso dentro del régimen

de éste Capítulo PYMES CNV y encuadre dentro de tal, no podrá emitir

por un valor superior al permitido por el Decreto Nº 1.087/93 y

modificatorios.

EMISIÓN DE VALORES NEGOCIABLES.

ARTÍCULO 7°.- Las PYMES CNV que soliciten la autorización de oferta

pública bajo este régimen ante la Comisión, deberán acompañar tal

solicitud con la declaración jurada respecto del encuadramiento como

PYME CNV a través del formulario web descripto en el artículo 18 del

presente Capítulo.

La presente acreditación de condición de PYME CNV mantendrá su vigencia

por un plazo de VEINTICUATRO (24) meses a partir de la fecha en que la

empresa hubiese presentado toda la documentación necesaria para emitir

instrumentos de oferta pública. Previo al vencimiento de dicho plazo,

la entidad categorizada como PYME CNV, deberá acreditar que mantiene

tal condición mediante documentación y declaración jurada, para su

permanencia dentro de éste régimen.

Asimismo para la solicitud de ingreso deberá cumplir con los recaudos indicados en el artículo 18 del presente Capítulo.

Las PYMES CNV podrán solicitar a la Comisión la autorización para crear

programas globales de emisión por el monto máximo indicado en el

artículo 6º del presente Capítulo.

COMITÉ DE AUDITORÍA. EXENCIÓN.

ARTÍCULO 8°.- Las sociedades anónimas incluidas en este régimen PYME CNV están exceptuadas de constituir un Comité de Auditoría.

En la primera reunión de directorio de cada ejercicio financiero, el

órgano deberá manifestar con el alcance de declaración jurada, que

reúne los requisitos para tal calificación.

Dentro de los CINCO (5) días hábiles deberá remitirla a la CNV y a los

mercados en los cuales se negocien sus valores negociables. El

incumplimiento de dicha carga hará caducar automáticamente la excepción

aquí prevista para el correspondiente ejercicio financiero.

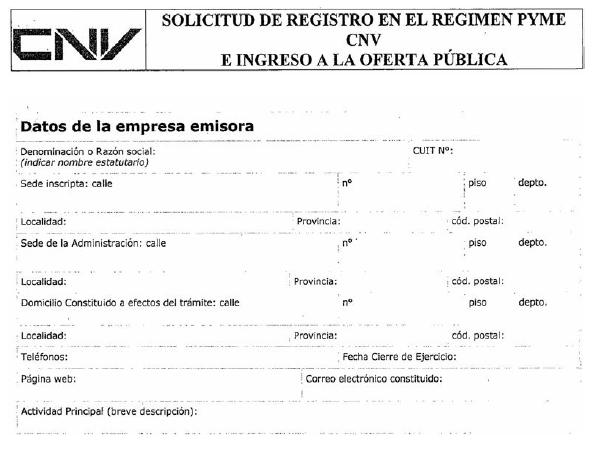

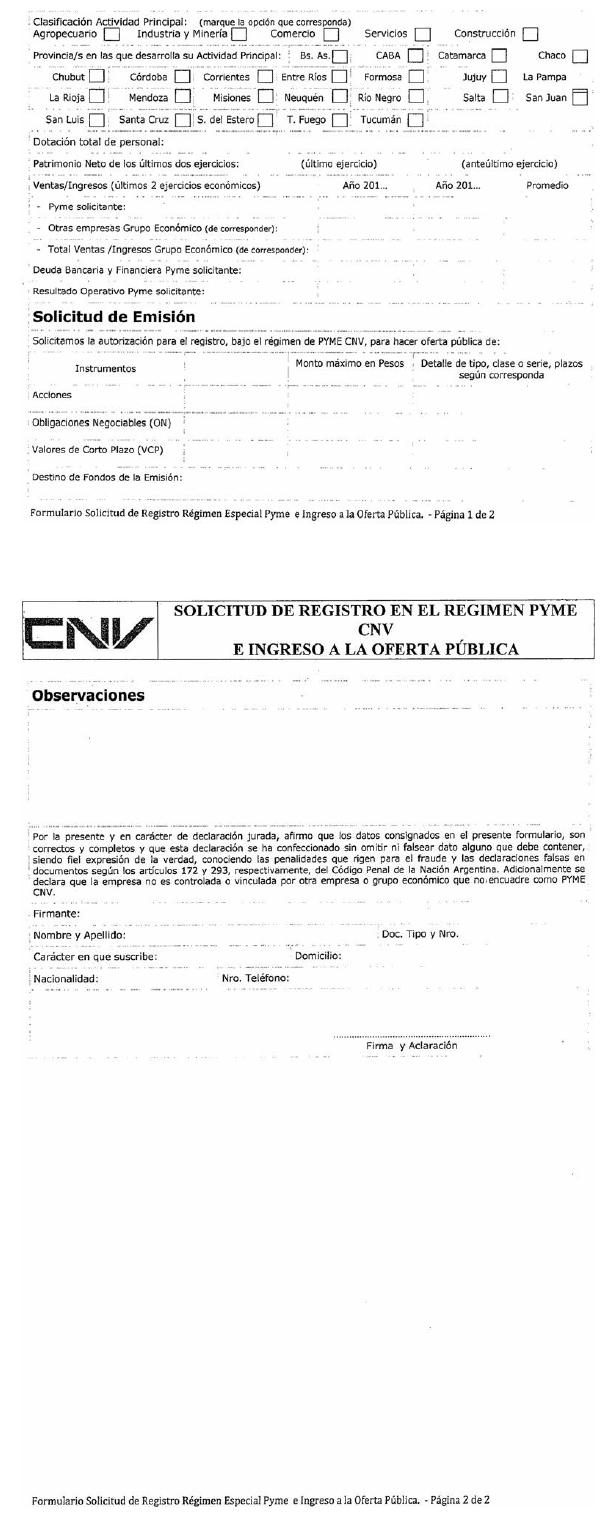

ARTÍCULO 9°.- Para obtener la autorización de oferta pública de los

valores negociables la emisora deberá presentar inicialmente ante la

Comisión la documentación en formato papel con firma holográfica del

representante legal, quien legalmente lo reemplace o apoderado con

poder suficiente y en carácter de declaración jurada el formulario

“SOLICITUD DE REGISTRO EN EL RÉGIMEN PYME CNV E INGRESO A LA OFERTA

PÚBLICA” debidamente completo según Anexo I del presente Capítulo y la

documentación indicada en el “ANEXO FORMULARIO SOLICITUD DE REGISTRO EN

EL RÉGIMEN PYME CNV E INGRESO A LA OFERTA PÙBLICA”, según el Anexo II

del presente Capítulo, sin perjuicio del cumplimiento posterior de la

presentación de la información prevista en el artículo 18 del presente

Capítulo.

AUTOPISTA DE INFORMACIÓN FINANCIERA.

ARTÍCULO 10.- A los efectos del ingreso de la información por medio de

la AIF, la emisora deberá cumplimentar lo dispuesto en el Título

—AUTOPISTA DE LA INFORMACIÓN FINANCIERA— y en el Título “TRANSPARENCIA”

de estas NORMAS, en su parte pertinente.

FISCALIZACIÓN INDIVIDUAL.

ARTÍCULO 11.- Las emisoras comprendidas en este régimen deberán contar al menos con un síndico titular y un suplente.

SECCIÓN II

INVERSORES CALIFICADOS.

CATEGORÍAS.

ARTÍCULO 12.- Los valores negociables comprendidos en este régimen para

PYMES CNV, sólo podrán ser adquiridos por los inversores calificados

que se encuentren dentro de las siguientes categorías:

a) el Estado Nacional, las Provincias y Municipalidades, sus Entidades

Autárquicas, Bancos y Entidades Financieras Oficiales, Sociedades del

Estado, Empresas del Estado y Personas Jurídicas de Derecho Público.

b) Sociedades de responsabilidad limitada y sociedades por acciones.

c) Sociedades cooperativas, entidades mutuales, obras sociales, asociaciones civiles, fundaciones y asociaciones sindicales.

d) Agentes de negociación.

e) Fondos Comunes de Inversión.

f) Personas físicas con domicilio real en el país, con un patrimonio neto superior a PESOS SETECIENTOS MIL ($ 700.000.-).

g) En el caso de las sociedades de personas, dicho patrimonio neto

mínimo se eleva a PESOS UN MILLON QUINIENTOS MIL ($1.500.000.-).

h) Personas jurídicas constituidas en el exterior y personas físicas con domicilio real fuera del país.

i) La Administración Nacional de la Seguridad Social (ANSES).

No se exigirá el patrimonio neto mínimo fijado en los incisos f) y g)

en los supuestos de emisiones garantizadas en un SETENTA Y CINCO POR

CIENTO (75%), como mínimo, por una Sociedad de Garantía Recíproca (SGR)

o Fondo de Garantía Ley 24.467, Comunicación BCRA A 5.275 y sus

respectivas modificatorias.

COMPROBACIÓN DE REQUISITOS PARA CADA NEGOCIACIÓN.

ARTÍCULO 13.- Los agentes de negociación que actúen como tales en las

respectivas operaciones de compraventa, deberán verificar que la parte

compradora reúna los requisitos previstos en estas Normas.

CONSTANCIA.

ARTÍCULO 14.- Los compradores deberán dejar constancia ante los

respectivos agentes de negociación que los valores negociables son

adquiridos sobre la base del prospecto de emisión puesto a su

disposición a través de los medios autorizados por esta Comisión y que

la decisión de inversión ha sido adoptada en forma independiente.

SECCIÓN III

TRÁMITE DE PRECALIFICACIÓN DE OFERTA PÚBLICA DE PYMES CNV.

MERCADOS Y/O ENTIDADES CALIFICADAS.

ARTÍCULO 15.- Los sujetos que califiquen como PYMES CNV podrán contar

con dictamen de precalificación de Mercados y/o entidades calificadas,

por los valores negociables respecto de los cuales solicitan

autorización de oferta pública.

LUGAR DE PRESENTACIÓN DE DOCUMENTACIÓN.

ARTÍCULO 16.- Las emisoras comprendidas en este capítulo presentarán

toda la documentación exigida por estas Normas, en el Mercado y/o

entidad calificada.

COMUNICACIÓN A LA COMISIÓN.

ARTÍCULO 17.- El mercado o la entidad calificada escogida por la

emisora para la tramitación del ingreso a la oferta pública, deberá

comunicar a la Comisión dentro de los DOS (2) días hábiles siguientes

al ingreso de la petición por parte del sujeto, el nombre de la empresa

solicitante, el valor negociable a emitir y el monto de la emisión.

DOCUMENTACIÓN QUE SE DEBE ACOMPAÑAR.

ARTÍCULO 18.- Las empresas comprendidas en este Capítulo deberán acompañar, la siguiente información:

1) El formulario “SOLICITUD DE REGISTRO EN EL RÉGIMEN PYME CNV E

INGRESO A LA OFERTA PÚBLICA” disponible en la página web de la

Comisión, ser suscripta por el representante legal de la emisora, quien

legalmente lo reemplace o apoderado con poder suficiente.

2) Indicar el objeto del pedido.

3) Indicar la naturaleza jurídica de la entidad solicitante, su

actividad principal, domicilio legal, sede inscripta y sede de la

administración. El lugar donde se encuentran los libros de comercio o

registros contables deberá ser la sede inscripta.

4) Números de teléfono, fax y dirección de correo electrónico, y número y datos de socios.

5) Datos de la inscripción en el REGISTRO PÚBLICO DE COMERCIO u

organismo que corresponda de los instrumentos constitutivos y sus

modificaciones, y de las reformas que se encuentren pendientes de

inscripción.

6) En su caso número de accionistas, socios o asociados.

7) Nómina del órgano de administración y fiscalización, e indicar las líneas Gerenciales en su caso.

8) Designación y datos de los auditores contables profesionales (titulares y suplentes).

9) Estados financieros aprobados correspondientes a los TRES (3)

últimos ejercicios de la solicitante, en su caso. Si el último de los

estados contables tuviera una antigüedad mayor a los CINCO (5) meses

desde la fecha de presentación de la solicitud, la emisora deberá

presentar además estados contables especiales confeccionados a una

fecha cuya antigüedad no sea mayor a los TRES (3) meses desde la fecha

de presentación de la totalidad de la documentación e información

indicadas. En caso de presentación de estados contables especiales

deberán estar examinados por contador público independiente conforme

las normas de auditoría exigidas para períodos anuales, salvo que se

acredite habitualidad en la preparación de estados contables por

períodos intermedios con informes de revisión limitada, en cuyo caso se

admitirá su presentación con dicho tipo de informe.

10) Composición del capital social (suscripto, integrado, clases de acciones, etc) y patrimonio.

11) En su caso, aportes irrevocables a cuenta de futuras suscripciones. Fecha de cierre del ejercicio.

12) En su caso, informar el grupo económico: Sociedades controlantes,

controladas y aquellas vinculadas en las cuales se tenga influencia

significativa en las decisiones: denominación, domicilio, actividad

principal, participación patrimonial, porcentaje de votos y, para las

controlantes, principales accionistas. En la consideración de las

relaciones societarias descriptas deben tenerse en cuenta las

participaciones directas y/o indirectas por intermedio de otras

personas físicas o jurídicas.

13) La emisora deberá informar por escrito, inmediatamente de producido

o tomado conocimiento, en forma veraz y suficiente, todo hecho o

situación, positivo o negativo, que por su importancia pudiera afectar:

a) El desenvolvimiento de los negocios de la emisora.

b) Sus estados contables.

c) La oferta o negociación de sus valores negociables.

14) El órgano de la entidad que solicite el ingreso al régimen de oferta pública, deberá acompañar:

a) Copia de la resolución que así lo dispuso, y en su caso, la que haya decidido la emisión y sus condiciones

b) UN (1) ejemplar del texto ordenado del estatuto social o contrato

constitutivo en su caso, en vigencia indicando las modificaciones e

inscripción

c) Acreditar con informe de contador público independiente, que la

emisora es una empresa en marcha y que posee una organización

administrativa que le permita atender adecuadamente los deberes de

información propios del régimen de oferta pública.

15) Fichas individuales de los integrantes de los órganos de administración y fiscalización, titulares y suplentes, y gerentes.

16) En caso de existir un control o vinculación de otra entidad indicar

la denominación, domicilio, actividad principal, participación

accionaria y porcentaje de votos.

17) En su caso, informe de calificaciones de riesgo.

18) El prospecto de emisión de conformidad con lo establecido en los

ANEXOS correspondientes del presente Capítulo. En caso de VALORES

REPRESENTATIVOS DE DEUDA DE CORTO PLAZO de PYMES CNV será optativa la

utilización del prospecto establecido en el ANEXO II de la Sección III

del Capítulo IX del Título II.

REQUERIMIENTO DE INFORMACIÓN POR LA ENTIDAD QUE EMITA LA PRECALIFICACIÓN.

ARTÍCULO 19.- Ingresado un trámite al Mercado y/o entidad calificada,

quien efectúe la precalificación podrá requerir toda la información a

la entidad que considere necesaria para la elaboración del dictamen.

PLAZO PARA DICTAR PRECALIFICACIÓN.

ARTÍCULO 20.- Una vez integrada la totalidad de la documentación por

parte de la solicitante, el Mercado y/o la entidad calificada deberá

informarlo dentro de los DOS (2) días corridos siguientes a la

Comisión, a partir de allí comenzará a regir el plazo para emitir el

Dictamen de Precalificación, el cual deberá ser dictado dentro de los

TREINTA (30) días corridos siguientes a la comunicación precedente.

CONTENIDO DEL DICTAMEN DE PRECALIFICACIÓN DE PYMES CNV.

ARTÍCULO 21.- El dictamen de precalificación deberá contener un informe

sobre la capacidad financiera de la empresa, la evolución del

patrimonio neto de los últimos tres años, el estado de flujos de fondos

proyectado a DIECIOCHO (18) meses, las características principales de

la actividad de la sociedad, su impacto en la economía local y el

cumplimiento de las restricciones impuestas en la Sección I del

presente Capítulo.

REQUISITOS DEL DICTAMEN DE PRECALIFICACIÓN.

ARTÍCULO 22.- El dictamen de Precalificación deberá contener como mínimo:

1) Los antecedentes empresariales de los accionistas, socios o

participes fundadores; si los mismos fueran personas jurídicas, deberán

acompañarse los estados contables correspondientes a los DOS (2)

últimos ejercicios sociales, cuando hubieren transcurrido.

2) El estudio de factibilidad técnica, financiera y económica de la emisión.

ALCANCE DEL DICTAMEN DE PRECALIFICACIÓN DE PYMES.

ARTÍCULO 23.- El dictamen de precalificación no será vinculante para la

Comisión, pudiendo el Organismo requerir a la emisora información

complementaria y efectuar otros análisis técnicos de así considerarlo.

ARANCEL DE PRECALIFICACIÓN.

ARTÍCULO 24.- Para el supuesto de que los Mercados o entidades

calificadas cobraran un arancel por el trámite de precalificación, éste

nunca podrá exceder el porcentaje que establezca la Comisión, el que

será por todo concepto.

REMISIÓN DE LA DOCUMENTACIÓN A LA COMISIÓN.

ARTÍCULO 25.- Emitido el dictamen de precalificación, el Mercado y/o la

entidad calificada deberán remitir la totalidad de las actuaciones

labradas a la Comisión dentro de los DOS (2) días corridos de vencido

el plazo de TREINTA (30) días previsto en el artículo 20.

EVALUACIÓN DE LA COMISIÓN.

ARTÍCULO 26.- La Comisión analizará la presentación efectuada por la

solicitante, así como también los alcances del dictamen de

precalificación, pudiendo requerir de considerarlo necesario la

incorporación de información adicional.

RÉGIMEN INFORMATIVO.

ARTÍCULO 27.- Una vez obtenida la autorización de oferta pública, la

emisora deberá presentar ante la Comisión, a través de la AIF:

1) Copia completa del prospecto aprobado, en su caso.

2) La información requerida en el Título IV “Régimen Informativo Periódico”.

Art. 2° — Incorporar los Anexos

I, II, III y IV al Capítulo VI del Título II “EMISORAS” de las NORMAS

(N.T. 2013 y mod.) como Anexos I, II, III y IV de dicho Capítulo.

Art. 3° — Derogar el artículo 19° de la Sección V del Capítulo III del Título II “EMISORAS” de las NORMAS (N.T.: 2013 y mod.).

Art. 4° — Sustituir el artículo 61 de la Sección VII del Capítulo V, Título II “EMISORAS” de las NORMAS por el siguiente:

“ARTÍCULO 61.- Los valores representativos de deuda de corto plazo sólo

podrán ser adquiridos y transmitidos —en los mercados primarios o

secundarios— por los inversores calificados definidos en la Sección II

del Capítulo VI del presente Título, a excepción del inciso g) del

artículo que establece las categorías de los inversores calificados.

En caso de no negociarse en ningún mercado, el responsable del incumplimiento de la presente norma será el emisor.”

Art. 5° — Sustituir el artículo 64 de la Sección VII del Capítulo V, Título II “EMISORAS” de las NORMAS por el siguiente:

“ARTÍCULO 64.- Los emisores deberán confeccionar para su publicación y

difusión entre los inversores calificados, definidos en la Sección II

del Capítulo VI del presente Título, un prospecto, según el formato

específico establecido en el Capítulo IX del presente Título, del que

acompañarán, antes de su colocación, un ejemplar suscripto por el

autorizado para la firma de los valores representativos de deuda de

corto plazo, en cada una de las oportunidades en que los mismos vayan a

ser emitidos ante la Comisión.

Cada emisor incorporará y publicará en la página web del Organismo,

www.cnv.gob.ar, dicho prospecto y, en su caso, remitirá copia del mismo

al Mercado donde se negocien.

Con la presentación efectuada conforme al presente párrafo, la emisora

quedará habilitada para efectuar la colocación, sin necesidad de ningún

otro trámite ni autorización ulterior y sin perjuicio de las eventuales

responsabilidades en caso de detectarse irregularidades.”

Art. 6° — Sustituir el tercer

párrafo del inciso a.1) del artículo 1°, Sección I, Capítulo I, Título

IV “RÉGIMEN INFORMATIVO PERIÓDICO” de las NORMAS por el siguiente:

“Quedan excluidas de la obligación indicada en el párrafo anterior las

sociedades, las cooperativas y las asociaciones que califiquen como

PYMES CNV en los términos de la Sección I del Capítulo VI, Título II de

estas Normas y aquellas inscriptas o que soliciten su inscripción en el

registro especial para constituir programas globales de emisión de

valores representativos de deuda con plazos de amortización de hasta

TRESCIENTOS SESENTA Y CINCO (365) días corridos, así como los Cedears y

Ceva.”

Art. 7° — Sustituir el segundo

párrafo del artículo 1°, Capítulo III, Título IV “RÉGIMEN INFORMATIVO

PERIÓDICO” de las NORMAS por el siguiente:

“Quedan excluidas de la obligación establecida en el párrafo anterior

las emisoras registradas como PYMES CNV, según lo dispuesto por la

Sección I del Capítulo VI, Título II de estas Normas, que coticen sus

acciones y/u obligaciones negociables bajo el respectivo régimen

simplificado.”

Art. 8° — Sustituir el inciso

6.d.2) del artículo 25°, Sección III, Capítulo I, Título V “PRODUCTOS

DE INVERSION COLECTIVA” de las NORMAS por el siguiente:

“6.d.2) Pequeñas y Medianas Empresas (PYMES). Se considerarán como

tales a las personas jurídicas que califiquen como PYMES CNV de acuerdo

a la definición establecida dentro de la Sección I del Capítulo VI,

Título II de estas Normas.”

Art. 9° — Sustituir el primer

párrafo a continuación del inciso f) del artículo 21 de la Sección V,

Capítulo II, Título V “PRODUCTOS DE INVERSION COLECTIVA” de las NORMAS

por el siguiente:

“Al exclusivo efecto de acceder al régimen especial previsto en el

presente artículo se considerarán PYMES a las empresas que califiquen

como PYME CNV de acuerdo a los términos de la Sección I del Capítulo VI

del Título II. En el caso que el alcance del objeto especial de

inversión se limite a MIPYMES (en los términos del artículo 1º de la

Ley 25.300 y complementarias) deberá constar expresamente en el

reglamento de gestión del Fondo.”

Art. 10. — Sustituir el artículo 50°, Sección IX, Capítulo II, Título V “PRODUCTOS DE INVERSION COLECTIVA” de las NORMAS por el siguiente:

“CONSTITUCIÓN DE FONDOS COMUNES DE INVERSIÓN CERRADOS PARA EL FINANCIAMIENTO DE PYMES.

ARTÍCULO 50.- La constitución de Fondos Comunes de Inversión Cerrados

para el financiamiento de pequeñas y medianas empresas, además del

cumplimiento de las disposiciones aplicables en general para ese tipo

de fondos, requiere que:

a) El Fondo tenga como objeto especial de inversión, en los términos

del art. 1°, segundo párrafo de la Ley N° 24.083 (mod. Ley N° 24.441),

favorecer el financiamiento de PYMES CNV (en los términos de la Sección

I del Capítulo VI del Título II). En el caso que el alcance del objeto

especial de inversión se limite a MIPYMES (en los términos del artículo

1º de la Ley 25.300 y complementarias) deberá constar expresamente en

el reglamento de gestión del Fondo.

b) En forma adicional, el prospecto de emisión contenga: (i) el plan de

inversión, producción y estratégico, dirigido a la consecución del

objeto especial de inversión, (ii) los antecedentes personales,

técnicos y empresariales de los sujetos que participen en la

organización y/o desarrollo del proyecto y (iii) cualquier otra

información que resulte exigida por la Comisión Nacional de Valores

durante el desarrollo del trámite de autorización de oferta pública de

las cuotapartes del Fondo, de acuerdo a la naturaleza y características

del proyecto a financiarse.

c) En su caso, las calificaciones de riesgo de las cuotapartes sean

producidos con metodologías específicas que, entre otras cuestiones,

evalúen “el desempeño, la solidez y el riesgo crediticio de las

pequeñas y medianas empresas” (art. 8º, Ley 24.467).

d) Se establezca un plazo de duración mínimo del Fondo Común de Inversión Cerrado de DOS (2) años.

e) En toda su documentación conste la mención específica “Fondo Común

Cerrado de Inversión para el financiamiento de Pequeñas y Medianas

Empresas (PYMES)” junto con la respectiva identificación particular.

f) La adquisición, originaria o derivativa, de las cuotapartes quede

reservada exclusivamente a los inversores calificados definidos en la

Sección II del Capítulo VI, Título II de las Normas.”

Art. 11. — Sustituir la Sección XVII del Capítulo IV, Título V “PRODUCTOS DE INVERSION COLECTIVA” de las NORMAS por la siguiente:

“SECCIÓN XVII CONSTITUCIÓN DE PROGRAMAS GLOBALES Y DE EMISIONES

INDIVIDUALES DE FIDEICOMISOS FINANCIEROS PARA EL FINANCIAMIENTO DE

PYMES. PROCEDIMIENTO DE AUTORIZACIÓN DE OFERTA PÚBLICA.

ARTÍCULO 43.- La solicitud de autorización deberá ser presentada por el

emisor, quien deberá acompañar la siguiente documentación:

a) Contrato o reglamento marco global que prevea la emisión de series individuales, o contrato individual.

b) Prospecto informativo general.

c) En su caso, proyecto de suplemento de contrato tipo con las condiciones básicas de emisión de las series.

d) En toda la documentación se deberá consignar en forma destacada que:

(i) las operaciones tendrán como objeto el financiamiento de Pequeñas y

Medianas Empresas (PYMES) que califiquen como PYMES CNV en los términos

de la Sección I del Capítulo VI del Título II de estas Normas y/o

MIPyMES —en los términos del artículo 1º de la Ley 25.300 y

complementarias— debiendo, para este último caso, constar expresamente

en el contrato o reglamento el marco global de emisión o contrato

individual.

(ii) Los aportes efectuados por los fiduciantes serán destinados a la

adquisición de valores emitidos por Pequeñas y Medianas Empresas

(PYMES) en los términos del presente artículo.

(iii) Los suscriptores iniciales de los valores negociables fiduciarios asumirán la condición de fiduciantes.

(iv) El patrimonio fideicomitido, inicialmente, estará constituido por los desembolsos efectuados por los nombrados.

e) Copia certificada de las resoluciones sociales del o los fiduciantes

y del fiduciario por las cuales se resuelve la creación del programa

global y/o de la emisión individual e instrumento suficiente mediante

el cual se acredite la voluntad del Organizador y demás participantes,

incluidos aquellos en los cuales el fiduciario ha delegado sus

funciones en los términos del presente capítulo, de participar en la

emisión. Dicho instrumento deberá presentarse con firmas certificadas y

acreditación de las facultades del firmante.

f) En su caso, calificaciones de riesgo de los valores negociables

fiduciarios producidas de acuerdo con metodologías específicas que,

entre otras cuestiones, evalúen el desempeño, la solidez y el riesgo

crediticio inherente de las Pequeñas y Medianas Empresas descriptas en

el presente artículo.

g) Modelo de los títulos a ser emitidos.

h) Dentro de los CINCO (5) días de suscriptos copia certificada de todos los contratos relativos a la emisión.

ARTÍCULO 44.- El instrumento encuadrado en el artículo anterior, también deberá cumplir con los siguientes lineamientos:

a) los valores negociables fiduciarios sólo podrán ser adquiridos por

inversores calificados definidos en la Sección II del Capítulo VI del

Título II de las Normas.

b) El plazo de amortización de los valores negociables fiduciarios de cada serie no será inferior a DOS (2) años.

c) Los valores negociables fiduciarios deberán ser negociados en algún mercado autorizado.

d) Resultan de aplicación las demás disposiciones del presente Capítulo de las Normas.”

Art. 12. — Derogar el inciso n)

del artículo 1° de las Disposiciones Generales sitas en el Título XVI

“DISPOSICIONES GENERALES” de las NORMAS.

Art. 13. — Renombrar en el artículo 11°, Capítulo I, Título XV, el inciso “A) EMISORAS” por “A. 1) EMISORAS”.

Art. 14. — Incorporar a continuación del inciso A. 1) EMISORAS, del artículo 11°, Capítulo I, Título XV, el siguiente inciso:

“A. 2) EMISORAS PYME CNV:

1) Estados contables de la emisora conforme la documentación exigida en

el Título sobre “Régimen Informativo Periódico” de las Normas, los que

deberán incluir la identificación de los firmantes de los mismos.

2) Estados contables resumidos, completando los datos indicados en el formulario Web correspondiente de la Autopista.

3) Toda clase —sin excepción— de prospectos y suplementos de prospectos

definitivos y completos, sus modificaciones y cualquier otra

comunicación relacionada con ellos, incluyendo las comunicaciones de

precios, pagos de interés o amortización.

4) Estatuto o Contrato vigente.

5) Formulario “SOLICITUD DE REGISTRO EN EL RÉGIMEN PYME CNV E INGRESO A LA OFERTA PÚBLICA”

6) Actas de Asamblea.

7) Convocatoria a Asamblea.

8) Síntesis de Asamblea.

9) Actas de todos los órganos colegiados.

10) Información relevante conforme lo establecido en la Ley Nº 26.831 y

en el Título sobre “Transparencia en el Ámbito de la Oferta Pública” de

estas Normas.

11) Fichas individuales de miembros de los órganos de administración y

fiscalización y gerentes, en los formularios disponibles en la

AUTOPISTA DE LA INFORMACIÓN FINANCIERA.

12) Declaraciones Juradas de tenencias exigidas en el Título sobre “Transparencia en el Ámbito de la Oferta Pública”.

13) Información requerida en el artículo 11° del Capítulo I, Título IV de “Régimen Informativo Periódico”.

14) Cantidad total de acciones emitidas, detallando por clase: tipo,

derecho a voto (cantidad de votos por acción), valor nominal, cantidad

de acciones en oferta pública, cantidad de acciones sin oferta pública

y tenencia de los dos principales accionistas mayoritarios (exista o no

accionista controlante).

Art. 15. — Implementar la creación de un acceso directo para los trámites de PYME CNV para el envío de documentación en forma digital.

Art. 16. — Rediseñar la

Autopista de Información Financiera (AIF) de forma que contemple una

estructura de ingreso y consulta de información que incluya

exclusivamente la documentación que deban remitir las emisoras PYME CNV

de acuerdo a las Normas CNV (N.T. 2013 y mod.)”.

Art. 17. — Derogar el punto II del Criterio Interpretativo N° 49.

Art. 18. — Comuníquese,

publíquese, dese a la Dirección Nacional del Registro Oficial y

archívese. — Cristian Girard. — Guillermo Paván. — David Jacoby.

ANEXO I

ANEXO II

ANEXO III

PROSPECTOS DE OFERTA PÚBLICA DE PYMES POR ACCIONES.

En todos los casos, en el inicio del documento y como información

principal, deberá consignarse la leyenda contenida en el presente

Anexo, y respetarse el diagrama de información estrictamente en el

orden que seguidamente se detalla, caso contrario no será aprobado.

I) LEYENDA

Oferta pública autorizada en los términos de la Ley N° 26.831 y Decreto

N° 1.023/13 y Normas de la Comisión Nacional de Valores, registrada

bajo Resolución N°………… del ………, cuya negociación se encuentra reservada

con exclusividad a inversores calificados. Esta autorización sólo

significa que se ha cumplido con los requisitos establecidos en materia

de información. La Comisión Nacional de Valores no ha emitido juicio

sobre los datos contenidos en el prospecto. La veracidad de la

información contable, financiera y económica, así como de toda otra

información suministrada en el presente prospecto es exclusiva

responsabilidad del órgano de administración de la emisora y demás

responsables según los artículos 119 y 120 de la Ley N° 26.831. El

órgano de administración manifiesta, con carácter de declaración

jurada, que el presente prospecto contiene, a la fecha de su

publicación, información veraz y suficiente sobre todo hecho relevante

que pueda afectar la situación patrimonial, económica y financiera de

la emisora y de toda aquella que deba ser de conocimiento de los

inversores calificados con relación a la presente emisión, conforme a

las normas vigentes.

Las acciones autorizadas a oferta pública solo pueden negociarse

públicamente en Mercados autorizados del país, para ser adquiridas por

los inversores que indican las Normas de la Comisión Nacional de

Valores en su Sección II del Capítulo VI del Título II.

II) LEYENDA DEL PROSPECTO PRELIMINAR.

En caso de distribuirse un prospecto preliminar, deberá consignar la

siguiente advertencia en su primera página, en caracteres destacados:

El presente prospecto preliminar es distribuido al solo efecto

informativo. La emisión ha sido solicitada a la Comisión Nacional de

Valores el…………… y hasta el momento ella no ha sido otorgada. La

información contenida en este prospecto está sujeta a cambios y

modificaciones y no puede ser considerada como definitiva. Este

prospecto no constituye una oferta de venta, ni una invitación a

formular ofertas de compra, ni podrán efectuarse compras o ventas de

las obligaciones negociables aquí referidas hasta tanto su oferta

pública no haya sido autorizada. Una vez otorgada esa autorización,

solo podrán negociarse públicamente en Mercados autorizados del país,

para ser adquiridas por los inversores calificados que indican las

Normas de la Comisión Nacional de Valores en su Sección II del Capítulo

VI del Título II.

PROSPECTO INICIAL O DE EMISIONES POSTERIORES

I. DESCRIPCIÓN DE LA EMISORA.

a) Denominación social y forma asociativa.

b) Sede inscripta.

c) Fecha de constitución, plazo y datos de inscripción en el Registro Público de Comercio u organismo correspondiente.

d) Breve descripción de las actividades de la empresa y de su desempeño durante el último ejercicio.

e) Indicación de los accionistas y su participación accionaria, y en su caso existencia de aportes irrevocables.

f) Datos sobre el o los miembros del órgano de administración y sobre

el o los miembros del órgano de fiscalización. Datos mínimos a

detallar: nombre completo, cargo, fechas de mandato, CUIT y breve

resumen de antecedentes profesionales o laborales.

g) Nombre del auditor de sus estados contables, matrícula profesional y CUIT.

h) Factores de riesgo: Se informará, en forma destacada, los factores

de riesgo que son específicos para la emisora o su actividad,

especialmente aquellos que pudieren conformar una oferta o demanda

especulativa o de alto riesgo. Es conveniente la enunciación de los

factores de riesgo por orden de prioridad para la emisora, incluyendo

entre otros: riesgos de la naturaleza del negocio, del mercado donde se

desenvuelve la actividad de la empresa y de la empresa en sí,

incluyendo riesgos de dirección, operativos, de financiación, etc.

i) Principales cláusulas estatutarias.

j) Normas de política ambiental, en su caso.

II. CONDICIONES DE EMISIÓN.

a) Monto, moneda y valor nominal unitario

b) Clase, tipo y votos. Si son escriturales, indicar quién llevará el registro y pago.

c) Derecho de preferencia y de acrecer.

d) Forma de colocación y plazo.

e) Fecha y lugar de integración;

f) Precio o su forma de determinación;

g) Destino de los fondos;

h) Otras particularidades de la emisión que quepa destacar especialmente.

i) Mercados autorizados en los que se ofrecerán los valores negociables.

j) En su caso, calificación(es) de riesgo.

k) Indicar si existen gastos relacionados con la emisión que deba afrontar el inversor.

I) Régimen impositivo aplicable.

III. INFORMACIÓN CONTABLE.

a) Información que surge de los estados contables de los tres últimos

ejercicios, indicando la referencia a su publicación a través de la

AUTOPISTA DE LA INFORMACIÓN FINANCIERA.

1) Fecha de cierre del ejercicio.

2) Síntesis de resultados:

- Ventas.

- Resultado operativo.

- Resultado después de resultados financieros.

- Resultado neto.

3) Síntesis de situación patrimonial:

- Activos.

- Pasivos.

- Resultados acumulados.

- Patrimonio Neto (discriminado).

b) Cuando la antigüedad del último estado contable anual sea superior a

los 5 meses, se deberá además suministrar la información contable

intermedia solicitada en el artículo 19 de la Sección II, Capítulo VI

del Título II de las Normas CNV (N.T. 2013 y mods.).

NOTA: En su caso la emisora podrá publicar una versión resumida del

prospecto que deberá contener en forma sintética la totalidad de los

puntos indicados precedentemente. A su vez, podrá completarlos con

otros que considere de su interés.

ANEXO IV

PROSPECTOS DE OFERTA PÚBLICA DE PYMES POR OBLIGACIONES NEGOCIABLES

En todos los casos, en el inicio del documento, y como información

principal, deberá consignarse la leyenda contenida en el presente

Anexo, y respetarse el diagrama de información estrictamente en el

orden que seguidamente se detalla, caso contrario no será aprobado.

I) LEYENDA

Oferta pública autorizada en los términos de la Ley N° 26.831, los

Decretos N° 1.087/93 y 1.023/13 y Normas de la Comisión Nacional de

Valores, registrada bajo Resolución N°………….. del……………. de la Comisión

Nacional de Valores, cuya negociación se encuentra reservada con

exclusividad a inversores calificados. Esta autorización sólo significa

que se ha cumplido con los requisitos establecidos en materia de

información. La Comisión Nacional de Valores no ha emitido juicio sobre

los datos contenidos en el prospecto. La veracidad de la información

contable, financiera y económica, así como de toda otra información

suministrada en el presente prospecto es exclusiva responsabilidad del

órgano de administración de la emisora y demás responsables según los

artículos 119 y 120 de la Ley N° 26.831. El órgano de administración

manifiesta, con carácter de declaración jurada, que el presente

prospecto contiene, a la fecha de su publicación, información veraz y

suficiente sobre todo hecho relevante que pueda afectar la situación

patrimonial, económica y financiera de la emisora y de toda aquella que

deba ser de conocimiento de los inversores calificados con relación a

la presente emisión, conforme a las normas vigentes.

Las obligaciones negociables autorizadas a oferta pública solo pueden

negociarse públicamente en Mercados autorizados del país, para ser

adquiridas por los inversores que indican las Normas de la Comisión

Nacional de Valores en su Sección II del Capítulo VI del Título II.

LEYENDA DEL PROSPECTO PRELIMINAR

En caso de distribuirse un prospecto preliminar, deberá consignar la

siguiente advertencia en su primera página, en caracteres destacados:

El presente prospecto preliminar es distribuido al solo efecto

informativo. La emisión ha sido solicitada a la Comisión Nacional de

Valores el………………. y hasta el momento ella no ha sido otorgada. La

información contenida en este prospecto está sujeta a cambios y

modificaciones y no puede ser considerada como definitiva. Este

prospecto no constituye una oferta de venta, ni una invitación a

formular ofertas de compra, ni podrán efectuarse compras o ventas de

las obligaciones negociables aquí referidas hasta tanto su oferta

pública no haya sido autorizada. Una vez otorgada esa autorización,

solo podrán negociarse públicamente en Mercados autorizados del país,

para ser adquiridas por los inversores calificados que indican las

Normas de la Comisión Nacional de Valores en su Sección II del Capítulo

VI del Título II.

A. PROSPECTO

A.I. DESCRIPCIÓN DE LA EMISORA.

a) Denominación social y forma asociativa.

b) Sede inscripta.

c) Fecha de constitución, plazo y datos de inscripción en el Registro Público de Comercio u organismo correspondiente.

d) Breve descripción de las actividades de la empresa y de su desempeño durante el último ejercicio.

e) Datos sobre el o los miembros del órgano de administración y sobre

el o los miembros del órgano de fiscalización. Datos mínimos a

detallar: nombre completo, cargo, fechas de mandato, CUIT y breve

resumen de antecedentes profesionales o laborales.

f) Nombre del auditor de sus estados contables, matrícula profesional y CUIT.

g) Factores de riesgo: Se informará, en forma destacada, los factores

de riesgo que son específicos para la emisora o su actividad,

especialmente aquellos que pudieren conformar una oferta o demanda

especulativa o de alto riesgo. Es conveniente la enunciación de los

factores de riesgo por orden de prioridad para la emisora, incluyendo

entre otros: riesgos de la naturaleza del negocio, del mercado donde se

desenvuelve la actividad de la empresa y de la empresa en sí,

incluyendo riesgos de dirección, operativos, de financiación, etc.

h) Destino de los fondos de la emisión.

A.II. CONDICIONES DE EMISIÓN.

a) Monto, moneda y valor nominal unitario (si se trata de una emisión

global, el de la emisión aprobada y el de la primera serie).

b) Régimen de amortización (modalidad; plazos; fechas de pago; en su caso, monto o porcentaje de cada cuota; etc.).

c) Intereses (tasa; base de cálculo; plazos; fechas de devengamiento y de pago; etc.).

d) Garantías, en su caso.

e) Calificación(es) de riesgo, en su caso.

f) Modo de representación de las obligaciones. Si son escriturales, indicar quién llevará el registro y pago.

g) Descripción del proceso de colocación.

h) Mercados autorizados en los que se ofrecerán los valores negociables.

i) Gastos de la emisión.

j) Mención referida a la acción ejecutiva.

k) Si los derechos que otorgan los valores negociables a ser ofrecidos

están o pueden estar significativamente limitados o condicionados por

otros derechos otorgados y/o contratos firmados, y otras

particularidades de la emisión que quepa destacar especialmente.

I) Indicar los agentes de negociación, registro y pago, y otros intervinientes.

A.III. INFORMACIÓN CONTABLE.

a) Información que surge de los estados contables de los tres últimos

ejercicios, indicando la referencia a su publicación a través de la

AUTOPISTA DE LA INFORMACIÓN FINANCIERA.

1) Fecha de cierre del ejercicio.

2) Síntesis de resultados:

- Ventas.

- Resultado operativo.

- Resultado después de resultados financieros.

- Resultado neto.

3) Síntesis de situación patrimonial:

- Activos.

- Pasivos.

- Resultados acumulados.

- Patrimonio Neto (discriminado).

b) Cuando la antigüedad del último estado contable anual sea superior a

los 5 meses, se deberá además suministrar la información contable

intermedia solicitada en el artículo 19 de la Sección II, Capítulo VI

del Título II de las Normas CNV (N.T. 2013 y mods.).

NOTA: En su caso la emisora podrá publicar una versión resumida del

prospecto que deberá contener en forma sintética la totalidad de los

puntos indicados precedentemente. A su vez, podrá completarlos con

otros que considere de su interés.