ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

IMPUESTOS

Resolución General 4130-E

Impuesto a las Ganancias. Régimen de

Información. Transacciones internacionales. Precios de transferencia.

Informe país por país.

Ciudad de Buenos Aires, 19/09/2017

VISTO la Convención sobre Asistencia Administrativa Mutua en Materia

Fiscal suscripta por la República Argentina el 3 de noviembre de 2011, y

CONSIDERANDO:

Que la integración de las economías a nivel global, la expansión del

comercio digital, la libre circulación de capitales y las diferencias

en los niveles de imposición fiscal de los países han favorecido el

incremento de la evasión y elusión fiscal y el traslado de beneficios

hacia las jurisdicciones fiscales más benévolas por parte de las

empresas multinacionales, lo que supone un verdadero riesgo para los

ingresos, la soberanía y la equidad fiscal dentro de cada país.

Que constituye una prioridad para los estados procurar la transparencia

de dichas empresas, a fin de que ingresen los impuestos que les

correspondan en las jurisdicciones fiscales en que se generan los

beneficios.

Que con el propósito de luchar contra los mencionados flagelos, los

miembros de la Organización para la Cooperación y el Desarrollo

Económicos (OCDE) y del Consejo de Europa celebraron el 25 de enero de

1988 la convención citada en el VISTO - reformulada mediante Protocolo

Modificatorio del 27 de mayo de 2010- por la cual los participantes se

obligaban a prestar asistencia recíproca en asuntos tributarios.

Que en el Artículo 1° de dicha convención se establece que la

asistencia administrativa contempla -entre otros aspectos- el

intercambio de información para fines fiscales entre las jurisdicciones

parte, disponiendo en su Artículo 4° que las partes intercambiarán

cualquier información que sea previsiblemente relevante para la

administración o aplicación de la legislación interna con respecto a

los impuestos comprendidos en esa convención.

Que en el entendimiento que la cooperación internacional tiene un rol

relevante para facilitar la adecuada determinación de las obligaciones

fiscales, la República Argentina suscribió el 3 de noviembre de 2011

–en lo referente a las medidas vinculadas con el intercambio de

información- la mencionada convención, la que fue ratificada por el

Poder Ejecutivo Nacional el 31 de agosto de 2012 y cuyo instrumento de

ratificación se depositó en la Secretaría General de la Organización

para la Cooperación y el Desarrollo Económicos (OCDE) el 13 de

septiembre de 2012, con vigencia a partir del 1° de enero de 2013.

Que al formalizar dicha ratificación, el Poder Ejecutivo Nacional

expuso como declaración que la Administración Federal de Ingresos

Públicos sea la autoridad competente con el alcance previsto en el

párrafo 1.d. del Artículo 3° de la citada convención.

Que en esa misma línea, los miembros adheridos a la Organización para

la Cooperación y el Desarrollo Económicos (OCDE), en participación

conjunta con el bloque de países que conforman el Grupo de los 20

Países en Desarrollo (G20), presentaron en el año 2013 un “Plan de

Acción contra la Erosión de la Base Imponible y el Traslado de

Beneficios (BEPS)” -por sus siglas en inglés- concluido con la

presentación de sus informes finales en el año 2015.

Que mediante el referido plan se definieron QUINCE (15) acciones

orientadas a potenciar la transparencia fiscal internacional en la

operatoria desarrollada por Grupos de Entidades Multinacionales, y a

combatir prácticas nocivas que promuevan la pérdida de legítimos

recursos fiscales por parte de los estados, identificando las

metodologías a llevar a cabo para afrontar dicha problemática.

Que a similares conclusiones arribaron tanto el Parlamento Europeo en

su Informe sobre la Lucha contra el Fraude Fiscal, la Evasión Fiscal y

los Paraísos Fiscales y el Consejo de la Unión Europea, en la Directiva

(UE) 2016/881 sobre intercambio automático de información en el ámbito

de la fiscalidad, al hacer hincapié en que la adopción de medidas para

reducir la brecha fiscal y combatir la evasión y elusión fiscales

generarían condiciones competitivas, justas y transparentes en los

países, incrementarían los recursos de inversión pública, mejorarían la

eficiencia y equidad de los regímenes tributarios nacionales y

elevarían los niveles generales de cumplimiento de las obligaciones

fiscales.

Que un diseño apropiado de los requisitos de información en materia de

precios de transferencia permitirá a los contribuyentes y responsables

alcanzar una articulada, coherente y convincente posición en la

fijación de sus precios en operaciones con sujetos relacionados del

exterior, y ayudará a asegurar su integridad en la consecuente probanza

y justificación de su determinación después de los hechos.

Que también permitirá a las autoridades fiscales de los estados

disponer de información relevante y confiable sobre tales transacciones

desarrolladas por los conglomerados internacionales, no sólo como base

de datos a los fines estadísticos sino a efectos de llevar a cabo una

eficiente identificación y evaluación sobre los riesgos que presentan

los precios de transferencia, y conducir a la selección de casos

apropiados para la gestión de auditorías, sin perjuicio de la

complementación de esa documentación con información adicional en la

medida del avance de las investigaciones.

Que bajo tales parámetros, la Acción 13 del aludido plan estableció la

necesidad de implementación de un esquema estandarizado de captación de

información y documentación sobre precios de transferencia en tres

niveles de estructura, conformados por un Informe Maestro, un Informe

Local y un Informe País por País - “Master File”, “Local File” y

“Country by Country Report”, respectivamente, en idioma inglés-.

Que el informe país por país consiste en una declaración anual mediante

la cual los Grupos de Entidades Multinacionales con ingresos anuales

totales consolidados superiores a un determinado importe, deberán

identificar las jurisdicciones en las que operan, las entidades que los

conforman y las actividades económicas que realizan, además de

proporcionar información relativa a la asignación de los ingresos,

resultados, impuestos pagados y devengados y a las políticas en materia

de precios de transferencia, entre otras, desarrolladas por cada

entidad componente de aquéllos.

Que el referido informe es consistente con la motivación que

actualmente comparten la mayoría de los países en el escenario

internacional de luchar contra las prácticas fiscales agresivas y

desarrollar métodos para identificar la operatoria utilizada por los

Grupos de Entidades Multinacionales para reducir o transferir sus

ganancias, materializándose dicha medida -además- en la protección de

la economía nacional y en la promoción del respeto por la libre

competencia.

Que el intercambio automático de información para fines fiscales

previsto en el Artículo 6° de la Convención sobre Asistencia

Administrativa Mutua en Materia Fiscal constituye una herramienta de

relevancia orientada a facilitar el acceso automático a una suma de

datos por parte de las autoridades tributarias de las jurisdicciones en

las que un Grupo de Entidades Multinacionales actúe, a través de los

entes o unidades que lo componen.

Que nuestro país adhirió a las acciones adoptadas por la Organización

para la Cooperación y el Desarrollo Económicos (OCDE) y por los países

miembros del Grupo de los 20 Países en Desarrollo (G20) dentro del

citado Plan “BEPS”.

Que la República Argentina suscribió el 30 de junio de 2016 el Acuerdo

Multilateral entre Autoridades Competentes para el Intercambio de

Informes País por País, el cual define estándares internacionales

respecto de la información que coadyuve al desarrollo de tareas de

investigación y control en materia de fiscalidad internacional.

Que dicho acuerdo establece los procedimientos para que esta

Administración Federal como autoridad competente, intercambie

automáticamente, en un marco de protección y confidencialidad de datos

y de conformidad con las disposiciones nombradas, el informe país por

país presentado por la entidad informante de un Grupo de Entidades

Multinacionales en la jurisdicción fiscal correspondiente.

Que en mérito a los compromisos asumidos por el país en el plano

internacional y a efectos de promover la correcta determinación y

percepción de los gravámenes en el ámbito que resulta de competencia,

deviene necesario el dictado de normas que dispongan coordinadamente

los requisitos, plazos y condiciones que los sujetos obligados deberán

observar en lo que refiere al informe país por país.

Que esta Administración Federal se encuentra plenamente facultada para

fijar las herramientas, dictar las normas necesarias y requerir

información de toda clase de datos, informes y antecedentes con

trascendencia tributaria internacional, para optimizar el ejercicio de

sus poderes de control de riesgos, fiscalización y cumplimiento de las

obligaciones tributarias establecidas por el Artículo 35 de la Ley N°

11.683, texto ordenado en 1998 y sus modificaciones.

Que atendiendo a los motivos expuestos en los considerandos precedentes

resulta necesario implementar un régimen de información anual,

consistente en la presentación de un informe país por país, a cargo de

los sujetos residentes en el país que se definen en la presente.

Que han tomado la intervención que les compete la Dirección de

Legislación, las Subdirecciones Generales de Asuntos Jurídicos, de

Fiscalización y de Sistemas y Telecomunicaciones.

Que la presente se dicta en ejercicio de las facultades conferidas por

el Artículo 7° del Decreto N° 618 del 10 de julio de 1997, sus

modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

RESUELVE:

TÍTULO I

RÉGIMEN DE INFORMACIÓN. INFORME PAÍS POR PAÍS

A - ALCANCE

ARTÍCULO 1°.- Establécese un régimen de información anual, consistente

en la presentación de un informe país por país, respecto de los sujetos

integrantes de Grupos de Entidades Multinacionales -en adelante Grupos

de EMN- así como de las jurisdicciones fiscales en las cuales operan,

el que se confeccionará de acuerdo con las disposiciones del presente

título.

A los fines de la aplicación de este régimen, las expresiones

utilizadas tendrán los significados mencionados en el Anexo I, de

conformidad con los términos establecidos en el Acuerdo Multilateral

entre Autoridades Competentes para el Intercambio de Informes País por

País elaborado por la Organización para la Cooperación y el Desarrollo

Económicos (OCDE).

B - EXCLUSIONES

ARTÍCULO 2°.- Se encuentran excluidos del presente régimen los Grupos

de EMN cuyos ingresos anuales totales consolidados -reflejados en sus

estados contables consolidados o en los que hubieran tenido que

producir a causa de la negociación de la participación de cualquiera de

sus integrantes en mercados públicos de valores-, atribuibles al

ejercicio fiscal anterior al ejercicio fiscal a informar, sean

inferiores a SETECIENTOS CINCUENTA MILLONES DE EUROS (€ 750.000.000.-)

o su equivalente convertido en la moneda local de la jurisdicción

fiscal de la última entidad controlante, al tipo de cambio vigente en

dicha jurisdicción a enero de 2015.

(Expresión "...31 de enero de 2015..." sustituida por la expresión "...enero de 2015..." por art. 1° inciso a) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

En el supuesto que el ejercicio fiscal anterior que deba tomarse como

base a efectos de determinar la exclusión prevista en el párrafo

anterior, corresponda a un ejercicio irregular, se deberá proporcionar

el aludido importe en función de la cantidad de meses que componen

dicho ejercicio.

Las aclaraciones que correspondan efectuarse respecto del tipo de

cambio seleccionado a los fines dispuestos en el primer párrafo, podrán

realizarse en la Sección 3 del Apartado A del Anexo II.

(Párrafo incorporado por art. 1° inciso b) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

C - SUJETOS INFORMANTES

ARTÍCULO 3°.- Se encuentran obligados a actuar como entidades

informantes de los Grupos de EMN, respecto de un ejercicio fiscal a

informar, los sujetos que se indican a continuación:

a) La última entidad controlante residente en la República Argentina a los fines fiscales.

b) Una entidad sustituta residente en el país, designada por la última

entidad controlante para la presentación del informe en representación

de esta última.

A tal efecto, sólo podrán ser designadas como entidades sustitutas,

aquellas cuyo patrimonio neto sea igual o superior a CINCUENTA MILLONES

DE PESOS ($ 50.000.000.-) o que posean una estructura operativa y/o

funcional acorde, que les permita reunir la información necesaria para

cumplir con la presentación del informe país por país en los términos

dispuestos por la presente.

c) Una entidad residente en el país integrante de un Grupo de EMN, que

no se trate de los sujetos mencionados en los incisos a) y b)

precedentes, siempre que se verifique al menos uno de los siguientes

supuestos:

1. La última entidad controlante no se encuentre obligada en su jurisdicción fiscal a presentar el informe país por país.

2. 2. A la fecha de vencimiento dispuesta por el Artículo 7° para la

presentación del referido informe, la jurisdicción de la última entidad

controlante cuente con un acuerdo internacional vigente del cual la

República Argentina sea parte, pero no posea un acuerdo sobre autoridad

competente calificativa vigente.

(Párrafo sustituido por art. 1° inciso c) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

A tales fines, se podrá consultar en el sitio “web” institucional

(http://www.afip.gob.ar) el listado de las jurisdicciones con las

cuales la República Argentina posee un acuerdo internacional y/o sobre

autoridad competente calificativa.

3. Hubiera un incumplimiento sistemático por parte de la jurisdicción

fiscal de la última entidad controlante. Esta información será

suministrada por este Organismo a través del citado sitio “web”.

Cuando un Grupo de EMN posea más de una entidad integrante residente

en el país y se verifiquen una o más de las condiciones fijadas en este

inciso, el citado grupo podrá designar a una de dichas entidades para

efectuar la presentación del informe país por país, sin perjuicio de

las sanciones que a los sujetos obligados en el presente régimen les

corresponda ante el incumplimiento de la entidad designada.

(Párrafo sustituido por art. 1° inciso d) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

Una entidad integrante residente en el país que sea de propiedad u

operada por más de un Grupo de EMN alcanzado por las disposiciones de

la presente, de cumplirse una o más de las condiciones de este inciso

respecto de cada grupo, deberá presentar un informe por cada uno de

ellos.

ARTÍCULO 4°.- No obstante lo dispuesto en el artículo anterior, se

encontrará exceptuada de presentar el informe país por país respecto de

un ejercicio fiscal a informar, una entidad integrante comprendida en

el inciso c) del artículo anterior, cuando dicho informe hubiera sido

presentado por una entidad sustituta no residente en el país ante la

autoridad tributaria de su propia jurisdicción fiscal y siempre que

dicha jurisdicción:

a) Haya establecido un régimen para la presentación del informe país por país, conforme las previsiones de la presente.

b) Tenga vigente a la fecha establecida para la presentación del

informe, un acuerdo sobre autoridad competente calificativa del cual la

República Argentina forma parte.

c) No haya informado a esta Administración Federal respecto de un incumplimiento sistemático o no se haya verificado éste.

d) Haya sido notificada por la entidad integrante residente en dicha jurisdicción de su designación como entidad sustituta.

Asimismo, la citada entidad integrante deberá haber suministrado a este

Organismo la información prevista en el inciso b) del primer párrafo

del Artículo 8°.

D - INFORMACIÓN A REGISTRAR

ARTÍCULO 5°.- El informe país por país a que alude el Artículo 1°, se

confeccionará - respecto de cada ejercicio fiscal a informar- con los

datos que seguidamente se indican y observando lo dispuesto por el

Anexo II de la presente:

a) Por cada jurisdicción en la que el Grupo de EMN opera:

1. El monto total de ingresos del grupo, diferenciando los obtenidos con entidades vinculadas y con partes independientes.

2. El resultado -ganancia o pérdida- obtenido antes del impuesto a las ganancias o de naturaleza análoga.

3. El importe correspondiente al impuesto a las ganancias o de naturaleza análoga pagado, incluyendo las retenciones sufridas.

4. El importe correspondiente al impuesto a las ganancias o de naturaleza análoga devengado en el ejercicio en curso.

5. El capital social.

6. Los resultados acumulados no distribuidos.

7. La cantidad de empleados.

8. Los activos tangibles, distintos de efectivo y sus equivalentes.

(Punto sustituido por art. 1° inciso e) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

b) Por cada entidad integrante del Grupo de EMN dentro de cada una de las jurisdicciones aludidas en el inciso anterior:

1. Clave Única de Identificación Tributaria (C.U.I.T.) o Número de

Identificación Fiscal (NIF) en el país de residencia fiscal de tratarse

de un sujeto del exterior.

2. Denominación o razón social.

3. Jurisdicción fiscal y país de constitución, cuando corresponda.

4. Actividad/es económica/s principal/es y descripción de su naturaleza.

c) Toda otra información que se considere relevante así como una

explicación de los datos incluidos en la información que faciliten su

comprensión.

E - FORMA DE PRESENTACIÓN

ARTÍCULO 6°.- La información detallada en el artículo anterior, se

presentará de acuerdo con las especificaciones definidas en el manual

del usuario “Régimen de información. Informe País por País” que se

encuentra disponible en el micrositio

(http://www.afip.gob.ar/multinacionalesDDJJ/ paisxPais), y se enviará

mediante alguna de las opciones que se detallan a continuación, las que

estarán habilitadas a partir del 9 de noviembre de 2018:

a) Transferencia electrónica de datos del formulario de declaración

jurada F. 8097, mediante el servicio denominado “Presentación de DDJJ y

Pagos” a través del referido sitio “Web”, conforme al procedimiento

establecido por la Resolución General N° 1.345, sus modificatorias y

complementarias. A tal fin deberán contar con Clave Fiscal, con nivel

de seguridad 3 como mínimo, obtenida de acuerdo con lo dispuesto por la

Resolución General N° 3.713 y sus modificatorias.

b) Intercambio de información mediante el “Webservices” denominado

“Presentación de DDJJ – perfil contribuyente”, cuyas especificaciones

técnicas se encuentran disponibles en el mencionado micrositio.

Una vez remitida la información, esta Administración Federal realizará

los controles sistémicos correspondientes a efectos de emitir la

constancia definitiva de aceptación de los datos remitidos.

El resultado del proceso de validación se pondrá a disposición de la

entidad informante obligada, a través del servicio denominado

“Domicilio Fiscal Electrónico” con Clave Fiscal o del “Webservices”

denominado “Webservices Consumir/Comunicaciones de Ventanilla

Electrónica”, cuya documentación se encuentra disponible en

http://www.afip.gob.ar/ws/#WSCONCOMU.

En el supuesto de que la presentación resulte rechazada, el sistema

reflejará las inconsistencias detectadas, las cuales deberán ser

subsanadas y efectuar una nueva presentación.

(Artículo sustituido por art. 1° inciso f) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

F - PLAZO

ARTÍCULO 7°.- La información prevista en el Artículo 5° se suministrará

anualmente, hasta el último día hábil del duodécimo mes inmediato

posterior a la fecha de cierre del ejercicio fiscal a informar, de la

última entidad controlante del Grupo de EMN.

TÍTULO II

ENTIDADES RESIDENTES EN EL PAÍS INTEGRANTES DE GRUPOS DE EMN. RÉGIMEN DE INFORMACIÓN

ARTÍCULO 8°.- Las entidades residentes en el país que integren un Grupo

de EMN, se encuentran obligadas a suministrar a esta Administración

Federal, hasta el último día hábil del tercer mes inmediato siguiente

al del cierre del ejercicio fiscal a informar de la última entidad

controlante, entre otros, los siguientes datos:

a) Respecto de la última entidad controlante:

1. Razón social o denominación.

2. Clave Única de Identificación Tributaria (C.U.I.T.), Clave de

Inversores del Exterior (C.I.E.) o Número de Identificación Fiscal

(NIF) en el país de residencia, según corresponda.

3. Tipo de entidad.

4. Domicilio fiscal y legal.

5. Lugar y fecha de constitución.

6. Jurisdicción Fiscal.

7. Fecha de cierre del ejercicio fiscal.

8. Monto de los ingresos totales consolidados, reflejados en los

estados contables consolidados del ejercicio fiscal inmediato anterior

al ejercicio fiscal a informar.

9. Si el Grupo de EMN se encuentra obligado al régimen de información

previsto en el Título I, por superar el importe indicado en su Artículo

2°.

10. Si se encuentra obligada a actuar como entidad informante respecto del régimen de información del Título I.

b) Respecto de la entidad informante, de no ser la misma que la última entidad controlante:

1. Razón social o denominación.

2. Clave Única de Identificación Tributaria (C.U.I.T.), Clave de

Inversores del Exterior (C.I.E.) o Número de Identificación Fiscal

(NIF) en el país de residencia, según corresponda.

3. Tipo de entidad.

4. Domicilio fiscal y legal.

5. Lugar y fecha de constitución.

6. Jurisdicción fiscal.

7. Fecha de cierre del ejercicio fiscal.

8. Si presenta el informe país por país en carácter de entidad

sustituta designada por la última entidad controlante, o como entidad

integrante.

Asimismo, las entidades integrantes residentes en el país mencionadas

en el párrafo anterior, deberán informar hasta el último día hábil del

segundo mes inmediato siguiente al de la fecha de vencimiento para la

presentación del informe país por país, la presentación de dicho

informe en la jurisdicción fiscal correspondiente.

Cuando un Grupo de EMN posea más de una entidad integrante residente en

el país, podrá designar a una de dichas entidades para efectuar la

presentación a que refiere el Título II, sin perjuicio de las sanciones

que a los sujetos obligados en el presente régimen les corresponda ante

el incumplimiento de la entidad designada.

(Nota Infoleg: por art. 3° de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018 se establece que, las obligaciones previstas en el primer y segundo párrafo

del presente artículo,

cuyos vencimientos operaron u operan durante el año calendario 2018, se

considerarán cumplidas en término por parte de las entidades residentes

en el país que integren un Grupo de EMN, si presentan la información, o

rectifican la ya suministrada teniendo en cuenta las modificaciones

efectuadas por la presente a la citada resolución general, hasta el 31

de diciembre de 2018, inclusive. Vigencia: a partir del día de su publicación en el Boletín Oficial)

(Nota Infoleg: por art. 1° de la Resolución General N° 4218/2018 de la AFIP B.O. 26/3/2018 se prorroga hasta el día 2 de mayo de 2018, con carácter

de excepción, el plazo establecido en el presente artículo, para cumplir con el régimen de

información allí previsto, cuando la última Entidad Controlante del

Grupo de EMN -Grupo de Entidades Multinacionales- hubiere cerrado su

ejercicio fiscal en el mes de diciembre de 2017.)

ARTÍCULO 9°.- La presentación de la información mencionada en el

artículo precedente se suministrará ingresando a la opción

“Empadronamiento” del servicio denominado “Régimen de Información País

por País” disponible en el sitio “web” institucional

(http://www.afip.gob.ar), para lo cual deberá contarse con “Clave

Fiscal” habilitada con nivel de seguridad 3 como mínimo, obtenida de

acuerdo con lo previsto en la Resolución General N° 3.713 y sus

modificatorias.

Como constancia de la presentación efectuada, el sistema emitirá el formulario de declaración jurada N° 8096.

TÍTULO III

DISPOSICIONES GENERALES

A - RECOPILACIÓN Y CONSERVACIÓN DE LA INFORMACIÓN

ARTÍCULO 10.- La entidad informante deberá extremar las acciones a

efectos de recopilar toda la información necesaria para la presentación

del informe país por país, conforme lo dispuesto por el Título I.

En caso que la información le sea parcialmente suministrada, dicha

entidad presentará el informe conteniendo los datos de los que disponga

e informará, en la Sección 3 del Apartado A del Anexo II, las causales

de la omisión debidamente detalladas y fundadas, identificando los

conceptos no informados o informados en forma parcial y las entidades

no colaboradoras en el aporte de información, con sus jurisdicciones

fiscales.

La comunicación no obstará la aplicación, en su caso, de las sanciones previstas en el Artículo 15 de la presente.

Esta Administración Federal realizará asimismo las comunicaciones a las

autoridades competentes de las jurisdicciones fiscales involucradas, a

los efectos que resulten conducentes.

ARTÍCULO 11.- La información contenida en el informe país por país no

implica, por su naturaleza y contenido, la revelación de secretos

comerciales, industriales o profesionales, ni de procesos comerciales o

de información cuya revelación sea contraria al interés público.

ARTÍCULO 12.- La falta de cumplimiento, parcial o total, por parte de

los sujetos obligados a los regímenes previstos en la presente norma

será calificada como un indicador relevante de la necesidad de

evaluación y verificación de los riesgos asociados a sus precios de

transferencia, a la erosión de la base imponible y al traslado de

beneficios relacionados con las entidades integrantes de los Grupos de

EMN de los cuales forman parte.

ARTÍCULO 13.- Las entidades obligadas deberán velar por el respaldo y

resguardo de los registros y documentación del informe país por país y

de los pasos llevados a cabo a fin de cumplir las obligaciones de la

presente resolución general, en los términos del Artículo 33 de la Ley

N° 11.683, texto ordenado en 1998 y sus modificaciones y del Artículo

48 de su Decreto Reglamentario, por un término que se extenderá hasta

CINCO (5) años después de operada la prescripción del período fiscal a

que se refiera el informe.

B - USO Y CONFIDENCIALIDAD DE LA INFORMACIÓN

ARTÍCULO 14.- Corresponde a esta Administración Federal:

a) Utilizar la información contenida en el informe país por país para

la evaluación de riesgos de precios de transferencia, de erosión de la

base imponible y traslado de beneficios, y para el desarrollo de

análisis económicos y estadísticos, cuando corresponda.

b) No hacer uso de la información contenida en el informe país por país

como herramienta concluyente por sí misma para la determinación de

ajustes fiscales de precios de transferencia.

c) Preservar la confidencialidad de la información incluida en el

informe país por país de acuerdo con los compromisos asumidos como

autoridad competente calificativa en las disposiciones del Artículo 22

de la Convención sobre Asistencia Administrativa Mutua en Materia

Fiscal y su Protocolo Modificatorio, todo de acuerdo con lo previsto en

el Artículo 101 de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones.

d) Intercambiar anualmente de modo automático el informe país por país

con las autoridades competentes de las jurisdicciones con las cuales el

país haya firmado un acuerdo sobre autoridad competente calificativa y

en las cuales residan para fines fiscales una o más entidades

integrantes del Grupo de EMN que refiera dicho informe, cuando

corresponda.

C - INCUMPLIMIENTOS. SANCIONES

ARTÍCULO 15.- El incumplimiento de las obligaciones establecidas por la

presente dará lugar a la aplicación de las sanciones previstas en la

Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

Asimismo, los responsables podrán ser pasibles -en forma conjunta o separada- de una o más de las siguientes acciones:

a) El encuadramiento en una categoría creciente de riesgo de ser

fiscalizado, según lo previsto en la Resolución General N° 3.985

-Sistema de Percepción de Riesgo (SIPER)-.

b) La suspensión o exclusión, según corresponda, de los Registros

Especiales Tributarios de este Organismo en los que estuviere inscripto.

c) La suspensión de la tramitación de Certificados de Exclusión o de No

Retención solicitados por el responsable, conforme las disposiciones

vigentes.

D - DISPOSICIONES VARIAS

ARTÍCULO 16.- Las disposiciones contenidas en la presente no obstan la

obligación de cumplir con las previsiones de la Resolución General N°

1.122 y sus modificatorias.

ARTÍCULO 17.- Las versiones completas de la “Convención sobre

Asistencia Administrativa Mutua en Materia Fiscal (CMAAM)” -por sus

siglas en inglés- y del “Acuerdo Multilateral entre Autoridades

Competentes para el Intercambio de Informes País por País (MCAA)” -por

sus siglas en inglés- podrán ser consultadas en el sitio “web” de esta

Administración Federal (http://www.afip.gob.ar).

ARTÍCULO 18.- Apruébanse los Anexos I (IF-2017-20945379-APN-AFIP) y II

(IF-2017-20945882-APN-AFIP) que forman parte de la presente.

ARTÍCULO 19.- Las disposiciones de esta resolución general entrarán en

vigencia el día de su publicación en el Boletín Oficial y serán de

aplicación para los ejercicios fiscales de cada Última Entidad

Controlante de los Grupos de EMN iniciados a partir del 1° de enero de

2017, inclusive.

ARTÍCULO 20.- Comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se

publican en la edición web del BORA -www.boletinoficial.gob.ar- y

también podrán ser consultados en la Sede Central de esta Dirección

Nacional (Suipacha 767 - Ciudad Autónoma de Buenos Aires).

e. 20/09/2017 N° 70567/17 v. 20/09/2017

(Nota

Infoleg:

Los anexos referenciados en la presente norma han sido extraídos de la

edición web de Boletín Oficial)

ANEXO I (Artículo 1°)

DEFINICIÓN DE TÉRMINOS

A los efectos de la presente, los siguientes términos o expresiones tendrán los significados que se detallan a continuación:

1.

Grupo: designa un conjunto

de entidades relacionadas a través de la propiedad o del control

directo o indirecto, que está obligado a confeccionar estados contables

consolidados, según principios y normas contables aplicables

establecidas por la autoridad de contralor, o que podría estarlo si se

negociaran participaciones del capital de cualquiera de las entidades

en un mercado público de valores.

2.

Grupo de Entidades Multinacionales -Grupo de EMN-:

identifica a cualquier grupo definido en el punto 1. que incluya a DOS

(2) o más entidades que tengan residencia fiscal en diferentes

jurisdicciones, o a UNA (1) entidad que sea residente a los fines

fiscales en una jurisdicción y esté sujeta a imposición en otra

jurisdicción fiscal, con relación a las actividades económicas

desarrolladas en esa jurisdicción a través de un establecimiento

estable del que es titular.

3.

Entidad integrante de un Grupo de EMN designa a cualquier:

a) Ente, patrimonio especial, fondo, organización o similar que pueda identificarse como unidad de negocio independiente:

i) incluida en los estados contables consolidados del Grupo de EMN

publicados a efectos de información contable y financiera, o que se

incluiría si cotizaran participaciones del capital de dicha entidad en

un mercado público de valores, o

ii) excluida de los estados contables consolidados por razones de tamaño, relevancia.

b) Establecimiento estable de una unidad independiente de negocios del

Grupo de EMN incluida en el inciso a) precedente, en tanto esa entidad

efectúe registraciones contables en forma separada para dicho

establecimiento estable a efectos de la comunicación de información

financiera, regulatoria, fiscal o de control de gestión interno.

4.

Informe país por país: hace

mención al reporte de información a ser presentado anualmente por la

entidad informante del Grupo de EMN, conforme al modelo consignado en

el Anexo II de la presente y a las normas tributarias de la

jurisdicción fiscal de dicha entidad.

5.

Entidad informante:

identifica a la entidad integrante del Grupo de EMN obligada a

presentar el informe país por país en representación de aquél, en su

jurisdicción fiscal o en la que esté sujeta al pago de impuestos en

relación con la actividad económica desarrollada. Puede ser la última

entidad controlante, la entidad sustituta o cualquier entidad

integrante.

6.

Última entidad controlante: alude a cualquier entidad integrante de un Grupo de EMN que cumple simultáneamente con los siguientes criterios:

a) Posee directa o indirectamente una participación o interés

suficiente en una o más entidades integrantes del Grupo de EMN, por la

cual está obligada a confeccionar estados contables consolidados de

acuerdo con los principios y normas contables establecidos por la

autoridad de contralor de la jurisdicción que corresponda a su

residencia fiscal, o estaría obligada a su elaboración si cotizara

participaciones de su capital en un mercado público de valores en su

jurisdicción fiscal, y

b) no existe otra entidad integrante del Grupo de EMN que posea,

directa o indirectamente, una participación o interés en la primera

entidad integrante mencionada, conforme se describe en el inciso

anterior.

7.

Entidad sustituta: define a

una entidad integrante del Grupo de EMN que ha sido designada por éste,

como única sustituta de la última entidad controlante para presentar,

en nombre de aquél, el informe país por país en la jurisdicción fiscal

de esa entidad sustituta o en la que esté sujeta al pago de impuestos

en relación con su actividad económica desarrollada.

8.

Ejercicio fiscal: refiere a un período contable anual con respecto al cual la última entidad controlante prepara sus estados contables.

9.

Ejercicio fiscal a informar:

designa el ejercicio fiscal del Grupo de EMN, cuyos resultados

financieros y operativos se reflejan en el informe país por país.

10.

Acuerdo sobre autoridad competente calificativa:

define a un acuerdo celebrado entre representantes autorizados de las

jurisdicciones fiscales que son parte de un acuerdo internacional y que

habilite el intercambio automático del informe país por país entre

dichas jurisdicciones parte.

//servicios.infoleg.gob.ar/infolegInternet/verNorma.do?id=316271

11.

Acuerdo internacional:

referencia a la Convención sobre Asistencia Administrativa Mutua en

Materia Fiscal, a cualquier convenio tributario bilateral o

multilateral, o a cualquier acuerdo de intercambio de información

tributaria del cual la República Argentina sea parte, y que por sus

términos posee facultad para el intercambio de información tributaria

entre jurisdicciones, incluyendo el intercambio automático de esa

información.

12.

Estados contables consolidados:

designa a los estados contables de un Grupo de EMN en los que la

situación patrimonial, financiera, resultados y flujo de efectivo de la

última entidad controlante y de las entidades integrantes se presentan

de forma agregada como información equivalente a la que se expondría si

se tratase de un ente único.

13.

Incumplimiento sistemático: se entiende que una jurisdicción

incurre en incumplimiento sistemático cuando cuenta con un acuerdo

entre autoridades competentes calificativas en vigor con nuestro país,

pero ha suspendido el intercambio automático (por motivos distintos de

los previstos en ese acuerdo) o de otro modo no ha facilitado, de forma

persistente, a la República Argentina los informes país por país que le

han presentado los Grupos de EMN que poseen entidades integrantes

situadas en Argentina.

(Punto 13. sustituido por art. 1° inciso g) de la Resolución General N° 4332/2018 de la AFIP B.O. 12/11/2018. Vigencia: a partir del día de su publicación en el Boletín Oficial)

14.

Jurisdicción fiscal: define

un estado o territorio que goza de potestad y autonomía fiscal para

legislar y exigir el cumplimiento de las obligaciones tributarias de

una entidad integrante.

ANEXO II (Artículo 5°)

ELABORACIÓN INFORME PAÍS POR PAÍS

A - MODELO DE INFORME

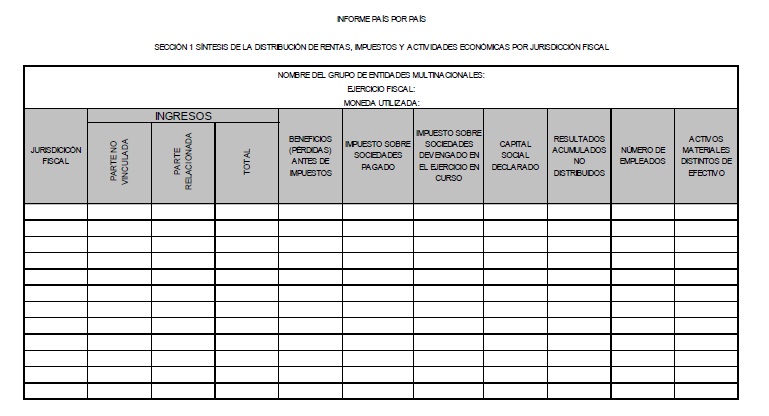

SECCIÓN 1: SÍNTESIS DE LA DISTRIBUCIÓN DE RENTAS, IMPUESTOS Y ACTIVIDADES ECONÓMICAS POR JURISDICCIÓN FISCAL

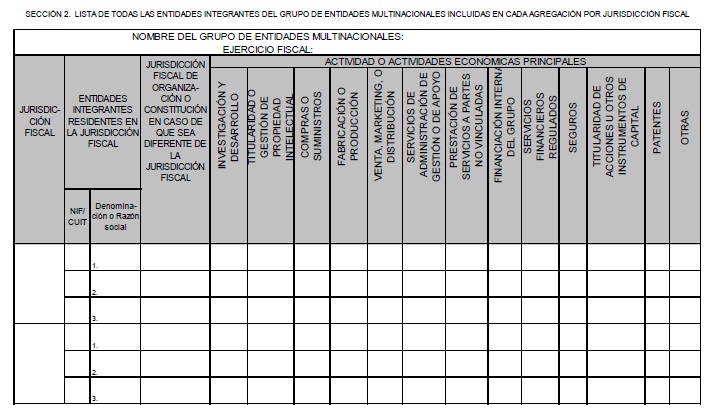

SECCIÓN 2: LISTA DE TODAS LAS ENTIDADES INTEGRANTES DEL GRUPO DE

ENTIDADES MULTINACIONALES INCLUIDAS EN CADA AGREGACIÓN POR JURISDICCIÓN

FISCAL

SECCIÓN 3: INFORMACIÓN ADICIONAL

B - INSTRUCCIONES GENERALES

Deberán tenerse en cuenta las siguientes consideraciones, a saber:

1. El ejercicio fiscal a informar en el informe país por país debe

abarcar el ejercicio fiscal de la última entidad controlante del Grupo

de EMN. A tal fin, el Grupo de EMN podrá elegir entre:

a) Reportar la información de sus entidades integrantes respecto del

ejercicio fiscal finalizado en la misma fecha que el de la última

entidad controlante, o que haya concluido dentro de los DOCE (12) meses

anteriores a dicha fecha.

b) Reportar la información que haya sido informada por todas las

entidades integrantes para el mismo ejercicio fiscal de la última

entidad controlante.

2. La información contenida será proporcionada en una única moneda de

denominación -Dólar Estadounidense (U$S), Pesos Argentinos ($) o Euros

(€)- a opción de la entidad informante, y en un único idioma -español-.

3. La entidad informante de un Grupo de EMN utilizará sistemáticamente

la misma fuente de datos, período tras período, para completar el

informe país por país.

Podrá optar por seleccionar como fuente de información los estados

contables consolidados, los estados contables individuales de cada

entidad, los estados contables/financieros con fines regulatorios o

información de sus sistemas internos de administración.

Si los estados contables referidos son usados como base para la

confección del informe, todos los importes se convertirán a la moneda

funcional declarada por el Grupo de EMN al tipo de cambio medio del

ejercicio fiscal a informar. Dicha selección deberá ser informada en la

Sección 3 del Apartado A de este anexo.

La entidad informante proporcionará una detallada descripción de las

fuentes de datos utilizadas en la Sección 3 del Apartado A de este

anexo. Si se efectuara algún cambio en la fuente de datos empleada,

deberán explicarse las razones del cambio y sus consecuencias.

4. Una entidad, cuyo capital o control corporativo corresponda a más de

un Grupo de EMN no relacionado, será considerada como entidad

integrante de cada uno de los grupos, en tanto los principios y normas

contables aplicables para cada grupo, en forma separada, requieran la

consolidación de su información en los estados contables consolidados

respectivos.

5. De verificarse la existencia de más de una entidad integrante de un

Grupo de EMN en una jurisdicción fiscal, la información a ser reportada

en la Sección 1 del Apartado A de este anexo se producirá sobre una

base agregada a nivel jurisdiccional, independientemente de si las

transacciones tuvieron lugar en territorio transfronterizo o dentro de

la jurisdicción, o entre ingresos relacionados y partes no relacionadas.

C - INSTRUCCIONES ESPECÍFICAS

Deberán contemplarse las especificaciones que a continuación se indican

a efectos de completar la información a ser incluida en las distintas

secciones del Apartado A de este anexo:

1. Sección 1:

a) Jurisdicción Fiscal:

i) Se deberán identificar todas las jurisdicciones donde residan a

efectos fiscales cada una de las entidades integrantes del Grupo de

EMN, sin perjuicio del tamaño de las operaciones de negocios celebradas

en esas jurisdicciones.

ii) Cuando una entidad integrante tenga su residencia en más de una

jurisdicción fiscal, se aplicará el criterio dirimente del convenio

fiscal aplicable para determinar cuál es la jurisdicción fiscal de

residencia. En caso de no existir un convenio fiscal aplicable, la

entidad integrante se adscribirá a la jurisdicción fiscal de la sede de

dirección efectiva.

iii) Se incluirán en línea separada todas las entidades integrantes del

Grupo de EMN que la entidad informante considere no residentes en

ninguna jurisdicción fiscal a efectos fiscales.

iv) Se identificarán todas las jurisdicciones por cuya legislación se

rija la organización o constitución de cada entidad integrante

nombrada, si difiere de la jurisdicción fiscal.

v) Los datos relativos a los establecimientos estables se comunicarán

por referencia a la jurisdicción fiscal donde esté radicado y no a la

jurisdicción fiscal de residencia de la unidad de negocio de la que

forme parte el establecimiento estable, la cual también debe ser

identificada. La información presentada en la jurisdicción fiscal en

relación con la unidad de negocio de la que es parte el establecimiento

estable excluirá los datos financieros relacionados con el

establecimiento estable.

b) Ingresos: Los ingresos deberán incluir los procedentes de las ventas

de inventario y propiedades, servicios, cánones o regalías, intereses,

primas y cualquier otro concepto, inclusive los ingresos y ganancias

extraordinarias, comprendidos en los estados contables consolidados

confeccionados de acuerdo a los principios contables aplicables, con

exclusión de los importes recibidos de otras entidades integrantes en

concepto de dividendos, conforme el siguiente detalle:

i) Total de ingresos de todas las entidades integrantes del Grupo de

EMN en la jurisdicción pertinente generados por operaciones con

entidades vinculadas,

ii) total de ingresos de todas las entidades integrantes del Grupo de

EMN en la jurisdicción pertinente generados por operaciones con

terceros independientes, y

iii) total de las sumas a que refieren los puntos (i) y (ii) anteriores, por cada jurisdicción.

c) Beneficios (pérdidas) antes del impuesto sobre sociedades (a las

ganancias/ sobre la renta): Comprende a la suma de los beneficios

(pérdidas) antes de aplicar el impuesto a las ganan cias/sobre la renta

para todas las Entidades Integrantes residentes a efectos fiscales en

la jurisdicción fiscal correspondiente, incluidas las partidas

extraordinarias de ingresos y gastos.

d) Impuesto sobre sociedades (a las ganan cias/sobre la renta) pagado:

Deberá reflejar el importe total del impuesto a las ganancias/sobre la

renta efectivamente pagado durante el ejercicio fiscal a informar por

todas las entidades integrantes residentes en cada jurisdicción fiscal

y en cualesquiera otras jurisdicciones fiscales, incluyendo, entre

otros:

i) los pagos adelantados que cumplan la obligación impositiva del ejercicio fiscal a informar y de ejercicio/s anterior/es,

ii) las retenciones de impuestos practicadas por otros sujetos con respecto a los pagos a tales entidades integrantes, y

iii) los pagos efectuados bajo protesto, netos de las sumas reembolsadas en el ejercicio fiscal a informar.

Los pagos adelantados a cuenta de la obligación impositiva del

ejercicio fiscal a informar o de ejercicios anteriores que fueran

rembolsados, deberán restarse del impuesto sobre sociedades (a las

ganancias/sobre la renta) pagado y encontrarse detallados en la Sección

3.

e) Impuesto sobre sociedades (a las ganancias/sobre la renta)

devengado: Se deberá indicar la suma de los gastos devengados por

concepto del citado impuesto durante el ejercicio fiscal a informar de

todas las entidades integrantes residentes en la jurisdicción fiscal

correspondiente. Dichos gastos reflejarán únicamente las operaciones

del ejercicio en curso y no incluirán impuestos diferidos ni

provisiones para pasivos fiscales inciertos, siendo irrelevantes si

respecto de aquéllos se efectuaron pagos.

f) Capital declarado: Bajo esta columna deberá consignarse la suma del

capital declarado de todas las entidades integrantes residentes en la

jurisdicción fiscal correspondiente. En lo referente a los

establecimientos estables, el capital declarado será comunicado por la

persona jurídica a la que pertenezca el establecimiento estable, a

menos que en la jurisdicción fiscal de dicho establecimiento exista un

requerimiento de capital determinado a efectos regulatorios.

g) Resultados acumulados no distribuidos: Se deberá detallar la suma de

los resultados no distribuidos totales al cierre del ejercicio de todas

las entidades integrantes residentes en la jurisdicción fiscal

correspondiente, los cuales deberán ser detallados separadamente en la

Sección 3.

Con relación a los establecimientos estables, los resultados no

distribuidos serán comunicados por la persona jurídica a la que

pertenezca dicho establecimiento estable.

h) Número de empleados: Deberá ser comunicado el número total de

empleados en equivalencia a tiempo completo de todas las entidades

integrantes residentes en la jurisdicción que corresponda. Esta

información:

i) Podrá referirse al final del ejercicio fiscal a informar, en función

de los niveles medios de empleo para el ejercicio o, utilizando

cualquier otra referencia aplicada de manera coherente y consistente en

todas las jurisdicciones y de año a año,

ii) podrá consignar como empleados a los contratistas independientes

participantes en las actividades ordinarias de explotación de cada

Entidad Integrante, y

iii) admitirá un redondeo o aproximación razonable del número de

empleados, siempre que no distorsione de forma sustancial la

distribución relativa de los trabajadores entre las diferentes

jurisdicciones.

i) Activos tangibles distintos de efectivo y equivalentes de efectivo:

Se deberá indicar la suma de los valores contables netos de los activos

tangibles de todas las entidades integrantes residentes en la

jurisdicción pertinente. Respecto a los establecimientos estables, los

activos serán comunicados por referencia a la jurisdicción fiscal donde

esté radicado el establecimiento estable. Los activos tangibles, a tal

efecto, no incluyen el efectivo o los equivalentes de efectivo, los

activos intangibles ni los activos financieros.

j) Actividad o actividades económicas principales: Se deberá determinar

la naturaleza de la actividad o actividades económicas principales

llevadas a cabo por cada entidad integrante en la jurisdicción fiscal

pertinente, marcando la casilla o casillas correspondientes.

2. Sección 2:

Respecto de cada jurisdicción fiscal en la que participa el Grupo de EMN, se solicita:

a) Elaborar un listado de todas las entidades integrantes del Grupo de EMN con su denominación o razón social.

b) Informar la jurisdicción bajo cuyas leyes cada entidad integrante

está constituida u organizada, en caso que ésta sea diferente de la

jurisdicción fiscal.

c) Identificar el o los giros de negocio principales desarrollados por cada entidad integrante.

3. Sección 3:

En esta sección se proporcionará cualquier información o explicación

adicional que resulte necesaria para la adecuada interpretación de lo

asentado en el formulario.

IF-2017-20945 8 82-APN-AFIP