Dirección General Impositiva

IMPUESTOS

Resolución General 4096/95

Impuesto a las Ganancias. Impuesto al Valor Agregado. Ley N° 23.982. Decreto N° 2140/91. Bonos de consolidación de deudas previsionales. Cancelación de obligaciones fiscales. Requisitos, plazos y condiciones.

Bs. As., 26/12/95

VISTO la Ley N° 23.982, y

CONSIDERANDO:

Que mediante dicha norma legal se dispuso la consolidación de deudas del Estado, reglamentándose por Decreto N° 2140/91 aspectos particulares de su normativa.

Que de acuerdo con lo previsto por el artículo 26, inciso a.2) del decreto mencionado, se autorizó la cancelación de determinadas deudas impositivas mediante la transferencia a favor de este Organismo de Bonos de Consolidación y Bonos de Consolidación de Deudas Previsionales.

Que, en tal sentido, resulta procedente establecer los requisitos, plazos y condiciones a los que se encontrarán sujetos los responsables involucrados, para que en los mismos puedan aplicar los citados bonos a los fines de cumplimentar adecuadamente dichas obligaciones fiscales.

Que han tomado la intervención que les compete las Direcciones de Legislación y de Programas y Normas de Recaudación.

Que la presente se dicta en ejercicio de las atribuciones conferidas por el artículo 7° de la Ley N° 11.683, texto ordenado en 1978 y sus modificaciones.

Por ello,

EL DIRECTOR GENERAL DE LA DIRECCION GENERAL IMPOSITIVA

RESUELVE:

Artículo 1° — Los contribuyentes y responsables del impuesto a las ganancias y del impuesto al valor agregado, que resultaren suscriptores originales de Bonos de Consolidación y/o Bonos de Consolidación de Deudas Previsionales, o bien formaren parte integrante de un mismo grupo o conjunto económico, podrán imputar los mismos a la cancelación de las obligaciones fiscales que en los mencionados tributos deriven de la situación prevista en el inciso a.2) del artículo 26 del Decreto N° 2140/91, de acuerdo con las disposiciones que se establecen por la presente resolución general.

Art. 2° — La imputación de los bonos a la cancelación del respectivo tributo deberá efectuarse hasta el vencimiento de la obligación, dando lugar, de imputarse los mismos con posterioridad a dicha fecha, a que la deuda se repute de plazo vencido originando, en consecuencia, la aplicación de intereses resarcitorios y demás accesorios que pudieran corresponder hasta la fecha de la efectiva imputación, los cuales no podrán ser cancelados mediante la utilización de bonos.

Art. 3° — A los fines de la imputación a que alude el artículo anterior, los contribuyentes y responsables deberán cumplimentar la presentación de los elementos que seguidamente se detallan:

1. El formulario de la declaración jurada determinativa de la obligación impositiva que se pretenda cancelar, total o parcialmente, conforme lo que autoriza el artículo 26, inciso a.2) del Decreto N° 2140/91.

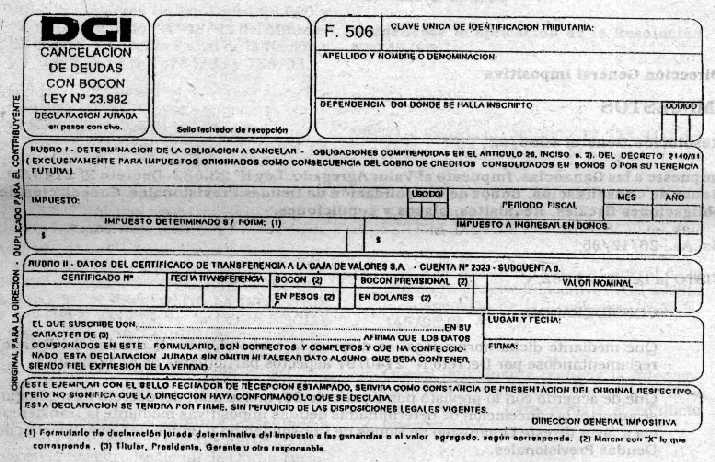

2. Un formulario de declaración jurada N° 506, por cada uno de los impuestos a cancelar, debidamente cubierto en todas sus partes.

3. Un certificado de transferencia efectuada a la Cuenta N° 2323 —Subcuenta N° 8— Dirección General Impositiva, extendido por la Caja de Valores S.A., por cada uno de los formularios de declaración jurada N° 506, cuyo valor deberá coincidir con el nominal consignado en el rubro II de dicho formulario.

La presentación conjunta enunciada en este artículo deberá formalizarse ante la dependencia donde los contribuyentes y responsables se encuentren inscriptos.

Art. 4° — En los supuestos de producirse imputaciones de bonos en exceso por parte de los responsables involucrados, la devolución correspondiente se efectuará en dichos títulos.

Art. 5° — La obligación en el impuesto a las ganancias a que se refiere el artículo 1°, integrará la base de cálculo para la determinación de los anticipos del periodo fiscal siguiente.

Cuando se trate del período fiscal en que se produzca el cobro de los bonos que genera la diferencia de impuesto a las ganancias a cancelar mediante la aplicación de los aludidos títulos, respecto de los anticipos determinados sobre la base de cálculo que no contiene dicha diferencia, podrá ejercerse el procedimiento opcional establecido en la Resolución General N° 3447, en las condiciones allí previstas, sin tenerse en cuenta, en relación al punto 1 del artículo 2° de la citada norma y a las consecuencias dispuestas en su artículo 7°, el impuesto que se genere como consecuencia del mencionado cobro.

Art. 6° — Para aquellos casos que correspondan a presentaciones efectuadas con anterioridad a la fecha de publicación oficial de esta resolución general, se reputarán válidas aquellas que se adecuen, en lo pertinente, al procedimiento señalado en los artículos anteriores.

No obstante lo previsto en el párrafo anterior, los contribuyentes y responsables que no hayan cumplido con dichos extremos, deberán observar hasta el 1° de abril de 1996 inclusive, las disposiciones de la presente, a los fines de que este Organismo considere cumplimentadas en tiempo y forma las respectivas obligaciones. Caso contrario, tales obligaciones serán consideradas de plazo vencido, dando curso a la aplicación de las disposiciones de la Ley N° 11.683, texto ordenado en 1978 y sus modificaciones, que pudieran corresponder.

Art. 7° — Apruébase el formulario de declaración jurada N°506 que forma parte integrante de la presente.

Art. 8° — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Hugo Gaggero.