e. 09/03/2018 N° 14312/18 v. 09/03/2018

Anexo

Número:

IF-2018-01888872-APN-GTYN#SSN

CIUDAD DE BUENOS AIRES

Jueves 11 de Enero de 2018

Referencia: ANEXO I - Pautas

Mínimas Vida Individual

ANEXO I

Pautas

Mínimas a aplicar para las Condiciones Contractuales de los Seguros de

Vida Individual

1. Condiciones Generales Comunes:

1.1. Preeminencia Normativa

Se tendrá como preeminencia normativa el siguiente orden de prelación:

a. Normas de orden público de las Leyes N° 17.418 y N° 20.091;

b. Condiciones Particulares;

c. Cláusulas Adicionales;

d. Condiciones Generales Específicas;

e. Condiciones Generales Comunes.

1.2. Definiciones Contractuales

La póliza hará referencia invariablemente a los siguientes puntos. En

los casos de las normas de orden público de la Ley N° 17.418, se

deberán reproducir con precisión los mecanismos de funcionamiento de

las mismas:

a. Reticencia;

b. Vigencia de la Póliza, Posibilidad de Renovación Automática y Plazo

de Preaviso para Descartar la Renovación Automática, en la medida que

resulten aplicables;

c. Suma Asegurada;

d. Prima y Premio;

e. Plazo de Gracia para el Pago del Premio, detallando adecuadamente su

funcionamiento;

f. Plazo para el Pago del Premio. Consecuencias de la Falta de Pago

Oportuno;

g. Agravación del Riesgo;

h. Denuncia del Siniestro;

i. Pago de la Indemnización;

j. Rescisión de la Póliza;

k. Designación y Cambio de Beneficiarios, especificando claramente el

derecho del Asegurado a designarlos;

l. Valuación por Peritos;

m. Rescate;

n. Seguro Saldado;

o. Prestamos;

p. Rehabilitación;

q. Finalización de Vigencia de la Cobertura, donde únicamente pueden

preverse las causas detalladas a continuación:

- Renuncia del Asegurado a continuar con su cobertura.

- Fallecimiento del Asegurado.

- Falta de pago del premio de acuerdo con lo establecido en la cláusula

correspondiente de las Condiciones Generales Comunes.

- Arribo del Asegurado a la edad máxima de permanencia establecida en

las Condiciones Particulares. La continuidad de cobro de prima

correspondiente a ese Asegurado, luego del arribo a tal edad máxima, se

considerará como prórroga de vigencia hasta finalizado el período de

riesgo cubierto amparado por dicha prima.

- Ocurrencia de un siniestro amparado por una cláusula adicional de la

póliza, en caso de haberla contratado, que otorgue una cobertura

sustitutiva de la cobertura básica de fallecimiento.

Se preverá que la rescisión de las Condiciones Particulares operará al

término del mes por el cual se hubieren descontado primas, y se

devolverá la prima no ganada, si la hubiere.

q. Prescripción;

r. Jurisdicción;

s. Domicilio.

1.3. Rescisión sin causa del contrato de seguro instrumentado por la

póliza: sólo podrá contemplarse la rescisión sin causa decidida por el

Tomador. El Asegurador no podrá rescindir sin causa el contrato

vigente. Sin perjuicio de ello, podrá no renovarlo -en la medida que

resulte aplicable- previa comunicación fehaciente de ello al Tomador

con un preaviso de TREINTA (30) días.

1.4. Agravación del Riesgo: deberán especificarse puntualmente cada una

de las causales que la póliza considerará como "agravaciones del

riesgo", en caso de corresponder. No podrán ser calificadas como tales:

a) el envejecimiento; b) la aparición de enfermedades con posterioridad

al inicio de vigencia de la cobertura.

2. Cobertura:

Las condiciones contractuales deberán estar codificadas y agrupadas por

tipo de cobertura.

2.1. Cobertura Básica

Deberá indicarse que el seguro cubre el riesgo de fallecimiento de cada

Asegurado durante la vigencia de las respectivas Condiciones

Particulares.

En aquellas pólizas con pago de beneficios en caso de supervivencia

deberán especificarse las características particulares de la cobertura.

2.2. Cláusulas Adicionales

Deberán contener en sus condiciones contractuales las definiciones de

los siguientes términos, en la medida que resulten aplicables:

a. Riesgo Cubierto;

b. Carácter del Beneficio;

c. Exclusiones Específicas;

d. Plazos de Espera;

e. Plazos de Comprobación;

f. Denuncia del Siniestro;

g. Modalidad de Pago del Beneficio.

3. Exclusiones de Cobertura:

3.1. Conforme lo establecido en el Reglamento General de la Actividad

Aseguradora, las exclusiones de cobertura deberán encontrarse

detalladas en el ANEXO I de la Póliza, como así también dentro de las

Condiciones Contractuales.

3.2. Todas las exclusiones deberán estar relacionadas con el riesgo

cubierto de la cláusula en cuestión. Asimismo, deberán guardar relación

con las bases técnicas que respalden sus tarifas.

3.3. Deberán quedar taxativamente establecidas las

prácticas/actividades/deportes/actos/fenómenos excluidos, no pudiendo

utilizar los términos "similares", "análogos", "otros", "etc." y demás

expresiones similares ni referenciar sólo a ejemplos. No se admitirá la

enunciación de exclusiones generales, indeterminadas o poco precisas.

3.4. Conforme lo dispuesto por las Resoluciones N° 37.270 y N° 37.275,

no se admitirán exclusiones de cobertura relativas a infecciones que

resulten consecuencia directa o indirecta del SIDA ni ninguna exclusión

discriminatoria en los términos de la Ley Nacional contra la

Discriminación N° 23.592.

3.5. No podrán establecerse exclusiones de cobertura relacionadas con

la declaración del Asegurado en la solicitud de cobertura

correspondiente, toda vez que la Aseguradora pudo aceptar o rechazar el

riesgo al momento de suscribirlo.

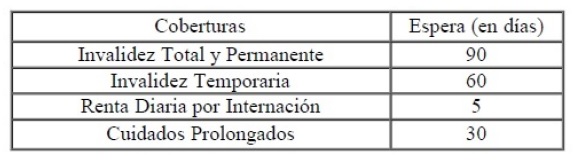

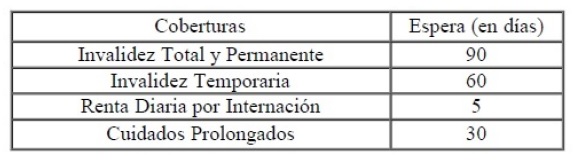

4. Plazos de Espera. Carencias y

Enfermedades Preexistentes:

No podrán aplicarse carencias ni exclusiones por enfermedades

preexistentes debiendo la entidad realizar el análisis de suscripción

correspondiente y en consecuencia aceptar o no el riesgo.

A continuación, se expresan los plazos de espera máximos pasibles de

aplicación:

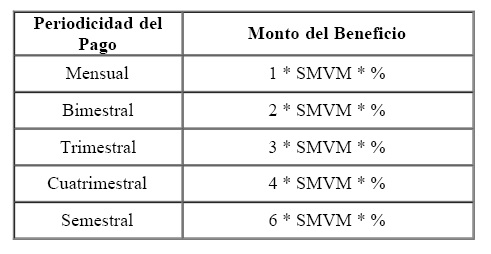

5. Modalidad de Pago del Beneficio:

5. Modalidad de Pago del Beneficio:

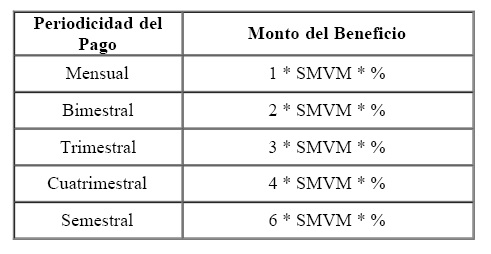

Los beneficios podrán ser abonados mediante un pago único o en forma de

renta cierta. En este último caso, el plazo del pago de la renta no

podrá exceder los CINCO (5) años. El importe a abonar por dicha renta

deberá estipularse conforme un porcentaje -no menor al DIEZ POR CIENTO

(10%)- del Salario Mínimo Vital y Móvil (SMVM), el que deberá verse

incrementado conforme la periodicidad del pago, de acuerdo al siguiente

cuadro:

Asimismo, deberán reconocerse intereses superiores a la tasa técnica.

Los beneficios a indemnizar no podrán liquidarse en forma de Renta

Vitalicia.

6. Rehabilitación:

Para la rehabilitación de la póliza, conforme el Artículo 142 de la Ley

N° 17.418 no podrán aplicarse requisitos de asegurabilidad.

7. Coberturas de Invalidez:

El plazo máximo que podrá establecer la Aseguradora a los fines de

verificar el estado de invalidez total y permanente no podrá superar

los SEIS (6) meses. El presente plazo incluye el período de espera

aplicable.

8. Coberturas de Salud:

8.1. En las Cláusulas en que corresponda conforme las características

del riesgo, las entidades aseguradoras deberán incluir Opinión Médica

en la cual se certifique la existencia de riesgo considerando las

definiciones de las enfermedades cubiertas y las exclusiones

establecidas.

8.2. Para la comprobación del siniestro la entidad podrá solicitar al

Asegurado hasta DOS (2) exámenes médicos.

8.3. Para el caso de la Cobertura de Trasplante de Órganos, el

beneficio deberá abonarse dentro de los QUINCE (15) días de notificado

el diagnóstico del mismo o de recibidas las constancias y pruebas

requeridas por la Aseguradora.

9. Grupo Familiar:

Se podrá brindar la posibilidad de extender todas las coberturas

contratadas por el Asegurado titular a su cónyuge/conviviente y a sus

hijos mayores de CATORCE (14) años.

10. Otras Cláusulas:

10.1. Cláusula de Interpretación:

En lo que se refiere a la Cláusula de Interpretación de hechos de

guerra, guerra civil, guerrilla, rebelión, insurrección o revolución,

conmoción civil, terrorismo, sedición o motín, huelga o lock out y

tumulto popular, deberán quedar expresamente convenidas sus respectivas

definiciones y equivalencias que se consignen, siempre y cuando

resulten razonablemente aplicables las exclusiones a definir en las

Condiciones Técnico Contractuales a autorizar.

10.2. Incremento Automático de los Capitales Asegurados:

Deberá quedar claramente especificada la periodicidad de ajuste del

Capital Asegurado, el cual podrá ser únicamente semestral o anual.

Deberá definirse el índice de ajuste utilizado y establecer un tope o

porcentaje máximo de ajuste en base al mismo, al momento de

contratación de cobertura.

11. Condiciones Particulares:

11.1. Además de los requisitos establecidos en el Punto 25 del

Reglamento General de la Actividad Aseguradora, se deberá indicar:

a. Moneda del Contrato;

b. Plazos de Espera;

c. Edades Mínimas y Máximas de Ingreso y de Permanencia para cada una

de las Coberturas.

11.2. Las cargas que se imponen al Asegurado y/o Tomador en las

Condiciones Contractuales deberán ser incorporadas como advertencia en

forma clara y destacada en las Condiciones Particulares.

11.3. Cuando las disposiciones de la póliza se aparten de las normas

legales derogables, en un todo de acuerdo a lo expuesto en el Artículo

158 de la Ley N° 17.418, no podrán formar parte de las Condiciones

Generales, y deberán incluirse en las Condiciones Particulares.

11.4. El cuadro de discriminación del premio deberá detallar los

importes de la prima pura de cada cobertura y cada uno de los gastos y

recargos (agravación/fraccionamiento) incluidos en la Nota Técnica para

la obtención del Premio, según corresponda.

11.5. A fin de cumplimentar lo estipulado en el inciso l) del Punto

25.1.1.1 del Reglamento General de la Actividad Aseguradora, deberá

consignarse la siguiente leyenda: "Esta póliza ha sido aprobada por la

SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN por Resolución de Pautas

Mínimas del Ramo "Vida Individual" N° / N° de Expediente Electrónico

(informar el acto administrativo/ número de Expediente Electrónico)".

12. Declaración de Salud:

Los cuestionarios de salud a utilizar deberán estar relacionados con el

riesgo cubierto de la cláusula a contratar. Debe evitarse la ambigüedad

en las preguntas o terminologías. No podrán utilizarse los términos

"similares", "análogos", "otros", "etc." y demás expresiones similares

ni referenciar sólo a ejemplos o a afecciones "no mencionadas

anteriormente".

En caso de corresponder, las preguntas deberán quedar suspendidas al

conocimiento del asegurable y limitadas a un periodo de tiempo

determinado.

Anexo

Número:

IF-2018-01889917-APN-GTYN#SSN

CIUDAD DE BUENOS AIRES

Jueves 11 de Enero de 2018

Referencia: Anexo II - Pautas

Mínimas Vida Individual

ANEXO

II

Pautas Mínimas para la Nota Técnica de los

Seguros de Vida Individual

Las entidades aseguradoras deberán elaborar las tarifas de acuerdo a

los lineamientos planteados en el presente Anexo.

La Nota Técnica deberá especificar lo siguiente:

a. Características del producto: Ramo, cobertura, modalidad de

contratación, moneda del contrato, entre otras cuestiones que definan e

identifiquen al producto.

b. Riesgos Cubiertos: Cobertura básica, coberturas adicionales, sumas

aseguradas, y todo otro elemento que sea determinante de la prima pura.

c. Tasa Técnica: No podrá exceder el CUATRO POR CIENTO (4%) efectivo

anual para las pólizas emitidas en moneda de curso legal y el DOS POR

CIENTO (2%) efectivo anual para las pólizas emitidas en dólares

estadounidenses o euros.

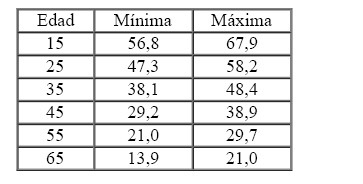

d. Tabla de Mortalidad: Se deberá definir una tabla que, para todas las

edades detalladas, se encuentre dentro de los rangos de vidas medias

indicadas a continuación:

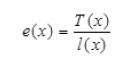

La vida media se obtendrá con la siguiente fórmula:

e. Ajuste de la Tabla por Suscripción: Se podrá establecer un ajuste

equidistante sobre el porcentual de tabla definido (porcentaje base),

el cual no podrá superar una variación del VEINTICINCO POR CIENTO (25%)

sobre dicho porcentaje base. Los límites inferior y superior del rango

así determinado deberán siempre recaer dentro de las cotas de vida

media establecidas precedentemente. La utilización de este rango

sustituye la aplicación del Punto 26.1.10 del Reglamento General de la

Actividad Aseguradora.

f. Máximos Gastos de Adquisición (producción) y Administración

(explotación): Deberán definirse individualmente. Cada uno de ellos no

podrá superar el TREINTA POR CIENTO (30%) de la prima de tarifa y la

suma de ambos el CINCUENTA POR CIENTO (50%) de la misma.

g. Recargo de Seguridad: La Aseguradora podrá incorporar un recargo de

seguridad para desvíos en la tabla de mortalidad o en las tasas de

frecuencia de las cláusulas adicionales. Dicho recargo no puede superar

el VEINTE POR CIENTO (20%) y deberá establecerse en forma puntual.

h. Recargo por Eliminación de Exclusiones: Se deberá especificar el

recargo a aplicar por la eliminación de algunas de las exclusiones.

i. Recargo por Agravación del Riesgo: Se admitirá una extraprima

aplicable a un riesgo particular, debiendo estar indicado dicho recargo

en las Condiciones Particulares. El recargo máximo pasible de

autorización será del TRESCIENTOS POR CIENTO (300%) sobre la tasa de

riesgo.

j. La suma de los recargos por eliminación de exclusiones y agravación

del riesgo no podrá superar el TRESCIENTOS POR CIENTO (300%) sobre la

tasa de riesgo.

k. Recargo por Fraccionamiento: La Aseguradora podrá aplicar un recargo

por el fraccionamiento de las primas, el cual no podrá exceder el TRES

POR CIENTO (3%) de tasa directa anual para el fraccionamiento mensual.

l. Cláusulas Adicionales: Se deberán justificar las tasas propuestas

con bases técnicas y en base a estudios estadísticos debidamente

actualizados, o contar con el aval del reasegurador que participe en el

riesgo.

m. Reservas: Deberá quedar especificado que estarán confeccionadas en

un todo de acuerdo a la Resolución General SSN N° 38.708 y sus

modificatorias.

n. Política de Suscripción y Retención de Riesgos contemplada en el

Punto 24.1 del Reglamento General de la Actividad Aseguradora. Deberá

discriminarse para cada una de las coberturas del plan y en cada una de

las monedas en que será comercializado el mismo.

Para las Cláusulas Adicionales de Sepelio deberá tenerse en cuenta que

la Suma Asegurada no podrá superar el valor de 5,5 Salarios Mínimos

Vitales y Móviles (SMVM), conforme el último SMVM publicado al mes de

diciembre del año anterior.

Las Sumas Aseguradas de cada una de las coberturas adicionales no

podrán superar a la Suma Asegurada de la cobertura de fallecimiento,

o. Valor de Rescate: Deberá estarse a lo establecido en la Ley N°

17.418 y en la Resolución SSN N° 27.220.

p. Fórmulas de Cálculo: Deberán establecerse las fórmulas de cálculo de

la prima pura de cada cobertura y de la prima de tarifa total

individual, contemplando todos los conceptos detallados anteriormente

que resulten de aplicación en el plan. El premio total de cada

Asegurado será calculado adicionándole a la prima de tarifa individual

los impuestos, tasas y sellados que pudieran corresponder según las

coberturas contratadas.

q. Grupo Familiar: Tratándose de un seguro nominativo, la entidad

cuenta con la información necesaria para calcular la prima

correspondiente a cada integrante del grupo familiar, por lo que no

podrá utilizarse una prima uniforme con independencia del número de

integrantes que lo compongan. Deberá cobrarse a cada Asegurado la prima

correspondiente.