Resolución General 4659/2020

RESOG-2020-4659-E-AFIP-AFIP - Impuesto

Para una Argentina Inclusiva y Solidaria (PAIS). Ley N° 27.541. Sujetos residentes. Régimen de Percepción.

Su implementación.

Ciudad de Buenos Aires, 06/01/2020

VISTO la Actuación SIGEA N° 10462-1-2020 del Registro de esta

Administración Federal, y

CONSIDERANDO:

Que a través de la Ley de Solidaridad Social y Reactivación Productiva

en el marco de la Emergencia Pública N° 27.541 y su Decreto

Reglamentario N° 99 del 27 de diciembre de 2019, se estableció -entre

otras medidas- el denominado “Impuesto Para una Argentina Inclusiva y

Solidaria (PAIS)”, con el objetivo de fomentar el desarrollo nacional

con equidad, incentivar que el ahorro se canalice hacia instrumentos

nacionales y, al propio tiempo, propender a la sostenibilidad fiscal.

Que en tal sentido, dicho impuesto resulta aplicable a la compra de

billetes y divisas en moneda extranjera para atesoramiento o sin

destino específico, al cambio de divisas destinado al pago de

determinadas operaciones que los sujetos residentes en el país cancelen

mediante tarjeta de crédito, de compras, de débito u otros medios de

pago equivalentes, así como a la adquisición de servicios en el

exterior contratados a través de agencias de turismo y servicios de

transporte de pasajeros con destino fuera del país.

Que el pago de impuesto se encuentra a cargo del adquirente, locatario

o prestatario, a través de una percepción que deberán practicar

determinados sujetos que actuarán en calidad de agentes de percepción y

liquidación.

Que consecuentemente, en razón de las funciones encomendadas a este

Organismo por el artículo 40 de la Ley N° 27.541, procede establecer la

forma, plazos, requisitos y demás condiciones para la declaración e

ingreso del impuesto, tanto por parte del agente de percepción como del

sujeto imponible.

Que han tomado la intervención que les compete la Dirección de

Legislación, las Subdirecciones Generales de Asuntos Jurídicos, de

Fiscalización y de Recaudación y la Dirección General Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por

el artículo 40 de la Ley 27.541, y por el artículo 7° del Decreto N°

618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

LA ADMINISTRADORA FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS

RESUELVE:

SUJETOS OBLIGADOS A ACTUAR COMO AGENTES DE PERCEPCIÓN

ARTÍCULO 1°.- Los agentes de percepción y liquidación del impuesto

creado por el artículo 35 de la Ley Nº 27.541, definidos en el artículo

37 de dicha ley, en el tercer párrafo del artículo 13 quáter y en el

tercer párrafo de los incisos a) y b) del artículo 13 quinquies del

Decreto N° 99 del 27 de diciembre de 2019 y sus modificatorios, deberán

observar la forma, plazo y condiciones que se establecen mediante la

presente resolución general.

(Artículo sustituido por art. 1° pto. 1 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

SUJETOS PASIBLES DE LA PERCEPCIÓN

ARTÍCULO 2°.- Son sujetos pasibles de la percepción que se establece en

el presente régimen, aquellos definidos en el artículo 36 de la Ley N°

27.541 que revistan la condición de residentes en el país, en los

términos del artículo 116 y siguientes de la Ley de Impuesto a las

Ganancias, texto ordenado en 2019.

En el caso de las operaciones previstas en el artículo 13 bis del

Decreto N° 99/19, son sujetos pasibles de la percepción los adquirentes

o prestatarios que cumplan las condiciones establecidas en el párrafo

precedente.

(Párrafo

incorporado por art. 1° de la Resolución

General N° 5272/2022 de la

AFIP B.O. 13/10/2022. Ver art. 12 de la norma de referencia. Vigencia:

a partir del día de su publicación en el Boletín Oficial y será de aplicación, desde

la vigencia del Decreto

N° 682/22.)

En el caso de las operaciones previstas en el artículo 13 quáter y en

el inciso b) del artículo 13 quinquies del Decreto N° 99/19, son

sujetos pasibles de la percepción los suscriptores de bonos, títulos o

de los “Bonos para la Reconstrucción de una Argentina Libre” (BOPREAL).

(Párrafo sustituido por art. 1° pto. 2 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

Respecto de las operaciones previstas en el inciso a) del artículo 13

quinquies del Decreto N° 99/19, son sujetos pasibles los que realicen

dichas operaciones.

(Párrafo incorporado por art. 1° pto. 2 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

DETERMINACIÓN Y OPORTUNIDAD EN QUE DEBE PRACTICARSE LA PERCEPCIÓN.

COMPROBANTE DE LA PERCEPCIÓN

ARTÍCULO 3°.- La percepción será aplicable en la medida y proporción

que se abonen en pesos las operaciones alcanzadas por el presente

impuesto. En el caso de las adquisiciones contempladas en los incisos

d) y e) del artículo 35 de la Ley N° 27.541, estarán alcanzadas por

dicha percepción, cuando en cualquier etapa de la operatoria se deba

acceder al mercado único y libre de cambios a efectos de la adquisición

de las divisas correspondientes para su cancelación.

(Segundo párrafo derogado por art. 1º

pto. 1 de la Resolución

General Nº 5393/2023 de la AFIP

B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el

Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-.)

ARTÍCULO 4°.- La percepción del impuesto será practicada en las

oportunidades y por los montos establecidos, según cada caso, en los

artículos 38 y 39 de la Ley N° 27.541, y sus modificaciones, y en los

artículos 13 bis, 13 quáter, 13 quinquies y 17 del Decreto N° 99/19 y

sus modificatorios, y deberá consignarse en forma discriminada en la

documentación que, para cada caso, se indica en el referido artículo

38, con la leyenda “IMPUESTO PAÍS”.

En el caso de las operaciones previstas en el artículo 13 bis del

decreto mencionado, serán de aplicación las disposiciones del inciso a)

del artículo 38 de la Ley N° 27.541 y sus modificaciones y la

percepción se practicará conforme se indica a continuación:

a) Operaciones de los incisos a), c) y d): se aplicará el inciso b) del

primer párrafo del artículo 39 de la Ley Nº 27.541 y sus

modificaciones, con relación a los servicios alcanzados;

b) operaciones de los incisos b) y e): se determinará sobre el monto

total de la operatoria por la que se compren billetes y divisas en

moneda extranjera, sin considerar, a estos efectos y de corresponder,

el importe de los servicios que resulten alcanzados por el gravamen de

conformidad con los incisos c) y d) del artículo 13 bis citado; y

c) operaciones del inciso f): se aplicará el inciso a) del primer

párrafo del artículo 39 de la Ley N° 27.541 y sus modificaciones.

En el caso de las operaciones previstas en el artículo 13 quáter y en

el inciso b) del artículo 13 quinquies del decreto mencionado, la

percepción se determinará sobre el monto total de la operatoria por la

que se suscriban bonos, títulos o los “Bonos para la Reconstrucción de

una Argentina Libre” (BOPREAL).

De tratarse de las operaciones incluidas en el inciso a) del artículo

13 quinquies del Decreto 99/19, la percepción se determinará conforme

el inciso a) del primer párrafo del artículo 39 de la Ley N° 27.541 y

sus modificaciones.

La alícuota que corresponda en cada caso -conforme lo establecido en el

artículo 39 de la Ley N° 27.541 y en los artículos 13 bis, 13 quáter,

13 quinquies y 17 del Decreto N° 99/19 y sus modificatorios- se

aplicará sobre el monto en pesos de la operación alcanzada.

En el caso de que actúen agrupadores o agregadores de pago, la

percepción deberá practicarse en la fecha de afectación de los fondos

por parte del citado intermediario para el pago del bien adquirido o el

servicio contratado por el adquirente o prestatario. El importe de la

percepción practicada deberá consignarse -en forma discriminada- en el

documento que reciba el adquirente o prestatario, el cual constituirá

comprobante justificativo de las percepciones sufridas.

En todos los casos, incluyendo los acuerdos privados de cancelación que

se establezcan entre los agentes de percepción y los sujetos alcanzados

por el impuesto, los pagos que se efectúen deberán ser afectados en

primer término a la percepción.

(Artículo sustituido por art. 1° pto. 3 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

INGRESO E INFORMACIÓN DE LA PERCEPCIÓN

ARTÍCULO 5°.- Los agentes de percepción y liquidación deberán solicitar

la inscripción a través del Sistema Registral en el/los Régimen/es del

IMPUESTO PARA UNA ARGENTINA INCLUSIVA Y SOLIDARIA (PAÍS).

ARTICULO 6°.- Los agentes de percepción observarán, a fin de efectuar

las percepciones para cada uno de los

supuestos del artículo 35 de la Ley N° 27.541 y sus modificaciones y de

los artículos 13 bis, 13 quáter y 13 quinquies del Decreto N° 99/19 y

sus modificatorios, las condiciones que se indican a

continuación:

(Expresión “…para

cada uno de los supuestos del artículo 35 de la Ley N° 27.541 y sus

modificaciones y de los artículos 13 bis y 13 quáter del Decreto N°

99/19 y sus modificatorios,…”, sustituida por la expresión “…para cada uno de los

supuestos del artículo 35 de la Ley N° 27.541 y sus modificaciones y de

los artículos 13 bis, 13 quáter y 13 quinquies del Decreto N° 99/19 y

sus modificatorios,…”, por art. 1° pto. 4 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

a) Operaciones indicadas en el inciso a) del artículo 35 de la ley

citada, en el artículo 13 bis y en el inciso a) del artículo 13

quinquies, ambos del Decreto N° 99/19 y sus modificatorios: la

percepción se calculará sobre el importe en pesos utilizado en el

momento de la adquisición de la moneda extranjera.

(Inciso sustituido por art. 1° pto. 5 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

b) Operaciones indicadas en los incisos b) y c) del artículo 35 de la

ley citada y efectuadas mediante el uso de tarjetas de débito y

prepagas: la percepción se calculará sobre el importe en pesos

necesarios para la adquisición del bien o servicio, calculados al tipo

de cambio del día anterior al de efectuado el débito en la cuenta

respectiva.

c) Resto de las operaciones indicadas en los incisos b) y c) del

artículo 35 de la ley citada: la percepción se calculará sobre el monto

en pesos abonado al momento de cancelar total o parcialmente el resumen

o liquidación, aplicado a las adquisiciones alcanzadas por el presente

impuesto, calculadas al tipo de cambio del día anterior al de emisión

del citado resumen o liquidación.

d) Operaciones indicadas en los incisos d) y e) del artículo 35 de la

ley citada:

1. Canceladas en efectivo: la percepción se calculará sobre el monto en

pesos abonado al momento de cancelar total o parcialmente la

adquisición alcanzada.

2. Canceladas con alguno de los medios de pago incluidos en los incisos

b) y c) precedentes: la percepción será incluida en el precio en el

caso de facturarse o expresarse en moneda local. De facturarse o

expresarse en moneda extranjera, resultarán aplicables dichos incisos

b) o c) según corresponda.

e) Operaciones indicadas en el artículo 13 quáter del Decreto N° 99/19

y sus modificatorios: la percepción se calculará sobre el monto total

en pesos de la operatoria por la que se suscriban los bonos o títulos y

se practicará en la oportunidad de efectuarse el débito de la

integración de la suscripción.

En el caso de que se tratara de operaciones de suscripción de bonos o

títulos a partir del 1 de febrero de 2024 por parte de quienes ostenten

deudas por importaciones contempladas en los incisos b) y e) del

artículo 13 bis del Decreto N° 99/19 y sus modificatorios y que

hubieran abonado el pago a cuenta previsto en el segundo párrafo del

referido artículo, el agente de percepción descontará el importe

abonado por dicho concepto, a cuyo fin deberá solicitar el comprobante

que acredite el ingreso del respectivo pago a cuenta.

(Inciso e) incorporado por art. 1° punto 5. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive)

f) Operaciones indicadas en el inciso b) del artículo 13 quinquies,

del Decreto N° 99/19 y sus modificatorios: la percepción se calculará

sobre el monto total en pesos de la operatoria por la que se suscriban

los bonos, títulos o los “Bonos para la Reconstrucción de una Argentina

Libre” (BOPREAL) y se practicará en la oportunidad de efectuarse el

débito de la integración de la suscripción.

(Inciso f) incorporado por art. 1° pto. 6 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

(Artículo sustituido por art. 3° de

la Resolución

General N° 5272/2022 de la

AFIP B.O. 13/10/2022. Ver art.

12 de la norma de referencia. Vigencia: a partir del día de su

publicación en el Boletín Oficial y

será de aplicación, desde

la vigencia del Decreto

N° 682/22.)

ARTÍCULO 7°.- El ingreso de las percepciones practicadas se efectuará

por períodos semanales, observando los plazos que se indican a

continuación.

| Cuota semanal Nº |

PERCEPCIONES PRACTICADAS ENTRE LOS DÍAS DE CADA MES |

FECHA DE VENCIMIENTO |

| 1 |

1 al 7 |

Tercer día hábil siguiente al del último día indicado |

| 2 |

8 al 15 |

Tercer día hábil siguiente al del último día indicado |

| 3 |

16 al 22 |

Tercer día hábil siguiente al del último día indicado |

| 4 |

23 al último día de cada mes |

Tercer día hábil siguiente al del último día indicado. |

A los efectos de dicho ingreso, respecto de operaciones efectuadas

mediante tarjetas de crédito, compra, prepagas y/o similares, los

agentes de percepción y liquidación deberán considerar practicada la

percepción en la fecha de cobro del resumen y/o liquidación, excepto en

el supuesto de existir pagos efectuados por el adquirente, de manera

previa a la fecha de cierre del resumen de cuenta o liquidación al que

se pretende afectar, en cuyo caso esta última será considerada la fecha

de percepción.

El aludido ingreso, así como -de corresponder- sus intereses

resarcitorios, deberá realizarse mediante el procedimiento de

transferencia electrónica de fondos a través de “Internet” establecido

por la Resolución General N° 1.778, su modificatoria y sus

complementarias, utilizándose los códigos detallados a continuación:

| IMPUESTO |

CONCEPTO |

SUBCONCEPTO |

| 939 |

27- PAGO A CUENTA |

27 – PAGO A CUENTA |

| 939 |

27 – PAGO A CUENTA |

51 – INTERESES RESARCITORIOS |

A tales fines se accederá al sitio “web” de este Organismo

(http://www.afip.gob.ar) utilizando la Clave Fiscal obtenida conforme

al procedimiento dispuesto por la Resolución General N° 5.048 y su modificatoria.

(Expresión

“Resolución General N° 3.713 y sus modificaciones.” sustituida por la expresión

“Resolución General N° 5.048 y su modificatoria.”, por art. 1º pto. 4 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-.)

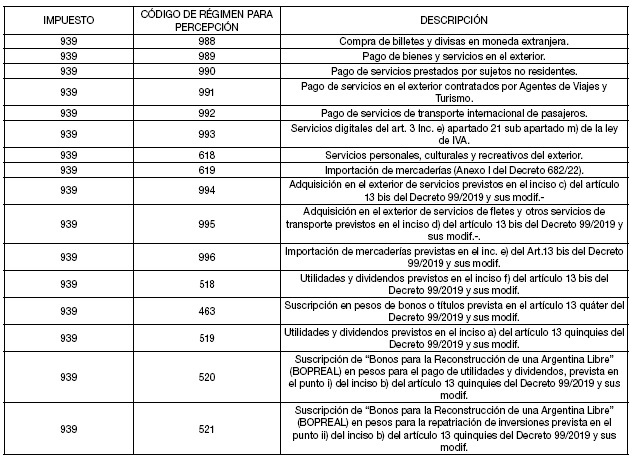

ARTÍCULO 8°.- La confección de la declaración jurada conteniendo la

información nominativa de las percepciones practicadas en cada mes

calendario se efectuará observando los procedimientos, plazos y demás

condiciones establecidos por la Resolución General N° 2.233 “Sistema de

Control de Retenciones (SICORE)”, sus modificatorias y complementarias,

a cuyo efecto deberán utilizarse los siguientes códigos:

(Cuadro sustituido por art. 1° pto. 7 de la Resolución General N° 5509/2024 de la AFIP B.O. 10/5/2024. Vigencia: a partir del día de su dictado y serán de aplicación para

las operaciones de compra de billetes y divisas en moneda extranjera a

que se refiere el inciso f) del artículo 13 bis y el inciso a) del

artículo 13 quinquies, del Decreto N° 99/19 y sus modificatorios, y las

suscripciones de bonos o títulos previstas en el inciso b) del citado

artículo 13 quinquies, en ambos casos, efectuadas a partir de la

entrada en vigencia del Decreto N° 385 del 3 de mayo de 2024, inclusive.)

(Párrafo sustituido por art. 4° de

la Resolución

General N° 5272/2022 de la

AFIP B.O. 13/10/2022. Ver art.

12 de la norma de referencia. Vigencia: a partir del día de su

publicación en el Boletín Oficial y

será de aplicación, desde

la vigencia del Decreto

N° 682/22.)

En caso de surgir un saldo en la declaración jurada, deberá ingresarse

con los siguientes códigos:

| IMPUESTO |

CONCEPTO |

SUBCONCEPTO |

| 939 |

19 – DECLARACIÓN JURADA |

19 – DECLARACIÓN JURADA |

| 939 |

19 – DECLARACIÓN JURADA |

51 – INTERESES RESARCITORIOS |

ARTÍCULO 9°.- Sin perjuicio de la declaración jurada a que se refiere

el artículo anterior, esta Administración Federal podrá requerir

información adicional de carácter mensual y/o un consolidado anual,

respecto de las percepciones practicadas en el marco del presente

régimen.

ARTÍCULO 10.-

Cuando no corresponda la percepción practicada, el

adquirente, prestatario, locatario y/o suscriptor podrá solicitar la

devolución del gravamen percibido ante el agente de percepción

correspondiente, presentando los antecedentes que justifiquen su

petición, operación que quedará sujeta a las medidas de control que

implemente este Organismo.

(Artículo sustituido por art. 1° punto 7. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive)

ARTÍCULO 11.- A efectos de la cancelación de las obligaciones

establecidas en los artículos 7° y 8°, no resultará de aplicación el

mecanismo de compensación previsto en el artículo 1° de la Resolución

General N° 1.658 y sus modificatorias.

OMISIÓN DE PERCEPCIÓN

ARTÍCULO 12.- Los sujetos a quienes no se les hubiera practicado la

percepción en los términos del presente régimen, o aquellos a los que

se les hubiese practicado en forma parcial, deberán abonar el impuesto

no percibido hasta el día 25 del mes siguiente a aquel en que debió

haberse practicado la aludida percepción, mediante un Volante

Electrónico de Pago (VEP), conforme la Resolución General N° 1.778, su

modificatoria y sus complementarias, utilizando los siguientes códigos:

IMPUESTO CONCEPTO SUBCONCEPTO

938 43 PAGO A CUENTA/ AUTORRETENCIÓN/

AUTOPERCEPCIÓN 43 PAGO A CUENTA/ AUTORRETENCIÓN/

AUTOPERCEPCIÓN

938 43 PAGO A CUENTA/ AUTORRETENCIÓN/

AUTOPERCEPCIÓN 51 INTERESES RESARCITORIOS

Cuando la fecha de vencimiento indicada coincida con un día feriado o

inhábil, se trasladará al día hábil inmediato siguiente.

El período a consignar en el Volante Electrónico de Pago es el mes en

el que se debió haber practicado la percepción.

DISPOSICIONES TRANSITORIAS

ARTÍCULO 13.- El ingreso de las percepciones practicadas entre la

entrada en vigencia de la Ley N° 27.541 y el día 7 de enero de 2020

inclusive, se considerará ingresada en término si se efectúa hasta el

día 20 de enero de 2020, inclusive.

ARTÍCULO 14.- La presentación de la declaración jurada correspondiente

al período enero 2020 deberá incluir la información de las percepciones

practicadas desde la entrada en vigencia de la Ley N° 27.541.

VIGENCIA Y APLICACIÓN

ARTÍCULO 15.- Las disposiciones de esta resolución general entrarán en

vigencia el día de su publicación en el Boletín Oficial y resultarán de

aplicación para las transacciones efectuadas a partir de la entrada en

vigencia de la Ley N° 27.541.

ARTÍCULO 16.- Comuníquese, publíquese, dése a la Dirección Nacional del

Registro Oficial y archívese. Mercedes Marco del Pont

e. 07/01/2020 N° 661/20 v. 07/01/2020

Antecedentes Normativos

- Artículo 1° sustituido por art. 1° punto 1. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive;

- Artículo 2°, tercer párrafo incorporado por art. 1° punto 2. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive;

- Artículo 4° sustituido por art. 1° punto 3. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive;

-

Artículo 6°, primer párrafo,

expresión “…para

cada uno de los supuestos del artículo 35 de la Ley N° 27.541 y sus

modificaciones y del artículo 13 bis del Decreto N° 99/19 y sus

modificatorios…”, sustituida por la expresión “…para cada uno de los supuestos del

artículo 35 de la Ley N° 27.541 y sus modificaciones y de los artículos

13 bis y 13 quáter del Decreto N° 99/19 y sus modificatorios…” por art. 1° punto 4. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive;

-

Artículo 8°, primer párrafo,

Cuadro sustituido por art. 1° punto 6. de la Resolución General N° 5468/2023 de la AFIP B.O. 26/12/2023. Vigencia: a partir del día

de su publicación en el Boletín Oficial y resultará de aplicación para

las suscripciones de bonos o títulos efectuadas a partir de esa fecha,

inclusive;

- (Nota Infoleg: por art. 5º de la Resolución General Nº 5414/2023 de la AFIP B.O. 4/9/2023 se suspende hasta el 31 de diciembre de 2023, inclusive, la

aplicación de las disposiciones de la Resolución General N° 4.659, sus

modificatorias y sus complementarias, y del Título II de la Resolución

General N° 5.393 -percepción del Impuesto Para una Argentina Inclusiva

y Solidaria (PAIS) y pago a cuenta, respectivamente-, como así también

de la Resolución General N° 4.815, sus modificatorias y complementarias

-régimen de percepción del impuesto a las ganancias o del impuesto

sobre los bienes personales sobre operaciones alcanzadas por el

mencionado impuesto PAIS-, para las operaciones de importación

correspondientes a las posiciones arancelarias de la Nomenclatura Común

del Mercosur (NCM) que establezca el Ministerio de Economía o quien

este designe, en cada uno de los acuerdos que suscriban los sujetos

alcanzados. Vigencia: a partir del día de su publicación en el Boletín Oficial y resultarán de

aplicación a partir de dicha fecha. Texto según: art. 1° inciso a) de la Resolución General N° 5440/2023 de la AFIP B.O. 01/11/2023. Vigencia: a partir del día de su dictado);

- Artículo 8°, Cuadro obrante en el primer párrafo, sustituido por art. 1º pto. 5 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-;

- Artículo 4°, primer párrafo sustituido por art. 1º pto. 2 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-;

- Artículo 4°, segundo párrafo sustituido por art. 1º pto. 2 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-;

- Artículo 4°, tercer párrafo sustituido por art. 1º pto. 2 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-;

- Artículo 6°, inciso a) sustituido por art. 1º pto. 3 de la Resolución General Nº 5393/2023 de la AFIP B.O. 25/7/2023. Vigencia: a partir del día de su publicación en el Boletín Oficial y

serán de aplicación, conforme la vigencia establecida

por el Decreto N° 377/23 -art. 7º de la norma de referencia-;

- Artículo 4º

, segundo párrafo

incorporado por art. 2° de la Resolución

General N° 5272/2022 de la

AFIP B.O. 13/10/2022. Ver art. 12 de la norma de referencia. Vigencia:

a partir del día de su publicación en el Boletín Oficial y

será de aplicación, desde

la vigencia del Decreto

N° 682/22.