COMITÉ

DE EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN

Decisión Administrativa 721/2020

DECAD-2020-721-APN-JGM -

Recomendaciones.

Ciudad de Buenos Aires, 05/05/2020

VISTO el Expediente N° EX-2020-24580871-APN-DGD#MEC, la Ley N° 27.541,

los Decretos Nros. 260 del 12 de marzo de 2020 y su modificatorio, 297

del 19 de marzo de 2020, 332 del 1º de abril de 2020, 347 del 5 de

abril de 2020 y 376 del 19 de abril de 2020, y

CONSIDERANDO:

Que mediante el Decreto N° 260/20 se amplió, por el plazo de UN (1)

año, la emergencia pública en materia sanitaria establecida por la Ley

N° 27.541, en virtud de la pandemia declarada por la ORGANIZACIÓN

MUNDIAL DE LA SALUD (OMS) en relación con el COVID-19.

Que a través del Decreto N° 297/20 se estableció una medida de

aislamiento social, preventivo y obligatorio, desde el 20 hasta el 31

de marzo de 2020, con el fin de proteger la salud pública, la cual fue

prorrogada por los Decretos Nros. 325/20, 355/20 y 408/20 hasta el 10

de mayo de 2020, inclusive.

Que con el objetivo de coordinar esfuerzos para morigerar el impacto de

las medidas sanitarias adoptadas para mitigar la pandemia de COVID-19

sobre los procesos productivos y el empleo, mediante el dictado del

Decreto Nº 332/20 se creó el PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN para empleadores, empleadoras, y trabajadores y

trabajadoras afectados por la emergencia sanitaria.

Que a tal fin se definieron una serie de beneficios, beneficiarios y

condiciones para la obtención de aquellos.

Que a través del Decreto N° 376/20 se introdujeron modificaciones al

citado decreto, a los efectos de ampliar los sujetos alcanzados y los

beneficios comprendidos en el referido Programa.

Que en el artículo 5º del Decreto Nº 332/20, modificado posteriormente

por el Decreto N° 347/20, se acordaron diversas facultades al señor

Jefe de Gabinete de Ministros, entre ellas, la de establecer los

criterios objetivos, sectores de actividad y demás elementos que

permitan determinar las asistencias previstas en dicho decreto.

Que, con el objetivo de que estas decisiones se adopten con fundamentos

basados en criterios técnicos, por el citado Decreto N° 347/20 se creó

el COMITÉ DE EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE

EMERGENCIA AL TRABAJO Y LA PRODUCCIÓN, integrado por los titulares de

los MINISTERIOS DE DESARROLLO PRODUCTIVO, DE ECONOMÍA y DE TRABAJO,

EMPLEO Y SEGURIDAD SOCIAL, y de la ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS, con el fin de definir los hechos relevantes que justifiquen

la inclusión de los sujetos beneficiarios en los criterios del artículo

3° del Decreto N° 332/20 y sus modificatorios; dictaminar, sobre la

base de ellos, respecto de la situación de actividades económicas y

tratamiento de pedidos específicos, con el fin de recomendar o

desaconsejar su inclusión en los criterios del artículo 3° del Decreto

N° 332/20 y sus modificatorios; y proponer medidas conducentes al

cumplimiento de los objetivos del citado decreto.

Que en consecuencia, tal como se ha reseñado, por el referido Decreto

N° 347/20 se modificó el artículo 5° del Decreto N° 332/20

estableciendo que “El Jefe de Gabinete de Ministros decidirá respecto

de la procedencia y alcance de los pedidos que se realicen para

acogerse a los beneficios contemplados en el presente decreto, previo

dictamen fundamentado con base en criterios técnicos del COMITÉ DE

EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN”.

Que el citado Comité, con base en los informes técnicos producidos por

los MINISTERIOS DE DESARROLLO PRODUCTIVO y DE TRABAJO, EMPLEO y

SEGURIDAD SOCIAL ha formulado propuestas en el marco de las tareas que

le fueran encomendadas.

Que, en particular, recomendó que los requisitos y las condiciones

definidas para el beneficio de Salario Complementario en su Acta N° 4,

sean de aplicación al listado de actividades analizadas y que se las

incluya como destinatarias del beneficio dispuesto en el inciso b), del

artículo 6° del Decreto N° 332/20; el otorgamiento del Salario

Complementario a las empresas de más de OCHOCIENTOS (800) empleados que

desarrollen las actividades sucesivamente incluidas en el Programa ATP;

la adopción de parámetros para la determinación del cumplimiento de los

requisitos exigidos por el artículo 3º del Decreto Nº 332/20 para

acceder a los beneficios del Programa y de criterios de tipo

instrumental para la implementación del programa, y respecto de la

información a partir de la cual se deberá realizar la evaluación de

cumplimiento de dichos requisitos por parte de sus destinatarios.

Que, consecuentemente, corresponde el dictado del acto administrativo a

través del cual se adopten las recomendaciones formuladas por el COMITÉ

DE EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN.

Que el servicio jurídico pertinente ha tomado la intervención de su

competencia.

Que la presente medida se dicta en uso de las atribuciones conferidas

por el artículo 100 incisos 1 y 2 de la CONSTITUCIÓN NACIONAL y por el

artículo 5º del Decreto N° 332/20.

Por ello,

EL JEFE DE GABINETE DE MINISTROS

DECIDE:

ARTÍCULO 1°.- Adóptanse las recomendaciones formuladas por el COMITÉ DE

EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN, en el Acta Nº 8 (IF-2020-30064752-APN-MEC),

cuyos ANEXOS (IF-2020-29994932-APN-UGA#MDP),

(IF-2020-29996078-APN-UGA#MDP) e (IF-2020-26944592-APN-DNARSS#MSYDS),

respectivamente, integran la presente.

ARTÍCULO 2º.- Comuníquese la presente a la ADMINISTRACIÓN FEDERAL DE

INGRESOS PÚBLICOS con el fin de adoptar las medidas recomendadas.

ARTÍCULO 3°.- La presente norma entrará en vigencia a partir del día de

su dictado.

ARTÍCULO 4°.- Comuníquese, publíquese, dése a la DIRECCIÓN NACIONAL DEL

REGISTRO OFICIAL y archívese. Santiago Andrés Cafiero - Matías

Sebastián Kulfas

NOTA: El/los Anexo/s que integra/n este(a) Decisión Administrativa se

publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 07/05/2020 N° 18958/20 v. 07/05/2020

(Nota

Infoleg: Los

anexos referenciados en la presente norma han sido extraídos de la

edición web de Boletín Oficial.)

ANEXO I

Acta

firma conjunta

Número: IF-2020-30064752-APN-MEC

CIUDAD DE BUENOS AIRES

Martes 5 de Mayo de 2020

Referencia: COMITÉ DE

EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN - ACTA N° 8

En la Ciudad Autónoma de Buenos Aires, a los 30 días del mes de abril

de 2020, se constituye el

COMITÉ DE

EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN, a saber el señor MINISTRO DE DESARROLLO

PRODUCTIVO, Dr. Matías Sebastián KULFAS, el señor MINISTRO DE ECONOMÍA,

Dr. Martín Maximiliano GUZMÁN, el señor MINISTRO DE TRABAJO, EMPLEO Y

SEGURIDAD SOCIAL, Dr. Claudio Omar MORONI y la señora ADMINISTRADORA

FEDERAL de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, Lic.

Mercedes MARCÓ DEL PONT, contándose además con la presencia del señor

JEFE DE GABINETE DE MINISTROS, Lic. Santiago Andrés CAFIERO.

Luego de un intercambio de ideas y evaluación de los datos aportados

por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, los presentes

acuerdan pasar a un cuarto intermedio, para concluir el tratamiento del

Orden del Día en reunión a celebrarse con fecha 4 de mayo de 2020.

A) ANTECEDENTES:

A través del Decreto N° 332/20 -con el objetivo de coordinar esfuerzos

para morigerar el impacto de las medidas sanitarias adoptadas para

mitigar la pandemia COVID-19 sobre los procesos productivos y el

empleo- se creó el

PROGRAMA DE

ASISTENCIA DE EMERGENCIA AL TRABAJO Y LA PRODUCCIÓN para

empleadores y trabajadores afectados por la emergencia sanitaria.

A tal fin se definieron una serie de beneficios (artículos 1° y 2° del

Decreto N° 332/20), beneficiarios y condiciones para su obtención.

El artículo 5° del Decreto N° 332/20, modificado por su similar N°

347/20, facultó a la JEFATURA DE GABINETE DE MINISTROS a establecer los

criterios objetivos, sectores de actividad y demás elementos que

permitan determinar las asistencias previstas en dicho decreto, el

período para las prestaciones económicas y a decidir respecto de la

procedencia de acogimiento al régimen de otras actividades no incluidas

expresamente.

Con el objetivo de que estas decisiones se adopten con fundamentos

basados en criterios técnicos, el Decreto N° 347/20 creó el COMITÉ DE

EVALUACIÓN Y MONITOREO DEL PROGRAMA DE ASISTENCIA DE EMERGENCIA AL

TRABAJO Y LA PRODUCCIÓN, integrado por los titulares de los MINISTERIOS

DE DESARROLLO PRODUCTIVO, DE ECONOMÍA y DE TRABAJO, EMPLEO Y SEGURIDAD

SOCIAL y por la titular de la ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS, cuyas funciones son:

Definir, con base en criterios técnicos, los hechos relevantes que

justifiquen la inclusión de los sujetos beneficiarios en los criterios

del artículo 3° del Decreto N° 332/20.

Dictaminar, con base en criterios técnicos y en las definiciones

establecidas conforme el inciso a), respecto de la situación de las

distintas actividades económicas y recomendar o desaconsejar su

inclusión en los criterios del artículo 3° del Decreto N° 332/20.

Dictaminar, con base en criterios técnicos y en las definiciones

establecidas conforme el inciso a), respecto de los pedidos específicos

que requieran un tratamiento singular y recomendar o desaconsejar su

inclusión en los criterios del artículo 3° del Decreto N° 332/20.

Proponer al Jefe de Gabinete de Ministros todas las medidas que

considere conducentes a fin de lograr una mayor eficacia en el

cumplimiento de los objetivos del Decreto N° 332/20.

A su vez el Decreto N° 376/20 modificó los beneficios correspondientes

al Programa de Asistencia de Emergencia al Trabajo y la Producción

(ATP) y agregó nuevos beneficiarios.

B) ORDEN DEL DÍA:

Resulta menester en la octava reunión del COMITÉ: Tratamiento del

siguiente orden del día: 1.- AMPLIACIÓN DE ACTIVIDADES

El Comité procedió a la reevaluación de sectores que no fueron

incorporados en actas anteriores con el objeto de identificar

actividades en las que se advierten caídas significativas en la

facturación en razón de la emergencia sanitaria (analizando la mediana,

cuartiles y promedios ponderados) a fin de ser beneficiarios del

Programa.

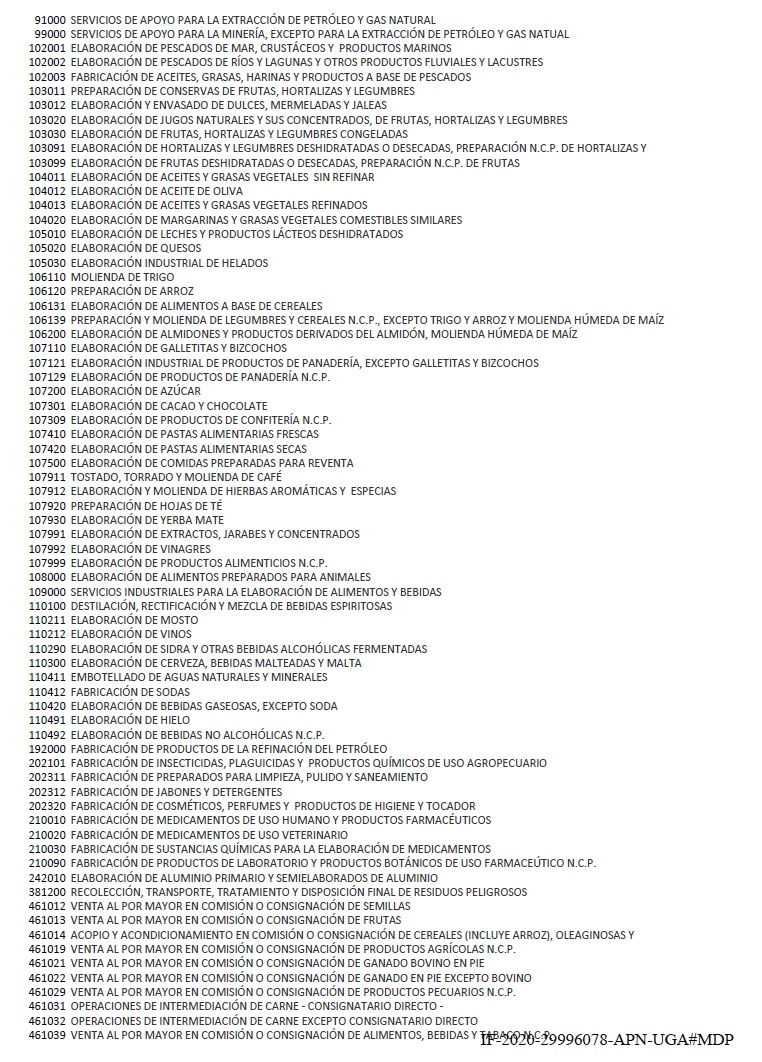

Como consecuencia de este análisis se incorporan al Programa las

actividades listadas en la planilla que como Anexo, se agrega al

presente Acta, identificadas conforme el Clasificador de Actividades

Económicas (CLAE) - Formulario N° 883. Respecto de ellas se recomienda

que reciban el tratamiento que corresponde a las actividades referidas

en el punto 1.2 del Acta 4, relativo al beneficio del Salario

Complementario -en los términos y bajo las condiciones establecidas en

los apartados 1.1 a 1.6 y punto III del Acta 4- y que se incluyan como

destinatarias del beneficio dispuesto en el inciso a) del artículo 6°

del Decreto N° 332/20 y sus modificatorios.

A su vez, el Comité recomienda otorgar el beneficio relativo al Salario

Complementario acordado a las actividades indicadas en el punto 1.1 del

presente Acta y en Actas anteriores a las trabajadoras y los

trabajadores que se desempeñen en empresas cuya plantilla de personal

registre al 29 de febrero de 2020 más de 800 empleados, siempre que los

empleadores se ajusten a las condiciones estipuladas a tal fin.

2.- DDJJ - VALIDEZ

Asimismo, el Comité recomienda que en aquellos casos en que la adhesión

al servicio web PROGRAMA DE ASISTENCIA DE EMERGENCIA AL TRABAJO Y LA

PRODUCCIÓN - ATP se haya producido entre los días 21 y 23 de abril de

2020, deberán tomarse como válidas las declaraciones juradas originales

presentadas entre dichas fechas, a los efectos de los beneficios

estipulados en el Decreto N° 332/20 y sus modificatorios.

3 - SALARIO COMPLEMENTARIO

La AFIP informa que al efectuar controles sistémicos en el marco de la

instrumentación del beneficio Salario Complementario detectó casos de

empresas que no registran facturación en el período 12 de marzo al 12

de abril de 2019.

En relación con tales supuestos el Comité estima pertinente autorizar

la utilización de la información de facturación correspondiente al

período del 12 de noviembre al 12 diciembre de 2019 para efectuar la

comparación y evaluar su evolución. Esta forma de cálculo se aplicará

al caso de las empresas que iniciaron sus actividades con posterioridad

al período tomado como base de cálculo para el resto del universo.

Asimismo, y por considerar que las empresas cuya actividad se haya

iniciado durante el año 2020 revisten mayor vulnerabilidad por tratarse

de empresas de reciente creación, se recomienda que sean consideradas

"actividad afectada en forma crítica", en los términos del artículo 3°,

inciso a) del Decreto N° 332/20 y sus modificatorios y, por ende,

cumplido el criterio exigido para acogerse a los beneficios del

Programa ATP.

Finalmente, y en relación con aquellas empresas que al momento de

inscribirse en el ATP utilizaron códigos de actividad correspondientes

a un Nomenclador distinto al que actualmente se encuentra vigente, a

saber, Clasificador de Actividades Económicas (CLAE) - Formulario N°

883, se recomienda que la AFIP instrumente su reinscripción con el

objeto de que, cuando ello resulte procedente, puedan gozar del

beneficio en trato.

4 - CRITERIO PARA LA DETERMINACIÓN DE LA CAÍDA SUSTANCIAL DE LAS VENTAS

(artículo 3°, inciso c) del Decreto N° 332/20 y sus modificatorios).

Conforme el informe técnico elaborado por el MINISTERIO DE DESARROLLO

PRODUCTIVO, adjunto al presente Acta, que refleja el resultado de la

evaluación de la base completa de empresas (de más y menos de 800

trabajadores) y en todas las ramas de actividad incorporadas de las

variaciones de facturación que han registrado el universo de

presentados al Programa ATP, el Comité sugiere modificar el criterio

adoptado en el punto II, apartado 1, subapartado 1.2, del Acta 4.

En particular, el Comité entiende razonable elevar la variación del

nivel de facturación hasta un CINCO POR CIENTO (5%) positivo en el

período comprendido entre el 12 de marzo y 12 de abril de 2020 respecto

al mismo período del año 2019 (equivalente a una contracción real del

TREINTA POR CIENTO (30%) aproximadamente, teniendo en cuenta el nivel

de inflación interanual registrado entre marzo de 2019 y marzo de

2020). Esta decisión se funda en el análisis de los histogramas

presentados en el referido informe que indican una acumulación de

empresas afectadas muy importante hasta el mencionado porcentaje de

variación de facturación. Igual criterio para la determinación de la

caída sustancial de las ventas, se recomienda adoptar para las empresas

que iniciaron sus actividades con posterioridad al 12 de marzo de 2019,

tomando como base para el cálculo el periodo 12 de noviembre a 12 de

diciembre de 2019.

5.- CRÉDITO A TASA CERO

En relación con los trabajadores autónomos que no realizan aportes al

Sistema Integrado Previsional Argentino, el Comité comparte los

fundamentos expuestos en el informe producido por el MINISTERIO DE

TRABAJO, EMPLEO Y SEGURIDAD SOCIAL que se adjunta al presente Acta y

recomienda que la AFIP recabe la información relativa a los posibles

beneficiarios que se encuentren afiliados a las cajas profesionales

provinciales para, luego, proceder a instrumentar el acceso de ellos al

beneficio en cuestión en los casos en que se satisfagan las condiciones

estipuladas al efecto. El MINISTRO DE TRABAJO, EMPLEO Y SEGURIDAD

SOCIAL, Dr. Claudio Omar MORONI, aclara que el firmante del informe

aludido forma parte de ese Ministerio. La referencia al MINISTERIO DE

DESARROLLO SOCIAL está en trámite de ser modificada conjuntamente con

la aprobación de la estructura correspondiente al MINISTERIO DE

TRABAJO, EMPLEO Y SEGURIDAD SOCIAL.

Asimismo, y respecto de los trabajadores autónomos aportantes al

Sistema Integrado Previsional Argentino o no, el Comité considera

conveniente establecer la variación del nivel de facturación hasta un

CINCO POR CIENTO (5%) nominal positivo en el periodo comprendido entre

el 20 de marzo y el 19 de abril de 2020, respecto del mismo periodo del

año 2019, de manera análoga al criterio de determinación utilizado para

la inclusión dentro del pago del Salario Complementario.

De igual manera, para aquellos trabajadores autónomos aportantes al

Sistema Integrado Previsional Argentino o no que hubieren iniciado sus

actividades con posterioridad al 20 de marzo de 2019, se recomienda

adoptar como base para el cálculo de la variación de la facturación al

periodo comprendido entre el 20 de noviembre y el 20 de diciembre de

2019.

Así también, y por considerar que los autónomos cuya actividad se haya

iniciado durante el año 2020 se encuentran "afectados en forma

crítica", en los términos del artículo 3°, inciso a) del Decreto N°

332/20 y sus modificatorios, se recomienda que respecto de ellos se

considere cumplido el criterio exigido para acogerse al beneficio de

Crédito a Tasa Cero.

6.- Se reiteró el pedido de informes a los MINISTERIOS DE EDUCACIÓN,

TRANSPORTE y SALUD para poder realizar una evaluación pormenorizada de

estos sectores para su inclusión en el Programa.

7.- El cumplimiento de los requisitos establecidos y adoptados en el

presente Acta debería constituir una condición del beneficio acordado,

determinando su incumplimiento una causal de caducidad de aquél y la

consecuente obligación del beneficiario de efectuar las restituciones

pertinentes al Estado Nacional.

8.- Se hace constar que el presente Acta refleja el debate, los

análisis y las recomendaciones efectuadas por el Comité al señor Jefe

de Gabinete de Ministros en su reunión iniciada el 30 de abril y

culminada el 4 de mayo del corriente, suscribiéndose en la fecha en

razón del tiempo que irrogó su elaboración y revisión por parte de sus

integrantes.

ANEXO II

Informe

técnico Ministerio de Desarrollo Productivo

Programa de Asistencia de Emergencia al Trabajo y la Producción

1. Introducción

La Argentina es un país caracterizado por una profunda heterogeneidad

en materia social y productiva. La consecuencia de dicha heterogeneidad

es una elevada desigualdad, que se materializa de múltiples maneras: en

los ingresos (con un 35,5% de personas por debajo de la línea de la

pobreza, la cifra más alta desde 2008 (1)), en la informalidad laboral

(con un 35,9% de asalariados que no percibe derechos laborales básicos,

tales como la contribución a la jubilación o el aguinaldo) (2) o, en el

caso de las empresas, en el acceso a tecnologías clave o al crédito

(32% de las empresas empleadoras formales está por fuera del sistema

crediticio) (2). La otra cara de la heterogeneidad es la existencia de

una porción significativa de hogares y empresas cuya situación material

es notoriamente más holgada. Esta heterogeneidad -y la concomitante

desigualdad- se ha acentuado en los últimos años: de acuerdo al INDEC,

el coeficiente de Gini (que asume 0 si todas las personas ganaran lo

mismo y 1 si una sola persona se quedara con todo el ingreso de una

sociedad) llegó al valor de 0,442 en el segundo semestre de 2019, el

valor más alto desde 2010 (4).

En diciembre de 2019 se detectaron los primeros casos de coronavirus

(SARS-CoV-2) en China, que posteriormente comenzaron a propagarse por

el resto del mundo, motivando a la Organización Mundial de la Salud

(OMS) a calificar la enfermedad como una "pandemia". Al día 4 de mayo,

el número global de personas contagiadas asciende a 3.620.977 casos, de

las cuales 250.811 fallecieron.

Es en este escenario y, a partir de los primeros casos positivos

detectados en la Argentina, que el Gobierno nacional dispuso el pasado

12 de marzo una extensión de la emergencia pública sanitaria.

Posteriormente, a través del Decreto n° 297 del 19 de marzo, se

estableció la medida de "aislamiento social, preventivo y obligatorio"

en línea con las recomendaciones de la OMS. Las medidas de aislamiento

han sido prorrogadas por distintos decretos a partir de aquel primer

decreto. Las medidas de aislamiento conllevan un impacto económico y

social para la población en su conjunto, con tan solo unos pocos

sectores productivos que han podido mantener sus niveles de actividad

con relativa normalidad. De tal modo, los esfuerzos financieros que el

Estado está haciendo para asistir a las empresas debe tener como claro

norte una focalización que permita direccionar eficientemente los

recursos hacia aquellos sectores de alta afectación.

1. Nuevos sectores considerados para

ingresar a la ATP

La ATP focaliza sus esfuerzos en asistir a las empresas y los

trabajadores de sectores altamente afectados por la epidemia del

COVID-19. Es por tal razón que los dos principales criterios que definen

la elegibilidad de una firma al programa son: a) la rama de actividad

en la que se encuentra, y b) la evolución de la facturación de la firma

evidenciado en el período 12/3/2020 - 12/4/2020 respecto del mismo

periodo del año anterior.

Hasta el momento, un total de 660 sectores han sido identificados como

elegibles para ser beneficiarios de la ATP. Esta selección estuvo

basada en la comprobación de que se trataba de sectores que

experimentaron un elevado nivel de afectación en sus ventas producto de

las medidas de aislamiento social, preventivo y obligatorio. Sin

embargo, un análisis más pormenorizado permitió comprobar que existen

otros sectores que hasta ahora no habían sido incluidos y que también

presentan niveles elevados de afectación. Un rasgo distintivo observado

en sectores que a priori habían sido considerados como poco afectados

por las medidas aislamiento es la heterogeneidad existente al interior

de los mismos. Un ejemplo de ello se puede observar en el caso del CLAE

107911 (Tostado, torrado y molienda de café). Bajo este código se

encuentran registradas decenas de cafeterías que por motivos obvios

resultaron severamente afectadas. Lo mismo ocurre con el CLAE 110300

(Elaboración de cervezas, bebidas malteadas y malta), en donde

coexisten grandes compañías industriales productoras de cerveza junto

con pequeñas cervecerías artesanales (que, al igual que las cafeterías,

los bares y los restaurantes) forman parte del circuito gastronómico

nacional. Algo similar ocurre con el caso del CLAE 524110 ("Servicios

de explotación de infraestructura para el transporte terrestre, peajes

y otros derechos"), en donde se constató la existencia de empresas que

son concesionarias de terminales de autobuses que hoy están totalmente

paralizadas. Asimismo, se notó que la exclusión de este CLAE estaba

implicando un tratamiento desigual respecto de las empresas que son

concesionarias de peajes, ya que mientras que algunas se encuentran

registradas en el mencionado código (y por lo tanto habían quedado

excluidas), otras empresas, también concesionarias de corredores viales

se encuentran registradas en el CLAE 421000 (Construcción, reforma y

reparación de obras de infraestructura para el transporte), código que

había sido incorporado como sector afectado y por lo tanto elegible

para el Programa.

En segundo lugar, se constató que al interior de un sector

supuestamente poco afectado existen situaciones disímiles, producto de

la heterogeneidad de los clientes de las firmas. Un ejemplo de esta

situación se observa en el CLAE 463160 (Venta al por mayor de

chocolates, golosinas y productos para kioscos y polirrubros n.c.p,

excepto cigarrillos), en donde muchas firmas experimentaron caídas

significativas de facturación por la menor circulación en las calles

que, a su vez, deprimió la demanda en los kioscos.

En tercer lugar, se comprobó que ciertos sectores que a priori

resultaban exceptuados de la cuarentena -y, por tanto, se consideraban

poco afectados por las medidas de aislamiento - en la práctica-

experimentaron caídas generalizadas en su actividad. Un caso de ellos

es el CLAE 242010 (Elaboración de aluminio primario y semielaborados de

aluminio), que está funcionando con dotaciones mínimas y niveles de

ociosidad atípicos. Otros ejemplos de esta situación se observan en las

ramas ligadas al transporte de mercancías.

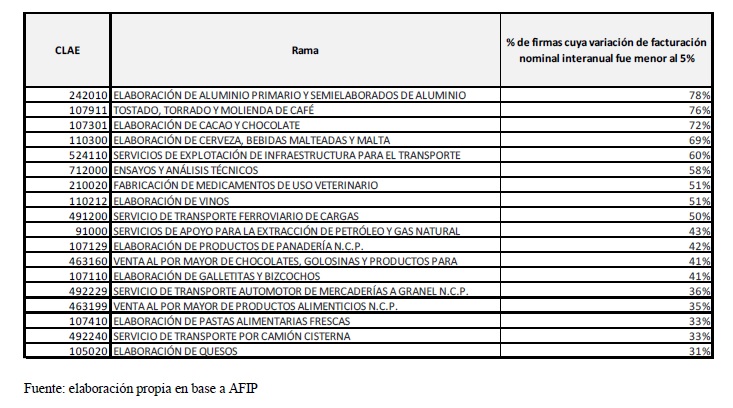

En el Cuadro 1 se muestra el porcentaje de firmas de distintos sectores

(hasta ahora no incluidos en el Programa ATP) que experimentaron

variaciones en la facturación interanual menor al 5% (5) (es decir, que

experimentaron caídas reales mayores al 29,4%, habida cuenta de que la

inflación interanual entre marzo de 2019 y marzo de 2020 fue del

48,4%). Tal como se observa, en ramas como aluminio el 78% de las

firmas tuvo una caída notoria caída en la facturación real; en el caso

de moliendas de café o de elaboración de cerveza, esas cifras son

respectivamente del 76% y el 69%. Incluso en ramas cuya demanda debería

haber sido menos afectada (como la producción de galletitas y

bizcochos, de pastas alimentarias frescas o de quesos) más del 30% de

las firmas experimentó caídas reales superiores al 29,4%. En el caso de

la producción de vinos, dicha cifra alcanza al 51%; al igual que en el

resto de los casos, si bien se trata actividades exceptuadas, las

medidas de aislamiento han generado una contracción de la demanda tanto

por la merma de las exportaciones como por la parálisis de las

actividades ligadas al esparcimiento (como restaurantes y reuniones

sociales), que representan factores importantes en la demanda de

productos como el mencionado.

Cuadro

1: Porcentaje de firmas cuya variación de facturación nominal

interanual interior fue menor al 5% (12/3 al 12/4 de 2020 vs mismo

período de 2019)

2. Criterios de elegibilidad en

función de la evolución de la facturación

El inciso 3 del artículo 2° del Decreto 376/2020 menciona que serán

beneficiarías del salario complementario aquellas firmas que hayan

experimentado una "sustancial caída de la facturación". El criterio que

contemplaba las variaciones nominales negativas y hasta el 0% nominal

surgió de un análisis preliminar, basado en una muestra parcial de las

empresas que se presentaron al Programa ATP. Durante esta primera parte

del análisis, no se habían podido computar unas 140.000 empresas que se

anotaron en el segundo llamado de inscripción al Programa.

Los datos finales (445.075 firmas inscriptas, con 343.185 con datos de

facturación cargados) permiten reestimar con mayor robustez el punto de

corte recomendado para ser beneficiario del Programa ATP. Ese punto de

corte debe cumplir con dos criterios: a) ser compatible con la

definición establecida en el Decreto que se refiere a "sustancial caída

de la facturación" y b) ser un punto a partir del cual la cantidad de

firmas potencialmente beneficiarias decrezca sostenidamente.

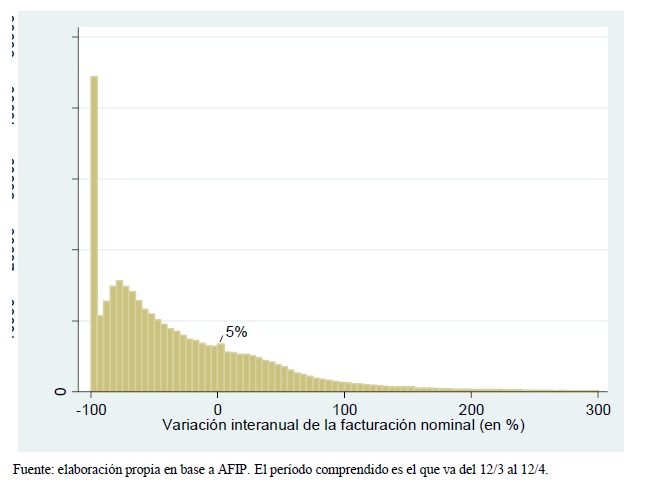

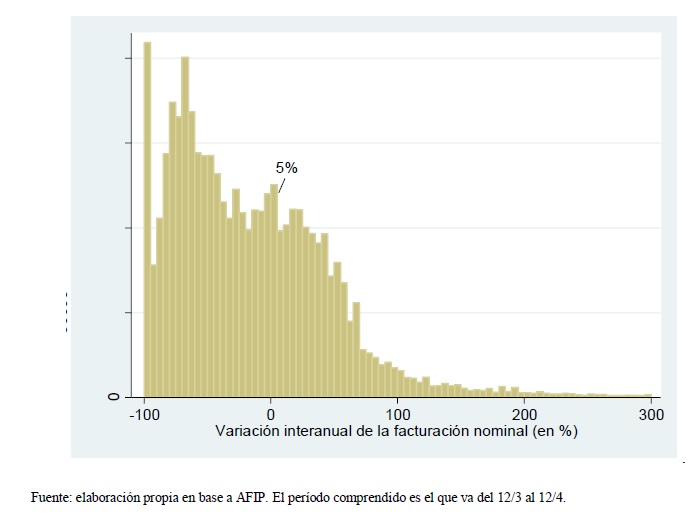

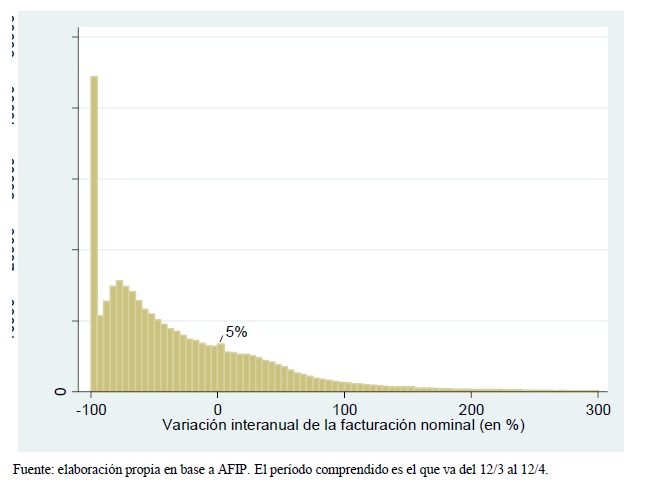

El Gráfico 1 presenta un histograma de frecuencias en el que se muestra

la cantidad de empresas inscriptas en el Programa ATP en función de su

desempeño en la facturación nominal. Tal como se observa, la forma de

la distribución es lo que se conoce como "asimétrica positiva", es

decir, con una gran cantidad de casos en los valores más bajos de la

distribución y poca cantidad de casos en los valores más altos. En

otros términos, lo que se observa es una clara moda de empresas en el

rango que va de una caída de la facturación 95 a 100% de facturación

nominal, y luego una caída sistemática de casos a partir del -75%. El

único caso en donde esa tendencia se suspende es en las empresas cuya

facturación creció entre 0 y 5% nominal, en donde la cantidad es mayor

a las que están en el rango entre -5% y 0%.

Gráfico

1: Distribución de firmas inscriptas a la ATP según variación

interanual nominal de la facturación

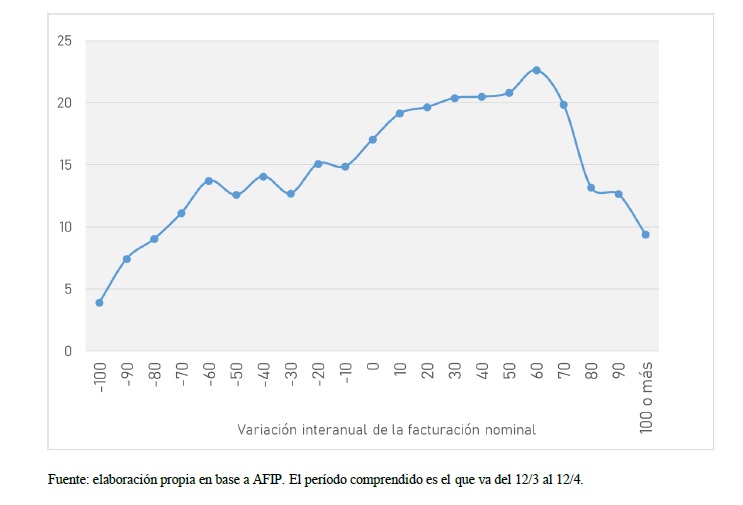

Una segunda forma de ver el fenómeno es analizando las firmas

ponderadas por cantidad de trabajadoras y trabajadores. En otros

términos, se busca analizar qué cantidad de empleados trabajan en

firmas cuya facturación haya variado en un determinado rango. Eso se

consigna en el Gráfico 2. Aquí la forma de la distribución sigue siendo

asimétrica positiva, pero con una densidad de casos relativamente más

homogénea en buena parte de la distribución. Ello ocurre porque en las

empresas de mayor tamaño (y por ende mayor contribución al empleo) la

evolución de la facturación fue relativamente menos crítica que en las

más pequeñas. En el Gráfico 3 puede observarse cómo a medida que mejora

la evolución de la facturación tiende a aumentar el tamaño promedio de

firma, al menos hasta un 60% de variación nominal. Que las pequeñas

empresas vuelvan a dominar el panorama a partir del +60% de variación

es previsible, habida cuenta de que la volatilidad de ingresos es mucho

mayor en las PyMEs (en donde en situaciones de normalidad coexisten una

alta mortalidad de firmas junto con un elevado dinamismo) que en las

grandes (que suelen ser relativamente mucho más estables en su

dinámica).

Volviendo al contenido del Gráfico 2, puede observarse que -nuevamente-

es a partir del incremento en la facturación de hasta un 5% nominal

donde se observa un decrecimiento sistemático en la cantidad de

empleados. Por los quiebres que se observan en los dos histogramas

presentados (Gráfico 1 y 2), se recomienda -al menos en esta instancia-

usar el criterio de que incorpora al Programa ATP a las empresas que

presentan una variación en su facturación de hasta 5% nominal positivo

en el periodo de análisis. (que, como se ya fuera mencionado, equivale

a una caída real del 30% aproximadamente). Vale apuntar que utilizar el

criterio de corte en 5% en lugar de en 0% permite incrementar el

potencial de trabajadoras y trabajadores que percibirán el salario

complementario contemplado en el Programa en alrededor de 125.000.

Gráfico

2: Distribución de empleados potencialmente beneficiarios de la ATP

según variación interanual nominal de la facturación

Gráfico

3: Tamaño promedio de firma (empleados por firma), según variación

interanual de la facturación

3. Empresas nuevas

Tomar como criterio la facturación interanual implica que las empresas

nacidas a partir de abril de 2019 no tengan punto de comparación. En el

Programa ATP, se inscribieron 8.771 empresas nacidas a partir del 13 de

abril de 2019, las cuales emplean a 37.777 personas. Ello da un

promedio de 4,3 empleados por firma, muy por debajo de lo que ocurre en

la media de la economía (alrededor de 11 por firma). En otros términos,

las firmas nuevas son mayormente microempresas, lo cual cobra sentido

porque en general nacen con muy pocos empleados y en el transcurso de

vida pueden ir creciendo, lo que implica un aumento en sus dotaciones

de personal.

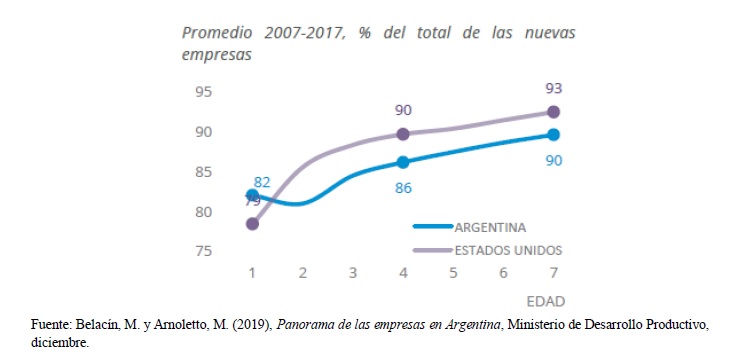

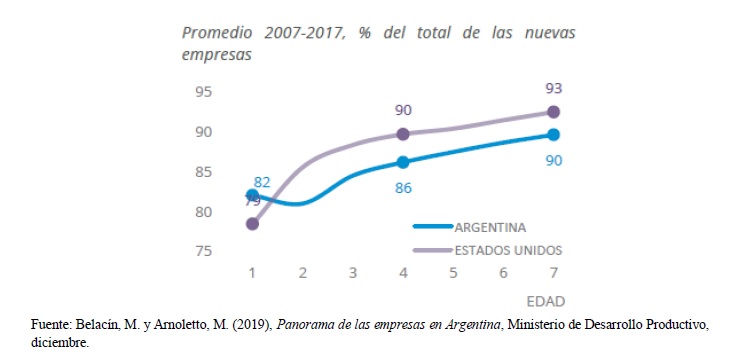

Existe sobrada evidencia de que cuanto más joven es una firma, más

vulnerable resulta su situación económico-financiera. Una serie de

factores explican ello: el tamaño, la falta de experiencia en el

mercado, menores capacidades acumuladas vis a vis las empresas más

antiguas, falta de desarrollo de proveedores y clientes o alianzas

estratégicas con otros jugadores del mercado, entre muchas otras. Esta

vulnerabilidad implica una mayor probabilidad de mortalidad en este

universo que en las empresas consolidadas. En efecto, tal como se ve en

el Gráfico 4, la probabilidad de sobrevivir de una empresa - tanto en

la Argentina como en los Estados Unidos- crece mientras más permanece

en el mercado. En el caso argentino, las estadísticas indican que una

empresa que tiene menos de un año de vida tiene un 18% de

probabilidades de cerrar (u 82% de sobrevivir), mientras que en una que

tiene 7 años dicha cifra es del 10% (o 90% de supervivencia).

Gráfico

4: Tasa de supervivencia condicional de las empresas

En este contexto es que, con el objetivo de preservar la existencia de

las capacidades organizacionales y el empleo las empresas que

comenzaron su actividad con posterioridad a la fecha de corte utilizada

para medir la evolución de la facturación, se recomienda utilizar algún

criterio alternativo que permita que las mismas puedan ser elegibles

para el Programa. Una opción posible para realizar esta misma

evaluación es que las empresas nacidas entre abril y diciembre de 2019

se tome la variación de la facturación entre el último bimestre de 2019

(en el caso de las nacidas en diciembre, de su primer mes de vida) y el

período 12/3 a 12/4 de 2020. En este caso, el umbral para ser elegible

sería menor, ya que un 5% de facturación nominal equivale

aproximadamente a una caída del 6% real (en lugar del casi 30% para las

firmas que tienen más de un año de vida). Si bien el criterio nominal

es el mismo, la menor inflación transcurrida desde el último bimestre

del año pasado implica una diferencia sensible cuando se la mide en

términos reales.

Por su parte, en el caso de las empresas que nacieron en 2020 y que

fueron afectadas por la pandemia en sus primeros meses de vida, se

recomienda incluirlas en el Programa ATP independientemente de la

facturación. Ello permitirá que, una vez pasada la crisis, estas

empresas puedan no solo sobrevivir sino tener potencial para madurar,

volverse dinámicas y generar empleo de calidad.

4. Empresas de más de 800 empleados

A la inversa de lo que ocurre con las microempresas recién nacidas, las

empresas de más de 800 empleados son más resilientes frente a

coyunturas adversas. Sin embargo, ello no es impedimento alguno para

que sean beneficiarías del Programa ATP: efectivamente, muchas de ellas

evidencian caídas drásticas en su facturación, al desempeñarse en

sectores que estuvieron virtualmente paralizados (como el automotriz,

la siderurgia, las grandes tiendas de retail o las grandes cadenas de

comida, por ejemplo). Por otra parte, la relación entre las empresas de

mayor tamaño y el entramado PyME indica que el cuidado de las primeras

beneficia a las segundas, muchas de las cuales son sus proveedoras.

El análisis de la información permite ver que 450 empresas de más de

800 empleados se inscribieron en el Programa. Sin embargo, esa cifra

cae a 195 cuando se observa a aquellas cuya variación de facturación

resulta inferior al 5% nominal (o -29,4% real). Estas 195 empresas

emplean a 394.000 trabajadores. Vale tener en cuenta que ese sería un

universo de máxima, ya que se están contando a todos los sectores (y no

a los finalmente elegibles).

Una cuestión adicional a tener en cuenta es que, si bien el beneficio

del salario complementario es igual para todos, en la práctica tiene un

efecto más benéfico en las PyMEs. La razón de ello es que los salarios

son menores cuanto más pequeña es una empresa. Habida cuenta de que el

diseño del Programa ATP es progresivo (el tope en dos salarios mínimos

vitales y móviles hace que el porcentaje del salario cubierto por la

ATP sea decreciente cuanto mayor sea la remuneración), el porcentaje de

la masa salarial cubierta por el programa es mayor en las pequeñas

empresas y menor en las más grandes. Tal como se ve en el Gráfico 5, el

porcentaje en las empresas de menos de 25 empleados, el Programa ATP

cubre el 70% del salario neto (6). Esa cifra va reduciéndose

progresivamente hasta llegar al 50% del salario neto en las firmas de

más de 800 trabajadores.

Gráfico

5: Porcentaje del salario neto cubierto por la ATP, según tamaño de la

firma

Por los motivos antes descriptos, se sugiere que las empresas de más de

800 trabajadores puedan ser elegibles, siempre y cuando estén dentro de

los sectores incluidos en la ATP. De todos modos, teniendo en cuenta

que las probabilidades de supervivencia de estas firmas son más

elevadas que en las PyMEs -y, a su vez, que las capacidades para hacer

frente a una adversidad como la actual son mayores- se recomienda

mantener como criterios adicionales para ser elegible el no poder

distribuir las utilidades correspondientes al ejercicio 2020, no

recomprar acciones, no poder adquirir títulos valores en pesos para su

posterior venta en moneda extranjera o transferencia en custodia al

exterior y no poder acceder a la compra de títulos en pesos para su

posterior liquidación de compras en el extranjero.

5. Conclusiones

La pandemia del coronavirus está generando profundos impactos en la

economía mundial. En el caso de la Argentina, la situación ya ha

mostrado ser también muy adversa, profundizando un panorama recesivo

que el país viene arrastrando desde 2018. Ha sido en este marco que se

creó la ATP, con el objetivo de preservar las capacidades

organizacionales de las empresas, así como puestos de trabajo de

calidad (como lo son los asalariados registrados, hacia donde apunta el

programa). Dicho objetivo debe cumplirse atendiendo a criterios de

costo-efectividad, esto es, maximizando la eficiencia en el uso de los

recursos públicos. Allí estriba el carácter focalizado del programa,

siendo la variación de la facturación y el tipo de actividad en el que

se desempeña la empresa dos variables relevantes a la hora de definir

la elegibilidad de un beneficiario.

En este contexto, un análisis más pormenorizado a partir del universo

final de las empresas inscriptas en la ATP permite recomendar una serie

de modificaciones. En primer lugar, y atendiendo a la gran

heterogeneidad detectada al interior de ramas que a priori serían

consideradas como poco afectadas, se sugiere incorporar a nuevas

actividades industriales, comerciales y de servicios como elegibles. En

segundo lugar, un análisis estadístico del universo de empresas

inscriptas a la ATP permitió ver que resulta más robusto utilizar el

criterio del 5% de facturación nominal (que equivale a casi -30% real)

como el umbral a partir del cual se puede hablar decaída sustancial de

la facturación. En tercer orden, se sugiere hacer un tratamiento

especial a las empresas nuevas, con vistas a que puedan sobrevivir en

el marco de la pandemia. Por último, se recomienda que las empresas de

más de 800 empleados puedan ser elegibles, siempre y cuando cumplan con

las mencionadas condiciones adicionales en materia financiera.

(1) Dato de INDEC correspondiente al segundo semestre de 2019.

(2) Dato de INDEC correspondiente al cuarto trimestre de 2019.

(3) Dato tomado de AFIP/BCRA.

(4) Coeficiente de Gini del ingreso per cápita familiar.

(5) Acerca de este criterio, ver sección 2.

(6) Debe recordarse que esto ocurre porque la ATP cubre el 100% del

salario neto cuando éste es menor a $16.875, entre el 50% y el 100% del

salario cuando éste se ubica entre $16.875 y $33.750 (debido a que se

paga $16.875), el 50% cuando éste se ubica entre $33.750 y $67.500, y

un máximo de $33.750 cuando éste es mayor a $67.500.

IF-2020-29994932-APN-UGA#MDP

Hoja

Adicional de Firmas

Informe gráfico

Número:

IF-2020-29994932-APN-UGA#MDP

CIUDAD DE BUENOS AIRES

Martes 5 de Mayo de 2020

Referencia: Informe Técnico

Comite ATP - Acta 8 - Final

El documento fue importado por el sistema GEDO con un total de 9

pagina/s.

ANEXO III

IF-2020-29996078-APN-UGA#MDP

Hoja

Adicional de Firmas

Informe gráfico

Número:

IF-2020-29996078-APN-UGA#MDP

CIUDAD DE BUENOS AIRES

Martes 5 de Mayo de 2020

Referencia: Acta 8 - Anexo

Sectores Agregados

El documento fue importado por el sistema GEDO con un total de 2

pagina/s.

ANEXO IV

Informe

Técnico

Número:

IF-2020-26944592-APN-DNARSS#MSYDS

CIUDAD DE BUENOS AIRES

Martes 21 de Abril de 2020

Referencia:

INFORME SOBRE PROFESIONALES AUTONOMOS -

DECRETO 322/2020

INFORME SOBRE PROFESIONALES AUTÓNOMOS

- DECRETO 322/2020

Viene a consideración de esta Dirección Nacional de Armonización de los

Regímenes de Seguridad Social la consulta sobre si los profesionales

que por estar aportando obligatoriamente a una Caja Profesional

Provincial y por lo tanto eximidos de hacerlo al SIPA, deben ser

considerados "trabajadoras y trabajadores autónomos o independientes" y

por ende comprendidos dentro del colectivo definido por el artículo 1°

del Decreto N°322 de fecha 1° de abril de 2020, texto según Decreto N°

376 de fecha 19 de abril de 2020, al beneficiarlos con el " c. Crédito

a Tasa Cero para personas adheridas al Régimen Simplificado para

Pequeños Contribuyentes y para trabajadoras y trabajadores autónomos".

Al respecto cabe realizar las siguientes consideraciones de índole

técnico legal:

El concepto de trabajadores y trabajadoras "autónomos" o

"independientes" en la Argentina tiene dos connotaciones que si bien

están vinculadas, remiten a regímenes legales diferentes: a) como

obligados y beneficiarios para con los regímenes de Seguridad Social y

b) como obligados tributarios del régimen general.

Desde el punto de vista tributario, los "autónomos" son Contribuyentes

del Régimen General y habitualmente se encuentran inscriptos o deberán

inscribirse, en el Impuesto a las Ganancias [1] y al Valor Agregado (en

aquellos casos en los cuales el tipo de actividad desarrollada se

encuentre exenta del IVA, se deberá efectuar la inscripción como IVA

Exento). La otra alternativa, dependiendo del nivel de facturación del

individuo, es su registro en el Régimen Simplificado o Monotributo.

Desde el punto de vista de la cobertura previsional, todos los

trabajadores independientes (por contraposición a trabajadores en

relación de dependencia) están obligados a contribuir para solventar y

gozar de esta cobertura.

Se desprende de ello que la situación legal según la cual un

profesional independiente puede ser "autónomo" en términos tributarios,

pero no necesariamente un "aportante autónomo" al régimen previsional

nacional.

Importa aclarar en tal sentido que, de acuerdo a la Clasificación

Internacional de la Situación en el Empleo (CISE- 93) (OIT, 1993), los

trabajadores independientes "son aquellos trabajadores cuya

remuneración depende directamente de los beneficios (o del potencial

para realizar beneficios) derivados de los bienes o servicios

producidos. Los titulares toman las decisiones operacionales que

afectan a la empresa, o delegan tales decisiones, pero mantienen la

responsabilidad por el bienestar de la empresa". Entre ellos, se

considera "trabajadores por cuenta propia" a los que, trabajando por su

cuenta o con uno o más socios, tienen una ocupación independiente y no

han contratado de manera continua a ninguna persona para que trabaje

con ellos durante el período de referencia. Se considera, asimismo,

como "trabajadores cuenta propia típicos" a quienes trabajan

predominantemente para el mercado, de manera independiente de las

condiciones impuestas por un cliente principal o por los proveedores de

crédito o de materias primas, y que al mismo tiempo alquilan o son

propietarios de los medios de producción empleados.

En la Argentina, la seguridad social para los trabajadores

independientes ha ido evolucionando a lo largo de las últimas décadas

hasta la situación presente, en la que coexisten diversos regímenes. En

efecto, los trabajadores independientes se encuentran cubiertos a

través del Régimen de Autónomos, el Régimen Simplificado para Pequeños

Contribuyentes - en sus dos variantes: el Monotributo y el Monotributo

Social - y las Cajas Provinciales para Profesionales que desarrollan

sus tareas de forma independiente.

En particular, cabe precisar que desde el punto de vista normativo las

Cajas de Previsión y Seguridad Social para Profesionales son entes de

derecho público no estatal, creadas mediante ley provincial y de

afiliación obligatoria para los profesionales que desarrollen la

actividad regulada en el ámbito provincial.

En la actualidad existen 82 cajas para profesionales en la República

Argentina, de las cuales 77 están nucleadas en la Coordinadora de Cajas

de Previsión y Seguridad para Profesionales y comprenden alrededor de

700.000 afiliados entre activos y pasivos. La cantidad total de

profesionales activos que potencialmente se encuadran en el ámbito de

seguridad social definido por las cajas para profesionales alcanza a un

millón de personas. Menos de las tres cuartas partes realizan tareas

profesionales o técnicas en forma independiente como actividad

principal, representando el 4 % de los ocupados urbanos, y el resto

ejerce su actividad como ingreso secundario [2]. Se traen a colación

estos datos en virtud de que según surge de los considerandos del

Decreto N° 376/20, los créditos a otorgarse a los trabajadores y las

trabajadoras autónomas en condiciones subsidiadas, obedecen a la

gravedad de la situación sanitaria, laboral y económica derivada de la

pandemia por el Covid-19, y está destinado a sobrellevar la situación

de falta o grave disminución de ingresos de ese colectivo, como efecto

del confinamiento social dispuesto en el marco de dicha crisis.

Es dable destacar que la Ley N° 24.241 otorga preeminencia a los

regímenes provinciales obligatorios, habilitando solo la voluntariedad

de aportes supletorios al régimen nacional y no sustitutivos del

respectivo régimen provincial. En efecto, la Ley N° 24.241 luego de

establecer los sujetos obligados en el artículo 2° entre los que se

menciona a los profesionales graduados en universidades nacionales o

provinciales, en el artículo 3° exceptúa de dicha obligación a aquellos

profesionales que se encontraren obligatoriamente afiliados a uno o más

regímenes jubilatorios provinciales para profesionales. Solo en el

supuesto de no existir un régimen provincial obligatorio, cobra

vigencia la obligatoriedad de realizar los aportes previsionales al

régimen nacional de acuerdo lo establece el ap.2. inciso b) del

artículo 2° de la Ley N° 24.241.

En razón de ello es importante considerar que la existencia de

regímenes previsionales para profesionales responde a circunstancias

particulares de las jurisdicciones, y no a una diferenciación concreta

de las actividades realizadas por los trabajadores. En este sentido, la

misma profesión puede exigir la afiliación a una caja previsional para

profesionales o al régimen nacional, dependiendo de la existencia o no

de la caja de previsión social en la jurisdicción donde el profesional

desarrolle su actividad económica.

El Decreto N° 376/20 modificatorio del N° 332/20, ha tenido por objeto

incorporar a los trabajadores independientes, sin distinción del

régimen previsional al cual quedan sujetos por disposiciones

normativas. Una interpretación contraria podría significar violatoria

al principio de igualdad consagrado en el artículo 16 de la

Constitución Nacional ya que su exclusión implicaría una desigualdad

injustificada a un sector que desarrolla actividades económicas hoy

gravemente afectadas y que requiere la asistencia del Estado nacional

del mismo modo que los trabajadores independientes amparados por el

régimen previsional nacional.

Resulta relevante señalar que no afecta al principio de igualdad

mencionado ni a su condición de beneficiario de las medidas

establecidas en el Decreto 332/20 y su modificatorios, la circunstancia

dispuesta en el último párrafo del artículo 9° del mencionado decreto,

que circunscribe la suma adicional al de las cuotas la adición del

monto equivalente de las sumas que los trabajadores y las trabajadoras

deben abonar por los períodos mensuales resultantes en concepto de

impuesto integrado y cotizaciones previsionales a cargo de los

contribuyentes a la seguridad social para su efectivo pago,

encontrándose este destinado únicamente a los trabajadores contemplados

en el Sistema Integrado Previsional Argentino de la Ley N° 24.241 y sus

modificatorios, siendo razonable y justificada la diferenciación.

Cabe consignar que el MINISTERIO DE TRABAJO EMPLEO Y SEGURIDAD SOCIAL,

conforme al artículo 12 del Decreto 332/20, tiene competencia para

dictar las normas operativas necesarias para la efectiva aplicación del

decreto, resultando insoslayable la implementación de las mismas

teniendo en consideración a los trabajadores independientes afiliados a

una caja de previsión social para profesionales, sustitutiva del

régimen establecido en la Ley N° 24.241 y sus modificatorias, como

beneficiarios del crédito instituido por el mencionado Decreto 332/20 y

sus modificatorios.

En conclusión, es opinión de esta

Dirección Nacional que en el marco del plexo normativo en el que se

inserta el decreto analizado, la naturaleza jurídica y social del

colectivo analizado y los fines perseguidos por dichas disposiciones

legales, es opinión de esta Secretaría de Seguridad Social que los

créditos a otorgarse en los términos del art. 1° del Decreto N°

322/2020 texto según Decreto 376/2020, alcanzan tanto a los

trabajadores autónomos afiliados a las Cajas Profesionales Provinciales

como a los afiliados al SIPA, que la suma adicional para el

cumplimiento de las obligaciones tributarias y previsionales propios de

este tipo de trabajadores corresponde exclusivamente a los aportantes

al SIPA, y que esa distinción responde a la naturaleza diferenciada de

las obligaciones con las diversas Cajas Profesionales que pudiesen

existir. Sin perjuicio de ello, deberá analizarse al momento del

otorgamiento de los beneficios establecidos por la norma que el mismo

se efectúe en tanto y en cuanto no desempeñen, simultáneamente, tareas

remuneradas en relación de dependencia ya que ello implicaría a

criterio de esta Secretaría, desvirtuar los fines pretendidos por la

medida.

En virtud de todo lo expuesto, se eleva el presente informe al Sr.

Secretario de Seguridad Social para su consideración e intervención.

Sin otro particular, lo saludo atentamente

[1] La "Ley de Impuesto a las Ganancias, texto ordenado en 2019"

disponen en su artículo 82: Constituyen ganancias de cuarta categoría

las provenientes:.... f) Del ejercicio de profesiones liberales u

oficios y de funciones de albacea, síndico, mandatario, gestor de

negocios, director de sociedades anónimas y fiduciario.

[2] La seguridad social para los profesionales independientes: diseño y

desempeño de las Cajas de Previsión y Seguridad Social para

Profesionales de la República Argentina. Secretaría de Seguridad Social

- MSyDS • Coordinadora de Cajas de Previsión y Seguridad Social para

Profesionales de la República Argentina • Oficina Internacional del

Trabajo (OIT). Serie Documentos de Trabajo N° 30, 2019.