ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

Resolución General 4761/2020

RESOG-2020-4761-E-AFIP-AFIP - IVA.

Segundo artículo sin número incorporado a continuación del artículo 24

de la ley del gravamen. Solicitud del beneficio para empresas del

sector transporte. Periodicidad, forma y plazo.

Ciudad de Buenos Aires, 16/07/2020

VISTO el Expediente Electrónico N° EX-2020-00416196- -AFIP-SGDADVCOAD#SDGCTI , y

CONSIDERANDO:

Que el artículo 93 de la Ley N° 27.430 y su modificación, incorporó

como segundo artículo sin número agregado a continuación del artículo

24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y

sus modificaciones, un beneficio que permite el recupero del saldo

acumulado a que se refiere el primer párrafo del artículo 24 de la ley

del gravamen, para aquellos sujetos que desarrollen actividades que

califiquen como servicios públicos, en la medida que las tarifas que

perciben se vean reducidas por el otorgamiento de sumas en concepto de

subsidios, compensaciones tarifarias y/o fondos por asistencia

económica, efectuados por parte del Estado Nacional en forma directa o

a través de fideicomisos o fondos constituidos a ese efecto.

Que ese tratamiento especial resulta aplicable hasta el límite que

surja de detraer del saldo a favor originado en las operaciones

vinculadas al desarrollo de su actividad, el saldo a favor que se

habría determinado si el importe percibido en concepto de subsidios,

compensación tarifaria y/o fondos por asistencia económica hubiera

estado alcanzado por la alícuota aplicable a la tarifa correspondiente.

Que dicho régimen opera con un límite máximo anual cuyo monto se

determina de conformidad con las condiciones generales imperantes en

materia de ingresos presupuestarios.

Que el Decreto N° 813 del 10 de septiembre de 2018 adecuó la

reglamentación de la Ley de Impuesto al Valor Agregado, texto ordenado

en 1997 y sus modificaciones, aprobada por el artículo 1° del Decreto

N° 692 del 11 de junio de 1998 y sus modificatorios, precisando ciertos

aspectos para la correcta aplicación del beneficio.

Que el décimo artículo sin número incorporado a continuación del

artículo 63 de la citada reglamentación designó al entonces Ministerio

de Hacienda como el encargado de fijar y asignar el referido límite

máximo anual a cada sector o rama de actividad económica.

Que también dispuso el orden de prelación que deberá seguirse para la

distribución del referido límite máximo dentro de cada sector o rama,

encomendando al citado ministerio el dictado de las normas

complementarias y aclaratorias que estime convenientes para la

aplicación del mecanismo de asignación.

Que el mencionado artículo facultó, además, a esta Administración

Federal a disponer la periodicidad, la forma y el plazo en que deberán

presentarse las solicitudes, y dispuso que los ministerios que tengan

jurisdicción sobre el sector o rama respectivo deberán suministrar al

ex Ministerio de Hacienda y a este Organismo la información que le sea

requerida para la aplicación de sus disposiciones.

Que el entonces Ministerio de Hacienda en virtud de las competencias

asignadas, emitió la Resolución N° 101 del 20 de febrero de 2019

fijando el límite máximo para los saldos acumulados que tengan como

origen créditos fiscales cuyo derecho a cómputo se hubiera generado

durante el 2018, y estableciendo que el Ministerio de Transporte

intervendrá en la aprobación de las solicitudes que interpongan en el

marco del citado régimen los sujetos comprendidos en el sector

transporte.

Que en el marco expuesto, corresponde a esta Administración Federal

establecer el procedimiento a observar por los prestatarios del

servicio público de transporte alcanzados por el aludido beneficio,

para solicitar la acreditación, devolución y/o transferencia de los

saldos técnicos acumulados a su favor.

Que han tomado la intervención que les compete la Dirección de

Legislación, las Subdirecciones Generales de Asuntos Jurídicos,

Fiscalización, Recaudación, Servicios al Contribuyente y Sistemas y

Telecomunicaciones, y la Dirección General Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por

el décimo artículo sin número incorporado a continuación del artículo

63 de la reglamentación aprobada por el artículo 1° del Decreto N° 692

del 11 de junio de 1998 y sus modificatorios, y por el artículo 7° del

Decreto Nº 618 del 10 de julio de 1997, sus modificatorios y sus

complementarios.

Por ello,

LA ADMINISTRADORA FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

RESUELVE:

A -ALCANCE DEL BENEFICIO

ARTÍCULO 1°.- Los sujetos prestatarios del servicio público de

transporte, alcanzados por el régimen dispuesto por el segundo artículo

sin número incorporado a continuación del artículo 24 de la Ley de

Impuesto al Valor Agregado, texto ordenado en 1997 y sus

modificaciones, a los fines de solicitar el beneficio de acreditación

contra otros impuestos, devolución y/o transferencia a terceros del

saldo acumulado a su favor en el impuesto al valor agregado al que

refiere el primer párrafo del artículo 24 de la ley del gravamen,

deberán observar la periodicidad, la forma, el plazo y las condiciones

que se establecen por la presente.

ARTÍCULO 2°.- El tratamiento especial aludido en el artículo anterior

se aplicará en los términos establecidos por el segundo artículo sin

número incorporado a continuación del artículo 24 de la Ley de Impuesto

al Valor Agregado, texto ordenado en 1997 y sus modificaciones, el

décimo artículo sin número incorporado a continuación del artículo 63

de la reglamentación de la citada ley aprobada por el artículo 1° del

Decreto N° 692 del 11 de junio de 1998 y sus modificatorios, y las

demás normas relacionadas.

ARTÍCULO 3°.- No podrán acogerse al presente régimen aquellos sujetos que se hallen en algunas de las siguientes situaciones:

a) Declarados en estado de quiebra, respecto de los cuales no se haya

dispuesto la continuidad de la explotación, conforme a lo establecido

en la normativa vigente.

b) Querellados o denunciados penalmente por la entonces Dirección

General Impositiva, dependiente de la Secretaría de Hacienda del

entonces Ministerio de Economía y Obras y Servicios Públicos, o por la

Administración Federal de Ingresos Públicos con fundamento en las Leyes

N° 23.771 y sus modificaciones, N° 24.769 o en el Título IX de la Ley

N° 27.430 y su modificación, según corresponda, a cuyo respecto se haya

formulado el correspondiente requerimiento fiscal de elevación a juicio

antes de efectuarse la solicitud del beneficio.

c) Denunciados formalmente, o querellados penalmente por delitos

comunes que tengan conexión con el incumplimiento de sus obligaciones

tributarias o la de terceros, a cuyo respecto se haya formulado el

correspondiente requerimiento fiscal de elevación a juicio antes de

efectuarse la solicitud del beneficio.

d) Las personas jurídicas -incluidas las cooperativas- en las que,

según corresponda, sus socios, administradores, directores, síndicos,

miembros del consejo de vigilancia, consejeros o quienes ocupen cargos

equivalentes, hayan sido denunciados formalmente o querellados

penalmente por delitos comunes que tengan conexión con el

incumplimiento de sus obligaciones tributarias o las de terceros, a

cuyo respecto se haya formulado el correspondiente requerimiento fiscal

de elevación a juicio antes de efectuarse la solicitud del beneficio.

El acaecimiento de cualquiera de las circunstancias mencionadas en el

párrafo anterior, producido con posterioridad a efectuarse la solicitud

del beneficio, dará lugar a su rechazo. Cuando ellas ocurran luego de

haberse efectivizado el beneficio, producirá la caducidad total del

tratamiento acordado.

B -REQUISITOS

ARTÍCULO 4°.- A los fines de solicitar el beneficio, los responsables deberán cumplir con los siguientes requisitos:

a) Poseer la Clave Única de Identificación Tributaria (CUIT) con estado

“activo sin limitaciones”, en los términos de la Resolución General N°

3.832 y sus modificatorias.

b) Contar con el alta en el impuesto al valor agregado.

c) Declarar y mantener actualizado ante este Organismo el domicilio

fiscal, conforme a los términos establecidos por el artículo 3° de la

Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y a las

disposiciones de las Resoluciones Generales N° 10 y N° 2.109, sus

respectivas modificatorias y complementarias.

d) Tener actualizado el código de la actividad desarrollada, según el

“Clasificador de Actividades Económicas (CLAE) - Formulario N° 883”,

creado por la Resolución General N° 3.537.

e) Poseer Domicilio Fiscal Electrónico constituido ante esta

Administración Federal, de acuerdo con lo previsto en la Resolución

General N° 4.280.

f) Haber presentado las declaraciones juradas del impuesto al valor agregado.

C - CONDICIONES

ARTÍCULO 5°.- Los responsables podrán solicitar la acreditación de los

saldos a favor del impuesto al valor agregado contra otros impuestos a

cargo de esta Administración Federal, o en su caso, la devolución y/o

transferencia, una vez que el Ministerio de Transporte hubiere remitido

a este Organismo, por período y contribuyente beneficiario, la

información sobre las sumas otorgadas en concepto de subsidios,

compensación tarifaria y/o fondos por asistencia económica, el cupo

fiscal asignado y los créditos fiscales aprobados en el marco de su

respectiva competencia, según lo establecido en resolución ministerial

respectiva.

ARTÍCULO 6°.- El importe de la acreditación, devolución o transferencia

solicitada no podrá exceder el límite establecido por el tercer párrafo

del segundo artículo sin número agregado a continuación del artículo 24

de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus

modificaciones, ni el cupo límite comunicado por el Ministerio de

Transporte a esta Administración Federal.

ARTÍCULO 7°.- El saldo técnico en el impuesto al valor agregado por el

que se solicita la acreditación contra otros impuestos, devolución y/o

transferencia, será el acumulado hasta el último período fiscal del

impuesto al valor agregado de cada año calendario por el que se

solicita el beneficio.

El referido saldo deberá encontrarse originado en los créditos fiscales

que se facturen por la compra, fabricación, elaboración, o importación

definitiva de bienes -excepto automóviles-, y por las locaciones de

obras y/o servicios -incluidas las prestaciones a que se refieren el

inciso d) del artículo 1° y el artículo sin número incorporado a

continuación del artículo 4° de la Ley de Impuesto al Valor Agregado,

texto ordenado en 1997 y sus modificaciones-, que se hayan destinado

efectivamente a operaciones perfeccionadas en el desarrollo de su

actividad y por la que se reciben sumas en concepto de subsidios,

compensación tarifaria y/o fondos por asistencia económica efectuados

por parte del Estado Nacional en forma directa o a través de

fideicomisos o fondos constituidos a ese efecto.

D - SOLICITUD DEL BENEFICIO DE ACREDITACIÓN, DEVOLUCIÓN Y/O TRANSFERENCIA

ARTÍCULO 8°.- Cumplido lo previsto en el artículo 5°, los responsables

podrán efectuar la solicitud de acreditación, devolución y/o

transferencia del impuesto al valor agregado ante esta Administración

Federal, mediante la utilización del servicio denominado “SIR - Sistema

Integral de Recuperos”, disponible en el sitio “web” institucional

(http://www.afip.gob.ar), a cuyos fines se utilizará la respectiva

Clave Fiscal habilitada con Nivel de Seguridad 3 como mínimo, obtenida

según el procedimiento dispuesto por la Resolución General N° 3.713,

sus modificatorias y complementarias, a través del cual generarán el

formulario de declaración jurada “F. 8119 - Solicitud de beneficio IVA

empresa de servicios públicos sector transporte. L.27430, Artículo 93”.

En la mencionada aplicación deberán seleccionar las facturas o

documentos equivalentes que hubieran sido controladas e informadas como

aprobadas por el Ministerio de Transporte y adjuntar un archivo en

formato “.pdf” que contenga un informe especial extendido por contador

público independiente encuadrado en las disposiciones contempladas por

el Capítulo V de la Resolución Técnica (FACPCE) Nº 37, encargo de

aseguramiento razonable, con su firma certificada por el consejo

profesional o colegio que rija la matrícula, quien se expedirá respecto

de la razonabilidad, existencia y legitimidad del impuesto relacionado

con el beneficio solicitado.

Las tareas de auditoría aplicables a tales fines que involucren

acciones sobre los proveedores generadores del impuesto facturado, no

serán obligatorias respecto de:

a) Las facturas o documentos equivalentes, correspondientes a

operaciones sobre las que se hubiesen practicado retenciones a la

alícuota general vigente o al CIENTO POR CIENTO (100%) de las fijadas

en el artículo 28 de la ley del gravamen, según lo dispuesto por la

Resolución General Nº 2.854, sus modificatorias y complementarias,

siempre que las mismas se hubieran ingresado o, en su caso, compensado.

b) Las facturas o documentos equivalentes, sobre los que no se hubiesen practicado retenciones en virtud de lo dispuesto en:

1. El inciso a) del artículo 5° o el artículo 12 de la Resolución General Nº 2.854, sus modificatorias y complementarias, o

2. la Resolución General Nº 2.226, sus modificatorias y complementarias.

c) El impuesto correspondiente a las importaciones definitivas de cosas muebles.

Además, dicho profesional deberá dejar constancia en el citado informe

del procedimiento de auditoría utilizado, indicando -en su caso- el uso

de la opción prevista en el párrafo anterior.

Respecto de la aplicación de los procedimientos de auditoría

relacionados con los proveedores, los profesionales actuantes deberán

consultar el “Archivo de Información sobre Proveedores” conforme a los

requisitos y condiciones establecidos en el Anexo IV de la Resolución

General N° 2.854, sus modificatorias y complementarias.

No obstante lo dispuesto en el cuarto párrafo del presente artículo,

los procedimientos de auditoría relativos a los proveedores serán

obligatorios en la medida que la consulta efectuada por el profesional

al mencionado archivo indique “Retención Sustitutiva 100%”, cuando:

a) Se hubieren practicado retenciones a la alícuota general vigente de

acuerdo con lo previsto en el inciso a) del cuarto párrafo del presente

artículo, o

b) el proveedor se encuentre beneficiado con la exclusión del régimen

de retención de que se trate, conforme a lo establecido en el punto 2

del inciso b) del cuarto párrafo de este artículo.

De efectuarse una declaración jurada rectificativa, la misma deberá

estar acompañada de un nuevo informe especial en la medida en que dicha

declaración jurada modifique el contenido del emitido oportunamente por

el profesional actuante. Asimismo, deberán expresarse los motivos que

originan la rectificación.

Los referidos informes deberán ser validados por los profesionales que

los hubieran suscripto, para lo cual deberán ingresar, con su

respectiva Clave Fiscal, al servicio denominado “SIR Sistema Integral

de Recuperos”, “Contador Web - Informes Profesionales”.

ARTÍCULO 9°.- Como constancia de la solicitud efectuada, el sistema

emitirá el formulario de declaración jurada F. 8119 y un acuse de

recibo de la transmisión, que contendrá el número de la misma para su

identificación y seguimiento.

Esta Administración Federal efectuará una serie de controles sistémicos

vinculados con la información existente en sus bases de datos y

respecto de la situación fiscal del contribuyente.

De superarse la totalidad de controles, este Organismo podrá emitir una

comunicación resolutiva de aprobación -total o parcial- en forma

automática, sin intervención del juez administrativo, conforme a lo

mencionado en el artículo 16 de la presente.

Si como consecuencia de dichos controles el trámite resulta observado,

el sistema identificará las observaciones que el responsable deberá

subsanar a los efectos de proseguir con la tramitación pertinente.

En el caso que la solicitud resulte denegada, se emitirá una

comunicación indicando las observaciones que motivan la misma, la que

será notificada en el Domicilio Fiscal Electrónico del responsable.

E - PLAZOS PARA LA PRESENTACIÓN

ARTÍCULO 10.- Podrá presentarse una solicitud por año calendario, a

partir de producida la transmisión indicada en el artículo 5°.

La remisión del formulario de declaración jurada F.8119, implicará

haber detraído del saldo técnico a favor de la última declaración

jurada del impuesto al valor agregado vencida a la fecha de la

solicitud, el monto por el cual se solicita el beneficio. Para ello, se

deberá utilizar el programa aplicativo denominado “I.V.A. - Versión

5.5” en su release vigente, o en la versión que en el futuro la

reemplace.

El importe por el que se solicita el beneficio, deberá consignarse en

el campo “Otros conceptos que disminuyen el saldo técnico a favor del

responsable”, con el código 15: “Acreditación y/o devolución IVA.

L.27430, Artículo 93”.

F – PRESENTACIONES RECTIFICATIVAS DEL RÉGIMEN. EFECTOS

ARTÍCULO 11.- Cuando corresponda rectificar los datos declarados con

arreglo a lo previsto en el artículo 8°, la nueva información deberá

contemplar, además de los conceptos que se modifican, aquellos que no

sufran alteraciones. El sistema siempre considerará la última

información enviada a esta Administración Federal.

En estos casos se considerará, a todo efecto, la fecha correspondiente

a la presentación rectificativa, manteniéndose la fecha de la

presentación original sólo a los fines de las compensaciones

efectuadas, por el impuesto solicitado originario no observado.

Para el cálculo de los intereses a favor de los responsables respecto

del monto solicitado en devolución, se considerará la fecha

correspondiente a la presentación rectificativa.

G - INTERVENCIÓN DEL JUEZ ADMINISTRATIVO

ARTÍCULO 12.- Cuando la presentación se encuentre incompleta en cuanto

a los elementos que resulten procedentes, evidencie inconsistencias o,

en su caso, se comprueben deficiencias formales en los datos que debe

contener, el juez administrativo interviniente requerirá dentro de los

SEIS (6) días hábiles administrativos siguientes a la presentación

realizada en los términos del artículo 8°, que se subsanen las

omisiones o deficiencias observadas.

Para su cumplimiento, se otorgará al responsable un plazo no inferior a

CINCO (5) días hábiles administrativos bajo apercibimiento de

disponerse, sin más trámite, el archivo de las actuaciones en caso de

no concretarse el mismo.

Hasta la fecha de cumplimiento del referido requerimiento, la

tramitación de la solicitud no se considerará formalmente admisible y

no devengará intereses a favor del solicitante, respecto del monto que

hubiera solicitado ante esta Administración Federal.

Transcurrido el plazo señalado en el primer párrafo, sin que este

Organismo hubiera efectuado requerimiento o cuando se hubieran

subsanado las omisiones o deficiencias observadas, se considerará a la

presentación formalmente admisible desde la fecha de su presentación

ante esta Administración Federal o desde la fecha de cumplimiento del

requerimiento, según corresponda.

ARTÍCULO 13.- Sin perjuicio de lo dispuesto en el artículo anterior, el

juez administrativo interviniente podrá requerir, mediante acto

fundado, las aclaraciones o documentación complementaria que resulten

necesarias. Si el requerimiento no es cumplido dentro del plazo

otorgado, el citado funcionario ordenará el archivo de las solicitudes.

H - DETRACCIÓN DE MONTOS

ARTÍCULO 14.- El juez administrativo interviniente procederá a detraer

los montos correspondientes de los importes consignados en la

solicitud, cuando surjan inconsistencias como resultado de los

controles informáticos sistematizados, a partir de los cuales se

observen las siguientes situaciones:

a) Se haya omitido actuar en carácter de agente de retención, respecto

de los pagos correspondientes a adquisiciones que integren la solicitud

presentada. A efectos de posibilitar un adecuado proceso de la

información y evitar inconsistencias, el solicitante deberá informar en

el Sistema de Control de Retenciones (SICORE), de acuerdo con lo

establecido por la Resolución General N° 2.233, sus modificatorias y

complementarias, los comprobantes objeto de la retención por los

regímenes pertinentes, con el mismo grado de detalle que el utilizado

en la respectiva solicitud de recupero.

b) Los proveedores informados no se encuentren inscriptos como

responsables del impuesto al valor agregado, a la fecha de emisión del

comprobante.

c) Los proveedores informados integren la base de contribuyentes no confiables.

d) Se compruebe la falta de veracidad de las facturas o documentos equivalentes que respaldan el pedido.

e) El impuesto reintegrable haya sido utilizado mediante otro régimen que permita la acreditación, devolución y/o transferencia.

Asimismo, la aprobación de los montos consignados en la solicitud por

parte del juez administrativo interviniente, se realizará sobre la base

de la consulta a los aludidos sistemas informáticos.

ARTÍCULO 15.- Contra las denegatorias y detracciones practicadas, los

solicitantes podrán interponer el recurso previsto en el artículo 74

del Decreto N° 1.397 del 12 de junio de 1979 y sus modificaciones,

reglamentario de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones.

No obstante lo dispuesto en el párrafo anterior, el solicitante podrá,

con relación a las detracciones, interponer su disconformidad, dentro

de los VEINTE (20) días corridos inmediatos siguientes a la fecha de

notificación de la comunicación indicada en el artículo 16, respecto de

los comprobantes no aprobados.

La interposición de disconformidad estará limitada a que la cantidad de

comprobantes no conformados no exceda de CINCUENTA (50) y en la medida

en que el monto vinculado sujeto a análisis sea inferior al CINCO POR

CIENTO (5%) del monto total que comprende la solicitud.

El recurso y/o la disconformidad que se presente deberá interponerse

ingresando al servicio “SIR Sistema Integral de Recuperos”, “F.8119 -

Solicitud de beneficio IVA empresa de servicios públicos sector

transporte. L.27430, Artículo 93”, seleccionando la opción “Presentar

Disconformidad o Recurso”, según corresponda, y adjuntando el escrito y

las pruebas de las que intente valerse en formato “.pdf”. Como

constancia de la transmisión efectuada el sistema emitirá un acuse de

recibo.

I - RESOLUCIÓN DE LA SOLICITUD

ARTÍCULO 16.- El monto autorizado y, en su caso, el de las detracciones

que resulten procedentes según lo dispuesto en el artículo 14, será

comunicado por esta Administración Federal, dentro de los QUINCE (15)

días hábiles administrativos contados desde la fecha en que la

solicitud presentada resulte formalmente admisible.

La comunicación por la que se informe el monto autorizado y -en su

caso- las detracciones, consignará de corresponder los siguientes datos:

a) El importe del beneficio solicitado.

b) La fecha de admisibilidad formal de la solicitud.

c) Los fundamentos que avalan las detracciones practicadas.

d) El monto del beneficio autorizado.

El plazo establecido en el primer párrafo se extenderá hasta NOVENTA

(90) días hábiles administrativos - contados en la forma dispuesta en

el mencionado párrafo-, cuando como consecuencia de las acciones de

verificación y fiscalización a que se refiere el artículo 33 y

concordantes de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones, se compruebe respecto de las solicitudes ya tramitadas,

la ilegitimidad o improcedencia del crédito fiscal o impuesto facturado

que diera origen al reintegro efectuado.

J - NOTIFICACIONES

ARTÍCULO 17.- Esta Administración Federal notificará al solicitante en su Domicilio Fiscal Electrónico:

a) Los requerimientos aludidos en los artículos 12 y 13.

b) El acto administrativo mencionado en el artículo 16.

c) Los actos administrativos y requerimientos correspondientes a la disconformidad o recurso.

K - UTILIZACIÓN DEL MONTO AUTORIZADO

ARTÍCULO 18.- El monto autorizado será acreditado en el Sistema Cuentas

Tributarias del beneficiario, para ser utilizado de conformidad a las

formas y condiciones previstas en el Anexo I.

L - DESISTIMIENTO DE LA SOLICITUD

ARTÍCULO 19.- El solicitante podrá desistir de la solicitud presentada,

para lo cual deberá identificar la misma ingresando al servicio “SIR

Sistema Integral de Recuperos”, “F.8119 - Solicitud de beneficio IVA

empresa de servicios públicos sector transporte. L.27430, Artículo 93”,

seleccionando la opción “Desistir Solicitud Presentada”.

M - DISPOSICIONES TRANSITORIAS

ARTÍCULO 20.- Los sujetos indicados en el artículo 1°, hasta tanto se

habilite el servicio “SIR Sistema Integral de Recuperos” para la

tramitación del presente beneficio, deberán observar el procedimiento

transitorio dispuesto en el Anexo II.

Las solicitudes tramitadas en esas condiciones deberán complementarse

con el suministro de información adicional, mediante la correspondiente

presentación en los términos del artículo 8°, desde el día 28 de agosto

y hasta el 30 de septiembre de 2020, ambas fechas inclusive.

(Nota Infoleg: por art. 1° de la Resolución General N° 5368/2023 de la AFIP B.O. 12/6/2023 se extiende hasta el 31 de marzo de 2024, inclusive, la

fecha límite para suministrar la información adicional, dispuesta por

el presente párrafo, respecto de los años calendarios 2019 y siguientes, a

los efectos de complementar las solicitudes tramitadas en las

condiciones del Anexo II de ésta norma. Vigencia: a partir del día de su publicación en el Boletín Oficial. Extensiones anteriores: art. 1° de la Resolución General N° 5308/2022 de la AFIP B.O. 29/12/2022; art. 1° de la Resolución General 5240/2022 de la AFIP B.O. 29/7/2022; art. 1° de la Resolución General N° 5121/2021 de la AFIP B.O. 24/12/2021; art. 1° de la Resolución General N° 5051/2021 de la AFIP B.O. 23/8/2021; art. 1° de la Resolución General N° 4979/2021 de la AFIP B.O. 29/4/2021; art. 1° de la Resolución General N° 4899/2021 de la AFIP B.O. 6/1/2021)

En caso de presentaciones efectuadas en los términos del artículo 8°

con solicitudes en trámite según las previsiones del Anexo II, su

admisibilidad formal se establecerá teniendo en cuenta la fecha de la

presentación digital realizada conforme a dicho anexo.

N - DISPOSICIONES GENERALES

ARTÍCULO 21.- Lo establecido en esta resolución general no obsta al

ejercicio de las facultades de esta Administración Federal, para

realizar los actos de verificación, fiscalización y determinación de

las obligaciones a cargo del responsable.

ARTÍCULO 22.- Aprobar los Anexos I

(IF-2020-00421338-AFIP-SGDADVCOAD#SDGCTI) y II (IF-

2020-00421674-AFIP-SGDADVCOAD#SDGCTI) que forman parte de la presente y

el formulario de declaración jurada F. 8119.

ARTÍCULO 23.- Las disposiciones de esta resolución general entrarán en

vigencia el día siguiente al de su publicación en el Boletín Oficial y

resultarán de aplicación para las solitudes que se efectúen desde ese

mismo día, así como para aquellas que a dicha fecha se encuentren en

trámite.

El servicio “SIR - Sistema Integral de Recuperos”, para generar el

formulario de declaración jurada “F. 8119 - Solicitud de beneficio IVA

empresa de servicios públicos sector transporte. L.27430, Artículo 93”

se encontrará disponible en el sitito “web” institucional a partir del

28 de agosto de 2020, inclusive.

ARTÍCULO 24.- Comuníquese, dése a la Dirección Nacional del Registro

Oficial para su publicación en el Boletín Oficial y archívese. Mercedes

Marco del Pont

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 17/07/2020 N° 27756/20 v. 17/07/2020

(Nota Infoleg: Los anexos referenciados en la presente norma han sido extraídos de la edición web de Boletín Oficial)

ANEXO I (Artículo 18)

FORMAS Y/O CONDICIONES PARA LA UTILIZACIÓN DEL MONTO AUTORIZADO

A - ACREDITACIÓN. CANCELACIÓN DE DEUDAS POR IMPUESTOS PROPIOS

El importe del beneficio impositivo acreditado en el Sistema Cuentas

Tributarias podrá utilizarse para la cancelación de las deudas que

mantenga el solicitante por los impuestos propios, cuya aplicación,

percepción y fiscalización se encuentren a cargo de esta Administración

Federal, con las limitaciones establecidas en el cuarto párrafo del

segundo artículo sin número incorporado a continuación del artículo 24

de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus

modificaciones.

Las deudas se considerarán canceladas al momento de requerir la

compensación. Para ello, se deberá ingresar en el Sistema Cuentas

Tributarias, aprobado por la Resolución General N° 2.463 y sus

complementarias, al menú "Transacciones", opción "Compensación" y

seleccionar el régimen correspondiente.

B - DEVOLUCIÓN

El importe del beneficio impositivo acreditado en el Sistema Cuentas

Tributarias podrá solicitarse en devolución cuando se cumplan los

siguientes requisitos:

a) Se haya declarado una Clave Bancaria Uniforme (CBU) en el Registro

de Claves Bancarias Uniformes, creado por la Resolución General Nº

2.675, sus modificatorias y complementarias.

b) No se registren deudas líquidas y exigibles con este Organismo.

c) No existan incumplimientos en la presentación de declaraciones

juradas determinativas y/o informativas por los períodos fiscales no

prescriptos.

Para efectuar la solicitud de devolución, se deberá acceder al Sistema

de Cuentas Tributarias, ingresar al menú “Regímenes Especiales”, opción

“Devoluciones” y seleccionar el acto administrativo por el que

solicitará la devolución.

El respectivo pago se hará efectivo dentro de los QUINCE (15) días

hábiles administrativos inmediatos siguientes a la fecha en la que el

contribuyente hubiera efectuado dicha opción, a través de transferencia

bancaria en la cuenta cuya Clave Bancaria Uniforme (CBU) fuera

denunciada por el beneficiario en el “Registro de Claves Bancarias

Uniformes”.

El importe solicitado en devolución no devengará intereses a favor del

contribuyente entre la fecha de registración de la aprobación del

crédito en el Sistema de Cuentas Tributarias y la fecha en la que se

solicita la devolución de acuerdo con el presente apartado.

C - TRANSFERENCIA A TERCEROS

El importe del beneficio impositivo acreditado en el Sistema Cuentas

Tributarias podrá solicitarse en transferencia a terceros cuando se

cumplan los siguientes requisitos:

a) No se registren deudas líquidas y exigibles.

b) No existan incumplimientos en la presentación de declaraciones

juradas determinativas y/o informativas por los períodos fiscales no

prescriptos.

Para efectuar la solicitud de transferencia, se deberá ingresar dentro

del Sistema de Cuentas Tributarias en el menú “Regímenes Especiales”,

opción “Transferencias” y seleccionar el acto administrativo por el que

solicitará la transferencia del crédito, debiendo informar también los

datos de los cesionarios a favor de los cuales solicite la cesión de

los importes susceptibles de transferencia.

La solicitud de transferencia no devengará intereses a favor del contribuyente.

Los importes a ser transferidos deberán ser aceptados por los

respectivos cesionarios en el mismo sistema y podrán ser aplicados, por

éstos, únicamente para cancelar sus obligaciones impositivas mediante

el procedimiento establecido en el Apartado A. Una vez aceptado, el

importe transferido será acreditado en el Sistema Cuentas Tributarias

del cesionario.

El cesionario deberá ingresar en el menú “Regímenes Especiales” del

referido sistema, opción “Transferencias Recibidas” y confirmar, según

el caso, la aceptación o rechazo de la misma.

D - DISPOSICIONES COMUNES

Como comprobante de cada solicitud de los apartados anteriores, el

Sistema Cuentas Tributarias emitirá el acuse de recibo respectivo.

Posteriormente, el mencionado sistema efectuará controles de integridad

a la solicitud y el resultado de los mismos podrá ser consultado

ingresando al menú “Consultas”, opción “Estado de Transacciones”.

Cuando se hubiera efectivizado en la cuenta bancaria del contribuyente

una devolución realizada en exceso, corresponderá la restitución del

importe devuelto en exceso con más los accesorios que correspondan

desde la fecha de acreditación en su cuenta bancaria.

La mencionada restitución deberá efectuarse mediante Volante

Electrónico de Pago (VEP) en el que se indicará el régimen y el período

fiscal al que corresponde el crédito reintegrado en exceso,

discriminando los importes que correspondan al capital devuelto

(incluye el crédito reintegrable devuelto más los intereses a favor del

contribuyente que se le hubieran depositado), intereses resarcitorios,

intereses punitorios y/o intereses capitalizables, según corresponda.

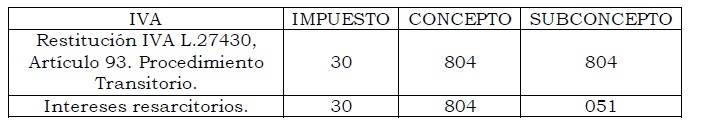

Para ello, se utilizarán los siguientes códigos:

En caso de utilización indebida del crédito reintegrable para la

cancelación de deudas por los impuestos propios, esta Administración

Federal procederá a rechazar la cancelación efectuada e iniciar las

pertinentes gestiones administrativas y/o judiciales tendientes al

cobro de las obligaciones adeudadas.

En el supuesto de una transferencia en exceso a un tercero, procederá

el rechazo de las solicitudes de compensaciones en exceso que dicho

tercero haya efectuado.

IF-2020-00421338-AFIP-SGDADVCOAD#SDGCTI

ANEXO II (Artículo 20)

PROCEDIMIENTO TRANSITORIO

A - SOLICITUD DEL BENEFICIO

A los fines de tramitar el beneficio y obtener la pre-autorización para

utilizar el monto solicitado, los sujetos aludidos en el artículo 1°

deberán presentar con carácter de declaración jurada a través del

servicio con Clave Fiscal denominado “Presentaciones Digitales” en los

términos de la Resolución General N° 4.503, seleccionando el tipo de

trámite “Solicitud de beneficio IVA empresa de servicios públicos

sector transporte”, la información que se detalla seguidamente:

a) Año calendario por el cual solicita el beneficio.

b) Manifestar no encontrarse comprendidos en ninguna de las situaciones mencionadas en el artículo 3°.

c) Indicar el importe del beneficio solicitado -discriminando, en su

caso, el monto por acreditación, devolución y/o transferencia-, y

adjuntar un informe en formato “.pdf” extendido por contador público

independiente, con el alcance previsto en el artículo 8°, en el que

consten los saldos técnicos en el impuesto al valor agregado vinculados

al régimen por mes de imputación en la declaración jurada del IVA,

correspondientes al año calendario por el que se solicita el beneficio,

y el detalle de proveedores de bienes y servicios, informando para cada

uno de ellos, total de comprobantes emitidos, total de importe neto

facturado, total de IVA facturado y total de IVA destinado al régimen.

El referido informe deberá contar con la firma del profesional

interviniente, certificada por el consejo profesional o, en su caso,

entidad en la que se encuentre matriculado. Los papeles de trabajo

correspondientes al informe emitido deberán conservarse a disposición

de este Organismo.

La presentación a través del servicio “Presentaciones Digitales”

implicará haber detraído del saldo técnico a favor de la última

declaración jurada del impuesto al valor agregado vencida a la fecha de

la solicitud, el monto por el cual se solicita el beneficio.

A tal fin, se deberá utilizar el programa aplicativo del gravamen cuya versión se precisa en el artículo 10.

B – PRESENTACIONES RECTIFICATIVAS E INTERVENCIÓN DEL JUEZ ADMINISTRATIVO

Las presentaciones de solicitudes rectificativas se efectuarán a través

del servicio denominado “SIR - Sistema Integral de Recuperos”

contemplando las disposiciones contenidas en el artículo 11.

Asimismo, cuando corresponda la intervención del juez administrativo,

esta se realizará de conformidad con lo establecido en los artículos 12

a 13.

C - RESOLUCIÓN DE LAS SOLICITUDES

Dentro de los CUARENTA (40) días hábiles administrativos contados desde

la fecha en que la solicitud presentada resulte formalmente admisible y

se cuente con la correspondiente intervención del Ministerio de

Transporte remitiendo la información detallada en el artículo 5°, el

juez administrativo competente emitirá una comunicación indicando el

monto pre-autorizado del beneficio de acreditación, devolución y/o

transferencia del impuesto al valor agregado, y en su caso el de las

detracciones que resulten procedentes, en función de la información

ministerial recibida y/o de las inconsistencias que surjan como

resultado de las verificaciones practicadas, tales como:

a) Los créditos fiscales que forman parte de la solicitud se

correspondan con proveedores que no se encuentren registrados como

responsables inscriptos en el impuesto al valor agregado, a la fecha de

emisión del comprobante o integren la base de contribuyentes no

confiables.

b) Se verifiquen errores en los traslados de saldos de impuesto al

valor agregado en el período objeto de la solicitud, a partir del

primer período de cómputo de los comprobantes informados.

La mencionada comunicación será notificada al beneficiario mediante

alguna de las formas establecidas en el artículo 100 de la Ley N°

11.683, texto ordenado en 1998 y sus modificaciones, y consignará, de

corresponder, los siguientes datos:

1) El importe del beneficio de acreditación, devolución y/o transferencia del impuesto al valor agregado solicitado.

2) La fecha de admisibilidad formal de la solicitud.

3) Los fundamentos que avalan las detracciones practicadas.

4) El importe del beneficio, discriminando los montos de acreditación, devolución y/o transferencia pre-autorizado.

Contra las detracciones practicadas se podrá interponer el recurso

previsto en el artículo 74 del Decreto N° 1.397/79 y sus

modificatorios, reglamentario de la Ley N° 11.683, texto ordenado en

1998 y sus modificaciones.

D - UTILIZACIÓN DEL BENEFICIO PRE-AUTORIZADO

El monto pre-autorizado para acreditación se encontrará disponible en

el Sistema Cuentas Tributarias del beneficiario, para su utilización.

En caso de devoluciones, el importe pre-autorizado será acreditado

directamente en la Clave Bancaria Uniforme (CBU) informada previamente

por el beneficiario.

De tratarse de transferencias a terceros, el cedente deberá -por cada

cesionario a favor del cual solicite la transferencia del monto

pre-autorizadoa través del servicio “Presentaciones Digitales”

informar: Apellido y nombres, denominación o razón social, Clave Única

de Identificación Tributaria (CUIT), domicilio, teléfono, correo

electrónico de contacto y monto objeto de la transferencia. Idéntica

obligación de individualización tendrá cada cesionario respecto del

cedente.

E – OTRAS DISPOSICIONES

De no cumplirse con el suministro de la información adicional

mencionado en el segundo párrafo del artículo 20, el beneficio

pre-autorizado deberá reintegrarse con sus respectivos intereses o la

tramitación transitoria en curso será archivada, según corresponda.

El mencionado reintegro también procederá cuando el beneficio aprobado

en los términos del artículo 16 resulte menor al determinado conforme

el Apartado C de este anexo.

Las citadas restituciones se efectuarán mediante Volante Electrónico de

Pago (VEP) de acuerdo con la Resolución General N° 1.778, sus

modificatorias y complementarias, utilizando los siguientes códigos:

IF-2020-00421674-AFIP-SGDADVCOAD#SDGCTI