Resolución 21/2021

RESOL-2021-21-APN-SPYMEYE#MDP

Ciudad de Buenos Aires, 15/04/2021

VISTO el Expediente N° EX-2021-30972273- -APN-DGD#MDP, la Ley Nº 24.467

y sus modificaciones, el Decreto Nro. 699 de fecha 25 de julio de 2018

y la Resolución N° 455 de fecha 26 de julio de 2018 de la ex SECRETARÍA

DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES del ex MINISTERIO

DE PRODUCCIÓN, y

CONSIDERANDO:

Que la Ley N° 24.467 y sus modificaciones tiene por objeto promover el

crecimiento y desarrollo de las pequeñas y medianas empresas impulsando

para ello políticas de alcance general a través de la creación de

nuevos instrumentos de apoyo y la consolidación de los ya existentes.

Que por el Artículo 32 de la citada ley fue creada la figura de la

Sociedad de Garantía Recíproca, con el objeto de facilitar a las

Pequeñas y Medianas Empresas el acceso al crédito.

Que de acuerdo a lo previsto en el Artículo 33 de la citada norma el

objeto social principal de las sociedades de garantía recíproca será el

otorgamiento de garantías a sus socios partícipes y a terceros mediante

la celebración de contratos regulados en dicha ley.

Que mediante la Ley N° 27.444, entre otras cuestiones, fue modificado

el marco normativo que rige al Sistema de Sociedades de Garantía

Recíproca.

Que con la Ley N° 27.444 se promueve el funcionamiento dinámico y

eficaz de la gestión pública, a fin de incentivar la inversión, la

productividad, el empleo y la inclusión social, mediante la eliminación

y simplificación normativa de diversos regímenes para brindar una

respuesta rápida y transparente a los requerimientos del ciudadano y de

las empresas para el ejercicio del comercio, el desarrollo de la

industria y la actividad agroindustrial.

Que mediante el Decreto Nº 699 de fecha 27 de julio de 2018 fue

reglamentada la citada Ley N° 24.467 y sus modificaciones en lo

referente a las Sociedades de Garantía Recíproca, las mismas tuvieron

como objetivo modernizar, simplificar y ampliar el ámbito de aplicación

de las Sociedades de Garantía Recíproca, con el fin de lograr un

aumento de la productividad y el crecimiento exponencial del sistema de

garantías.

Que la Resolución N° 391 de fecha 11 de agosto de 2016 del ex

MINISTERIO DE PRODUCCIÓN y sus modificaciones, se designó a la ex

SECRETARIA DE LOS EMPRENDEDORES Y DE LA PEQUEÑA Y MEDIANA EMPRESA del

ex MINISTERIO DE PRODUCCIÓN como Autoridad de Aplicación del Régimen de

Sociedades de Garantía Recíproca.

Que por el Decreto N° 50 de fecha 19 de diciembre de 2019 y sus

modificatorios, se aprobó el Organigrama de Aplicación de la

Administración Nacional centralizada hasta nivel de Subsecretaría y sus

respectivos objetivos, entre los que se encuentran los correspondientes

al MINISTERIO DE DESARROLLO PRODUCTIVO, y en particular a la SECRETARÍA

DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES asignándole la

facultad de entender en la aplicación de las Leyes N°24.467, Nº 25.300,

Nº 25.872, Nº 27.264 y Nº 27.349, sus modificatorias y complementarias,

en cuanto sea Autoridad de Aplicación de las mismas.

Que a través del Decreto N° 891 de fecha 1 de noviembre de 2018 fueron

aprobadas las “Buenas Prácticas en Materia de Simplificación”,

aplicables para el funcionamiento del Sector Público Nacional, para el

dictado de la normativa y sus regulaciones.

Que por su parte, mediante la Resolución Nº 455 de fecha 26 de julio de

2018 de la ex SECRETARÍA DE LOS EMPRENDEDORES Y DE LA PEQUEÑA Y MEDIANA

EMPRESA del ex MINISTERIO DE PRODUCCIÓN, se aprobaron las “Normas

Generales del Sistema de Sociedades de Garantías Recíprocas”, dejándose

sin efecto la anterior regulación aprobada por la Resolución N° 212 de

fecha 28 de noviembre de 2013 de la ex SECRETARÍA DE LA PEQUEÑA Y

MEDIANA EMPRESA Y DESARROLLO REGIONAL del ex MINISTERIO DE INDUSTRIA.

Que, posteriormente, se efectuaron diversas modificaciones a las

citadas “Normas Generales del Sistema de Sociedades de Garantías

Recíprocas” mediante las Resoluciones Nros. 160 de fecha 28 de

septiembre de 2018, 146 de fecha 26 de febrero de 2019, 256 de fecha 31

de mayo de 2019, 314 de fecha 19 de julio de 2019, 383 de fecha 3 de

septiembre de 2019, y 464 de fecha 29 de octubre de 2019, todas ellas

de la ex SECRETARÍA DE EMPRENDEDORES Y DE LA PEQUEÑA Y MEDIANA EMPRESA

del ex MINISTERIO DE PRODUCCIÓN.

Que, en la nueva gestión de gobierno las mencionadas “Normas Generales

del Sistema de Sociedades de Garantías Recíprocas” fueron modificadas

por la Resolución N° 99 de fecha 5 de octubre de 2020 de la SECRETARÍA

DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES, del MINISTERIO DE

DESARROLLO PRODUCTIVO.

Que, por medio del Artículo 7° del Decreto de Necesidad y Urgencia N°

326/20 se modificó el Artículo 72 de la Ley Nº 24.467 y sus

modificaciones, autorizándose la celebración de contratos de garantía

recíproca mediante instrumentos particulares no firmados.

Que esta alternativa fue reglamentada luego por medio de la Resolución

N° 50 de fecha 15 de abril de 2020 de la SECRETARÍA DE LA PEQUEÑA Y

MEDIANA EMPRESA Y LOS EMPRENDEDORES, del MINISTERIO DE DESARROLLO

PRODUCTIVO.

Que, tal como surge de los considerandos precedentes, el marco

regulatorio aplicable a las Sociedades de Garantía Recíproca ha sufrido

muchos cambios desde la reforma normativa de la Ley N° 27.444.

Que, habiendo transcurrido casi TRES (3) años desde el dictado de la

Resolución N° 455/18 de la ex SECRETARÍA DE LA PEQUEÑA Y MEDIANA

EMPRESA Y LOS EMPRENDEDORES, se entiende oportuno y pertinente el

dictado de un nuevo plexo normativo que reemplace el anterior, y que

incluya modificaciones tanto de forma como de fondo al marco

regulatorio vigente, derogando las “Normas Generales del Sistema de

Sociedades de Garantía Recíproca” vigentes hasta la fecha.

Que, además, las modificaciones que se incluyen, tienen en cuenta los

cambios económicos coyunturales que afectan el país, y los profundos

cambios suscitados en el entramado productivo, del cual el sistema de

garantías para Micro, Pequeñas y Medianas Empresas forma parte, a raíz

de la pandemia por el Coronavirus COVID-19.

Que, sin perjuicio de la necesidad de continuar analizando y evaluando

el Sistema y de promover nuevos cambios normativos en el futuro, es

pertinente aprobar las nuevas “Normas Generales del Sistema de

Sociedades de Garantía Recíproca”, conforme los lineamientos y detalles

que surgen del Informe IF-2021-30883711-APN-DNFP#MDP.

Que, en este contexto, corresponde a esta Autoridad de Aplicación

adecuar el marco jurídico aplicable al sistema de Sociedades de

Garantía Recíproca.

Que las normas que por la presente se aprueban, además de optimizar los

criterios de economía, eficiencia y eficacia, a fin de fomentar el

desarrollo del Sistema mediante la simplificación de los procedimientos

requeridos por la entidad regulatoria, tiene como objetivo mejorar las

condiciones de acceso al financiamiento de las Micro, Pequeñas y

Medianas Empresas que desarrollan actividades en el país, y promover el

incremento sustancial no de las garantías otorgadas pero,

especialmente, de las Micro, Pequeñas y Medianas Empresas asistidas.

Que, además, corresponde incorporar en este plexo normativo lo

dispuesto en la Resolución N° 99/20 de la SECRETARÍA DE LA PEQUEÑA Y

MEDIANA EMPRESA Y LOS EMPRENDEDORES mediante la cual se implementó como

medida transitoria la restricción para las Sociedades de Garantía

Recíproca de realizar inversiones en moneda extranjera en los

instrumentos y modalidades previstas en los incisos d), g), j) y f) del

artículo 22 del Anexo de la Resolución N° 455/18 de la ex SECRETARÍA DE

LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES, la reducción del

plazo de QUINCE (15) días previsto en el inciso k) del Artículo 22,

quedando reducido a TRES (3) días para operaciones de depósito en

moneda extranjera y adicionalmente se dispuso que durante la vigencia

de la Disposición Transitoria los límites previstos en los distintos

instrumentos permitidos del Artículo 22, se consideran incrementados en

un CINCUENTA POR CIENTO (50 %).

Que, en ese sentido, corresponde ampliar la vigencia de dicha

Disposición Transitoria hasta el día 30 de septiembre del 2021.

Que, por otra parte, y para mantener todas las normas reglamentarias en

un solo ordenamiento legal, corresponde incorporar a las “Normas

Generales del Sistema de Sociedades de Garantía Recíproca”, lo

dispuesto por la Resolución N° 50/20 de la SECRETARÍA DE LA PEQUEÑA Y

MEDIANA EMPRESA Y LOS EMPRENDEDORES, por medio de la cual se autorizó

la celebración de contratos de garantía recíproca mediante instrumentos

particulares no firmados, y se reglamentó su uso.

Que, en consecuencia, corresponde derogar la Resolución N° 455/18 de la

ex SECRETARÍA DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES, y la

Resolución N° 50/20 de la SECRETARÍA DE LA PEQUEÑA Y MEDIANA EMPRESA Y

LOS EMPRENDEDORES, y dictar la nueva normativa que regule el sistema de

Sociedades de Garantía Recíproca.

Que la Dirección General de Asuntos Jurídicos del MINISTERIO DE

DESARROLLO PRODUCTIVO ha tomado la intervención de su competencia.

Que la presente medida se dicta en virtud de las competencias

establecidas en el Artículo 81 de la Ley Nº 24.467 y sus

modificaciones, y en el Decreto N° 50/19 y sus modificatorios

Por ello,

EL SECRETARIO DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES

RESUELVE:

ARTÍCULO 1°.- Deróganse las Resoluciones Nros. 455 de fecha 26 de julio

de 2018, 160 de fecha 28 de septiembre de 2018, 146 de fecha 26 de

febrero de 2019, 256 de fecha 31 de mayo de 2019, 314 de fecha 19 de

julio de 2019, 383 de fecha 3 de septiembre de 2019 y 464 de fecha 29

de octubre de 2019, todas ellas de la ex SECRETARÍA DE EMPRENDEDORES Y

DE LA PEQUEÑA Y MEDIANA EMPRESA del ex MINISTERIO DE PRODUCCIÓN, y 50

de fecha 15 de abril de 2020 y 99 de fecha 5 de octubre de 2020, ambas

de la SECRETARÍA DE LA PEQUEÑA Y MEDIANA EMPRESA Y LOS EMPRENDEDORES

del MINISTERIO DE DESARROLLO PRODUCTIVO.

ARTÍCULO 2°.- Apruébanse las “Normas Generales del Sistema de

Sociedades de Garantías Recíprocas” que, como Anexo

(IF-2021-30930238-APN-DRSGR#MDP), forma parte integrante de la presente

resolución.

ARTÍCULO 3°.- La presente medida entrará en vigencia a partir del

primer día hábil siguiente al de su publicación en el Boletín Oficial.

ARTÍCULO 4°.- Comuníquese, publíquese, dése a la DIRECCIÓN NACIONAL DEL

REGISTRO OFICIAL y archívese.

Guillermo Merediz

NOTA: El/los Anexo/s que integra/n este(a) Resolución se publican en la

edición web del BORA -www.boletinoficial.gob.ar-

e. 16/04/2021 N° 24009/21 v. 16/04/2021

(Nota

Infoleg:

Los anexos referenciados en la presente norma han sido extraídos de la

edición web de Boletín Oficial.)

ANEXO

"NORMAS GENERALES DEL SISTEMA DE SOCIEDADES DE GARANTÍAS RECÍPROCAS"

CAPÍTULO I. DISPOSICIONES GENERALES

ARTÍCULO 1.- DEFINICIONES.

A los efectos de la presente medida se entenderá por:

“ARCA”: AGENCIA DE RECAUDACIÓN Y CONTROL ADUANERO (ARCA), entidad

autárquica actuante en la órbita del MINISTERIO DE ECONOMÍA.

“Agentes Registrados”: Personas humanas y/o jurídicas autorizadas por

la Comisión Nacional de Valores para su inscripción dentro de los

registros correspondientes creados por la citada comisión, para abarcar

las actividades de negociación, de colocación, distribución, corretaje,

liquidación y compensación, custodia y depósito colectivo de valores

negociables, las de administración y custodia de productos de inversión

colectiva y todas aquellas que, a criterio de la Comisión Nacional de

Valores, corresponda registrar para el desarrollo del mercado de

capitales en los términos de la Ley N° 26.831 y sus modificatorias.

“Apalancamiento (Neto)”: Es el cociente entre el “Saldo Neto de

Garantías Vigentes” y el “Fondo de Riesgo Disponible”.

“Apalancamiento (Bruto)”: Es el cociente entre el “Saldo Bruto de

Garantías Vigentes” y el “Fondo de Riesgo Disponible”.

“Autoridad de Aplicación”: Es la SECRETARÍA DE LA PEQUEÑA Y MEDIANA

EMPRESA, EMPRENDEDORES Y ECONOMÍA DEL CONOCIMIENTO del MINISTERIO DE

ECONOMÍA o el organismo que en el futuro la reemplace.

“BCRA”: Es el BANCO CENTRAL DE LA REPÚBLICA ARGENTINA.

“Certificado PyME”: Es el certificado que otorga la SECRETARÍA DE LA

PEQUEÑA Y MEDIANA EMPRESA, EMPRENDEDORES Y ECONOMÍA DEL CONOCIMIENTO

del MINISTERIO DE ECONOMÍA, o la autoridad que en el futuro la

reemplace, de conformidad con lo establecido en la Resolución N° 220 de

fecha 12 de abril de 2019 de la ex SECRETARÍA DE EMPRENDEDORES Y DE LA

PEQUEÑA Y MEDIANA EMPRESA del ex MINISTERIO DE PRODUCCIÓN Y TRABAJO,

sus modificatorias y/o las que en el futuro la reemplace.

“CNV”: Es la COMISIÓN NACIONAL DE VALORES.

“C.U.I.T.”: Clave Única de Identificación Tributaria.

“Custodios”: Son las entidades financieras encargadas de la custodia de

los activos del Fondo de Riesgo, las cuales se rigen por la Ley de

Entidades Financieras N° 21.526 y se encuentran inscriptas como Agentes

de Custodia de Productos de Inversión Colectiva (ACPIC) ante la CNV

bajo la categoría de Sociedad Depositaria.

“DRSGR” o la “Dirección”: Es la Dirección del Régimen de Sociedades de

Garantía Recíproca.

“Dirección Nacional”: Es la Dirección Nacional de Financiamiento PyME o

la que en el futuro la reemplace.

“Entidad Financiera”: Entidades privadas o públicas oficiales o mixtas-

de la Nación, de las provincias o municipalidades que realicen

intermediación habitual entre la oferta y la demanda de recursos

financieros, comprendidas en el inciso a) del Artículo 2° de la Ley N°

21.526 - Ley de Entidades Financieras.

“FAE”: Fondo de Afectación Específica.

“Financiera Tecnológica” o “Fintech”: Aquellas empresas de desarrollo y

provisión de servicios para la actividad financiera basados en

tecnología y/o servicios de pago electrónico.

“FoGAr”: Es el Fondo de Garantías Argentino, creado por la Ley N°

25.300 como un fideicomiso financiero y de administración en los

términos del Artículo 1666 y siguientes del Código Civil y Comercial de

la Nación.

“Fondo de Riesgo Autorizado”: es el importe máximo del Fondo de Riesgo

que fue autorizado por la Autoridad de Aplicación o la Dirección del

Régimen de Sociedades de Garantía Recíproca.

“Fondo de Riesgo Contingente”: es el resultado de la sumatoria de los

importes correspondientes a las garantías honradas, menos los recuperos

que por dicho concepto hubiera efectuado la Sociedad de Garantía

Recíproca, menos los incobrables y los importes que hubieran sido

trasladados al pasivo en virtud del procedimiento establecido en el

Artículo 28 del presente Anexo (Deuda proporcional asignada).

“Fondo de Riesgo Disponible”: es el resultado de la sumatoria de todos

aquellos aportes existentes en el Fondo de Riesgo de la SGR, menos los

retiros efectuados por los Socios Protectores y el Fondo de Riesgo

Contingente.

“Fondo de Riesgo Total Computable”: es el resultado de la sumatoria del

Fondo de Riesgo Disponible y el Fondo de Riesgo Contingente.

“Fondo de Riesgo a Valor de Mercado”: es el Fondo de Riesgo Disponible

más los rendimientos que son el resultado o variación del valor de

mercado por la colocación de los recursos que conforman el Fondo de

Riesgo invertido en los activos enumerados en el Artículo 22 del

presente Anexo.

“Garantía Sindicada”: Aquella garantía en la cual resultan garantes más

de una Sociedad de Garantía Recíproca, o una o varias de éstas junto

con uno o varios fondos de garantía público de carácter nacional o

provincial, en virtud de un contrato que regula las responsabilidades

individuales.

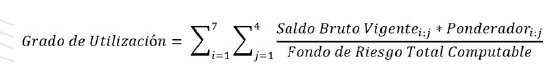

“Grado de Utilización del Fondo de Riesgo”: es el cociente resultante

de dividir la sumatoria del resultado final diario del “Saldo Bruto de

Garantías Vigentes” ponderado por la sumatoria del resultado final

diario del Fondo de Riesgo Total Computable, sin contabilizar para el

cálculo de este último aquellos aportes realizados de conformidad con

lo previsto según el inciso 5 del Artículo 16 y según el Artículo 17

del presente Anexo y sus correspondientes retiros.

“Interesados”: Son aquellas Personas Humanas o Jurídicas interesadas en

constituir una Sociedad de Garantía Recíproca y que inician el trámite

de autorización para funcionar.

“Ley”: Significa la Ley N° 24.467 y sus modificaciones.

“MiPyMEs”: Son las empresas que cuentan con Certificado MiPyME vigente

en los términos de la Resolución N° 220/19 de la ex SECRETARÍA DE

EMPRENDEDORES Y DE LA PEQUEÑA Y MEDIANA EMPRESA, sus modificatorias y/o

las que en el futuro la reemplacen.

“MiPyMEs Lideradas por Mujeres”: Refiere a las mujeres que encuadren

como MiPyME y las personas jurídicas que encuadren como MIPyMEs y

cumplan con una de las siguientes condiciones: (i) una o más mujeres

detenten la titularidad de, por lo menos, el CINCUENTA Y UNO POR CIENTO

(51 %) de la composición accionaria o de cuotas, o (ii) cuando detenten

el VEINTICINCO POR CIENTO (25 %) o más de la titularidad de la

composición accionaria o de cuotas, pero una o más mujeres estén

designadas por el órgano de gobierno o el de administración en un

puesto jerárquico con voto en la toma de decisiones.

“MiPyME vigente”: Es una MiPyME que cuenta con Saldo Bruto de Garantías

Vigentes mayor a cero.

“Mora Total”: Es el valor nominal del total de las garantías en mora.

“Nueva MiPyME Asistida”: Es una MiPyME que recibe un aval en el Sistema

de SGR por primera vez sin haber sido asistida por una SGR en los

últimos TRES (3) años anteriores a la fecha del nuevo aval. Cuando una

“Nueva MiPyME Asistida” en los términos detallados anteriormente, sea

asistida por DOS (2) o más SGR en el mismo mes, la misma será

considerada como “Nueva MiPyME Asistida” para todas las SGR que la

asistan en ese periodo.

“Normas Generales del Sistema de Sociedades de Garantías Recíprocas”:

Es el presente cuerpo normativo, y sus modificaciones, incluidos sus

Anexos.

“ON PYME”: Obligaciones Negociables emitidas en el marco del “RÉGIMEN

PYME CNV GARANTIZADA” establecido por la Resolución General N° 696 de

fecha 15 de junio de 2017 de la CNV.

“Porcentaje de Mora”: Es el saldo total de mora dividido por el “Saldo

Bruto de Garantías Vigentes” definido en el presente artículo.

“Preferida A”: Es la calificación obtenida en los términos del Texto

Ordenado de las Normas sobre Garantías aprobadas por Comunicación “A”

2932 de fecha 9 de junio de 1999 de dicho organismo, y sus

modificatorias y complementarias.

“Régimen Informativo”: refiere al régimen informativo establecido en el

Artículo 35 del presente Anexo.

“Representante”: Es la Persona Humana que actúa en nombre de los

Interesados, con facultades suficientes para realizar los trámites

previstos en la presente normativa.

“Resolución SEPYME N° 220/19”: significa la Resolución N° 220/19 de la

ex SECRETARÍA DE EMPRENDEDORES Y DE LA PEQUEÑA Y MEDIANA EMPRESA y sus

modificatorias y/o las que en el futuro la reemplacen.

“Saldo Bruto de Garantías Vigentes”: Resultado de la sumatoria de i) y

ii), menos iii), conforme se definen seguidamente:

i. Los importes correspondientes al capital total de cada obligación

principal de crédito garantizado, en aquellos créditos que utilicen

sistema francés o alemán de amortización.

ii. Los importes correspondientes al capital y los intereses en

aquellos créditos en que, por su naturaleza, dichos conceptos no estén

diferenciados en el instrumento constitutivo de la obligación, tales

como, pero sin limitación, cheques de pago diferido, préstamos

amortizables a la finalización en un sólo pago, créditos comerciales.

iii. Los pagos que, en cumplimiento de las obligaciones del crédito,

haya efectuado el obligado principal, sea el Socio Partícipe o un

Tercero, la Sociedad de Garantía Recíproca u otro tercero, interesado o

no.

“Saldo Neto de Garantías Vigentes”: Resultado de la sumatoria de i) y

ii), menos iii) conforme se definen seguidamente:

i. Los importes correspondientes al capital total de cada obligación

principal de crédito garantizado por el monto que no cuente con

reafianzamiento, en aquellos créditos que utilicen sistema francés o

alemán de amortización.

ii. Los importes correspondientes al capital y los intereses por los

montos que no cuenten con reafianzamiento, por su naturaleza el capital

y los intereses no se hallen diferenciados en el instrumento

constitutivo de la obligación, tales como, pero sin limitación, cheques

de pago diferido, préstamos amortizables a la finalización en un solo

pago, créditos comerciales.

iii. Los pagos que al respecto y en dichos conceptos haya efectuado el

socio Partícipe, Tercero, la Sociedad de Garantía Recíproca u otro

tercero interesado o no.

“Secretaría” o “SEPYME”: Es la SECRETARÍA DE LA PEQUEÑA Y MEDIANA

EMPRESA, EMPRENDEDORES Y ECONOMÍA DEL CONOCIMIENTO del MINISTERIO DE

ECONOMÍA o la que en el futuro la reemplace.

“SGR”: Son las Sociedades de Garantía Recíproca, tanto en singular como

plural.

“SGR Originante”: Es la Sociedad de Garantía Recíproca que solicita a

otra SGR, o a Fondo de Afectación Específica, el otorgamiento de una

Garantía Sindicada para un Socio Partícipe de aquella o para un Tercero.

“Socio Partícipe”: Son aquellas MiPyMEs que reúnan las condiciones que

se determinan en el Capítulo III del presente Anexo.

“Socio Protector”: Todas aquellas personas humanas o jurídicas,

públicas o privadas, nacionales o extranjeras, que realicen aportes al

capital social y al fondo de riesgo de una o más SGR, en las

condiciones previstas en la normativa vigente.

“Subsecretaría”: Es la SUBSECRETARÍA DE LA PEQUEÑA Y MEDIANA EMPRESA de

la SECRETARÍA DE LA PEQUEÑA Y MEDIANA EMPRESA, EMPRENDEDORES Y ECONOMÍA

DEL CONOCIMIENTO del MINISTERIO DE ECONOMÍA o la que en el futuro la

reemplace.

“TAD”: Es la Plataforma de Trámites a Distancia, implementada por el

Decreto N° 1.063 de fecha 4 de octubre de 2016 y sus modificatorias.

“Tercero”: Es aquella MiPyME que obtiene una garantía de una SGR sin

ser Socio Partícipe.

“UVA” o “UVAs”: se refiere, en singular o plural, a la Unidad de Valor

Adquisitivo actualizable por “CER” - Ley N° 25.827 (“UVA”).”

“Valor Total del Fondo de Riesgo”: Es el resultado de la sumatoria de

todos los conceptos establecidos en el Artículo 46 de la Ley.

(Artículo sustituido por art. 1° de la Resolución N° 56/2025 de la Secretaría de la Pequeña y Mediana Empresa, Emprendedores y

Economía del Conocimiento B.O. 3/4/2025.

Vigencia: a partir de la

fecha de su dictado.)

ARTÍCULO 2°.- OBJETO DE LAS SGR.

Las SGR tendrán por objeto el otorgamiento de garantías a MiPyMEs, sean

éstas Socios Partícipes o Terceros.

Asimismo, podrán brindar a sus socios asesoramiento técnico, económico

y financiero, en forma directa o a través de terceros contratados a tal

fin.

ARTÍCULO 3° - NORMATIVA APLICABLE.

Las SGR se rigen por las disposiciones de la Ley, el Decreto, la

Resolución SEPYME N° 220/19, la presente medida, y demás normativa que

a tales efectos dicte la Autoridad de Aplicación.

Los parámetros para evaluar el encuadramiento MiPyME, al igual que las

relaciones de vinculación y control serán los determinados por la

Resolución SEPYME N° 220/19.

Subsidiariamente, se aplicarán las disposiciones de la Ley Nacional de

Procedimientos Administrativos N° 19.549 y el Reglamento de

Procedimientos Administrativos, Decreto N° 1.759/72, T.O. 2017.

ARTÍCULO 4°.- NÚMERO MÍNIMO DE SOCIOS PARTÍCIPES.

Las SGR deberán contar con un mínimo de DIEZ (10) Socios Partícipes.

ARTÍCULO 5°- PRESENTACIÓN DE DOCUMENTACIÓN.

Todas las presentaciones ante la Autoridad de Aplicación deberán

efectuarse a través de la Plataforma de Trámites a Distancia (TAD), o

en su defecto, ante la Mesa de Entradas de la Dirección de Gestión

Documental de la SECRETARÍA DE GESTIÓN ADMINISTRATIVA del MINISTERIO DE

DESARROLLO PRODUCTIVO, sita en la Avenida Presidente Julio Argentino

Roca N° 651, Planta Baja, de la Ciudad Autónoma de Buenos Aires.

En aquellas presentaciones que fueran efectuadas en formato papel,

deberá acompañarse la documentación original junto a una copia simple

de ésta, la que será certificada por la autoridad administrativa previo

cotejo con su original, la que se devolverá al interesado.

Los Estados Contables y toda documentación contable deberán contar con

la correspondiente certificación de firma del Consejo Profesional de

Ciencias Económicas de la jurisdicción correspondiente.

Los Estados Contables presentados ante la AFIP, mediante el servicio

denominado "Presentación Única de Balances - (PUB)" del sitio web del

citado organismo, que posteriormente sean puestos a disposición por

dicho medio, serán considerados válidos a todos los efectos, siempre

que sus originales cumplieran los requisitos del párrafo anterior.

En las presentaciones y acciones efectuadas por medio de la Plataforma

TAD, la identidad de los firmantes se considerará acreditada siempre

que se encuentren cumplimentados los requisitos establecidos en su

normativa específica.

ARTÍCULO 6°.- CONSTITUCIÓN DE DOMICILIOS Y NOTIFICACIONES.

Todas las SGR deberán constituir y mantener vigente un Domicilio

Especial Electrónico, en los términos del Decreto N° 1.063/16.

La totalidad de las notificaciones podrán ser cursadas a través del

Domicilio Especial Electrónico constituido, sin perjuicio de la

aplicación del Reglamento de Procedimientos Administrativos, Decreto N°

1.759/72, T.O. 2017.

CAPÍTULO II. AUTORIZACIÓN PARA FUNCIONAR, ACTUALIZACIÓN DE INFORMACIÓN

Y GUARDA DE DOCUMENTACIÓN

ARTÍCULO 7°.- SOLICITUD DE AUTORIZACIÓN. TRAMITACIÓN DE LA

CERTIFICACIÓN PROVISORIA.

1. A los efectos de solicitar la autorización para funcionar los

Interesados podrán seguir el procedimiento de Certificación Provisoria

prevista a continuación u optar por solicitar la autorización

definitiva conforme lo establecido en el artículo 8° de la presente.

2. En caso de que los Interesados deseen tramitar la Certificación

Provisoria que establece el Artículo 42 de la Ley, con carácter previo

a la inscripción ante la Inspección General de Justicia, Registro

Público o autoridad local competente, deberán presentar ante la

Autoridad de Aplicación la documentación prevista en el Artículo 9° de

la presente medida.

De encontrarse cumplimentados los requisitos establecidos para

autorizar el funcionamiento de la SGR, la Autoridad de Aplicación

certificará dicho extremo; en caso contrario, notificará a los

Interesados las observaciones correspondientes.

La Certificación Provisoria sólo valida el cumplimiento de dichos

requisitos a ese momento pero, en todos los casos, con carácter previo

al inicio de operaciones, resultará necesario cumplimentar el trámite

de inscripción ante la Inspección General de Justicia, Registro Público

o autoridad local competente, y obtener la autorización definitiva para

funcionar como SGR.

3. Los Interesados podrán omitir la tramitación de la Certificación

Provisoria, en cuyo caso deberán tramitar en primer término la

inscripción de la sociedad ante la Inspección General de Justicia,

Registro Público, o autoridad local competente, y posteriormente la

autorización definitiva ante la Autoridad de Aplicación

ARTÍCULO 8°.- AUTORIZACIÓN DEFINITIVA. REQUISITOS A CUMPLIR LUEGO DE AUTORIZADA.

1. A fin de solicitar la autorización definitiva para funcionar como

SGR, los Interesados deberán presentar su requerimiento ante la

Autoridad de Aplicación acompañando copia del Estatuto con la

correspondiente constancia de inscripción en el Registro Público de la

jurisdicción que corresponda, y la restante información prevista en el

Artículo 9° de la presente medida.

2. La Autoridad de Aplicación analizará y evaluará la documentación

acompañada y la información brindada por los Interesados en obtener la

autorización definitiva, pudiendo efectuar consultas sobre la situación

fiscal de las distintas personas involucradas ante la AFIP, así como

recabar y verificar todos los antecedentes que estime oportunos.

3. Si una vez evaluada la presentación realizada, la Autoridad de

Aplicación entendiera que no se encuentran cumplimentados los

requisitos necesarios para el otorgamiento de la autorización

definitiva, notificará a los Interesados las observaciones

correspondientes y otorgará un plazo de QUINCE (15) días hábiles

administrativos para su subsanación. En dicho plazo deberá completarse

la documentación faltante y/o subsanarse las irregularidades bajo

apercibimiento de tener por desistida la solicitud de autorización a

funcionar, y proceder al archivo de las actuaciones.

4. Evaluada la presentación y verificado el cumplimiento de los

requisitos establecidos, la Autoridad de Aplicación podrá otorgar la

autorización definitiva.

5. Notificada la autorización definitiva para funcionar como SGR, la

sociedad contará con un plazo de DIEZ (10) días hábiles administrativos

para tramitar su inscripción ante la AFIP a efectos de obtener su

C.U.I.T. Finalizado el mismo, la Autoridad de Aplicación podrá intimar

a la sociedad a demostrar el cumplimiento de dicha obligación, bajo

apercibimiento de revocar la autorización a funcionar.

Cumplimentado lo establecido, la sociedad deberá presentar la

correspondiente constancia de inscripción ante la Autoridad de

Aplicación.

6. Dentro de los DOS (2) años de otorgada la autorización definitiva,

la SGR deberá acreditar ante la Autoridad de Aplicación su inscripción

ante los Registros habilitados por el BCRA que posibiliten que sus

garantías sean calificadas como “Preferidas A”, condición que deberá

mantenerse en lo sucesivo. Verificado el incumplimiento, la Autoridad

de Aplicación intimará a su regularización otorgando al efecto un plazo

de CIENTO OCHENTA (180) días corridos. De mantenerse el incumplimiento

una vez vencido el plazo citado la Autoridad de Aplicación podrá

aplicar las sanciones previstas en el Anexo 3 del presente Anexo.

7. Cumplidos los DOCE (12) meses contados desde la realización del

primer aporte al Fondo de Riesgo, las SGR autorizadas a funcionar

tendrán como obligación avalar como mínimo a TRESCIENTAS (300) MiPyMEs

por año computado siempre desde la fecha del primer aporte, de las

cuales, un mínimo de QUINCE (15), deberán ser MiPyMEs Lideradas por

Mujeres. A los efectos del cumplimiento de lo estipulado en este

inciso, se computarán únicamente garantías cuyo monto avalado sea de al

menos la suma equivalente a QUINIENTAS TREINTA Y NUEVE (539) Unidades

de Valor Adquisitivo (UVA) actualizables de forma mensual por el

Coeficiente de Estabilización de Referencia (CER) – Ley N° 25.827-,

considerando el valor de la UVA vigente al último día del mes anterior

al otorgamiento del aval.

La presente obligación será exigible para todas las SGR a partir del período anual que se inicie el día 1° de enero de 2024.

(Artículo sustituido por art. 1° de la Disposición N° 470/2023 de la Secretaría de la Pequeña y Mediana Empresa B.O. 4/10/2023. Vigencia: a partir de su publicación en el Boletín Oficial.)

ARTÍCULO 9°- DOCUMENTACIÓN REQUERIDA PARA LA AUTORIZACIÓN.

Para tramitar la autorización para funcionar prevista en el Artículo 42

de la Ley, los Interesados en constituir una SGR deberán presentar la

documentación que seguidamente se detalla, sin perjuicio de aquella

adicional que la Autoridad de Aplicación pudiera requerir para una

mejor evaluación de la solicitud.

A. Nota de solicitud suscripta por los Interesados o por un Representante con facultades suficientes, en la cual se consignen:

I. La identificación de cada uno de los documentos que se acompañan con la Nota.

II. Los datos identificatorios de los Interesados (C.U.I.T., nombre y

apellido o razón social, actividad que desarrolla, domicilio legal y/o

especial electrónico).

III. Nombre, apellido, domicilio legal y/o domicilio especial

electrónico, y Documento Nacional de Identidad u otro documento que

acredite la identidad de la o las personas designadas para actuar como

representantes de los Interesados y la documentación que acredite sus

facultades de representación. En las presentaciones efectuadas por TAD,

la identidad y representación se acreditará conforme su normativa

específica.

IV. Razón social adoptada o propuesta para la SGR.

B. En caso de que se pretendiera constituir el Fondo de Riesgo bajo la

modalidad de fideicomiso, conforme lo dispuesto por el Artículo 46 de

la Ley, deberá acompañarse copia autenticada del contrato de

fideicomiso o del contrato de constitución del FAE, y la demás

documentación requerida conforme surge del CAPÍTULO IX. FIDEICOMISOS.

FIDEICOMISOS CON AFECTACIÓN ESPECÍFICA del presente Anexo.

C. Nombre y apellido o razón social, D.N.I. o C.U.I.T., domicilio legal

y/o domicilio especial electrónico de cada uno de los futuros Socios

Protectores, indicando la suma comprometida a aportar a la SGR en

concepto de aporte de capital y de aporte al fondo de riesgo. La

información mencionada deberá presentarse mediante declaración jurada

suscripta por el futuro Socio Protector, su representante legal, o

apoderado con facultades suficientes, acompañada de una copia de la

documentación que acredite su personería o facultades (D.N.I., Contrato

Social y Acta de Designación o poder con facultades suficientes),

rubricada por idéntica persona.

D. Adicionalmente, en relación a los futuros Socios Protectores, deberá

presentarse un Dictamen de Contador Público Nacional debidamente

legalizado, que certifique: i) la solvencia y liquidez de cada uno de

los futuros Socios Protectores para cumplir con los aportes

comprometidos, ii) certificación sobre origen de los fondos; y iii) el

cumplimiento por parte de cada uno de los futuros Socios Protectores de

las obligaciones fiscales frente a ARCA.

E. Nombre y apellido o razón social, D.N.I. o C.U.I.T., domicilio legal

y/o domicilio especial electrónico de los futuros Socios Partícipes,

indicando la suma a aportar a la SGR en concepto de aporte de capital y

acompañado de una copia de su D.N.I. o Contrato Social vigente

rubricada por dicho socio, su representante legal o apoderado.

F. Declaración jurada de los Interesados, o su/s Representante/s, en la

que se individualice a los futuros Socios Partícipes, se exprese su

vinculación societaria con los futuros Socios Protectores, si la

hubiere, de conformidad con lo establecido en la Ley y la Resolución

SEPYME N° 220/19 y sus modificatorias, y su posibilidad de incorporarse

como Socio Partícipe de la futura SGR.

G. Los datos identificatorios de las personas que se proponen como

Gerente General y miembros del Consejo de Administración y de la

Comisión Fiscalizadora (nombre y apellido, D.N.I. o C.U.I.T., domicilio

legal y/o domicilio especial electrónico, clase de socios representada

para los casos de los miembros del Consejo y la Comisión, copia del

D.N.I., Certificado de Antecedentes Penales sin observaciones y

Currículum Vitae con el detalle de antecedentes académicos y

profesionales de cada una de ellas); todo ello conforme lo dispuesto

por el Artículo 54 previsto en el presente Anexo.

H. Estatuto o Proyecto de Estatuto de la futura SGR.

I. Plan de Negocios propuesto para los DOS (2) primeros años computados

desde la autorización para funcionar. El mismo deberá contener, como

mínimo, la información que se establece en el Anexo 5, haciendo

especial referencia a la adicionalidad que se proyecta generar al

entramado MiPyME del país, y particularmente, a sus Socios Partícipes o

Terceros, medida en calidad, cantidad y costo, el número de MIPyMEs al

que se prevé asistir y el crecimiento proyectado.

La Autoridad de Aplicación podrá solicitar a los Interesados y/o a los

Socios Protectores propuestos, la documentación e información adicional

que estime adecuada, a los efectos de una mejor evaluación del pedido

de autorización. La falta de respuesta al requerimiento en tiempo y

forma, facultará a la Autoridad de Aplicación a tener por desistida la

solicitud y a archivar, sin más, las actuaciones, sin perjuicio del

derecho de los Interesados de iniciar un nuevo pedido.

(Artículo sustituido por art. 2º de la Resolución Nº 471/2024

de la Secretaría de la Pequeña y Mediana Empresa, Emprendedores y

Economía del Conocimiento B.O. 30/10/2024. Vigencia: a partir de su

publicación en el Boletín Oficial.)

ARTÍCULO 10 - ACTUALIZACIÓN DE INFORMACIÓN Y GUARDA DE DOCUMENTACIÓN.

1. Los Socios Protectores y los Socios Partícipes deberán mantener su

información actualizada, informando a la SGR toda modificación de las

circunstancias oportunamente declaradas en el plazo máximo de CINCO (5)

días desde el acaecimiento de dicha modificación.

2. Toda modificación de la información presentada por la SGR a la

Autoridad de Aplicación, desde su constitución hasta su disolución,

deberá ser notificada por la SGR en un plazo no mayor a QUINCE (15)

días hábiles administrativos, contados desde que dicha sociedad tomara

conocimiento de la misma, o bien en el plazo establecido en el Régimen

Informativo si fuera mayor.

3. Las SGR deberán informar a la Autoridad de Aplicación dentro de los

cinco (5) días de producirse o de tomar conocimiento, sobre cualquier

hecho no habitual que por su importancia pueda incidir sustancialmente

en el cumplimiento del objeto de la sociedad.

4. El resguardo de la información y documentación a cargo de las SGR

podrá efectuarse en soporte papel o mediante medios electrónicos, en la

medida que los documentos sean inalterables, puedan efectuarse sobre

éstos verificaciones periciales que permitan probar su autoría y

autenticidad y no se contraríen otras disposiciones legales.

5. Las SGR serán responsables por la conservación, guarda y archivo de

la documentación, cualquiera sea el procedimiento que adopten al

efecto, no obstante lo cual, de proceder al resguardo de información de

forma electrónica, deberán prever, como mínimo, la generación de DOS

(2) copias de resguardo sincronizadas, manteniendo el almacenamiento de

una de ellas en una localización distinta a la primaria de forma de

mitigar los riesgos de pérdida de información.

6. Las SGR podrán desarrollar mecanismos de redundancia automática para

los resguardos de datos (duplicado on-line), cuyo alcance deberá

abarcar tanto resguardos actuales como históricos. En dicho caso, este

resguardo podrá ser considerado como una de las copias enunciadas en el

inciso anterior.

CAPÍTULO III. FUNCIONAMIENTO

ARTÍCULO 11- DE LOS SOCIOS PARTÍCIPES Y TERCEROS. INCORPORACIÓN.

DOCUMENTACIÓN EXIGIBLE. MIPYMES GARANTIZADAS POR AÑO. OTRAS

OBLIGACIONES DE LA SGR.

1. La incorporación de Socios Partícipes a la SGR será decidida de

acuerdo a lo previsto en el estatuto de la sociedad, por el Consejo de

Administración ad referéndum de la Asamblea.

No obstante, el Consejo de Administración podrá delegar tal facultad en

los términos de la Ley General de Sociedades N° 19.550, T.O. 2015.

Dicha delegación deberá realizarse en el conjunto de al menos TRES (3)

personas y las decisiones que ellas adopten deberán ser unánimes y

plasmarse en un Acta que deberá ser suscripta por los delegados

designados y transcripta al Acta de Consejo de Administración

respectiva a los efectos de ratificar las actuaciones.

2. Los Socios Partícipes deberán contar con Certificado MiPyME vigente a la fecha de su incorporación a la SGR.

3. Tanto los Socios Partícipes como los Terceros deberán contar con

Certificado MiPyME vigente a la fecha del otorgamiento de cada

garantía, con las salvedades previstas en el punto 5 del presente

artículo.

4. No podrán ser Socios Partícipes de una SGR, ni Terceros

beneficiarios de garantías emitidas por éstas, aquellas empresas que,

aun siendo MiPyME, tengan relación de vinculación y/o control con algún

Socio Protector del Sistema de SGR, individualmente, en conjunto con

sus sociedades vinculadas o derivadas de las participaciones de sus

socios, en una proporción igual o superior a la que establezca la

Resolución SEPYME N° 220/19.

La Autoridad de Aplicación mantendrá un sistema de consulta vía web que

permita a las SGR verificar las condiciones establecidas en el apartado

4 del presente artículo.

5. Excepcionalmente, bajo responsabilidad exclusiva de la SGR, podrán

otorgarse garantías a Fundaciones, Asociaciones Civiles y Simples

Asociaciones que no cuenten con su Certificado MiPyME vigente, siempre

que cumplan con los requisitos establecidos por la normativa vigente

para ser considerados MiPyME.

Para las personas antes mencionadas, la SGR deberá evaluar y controlar el encuadramiento como MiPyMEs.

6. Las SGR deberán conformar un legajo por cada uno de los Socios

Partícipes y/o Terceros de la SGR, que deberá contener, como mínimo, la

documentación que acredite la personería, el Certificado MiPyME de la

empresa, así como el contrato de suscripción o transferencia de

acciones y el Acta de aprobación de su incorporación en caso de

tratarse de Socios Partícipes.

7. De otorgarse Garantías Sindicadas, las SGR intervinientes podrán

designar a una de ellas como responsable de la confección y

mantenimiento del “legajo original” del Socio Partícipe y/o Tercero

garantizado, en cuyo caso las restantes deberán resguardar en sus

oficinas un “legajo en duplicado”, que deberán contener, como mínimo,

el contrato de suscripción o compra de acciones del Socio Partícipe y

el Acta de aprobación de su incorporación, en ambos casos si

correspondiere, así como los Certificados MiPyME requeridos.

8. Los fondos que obtengan los Socios Partícipes y Terceros en virtud

de los créditos garantizados por las SGR deberán destinarse al

desarrollo de su flujo habitual de negocios, actividades productivas o

la cancelación o refinanciación de pasivos relacionados a las

actividades del objeto social, no pudiendo ser aplicados en ningún caso

a actividades de índole financiero o extrañas a dicho objeto.

9. Las SGR deberán avalar como mínimo a TRESCIENTAS (300) MiPyMEs por

año calendario, de las cuales, un mínimo de QUINCE (15) deberán ser

MiPyMEs Lideradas por Mujeres. A los efectos del cumplimiento de lo

estipulado en este inciso, se computarán únicamente garantías cuyo

monto avalado sea de al menos la suma equivalente a QUINIENTAS TREINTA

Y NUEVE (539) Unidades de Valor Adquisitivo (UVA) actualizables de

forma mensual por el Coeficiente de Estabilización de Referencia (CER)

– Ley N° 25.827-. considerando el valor de la UVA vigente al último día

del mes anterior al otorgamiento del aval.

La presente obligación será exigible para todas las SGR a partir del

período anual que se inicie el día 1° de enero de 2024. No obstante,

hasta el día 31 de diciembre de 2023, todas las SGR deberán avalar como

mínimo a CIENTO CINCUENTA (150) MiPyMEs por año calendario, de las

cuales un mínimo de QUINCE (15) deberán ser MiPyMEs lideradas por

Mujeres.

(Artículo sustituido por art. 2° de la Disposición N° 470/2023 de la Secretaría de la Pequeña y Mediana Empresa B.O. 4/10/2023. Vigencia: a partir de su publicación en el Boletín Oficial.)

ARTÍCULO 12 - DE LOS SOCIOS PROTECTORES. REMISIÓN DE INFORMACIÓN.

A) LEGAJO INFORMATIVO Y DOCUMENTAL

Respecto a cada uno de sus Socios Protectores, las SGR deberán

conformar un legajo en el que deberá constar su nombre y apellido o

razón social, DNI o C.U.I.T., domicilio legal y/o domicilio especial

electrónico, así como una declaración jurada del Socio Protector de la

que surja que el mismo no reviste el carácter de Socio Partícipe por

sí, ni a través de sociedades vinculadas y/o controladas, así como que

cumple con la normativa vigente para incorporarse como Socio Protector.

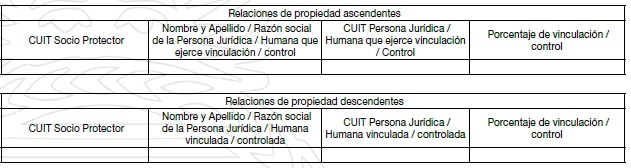

Asimismo, la SGR deberá presentar el cuadro 1 y 2 del Artículo 6° del

Anexo 1 - Régimen Informativo referido a las Relaciones de Vinculación

y Control en virtud del Capital Social de cada uno de los Socios

Protectores. En los casos de aportes cuyo Socio Protector haya

manifestado la renuncia al beneficio impositivo establecido en el

Artículo 79 de la Ley, de conformidad con lo dispuesto en el inciso 5

del Artículo 16 del presente Anexo, deberá incorporarse al legajo la

declaración jurada del Socio Protector allí prevista.

B) RÉGIMEN DE TRANSFERENCIA DE INFORMACIÓN

Se establece el presente régimen de transferencia de información entre

la Autoridad de aplicación y la AGENCIA DE RECAUDACIÓN Y CONTROL

ADUANERO (ARCA), ambos entes en el ámbito de sus competencias como

Órganos de contralor del Sistema de Sociedades de Garantías Recíprocas,

el cual operará de acuerdo a los plazos y condiciones que se detallan a

continuación:

1. Dentro de los SESENTA (60) días continuos de concluido cada año, el

cumplimiento del período mínimo de permanencia y el Grado de

Utilización del Fondo de Riesgo de la SGR requeridos para que resulte

procedente la aplicación de los beneficios impositivos establecidos en

el Artículo 79 de la Ley, tanto para el caso de los retiros, como para

el de los aportes (o saldos de aportes) que, no habiendo sido

retirados, cumplieron el período mínimo de permanencia y a la vez se

hubiera cumplido el Grado de Utilización del Fondo de Riesgo,

identificando a dichos efectos C.U.I.T. de la SGR, N° de aporte, fecha

de movimiento, C.U.I.T. y/o C.U.I.L. del socio, monto, beneficio

impositivo y tipo de movimiento -aporte o retiro-).

2. Los movimientos de capital social y del Fondo de Riesgo, dentro de

los VEINTICINCO (25) días continuos de concluido cada mes,

identificando a dichos efectos C.U.I.T. de la SGR, N° de aporte, fecha

de movimiento/aporte, C.U.I.T. y/o C.U.I.L. del socio, monto, beneficio

impositivo y tipo de movimiento (aporte, retiro, retiro de rendimiento,

y/o rendimiento asignado).

3. Eventualmente, deberá transferirse con carácter de información

complementaria, cuando se verifique alguna de las situaciones citadas a

continuación:

3.1 Los movimientos del Fondo de Riesgo, cuando se constituyan nuevos

FAEs bajo la forma jurídica de fondo fiduciario en los términos del

Capítulo IX del presente Anexo, a fin de verificar si respecto a estos

procede el beneficio de deducción impositiva previsto en los Artículos

46 y 79 de la Ley N° 24.467 y sus modificaciones; y

3.2 El detalle de las C.U.I.T. de las SGR cuya autorización para

funcionar haya sido otorgada, revocada o que cuenten con disolución y/o

cese de autorización para funcionar, conforme los Artículos 42, 43, 66

y 67 de la Ley N° 24.467 y sus modificaciones.

(Artículo sustituido por art. 2° de la Resolución N° 273/2025

de la Pequeña y Mediana Empresa, Emprendedores y Economía del

Conocimiento B.O. 29/12/2025. Vigencia: a partir de la fecha de su publicación en el Boletín Oficial)

ARTÍCULO 13 - MODIFICACIÓN DEL ESTATUTO.

1. A los efectos de reformar su Estatuto Social, las SGR deberán dar

cumplimiento a lo previsto en el Artículo 44 de la Ley N° 24.467 y sus

modificaciones, y presentar ante la Autoridad de Aplicación:

a) Nota solicitando la aprobación del proyecto de reforma del Estatuto,

la que deberá contener los fundamentos y un detalle de las

modificaciones, y;

b) Copia del Acta del Consejo de Administración en la que se decida

poner a consideración de la Asamblea General Extraordinaria el proyecto

de reforma al Estatuto, la que deberá expresar las modificaciones

propuestas, sus fundamentos, y el Texto ordenado que de ello resulte.

Dicha Acta deberá celebrarse con al menos SESENTA (60) días hábiles

administrativos de anticipación a la fecha de celebración de la

Asamblea General Extraordinaria.

2. La nota referida en el apartado precedente deberá ser presentada

ante la Autoridad de Aplicación con, por lo menos, SESENTA (60) días

hábiles administrativos de anticipación a la fecha de celebración de la

Asamblea General Extraordinaria.

3. De aprobarse las modificaciones propuestas, la Autoridad de

Aplicación o la DRSGR comunicarán a la SGR dicha circunstancia, a

efectos de su consideración por la Asamblea General Extraordinaria.

4. Finalmente, si la Asamblea General Extraordinaria aprobara la

reforma propuesta, la SGR deberá inscribir la modificación del estatuto

y su Texto ordenado en el Registro Público correspondiente, y

presentarlo ante la Autoridad de Aplicación con la constancia de

inscripción.

(Artículo sustituido por art. 3° de la Resolución N° 273/2025

de la Pequeña y Mediana Empresa, Emprendedores y Economía del

Conocimiento B.O. 29/12/2025. Vigencia: a partir de la fecha de su publicación en el Boletín Oficial)

ARTÍCULO 14 - PLAN DE CUENTAS.

1. El plan de cuentas y las técnicas de imputación contable deberán

respetar las normas contables profesionales vigentes. En relación a la

presentación de estados contables en moneda homogénea, procederá para

los ejercicios económicos que se inicien a partir del 1° de enero de

2023. Se exceptúa del ajuste por inflación al Fondo de Riesgo.

2. Las SGR deberán regirse, como mínimo y en todos los casos, por el

Manual y Plan de Cuentas que surge del Anexo 6 de la presente. Serán de

aplicación obligatoria la siguiente discriminación y apertura de

cuentas: activos, pasivos, patrimonio neto y resultados deberán

distinguirse entre SGR y Fondo de Riesgo, consolidando el total de cada

rubro de la sociedad. Los estados contables de los FAE que

eventualmente administre deberán presentarse discriminando las cuentas

anteriormente citadas.

Será obligación de las SGR implementar el Manual y Plan de Cuentas

dentro del plazo de NOVENTA (90) días computados desde la entrada en

vigencia de la presente.

3. Los rendimientos del Fondo de Riesgo deberán desglosarse de acuerdo

a la normativa vigente, conforme la clasificación de inversiones.

4. Asimismo, deberán constar en notas a los estados contables las

previsiones calculadas abiertas por tipo de contragarantías y plazos de

mora, detalle de las cuentas de orden - deudores por garantías

afrontadas previsionados al CIEN POR CIENTO (100 %) y el detalle de los

saldos pendientes de cobro cuya gestión de recupero se ha desistido.

5. La SGR deberá contar con cuentas independientes a las de la Sociedad

para realizar todas las operaciones referidas a la administración del

Fondo de Riesgo.

(Artículo sustituido por art. 1° de la Disposición N° 89/2023 de la Subsecretaría de la Pequeña y Mediana Empresa B.O. 3/4/2023. Vigencia: a partir de su publicación en el BOLETÍN OFICIAL.)

CAPÍTULO IV. FONDO DE RIESGO

ARTÍCULO 15 - FONDO DE RIESGO INICIAL. INTEGRACIÓN MÍNIMA.

1. El otorgamiento de la autorización de funcionamiento a una nueva SGR

implica la aprobación de un Fondo de Riesgo autorizado de PESOS DOS MIL

TRESCIENTOS TREINTA MILLONES ($ 2.330.000.000).

2. Cumplidos SEIS (6) meses desde el otorgamiento de la autorización a

funcionar, el "Fondo de Riesgo Total Computable" no podrá resultar

inferior a la suma de PESOS DOSCIENTOS MILLONES ($ 200.000.000).

3. Ante la falta de cumplimiento de lo previsto en el apartado 2

precedente, la Autoridad de Aplicación quedará facultada para aplicar

lo previsto en el Régimen Sancionatorio del Anexo 3 del presente Anexo.

(Artículo sustituido por art. 2° de la Resolución N° 17/2024

de la Secretaría de la Pequeña y Mediana Empresa, Emprendedores y

Economía del Conocimiento B.O. 14/5/2024. Vigencia: a partir de la suscripción de la

misma.)

ARTÍCULO 16 - APORTES AL FONDO DE RIESGO POR PARTE DE LOS SOCIOS PROTECTORES. LIMITACIONES.

A) CONDICIONES GENERALES

1. A los efectos de que un Socio Protector pueda realizar un aporte al

Fondo de Riesgo, deberán cumplirse los siguientes requisitos:

a) Decisión de la Asamblea o del Consejo de Administración de la SGR de aceptar dicho aporte.

b) El Grado de Utilización del Fondo de Riesgo correspondiente a los

TRES (3) meses anteriores a la fecha del aporte a realizar debe

alcanzar un valor promedio de DOSCIENTOS SESENTA POR CIENTO (260 %),

computado éste conforme lo establecido en el Anexo 2 del presente Anexo.

Excepcionalmente, para aportes que efectivamente se integren hasta el

31 de diciembre de 2024, el Grado de Utilización del Fondo de Riesgo

correspondiente a los TRES (3) meses anteriores a la fecha de la

integración del mismo, deberá alcanzar un valor promedio de DOSCIENTOS

POR CIENTO (200 %), computado éste conforme lo establecido en el Anexo

2 del presente Anexo.

La realización del aporte se acreditará con la documentación que pruebe

la efectiva transmisión de dominio mediante el correspondiente acto

jurídico válido y eficaz.

2. Se encontrarán exceptuadas del cumplimiento de las condiciones

establecidas en el inciso b) del apartado precedente, aquellos aportes

que se efectuaren a Fondos de Riesgo que al momento del nuevo aporte no

alcanzaren la integración de PESOS OCHOCIENTOS CUARENTA Y SIETE

MILLONES ($ 847.000.000) y únicamente hasta alcanzarse dicha suma, y

los aportes que se realicen de conformidad con lo previsto según el

inciso 5 del presente Artículo y según el Artículo 17 del presente

Anexo.

3. En ningún caso los aportes al Fondo de Riesgo podrán superar el

monto máximo oportunamente autorizado por la Autoridad de Aplicación,

con excepción de los de titularidad de la SGR que incrementen el mismo

conforme surge del artículo que sigue, y de los aportes que se realicen

de conformidad con lo estipulado en el inciso 5 del presente artículo.

4. Ningún Socio Protector, individualmente ni en conjunto con sus

sociedades vinculadas y/o controladas, podrá tener una participación

superior al SESENTA POR CIENTO (60 %) en el Fondo de Riesgo autorizado

de una SGR. No formarán parte del cálculo de esta participación los

aportes realizados de conformidad con lo previsto según el inciso 5 del

presente artículo y según el Artículo 17 del presente Anexo y sus

correspondientes retiros.

5. Las SGR podrán aceptar aportes al Fondo de Riesgo provenientes de un

socio protector que, de manera previa, hubiera manifestado mediante

declaración jurada y en forma fehaciente su renuncia unilateral e

indeclinable al beneficio impositivo previsto en el Artículo 79 de la

Ley N° 24.467 y sus modificaciones. Será responsabilidad de la SGR

obtener dicha declaración jurada con carácter previo a la realización

del aporte, considerándose su omisión como una infracción muy grave.

Los aportes realizados bajo dicha condición tendrán el siguiente tratamiento:

a) No gozarán del beneficio impositivo referido en el Artículo 18 del presente Anexo.

b) Al momento de retirar estos aportes, la SGR deberá respetar los

criterios y limitaciones establecidos en el Artículo 24 del presente

Anexo.

c) No estarán sujetos a lo establecido en los Artículos 19 y 49 del presente Anexo.

d) La SGR podrá aceptar esta clase de aportes hasta el monto equivalente al Fondo de Riesgo Autorizado.

Excepcionalmente, la Autoridad de Aplicación podrá eximir a solicitud

de la SGR el cumplimiento de las condiciones mencionadas en el párrafo

anterior ante situaciones de exceso de apalancamiento, según lo

establecido en el inciso 2.1 del Artículo 24 del presente Anexo.

6. En caso de que se honraran garantías una vez realizados aportes al

Fondo de Riesgo conforme lo previsto en los apartados anteriores, se

deberán asignar las caídas respetando las proporcionalidades

respectivas en correlato al aporte nominal efectuado.

7. Las SGR no pueden realizar aportes a otras SGR con fondos

provenientes del Fondo de Riesgo, aunque podrán constituirse como Socio

Protector de una o más SGR, incluyendo la propia, con aportes

realizados con fondos propios de la Sociedad.

B) EROGACIONES IMPUTABLES AL FONDO DE RIESGO

El Fondo de Riesgo podrá utilizarse para abonar los siguientes

conceptos: honramiento de garantías caídas, retiros de aportes y pago

de rendimientos a los socios protectores, honorarios correspondientes a

la Entidad de custodia, tasas e impuestos propios de las transacciones

de los activos del Fondo de Riesgo, procesos judiciales por recuperos

y/o ejecución de contragarantías, honorarios judiciales y

extrajudiciales devengados por el éxito en la cobranza de créditos

contingentes del propio Fondo de Riesgo y todo otro concepto que se

vincule al cumplimiento del objeto social, cuyo valor sea unívoco,

definido y/o exigible por la Autoridad de aplicación, Organismos de

contralor y/o el Poder Judicial.

(Artículo sustituido por art. 4° de la Resolución N° 273/2025

de la Pequeña y Mediana Empresa, Emprendedores y Economía del

Conocimiento B.O. 29/12/2025. Vigencia: a partir de la fecha de su publicación en el Boletín Oficial)

ARTÍCULO 17 - APORTES AL FONDO DE RIESGO DE TITULARIDAD DE LA SGR Y SOCIOS PARTÍCIPES.

1. La parte de los beneficios correspondientes a los Socios Partícipes

conforme lo establecido en el apartado b) del punto 2 del Artículo 53

de la Ley, podrá ser tratada como UN (1) solo aporte, y la totalidad de

los Socios Partícipes a este respecto, como UN (1) solo sujeto.

2. Constituirán aportes de titularidad de la SGR:

a. Las asignaciones que realice la Asamblea General sobre el resultado

del ejercicio, conforme lo establecido en el inciso 1 del Artículo 46

de la Ley.

b. Las donaciones, subvenciones u otras aportaciones que recibiere, que

no fueren aportes de Socios Protectores, conforme lo establecido en el

inciso 2 del Artículo 46 de la Ley.

c. El valor de las acciones no reembolsadas a los socios excluidos,

conforme lo establecido en el inciso 4 del Artículo 46 de la Ley.

d. Las sumas recuperadas correspondientes a garantías abonadas que

hubieran sido eliminadas de las cuentas de orden, conforme lo

establecido en el Artículo 28 del presente Anexo.

e. Los beneficios distribuidos y no reclamados dentro del plazo establecido en el apartado 4 del presente artículo.

La SGR deberá informar a la Autoridad de Aplicación la constitución de

estos aportes conforme las previsiones del Régimen Informativo aprobado

en la presente medida.

3. Los aportes a que se refiere el apartado precedente, y sus rendimientos:

a. No gozarán del beneficio establecido mediante el Artículo 79 de la Ley.

b. Obligarán a los aportantes con las mismas obligaciones que tienen

los Socios Protectores respecto de sus aportes al Fondo de Riesgo.

c. No se hallarán sujetos a los plazos establecidos en el Artículo 79

de la Ley, y no podrán ser retirados por la SGR, excepto lo establecido

en el inciso d) del presente apartado.

d. Podrán utilizarse únicamente para solventar gastos operativos y del

giro habitual del negocio. No obstante ello, al momento de retirar

fondos para ser utilizados a estos fines, la SGR deberá respetar los

criterios de apalancamiento establecidos.

4. En caso de que la Asamblea General resolviera distribuir beneficios,

si éstos no fueran reclamados dentro de los CIENTO OCHENTA (180) días

corridos a contarse desde la fecha de realización de la asamblea en la

que se aprobase el Balance General Anual, los beneficios no reclamados

podrán destinarse al Fondo de Riesgo como aporte de la SGR.

5. En caso de que se honraran garantías una vez realizados aportes al

Fondo de Riesgo conforme lo previsto en los incisos anteriores, se

deberán asignar las caídas respetando las proporcionalidades

respectivas en correlato al aporte nominal efectuado.

6. Los aportes efectuados en virtud del presente artículo, y los

rendimientos obtenidos producto de su inversión, pasarán a formar parte

del Fondo de Riesgo incrementando el autorizado oportunamente por la

Autoridad de Aplicación. No obstante, los aportes de titularidad de la

SGR no podrán ser reemplazados por aportes de Socios Protectores que se

vean beneficiados en virtud del Artículo 79 de la Ley.

7. Para todos los casos, la SGR deberá clasificar los aportes conforme el Artículo 21 del presente Anexo.

(Artículo sustituido por art. 4º de la Resolución Nº 471/2024

de la Secretaría de la Pequeña y Mediana Empresa, Emprendedores y

Economía del Conocimiento B.O. 30/10/2024. Vigencia: a partir de su

publicación en el Boletín Oficial.)

ARTÍCULO 18 - BENEFICIOS IMPOSITIVOS.

1. Los Socios Protectores gozarán del beneficio establecido mediante el

Artículo 79 de la Ley por sus aportes al Capital Social y al Fondo de

Riesgo de la SGR siempre que se cumpla con el plazo mínimo de

permanencia de DOS (2) años estipulado en dicha norma, contados a

partir de la fecha de su efectivización, y el Grado de Utilización del

Fondo de Riesgo de la SGR haya alcanzado, como mínimo, un valor

promedio del DOSCIENTOS SESENTA POR CIENTO (260 %), en dicho período.

De conformidad con lo previsto en el mencionado Artículo 79, podrá

computarse hasta UN (1) año adicional al plazo mínimo de permanencia

para alcanzar dicho valor promedio, siempre y cuando el aporte se

mantenga durante dicho período adicional.

Excepcionalmente, para los aportes realizados (i) desde la fecha de

entrada en vigencia de la presente norma y hasta el 30 de junio de

2024, el Grado de Utilización del Fondo de Riesgo de la SGR exigible

será, como mínimo, de un valor promedio del CIENTO TREINTA POR CIENTO

(130 %) en dicho período y (ii) desde el 1° de julio de 2024 y hasta el

31 de diciembre de 2024 el Grado de Utilización del Fondo de Riesgo de

la SGR exigible será, como mínimo, de un valor promedio del DOSCIENTOS

POR CIENTO (200 %). En ambos casos, sin perjuicio del cumplimiento del

plazo mínimo de permanencia de DOS (2) años contados a partir de la

fecha de su efectivización.

2. Cuando no se alcance el porcentaje mínimo que corresponda según la

fecha del aporte conforme lo establecido en el apartado 1 del presente

Artículo, el Socio Protector deberá reintegrar al balance impositivo,

el importe que surja de multiplicar la suma oportunamente deducida, por

la diferencia entre UNO (1) y el cociente resultante de la división

entre el Grado de Utilización del Fondo de Riesgo alcanzado durante el

período de permanencia y el Grado de Utilización del Fondo de Riesgo

mínimo vigente al momento de la realización de los aportes, más los

intereses, sanciones y/o cualquier otro concepto que pudiere

corresponder de acuerdo a lo indicado en el Artículo 79 de la Ley.

3. Los Socios Protectores no gozarán del beneficio establecido en el

Artículo 79 de la Ley por sus aportes al Capital Social y al Fondo de

Riesgo de la SGR que se realicen de conformidad con lo establecido en

el inciso 5 del Artículo 16 del presente Anexo.

(Artículo sustituido por art. 4° de la Resolución N° 557/2024

de la Secretaría de la Pequeña y Mediana Empresa, Emprendedores y

Economía del Conocimiento B.O. 23/12/2024. Vigencia: a partir de su

publicación en el Boletín Oficial)

ARTÍCULO 19- REIMPOSICIONES.

1. Los Socios Protectores podrán efectuar reimposiciones de sus aportes cuando se reúnan los siguientes requisitos:

a) Que el aporte del Socio Protector que se pretende reimponer haya

cumplido con el plazo mínimo de DOS (2) años de permanencia en el Fondo

de Riesgo y que dicho socio haya tenido participación en el capital

social de la SGR por el mismo período.

b) Que el Grado de Utilización del Fondo de Riesgo correspondiente a

los TRES (3) meses anteriores a la reimposición, hubiere alcanzado un

valor promedio de DOSCIENTOS POR CIENTO (200 %), computado éste

conforme lo establecido en el Anexo 2 del presente Anexo.

2. En caso de que, cumplido el plazo mínimo de permanencia y el Grado

de Utilización del Fondo de Riesgo mínimo, un Socio Protector no

reimponga su aporte, el equivalente al aporte retirado podrá ser

integrado total o parcialmente, por UNO (1) o más Socios Protectores,

hasta el monto máximo autorizado para el Fondo de Riesgo por la

Autoridad de Aplicación, siempre que se cumplieran los restantes

requisitos aplicables.

3. Las reimposiciones no podrán exceder el monto originalmente aportado por el Socio Protector respectivo.

4. Los Socios Protectores podrán mantener sus aportes al Fondo de

Riesgo por tiempo indeterminado en tanto no gocen de los beneficios

impositivos previstos en el Artículo 79 de la Ley.

ARTÍCULO 20 - AUMENTOS DEL FONDO DE RIESGO.

A) Actualización del valor del Fondo de Riesgo

1. Cada Sociedad de Garantía Recíproca podrá obtener CUATRO (4)

actualizaciones del monto de su Fondo de Riesgo Autorizado por año

calendario en forma semiautomática y trimestral, siempre y cuando haya

dado estricto cumplimiento a los siguientes requisitos:

a) Que al último día de cada trimestre se encuentre integrado al Fondo

de Riesgo Computable al menos el NOVENTA Y CINCO POR CIENTO (95 %) del

Fondo de Riesgo autorizado.

b) No tener pendientes obligaciones emergentes del Régimen Informativo aprobado por la Autoridad de Aplicación.

c) Que el Grado de Utilización del Fondo de Riesgo del trimestre en

cuestión o de los dos últimos trimestres hubiere alcanzado un valor

promedio de DOSCIENTOS SESENTA POR CIENTO (260 %).

d) Que el cociente entre el “Saldo Bruto de Garantías Vigentes” y el

“Fondo de Riesgo Disponible”, calculado al último día de cada

trimestre, alcance un mínimo de DOS COMA SIETE (2,7). Al sólo efecto de

este inciso, no serán considerados en el cálculo del “Fondo de Riesgo

Disponible” los aportes realizados de conformidad con lo previsto según

el inciso 5 del Artículo 16 y según el Artículo 17 del presente Anexo,

y sus correspondientes retiros.

e) Haber alcanzado al menos UNA (1) MiPyME vigente por cada suma

equivalente a DIECIOCHO MIL DOSCIENTAS (18.200) UVAs integradas al

Fondo de Riesgo, considerando el valor de la UVA vigente al día

anterior al inicio de cada uno de los trimestres, respectivamente. Al

sólo efecto de este inciso, no serán considerados en el cálculo del

Fondo de Riesgo los aportes realizados de conformidad con lo previsto

según el inciso 5 del Artículo 16 y según el Artículo 17 del presente

Anexo, y sus correspondientes retiros.

A los efectos de la medición del requisito de las “MiPyMEs vigentes” se

tomará el dato al último día de cada trimestre. Adicionalmente, se

contabilizarán únicamente las MiPyMEs que hubieran obtenido de la SGR

garantías cuyo monto avalado sea de al menos la suma equivalente a

QUINIENTAS TREINTA Y NUEVE (539) UVAs, considerando el valor de la UVA

vigente al día 31 de diciembre del año anterior al otorgamiento del

aval. Excepcionalmente, para las garantías otorgadas hasta el 31 de

diciembre de 2023, se considerará el valor de la UVA correspondiente al

31 de agosto de 2023.

2. A los fines del presente apartado A, se contabilizarán los

siguientes trimestres: 1° de febrero al 30 de abril; 1° de mayo al 31

de julio; 1° de agosto al 31 de octubre; y 1° de noviembre al 31 de

enero de cada año calendario.

3. La DRSGR informará por nota a la CÁMARA ARGENTINA DE SOCIEDADES Y

FONDOS DE GARANTÍA (CASFOG), para consulta de las Sociedades de

Garantía Recíproca, durante el transcurso del mes siguiente a la

finalización de cada trimestre, el listado de los nuevos montos de

Fondo de Riesgo Autorizado correspondientes a cada SGR que hubiera

cumplido con los requisitos estipulados en el inciso 1 precedente. La

diferencia entre el fondo autorizado previo y el nuevo valor, podrá

integrarse a partir del primer día del mes siguiente en que se realice

la comunicación citada anteriormente.

Podrá decidir la no aplicación de la actualización del valor del fondo

de riesgo establecida en el apartado A a las SGR por las causales que,

entre otras y de modo no taxativo, se enumeran a continuación: (a)

incumplimientos de la SGR en oportunidades anteriores en relación a la

integración comprometida, (b) nivel de apalancamiento de la SGR, (c)

situación fiscal del país e impacto fiscal del pedido de aumento en

particular o de los pedidos pendientes de definición de las distintas

SGR, (d) situación del Régimen de Sociedades de Garantía Recíproca en

general, así como cualquier otra que amerite, no conceder la

actualización del Fondo de Riesgo. En dicho supuesto, se comunicará la

decisión adoptada a la SGR.

4. La actualización del monto del Fondo de Riesgo autorizado en forma

semiautomática será por la suma que surja de la aplicación de la

evolución de la UVA desde el primer día del trimestre y hasta el último

día del mismo, y se computará sobre el monto del Fondo de Riesgo

autorizado vigente al último día del trimestre.

En aquellos casos en que la SGR no alcance a obtener la actualización

del monto del Fondo de Riesgo autorizado en forma semiautomática

durante alguno de los trimestres y, en caso de cumplir con los

requisitos establecidos en el punto 1 del presente artículo al

trimestre inmediato siguiente, el Fondo de Riesgo autorizado de la SGR

quedará actualizado según la evolución de la UVA acumulada en esos DOS

(2) trimestres.

5. Las SGR y FAEs que cuenten con un Fondo de Riesgo integrado por una

suma inferior a la definida en el inciso 1 del Artículo 15 del presente

Anexo no accederán a la actualización del monto del Fondo de Riesgo

autorizado prevista en el apartado A hasta tanto su Fondo de Riesgo

Computable se encuentre completamente integrado. Alcanzada dicha

integración y previo cumplimiento a los requisitos establecidos en el

inciso 1 del presente apartado A, la DRSGR comunicará, según el

procedimiento previsto en el inciso 3 anterior, el nuevo Fondo de

Riesgo Autorizado el que, en estos casos, será por la suma que surja de

la aplicación de la evolución de la UVA desde la fecha de inicio y

hasta la fecha de finalización del respectivo trimestre sobre el monto

del Fondo de Riesgo autorizado, con un tope de TRES (3) meses.

B) Aumentos del valor del Fondo de Riesgo.

1. Adicionalmente a la actualización establecida en el apartado A, las

Sociedades de Garantía Recíproca podrán solicitar, mediante el

correspondiente pedido formal, hasta DOS (2) autorizaciones de aumento

de su Fondo de Riesgo autorizado por año calendario, siempre y cuando

hubieran transcurrido al menos CUATRO (4) meses desde la fecha del

otorgamiento de la autorización del último aumento del valor del Fondo

de Riesgo y se cumplan con los siguientes requisitos:

a) No tener pendientes requerimientos de la Autoridad de Aplicación.

b) No tener pendientes obligaciones emergentes del Régimen Informativo.

c) Acreditar el cumplimiento de los siguientes requisitos mediante la

presentación de una Declaración Jurada firmada por al menos DOS (2)

integrantes de la Comisión Fiscalizadora, con información

correspondiente al último día del mes inmediato anterior a la fecha de

presentación de la solicitud.

c) 1. Que se encuentre integrado al Fondo de Riesgo Computable al menos

el NOVENTA Y CINCO POR CIENTO (95 %) del Fondo de Riesgo autorizado.

c) 2. Que el cociente entre el “Saldo Bruto de Garantías Vigentes” y el

“Fondo de Riesgo Disponible”, alcance un mínimo de DOS COMA SIETE

(2,7). Al solo efecto de este artículo, no serán considerados en el

cálculo del “Fondo de Riesgo Disponible” los aportes realizados de

conformidad con lo previsto según el inciso 5 del Artículo 16 y según

el Artículo 17 del presente Anexo y sus correspondientes retiros.

c) 3. El cumplimiento de alguna de las siguientes condiciones respecto

del Grado de Utilización del Fondo de Riesgo computado conforme lo

establecido en el Anexo 2 del presente Anexo:

c) 3.1. Que en los DOCE (12) meses anteriores a la fecha de

presentación de la solicitud de aumento, el Grado de Utilización del

Fondo de Riesgo hubiere alcanzado un valor promedio de TRESCIENTOS POR

CIENTO (300 %), o

c) 3.2. Que en los SEIS (6) meses anteriores a la fecha de presentación

de la solicitud de aumento, el Grado de Utilización del Fondo de Riesgo

hubiere alcanzado un valor promedio de TRESCIENTOS CINCUENTA POR CIENTO

(350 %).

c) 4. Contar con un mínimo de UNA (1) nueva MiPyME por cada suma

equivalente a CIENTO TREINTA Y SEIS MIL SEISCIENTOS SESENTA Y OCHO

(136.668) UVAs integradas al Fondo de Riesgo, considerando el valor de

la UVA vigente al día anterior al inicio de cada uno de los trimestres

indicados en el inciso 2 del apartado A del presente artículo,

respectivamente.

Para la medición de este requisito se tomará la definición establecida

por el Artículo 1° del presente Anexo, considerando para su cálculo las

Nuevas MiPyMEs que hayan sido asistidas durante los últimos DOCE (12)

meses previos a la solicitud de autorización.

Al sólo efecto de este inciso, no serán considerados en el cálculo del

“Fondo de Riesgo Total Computable” los aportes realizados de

conformidad con lo previsto según el inciso 5° del Artículo 16 y según

el Artículo 17 del presente Anexo, y sus correspondientes retiros.

d) Presentar un Plan de Negocios que contemple, como mínimo, una

evolución razonable de la SGR respecto de los Socios Partícipes y/o

Terceros y las garantías a emitir, la proyección del Fondo de Riesgo,

Apalancamiento y Grado de Utilización previstos. El mismo deberá

confeccionarse de acuerdo a la información requerida en el Modelo de

Plan de Negocios del Anexo 5 de este Anexo.

2. Las SGR deberán realizar la solicitud de autorización de aumento del Fondo de Riesgo mediante la presentación de una nota.

3. La Autoridad de Aplicación podrá autorizar aumentos del Fondo de

Riesgo autorizado con el que cuente la SGR al día de la solicitud hasta

la suma equivalente a OCHOCIENTOS NOVENTA Y OCHO MIL TRESCIENTOS

SETENTA Y SEIS (898.376) UVAs, considerando el valor de la UVA vigente

al último día de los meses de diciembre y junio de cada año,

respectivamente, por cada QUINIENTAS (500) MiPyMEs con garantías

vigentes con la que cuente la SGR solicitante al último día del mes

anterior a la presentación de la solicitud. Este aumento tendrá un tope

del DOCE COMA CINCO POR CIENTO (12,5 %) de Fondo de Riesgo autorizado

al momento de la solicitud.

Para tener por cumplido el requisito de las QUINIENTAS (500) MiPyMEs

con garantías vigentes, se contabilizarán únicamente aquellas garantías

cuyo monto avalado sea de al menos la suma equivalente a QUINIENTAS

TREINTA Y NUEVE (539) UVAs, considerando el valor de la UVA vigente al