Los sujetos que soliciten el

beneficio de recupero quedan obligados a observar los requisitos,

procedimientos, plazos y las condiciones que se establecen por la

presente, así como las disposiciones específicas aplicables a cada

régimen según lo previsto en el anexo pertinente.

Los aspectos inherentes al “SIR”, así como los vinculados a los

regímenes incluidos, podrán ser consultados en el micrositio “Sistema

Integral de Recupero (SIR)” (https://www.afip.gob.ar/SIR).

CAPÍTULO B - REQUISITOS Y CONDICIONES

ARTÍCULO 2º.- Para acceder al beneficio de recupero de gravámenes los

responsables deberán cumplir con los siguientes requisitos:

a) Poseer la Clave Única de Identificación Tributaria (CUIT) con estado

activo en los términos de la Resolución General N° 3.832 y sus

modificatorias.

b) Contar con el alta en los impuestos correspondientes.

c) Declarar y mantener actualizado el domicilio fiscal, conforme a los

términos establecidos por el artículo 3° de la Ley N° 11.683, texto

ordenado en 1998 y sus modificaciones y a las disposiciones de las

Resoluciones Generales Nros. 10 y 2.109, sus respectivas modificatorias

y complementarias.

d) Tener actualizado el código de la actividad desarrollada según el

“Clasificador de Actividades Económicas (CLAE) - Formulario N° 883”,

aprobado por la Resolución General N° 3.537.

e) Poseer Domicilio Fiscal Electrónico constituido de acuerdo con lo

previsto en la Resolución General N° 4.280 y su modificatoria.

f) Dar de alta el servicio “web” denominado “SIR - Sistema Integral de

Recupero”, a cuyos fines se requerirá la respectiva “Clave Fiscal”

habilitada con Nivel de Seguridad 3 como mínimo, según el procedimiento

dispuesto por la Resolución General Nº 5.048.

g) No registrar incumplimientos en la presentación de declaraciones

juradas de los impuestos y de los recursos de la seguridad social a las

que los responsables se encuentren obligados, relativas a los períodos

fiscales no prescriptos.

h) No registrar incumplimientos en la presentación de declaraciones

juradas informativas a las que los responsables se encuentren obligados.

CAPÍTULO C - SOLICITUD DEL BENEFICIO

ARTÍCULO 3º.- A efectos de solicitar el recupero de gravámenes, los

sujetos interesados deberán suministrar la información y documentación

requerida por el “SIR - Sistema Integral de Recupero”. Para ello,

deberán ingresar a dicho servicio con “Clave Fiscal”, seleccionar el

régimen por el cual se solicita el beneficio, elegir la opción “Generar

presentación” y generar el formulario de declaración jurada.

Cuando se deba incorporar a la solicitud el informe profesional

-certificado por entidad que rija la matrícula que se expida sobre la

razonabilidad, existencia y legitimidad de las operaciones vinculadas

con la solicitud- u otra documentación que respalde o complemente la

información ingresada mediante el mencionado servicio “web”, los mismos

deberán ser validados por el profesional interviniente, para lo cual

deberá ingresar con su “Clave Fiscal” a la opción “Contador Web -

Informes Profesionales y otra documentación” del servicio “SIR -

Sistema Integral de Recupero”.

Respecto de la documentación complementaria, la validación del

profesional implicará que los archivos incorporados a la solicitud

representan una copia fiel de los documentos originales, y que los

datos contenidos en los mismos son consistentes con la información

declarada.

ARTÍCULO 4º.- La tramitación de la solicitud únicamente procederá una

vez superadas las validaciones y controles sistémicos generales y

específicos previstos para cada régimen.

ARTÍCULO 5º.- Como constancia de la solicitud efectuada, el sistema

emitirá el formulario de declaración jurada correspondiente al régimen

y un acuse de recibo de la transmisión, que contendrá el número de la

misma para su identificación y seguimiento a través del servicio “web”

indicado en el artículo 3°.

Esta Administración Federal efectuará controles sistémicos a partir de

la información existente en sus bases de datos, respecto de la

situación fiscal del solicitante y de sus proveedores, la veracidad de

las facturas o de los documentos equivalentes que respaldan la

solicitud y la realidad económica de la operación, verificando además

que los montos facturados no hayan sido utilizados por otro régimen de

beneficio fiscal.

De superarse la totalidad de los controles sistémicos la solicitud se

considerará formalmente admitida y este Organismo podrá emitir una

comunicación resolutiva de aprobación -total o parcial- en forma

automática, sin intervención del juez administrativo, conforme a lo

mencionado en el artículo 11.

Si como consecuencia de dichos controles el trámite resulta observado,

el sistema identificará las observaciones que el responsable deberá

subsanar a los efectos de proseguir con la tramitación pertinente.

Asimismo la solicitud podrá estar sujeta a controles manuales

adicionales, requerimientos, verificaciones y/o fiscalizaciones previas.

En el caso de que la solicitud resulte denegada, se emitirá una

comunicación resolutiva indicando las observaciones que motivan la

misma.

CAPÍTULO D - PLAZOS PARA LA PRESENTACIÓN

ARTÍCULO 6º.- Podrá presentarse una solicitud por período mensual,

anual o de una frecuencia distinta, según se prevea en el anexo de cada

régimen.

CAPÍTULO E - PRESENTACIÓN RECTIFICATIVA. EFECTOS. DESISTIMIENTO

ARTÍCULO 7º.- Cuando corresponda rectificar los datos declarados

previamente a través del servicio “SIR - Sistema Integral de Recupero”

se deberá seleccionar el régimen y período de solicitud.

La nueva solicitud deberá contemplar además de los conceptos que se modifican, aquellos que no sufran alteraciones.

En estos casos se tendrá en cuenta, a todo efecto, la fecha

correspondiente a la presentación de la declaración jurada

rectificativa.

Cuando el régimen por el que se formula la solicitud admita la

utilización del beneficio para la compensación de obligaciones o su

aplicación para la cancelación de deudas de seguridad social, se

mantendrá la fecha de la presentación original, solo a los fines de las

compensaciones o cancelaciones efectuadas hasta el límite del beneficio

originario no observado.

Si el régimen por el que se formula la solicitud admite la utilización

del beneficio autorizado para la devolución, para el cálculo de los

intereses a favor de los responsables respecto de dicho beneficio se

considerará la fecha correspondiente a la presentación rectificativa.

La declaración jurada rectificativa deberá estar acompañada de nuevos

informes profesionales en la medida en que dicha declaración jurada

modifique el contenido de los emitidos oportunamente por los

profesionales actuantes. Asimismo, deberán expresarse los motivos que

originan la rectificación.

Los referidos informes deberán ser validados por los profesionales que

los hubieran suscripto, para lo cual deberán cumplir con el

procedimiento dispuesto en el segundo párrafo del artículo 3°.

ARTÍCULO 8º.- Durante su tramitación se podrá desistir de la solicitud

presentada ingresando al servicio “SIR - Sistema Integral de Recupero”

y seleccionando para el régimen y período de solicitud, la opción

correspondiente.

CAPÍTULO F - INTERVENCIÓN DEL JUEZ ADMINISTRATIVO

ARTÍCULO 9º.- Cuando la presentación resulte incompleta, evidencie

inconsistencias, se comprueben deficiencias formales en los datos que

debe contener o, en su caso, se registren observaciones vinculadas con

la situación fiscal del solicitante del beneficio de recupero, el juez

administrativo requerirá dentro de los SEIS (6) días hábiles

administrativos siguientes a la presentación realizada conforme a los

artículos 3° y 5°, que se subsanen las omisiones y/o deficiencias

observadas.

Para su cumplimiento, se otorgará al responsable un plazo no inferior a

CINCO (5) días hábiles administrativos bajo apercibimiento de

disponerse, sin más trámite, el archivo de las actuaciones en caso de

no concretarse la subsanación.

Hasta tanto no se subsanen las omisiones y/o deficiencias observadas la

tramitación de la solicitud no se considerará formalmente admisible y

de prever el régimen la utilización del beneficio autorizado para

devolución, no devengará intereses a favor del solicitante.

Asimismo, en el caso en que se hubiesen subsanado las mismas, la fecha

de admisibilidad formal será la correspondiente a dicha subsanación.

ARTÍCULO 10.- Sin perjuicio de lo dispuesto en el artículo anterior, el

juez administrativo interviniente podrá en cualquier momento requerir,

mediante acto fundado, que se formulen las aclaraciones pertinentes o

se acompañe la documentación complementaria que resulte necesaria, bajo

apercibimiento de ordenar el archivo de las actuaciones.

CAPÍTULO G - RESOLUCIÓN DE LA SOLICITUD

ARTÍCULO 11.- El monto que resulte autorizado y, en su caso, el de las

detracciones que resulten procedentes en virtud del resultado de los

controles realizados, será comunicado por esta Administración Federal,

dentro de los QUINCE (15) días hábiles administrativos contados desde

la fecha en que la solicitud presentada resulte formalmente admisible.

La comunicación consignará, como mínimo, los siguientes datos:

a) La fecha de transmisión de la solicitud.

b) El importe del beneficio de recupero solicitado.

c) La fecha de admisibilidad formal de la solicitud.

d) El monto y los fundamentos que avalan las detracciones practicadas.

e) El importe del beneficio de recupero autorizado.

ARTÍCULO 12.- El plazo establecido en el primer párrafo del artículo 11

no aplicará cuando se verifique alguno de los siguientes supuestos:

a) Las solicitudes correspondan a sujetos que:

1. Hayan sido condenados por alguno de los delitos previstos en las

Leyes N° 23.771 y N° 24.769 y sus respectivas modificaciones, en el

Título IX de la Ley N° 27.430 y su modificación o en el Código Aduanero

-Ley N° 22.415 y sus modificaciones-.

2. Hayan sido condenados por delitos comunes que tengan conexión con el

incumplimiento de obligaciones impositivas, de la seguridad social o

aduaneras, propias o de terceros.

3. Hayan sido condenados por causas penales en las que se haya

dispuesto la condena de funcionarios o ex funcionarios estatales con

motivo del ejercicio de sus funciones.

4. Sean personas jurídicas en las que, según corresponda, sus socios

gerentes, administradores, directores, síndicos, miembros del consejo

de vigilancia, consejeros o quienes ocupen cargos equivalentes en las

mismas, hayan sido condenados por infracción a las Leyes N° 23.771 o N°

24.769 y sus respectivas modificaciones, al Título IX de la Ley N°

27.430 y su modificación o al Código Aduanero -Ley N° 22.415 y sus

modificaciones-, o por delitos comunes que tengan conexión con el

incumplimiento de obligaciones impositivas, de la seguridad social o

aduaneras por parte de aquellas.

5. Hayan sido declarados en estado de quiebra y no se haya dispuesto la

continuidad de la explotación del solicitante o de los integrantes

responsables de personas jurídicas, conforme a lo establecido por las

Leyes N° 24.522 o N° 25.284 y sus respectivas modificaciones, mientras

duren los efectos de dicha declaración.

6. Hayan sido evaluados conforme lo dispuesto en la Resolución General

N° 3.985 y categorizados en el “Sistema de Perfil de Riesgo” (SIPER)

como “D” o “E” -alto riesgo o muy alto riesgo, respectivamente-.

7. Hayan incumplido con la obligación de información establecida por la Resolución General N° 4.838.

En los supuestos mencionados precedentemente la resolución de la

solicitud quedará supeditada a que se subsanen las inconsistencias

detectadas. Asimismo, dichas solicitudes podrán quedar sujetas a

fiscalización previa.

Lo aludido en los puntos 1., 2., 3. y 4. resultará de aplicación siempre que se haya dictado sentencia firme.

Lo indicado en el presente inciso será de aplicación en la medida que

no corresponda considerar dichos supuestos como causales de exclusión

del beneficio, según lo establecido para el régimen de que se trate, en

su correspondiente anexo y/o en la normativa específica.

b) Como consecuencia de las acciones de verificación y fiscalización a

que se refiere el Capítulo V de la Ley N° 11.683, texto ordenado en

1998 y sus modificaciones, se compruebe respecto de las solicitudes ya

tramitadas la ilegitimidad o improcedencia del gravamen que diera

origen al beneficio de recupero autorizado.

Configurada la causal mencionada en este inciso, lo establecido en el

presente artículo aplicará tanto a las solicitudes en curso a la fecha

de notificación del acto administrativo que disponga la impugnación

-total o parcial- del impuesto facturado, así como a las presentadas

con posterioridad a la citada fecha, según se indica a continuación:

1. Cuando el régimen prevea la posibilidad de solicitudes de beneficios de frecuencia mensual:

1.1. A las TRES (3) primeras solicitudes, cuando:

1.1.1. El monto del impuesto facturado impugnado se encuentre

comprendido entre el CINCO POR CIENTO (5%) y el DIEZ POR CIENTO (10%)

del monto total de la solicitud de los beneficios, o

1.1.2. el monto del impuesto impugnado resulte inferior al CINCO POR

CIENTO (5%) del monto indicado en el punto anterior y el responsable no

ingrese el ajuste efectuado.

1.2. A las DOCE (12) primeras solicitudes, cuando:

1.2.1. El monto del impuesto facturado impugnado resulte superior al

DIEZ POR CIENTO (10%) del monto total de la solicitud de los

beneficios, o

1.2.2. se tratara de reincidencias dentro de los últimos DOCE (12)

meses anteriores a la fecha de presentación de la solicitud, el monto

del impuesto impugnado resulte inferior al CINCO POR CIENTO (5%) del

monto indicado en el punto 1.1.1. y el responsable no ingrese el ajuste

efectuado.

2. Cuando el régimen prevea solicitudes de beneficios de frecuencia distinta a la mensual, a la primera solicitud.

Asimismo, dichas solicitudes podrán quedar sujetas a fiscalización previa.

ARTÍCULO 13.- Contra las denegatorias y detracciones practicadas e

informadas según lo dispuesto en los artículos 5º y 11, los

solicitantes podrán interponer el recurso previsto en el artículo 74

del Decreto N° 1.397 del 12 de junio de 1979 y sus modificaciones,

reglamentario de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones.

No obstante lo dispuesto en el párrafo anterior, el solicitante podrá,

con relación a las detracciones, interponer su disconformidad respecto

de los comprobantes generadores de beneficio que no hubiesen sido

aprobados, dentro de los VEINTE (20) días corridos inmediatos

siguientes a la fecha de notificación de la comunicación indicada en

los artículos 5º y 11.

La interposición de la disconformidad estará limitada a que la cantidad

de comprobantes no conformados no exceda de CINCUENTA (50) y en la

medida en que el monto vinculado sujeto a análisis sea inferior al

CINCO POR CIENTO (5%) del monto total que comprende la solicitud.

El recurso y/o la disconformidad que se presenten deberán interponerse

ingresando al servicio “SIR - Sistema Integral de Recupero”,

seleccionando para el régimen y período de solicitud, la opción

correspondiente, y adjuntando el escrito y las pruebas de las que

intente valerse en formato “.pdf”. Como constancia de la transmisión

efectuada el sistema emitirá un acuse de recibo.

CAPÍTULO H - NOTIFICACIONES. CONSULTA Y CUMPLIMIENTO DE LOS REQUERIMIENTOS FORMULADOS

ARTÍCULO 14.- Todos los requerimientos, las comunicaciones y/o los

actos administrativos que esta Administración Federal deba efectuar en

el marco de la presente se notificarán al Domicilio Fiscal Electrónico

del responsable. Asimismo, los requerimientos formulados podrán

consultarse en el servicio “web” “SIR - Sistema Integral de Recupero”,

debiendo para su cumplimiento ingresar a dicho servicio, seleccionar el

correspondiente régimen y, luego, la opción “Cumplimentar

requerimiento”.

CAPÍTULO I - PROCEDIMIENTOS Y CONDICIONES PARA LA UTILIZACIÓN DEL BENEFICIO

ARTÍCULO 15.- El monto del beneficio de recupero será acreditado en el

“Sistema Cuentas Tributarias” - aprobado por la Resolución General N°

2.463 y sus complementarias- para ser utilizado por el beneficiario de

conformidad con lo previsto en este capítulo y únicamente con el

alcance dispuesto para cada régimen en su respectivo anexo.

1. Compensación con importes originados en regímenes de retención y percepción del impuesto al valor agregado

ARTÍCULO 16.- Para compensar los importes de las retenciones

practicadas y/o las percepciones del impuesto al valor agregado

realizadas contra el monto de la solicitud que se interponga en el

mismo período fiscal en que se produzca el vencimiento para efectuar el

ingreso de las mismas, se deberá:

a) Si la compensación se realiza con anterioridad a la presentación de

la solicitud de recupero: acceder al menú “Transacciones” del “Sistema

Cuentas Tributarias”, opción “Compensación Regímenes Especiales” y

seleccionar el régimen y período fiscal origen del crédito a utilizar.

El sistema controlará si el contribuyente ha realizado solicitudes de

recupero por cualquier período fiscal por el régimen seleccionado y, en

caso de no verificarse alguna, no habilitará la presentación de la

solicitud de compensación, debiéndose solicitar la misma a través del

servicio “web” denominado “Presentaciones Digitales” implementado por

la Resolución General N° 5.126, seleccionando el trámite “Procesamiento

o anulación de compensación”, identificando la obligación de destino de

la compensación solicitada para lo cual deberá informar el impuesto,

concepto, subconcepto, período fiscal e importe y adjuntando la

documentación que acredite que está comprendido en el régimen de

recupero de que se trate.

La falta de presentación de la solicitud de recupero correspondiente a

ese régimen y período fiscal, en el mismo mes en que se solicitó la

compensación, implicará el desistimiento de dicha solicitud de

compensación habilitando, sin más trámite, al reclamo de las sumas no

ingresadas.

b) Cuando la compensación se efectúe con posterioridad a la

presentación de la solicitud de recupero: acceder al menú

“Transacciones” de “Sistema Cuentas Tributarias”, opción “Compensación”

y seleccionar el régimen y período fiscal origen del crédito a utilizar.

Las deudas se considerarán canceladas al momento de requerir la compensación.

2. Cancelación de deudas por impuestos propios

ARTÍCULO 17.- A efectos de cancelar las deudas que mantenga el

solicitante por los impuestos propios con el importe de la solicitud de

recupero admitida formalmente y acreditado en el “Sistema Cuentas

Tributarias”, se deberá ingresar al menú “Transacciones” de dicho

sistema, opción “Compensación” y seleccionar el régimen correspondiente.

Las deudas se considerarán canceladas al momento de requerir la compensación.

3. Cancelación de deudas por aportes y contribuciones de la seguridad social

ARTÍCULO 18.- Para solicitar que esta Administración Federal proceda a

cancelar en nombre del solicitante las deudas correspondientes a los

aportes y contribuciones de la seguridad social con el importe de la

solicitud de recupero admitida formalmente y acreditado en el “Sistema

Cuentas Tributarias”, deberá ingresarse al menú “Transacciones” de

dicho sistema, opción “Afectación a Seguridad Social” y seleccionar el

régimen correspondiente.

Las mismas se considerarán canceladas al momento de requerir que este Organismo proceda a la cancelación.

4. Cancelación de obligaciones emergentes de la responsabilidad del cumplimiento de la deuda ajena

ARTÍCULO 19.- A efectos de cancelar las obligaciones emergentes de la

responsabilidad del cumplimiento de la deuda ajena con el importe de la

solicitud de recupero admitida formalmente y acreditado en el “Sistema

Cuentas Tributarias”, se deberá ingresar al menú “Transacciones” de

dicho sistema, opción “Compensación” y seleccionar el régimen

correspondiente.

Las deudas se considerarán canceladas al momento de requerir la compensación.

5. Devolución

ARTÍCULO 20.- El importe del beneficio de recupero autorizado y

acreditado en el “Sistema Cuentas Tributarias” podrá solicitarse en

devolución cuando se cumplan los siguientes requisitos:

a) Se haya declarado una Clave Bancaria Uniforme (CBU) en el Registro

de Claves Bancarias Uniformes, creado por la Resolución General Nº

2.675, sus modificatorias y complementarias.

b) No se registren deudas líquidas y exigibles con este Organismo.

c) No existan incumplimientos en la presentación de declaraciones

juradas determinativas y/o informativas por los períodos fiscales no

prescriptos.

Para efectuar la solicitud de devolución, se deberá acceder al menú

“Transacciones” del “Sistema Cuentas Tributarias”, opción “Solicitud de

Devoluciones” y seleccionar el acto administrativo por el que

solicitará la devolución.

El respectivo pago se hará efectivo dentro de los QUINCE (15) días

hábiles administrativos inmediatos siguientes a la fecha en la que el

contribuyente hubiera efectuado dicha opción, a través de transferencia

bancaria en la cuenta cuya Clave Bancaria Uniforme (CBU) fuera

denunciada por el beneficiario en el “Registro de Claves Bancarias

Uniformes”.

El importe solicitado en devolución no devengará intereses a favor del

contribuyente entre la fecha de registración de la aprobación del

crédito en el “Sistema Cuentas Tributarias” y la fecha en la que se

solicita la devolución de acuerdo con el presente artículo.

6. Transferencia a terceros

ARTÍCULO 21.- El importe del beneficio de recupero autorizado y

acreditado en el “Sistema Cuentas Tributarias” podrá transferirse a

terceros, previa solicitud, cuando se cumplan los siguientes requisitos:

a) No se registren deudas líquidas y exigibles.

b) No existan incumplimientos en la presentación de declaraciones

juradas determinativas y/o informativas por los períodos fiscales no

prescriptos.

Para efectuar la solicitud de transferencia, se deberá ingresar en el

menú “Transacciones” del “Sistema Cuentas Tributarias”, opción

“Solicitud de Transferencias” y seleccionar el acto administrativo por

el que solicitará la transferencia del crédito, debiendo informar

también los datos de los cesionarios a favor de los cuales solicite la

cesión de los importes susceptibles de transferencia.

La solicitud de transferencia no devengará intereses a favor del contribuyente.

Los importes a ser transferidos deberán ser aceptados por los

respectivos cesionarios en el mismo sistema y podrán ser aplicados por

éstos únicamente para cancelar sus obligaciones impositivas. Una vez

aceptado, el importe transferido será acreditado en el “Sistema Cuentas

Tributarias” del cesionario.

El cesionario deberá ingresar en el menú “Transacciones” del referido

sistema, opción “Aceptación de Transferencias SIR” y confirmar, según

el caso, la aceptación o rechazo de la misma.

7. Disposiciones comunes

ARTÍCULO 22.- Como comprobante de cada solicitud efectuada según este

capítulo, el “Sistema Cuentas Tributarias” emitirá el acuse de recibo

respectivo. Posteriormente, el mencionado sistema efectuará controles

de integridad a la solicitud y el resultado de los mismos podrá ser

consultado ingresando al menú “Consultas”, opción “Estado de

Transacciones”.

CAPÍTULO J - CONTROLES POSTERIORES. PÉRDIDA O AJUSTES NEGATIVOS DE LOS BENEFICIOS AUTORIZADOS

ARTÍCULO 23.- Respecto de cada solicitud con beneficio autorizado,

periódicamente se aplicarán controles sistémicos tendientes a revalidar

la consistencia de la información oportunamente ingresada con las

novedades registradas en las bases de datos de esta Administración

Federal.

En caso de detectarse inconsistencias, a efectos de evaluar y

determinar la improcedencia -total o parcial de los beneficios podrán

generarse, mediante el servicio denominado “SIR - Sistema Integral de

Recupero”, intimaciones o requerimientos, los cuales tramitarán

conforme lo dispuesto por la presente resolución general.

ARTÍCULO 24.- La pérdida de los beneficios -total o parcial- en virtud

de lo dispuesto en el artículo 7º o en el artículo 23, dará lugar,

según corresponda, a:

a) La anulación de importes acreditados en el “Sistema Cuentas Tributarias” no aplicados a la cancelación de obligaciones.

b) La obligación de restituir los importes devueltos con sus respectivos intereses y multas.

c) La anulación de los importes transferidos a terceros y sus

posteriores usos, renaciendo en su caso, las correspondientes

obligaciones e intereses, desde su vencimiento.

d) La anulación de las compensaciones de obligaciones o de las afectaciones a la seguridad social.

e) La obligación de rectificar las declaraciones juradas por los períodos involucrados.

f) El ingreso de los impuestos abonados en defecto con sus respectivos accesorios y multas.

ARTÍCULO 25.- Cuando se hubiera efectivizado en la cuenta bancaria del

contribuyente una devolución en exceso, o de manera indebida por

revocarse el beneficio, corresponderá la restitución del importe

devuelto con más los accesorios pertinentes desde la fecha de

acreditación en su cuenta bancaria.

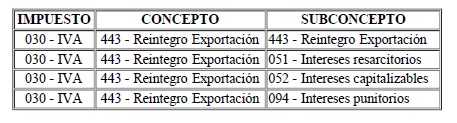

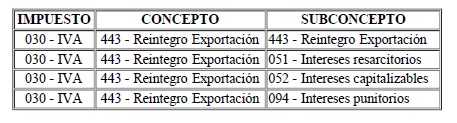

La mencionada restitución deberá efectuarse mediante Volante

Electrónico de Pago (VEP), en el que se indicará el período fiscal del

crédito reintegrado en exceso o de manera indebida, discriminando los

importes que correspondan al capital devuelto (capital más los

intereses a favor del contribuyente que se le hubieran transferido),

intereses resarcitorios, intereses punitorios y/o intereses

capitalizables. Para ello, se utilizarán los códigos indicados en el

anexo del régimen de que se trate.

En caso de utilización indebida del crédito reintegrable para la

cancelación de deudas o transferencias a terceros, esta Administración

Federal procederá a rechazar la cancelación efectuada e iniciar las

pertinentes gestiones administrativas y/o judiciales tendientes al

cobro de las obligaciones adeudadas.

TÍTULO II - MODIFICACIÓN DE LA RESOLUCIÓN GENERAL N° 2.000 Y SUS MODIFICATORIAS

ARTÍCULO 26.- Sustituir el artículo 23 de la Resolución General N° 2.000 y sus modificatorias, por el siguiente:

“ARTÍCULO 23.- Cuando las presentaciones sean incompletas o

insuficientes en cuanto a los elementos documentales que resulten

procedentes; se comprueben inconsistencias en las declaraciones juradas

presentadas, destinaciones de exportación o comprobantes de exportación

que respalden las operaciones encuadradas en el segundo párrafo del

inciso b) del artículo 1° de la Ley de Impuesto al Valor Agregado,

texto ordenado en 1997 y sus modificaciones, relacionadas con el

importe vinculado o se registren incumplimientos de la obligación de

ingresar y liquidar divisas de conformidad con lo establecido por el

Decreto de Necesidad y Urgencia Nº 609 del 1 de septiembre de 2019 y su

modificatorio, y normas concordantes, el juez administrativo requerirá

-dentro de los SEIS (6) días hábiles administrativos inmediatos

siguientes al de la presentación realizada en los términos del artículo

13 o, en su caso, del artículo 14- que se subsanen las omisiones o

inconsistencias observadas.

Se otorgará al responsable un plazo no inferior a CINCO (5) días

hábiles administrativos, bajo apercibimiento de disponerse el archivo

de las actuaciones en caso de incumplimiento. La presentación se

considerará formalmente admisible desde la fecha de cumplimiento del

mencionado requerimiento, siempre que se hubiese cumplido con la

obligación dispuesta en el artículo 16.

Los incumplimientos de la obligación de ingresar y liquidar divisas

podrán consultarse ingresando al servicio con “Clave Fiscal” denominado

“Pago Devoluciones”.

Transcurrido el plazo de SEIS (6) días hábiles administrativos señalado

precedentemente sin que el juez administrativo hubiera efectuado el

referido requerimiento, la solicitud se considerará formalmente

admisible desde la fecha de su presentación realizada en los términos

del artículo 13 o, en su caso, del artículo 14, siempre que se hubiese

cumplido con la obligación dispuesta en el artículo 16.

No obstante lo dispuesto en el primer párrafo, el juez administrativo

interviniente podrá, en cualquier momento, requerir al responsable

mediante acto fundado que formule las aclaraciones pertinentes o

acompañe la documentación complementaria que resulten necesarias, bajo

apercibimiento de ordenar el archivo de las actuaciones.”.

TÍTULO III - DISPOSICIONES GENERALES

ARTÍCULO 27.- Lo establecido en esta resolución general no obsta al

ejercicio de las facultades de esta Administración Federal, para

realizar los actos de verificación, fiscalización y determinación de

las obligaciones a cargo del responsable.

ARTÍCULO 28.- Aprobar el Anexo I

(IF-2022-00424414-AFIP-SGDADVCOAD#SDGCTI) que forma parte integrante de

la presente y el formulario de declaración jurada F. 8147.

ARTÍCULO 29.- Las disposiciones de esta resolución general entrarán en

vigencia el día de su publicación en el Boletín Oficial y resultarán de

aplicación conforme se indica a continuación:

1. TÍTULO I: a partir del día 1 de julio de 2022.

No obstante, el servicio “SIR - Sistema Integral de Recupero” para el

“Régimen de reintegro atribuible a las operaciones de exportación y

asimilables” se encontrará habilitado a partir del mes de abril de 2022

a efectos de que los interesados puedan interactuar con el sistema y

confeccionar las solicitudes en borrador, sin admitir su envío.

Adicionalmente, esta Administración Federal, a través del canal de

comunicación “Espacios de Diálogo Institucional”, recepcionará -durante

los meses de abril a junio de 2022- observaciones y/o sugerencias que

surjan de la interacción con consejos profesionales, federación de

consejos y cámaras empresarias.

2. TÍTULO II: desde el día de su entrada en vigencia, incluso para las

presentaciones en trámite cuya admisibilidad formal no haya sido

resuelta a esa fecha.

ARTÍCULO 30.- Abrogar, a partir de la fecha de aplicación indicada para

el Título I en el artículo anterior, las Resoluciones Generales Nros.

2.000, 2.040, 2.755, 3.397, 3.984 y 4.467 y derogar el artículo 4° de

la Resolución General N° 3.880, el artículo 2° de la Resolución General

N° 4.035 y el artículo 1° de la Resolución General N° 4.927, sin

perjuicio de su aplicación a los hechos y situaciones acaecidos durante

sus respectivas vigencias.

Toda cita efectuada en normas vigentes respecto de las resoluciones

generales mencionadas en este artículo deberá entenderse referida a la

presente, en cuyo caso deberán considerarse las adecuaciones normativas

aplicables a cada caso.

ARTÍCULO 31.- Comuníquese, dese a la Dirección Nacional del Registro

Oficial para su publicación en el Boletín Oficial y archívese.

Mercedes Marco del Pont

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 28/03/2022 N° 18065/22 v. 28/03/2022

(Nota Infoleg: Los anexos referenciados en la presente norma han sido extraídos de la edición web de Boletín Oficial)

ANEXO I (artículo 1°)

RÉGIMEN DE REINTEGRO ATRIBUIBLE A LAS OPERACIONES DE EXPORTACIÓN Y ASIMILABLES

CAPÍTULO A - SUJETOS COMPRENDIDOS

a) Los exportadores.

b) Los contribuyentes, responsables y demás sujetos que desarrollan las

actividades encuadradas en los puntos 13., 14. y 26. del inciso h) del

artículo 7° de la Ley de Impuesto al Valor Agregado, texto ordenado en

1997 y sus modificaciones, y en el artículo 34 de su decreto

reglamentario y las actividades u operaciones que reciban igual

tratamiento que las exportaciones en virtud de lo establecido por la

ley del gravamen o por leyes especiales y los prestadores de servicios

postales/PSP ("courier").

c) Los contribuyentes, responsables y demás sujetos que desarrollan las

actividades encuadradas en el segundo párrafo del inciso b) del

artículo 1° de la Ley de Impuesto al Valor Agregado, texto ordenado en

1997 y sus modificaciones.

CAPÍTULO B - BENEFICIO

a) Alcance

El impuesto al valor agregado que les haya sido facturado, según lo

dispuesto en el segundo párrafo del artículo 43 de la Ley de Impuesto

al Valor Agregado, texto ordenado en 1997 y sus modificaciones, a los

sujetos mencionados en el Capítulo A de este anexo podrá ser utilizado

únicamente para:

1. Compensar con importes originados en regímenes de retención y percepción del impuesto al valor agregado (artículo 16).

2. Cancelar deudas por impuestos propios (artículo 17).

3. Cancelar deudas por aportes y contribuciones de la seguridad social (artículo 18).

4. Cancelar obligaciones emergentes de la responsabilidad del cumplimiento de la deuda ajena (artículo 19).

5. Solicitar la devolución (artículo 20).

6. Transferir a terceros (artículo 21).

El importe de la devolución correspondiente al impuesto que les hubiera

sido facturado a los sujetos comprendidos en el régimen de la Ley N°

24.402 y su modificación, será afectado directamente por este organismo

al pago del crédito otorgado por la institución bancaria, de acuerdo

con el régimen de la citada ley o aplicado al impuesto facturado

anticipadamente devuelto. En este último supuesto será de aplicación el

procedimiento establecido en el punto 2. del artículo 10 de la

Resolución General N° 4.210 (DGI), sus modificatorias y complementaria.

De tratarse del impuesto derivado de compras o importaciones de bienes

de capital, la mencionada afectación se imputará al saldo pendiente de

cancelación de los créditos otorgados conforme a lo dispuesto en la Ley

N° 24.402 y su modificación, hasta el monto del valor de la cuota

mensual.

Los créditos por exportaciones realizadas al Área Aduanera Especial

creada por el artículo 10 de la Ley N° 19.640, conforme lo establecido

en el artículo 5° del Decreto N° 1.139 del 1 de septiembre de 1988,

tendrán el tratamiento previsto por el artículo 43 de la Ley de

Impuesto al Valor Agregado, con la sola limitación que el saldo

remanente -una vez efectuada la compensación dispuesta en el primer

párrafo de dicho artículo- podrá ser únicamente utilizado de acuerdo

con lo previsto en los puntos 1. a 4. del presente inciso, quedando en

consecuencia vedada la posibilidad de requerir otros tipos de

cancelaciones o compensaciones, su devolución o su transferencia a

favor de terceros responsables.

b) Presentación de la solicitud

Deberá formalizarse la presentación de una sola solicitud por mes de

exportación o asimilable, a partir del día 15 del mes siguiente al de

su perfeccionamiento y al menos CUARENTA Y OCHO (48) horas posteriores

a la presentación de la declaración jurada del impuesto al valor

agregado correspondiente al mes por el que se formula la solicitud.

Cuando la presentación se formalice con posterioridad al primer mes

inmediato siguiente al del perfeccionamiento de la exportación, también

deberán hallarse cumplidas las presentaciones de las declaraciones

juradas vencidas hasta la fecha de la interposición de la solicitud.

CAPÍTULO C - REQUISITOS ESPECÍFICOS

1. Relativos a la solicitud del beneficio de recupero.

Además del cumplimiento de los requisitos indicados en el artículo 2°, los sujetos alcanzados por el presente régimen deberán:

a) En los casos exigidos por la reglamentación aduanera, contar con la

inscripción en el Registro de Operadores de Comercio Exterior y no

encontrarse suspendido en el mismo.

b) Haber detraído del saldo técnico a favor de la última declaración

jurada del impuesto al valor agregado presentada y no vencida a la

fecha de la solicitud original o, en su defecto, de la última

declaración jurada vencida a esa misma fecha, el monto por el cual se

solicita el beneficio. Para ello, se deberá utilizar el programa

aplicativo vigente del Impuesto al Valor Agregado.

El importe por el que se solicita el beneficio, deberá consignarse en

el campo "Importe de beneficio a solicitar" del Módulo "Operaciones de

exportación".

c) No registrar incumplimientos vinculados al régimen de determinación e ingreso establecido por la Resolución General N° 4.400.

d) Haber dado cumplimiento a las normas que regulan los regímenes de

retención del impuesto al valor agregado vigentes, cuando corresponda.

e) Haber pagado los comprobantes de los que surja el impuesto al valor

agregado que les hubiera sido facturado, con anterioridad a la

interposición de la correspondiente solicitud de beneficio de recupero

en la que se informen.

2. Relativos a la resolución de la solicitud.

Las solicitudes que correspondan a sujetos que no hayan dado

cumplimiento a la obligación de ingresar y liquidar divisas, de

conformidad con lo establecido por el Decreto de Necesidad y Urgencia

N° 609 del 1 de septiembre de 2019 y su modificatorio, y normas

concordantes, tendrán el tratamiento dispuesto en el inciso a) del

artículo 12.

3. Relativos a la utilización del beneficio de recupero.

Para utilizar el beneficio en cualquiera de las formas previstas en el

inciso a) del Capítulo B de este anexo deberá haberse dado cumplimiento

a la obligación de ingresar y liquidar divisas, de conformidad con lo

establecido por el Decreto de Necesidad y Urgencia N° 609 del 1 de

septiembre de 2019 y su modificatorio, y normas concordantes.

Los incumplimientos de la obligación de ingresar y liquidar divisas

podrán consultarse ingresando al servicio con "Clave Fiscal" denominado

"Pago Devoluciones".

CAPÍTULO D - PERFECCIONAMIENTO DE LAS EXPORTACIONES U OPERACIONES ASIMILABLES

Las exportaciones, las actividades u operaciones y/o prestaciones que

reciban igual tratamiento que las exportaciones y las prestaciones de

servicios realizadas en el país cuya utilización o explotación efectiva

se lleve a cabo en el exterior, a los efectos del presente régimen, se

considerarán perfeccionadas:

a) Para los sujetos indicados en el inciso a) del Capítulo A de este

anexo: con el cumplido de embarque, siempre que los bienes salgan

efectivamente del país en ese embarque -fecha consignada en el campo

mercadería a bordo/salida-, según conste en la "destinación de

exportación" respectiva, en su caso, debidamente validada por el

funcionario aduanero interviniente en la operación.

En los casos en que intervengan DOS (2) o más aduanas, la operación se

considerará perfeccionada en la forma establecida en el párrafo

precedente, según surja de la intervención de la aduana de salida.

Cuando la salida de los bienes del país se efectúe bajo el régimen de

exportación en consignación -subrégimen ESO1-, la operación se

considerará perfeccionada en el momento en que se registre la

exportación definitiva para consumo -subrégimen EC07-.

b) Para los sujetos indicados en el inciso b) del Capítulo A de este

anexo: mediante la documentación que para cada caso se indica

seguidamente:

1. Transporte marítimo y de locación y/o sublocación a casco desnudo o

de fletamento a tiempo o por viaje: constancia de entrada y salida del

buque, firmada por su capitán y certificada por la Prefectura Naval

Argentina.

2. Transporte aéreo: registro indicado en el punto 1.2.1. del inciso c)

del Capítulo F de este anexo, o, en su defecto, factura mensual a que

se refiere el punto 1.2.2. del mismo inciso, certificada por la Fuerza

Aérea Argentina.

3. Transporte terrestre: documentación intervenida por la autoridad de control de frontera.

4. Servicios conexos al transporte internacional: factura emitida, una

vez concluida la ejecución o prestación y conformada según lo dispuesto

en el punto 2.1. del inciso c) del Capítulo F de este anexo.

Sin perjuicio de lo dispuesto en el párrafo anterior -cuyo cumplimiento

da derecho a tramitar el beneficio-, la habilitación del mismo solo

quedará ratificada cuando el respectivo transporte, al cual se prestó

el servicio conexo, quede perfeccionado conforme a lo establecido en

los puntos 1., 2. o 3. precedentes, según corresponda. La percepción

parcial o total del precio de la prestación no será suficiente para

generar derecho a la acreditación, devolución o transferencia en los

términos de esta resolución general.

5. Trabajos de transformación, modificación, reparación, mantenimiento

y conservación de aeronaves, sus partes y componentes, y de

embarcaciones en todos los casos con los alcances del punto 26. del

inciso h) del artículo 7° de la ley del gravamen:

5.1. Transporte marítimo: certificación de los trabajos de

transformación, modificación, reparación, mantenimiento y conservación

emitida por un profesional en ingeniería naval, inscripto en el Consejo

de Ingeniería Naval.

5.2. Transporte aéreo: registro de aeronaves.

c) Para los contribuyentes, responsables y demás sujetos indicados en

el inciso c) del Capítulo A de este anexo: con la factura por la que se

documente la operación.

CAPÍTULO E - ASPECTOS RELATIVOS A LOS COMPROBANTES Y AL IMPUESTO FACTURADO a) Comprobantes. Datos a informar.

El servicio "SIR - Sistema Integral de Recupero" permitirá el ingreso manual de los comprobantes y/o la importación de datos.

Se informarán en cada período de solicitud:

1. Comprobantes generadores de crédito fiscal (impuesto facturado vinculado a las operaciones de exportación o asimilables).

Los comprobantes y/o datos necesarios para identificar el impuesto que

por los bienes, servicios y locaciones vinculados a las operaciones

comprendidas en el Capítulo D de este anexo o a cualquier etapa en la

consecución de las mismas les hubiera sido facturado, en la medida en

que el mismo no hubiera sido ya utilizado por el responsable.

2. Comprobantes que perfeccionan el derecho al beneficio (operaciones comprendidas en el Capítulo D de este anexo).

Para calcular el importe en pesos de las exportaciones cuyo valor FOB

-neto del monto relativo a los bienes importados temporariamente- se

declara en la solicitud de beneficio de este régimen, se aplicará el

tipo de cambio comprador conforme la cotización del Banco de la Nación

Argentina, al cierre de las operaciones del día hábil cambiario

anterior al de la fecha de oficialización del permiso de embarque o

documento equivalente.

Las compañías aéreas de transporte internacional podrán suministrar la

información a que se refiere el punto 2. del inciso b) del Capítulo D

de este anexo, mediante la indicación del monto atribuible a pasajes

emitidos, neto de devoluciones, que surja de la sumatoria de los

importes consignados en las declaraciones juradas que se presenten

atento a lo reglado en el punto 1.2.3. del inciso c) del Capítulo F de

este anexo.

Los sujetos indicados en el punto 3. del inciso b) del Capítulo D de

este anexo informarán los importes totales atribuibles al transporte

internacional de pasajeros y cargas cuya operación no se documente

mediante la utilización del "Manifiesto internacional de

carga/Declaración de tránsito aduanero (MIC/DTA)" o "Manifiesto

internacional de carga por carretera o Transporte internacional

ferroviario/Documento de tránsito aduanero (TIF/DTA)".

Las operaciones relativas al transporte internacional de pasajeros y

cargas, al transporte de gas, hidrocarburos líquidos y energía

eléctrica mediante el empleo de ductos y líneas de transmisión, a los

prestadores de servicios postales/PSP ("courier"), a los servicios

conexos, a las prestaciones de servicios realizadas en el país cuya

utilización o explotación efectiva se lleve a cabo en el exterior, a la

locación a casco desnudo y fletamento de buques destinados al

transporte internacional, a los trabajos realizados sobre aeronaves

concebidas para el transporte de pasajeros y/o cargas destinadas a esas

actividades, así como las utilizadas en defensa y seguridad, en este

último caso incluidas sus partes y componentes y sobre las demás

aeronaves destinadas a otras actividades, éstas últimas matriculadas en

el exterior y sobre embarcaciones de uso comercial, defensa y

seguridad, pactadas en moneda extranjera, deberán informarse en pesos,

aplicando el tipo de cambio comprador conforme la cotización del Banco

de la Nación Argentina, al cierre de las operaciones del día en el cual

se perfeccionó la prestación del servicio, según lo dispuesto en los

incisos b) y c) del Capítulo D de este anexo.

b) Impuesto facturado. Afectación indirecta

Cuando las compras, locaciones y prestaciones de servicios que generan

derecho al recupero, se encuentren relacionadas indirectamente con las

operaciones comprendidas en esta resolución general, deberá realizarse

la apropiación de los respectivos importes, aplicando el siguiente

procedimiento:

1. Se determinará el coeficiente que resulte de dividir el monto de

operaciones destinadas a exportación -neto del valor de los bienes

importados temporariamente, en su caso- por el total de operaciones

gravadas, exentas y no gravadas, incluidas las beneficiadas por el

régimen, acumuladas en el ejercicio comercial en que se efectuaron las

operaciones que se declaran.

2. El importe del impuesto computable resultará de multiplicar el total

de dichos créditos por el coeficiente obtenido según lo previsto en el

punto 1. precedente.

Las estimaciones efectuadas durante el ejercicio comercial o año

calendario -según se trate de responsables que lleven anotaciones y

practiquen balances comerciales o no cumplan con esos requisitos,

respectivamente- deberán ajustarse al determinar el coeficiente

correspondiente al último mes del ejercicio comercial o año calendario

considerado, teniendo en cuenta a tal efecto los montos de las

operaciones citadas en el punto 1. Dicho ajuste se exteriorizará en la

solicitud interpuesta por el período mencionado.

En caso de que no se efectúe una solicitud por el citado período

deberán ingresar las sumas solicitadas en exceso en el transcurso del

año calendario considerado, de corresponder. Dicha obligación deberá

cumplirse al vencimiento de la declaración jurada del impuesto al valor

agregado, del período fiscal correspondiente al mes de cierre del

ejercicio comercial, mediante Volante Electrónico de Pago (VEP) según

los códigos indicados en el Capítulo H de este anexo.

Lo dispuesto en los puntos 1. y 2. no será de aplicación en los casos

en que pueda establecerse la incorporación física de bienes o la

apropiación directa de servicios ni cuando por la modalidad del proceso

productivo se pueda efectuar la respectiva imputación.

c) Inversiones en bienes de uso

El impuesto facturado proveniente de inversiones en bienes de uso podrá

ser computado únicamente en función de la habilitación de dichos bienes

y de su real afectación a las operaciones a que se refiere la presente

resolución general, realizadas en el período y hasta la concurrencia

del límite previsto en el segundo párrafo del artículo 43 de la ley del

gravamen.

d) Impuesto facturado. Límite A efectos de determinar el límite fijado

en el segundo párrafo del artículo 43 de la Ley de Impuesto al Valor

Agregado, texto ordenado en 1997 y sus modificaciones, corresponderá

aplicar la alícuota general dispuesta en el primer párrafo del artículo

28 de la ley del gravamen, cualquiera sea la tasa a la que se hubiera

facturado el impuesto a los sujetos mencionados en el Capítulo A de

este anexo y/o la que corresponda a los bienes o servicios exportados.

En el caso que en un mismo período fiscal coexistan más de una alícuota

del impuesto al valor agregado, para determinar el mencionado límite,

se considerará la alícuota vigente al inicio del citado período fiscal.

Cuando el importe del crédito fiscal vinculado exceda el límite fijado

en el segundo párrafo del artículo 43 de la Ley de Impuesto al Valor

Agregado, texto ordenado en 1997 y sus modificaciones, deberá

presentarse una nota en archivo en formato ".pdf' conforme lo dispuesto

en el inciso e) del Capítulo F de este anexo.

Lo dispuesto en el párrafo anterior será condición necesaria para poder

trasladar a períodos posteriores las sumas que superen el citado límite.

e) Operaciones de exportación y en el mercado interno. Imputación del impuesto facturado y de los ingresos directos

Los responsables que realicen simultáneamente operaciones en los

mercados interno y externo, a efectos de determinar el saldo de

impuesto facturado comprendido en el segundo párrafo del artículo 43 de

la Ley de Impuesto al Valor Agregado deberán determinar, en primer

término, el impuesto que adeuden por sus operaciones gravadas, que

surgirá de la diferencia entre débitos fiscales por operaciones en el

mercado interno y créditos fiscales que le sean atribuibles, previo

cómputo contra tales débitos -cuando corresponda-del saldo a favor

reglado en el primer párrafo del artículo 24 de la ley del gravamen.

Si de lo expuesto en el párrafo anterior resultare un saldo a pagar, se

compensará con los conceptos mencionados en el artículo 27 de la Ley N°

11.683, texto ordenado en 1998 y sus modificaciones.

Si el procedimiento descripto en el párrafo precedente arrojara un

saldo a pagar, se deducirá de éste el impuesto que a los exportadores

les hubiera sido facturado por bienes, servicios y locaciones que

destinaron efectivamente a las exportaciones o a cualquier etapa en la

consecución de las mismas.

CAPÍTULO F - INFORME PROFESIONAL Y OTRA DOCUMENTACIÓN

En las condiciones previstas en el artículo 3°, la solicitud que se

formule respecto del régimen del presente anexo deberá acompañarse, en

todos los casos, de un informe profesional y cuando corresponda, de la

documentación complementaria que se menciona en este capítulo.

El informe y la documentación se adjuntarán a la solicitud, previo a su

presentación, como archivos en formato ".pdf', según lo dispuesto en el

artículo mencionado anteriormente.

a) Informe profesional

El informe deberá ser extendido por contador público independiente y

estar encuadrado en el Capítulo V de la Resolución Técnica (FACPCE) N°

37 -encargo de aseguramiento razonable-, con su firma certificada por

el consejo profesional o colegio que rija la matrícula, quien se

expedirá respecto de la razonabilidad, existencia y legitimidad del

impuesto facturado, de las operaciones de exportación, las actividades

u operaciones y/o prestaciones que reciban igual tratamiento que las

exportaciones y las prestaciones de servicios realizadas en el país

cuya utilización o explotación efectiva se lleve a cabo en el exterior,

así como sobre la vinculación entre las citadas operaciones.

Las tareas de auditoría que involucren acciones sobre los proveedores

generadores del impuesto facturado no serán obligatorias respecto de:

1. Las facturas o documentos equivalentes, correspondientes a

operaciones sobre las que se hubiesen practicado retenciones a la

alícuota general vigente o al CIENTO POR CIENTO (100%) de las fijadas

en el artículo 28 de la ley del gravamen, según lo dispuesto por la

Resolución General N° 2.854, sus modificatorias y complementarias,

siempre que las mismas se hubieran ingresado o, en su caso, compensado.

2. Las facturas o documentos equivalentes, sobre los que no se hubiesen practicado retenciones en virtud de lo dispuesto en:

2.1. El inciso a) del artículo 5° o en el artículo 12 de la Resolución General N° 2.854, sus modificatorias y complementarias, o

2.2. la Resolución General N° 2.226, sus modificatorias y complementarias.

3. El impuesto correspondiente a las importaciones definitivas de cosas muebles.

Además, dicho profesional deberá dejar constancia en el citado informe

del procedimiento de auditoría utilizado, indicando -en su caso- el uso

de la opción prevista en el párrafo anterior.

Respecto de la aplicación de los procedimientos de auditoría

relacionados con los proveedores, los profesionales actuantes deberán

consultar el "Archivo de Información sobre Proveedores" conforme a los

requisitos y condiciones establecidos en el Anexo IV de la Resolución

General N° 2.854, sus modificatorias y complementarias.

No obstante, lo dispuesto en el segundo párrafo del presente inciso,

los procedimientos de auditoría relativos a los proveedores serán

obligatorios en la medida que la consulta efectuada por el profesional

al mencionado archivo indique "Retención Sustitutiva 100%", cuando:

1. Se hubieren practicado retenciones a la alícuota general vigente de

acuerdo con lo previsto en el punto 1. del segundo párrafo del presente

inciso a), o

2. el proveedor se encuentre beneficiado con la exclusión del régimen

de retención de que se trate, conforme a lo establecido en el punto 2.

del segundo párrafo de este inciso a).

b) Otra documentación. Exportadores - sujetos del inciso a) del Capítulo A de este anexo.

Cuando la exportación se efectúe a través del Sistema Informático

MALVINA (SIM) no se requerirá la presentación de documentación aduanera

complementaria, a excepción de los supuestos previstos en los artículos

9° y 10, o cuando por la naturaleza de las operaciones involucradas

resulte necesario verificar la intervención aduanera.

No obstante, con relación a estas operaciones deberán presentarse los

comprobantes o documentos equivalentes emitidos por proveedores con

posterioridad a la última fecha de cierre de pre-cumplido o cumplido,

así como sus correspondientes remitos.

c) Otra documentación. Operaciones exentas asimilables a exportación - sujetos del inciso b) del Capítulo A de este anexo

1. En el caso de transporte internacional de pasajeros y cargas: 1.1. Cuando se trate de transporte naval:

1.1.1. Constancia de entrada y salida del buque firmada por el capitán

del mismo y certificada por la Prefectura Naval Argentina.

1.1.2. Cuando se efectúe conjuntamente transporte de cabotaje: nota que

contendrá -discriminado por buque- el valor de los fletes y pasajes

obtenidos en tales conceptos y el importe atribuible a transporte

internacional.

1.2. Cuando se trate de transporte aéreo:

1.2.1. Registro de movimiento de aeronaves correspondiente al período, certificado por la Fuerza Aérea Argentina.

No se requerirá este registro, cuando la factura mensual a que se

refiere el punto 1.2.2. seencuentre certificada por la Fuerza Aérea

Argentina.

1.2.2. Factura mensual que certifica el pago al Comando de Regiones

Aéreas de la Fuerza Aérea Argentina, según lo dispuesto por la Ley N°

13.041 y su modificación.

1.2.3. Declaraciones juradas presentadas durante el período en cumplimiento de la Ley Nacional de Turismo N° 25.997.

1.2.4. Detalle de las operaciones de carga efectuadas durante el período, agrupadas por agencia de carga.

1.3. Cuando se trate de transporte terrestre:

1.3.1. De carga: Copia autenticada por autoridad competente del

"Manifiesto Internacional de carga/Declaración de tránsito aduanero

(MIC/DTA)" o "Manifiesto Internacional de carga por carretera o

Transporte internacional ferroviario/Documento de tránsito aduanero

(TIF/DTA)", de corresponder, intervenido por la Dirección General de

Aduanas o Dirección Nacional de Transporte Terrestre.

No se requerirá la presentación de documentación cuando se encuentre

registrada y validada electrónicamente en las bases de AFIP, a

excepción de los supuestos previstos en los artículos 9° y 10, o cuando

por la naturaleza de las operaciones involucradas resulte necesario

verificar la intervención aduanera.

1.3.2. De pasajeros:

1.3.2.1. Permiso para transporte internacional de pasajeros otorgado

por resolución del Ministerio de Transporte, en el caso de empresas

regulares.

1.3.2.2. Formularios estadísticos FAI 1 y FAI 2.

1.3.2.3. Autorización de viaje de turismo de circuito cerrado y lista

de pasajeros de acuerdo con la Resolución N° 613 del 22 de noviembre de

1994 y su modificatoria, de la Comisión Nacional de Regulación del

Transporte, en el caso de empresas de transporte para turismo.

1.4. Cuando se trate de transporte por ductos y líneas de transmisión:

1.4.1. Certificado de inscripción ante autoridad competente, habilitante para el ejercicio de la actividad.

1.4.2. Contrato respectivo exhibiendo, en el mismo acto, el original que obre en poder del solicitante a efectos de su cotejo.

1.4.3. Manifiesto internacional de transporte.

1.4.4. Planilla de medición suscripta por el agente del servicio

aduanero interviniente en la operación, el representante de la empresa

exportadora y el representante de la empresa de transporte aduanero

encargada de operar el ducto.

1.4.5. Informe de ajuste.

Los requisitos indicados en los puntos 1.4.1., 1.4.2. y 1.4.3.

precedentes, deberán presentarse únicamente cuando se efectúe la

primera exportación.

Los elementos enunciados en este punto deberán presentarse de acuerdo

con lo dispuesto por las Resoluciones Generales Nros. 588, 795 y 971,

sus respectivas modificatorias y complementarias, según corresponda.

1.5. En el caso de prestadores de servicios postales/PSP ("couriers"):

1.5.1. Factura del depósito fiscal.

1.5.2. Factura proforma emitida por el cliente, de corresponder, de acuerdo con la naturaleza del envío.

1.5.3. Remitos y facturas emitidas por el "Courier", por los servicios

de transporte internacional. Solo si no fueran comprobantes emitidos

electrónicamente según las Resoluciones Generales Nros. 4.291 o 3.561

-inciso a) del artículo 15-, sus respectivas modificatorias y

complementarias.

1.5.4. Facturas emitidas por las compañías de transporte intervinientes.

1.5.5. Documentación emitida por el cliente, intervenida por el

organismo de contralor, de corresponder, de acuerdo con la naturaleza

del envío.

2. En el caso de servicios conexos al transporte internacional de pasajeros y carga:

2.1. Facturas o documentos equivalentes (incluidas las correspondientes

a transportes al área franca y al área aduanera especial, Ley N°

19.640, y a las zonas francas) emitidos en el período por el cual se

efectúa la solicitud.

Las facturas a que se refiere el párrafo anterior tendrán que

cumplimentar las condiciones dispuestas en el artículo 34 del decreto

reglamentario de la ley del gravamen, debiendo en tal sentido estar

conformadas por la empresa transportista y/o de su representante legal

y/o apoderado en el país, insertando la expresión: "Servicios conexos

al transporte internacional. Código 404 SIR", y estar además suscriptas

por el responsable o persona debidamente autorizada, consignando el

sello identificatorio o aclaración acerca del firmante, con indicación

del cargo y/o carácter que inviste.

Asimismo, las referidas facturas deberán contener -sin perjuicio de los

datos requeridos por las Resoluciones Generales Nros. 100 y 1.415, sus

respectivas modificatorias y complementarias-, lo siguiente:

2.1.1. Identificación del transporte utilizado por la empresa

transportista internacional relacionado con el servicio conexo,

aclarando si se trata de transportes de bienes o pasajeros y

consignando el nombre del buque, número de vuelo o viaje -según

corresponda- y nombre de la compañía transportista y/o de su apoderado

y/o representante legal en el país.

2.1.2. Número del permiso de embarque o, en su caso, del o los

despachos de importación o de los contenedores y conocimientos de

embarque, de tratarse de transporte de cargas.

2.1.3. Fecha en la que se perfeccionó el transporte internacional,

conforme con lo dispuesto en el inciso b) del Capítulo D de este anexo.

Los servicios a que se refiere el presente punto comprenden

exclusivamente aquellos que asistan a los bienes transportados y al

acto de transportarlos, si guardan relación directa y complementaria

con cada uno de los actos de transporte y no se incluyen aquellos que,

aunque relacionados con la actividad, no puedan atribuirse en forma

directa a cada servicio de transporte en particular. La intervención de

agentes marítimos no obsta a considerar que el servicio es brindado

directamente al transportista, siempre que:

a) El servicio conexo sea prestado efectivamente a quienes realizan el transporte exento,

b) las agencias marítimas actúen como representantes legales o

apoderados de los propietarios o armadores del buque transportador,

percibiendo únicamente un honorario o comisión, y

c) dichas agencias no refacturen a sus representados o mandantes el servicio indicado en el inciso a).

3. En el caso de locación y/o sublocación a casco desnudo o de fletamento a tiempo o por viaje:

3.1. Contrato respectivo. Cuando los contratos se encuentren redactados

en idioma extranjero, deberá acompañarse la pertinente traducción al

idioma español realizada por traductor público nacional.

3.2. Facturas o documentos equivalentes emitidos en el período por el

cual se efectúa la solicitud. Solo si no fueran comprobantes emitidos

electrónicamente según Resoluciones Generales Nros. 4.291 o 3.561

-inciso a) del artículo 15-, sus respectivas modificatorias y

complementarias.

Las facturas mencionadas precedentemente tendrán que cumplir con las

condiciones dispuestas en el punto 14. del inciso h) del artículo 7° de

la ley del gravamen.

4. En el caso de trabajos de transformación, modificación, reparación,

mantenimiento y conservación de aeronaves, sus partes y componentes y

embarcaciones:

4.1. Facturas o documentos equivalentes emitidos en el período por el cual se efectúa la solicitud.

Las facturas a que se refiere el párrafo anterior tendrán que cumplir

con las condiciones dispuestas en el punto 5. del inciso b) del

Capítulo D de este anexo, debiendo en tal sentido estar conformadas por

la empresa destinataria del trabajo, o por el capitán del buque,

insertando la expresión: "Trabajos de transformación, modificación,

reparación, mantenimiento y conservación de embarcaciones y aeronaves.

Código 404 SIR" y estar, además, suscriptas por el responsable

debidamente autorizado de la empresa o por el capitán del buque,

consignando el sello identificatorio del firmante.

Asimismo, las referidas facturas deberán contener -sin perjuicio de los

datos requeridos por las Resoluciones Generales Nros. 100 y 1.415, sus

respectivas modificatorias y complementarias-, lo siguiente:

4.1.1. Identificación de la embarcación o aeronave y de la actividad a la cual se encuentra destinada.

4.1.2. Constancia de matriculación en el exterior certificada por

autoridad competente, de tratarse de las demás aeronaves referidas en

el punto 26. "in fine" del inciso h) del artículo 7° de la ley del

gravamen.

Los responsables que soliciten por primera vez la acreditación,

devolución o transferencia del impuesto que les haya sido facturado

deberán presentar la siguiente documentación:

1. Armadores:

1.1. Nacionales: constancia de inscripción en el Registro de Armadores Nacionales.

1.2. Extranjeros: poder extendido a nombre de la agencia marítima que

los representa o de cualquier otra entidad que acredite personería en

tal carácter y domicilio en el territorio nacional. Cuando el poder se

encuentre redactado en idioma extranjero deberá acompañarse la

pertinente traducción al idioma español, realizada por traductor

público nacional.

2. Compañías aéreas: decreto de autorización para prestar servicios

internacionales de transporte aéreo o, en su defecto, certificado

extendido por la autoridad de aplicación.

3. Empresas de transporte terrestre y demás sujetos: constancia que acredite su afectación al transporte internacional.

d) Otra documentación. Prestaciones efectuadas en el país cuya

utilización o explotación efectiva se lleve a cabo en el exterior -

sujetos del inciso c) del Capítulo A de este anexo

1. Contrato celebrado con el cliente del exterior en el cual conste el

servicio prestado, debidamente traducido y legalizado o apostillado, de

acuerdo con la normativa vigente.

2. Documentación bancaria respaldatoria de la cancelación de la factura.

3. Boleto de cambio confeccionado por la entidad autorizada a operar en

cambios, con las formalidades establecidas en la normativa cambiaria

vigente.

e) Nota impuesto facturado. Superación del límite

A los fines previstos en el tercer párrafo del inciso d) del Capítulo E de este anexo, la nota consignará:

1. Respecto de la operación que origina la solicitud:

1.1. Motivos por los cuales se excede el límite fijado en el mencionado artículo 43 de la ley del gravamen.

1.2. Descripción de los bienes, obras o servicios objeto de la exportación.

1.3. Precio neto o valor dado por los artículos 735 a 750 del Código

Aduanero, neto del valor de las mercaderías importadas temporariamente,

según corresponda.

1.4. Fecha en la que se haya perfeccionado la exportación, de acuerdo con lo establecido en el Capítulo D de este anexo.

1.5. Monto nominal del impuesto facturado atribuible a la exportación.

1.6. Especificación de la exportación: recurrente o estacional.

1.7. Precio, si lo hubiera, de los bienes exportados en los mercados nacionales e internacionales.

1.8. Margen de utilidad bruta.

1.9. Beneficios adicionales derivados de regímenes de estímulo o promoción.

2. Respecto del contratante del exterior:

2.1. Apellido y nombres, denominación o razón social.

2.2. Domicilio.

CAPÍTULO G - EXPORTACIÓN POR CUENTA Y ORDEN DE TERCEROS

Se consideran operaciones de exportación por cuenta y orden de

terceros, aquellas encomendadas por el propietario de la mercadería a

mandatarios, consignatarios u otros intermediarios para que efectúen la

venta de los bienes al exterior por cuenta y orden del mencionado

propietario.

En consecuencia, reviste el carácter de intermediación la intervención

de quien documenta aduaneramente, por cuenta del tercero exportador,

las operaciones descriptas en el párrafo anterior, en tanto no exista

transferencia de dominio de los bienes.

A los fines establecidos en el artículo 74 del Decreto Reglamentario de

la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus

modificaciones, se entiende por exportador al mandante o comitente de

la operación, propietario de la mercadería y por lo tanto el titular de

los créditos por el impuesto facturado, único habilitado para

interponer las solicitudes de recupero del impuesto a que se refiere el

artículo 43 de la ley del gravamen.

Los intermediarios citados en el segundo párrafo de este capítulo

quedan obligados a informar a esta Administración Federal las

operaciones de exportación realizadas por cuenta y orden de terceros.

A tal efecto los citados sujetos generarán la correspondiente

declaración jurada utilizando la versión vigente del programa

aplicativo denominado "AFIP - EXPORTACIONES POR CUENTA DE TERCEROS".

La descarga del citado programa aplicativo, así como la consulta de sus

características, funciones y aspectos técnicos podrán realizarse en la

opción "Aplicativos" del sitio "web" de este Organismo

(https://www.afip.gob.ar).

La presentación de la declaración jurada deberá ser cumplida hasta el

día 15 del mes inmediato siguiente al del embarque y se efectuará por

transferencia electrónica de datos a través del citado sitio "web"

institucional, conforme al procedimiento establecido en la Resolución

General N° 1.345, sus modificatorias y complementarias. Como constancia

de la presentación realizada, el sistema emitirá el formulario "F.1016".

De comprobarse errores, inconsistencias, utilización de un programa

distinto del provisto o archivos defectuosos, la presentación será

rechazada automáticamente por el sistema, generándose una constancia de

tal situación.

Una vez cumplida la obligación de información, el intermediario

entregará a cada uno de los exportadores, por las operaciones de

exportación realizadas por cuenta de estos últimos, los elementos que

se detallan a continuación:

a) Copia del formulario de declaración jurada N° 846.

b) Copia de la constancia de transmisión electrónica F. 1016.

c) Constancia donde se indiquen los datos del embarque correspondiente

al exportador respectivo, emitida por el programa aplicativo.

Los créditos por estímulos aduaneros se abonarán al documentante quien,

juntamente con el tercero exportador, resultan solidariamente

responsables en los aspectos promocionales, tributarios y/o

sancionatorios de la operación.

Con relación a la declaración aduanera efectuada por los intermediarios deberán tenerse en cuenta los siguientes aspectos:

1. Operaciones de venta al exterior realizadas por el tercero en forma directa:

1.1. Los documentantes inscriptos en el "Registro de Importadores y

Exportadores" de la Dirección General de Aduanas podrán efectuar la

presentación de solicitudes de destinación de exportación para consumo

por cuenta de terceros, inscriptos o no en el referido registro.

1.2. En la solicitud de destinación, el declarante de la exportación

informará obligatoriamente el nombre o razón social, el domicilio, el

número de registro de exportador y la Clave Única de Identificación

Tributaria (CUIT) de las personas por cuenta de quienes actúa, dejando

expresa constancia que no existe inhibición alguna por parte de los

terceros para cursar la documentación de que se trata o para su

eventual inscripción en el registro mencionado en el punto anterior.

La factura de venta que debe acompañarse como documentación respaldatoria de los formularios citados en el

punto precedente, será emitida por el tercero de acuerdo con lo

establecido por este organismo en materia de facturación y registración

de operaciones.

2. Operaciones de venta al exterior realizadas por el documentante a su nombre:

2.1. Cuando un documentante inscripto en el "Registro de Importadores y

Exportadores" de la Dirección General de Aduanas efectúe a su nombre la

venta al exterior, será él quien deberá emitir la factura de venta y

asumir las responsabilidades emergentes con el comprador extranjero,

revistiendo jurídicamente el carácter de vendedor. En la exportación

definitiva para consumo se informará el nombre o razón social de los

terceros exportadores y la Clave Única de Identificación Tributaria

(CUIT) de los mismos.

2.2. En este supuesto, la relación entre las partes intervinientes

deberá instrumentarse mediante un documento por el cual se acredite la

participación proporcional correspondiente al tercero exportador, en

orden a la cantidad de mercadería entregada al documentante (cuenta de

venta y líquido producto o similar).

2.3. De corresponder beneficios a la exportación, la copia de la

factura deberá presentarse en el momento de gestionar el cobro de los

mismos.

CAPÍTULO H - PÉRDIDA DEL BENEFICIO. CÓDIGOS APLICABLES