SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN

Resolución 454/2022

RESOL-2022-454-APN-SSN#MEC

Ciudad de Buenos Aires, 28/06/2022

VISTO el Expediente EX-2019-42118832-APN-GA#SSN, el Artículo 33 de la

Ley N° 20.091, el Punto 33 del Reglamento General de la Actividad

Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de

2014, y sus modificatorias y complementarias), y

CONSIDERANDO:

Que el control de la solvencia de las entidades y la suficiencia de las

tarifas constituye uno de los ejes centrales de la supervisión a cargo

de esta SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN para alcanzar una

mayor sustentabilidad del sector.

Que la principal herramienta con la que se cuenta en la actualidad para

mitigar y penalizar el efecto de operar con primas insuficientes, es la

constitución de una reserva denominada “Reserva Técnica de

Insuficiencia de Primas”.

Que, en ese sentido, resulta dable adecuar el Punto 33.2. del

Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N°

38.708 de fecha 6 de noviembre de 2014, sus modificatorias y

complementarias), en lo referido a la Reserva Técnica por Insuficiencia

de Primas, en sintonía con los objetivos de mejorar la suficiencia de

tarifas y reservas.

Que, por su parte, y respecto de la fórmula de cálculo actual, se han

observado distorsiones en la citada Reserva que resulta necesario

subsanar con la finalidad de homogeneizar los criterios de cálculo.

Que el espíritu de la metodología propuesta tiende a volver más

eficiente el proceso de control y análisis de la suficiencia tarifaria.

Que las políticas mencionadas pretenden que las entidades lleven un

verdadero control de las tarifas y supervisión de sus propios riesgos,

conforme lo requieren los estándares internacionales de supervisión.

Que las Gerencias Técnica y Normativa y de Evaluación han tomado la intervención que corresponde a su competencia.

Que la Gerencia de Asuntos Jurídicos ha dictaminado en orden al particular.

Que la presente se dicta en uso de las facultades previstas en el Artículo 67 de la Ley N° 20.091.

Por ello,

LA SUPERINTENDENTA DE SEGUROS DE LA NACIÓN

RESUELVE:

ARTICULO 1°.- Sustitúyase el Punto 33.2. del Reglamento General de la

Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de

noviembre de 2014, y sus modificatorias y complementarias) por el

siguiente:

“33.2. Reserva Técnica por Insuficiencia de Primas

Al cierre de cada trimestre, las aseguradoras deben constituir, de

corresponder, la “Reserva Técnica por Insuficiencia de Primas” que debe

calcularse para cada rama en que opere, excepto en Seguros de Retiro,

los Seguros de Vida Individual plurianual o que prevean componente de

Ahorro y para las mutuales que operan en la cobertura de

Responsabilidad Civil de Transporte Público de Pasajeros.

Las entidades deben utilizar para el cálculo de la reserva los

conceptos involucrados de conformidad con el procedimiento que se

estipula en el “Anexo del punto 33.2 - Procedimiento de cálculo de los

componentes de la Reserva Técnica por insuficiencia de de Primas”.

Asimismo, el cálculo de la reserva en cuestión debe estar en un todo acuerdo con las siguientes normas:

Todos los valores deberán estar expresados a moneda homogénea y

corresponderán a los últimos DOCE (12) meses anteriores al cierre del

período en cuestión.

a) Por cada rama, se obtiene el concepto de Insuficiencia como la

adición entre los siguientes importes correspondientes a seguros

directos:

i) Con signo positivo, las primas a utilizar en el cálculo de la

reserva, definidas como “Prima*”, de ahora en adelante. Esta será la

prima devengada neta de anulaciones y reaseguro pasivo, conforme las

cifras que surjan de los respectivos estados contables. En caso de que

la prima devengada neta de anulaciones y de reaseguro pasivo resulte

negativa, la prima* será el OCHENTA POR CIENTO (80%) de las primas

emitidas netas de anulaciones y reaseguro pasivo.

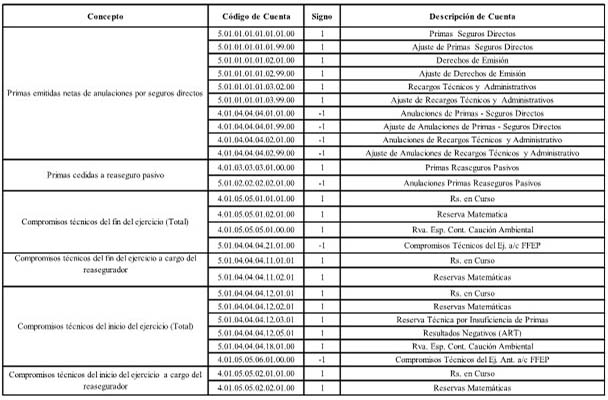

Se entiende por primas devengadas netas de reaseguros pasivo a la resultante del siguiente procedimiento:

a. Con signo positivo, las primas emitidas netas de anulaciones por seguros directos.

b. Con signo negativo, las primas cedidas a reaseguros pasivos.

c. Con signo negativo, los compromisos técnicos del inicio del ejercicio netos de reaseguro pasivo.

d. Con signo positivo, los compromisos técnicos del fin del ejercicio netos de reaseguro pasivo.

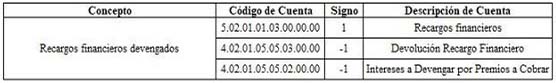

ii) Con signo positivo, los “Recargos financieros devengados” imputados

a cada rama. Se entiende por recargos financieros devengados al

resultante del siguiente procedimiento:

a. Con signo positivo, los recargos financieros.

b. Con signo negativo, las devoluciones de recargos financieros.

c. Con signo negativo, los intereses a devengar por premios a cobrar.

En caso de que el resultante del procedimiento expuesto anteriormente

sea negativo, los recargos financieros devengados serán nulos.

iii) Con signo positivo, el “Resultado financiero aplicable”, el cual se obtiene a partir de los siguientes conceptos:

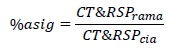

a. Se entiende por “Porcentaje de asignación” al resultante de dividir

los compromisos técnicos y reserva por siniestros pendientes

(Administrativos - Juicios Mediaciones - I.B.N.R.) de la rama sobre los

compromisos técnicos y reserva por siniestros pendientes de la entidad

del período en cuestion.

b. El “Resultado financiero por rama” es el importe que surge de

calcular la diferencia entre el resultado de la estructura financiera

de la entidad y los recargos financieros devengados del punto ii) para

la compañía, distribuidos conforme al porcentaje de asignación del

punto precedente.

El resultado de la estructura financiera debe contemplar el resultado

por exposición a las variaciones en el poder adquisitivo de la moneda.

c. El “Porcentaje aplicable” se define como el OCHENTA Y CINCO POR

CIENTO (85%) de la rentabilidad obtenida por la entidad. Esta última se

determina como el cociente entre los resultados de la estructura

financiera de los últimos DOCE (12) meses y el promedio del rubro

Inversiones del inicio y final de dicho período.

d. Se establece como “Límite del resultado financiero aplicable” al

porcentaje aplicable de la prima* conforme el inciso i) anterior en

cada uno de las ramas.

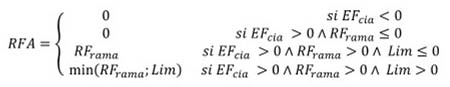

El resultado financiero aplicable únicamente será computable de acuerdo con los siguientes escenarios:

1. Si el resultado de la estructura financiera de los últimos DOCE (12)

meses es menor que CERO (0), el resultado financiero aplicable será

considerado nulo.

2. Si el resultado de la estructura financiera de los últimos DOCE (12)

meses es mayor que CERO (0) y el resultado financiero por rama es menor

o igual a CERO (0), el resultado financiero aplicable será considerado

nulo.

3. Si el resultado de la estructura financiera de los últimos DOCE (12)

meses y el resultado financiero por rama son mayores a CERO (0) y el

límite del resultado financiero aplicable establecido en el punto d.

del inciso iii) del punto 33.2 es menor o igual a CERO (0), el

Resultado financiero aplicable será el Resultado financiero por rama.

4. Si el resultado de la estructura financiera de los últimos DOCE (12)

meses, el resultado financiero por rama y el límite del resultado

financiero aplicable establecido en el punto d. del inciso iii) del

punto 33.2 son mayores a CERO (0), el resultado financiero aplicable

será el mínimo entre el resultado financiero por rama y el límite

propuesto.

iv) En el caso particular de las entidades cooperativas o mutuales, con

signo positivo y en forma adicional a los conceptos determinados

precedentemente, las cuotas sociales, suscriptas en el período,

imputables a cada rama, hasta un máximo del OCHO POR CIENTO (8%) de las

primas* conforme el inciso i) del punto 33.2.

v) Con signo positivo, el guarismo “Otros conceptos”.

vi) Con signo negativo, los “Siniestros devengados netos de reaseguros

pasivo” del período conforme las cifras que surjan de los respectivos

estados contables.

vii) Con signo negativo, los “Gastos” de cada rama. Se entiende por gastos al resultante del siguiente procedimiento:

a. Con signo positivo, los gastos de explotación conforme lo dispuesto en el punto 39.1.7.

b. Con signo positivo, los gastos de producción imputados directamente

a la sección que los hayan originado. En caso de gastos comunes a más

de una sección, en función a las correspondientes primas netas de

anulaciones.

c. Con signo negativo, los gastos de gestión a cargo de reaseguradores.

d. Con signo positivo, los gastos de prevención para aquellas aseguradoras que operan en riesgos del trabajo.

b) Debe calcularse a la fecha de cierre de cada trimestre para cada

rama, el porcentaje de insuficiencia como el cociente entre el

resultado obtenido en el punto a) anterior y la prima* calculada

conforme el inciso i) del presente punto.

c) Si el resultado de la suma obtenida conforme el punto a) precedente

fuese negativo, deberá constituirse la “Reserva Técnica por

Insuficiencia de Primas” por el importe resultante de la multiplicación

de los siguientes conceptos:

i) El porcentaje de insuficiencia obtenido de acuerdo con el punto b) anterior en valores absolutos.

ii) El mayor entre la reserva de riesgos en curso neta de reaseguro

pasivo de cada rama al cierre de período o el VEINTE POR CIENTO (20%)

de las primas emitidas netas de anulaciones y reaseguros pasivos de los

últimos DOCE (12) meses.

Para el caso particular de la rama Riesgos Agropecuarios y Forestales,

sólo debe considerarse la reserva de riesgos en curso, contemplando

únicamente la operatoria de seguros directos.

No resulta admisible la compensación de la Reserva Técnica por Insuficiencia de Primas entre distintas ramas.”.

ARTICULO 2°.- Apruébase el “Anexo del punto 33.2. – Procedimiento de

cálculo de los componentes de la Reserva Técnica por Insuficiencia de

Primas” que como Anexo obrante en IF-2022-64693097-APN-GTYN#SSN integra

la presente Resolución.

ARTÍCULO 3°.- Dispónese que la presente Resolución será de aplicación a los Estados Contables con cierre al 30 de junio de 2022.

ARTÍCULO 4°.- Comuníquese, publíquese, dése a la DIRECCIÓN NACIONAL DEL REGISTRO OFICIAL y archívese.

Mirta Adriana Guida

NOTA: El/los Anexo/s que integra/n este(a) Resolución se publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 30/06/2022 N° 48495/22 v. 30/06/2022

(Nota

Infoleg:

Los anexos referenciados en la presente norma han sido extraídos de la

edición web de Boletín Oficial)

ANEXO

Anexo del punto 33.2. - Procedimiento de cálculo de los componentes de la

Reserva Técnica por Insuficiencia de Primas

A continuación, se expone la forma de cálculo para cada uno de los

conceptos involucrados en la reserva, correspondientes a los últimos

DOCE (12) meses anteriores al cierre del período en cuestión,

expresados en moneda homogénea. Cabe destacar que, los procedimientos

detallados a continuación serán válidos

únicamente para el cálculo de la RTIP.

Asimismo, cabe destacar que los conceptos con subíndice “

cia” corresponden a la suma de todas las ramas de la entidad.

Primas Devengadas Netas de Reaseguro Pasivo

Las Primas Devengadas Netas de Reaseguro Pasivo se definen como el resultante de la adición de los siguientes conceptos:

PDSD Pi emitida − Pi cedidas rea + CTinicio a/c Aseg − CTF¡n a/c Aseg

CTFin a/c Aseg = CTFin-Total − CTFin a/c Reaseg

CTlnicio a/c Aseg = CTInicio-Total − CTInicio a/c Reaseg

Donde,

PDSD: Primas devengadas de seguros directos

Pi emitida: Primas emitidas netas de anulaciones por seguros directos

Pi cedidas rea: Primas cedidas a reaseguro pasivo

CTinicio a/cAseg: Compromisos técnicos del inicio del ejercicio netos de reaseguro pasivo

CTinicio-Total: Compromisos técnicos del inicio del ejercicio (Total)

CTinicio a/c Reaseg: Compromisos técnicos del inicio del ejercicio a cargo del reasegurador

CTFin a/c Aseg: Compromisos técnicos del fin del ejercicio netos de reaseguro pasivo

CTFin-Total: Compromisos técnicos del fin del ejercicio (Total)

CTFin a/c Reaseg: Compromisos técnicos del fin del ejercicio a cargo del reasegurador

Primas Emitidas Netas de Anulaciones por Seguros Directos

Para su cálculo se toma la siguiente ecuación:

PE = Pi emitida — Pi cedidas rea

Donde,

PE: Primas emitidas netas de anulaciones por seguros directos

Pi emitida: Primas emitidas netas de anulaciones

Pi cedidas rea: Primas cedidas a reaseguro pasivo

Cada uno de los conceptos en la ecuación anterior se toma de la columna

correspondiente del Anexo 12-A (prima devengada) del sistema SINENSUP.

Recargos Financieros Devengados

Se obtiene de realizar la siguiente operación:

RFDrama = RF — DRF — IaD

En caso de que el resultante del procedimiento expuesto anteriormente

sea negativo, los recargos financieros devengados serán nulos.

Donde,

RFDrama: Recargos financieros devengados imputados a cada rama

RF: Recargos financieros

DRF: Devoluciones de recargos financieros

IaD: Intereses a devengar por premios a cobrar

Resultado Financiero Aplicable

Se obtiene de realizar la siguiente operación:

RFrama = (EFcia — RFDcia) * %asig

Lim = %aplic * Prima*

%aplic = R * 0,85

Donde,

RFrama: Resultado financiero por rama

RFDcia: Recargos financieros devengados de la entidad

EFcia: Estructura financiera de la entidad

R: Rentabilidad anual de la entidad

CT&RSPrama: Compromisos técnicos y RSP de la rama del período en cuestión

CT&RSPcia: Compromisos técnicos y RSP de la entidad del período en cuestión

RFA: Resultado financiero aplicable

%asig: Porcentaje asignación

%aplic: Porcentaje aplicable

Lim: Límite del resultado financiero aplicable

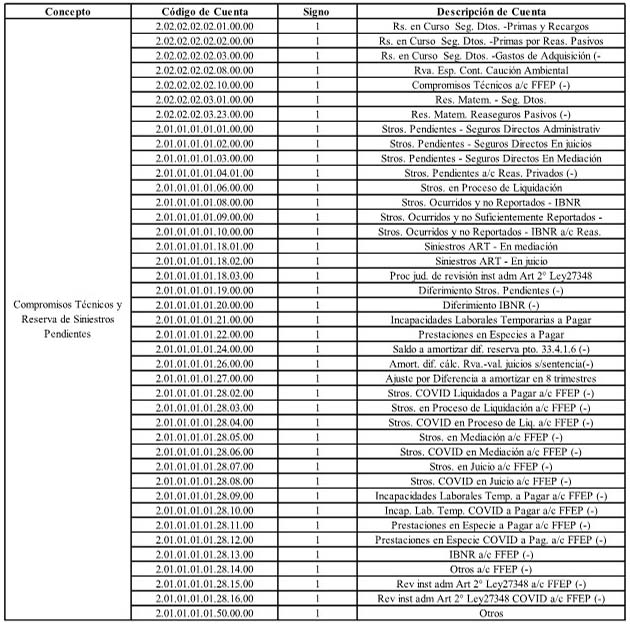

Para los Compromisos Técnicos y Reserva de Siniestros Pendientes se

deben utilizar las siguientes cuentas de balance con su respectivo

signo:

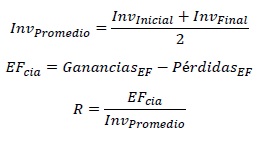

Rentabilidad y Estructura Financiera (anualizadas)

Se obtienen de realizar la siguiente operación:

Donde,

InvPromedio: Promedio de las inversiones

Invfinal: Inversiones al cierre de balance del período en cuestión

Invinicial: Inversiones para el mismo período, un año atrás a valores corrientes, sin actualizar al cierre.

EFcia: Resultado de la estructura financiera de la entidad

GananciasEF: Ganancias de la estructura financiera (últimos 12 meses)

PérdidasEF: Pérdidas de la estructura financiera (últimos 12 meses)

R: Rentabilidad anual

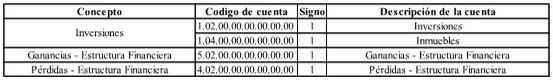

En la siguiente tabla se encuentran las cuentas de balance que se deben utilizar para el cálculo de los conceptos mencionados:

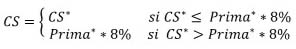

Cuotas sociales

Para las cooperativas y mutuales, la cuota social se obtiene de la siguiente operación:

Donde,

CS: Cuota social

CS*: Cuotas sociales suscriptas en el período

Prima*: Prima utilizada para el cáculo de la RTIP

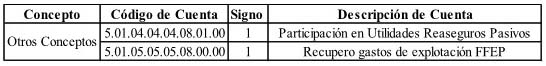

Otros conceptos

Para el guarismo “Otros conceptos” se deben utilizar las siguientes cuentas de balance con sus respectivos signos:

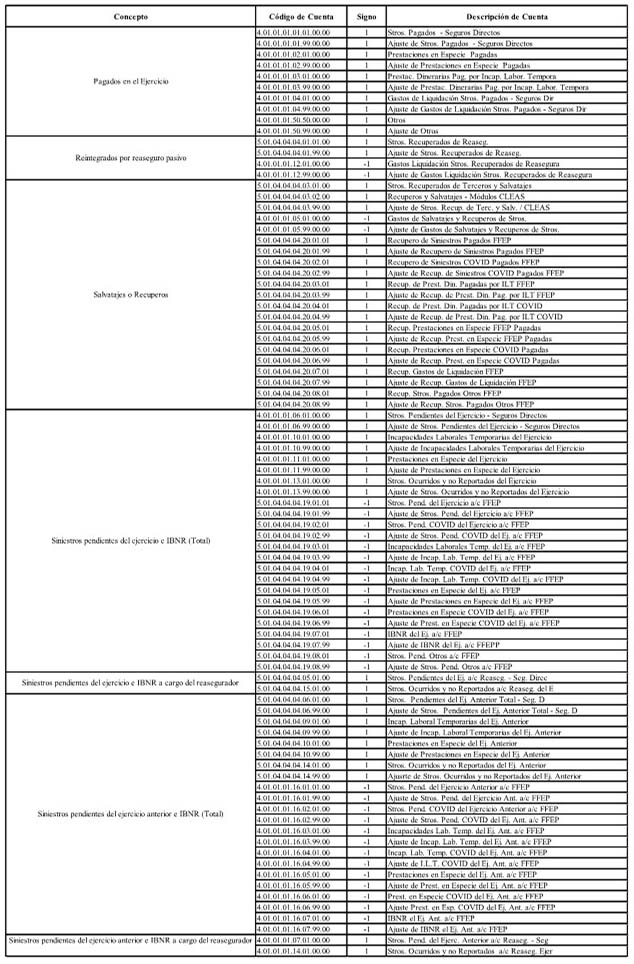

Siniestros Devengados Netos de Reaseguro Pasivo

Los Siniestros Devengados Netos de Reaseguro Pasivo se definen como el resultante de la adición de los siguientes conceptos:

StrosDevSD = PagadosNetos + PendientesEj a/c Aseg — PendientesEjAnt a/c Aseg

PagadosNetos = PagadosEj — Reintegrados — Salvatajes

PendientesEj a/c Aseg = PendientesEj-Total — PendientesEj a/c Reaseg

PendientesEjAnt a/c Aseg = PendientesEjAnt-Total — PendientesEjAnt a/c Reaseg

Donde,

PagadosNetos: Siniestros pagados netos

PagadosEj: Pagados en el ejercicio

Reintegrados: Reintegrados por reaseguro pasivo

Salvatajes: Salvatajes o recuperos

PendientesEj a/c Aseg:Siniestros pendientes del ejercicio e IBNR a cargo del asegurador

PendientesEj—Total: Siniestros pendientes del ejercicio e IBNR (Total)

PendientesEj a/c Reaseg: Siniestros pendientes del ejercicio e IBNR a cargo del reasegurador

PendientesEjAnt a/c Aseg: Siniestros pendientes del ejercicio anterior e IBNR a cargo del asegurador

PendientesEjAnt-Total: Siniestros pendientes del ejercicio anterior e IBNR (Total)

PendientesEjAnt a/c Reaseg: Siniestros pendientes del ejercicio anterior e IBNR a cargo del reasegurador

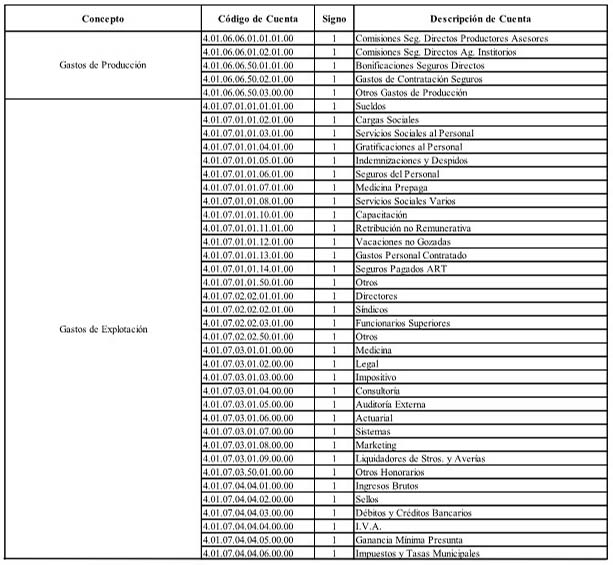

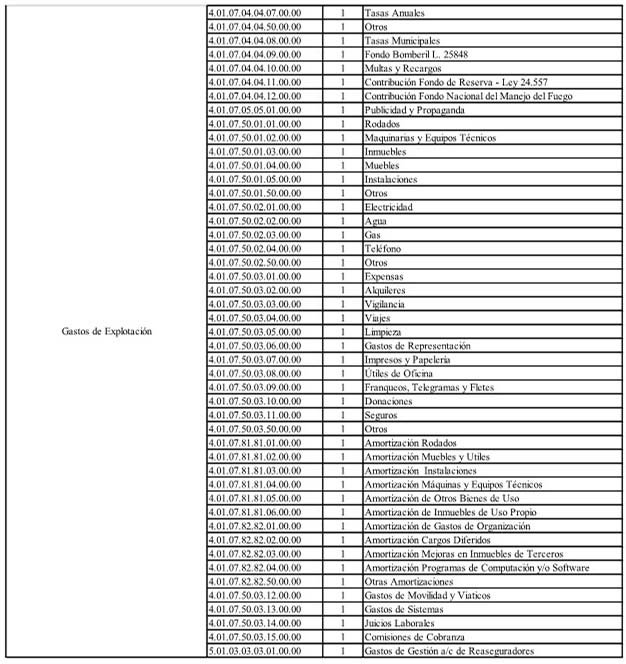

Gastos

Los Gastos de explotación, de producción, de gestión a cargo de

Reaseguradores y de prevención ART se definen como el resultante de la

adición de los siguientes conceptos:

G = GExp + GProd — GGR + GPrev

Donde,

G: Total de gastos

GGR: Gastos de gestión a cargo de Reaseguradores

GExp: Gastos de explotación

GProd: Gastos de producción

GPrev: Gastos de prevención ART

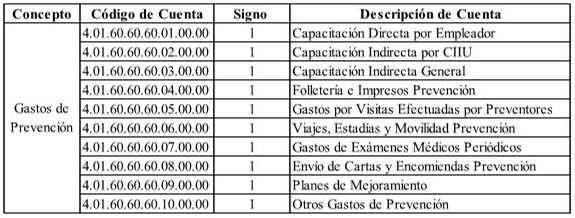

Los Gastos de prevención ART (GPrev) se calculan con la suma algebraica

de las siguientes cuentas de balance con su signo correspondiente:

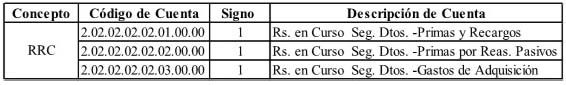

Reserva de Riesgo en Curso (RRC)

Para la RRC del período en cuestión deben considerarse las siguientes cuentas de balance: