SUPERINTENDENCIA DE SEGUROS DE LA NACION

Decreto 1251/97

Bs. As., 19/11/97.

VISTO las Leyes Nros. 20.091 y 24.629, los Decretos Nros. 558 del 24 de mayo de 1.996, 660 del 24 de junio de 1.996, 928 del 8 de agosto de 1.996 y 1587 del 19 de diciembre de 1.996 y,

CONSIDERANDO:

Que la Ley N° 20.091 define a la SUPERINTENDENCIA DE SEGUROS DE LA NACION como una entidad autárquica con autonomía funcional y financiera, en jurisdicción del entonces MINISTERIO DE HACIENDA Y FINANZAS, que ejerce el control de todos los entes aseguradores.

Que el Decreto N° 660/96 en su artículo 46 - Anexo III dispone la actuación de la SUPERINTENDENCIA DE SEGUROS DE LA NACION en el ámbito jurisdiccional de la SECRETARIA DE POLITICA ECONOMICA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS.

Que la Ley N° 24.629 establece en el Capítulo II las normas relativas al mejoramiento del funcionamiento y la calidad de los servicios prestados por las distintas jurisdicciones de la Administración Pública Nacional, así como su financiamiento.

Que el PODER EJECUTIVO NACIONAL creó mediante los artículos 1° y 8° del Decreto N° 558/96 la UNIDAD DE REFORMA Y MODERNIZACION DEL ESTADO en el ámbito de la JEFATURA DE GABINETE DE MINISTROS estableciendo que los organismos descentralizados de la Administración Pública Nacional deberán dar previa intervención a la mencionada unidad en todos los programas que contemplen componentes de fortalecimiento institucional, cualesquiera fuese su fuente de financiamiento.

Que el Decreto N° 928/96 estableció para un conjunto de organismos descentralizados de la Administración Pública Nacional, la obligación de diseñar un plan estratégico dirigido a orientar su respectivo funcionamiento, formulando un plan de transformación, el cual debería ser elevado para su aprobación a la JEFATURA DE GABINETE DE MINISTROS.

Que el Decreto N° 1587/96 en su artículo 1° incluye a la SUPERINTENDENCIA DE SEGUROS DE LA NACION en los términos del Decreto N° 928/96.

Que ha tomado la intervención que le compete la UNIDAD DE REFORMA Y MODERNIZACION DEL ESTADO de la JEFATURA DE GABINETE DE MINISTROS, expidiéndose favorablemente.

Que el presente acto se dicta en ejercicio de las atribuciones emergentes del artículo 99 inciso 1) de la Constitución Nacional.

Por ello,

EL PRESIDENTE

DE LA NACION ARGENTINA

DECRETA:

Artículo 1°- Apruébase el Plan Estratégico de la SUPERINTENDENCIA DE SEGUROS DE LA NACION -entidad autárquica en jurisdicción de la SECRETARIA DE POLITICA ECONOMICA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS- que como Anexo I forma parte integrante del presente Decreto.

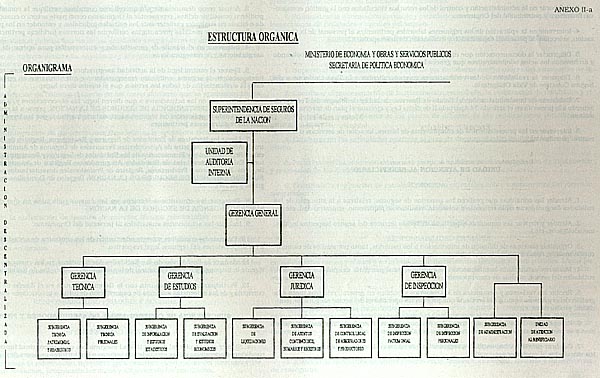

Art. 2°- Apruébase la estructura orgánico funcional de la SUPERINTENDENCIA DE SEGUROS DE LA NACION -entidad autárquica en jurisdicción de la SECRETARIA DE POLITICA ECONOMICA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS- que, como Anexo II forma parte integrante del presente Decreto, y que entrará en vigencia una vez aprobada la propuesta de gestión a que se hace mención en el artículo siguiente.

Art. 3°- En un plazo de SESENTA (60) días hábiles a partir de la publicación del presente Decreto en el Boletín Oficial, la SUPERINTENDENCIA DE SEGUROS DE LA NACION -entidad autárquica en jurisdicción de la SECRETARIA DE POLITICA ECONOMICA del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS- presentará ante la JEFATURA DE GABINETE DE MINISTROS un esquema de metas presupuestarias e indicadores de gestión y un proyecto de sistema de gestión de recursos humanos por competencias y objetivos que refleje los contenidos del Plan Estratégico que por este acto se aprueba.

Art. 4°- Facúltase al JEFE DE GABINETE DE MINISTROS a realizar las adecuaciones normativas y presupuestarias para poner en plena ejecución el Plan Estratégico mencionado en el artículo 1° del presente Decreto.

Art. 5°- Hasta tanto entre en vigencia la estructura orgánico - funcional aprobada por el artículo 2°, el Organismo mantendrá la estructura y distribución de cargos con funciones ejecutivas y específicas aprobadas por el Decreto N° 1587/96, la Resolución Conjunta de la SUPERINTENDENCIA DE SEGUROS DE LA NACION, SECRETARIA DE LA FUNCION pública y la SECRETARIA DE HACIENDA N° 136 del 29 de junio de 1.994 y la Resolución de la Secretaría DE LA FUNCION pública N° 307 del 21 de julio de 1.994.

Art. 6°- Comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívase. - MENEM. - Jorge A. Rodríguez. - Roque B. Fernández.

ANEXO I

1. OBJETIVOS DE LA

SUPERINTENDENCIA DE SEGUROS

DE LA NACION

Realizar las actividades de control, inspección y relevamiento del mercado, supervisión recaudación de tasas, aplicación de multas y recopilación de información, previstas para el organismo en las disposiciones legales.

Colaborar en la definición de políticas para mercado asegurador en el marco del Consejo Consultivo del Seguro de acuerdo a lo dispuesto en las normas vigentes.

Resolver en los aspectos relevantes de las empresas aseguradoras y de aquellas que operen en autoseguro conforme a las prescripciones de la Ley sobre Riesgos del Trabajo y su reglamentación.

Diseñar y velar por la ejecución de programas que mejoren la calidad del servicio, el costo y la celeridad en los procesos destinados a los asegurados.

2. VISION DEL ORGANISMO

La actual estructura organizativa de la SUPERINTENDENCIA DE SEGUROS DE LA NACION y el universo normativo que rige su funcionamiento, han provocado una concentración de su actividad en las entidades y agentes de seguros, en detrimento del usuario, último destinatario de las actividades que el Organismo debe controlar. Este diseño responde a la antigua concepción de la intervención estatal en seguros como órgano de control de mercados más que como sistemas de protección del usuario.

Este esquema de control se centraba fuertemente en fijación de precios mínimos y uniformes y reaseguro estatal y monopólico como pilares de la solvencia de las aseguradoras.

Respecto del usuario, se entendía que el previo control de los planes por parte del ESTADO garantizaba su equidad. La realidad es que esta concepción no es la que hoy está vigente ni tampoco ha demostrado en ningún país de mediano desarrollo que cumpliera los objetivos que decía tener.

Dentro de esta estructura conceptual, era casi impensable la ruina de una aseguradora y, por lo tanto, no se previeron acciones de intervención preventiva respecto de los operadores controlados, circunstancia que limita la capacidad de acción del organismo para impedir que las situaciones críticas terminen afectando al asegurado con menor capacidad de negociación.

Con la misma lógica, no se prestó mayor atención a los controles privados externos de las entidades ni la responsabilidad de los profesionales que intervienen en los diseños de las pólizas y cálculos tarifarios, sobre quienes debe recaer la principal carga de auditoría, pasando a ser de otra escala el control estatal.

Es por ello que el Plan Estratégico establece los objetivos de la Superintendencia y las políticas para su desarrollo, en concordancia con el proceso de transformación del ESTADO y modernización administrativa. De esta forma, las metas, procesos y sistemas deberán necesariamente sufrir una transformación, a fin de adaptarse a los objetivos del nuevo ESTADO.

Por consiguiente, la gestión de la SUPERINTENDENCIA DE SEGUROS DE LA NACION será acorde con los nuevos desafíos que implica la modernización estatal, los que pueden sintetizarse de la siguiente manera:

1. Rol estratégico en la formulación de políticas en materia de seguro que garanticen la libre competencia de los operadores.

2. Simplificación normativa de sus procedimientos y acotamiento de sus funciones y competencias, delegando en el sector privado actividades y procesos cuyo desarrollo por parte del ESTADO, resulta injustificado a nivel de eficiencia, eficacia y economía.

3. Desarrollo de la gestión, teniendo como destinatario principal al ciudadano/usuario, cuya demanda debe satisfacerse en base al principio de servicio de acuerdo a normas de calidad.

4. Jerarquización de los recursos humanos con que cuenta el Organismo para el desarrollo de sus funciones, incentivando al funcionario y comprometiéndolo en el rol de servidor público. El objetivo de la jerarquización es recompensar la excelencia y la productividad.

5. Orientación de la gestión del Organismo hacia el monitoreo de los operadores del mercado, a efectos de asistir a las empresas que atraviesen situaciones criticas, siempre que esta tarea tenga como meta el resguardo de los intereses de los asegurados.

6. Resguardar los intereses de los asegurados. garantizando la transparencia y la difusión de las actividades de las entidades aseguradoras.

3. MISION DEL ORGANISMO

La SUPERINTENDENCIA DE SEGUROS DE LA NACION es el organismo del ESTADO NACIONAL que ejerce el control de todos los operadores del seguro.

La misión de la Superintendencia esta definida en la LEY N° 20.091, y su síntesis es la siguiente:

1. Ejercer las funciones de autoridad de control de los entes.

2. Intervenir en la constitución de las entidades aseguradoras, en la aprobación de los reglamentos internos, y aumentos de capital.

3. Fiscalizar a los productores, intermediarios, peritos y liquidadores no dependientes del asegurador.

4. Recaudar la contribución anual a cargo de los aseguradores, la tasa uniforme que pagan los asegurados, multas y recargos, y disponer de ellos.

5. Tener a su cargo el Registro de Entidades de Seguros, un registro de antecedentes personales de quienes actúan en la actividad aseguradora, un registro de sanciones y un registro de profesionales desautorizados para actuar ante la SUPERINTENDENCIA DE SEGUROS DE LA NACION.

6. Dictar las resoluciones de carácter general que sean necesarias para la aplicación de la Ley.

A este listado se deben agregar obligaciones surgidas de otras normas:

a) La competencia que le otorga la LEY DEL SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES, en lo relativo al seguro de retiro y al seguro de invalidez y fallecimiento.

b) La competencia conferida por la LEY DE RIESGOS DEL TRABAJO sobre las aseguradoras de riesgos del trabajo y empresas autoasegurada.

El actual Plan Estratégico se enmarca dentro de la II REFORMA DEL ESTADO NACIONAL y tiene como principal objetivo el mejoramiento en la calidad de los servicios prestados por la ADMINISTRACION PUBLICA NACIONAL y su financiamiento.

En tal sentido, las medidas que se proponen tienden a reafirmar la política del GOBIERNO NACIONAL, en cuanto a producir cambios estructurales profundos, fortaleciendo las funciones indelegables del ESTADO, eliminando todas aquellas que pueden ser llevadas a cabo en forma adecuada por el sector privado y creando condiciones de competitividad para este último.

El cambio que se está llevando a cabo se inició en 1.989 y tiene por finalidad convertir a la SUPERINTENDENCIA DE SEGUROS DE LA NACION en un organismo de fiscalización fortalecido que vela por el interés de los asegurados

Esta transformación apunta a 3 objetivos básicos:

I. Afianzar la credibilidad del asegurado en el sistema.

II. Exigir al sector empresarial transparencia, eficiencia y solvencia.

III. Consolidar el rol del ESTADO como una herramienta de fiscalización del sistema.

4. MAPA DE RESPONSABILIDADES DEL ORGANISMO

4.1. Son responsabilidades de la SUPERINTENDENCIA DE SEGUROS DE LA NACION en el marco de la Ley N° 20.091 las que se detallan a continuación:

1. Ejercicio de la actividad aseguradora y reaseguradora: control exclusivo y excluyente de su ejercicio en todo el territorio del país.

2. Sociedades que operan en seguros: otorgamiento de la autorización a ese efecto en relación con las sociedades nacionales así como las extranjeras y la autorización de agencias y sucursales.

3. Ramas del seguro: aprobación para operar en las mismas.

4. Planes y elementos técnicos y contractuales: aprobación de los mismos, previo a la operatoria en las distintas ramas.

5. Capitales mínimos: fijación de su monto y las normas a que deberán ajustarse las aseguradoras.

6. Reservas técnicas y de siniestros: determinación de las mismas, así como de su disponibilidad de inversión, con carácter general y uniforme.

7. Administración y balance: fijación de las normas sobre registraciones contables, societarias, plan de cuentas, etc., respecto de las compañías controladas.

8. Fusión y cesión de cartera: autorización previa de las mismas.

9. Revocación de la autorización para operar.

10. Liquidación de aseguradoras: fiscalización de las voluntarias y asunción de la forzosa por medio de delegados liquidadores funcionarios de la SUPERINTENDENCIA DE SEGUROS DE LA NACION.

11. Facultades punitivas: aplicación de multas por incumplimientos a aseguradoras y a quienes sin serlo infrinjan el régimen fijado por esta ley.

12. Auxiliares del seguro: control y fiscalización de su actividad y facultades punitivas.

13. Asesoramiento: al PODER EJECUTIVO NACIONAL en materias relacionadas con el seguro.

14. Registros: mantener los referidos a entidades de seguros, de antecedentes personales sobre las condiciones de responsabilidad y seriedad de los promotores, fundadores, directores, consejeros, síndicos, gerentes administradores, en general representantes de las aseguradoras fiscalizadas.

4.2. Son funciones de la SUPERINTENDENCIA DE SEGUROS DE LA NACION establecidas por la Ley N° 24.241 las siguientes:

1. Capital técnico necesario: a los efectos del retiro por invalidez y de la pensión por fallecimiento del afiliado en actividad, el mismo se establecerá de acuerdo a las bases técnicas establecidas en forma conjunta por la SUPERINTENDENCIA DE SEGUROS DE LA NACION y la SUPERINTENDENCIA DE ADMINISTRADORAS DE FONDOS DE JUBILACIONES Y PENSIONES.

2. Seguro colectivo de invalidez y fallecimiento: fijación de las pautas a que deberá ajustarse la póliza de dicho seguro, cuya contratación es obligatoria para las administradoras de fondos de jubilaciones y pensiones en forma conjunta con la SUPERINTENDENCIA DE ADMINISTRADORAS DE FONDOS DE JUBILACIONES Y PENSIONES.

3. Contratos de renta vitalicia provisional: fijación de las pautas a que deberán ajustarse juntamente con la SUPERINTENDENCIA DE ADMINISTRADORAS DE FONDOS DE JUBILACIONES Y PENSIONES.

4. Garantías del ESTADO: en el caso de opción por el sistema de renta vitalicia provisional, certificación del estado de liquidación por insolvencia o declaración de quiebra de la aseguradora de retiro juntamente con la SUPERINTENDENCIA DE ADMINISTRADORAS DE FONDOS DE JUBILACIONES Y PENSIONES, a efectos de que el ESTADO asuma dicho pago.

5. Sanciones:

a) Poder sancionatorio sobre las aseguradoras, en caso de incumplimiento de las obligaciones emanadas de esta ley y sus normas reglamentarias, conforme las sanciones y procedimientos previstos en la Ley N° 20.091.

b) Procedimiento especial ante dichos incumplimientos: intimación a que se abstengan de celebrar nuevos contratos y a regularizar su situación, orden de que licite públicamente la cesión total de su cartera, de subsistir la circunstancia que dió motivo al emplazamiento anterior, fiscalizar dicho procedimiento, etc.

6. Seguro colectivo de invalidez y fallecimiento: otorgar la autorización expresa a las aseguradoras de esta ley y la Ley N° 20.091.

7. Aprobación de planes: establecimiento de un sistema automático a ese fin, definiendo las pautas mínimas de las bases técnicas y demás elementos técnico - contractuales, en conjunto con la SUPERINTENDENCIA DE ADMINISTRADORAS DE FONDOS DE JUBILACIONES Y PENSIONES, para el seguro colectivo de invalidez, fallecimiento y renta previsional.

4.3. Son funciones y competencias de la SUPERINTENDENCIA DE SEGUROS DE LA NACION en el marco de la Ley N° 24.557 las siguientes:

1. Autorización para operar: concesión de la autorización para operar como aseguradora de riesgos del trabajo juntamente con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO, cuando se reúnan los requisitos de solvencia y demás recaudos previstos en las Leyes Nros. 24.557, 20.091 y reglamentación.

2. Otras operatorias: las aseguradoras de riesgos del trabajo podrán contratar con sus afiliados el otorgamiento de prestaciones dinerarias previstas en la legislación laboral para el caso de accidentes y enfermedades inculpables o la cobertura de exigencias financieras derivadas de juicios por accidente o enfermedades fundadas en leyes anteriores.

3. Fijación de los requisitos y procedimientos a seguir por las aseguradoras en caso que contraten con sus afiliados las prestaciones y coberturas precitadas.

4. Bienes destinados a respaldar las reservas de las aseguradoras de riesgos del trabajo: estos bienes no podrán ser afectados a obligaciones distintas a las derivadas de la Ley N° 24.557, ni aún en el caso de liquidación de la entidad puesto que serán transferidos al Fondo de Reserva.

5. Facultades para ordenar a los distintos registros de la propiedad de bienes registrables la anotación de su afectación al cumplimiento de las obligaciones derivadas de la Ley N° 24.557 y la inembargabilidad por créditos extraños a la misma.

6. Fondo de reserva de la Ley de riesgos del trabajo: administración del fondo de reserva formado con los recursos previstos en la Ley N° 24.557 y con un aporte a cargo de las aseguradoras de riesgos del trabajo, cuyo monto lo fijará anualmente el PODER EJECUTIVO NACIONAL.

7. Determinación de los mecanismos de regularización en caso de mora del aporte.

8. Régimen de alícuotas: fijación conjunta con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO de los indicadores que tendrán en cuenta las aseguradoras de riesgos del trabajo para diseñar el régimen de alícuotas.

9. Aprobación del régimen de alícuotas.

10. Financiamiento de la SUPERINTENDENCIA DE SEGUROS DE LA NACION y la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO: recaudación de la tasa uniforme prevista en el artículo 81 de la Ley N° 20.091.

11. Supuesto de gran invalidez, pautas técnicas: fijación de las pautas técnicas para el cálculo del capital a integrar, en el caso de pago adicional por gran invalidez.

12. Autoseguro: fiscalizar a los empleadores que se autoaseguren los riesgos del trabajo.

13. Contrato del fideicomiso: recepción de la información que mensualmente el fiduciario remitirá sobre la valoración y composición de los bienes recibidos en fideicomiso y la finalización del mismo por cualquier causa.

14. Determinación de los porcentajes y modalidades para el reintegro de los bienes fideicomitidos al fiduciante en los casos de exclusión del empleador del régimen de autoseguro.

15. Fijación de las condiciones adicionales no previstas en el Decreto N° 585/96 del contrato de fideicomiso.

16. Reservas especiales: fijación de las características y condiciones del depósito que deberá efectuar el empleador autoasegurado en una entidad bancaria habilitada para recibir inversiones de la administradoras de fondos de jubilaciones y pensiones.

17. De acuerdo a la actividad del empleador el Decreto N° 585/96 fija unos porcentajes que, aplicados a la remuneración del autoasegurado determina el depósito que debe constituirse y mantener.

18. Emitir el dictamen a que hace referencia el Decreto N° 585/96 en los casos y condiciones allí establecidos en forma conjunta con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO.

19. Controles: controlar en forma conjunta con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO los requisitos que le permitieron al autoasegurado acceder a dicho régimen.

20. Habilitación: control del cumplimiento de los requisitos cuya acreditación faculta al empleador a autoasegurarse, en forma conjunta con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO, conforme las competencias establecidas para cada organismo.

2 1. Emitir junto con la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO la resolución que habilita para operar a las administradoras de riesgos del trabajo.

5. MODELO DE GESTION

El modelo de gestión definido para la SUPERINTENDENCIA DE SEGUROS DE LA NACION es el de una entidad autárquica con autonomía funcional y financiera, en jurisdicción del MINISTERIO DE ECONOMIA Y OBRAS Y SERVICIOS PUBLICOS.

5.1. PROCESOS Y NORMAS

5.1.1. Normas vigentes.

La SUPERINTENDENCIA DE SEGUROS DE LA NACION rige su accionar por un conjunto de normas que definen los procesos básicos, que pueden resumirse en las siguientes:

a) Ley N° 20.091

b) Ley N° 22.400

c) Ley N° 24.241

d) Ley N. 24.557

e) Normas complementarias inherentes a la función de contralor

f) Texto ordenado de resoluciones y circulares del Organismo

g) Manual de Inspección de Compañías Aseguradoras

h) Manual de Normas para Auditores Externos y Actuarios (a publicarse en sesenta días)

i) Manuales de Procedimientos para el Control Interno de las actividades gerenciales

j) Normas generales vinculadas al funcionamiento del Organismo como entidad autárquica del Sector Público Nacional

k) Ley N° 24.156 de Administración Financiera y de los Sistemas de Control del Sector Público Nacional

l) Normas complementarias vinculadas a la Administración Pública Nacional

5.1.2. Procesos y normas propuestas.

5.1.2.1. El accionar de la SUPERINTENDENCIA DE SEGUROS DE LA NACION estará sustentado en los siguientes principios rectores:

1. Garantizar la libre competencia de mercado.

2. Los procesos estarán focalizados hacia el "asegurado", que será considerado como verdadero beneficiario de la labor del Organismo.

3. Los procesos serán conducidos a través de acciones preventivas y complementariamente se adoptarán medidas correctivas, cuando se juzgue necesario.

4. Los procesos que deberá cumplir la SUPERINTENDENCIA DE SEGUROS DE LA NACION atañen específicamente a:

a) la definición de:

I. cualidades mínimas para operar en el mercado asegurador,

II. condiciones equitativas de contratación,

III. parámetros de solvencia y eficiencia de los operadores del mercado asegurador; y

b) la fiscalización permanente de los operadores.

5. Para alcanzar elevados estándares en su actuación la SUPERINTENDENCIA DE SEGUROS DE LA NACION se impondrá como norma no asumir tareas que el sector privado pueda llevar a cabo eficientemente.

6. Los procesos serán mejorados continuamente persiguiendo la simplicidad y calidad del servicio, la economía en los costos y la rapidez de los trámites.

5.1.2.2. En esta dirección los procesos sustantivos detectados en la Superintendencia son los siguientes:

1. Estudio del mercado asegurador nacional e internacional.

Tiene por objeto describir la situación del mercado, sus perspectivas e inferir su evolución.

2. Reglamentación de la actividad.

La SUPERINTENDENCIA DE SEGUROS DE LA NACION es la autoridad de aplicación de las leyes de Seguros y de los Aseguradores y su control, y de la parte pertinente de las leyes del Sistema Integrado de Jubilaciones y Pensiones y de Riesgos del Trabajo, por lo que esta facultada para dictar las normas reglamentarias.

3. Establecimiento de parámetros mínimos.

La Superintendencia deberá fijarle a los operadores del mercado los parámetros mínimos que:

a) Permitan calificar como operador en el mercado de seguros, tanto referido a aspectos cualitativos como cuantitativos.

b) Garanticen solvencia patrimonial y eficiencia operativa.

c) Aseguren condiciones equitativas de contratación.

4. Atención a los usuarios. Difusión.

La divulgación de las condiciones de la contratación y de los recursos con que cuentan los usuarios para hacer valer sus derechos deberán ser la principal herramienta para la defensa de sus intereses.

5. Habilitación de los operadores.

La fiscalización de los operadores del mercado asegurador se inicia antes de que comiencen a operar, interviniendo en la constitución de las compañías de seguros y reaseguros y en la aprobación de los estatutos sociales, momento en que deberán acreditar antecedentes personales y requisitos de orden patrimonial. Inclusive deberán tramitarse con carácter previo los aumentos de capital y la autorización de cada ramo en que negociarán.

De igual modo en la inscripción de los productores - asesores de seguros se deberá acreditar la competencia para el ejercicio de la intermediación.

6. Contralor de los operadores.

Cumplidos los controles a priori se inicia el proceso de fiscalización permanente, que se motoriza por medio de (3) herramientas:

a) Compilación de la información brindada rutinariamente por los operadores y su confrontación con los parámetros de solvencia y eficiencia exigibles, con el objeto de detectar desvíos que deban ser remediados.

b) Inspecciones a los operadores.

c) Recepción y diligenciamiento de reclamos y denuncias por parte de usuarios.

7. Monitoreo de operadores en crisis.

La Superintendencia deberá asistir a los aseguradores y reaseguradores que atraviesen por una situación de crisis económica o financiera, por medio de:

a) La aprobación y seguimiento de planes de regularización.

b) La designación de veedores, coadministradores o interventores por un lapso determinado para remediar la situación.

8. Liquidación de los operadores:

En los casos en que a los operadores se les haya revocado administrativa o judicialmente la autorización para funcionar, la Superintendencia debe cumplir con todos los procedimientos que la Ley de Concursos y Quiebras encomienda al síndico concursal.

9. Rendición de cuenta de su actuación a la comunidad.

La Ley de Administración Financiera y Sistemas de Control del Sector Público Nacional establece las normas y procedimientos para la administración de la hacienda pública y la forma de rendir cuentas. El Decreto N° 928/96 dispone la publicación de una memoria anual y la convocatoria a audiencia pública para dar a conocer los resultados de la gestión.

5.1.2.3. Se advierte que este modelo de gestión implica un ajuste a la actual legislación vigente, motivo por el cual en el próximo ítem referido a Arquitectura Organizativa, sólo se tienen en cuenta las funciones sustantivas que en la actualidad le competen a la Superintendencia y se prevén funciones para motorizar las modificaciones sugeridas.

Los ajustes mínimos que se vislumbran necesarios son los siguientes:

1. Eximir a la Superintendencia del deber de aprobación previa de los planes de cobertura.

2. Suprimir la obligación de la Superintendencia de fijar primas mínimas y uniformes en los contratos de seguros y de establecer comisiones mínimas y máximas por el ejercicio de la intermediación.

3. Otorgar facultades a la Superintendencia para intervenir en períodos de crisis económico financiera en las compañías de seguros previo a la cesación de pagos, mientras sea posible remediar tal situación.

4. Otorgar facultades a la Superintendencia para regular la calificación previa de los futuros operadores del mercado asegurador, tanto de orden patrimonial como en materia de antecedentes personales.

5.2. ARQUITECTURA ORGANIZATIVA

5.2.1. La arquitectura organizativa de la Superintendencia estará basada sobre los siguientes cánones:

1. Dirección en relación a la visión estratégica proyectada.

Cualquiera sea la posición del personal del Organismo su obrar se ajustará siempre a las estrategias definidas por el órgano directivo.

2. Responsabilidades exclusivas y excluyentes.

La delegación de responsabilidades operará jerárquicamente de modo que cada acción tenga un único responsable ejecutivo.

3. Especialización de tareas.

La división de tareas atenderá a la especialización, de modo de alcanzar grados de excelencia en el conocimiento de las disciplinas que se apliquen en el quehacer cotidiano.

4. Sistematicidad.

Todas las tareas previsibles y recurrentes deberán sistematizarse, de modo que se aprovechen eficientemente los recursos disponibles y se minimice la discrecionalidad de quienes intervengan.

5. Gestión.

Se favorecerán las actividades interdisciplinarias para la resolución de asuntos relevantes para el Organismo.

Se diseñarán estructuras transitorias para solucionar falencias o potenciar funciones, de modo de no sobrecargar la Superintendencia con unidades orgánicas que una vez cumplido su cometido deban desarticularse.

6. Control interno.

En el diseño de estructuras organizativas y de rutinas sistémicas se deberán prever dispositivos de control que resguarden los intereses de la hacienda pública y que garanticen la licitud y la transparencia de los actos.

5.2.2. Sobre la base de la normativa vigente, los procesos descriptos y los cánones enunciados, se proyectó la siguiente arquitectura:

1. Nivel directivo.

La Superintendencia está a cargo de un funcionario con el título de Superintendente de Seguros de la Nación designado por el PODER EJECUTIVO NACIONAL.

2. Nivel ejecutivo.

La Superintendencia llevará a cabo las acciones que le competen a través de las distintas gerencias.

En este orden se han diagramado 3 estratos:

a) Gerencia general.

Tendrá a su cargo la coordinación de las actividades de las gerencias sustantivas, será responsable de las relaciones con los usuarios, de la implementación de las políticas de recursos humanos e informáticos y de impulsar el plan de transformación.

b) Gerencias sustantivas

Tendrán a su cargo cumplir las misiones que le fueron encomendadas al Organismo por la normativa vigente.

Las gerencias sustantivas que se proyectan son las siguientes:

Gerencia Jurídica: controla la licitud y legalidad de los actos emanados de la Superintendencia, asesora en cuestiones de orden Jurídico, ejerce la representación letrada del Organismo y administra las liquidaciones de las entidades aseguradoras.

Gerencia de Estudios: realiza los estudios económicos, financieros y estadísticos de las entidades aseguradoras, e investiga el comportamiento del mercado asegurador nacional e internacional.

Gerencia Técnica: autoriza el funcionamiento de las entidades de seguros y reaseguros, habilita el ejercicio de la intermediación y evalúa los elementos técnico - contractuales de los planes de cobertura.

Gerencia de Inspección: realiza las verificaciones in situ y evalúa la situación económico-financiera de las entidades de seguros, reaseguros y productores.

Gerencia General - Unidad de Atención al Beneficiario: ejecuta la política de relaciones con los usuarios.

c) áreas de apoyo

Tienen a su cargo actuar de soporte y proveer servicios diversos al resto de la organización.

Las áreas de apoyo serán:

Subgerencia de Administración: interviene en la adquisición de bienes y servicios y tiene a su cargo el cumplimiento de las obligaciones impuestas a los servicios administrativos por la Ley de Administración Financiera y de los Sistemas de Control del Sector Público Nacional.

Unidad de Recursos Informáticos: asiste a la Gerencia General en la coordinación del equipamiento informático y en la utilización eficiente de los mismos.

Unidad de Recursos Humanos: asiste a la Gerencia General en el diseño e implementación de la política de recursos humanos.

d) Unidad de Auditoría Interna.

Evalúa las actividades de la Superintendencia en el marco de la Ley de Administración Financiera y de los Sistemas de Control del Sector Público Nacional.

e) Asesoramiento Institucional.

El Superintendente actúa asistido por un Consejo Consultivo del Seguro, cuyas funciones son:

I. Dar su opinión sobre proyectos de leyes y resoluciones generales que deban cumplir las entidades aseguradoras, normas para la determinación del activo neto, sistemas de contabilidad, formularios de balances y estadísticas, pólizas de carácter general, tarifas y aranceles, monto de la cuota anual y de la tasa uniforme.

II. Someter a consideración del Superintendente iniciativas tendientes a promover el perfeccionamiento del seguro en sus diversos aspectos.

III. Dar opinión sobre cuestiones de orden general que se susciten y respecto de las cuales sea conveniente, a Juicio del Superintendente, conocer su criterio.

5.3. POLITICA DE GESTION DE RECURSOS HUMANOS

5.3.1. La política de recursos humanos para ser exitosa deberá basarse en tres (3) pilares:

1. Las necesidades del Organismo.

2. Las necesidades de los individuos.

3. Relaciones laborales enmarcadas en un modelo de gestión por competencias y resultados.

5.3.2. El flujo de personal, es una variable dinámica que, exige que se diseñen los siguientes procesos:

1. Perfil de la ocupación.

Cada posición dentro de la estructura de la organización deberá tener definido un perfil que cubra las competencias (conocimientos, habilidades y aptitudes) personales requeridas para ese puesto.

2. Selección.

Se privilegiará la selección de aspirantes que verifiquen una mejor alineación con el perfil de la ocupación, ya sea por procedimientos internos de promoción como por selección abierta de postulantes.

3. 1. Inducción.

Una vez seleccionado un postulante para ingresar en la organización, es conveniente entrenarlo en el conocimiento de la organización y en las particularidades del trabajo en equipo.

3.2. Capacitación

Es fundamental planificar la instrucción del personal, tanto para tender a la especialización en las competencias de aplicación relevante en el Organismo, como para concientizar los valores que se privilegien.

4. Evaluación.

Se deberá establecer un sistema permanente de calificación del desempeño del personal que permita diferenciar las actitudes y resultados acordes con los objetivos organizacionales.

5. Retiro.

El alejamiento del Organismo deberá estar planificado, de forma de no colocar en situación de incertidumbre al personal.

5.3.3. Propuesta de gestión de los recursos humanos por competencias, objetivos y resultados.

El sistema que se propone implica previamente la definición de las competencias requeridas por la organización, tanto de conocimientos cuanto de aptitudes, así como en forma precisa, para cada una de las ocupaciones.

Esta acción permite rankear los puestos de la organización y establecer un sistema remunerativo vinculado.

En este esquema el Organismo propiciará la realización de contratos por resultados a todo el nivel ejecutivo (gerente general, gerentes, auditor interno, subgerentes y coordinadores de grado superior).

5.4. TECNOLOGIAS

5.4.1. En materia de tecnologías de gestión el Organismo desarrolla un proceso de transformación en el que las principales acciones en curso pueden resumirse de la siguiente forma:

1. Implementación de controles.

En esta materia se avanza en la realización de auditorias de procesos, productos y calidad para el cumplimiento de políticas y metas en el marco del sistema de control interno y externo instaurado a partir de la Ley de Administración Financiera. En el citado contexto se realiza una planificación anual de controles y un seguimiento sobre las conclusiones y recomendaciones realizadas.

2. Evaluación de la calidad de los archivos maestros.

En esta materia el Organismo ha puesto en marcha un proceso de evaluación crítica de los archivos informáticos existentes, a fin de optimizar su contenido y potencialidad de uso. Con ese objeto, acompañando un relevamiento de los archivos básicos existentes, se han individualizado a fin de su relevamiento posterior, los sistemas y subsistemas de procesamiento disponibles en el Organismo. Un caso particular son los subsistemas de ingreso y transferencia de información clave, de los centros de registro inicial (por ejemplo, la mesa de entradas), a las distintas unidades gerenciales. Los resultados de esta revisión serán utilizados para realimentar los subsistemas de información, de modo que surjan propuestas en abono del plan de transformación.

3. Alineación de habilidades.

El organismo trabaja en adecuar las habilidades de sus recursos humanos y en dotar de todos los medios físicos necesarios para un ajustado cumplimiento de las funciones oportunamente delegadas. En materia de capacitación de los recursos humanos, además de la que se desarrolla en el marco del SINAPA, la SUPERINTENDENCIA DE SEGUROS DE LA NACION realiza una inversión continua en actividades de capacitación en sus cuadros técnicos y profesionales, entre ellas pueden mencionarse las que tuvieron lugar en instituciones especializadas en seguros de los ESTADOS UNIDOS DE AMERICA, seminarios y cursos con participación de docentes extranjeros reconocidos, actividades de capacitación permanente en técnicas actuariales, de inspección y de cono Cimientos jurídicos. No obstante ello, y con el convencimiento que es mucho el camino por recorrer en la materia, el Organismo realizará un programa de capacitación tendiente a reforzar y aumentar las capacidades y habilidades de sus recursos humanos, cuya propuesta se incluye en el Plan de Transformación.

En lo que respecta al fortalecimiento de la infraestructura física para un adecuado cumplimiento de las funciones de la Institución, la misma ha realizado una completa readecuación de los ámbitos de trabajo a fin de dotarlos con las comodidades laborales que las nuevas técnicas de puestos de trabajo requieren. Como obras relevantes ya realizadas pueden mencionarse:

a) Adecuación del mobiliario, pintura y espacios físicos en los ambientes de trabajo.

b) Instalación de una red de datos y fortalecimiento de los sistemas informáticos del Organismo

c) Modernización de los sistemas de comunicaciones.

d) Mejora en la infraestructura básica de servicios del edificio

Como tareas pendientes que se encararan en el Plan de Transformación pueden mencionarse:

I. Mejora en los sistemas de seguridad (incendio y electricidad).

II. Nuevos trabajos de ajuste en la infraestructura de servicios básicos.

III. Sistemas de acceso para discapacitados.

IV. Tareas adicionales de mejora y optimización en las comunicaciones internas y externas del Organismo.

4. Lifting mínimo funcional y de operación para romper con las barreras existentes en los procesos.

Pueden citarse como acciones concretas de la SUPERINTENDENCIA DE SEGUROS DE LA NACION, la toma de conciencia respecto de la necesidad de realizar una modificación substancial en su orientación estratégica como órgano de contralor, tomando la iniciativa de realizar cambios substanciales en todos los aspectos relevantes de su quehacer, adoptando la decisión de enmarcarle en un plan estratégico de mediano plazo que le permita superar las rigideces estructurales que actualmente exhibe.

A tal efecto la Superintendencia decidió perfeccionar su liderazgo constituyendo un equipo de trabajo para la transición y el cambio, redefinió sus relaciones contextuales con el medio dando a conocer en cameras empresarias y autoridades del sector su propuesta innovadora. Se identificaron los socios y adherentes en el sector asegurador que avalan el proceso de cambio. En forma supletoria el organismo hizo un diagnostico institucional y organizativo para determinar las fortalezas y debilidades en las relaciones de este con el medio, efectuando actividades de benchmarking a fin de identificar las mejores prácticas que se utilizan en el medio para remover los aspectos conflictivos e ineficientes de la organización.

Se realizaron mediciones a través de indicadores y se aprobó una Estructura de Contingencia --Decreto N° 1587/96-para el ciclo de transición y se esta disertando un plan de migración.

5. Toma de control de proyectos pendientes coordinada con una reestructuración de actividades.

El organismo, una vez identificados los temas relevantes de su gestión. impulsó internamente una planificación de mediano plazo (tres años) en la que se incluyen y se cuantifican, además de las tareas de rigor inherentes a su actividad de contralor, el conjunto de temas sustantivos necesarios para cumplimentar el Plan Estratégico.

6. Plan de sistemas.

La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha desarrollado una activa política de sistemas en el pasado reciente, cuyos principales hitos fueron: el acceso a las computadoras personales para un creciente número de usuarios, el desarrollo de software para aplicaciones relevantes, la capacitación del personal en el uso de utilitarios generalizados. y Más recientemente la instalación de una red de datos para compartir software y aplicaciones en la organización. Este desarrollo es aún incompleto y debe por ello perfeccionarse y actualizarse a las nuevas técnicas en la materia, de ahí la propuesta que en materia de sistemas se realiza en el Plan de Transformación.

5.4.2. EI proceso de modernización tecnológica apunta a cumplir con tres objetivos básicos:

1. Autonomía

La tecnología aplicada debe maximizar la capacidad operativa del individuo, de forma tal que su rendimiento no se vea afectado por la acción de otros.

2. Integración

La tecnología debe reducir distancias y favorecer la integración de los procesos.

La tecnología debe privilegiar la interacción que produce el enronquecimiento de las partes relacionadas.

3. Herramientas conceptuales.

La tecnología debe permitir la aplicación de herramientas conceptuales de vanguardia.

Esta premisa es fundamental para ejercer el control sobre los sujetos administrados y para asistir en el diseño de las políticas del sector.

5.4.3. Es fundamental realizar una adecuada planificación de la tecnología aplicable y despertar una conciencia de estado de alerta en la búsqueda de nuevos adelantos tecnológicos.

El plan de aprovechamiento y desarrollo de tecnologías deberá incluir previsiones sobre lo siguiente:

1. Utilización de sistemas de comunicación.

2. Utilización de sistemas informáticos.

3. Desarrollo de herramientas:

a) Modelos econométricos

b) Financieras

c) Actuariales

d) Estadísticas

e) Jurídico - Contractuales

4. Empleo de tecnología para el gerenciamiento.

5.5. CLIENTES

La SUPERINTENDENCIA DE SEGUROS DE LA NACION realiza una evaluación crítica de sus clientelas tradicionales, desplazando la focalización que tradicionalmente realizara en el sector asegurador (empresas, operadores e intermediarios) otorgándole personería v existencia en sus planes de acción hacia el asegurado: en definitiva este debe ser el usuario y cliente primordial del Organismo desde su función de contralor.

Con esta modificación en su posicionamiento estratégico. La Superintendencia aspira a ocupar un lugar crecientemente activo en el proceso de consultas, denuncias y protagonismo del usuario ya sea en forma individual o a través de cámaras y asociaciones de usuarios y asegurados.

Para ello ya se habilitó una oficina de atención al público, en la que se atienden y canalizan consultas de los usuarios y público en general y se derivan hacia las areas técnicas especializadas las denuncias, evaluaciones de solvencia de compañías, asesoramiento en materia de pólizas, consultas respecto de compañías en proceso de liquidación y otros servicios técnicos hacia el usuario. La propuesta se perfecciona a través de los proyectos específicos disertados en el Plan de Transformación.

5.6. BENCHMARKING

El Organismo fija sus políticas y planes de acción realizando una permanente evaluación de las experiencias que se desarrollan en instituciones afines.

Como referencia genérica puede mencionarse las evaluaciones realizadas en los sistemas de control del sector asegurador de la REPUBLICA ORIENTAL DEL URUGUAY y de la REPUBLICA DE CHILE, así como las evaluaciones que, en materia de indicadores del sector asegurador y de los procesos de inspección, se realizan en la SUPERINTENDENCIA DE SEGUROS DE NUEVA YORK y en la Asociación de Controladores de la Actividad Aseguradora de ESTADOS UNIDOS DE AMERICA.

Asimismo, en el orden local se han realizado evaluaciones acerca de aspectos vinculados a temas de contralor de activos empleados por el BANCO CENTRAL de la REPUBLICA ARGENTINA, sistemas de capacitación y mejora continua desarrollados en ámbitos del sector público nacional.

5.7. ESTABLECIMIICNTO DE PAUTAS PARA EL DESARROLLO DE OBJETIVOS E INDICADORES DE RESULTADO. POR GERENCIAS Y NIVELES

5.7.1. Objetivo global:

5.7.1.1. Cambio de rol del organismo: La SUPERINTENDENCIA DE SEGUROS DE LA NACION se ha planteado muy especialmente sus misiones en el marco de la modernización del Estado, cuales son:

1. Afianzar la credibilidad del asegurado en el sistema.

2. Exigir al sector empresarial transparencia, eficiencia y solvencia.

3. Consolidar el rol del Estado como herramienta de fiscalización y regulación del sistema.

5.7.1.2. Cambio de orientación del servicio: La SUPERINTENDENCIA DE SECUROS DE LA NACION ha decidido como usuario de las prestaciones producidas al universo de los asegurados y asegurables, y a los terceros damnificados por los asegurados. Este redireccionamiento en su actividad implica la oferta y demanda de nuevos productos, que actualmente el organismo no esta en condiciones de prestar.

5.7.1.3. Cambio en el sistema de control: La SUPERINTENDENCIA DE SEGUROS DE LA NACION focalizará el control de su gestión a través de dos unidades de costeo complementarias:

1. Por producto: identificando los recursos previstos y consumidos por cada proyecto emprendido.

2. Por centros de responsabilidad: identificando los recursos previstos y constituidos por cada unidad ejecutora de proyecto, asignando grados de responsabilidad grupal e individual.

En el caso de que se registren desvíos significativos entre los recursos previstos y consumidos, la unidad de costeo "producto" evidenciará los efectos ocasionados y la unidad de costeo "centro de responsabilidad" inducirá al análisis de las causas.

5.7.2. Requerimientos:

5.7.2.1. Cambio en la gestión del organismo: La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha decidido que su gestión estará sustentada en el logro de objetivos y resultados.

Tales objetivos serán el fruto de definiciones politices coordinadas con el Ministerio de Economía y Obras y Servicios Públicos. Estas políticas atenderán al perfil de los operadores, en lo relativo a la oferta y a la tutela de los usuarios, en lo que respecta a la demanda.

5.7.2.2. Cambio en la organización funcional: La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha definido una estructura funcional acorde a las siguientes características:

1. Liderazgo: se ha previsto la designación de un Gerente General, que cumplirá el rol de CEO (Chief Executive Officer) y tendrá a su cargo impulsar el proyecto de migración de la SUPERINTENDENCIA DE SEGUROS DE LA NACION.

2. Descentralización operativa: se ha previsto un gradual incremento de delegación de responsabilidades operativas en los funcionarios de nivel ejecutivo. de modo que se agilice la toma de decisiones y, a su vez, para que en el nivel directivo se desconcentren funciones operativas y se pueda dedicar a la conducción politice del organismo.

3. Participación horizontal: se privilegio la formación de grupos encabezados por coordinadores, de forma que se vea acortada la distancia entre la cúpula del organismo y la dotación de base. En el escalafón propuesto se ha disminuido la cantidad de niveles jerárquicos tendiendo a la polivalencia, y la consecuente mejora en el aprovechamiento de los recursos humanos.

4. Trabajo interdisciplinario: se ha previsto favorecer la integración de grupos interdisciplinarios para la resolución de asuntos relevantes para el organismo, tendiendo a la cooperación y complementación de las diversas especialidades profesionales.

5.7.2.3. Cambio en la actitud del funcionario público: La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha decidido que al definirse el perfil de cada una de las posiciones a cubrir deberá plantearse como indispensable la aptitud de los profesionales para conducir proyectos. A esto se debe sumar la decisión de concientizar y capacitar a la dotación actual en tal sentido.

5.7.:2.4. Cambio de la asignación de recursos presupuestarios: La SUPERINTENDENCIA DE SEGUROS DE LA NACION llevará a cabo un plan de transformación que arribará a una situación de funcionalidad donde las rutinas operativas esteran enmarcadas en procesos productivos, cuyo alcance y desarrollo corresponde sean definidos dentro del citado plan. Una vez diseñados y puestos en régimen los nuevos procesos productivos, se estará en condiciones de asignar recursos por objetivos.

5.7.2.5. Redefinir la política de personal: La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha definido la política de gestión de los recursos humanos sobre la base de atender a las necesidades del organismo y las necesidades de los individuos en el marco del sistema de gestión antes señalado.

El flujo de personal exigirá del organismo el diseño de mecanismos de gestión por competencias y resultados: desarrollo y administración del directorio de competencias, proceso de selección, inducción, capacitación, evaluación y desvinculación.

5.7.2.6. Cambio en la actitud frente al beneficiario: La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha definido a sus clientes como el espectro de:

1. los usuarios, asegurados y asegurables, que representan la demanda del mercado,

2. los operadores del mercado del seguro: compañías de seguros y reaseguros y sus intermediarios, que representan la oferta de este mercado, y

3. los terceros damnificados por asegurados, que requieren de la tutela del Estado pues sus intereses patrimoniales se ven afectados por las condiciones de solvencia y eficiencia de las compañías de seguros, que ellos no tienen posibilidad de elegir.

En virtud de este espectro de beneficiarios de su actividad evaluará periódicamente el nivel de satisfacción alcanzado.

5.7.2.7. Evitar superposición: La legislación vigente le confiere a la SUPERINTENDENCIA DE SEGUROS DE LA NACION competencia exclusiva y excluyente para el contralor de los operadores del mercado de seguros, por lo que no existe superposición de funciones con otros organismos. Aunque si existen algunas responsabilidades compartidas con la Superintendencia de Administradoras de Fondos de Jubilaciones y Pensiones y la Superintendencia de Riesgos del Trabajo expresamente dispuestas por la normativa vigente.

5.7.3. Identificación de pautas para el desarrollo de metas e indicadores de gestión.

Como se aclaró en el item Cambio en la asignación de recursos presupuestarios, la SUPERINTENDENCIA DE SEGUROS DE LA NACION está empeñada en llevar a cabo un plan de transformación para migrar de la actual situación al modelo de gestión propuesto en el plan estratégico. Dicho plan de transformación incluye acciones que para su materialización requieren de la ejecución de una serie de proyectos.

Tales proyectos involucran un conjunto de procesos productivos, que como paso inicial deberán ser definidos en función de los antecedentes que se logren recopilar y a las misiones del Organismo.

Si bien la SUPERINTENDENCIA DE SEGUROS DE LA NACION no se encuentra en estado inaugural, pues aquilata sesenta años de trayectoria, en la actualidad se halla realizando un gran esfuerzo en su transformación y modernización, lo cual limita la validez de los parámetros con que momentaneamente cuenta.

Entre los resultados de la reingeniería emprendida se obtendrán los parámetros e indicadores necesarios para verificar el cumplimiento de metas.

En virtud de las limitaciones expuestas, se consideró que resultaría ilustrativo a los efectos, enumerar y cuantificar los out-puts, de la SUPERINTENDENCIA DE SEGUROS DE LA NACION durante 1996:

1. Se realizaron inspecciones financieras-estado de cobertura de compromisos exigibles y siniestros liquidados a pagar-a 183 compañías aseguradoras.

2. Se inspeccionaron los balances-verificación de situación patrimonial-de 200 aseguradoras.

3. Se llevaron a cabo 332 verificaciones varias en distintas aseguradoras, bancos y demás entidades públicas y privadas, cuyo objeto fue determinar, entre otras cosas, la verosimilitud o no de los títulos dominiales arrimados por las entidades supervisadas y de los títulos justificativos en general, la efectivización de los aportes de capital que se realizaron para cubrir los déficits que en materia de relaciones técnicas determina el Organismo, etc.

4. Se substanciaron 341 actuaciones, con motivo de las denuncias formuladas por irregularidades o ejercicio anormal de la actividad aseguradora, que derivaron en la realización de otras tantas inspecciones a esos efectos.

5. Se efectuaron un total de 416 inspecciones a productores-asesores de seguros, con el fin de verificar su encuadramiento en materia de registraciones contables obligatorias.

6. Se decretaron 38 medidas precautorias-artículo 86 de la Ley 20.091, remitida por el artículo 155 de la Ley 24.241-, que individualmente comprenden:

a) 23 prohibiciones de emitir pólizas:

b) 35 prohibiciones de disponer de sus inversiones;

c) 33 prohibiciones de administrar los fondos del Instituto Nacional de Reaseguro (en liquidación):

d) 4 prohibiciones de celebrar contratos de locación de inmuebles y mutuos que resultaren gravosos para la entidad, sin autorización previa del Organismo:

e) 1 embargo sobre sede social

7. Fueron revocadas un total de 21 entidades aseguradoras

a) Por no ajustarse a las relaciones técnicas (5)

b) Por ejercicio irregular o anormal de la actividad aseguradora (4)

c) Por fusión, tras ser absorbidas (2):

d) Por autoliquidación (10)

e) Conversión de voluntarias en forzosas (3)

8. Fueron sancionadas 38 aseguradoras con:

a) 11 llamados de atención:

b) 9 apercibimientos:

c) 3 suspensiones;

d) 15 multas.

9. Se han inscripto un total de 45 aseguradoras

a) 3 exclusivamente autorizadas a operar en seguros de retiro;

b) 18 aseguradoras para operar únicamente en riesgos del trabajo;

c) 6 entidades se autorizaron para operar exclusivamente en seguros de vida, salud y sepelio;

d) 2 fueron autorizadas a operar solo en seguros de crédito;

e) 4 se autorizaron para operar en seguros de salud:

f) 4 para operar en seguros de sepelio;

g) 1 se autorizó para operar exclusivamente en seguros de vida y salud:

h) 1 fue autorizada para operar únicamente en vida y sepelio:

i) 6 aseguradoras se autorizaron para operar exclusivamente en seguros de vida.

10. Se autorizaron a operar 24 reaseguradoras extranjeras y 7 corredores de reaseguros

11. Ramos y planes nuevos aprobados:

a) fueron aprobados automáticamente 182 planes de seguros. y otros 409 expresamente autorizados por el organismo;

b) se autorizaron a 80 nuevos ramos y 45 regímenes de alícuotas en riesgos del trabajo;

c) se registraron 5 inscripciones para operar masivamente y 6 para operar en seguros de vida

obligatorio.

12. Productores. En este rubro:

a) se inscribieron 2.300 personas para operar como productores de seguros;

b) fueron registradas 47 empresas para dedicarse a la producción de seguros;

c) se dispuso la baja del registro correspondiente de 61 empresas y 3.500 personas por falta de pago de matricula, renuncia o fallecimiento;

d) fueron sancionados con la cancelación de matrícula 20 productores;

e) fueron inhabilitados temporalmente 58 productores

f) se dieron de alta como productores 2.300 personas, de las cuales 258 fueron reinscriptas o registradas para operar en radios urbanos de no más de 200.000 habitantes:

g) se inscribieron 2.048 personas para rendir examen de productores; 1.553 para la matrícula de patrimoniales y vida y 495 para la de vida solamente. Aprobaron 1.039.

13. Resoluciones generales. Se dictaron un total de 37 resoluciones referidas a:

a) Solvencia (relaciones técnicas. capitales mínimos): 5;

b) Ramos, planes y demás aspectos técnicos contractuales: 5;

c) Registración contable: 4;

d) Registración de afiliaciones: 2;

e) Marco regulatorio Aseguradoras de Riesgos del Trabajo: 3;

f) Requisitos autoseguro de riesgos del trabajo: 1;

g) Pautas de solvencia establecidas para las Aseguradoras de Riesgos del Trabajo: 5;

h) En conjunto con la Superintendencia de Riesgos de Trabajo: 4;

i) En conjunto con la Superintendencia de Administradoras de Fondos de Jubilaciones y Pensiones: 3;

j) Reaseguros: 2:

k) Reglamentación de la actividad de los productores asesores de seguro: 1;

1) Defensa Jurídica pre-paga: 1;

m) Reglamentación administrativa interna: 1.

14. Se giraron al mercado un total de 208 circulares con información general (producción de primas y situación de aquel), datos estadísticos y requerimientos varios. Se circularizó:

a) La situación del mercado asegurador por períodos trimestrales;

b) La producción mensual de seguros;

c) La producción trimestral;

d) El rendimiento del conjunto testigo de inversiones en los seguros de retiro;

e) Información estadística sobre seguros de retiro (estados contables);

f) Información sobre juicios;

g) Información estadística sobre cantidad de pólizas y siniestros pagados;

h) Información estadística acerca de la distribución geográfica de la producción durante el ejercicio económico;

i) Información sobre el personal del mercado asegurador;

j) Información sobre la producción anual;

k) Información sobre la estructura de carteras; y

1) Todas las resoluciones de alcance general que dicta la Superintendencia.

15. Consultas y requerimientos varios efectuados al Organismo.

a) en el stand de atención al público y por mesa de entradas se formulan alrededor de 300 consultas y exposiciones acerca de las entidades mejor posicionadas y su situación económico financiero, la forma de presentar una denuncia contra una aseguradora, los requisitos para inscribirse como productores asesores de seguros, la normativa vigente en cuanto al contrato de seguros, los planes aprobados, las pólizas, y los más variados conflictos que suelen suscitarse en derredor de la actividad aseguradora.

b) consultas y requerimientos contestados por las demás dependencias técnicas del Organismo que ingresan, tanto por vía de fax, como por oficios judiciales-casi 1700 de ellos-, por notas o simplemente en forma personal o telefónicamente.

16. Actividades conexas. Se trabajó activamente y en conjunto con la Subsecretaría de Bancos y Seguros, el Instituto Nacional de Reaseguros (en liquidación), la Superintendencia de Administradoras de Fondos de Jubilaciones y Pensiones, la Superintendencia de Riesgos del Trabajo, el Instituto Nacional de Estadísticas y Censos (INDEC), las cámaras empresariales del sector y demás instituciones en la recolección de información, intercambio de datos, compendio y elaboración de normas; constituyéndose comisiones y grupos de estudio y trabajo, con el objeto de alcanzar soluciones a los problemas que aquejan al sector.

5.7.4. Herramientas técnicas para el logro de los objetivos.

La SUPERINTENDENCIA DE SEGUROS DE LA NACION ha definido que para el cumplimiento de sus misiones empleará tecnologías administrativas de vanguardia:

1. Para la medición de recursos asignados y la eficiencia se utilizarán dispositivos administrativos que acumulen erogaciones y unidades producidas en función de programas o proyectos.

2. La acumulación de costos tomará como unidad de costeo los procesos, para ello se utilizará el modelo administrativo ABC (Activity Basic Costing). Este modelo exige la definición de inductores de costos (drivers), que deberán asociarse a cada centro de costos.

3. La evaluación de eficiencia y el nivel de cumplimiento de metas, se realizará a través de un sistema integrado, que reúna el presupuesto por centro de responsabilidad con sus correspondientes costos, que respetarán similar grado de análisis.

4. Las políticas planteadas en el nivel directivo del organismo se traducirán en la cuantificación de metas, las que serán supervisadas por medio de instrumentos idóneos como el tablero de comando, donde se podrá acceder al comportamiento de las variables relevantes del mercado, de los principales ramos de seguros y de los operadores.

5. Este dispositivo facilitará el contralor y el ajuste de planes, ya que evidenciará los desvíos respecto de las metas y señalara los responsables de los programas defectuosos.

5.8. IDENTIFICACION DEL MODELO IDEAL / VISION COMPARTIDA. BRECHAS Y BARRERAS

La SUPERINTENDENCIA DE SEGUROS DE LA NACION en función de la visión y de las misiones que se definieron ha realizado un estudio de los productos y procesos que actualmente se llevan a cabo, y los ha comparado con los procesos y productos propuestos, y dedujo los déficit que debería cubrir para alcanzar el logro de las misiones.

Es así que de este análisis surgieron aquellos aspectos sustantivos inherentes a la naturaleza del organismo y a las misiones propuestas que requieren implementación de procesos nuevos y en algunos casos, el ajuste de los procesos vigentes.

Se tuvo en cuenta la visión del organismo, pues todas aquellas visiones de signo negativo deberán ser revertidas y las positivas potenciadas como resultado de la migración planeada.

El otro factor clave para el análisis ha sido la pertinencia de los procesos vigentes con las misiones definidas. El diagnostico apunta a alinear todos los procesos al logro de las misiones definidas.

5.9. PLAN DE MIGRACION.

El tránsito de la situación actual al sistema de trabajo que se propone como objetivo la Superintendencia, se realizará en un plazo de tres años de acuerdo con el cronograma de acciones, subacciones y proyectos que se incluyen en el Apéndice al capítulo del Plan de Transformación.

En el mismo puede apreciarse que la migración de un estado al otro, constituye un proceso contínuo que en muchos casos ya se ha iniciado, y que se potenciará al comenzarse efectivamente el desarrollo de los proyectos, cuyos resultados benéficos se evidenciarán pocos meses después al finalizarse las primeras etapas de las actividades iniciales, de tal forma que los tiempos "técnicos" definidos por el despliegue lógico de las tareas, no colisionan con los tiempos "políticos", usualmente impregnados de urgencias. Véase el Cuadro siguiente.

5.10. IMPACTOS SOBRE LOS COSTOS

Se estima que el conjunto de medidas en curso más las que se instrumentarán en el futuro repercutirán favorablemente en la organización.

Aspectos como la modernización del esquema laboral de la SUPERINTENDENCIA DE SEGUROS DE LA NACION, la sistematización de los procedimientos, la paulatina transformación cultural con un progresivo acento en el cliente, usuario o asegurado, la desregulación de actividades con una creciente transferencia de funciones hacia actores intervinientes en el negocio del seguro y la permanente labor en pos de una simplificación normativa transitando hacia modernos conceptos de marcos regulatorios, se traducirán en breve plazo en una paulatina disminución de los costos operativos con un aumento gradual de la efectividad en los procesos que cumple la Institución.

Sin embargo el tránsito de una situación a otra puede tener incrementos puntuales en algunos de los parámetros del presupuesto del Organismo, aspecto que oportunamente será explicitado en su adecuada magnitud y desarrollo en el tiempo.

El conjunto de acciones que se desarrollarán están inscriptos en el Plan Estratégico elaborado por el Organismo, iniciativa que fuera autorizada oportunamente a través del Decreto N° 1587 del 19 de diciembre de 1996.

El programa es de largo plazo e implica cumplimentar varias etapas.

La primera, que se iniciará durante 1997, contempla realizar acciones contenidas en el planeamiento, oportunamente programado y poner en marcha un paquete de medidas de contexto tendientes a mejorar la capacidad de gestión.

El Organismo mantendrá su dotación de recursos humanos, compuesta por las Plantas de Personal Permanente y Temporaria aprobadas por el Decreto N° 1587/96 -274 cargos-, a los que

se le sumará el personal contratado por distintos conceptos y que ronda 20 cargos más.

|

6. DIAGNOSTICO |

6.1. ANALISIS

La SUPERINTENDENCIA DE SEGUROS DE LA NACION en función de la visión y de las misiones que se definieron ha realizado un estudio de los productos y procesos que actualmente llevan a cabo, y los ha comparado con los procesos y productos propuestos, y dedujo los déficit que debería cubrir para alcanzar el logro de las misiones.

Es así que este análisis enumera en primera instancia todos aquellos aspectos sustantivos inherentes a la naturaleza del organismo y a las misiones propuestas que requieren implementación de procesos inexistentes y en algunos casos, el ajuste de los procesos vigentes.

En segundo término a modo de síntesis se agrupan y resumen tales defectos y se presenta bajo la forma de un cuadro de fortalezas y debilidades del organismo.

Al realizar el análisis se tuvo en cuenta la visión del organismo, pues todas aquellas visiones de signo negativo deberán ser revertidas y las positivas potenciadas como resultado de la migración planeada.

El otro factor clave para el análisis ha sido la pertinencia de los procesos vigentes con las misiones definidas. El diagnostico apunta a enderezar todos los procesos al logro de las misiones definidas.

6.1.1. ESCASOS CONTROLES PREVENTIVOS.

Los controles preventivos sobre las entidades deben adecuarse a las nuevas reglas de juego de libre mercado. Esta adecuación supone la actuación sobre 2 aspectos:

1. Escasa eficacia de los controles privados - Auditorias Externas: En estudios realizados por la Superintendencia se ha comprobado que en los últimos 6 años se ordenó la revocatoria de la autorización para funcionar de más de 60 entidades aseguradoras, y que en más del 85% de los casos las falencias no fueron detectadas por los auditores externos de esas aseguradoras, sino que la autoridad de aplicación fue quien tuvo que descubrir las deficiencias. Es imprescindible subsanar este aspecto.

En esta materia se debería disponer la normatización de las tareas de auditoría externa de un modo similar al realizado por el BANCO CENTRAL DE LA REPUBLICA ARGENTINA.

2. Insuficiencia de los controles estatales - Autoridad de Aplicación: El marco legal de actuación de la Superintendencia es determinante de su modo de funcionamiento. La legislación vigente parte de la hipótesis de un mercado fuertemente regulado y con poca agilidad en variación de productos. Este esquema supone:

a) Precios uniformes, fijados desde el Estado o por cámaras empresarias.

b) Productos uniformes, aprobados por el Estado y de uso obligatorio.

c) Reaseguro estatal monopólico.

d) Fijación de porcentajes mínimos o máximos de comisiones de intermediación.

Este esquema permitió mantener una razonable situación de solvencia del mercado pero en desmedro del usuario que, por ejemplo, llego a pagar las tasas de seguros de incendio más altas del mundo. Este sistema es incompatible con el actual diseño de la economía argentina.

En síntesis, el esquema legal vigente se sustenta en un estado que tiene controladas todas las variables del negocio asegurador y neutraliza prácticamente el riesgo empresario.

A partir del año 1989 con el dictado de las Leyes Nros.23.696 y 23.697 comienza a operarse en el mercado asegurador una serie de modificaciones al antiguo régimen:

I. Por Resolución N° 412/89 del entonces MINISTERIO DE ECONOMIA se dispone la desmonopolización parcial del INSTITUTO NACIONAL DE REASEGUROS (INdeR).

II. Por el Decreto N° 2284/91, se dejan sin efecto las restricciones a la oferta de bienes y servicios.

III. Por el Decreto N° 171/92, se dispone la liquidación del INdeR.

IV. Por Resolución N° 21.523/92 la SUPERINTENDENCIA DE SEGUROS DE LA NACION dictó el nuevo reglamento de la actividad aseguradora.

Con nuevas reglas de juego para el mercado asegurador, las entidades quedaron expuestas a una fuerte competencia y simultáneamente reapareció el riesgo empresario. En consecuencia las herramientas legales que sustentan el ejercicio del contralor por parte de la autoridad de aplicación resultan insuficientes.

De ello deviene la necesidad de replantear la misión de la autoridad de aplicación poniendo especial énfasis en los procesos de control preventivo no solo para detectar anomalías, irregularidades y desvíos respecto de los parametros de solvencia y eflciencia, sino también para que la Superintendencia pueda asistir a los aseguradores en aquellos casos en que transiten por una crisis patrimonial y económica.

Pese a la mejora substancial ocurrida en los últimos años, aun no son suficientes los procedimientos y las herramientas disponibles para efectuar diagnósticos anticipados de la situación financiera, económica y patrimonial de las entidades aseguradoras, a partir de la información requerida periódicamente. La áreas responsables de la fiscalización deberían disponer de una batería de indicadores de solvencia y eficiencia que exterioricen lo más rápidamente posible la situación de las compañías de seguros para poder actuar oportunamente.

A su vez, la única figura donde la intervención de la Superintendencia está normado es en los casos de quiebra, pero en las situaciones preliminares, cuando todavía podría subsanarse, no esta contemplado ningún remedio. En estas mismas circunstancias otros entes reguladores tienen facultades para disponer la presencia de un veedor, un co-administrador hasta la intervención temporaria, que vigilen o conduzcan a la entidad hasta su regularización, con el consiguiente beneficio para los usuarios.

6.1.2. SOBRECARGA DE TAREAS ADMINISTRATIVAS PARA EL ORGANISMO.

El artículo 23 de la Ley N° 20.091 establece que "Los planes de seguro así como sus elementos técnicos y contractuales deben ser aprobados por la autoridad de control antes de su aplicación".

El procedimiento de aprobación de los planes de seguro implica que las entidades aseguradoras presenten los elementos enunciados en el artículo 24 de la Ley N° 20.091, los que deben ser analizados en la Gerencia Técnica de la Superintendencia. Dentro de los 30 días del ingreso de la documentación se deben efectuar las observaciones correspondientes o proceder a la aprobación del plan. Si transcurrido el plazo referido, la Superintendencia no se expidiera, los elementos técnico-contractuales presentados por la entidad aseguradora, se considerarán tácitamente aprobados. En este caso, la Superintendencia se reserva el derecho de efectuar las observaciónes pertinentes en el momento que lo considere oportuno.

Este modo de operar convierte el procedimiento de aprobación en un trámite muy extenso, con la consiguiente inseguridad para aseguradores y asegurados, cuyo vínculo contractual puede ser objeto de observaciones durante el período de cobertura.

A su vez, debido al elevado número de entidades aseguradoras existentes en el mercado, al gran desarrollo que han tenido ciertas ramas del seguro en los últimos años y a la continua elaboración de coberturas novedosas, el numero de planes que ingresan para aprobación es altamente significativo. El mecanismo vigente de control de los planes, si bien fue adecuado en el pasado reciente, presenta dificultades para adaptarse a la realidad y ser una herramienta efectiva.

6.1.3. ESCASA PARTICIPACION DEL USUARIO.

La Superintendencia concentra su accionar en las entidades y agentes intermediarios autorizados a operar en la actividad aseguradora en el marco de las Leyes Nros. 20.091 y 22.400. Sin embargo el destinatario final de sus actividades debe ser el ciudadano que emplea los servicios que brinda la actividad aseguradora y que genéricamente se denomina "usuario" .

Si nos formulásemos la pregunta: ¿cuales son las acciones actuales hacia el usuario?, obtendríamos como respuesta que el mayor volumen de actividades de la Superintendencia se realizan en contacto directo con las compañías aseguradoras y productores de seguros a través de procedimientos específicos de fiscalización establecidos en las normas vigentes.

Los procesos que se relacionan con la atención al asegurado están circunscriptos actualmente a:

1. Atención de consultas en relación a aspectos contractuales, técnicos y de solvencia de entidades aseguradoras.

2. Atención de denuncias de asegurados respecto de compañías y productores de seguros.

3. Atención de requerimientos judiciales emanados de los distintos fueros nacionales y provinciales.

4. Atención de consultas de usuarios afectados en los distintos procesos liquidatorios en curso.

Para ilustrar mejor este acápite baste mencionar las pocas consultas diarias que recibe la Gerencia Jurídica de parte de asegurados, un promedio de 9 diarias. A su vez el promedio de denuncias diarias recibidas en la Superintendencia ha pasado de 4 en 1993 a 5 entre 1994 y 1995 y a partir de 1996 ha ascendido a 7.

Estas mediciones evidencian la escasa vinculación del órgano de control con los beneficiarios de su accionar.

6.1.4. INCIPIENTE EQUIPAMIENTO DE RECURSOS INFORMATICOS.

La SUPERINTENDENCIA DE SEGUROS DE LA NACION, se incorporó tardíamente a la utilización de los recursos informáticos para el registro, procesamiento y recuperación de la gran cantidad de información de diversa índole que recopila desde su creación.

Recién al promediar la década del 80, empezó una tímida incorporación de equipamiento informático, dedicado especialmente al procesamiento de la información estadística que se recibía de las entidades aseguradoras. Con ese equipamiento se incorporaron también paulatinamente algunos sistemas de procesamiento de la palabra, planillas electrónicas, bases de datos. etc., mediante los cuales se posibilitó cierta modernización en el archivo de documentación administrativa, contable, jurídica y estadística que procesaba el Organismo.

Dada la utilidad demostrada por los sectores que esporádicamente incorporaban equipos a su patrimonio, a comienzos de la década del 90 se generalizó la compra de equipos, sin que existieran criterios que homogenicen la adquisición de "hardware" o "software" que utilizaban las diversas dependencias.

A fines de 1992 se creó una Unidad de Informática dependiendo directamente del Superintendente. Se intentó definir un enfoque centralizado.

La primera actividad de la Unidad fue la creación del Sistema de Información Económico Financiera (SIEF), destinado a la difusión de la información económico-financiera que se recibe en la Superintendencia.

Otras actividades estuvieron destinadas a fijar pautas para la incorporación de nuevo equipamiento y software, aunque sin influir mayormente en las actividades de cada gerencia, que ya disponían de sistemas propios para el procesamiento de la información que recopilaban.

Durante todo este período, se pusieron en evidencia una serie de falencias que perjudicaban la utilización óptima de la información disponible en el Organismo.

Algunos de los inconvenientes más relevantes son:

I. Existencia en las distintas gerencias de diferentes sistemas de registro de la documentación ingresada y salida de la dependencia.

2. Incompatibilidad de sistemas de procesamiento. aún dentro de una misma gerencia, lo que origina la duplicación de tareas en los casos que una dependencia debe retomar trabados elaborados inicialmente en otras.

3. Superposición de archivos con pocas diferencias de diseño, pero con cantidad de registros diferentes en las diversas dependencias, lo que produce inseguridad en la calidad y comparabilidad de los datos contenidos.

4. Existencias de equipos con características innecesarias o de insuficiencia para realizar tareas comunes a varias dependencias.

5. Distribución inequitativa del equipamiento.

6.1.5. INADECUADA GESTION DE LIQUIDACION DE EX-COMPAÑIAS ASEGURADORAS.

La Ley N° 20.091 impone a la SUPERINTENDENCIA DE SEGUROS DE LA NACION que asuma, a través de delegados, la función de liquidador de aquellas aseguradoras a las que se les revocó la autorización para operar en seguros, bien sea por decisión administrativa o judicial.

El Decreto N° 1066/92, que aprobó la estructura organizativa anterior, creó la Gerencia de Liquidaciones como órgano independiente y a cargo de la gestión señalada.

Desde el año 1979, año en que se abre el primer proceso de liquidación, y hasta 1992, momento de la aprobación de la estructura anterior, el número de liquidaciones forzosas en trámite ascendió a 42. Ahora bien, desde 1992, se abrieron 41 procesos liquidatorios nuevos, con lo que se duplicó la tarea de la Gerencia.

A ello debe sumarse, el control que se ejerce sobre las liquidaciones voluntarias.

Ello demuestra claramente que la organización en vigencia fue pensada para un contexto del mercado asegurador distinto al actual, signado por un fuerte déficit de solvencia y el consecuente y progresivo aumento de compañías en liquidación forzosa.

El panorama cuantitativo descripto se vio agravado por el aumento de las tareas a cargo de la sindicatura, como consecuencia de la sanción de la Ley N° 24.522 en el mes de julio de 1995, que sustituyó el régimen anterior de concursos y quiebras instituido por Ley N° 19.551.

El nuevo ordenamiento jurídico dejó atrás la figura de la quiebra como "fuero de atracción universal de juicios", y le adicionó a la atención de las etapas procesales propias de la liquidación la intervención de la sindicatura en todos los juicios en que la aseguradora fuera citada en garantía, cualquiera sea la jurisdicción en que tramite, lo cual se traduce en un sensible incremento de tareas.

Las crecientes funciones de la sindicatura sumado al progresivo engrosamiento del número de liquidaciones, inciden negativamente contra el desenvolvimiento eficaz y eficiente, obligando a distraer recursos humanos en detrimento de aquellas tareas necesarias para el cumplimiento del objetivo de la autoridad de aplicación, o sea la defensa del asegurado, que se lograría a partir de una rápida y eficiente realización de los activos de las ex-aseguradoras.

Por ello, resulta impostergable tomar medidas que permitan modificar la actual organización interna de la SUPERINTENDENCIA DE SEGUROS DE LA NACION en esta materia.

6.1.6. INADECUADA GESTION DE LOS RECURSOS

6.1.6.1. En materia de recursos humanos.