Administración Federal de Ingresos Públicos

OBLIGACIONES TRIBUTARIAS Y PREVISIONALES

Resolución General 184/98

Procedimiento. Artículo 32 de la Ley Procedimental. Régimen especial de facilidades de pago. Procedimiento, plazos, requisitos y demás condiciones. Resolución General N° 27, sus modificatorias y complementarias. Su sustitución.

Bs. As., 6/8/98

VISTO el régimen de facilidades de pago establecido por la Resolución General N° 27, sus modificatorias y complementarias, y

CONSIDERANDO:

Que con relación a determinados contribuyentes y responsables existen situaciones excepcionales de carácter ecónomico-financiero, que no posibilitan cumplir con las condiciones y requisitos establecidos en la precitada norma.

Que en tal sentido, se estima razonable complementar el referido régimen mediante la instrumentación de un plan de pagos de características especiales, que facilite a los mencionados sujetos la cancelación de sus deudas tributarias.

Que asimismo resulta conveniente disponer, de manera similar a la prevista respecto del plan de facilidades de pago vigente, la utilización de un programa aplicativo para el procesamiento de solicitudes que se formulen conforme al nuevo plan de pagos que se establece.

Que en virtud de las modificaciones y complementaciones efectuadas respecto del texto original, se entiende aconsejable proceder a la sustitución integral del mismo, a los fines de facilitar su consulta y aplicación.

Que han tomado la intervención que les compete la Subdirección General de Recaudación y las Direcciones de Legislación, de Legal y Técnica de los Recursos de la Seguridad Social y de Programas y Normas de Recaudación.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 32 de la Ley N° 11.683, texto ordenado en 1998 y el artículo 7° del Decreto N° 618 de fecha 10 de julio de 1997.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

PLAN DE FACILIDADES DE PAGO

CAPITULO A - DEUDAS COMPRENDIDAS.

Artículo 1° —

Establécese un régimen de facilidades de pago, no automático, permanente y sujeto a las características de cada caso, aplicable para la cancelación, total o parcial, de deudas vencidas y exigibles por obligaciones impositivas y de los recursos de la seguridad social, sus intereses, actualizaciones y multas.Quedan también alcanzadas por el citado régimen las siguientes deudas:

a) Incluidas en planes de facilidades de pago, respecto de los cuales se hubiera operado su caducidad, de acuerdo con el régimen establecido a tal efecto para el respectivo plan.

b) Resultantes de acogimientos efectuados al régimen de presentación espontánea, instituido por el Decreto N° 935 de fecha 19 de mayo de 1997.

c) Originadas en ajustes resultantes de la actividad fiscalizadora del Organismo, siempre que los mismos se encuentren firmes o conformados por el responsable.

d) Que se encuentren en discusión administrativa, contencioso-administrativa o judicial, en tanto el demandado se allane incondicionalmente y, en su caso, desista y renuncie a toda acción y derecho, incluso el de repetición, asumiendo el pago de las costas y gastos causídicos.

Los trabajadores autónomos, además, podrán incluir la deuda por aportes, prescripta, así como la que no resulte exigible —conforme a lo dispuesto por la Ley N° 24.476— no pudiendo computar, hasta que no procedan a la cancelación total del plan acordado, los períodos comprendidos en el mismo como años de servicios con aportes para la obtención del beneficio previsional.

Art. 2° —

A los fines de la determinación de la deuda en concepto de impuestos o recursos de la seguridad social, la imputación de los pagos realizados se efectuará de acuerdo con el procedimiento establecido en el artículo 7° de la Resolución General N° 4065 (DGI) y sus normas complementarias.CAPITULO B - CONCEPTOS Y SUJETOS EXCLUIDOS.

Art. 3° —

Quedan excluidos del presente régimen los conceptos y sujetos que se indican a continuación:a) Conceptos:

1. Las obligaciones, excepto los ajustes mencionados en el artículo 1°, inciso c), cuyos vencimientos generales operen a partir del 1 de septiembre de 1997, inclusive, con una antigüedad inferior a UN (1) año.

2. Los aportes a la Seguridad Social, retenidos y no ingresados.

3. Las retenciones y percepciones por cualquier concepto, practicadas y no ingresadas.

4. Los aportes y contribuciones correspondientes a Obras Sociales en gestión judicial.

5. Las cuotas a las aseguradoras de riesgo de trabajo.

6. Las deudas incluidas en concurso preventivo que se hubieran incorporado a planes de facilidades de pago establecidos por la Resolución General N° 4.241 (DGI), y los mismos se encuentren vigentes.

7. Los intereses —resarcitorios y punitorios—, multas, actualizaciones y actualizaciones de éstas, relacionados con los conceptos precedentes.

b) Sujetos:

1. Los que hayan sido declarados en estado de quiebra, conforme a lo establecido en las Leyes Nros. 19.551 y sus modificaciones, o 24.522, según corresponda.

2. Los que hayan sido querellados o denunciados penalmente por la Dirección General Impositiva o por la Administración Federal de Ingresos Públicos, con fundamento en las Leyes Nros. 23.771 y sus modificaciones, o 24.769, según corresponda, siempre que se hubiera dictado la prisión preventiva o, en su caso, existiera auto de procesamiento.

3. Los que hayan sido denunciados formalmente o querellados penalmente por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones tributarias o de terceros, o cuando el mismo guarde relación con delitos comunes que fueran objeto de causas penales en las que se hubiera ordenado el procesamiento de funcionarios o ex-funcionarios estatales.

CAPITULO C - JUECES ADMINISTRATIVOS INTERVINIENTES. PAUTAS DE EVALUACION.

Art. 4° —

El Jefe del Departamento Gestión de Cobro, el Jefe de la División Grandes Contribuyentes Individuales —ambos pertenecientes a la Dirección de Grandes Contribuyentes Nacionales— y los Jefes de Distritos o Agencias, quedan facultados para conceder planes de facilidades de pago conforme al presente régimen sólo respecto de aquellos contribuyentes o responsables que, de acuerdo con lo establecido en el artículo 32, párrafo primero, de la Ley N° 11.683, texto ordenado en 1998, demuestren que su situación económico-financiera no les ha posibilitado cumplir con las obligaciones indicadas en el artículo 1°.Art. 5° —

A los efectos dispuestos en el artículo anterior, los jueces administrativos considerarán, respecto de cada contribuyente o responsable, las siguientes pautas de evaluación:a) Comportamiento fiscal.

b) Situación patrimonial.

c) Monto y composición del endeudamiento.

d) Existencia de embargos trabados por el Fisco y por otros acreedores.

e) Origen y evolución de la deuda con el Fisco.

f) Características del deudor (empresa promocionada, con actividad en crisis, ente estatal, etc.).

g) Capacidad económico-financiera que posibilite el oportuno cumplimiento de las obligaciones a devengarse, incluyendo las que se devenguen por el plan de facilidades de pago.

Asimismo, el juez administrativo interviniente podrá requerir otros elementos de juicio complementarios a los señalados precedentemente que estime necesario, a los fines de considerar la viabilidad de la aceptación del plan de facilidades de pago propuesto por el contribuyente o responsable.

CAPITULO D - CONDICIONES DE LOS PLANES DE FACILIDADES DE PAGO A OTORGAR.

I - SITUACIONES GENERALES

Art. 6° — El plan de facilidades de pago que se acuerde deberá ajustarse a las condiciones que se establecen a continuación:

a) Cantidad de cuotas a otorgar: serán las que, con relación a la antigüedad de la deuda, se indican en el Anexo I de esta resolución general.

b) Tasa de interés de financiamiento:

1. Con garantía constituida: las que para cada tramo de antigüedad de la deuda se fijan en el citado Anexo I.

2. Sin garantía constituida: UNO CON VEINTICINCO CENTESIMOS POR CIENTO (1,25%) mensual sobre saldo.

c) Las cuotas serán mensuales, consecutivas e iguales.

d) El importe de cada cuota no podrá ser inferior a CIEN PESOS ($ 100.-) y se determinará mediante la fórmula que se consigna en el Apartado A) del Anexo II de la presente.

De tratarse de deudas con garantía constituida y distintos tramos de antigüedad de las mismas, la tasa de interés de financiamiento y la cantidad de cuotas, se determinarán de acuerdo con el procedimiento indicado en el precitado Anexo I.

Si las empresas del sector asegurador y sus representantes debieran respaldar el crédito fiscal, las garantías se ofrecerán y constituirán a entera satisfacción del Juez Administrativo interviniente y no deberá encontrarse afectada su disposición por normas emitidas por la respectiva autoridad de contralor.

Art. 7° —

Sin perjuicio de lo establecido en los artículos 4° y 6°, el juez administrativo interviniente, excepcionalmente, en función directa de las garantías ofrecidas y siempre que éstas permitan la titulización de la deuda que respaldan podrá, a solicitud del deudor, incrementar —mediante expresa conformidad del Director de la Dirección de Grandes Contribuyentes Nacionales o del respectivo Jefe de Región, según corresponda—, hasta el doble la cantidad de cuotas del tramo que corresponda según el Anexo I de la presente. A dicho fin, de existir deudas en distintos tramos de antigüedad, deberá considerarse la cantidad de cuotas que resulte del procedimiento de cálculo fijado en el citado Anexo.II - SITUACIONES DE EXCEPCION

Art. 8° —

El Administrador Federal o el Director General de la Dirección General Impositiva podrán considerar solicitudes de contribuyentes que invoquen situaciones especiales, proponiendo planes de pago dentro de los parámetros fijados en los incisos b) a i) del artículo siguiente, cuando de acuerdo con la evaluación efectuada por los Jefes de Región o el Director de la Dirección de Grandes Contribuyentes Nacionales, según corresponda, existan causas debidamente fundadas que justifiquen la solicitud efectuada en tal sentido por el deudor.Art. 9° —

El Juez Administrativo actuante —mediante expresa conformidad del Director de la Dirección de Grandes Contribuyentes Nacionales o del respectivo Jefe de Región, según corresponda— podrá considerar la situación de aquellos contribuyentes que, en razón del carácter cíclico o estacional de sus actividades económicas o de su desenvolvimiento financiero, soliciten planes en virtud de los cuales se obliguen a pagar la deuda conforme a las siguientes condiciones:a) Máximo de cuotas a otorgar: hasta el doble de la cantidad de cuotas del respectivo tramo que corresponda, según el Anexo I de la presente.

b) Máximo de meses para la cancelación del plan: CIENTO VEINTE (120).

c) Mínimo de cuotas a pagar anualmente: TRES (3), que deberán comprender capital e interés.

d) El importe de cada cuota no podrá ser inferior a CIEN PESOS ($ 100.-) y se determinará mediante la fórmula que se consigna en el Apartado B del Anexo II de la presente.

e) El porcentaje mínimo de amortización del capital de la deuda no podrá ser inferior al CINCO POR CIENTO (5%) anual.

f) Tasa de interés de financiamiento:

1. Con garantía constituida: hasta las que, para cada tramo de antigüedad de la deuda, se fijan en el Anexo I.

2. Sin garantía constituida: hasta el UNO CON VEINTICINCO CENTESIMOS POR CIENTO (1,25%) mensual sobre saldo.

g) La cancelación de la cuota operará sólo con la amortización del capital acordado a ella y el ingreso de su respectivo interés.

h) Los intereses podrán cancelarse separadamente, mediante ingresos independientes.

i) Constituir garantías, cuando sean requeridas por el Juez Administrativo.

Art. 10. —

Con carácter previo a lo establecido en el artículo 8°, en forma conjunta y por unanimidad dictaminarán respecto de las solicitudes interpuestas, los Subdirectores Generales de las Subdirecciones Generales de Legal y Técnica Impositiva y de Operaciones Impositivas Metropolitanas o del Interior, según corresponda.CAPITULO E - ADHESION AL REGIMEN. REQUISITOS Y FORMALIDADES. OTORGAMIENTO DEL PLAN DE PAGO.

Art. 11. —

A los fines de adherir al presente régimen, los contribuyentes y responsables deberán:a) Presentar:

1. Un disquete, que contendrá los conceptos y montos de cada una de las obligaciones adeudadas, así como el plan de pagos que se propone.

2. Una declaración jurada, que se instrumentará en el formulario que para cada caso se determina:

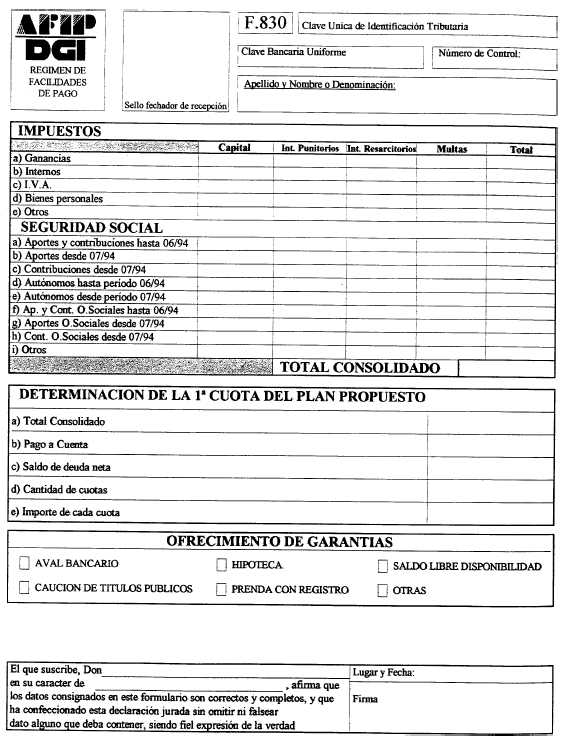

2.1. Apartado I del Capítulo D: formulario de declaración jurada N° 830, o formulario de declaración jurada N° 830/A de tratarse de deuda declarada mediante presentación espontánea.

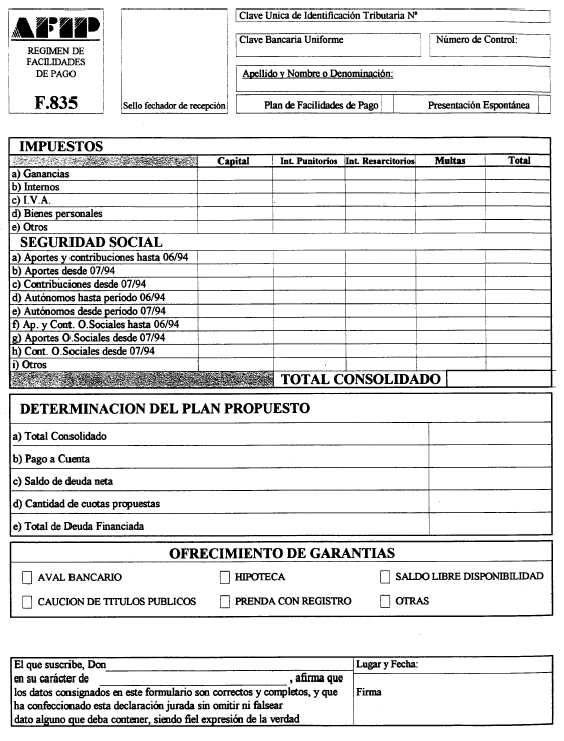

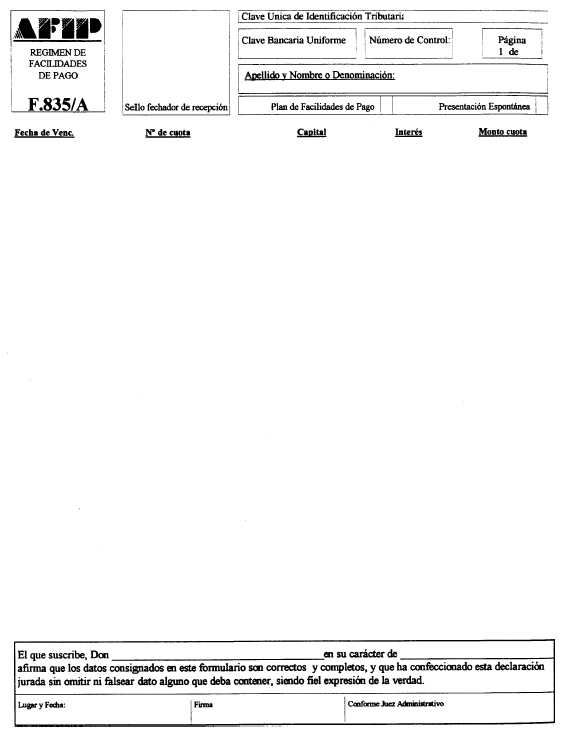

2.2. Apartado II del Capítulo D: formulario de declaración jurada N° 835 y formulario de declaración jurada N° 835/A. Las declaraciones juradas serán generadas luego de la intervención del Juez Administrativo correspondiente.

3. Nota, con carácter de declaración jurada, en la que se indicarán:

3.1. Nombres y apellido, denominación o razón social y Clave Unica de Identificación Tributaria (C.U.I.T.) del deudor.

3.2. Nombres y apellido del sujeto que tendrá a su cargo el diligenciamiento del plan de pagos propuesto (contribuyente directo, presidente o persona debidamente autorizada), con indicación de los números telefónico y/o fax.

3.3. Detalle sintético de las causas que, a juicio del contribuyente o responsable, dieron origen a los problemas financieros y de las proyecciones que permitan estimar el puntual cumplimiento del plan que se solicita y de las obligaciones fiscales a devengarse.

3.4. Demás datos que permitan la evaluación de las pautas aludidas en el artículo 5°.

3.5. La o las garantías ofrecidas.

De tratarse de las deudas referidas en el inciso c) del artículo 1°, no corresponderá cumplir con la información requerida en los puntos 3.3. y 3.4.

La mencionada nota deberá estar firmada por el presidente, responsable titular, u otra persona debidamente autorizada, precedida la firma de la fórmula indicada en el artículo 28 "in fine" del Decreto N° 1.397 de fecha 12 de junio de 1979 y sus modificaciones.

b) Efectuar el ingreso de un pago a cuenta equivalente al DOS POR CIENTO (2%), no inferior a CIEN PESOS ($ 100.-), de la deuda por la cual se propone el plan de facilidades de pago. Esa deuda incluirá obligaciones de base y/o multas, así como sus actualizaciones e intereses resarcitorios y/o punitorios, devengados hasta la fecha de presentación de los elementos indicados en el inciso anterior.

De haberse efectuado pagos a cuenta, en los términos del artículo 11 de la Resolución General N° 51 y su modificatoria, éstos comprenderán el ingreso a cuenta referido en este inciso, el que nunca podrá ser inferior a la suma indicada en el párrafo anterior.

De optarse concurrentemente por planes con deuda garantizada y deuda sin garantizar, corresponderá cumplir, en forma independiente para cada uno de los planes propuestos, las obligaciones establecidas en los incisos a) —puntos 1., 2., en su caso 3.5.— y b).

Art. 12. —

A fin de dar cumplimiento a lo dispuesto en los puntos 1. y 2. del inciso a) del artículo 11 deberán utilizarse, conforme a las características, funciones y aspectos técnicos para su uso que se consignan en el Anexo III de la presente, los programas que se indican a continuación:a) Para los casos comprendidos en el Apartado I del Capítulo D: el aplicativo denominado "Jerónimo - Versión 2.0".

b) Para los casos comprendidos en el Apartado II del Capítulo D: el aplicativo denominado "Jerónimo de Excepción".

La solicitud de los referidos aplicativos deberá efectuarse en la dependencia de este Organismo en la que el deudor se encuentre inscripto, mediante la presentación del formulario N° 4001 y la entrega simultánea de disquetes de TRES Y UN MEDIO PULGADAS (3 1/2") HD sin uso, en la cantidad que para cada caso se indica:

1. Para el aplicativo denominado "Jerónimo - Versión 2.0": 4 disquetes.

2. Para el aplicativo denominado "Jerónimo de Excepción": 1 disquete, salvo que el responsable no posea el aplicativo indicado en el inciso anterior, en cuyo caso serán necesarios 5 disquetes.

Art. 13. —

El juez administrativo interviniente, dentro del plazo de DIEZ (10) días contados a partir de la fecha en la cual se cumplieron los requisitos previstos en el artículo 11, pondrá en conocimiento del contribuyente o responsable:a) La conformidad o, en su caso, la denegatoria del plan de facilidades de pago propuesto.

b) De corresponder, el plan de pagos alternativo, el que surgirá de un acuerdo previo a ser reflejado en un acta suscripta por el responsable y por el juez administrativo.

De no tener lugar la mencionada comunicación dentro del precitado plazo, el deudor deberá realizar a sus respectivos vencimientos el pago de las cuotas solicitadas, hasta el momento en que se efectúe esa comunicación, conforme a lo dispuesto en los artículos 16 y 17.

De tratarse de planes de pagos con ofrecimiento de garantías, los mismos estarán condicionados a la aceptación y constitución definitiva de la o las garantías ofrecidas.

Lo dispuesto en los párrafos precedentes no será de aplicación cuando se trate de las deudas a que se refiere el inciso c) del artículo 1°.

Art. 14. —

El contribuyente o responsable, al aceptar el plan de facilidades de pago acordado, asume el compromiso irrevocable de:a) Cumplir en tiempo y forma con las obligaciones impositivas y de los recursos de la Seguridad Social, cuyos vencimientos se produzcan a partir de la fecha en que se haya cumplido con los requisitos establecidos en el artículo 11, y

b) cancelar las cuotas acordadas, mediante el sistema de débito directo conforme a la modalidad operativa que se establece en el Anexo IV de la presente resolución general.

CAPITULO F - PAGOS A REALIZAR. FORMAS Y CONDICIONES.

Art. 15. —

El ingreso del pago a cuenta —DOS POR CIENTO (2%)— se efectuará en la forma y condiciones que, para cada caso, se indica a continuación:a) De tratarse de sujetos que se encuentren bajo jurisdicción de la Dirección de Grandes Contribuyentes Nacionales: en el Banco Hipotecario Nacional, de acuerdo con lo previsto por la Resolución General N° 3.282 (DGI) y sus modificaciones, entregándose como constancia de pago el F. N° 107.

b) Demás responsables: en la institución bancaria habilitada en la dependencia donde el contribuyente o responsable se encuentra inscripto, según Resolución General N° 3.423 (DGI) —Capítulo II— y sus modificaciones, entregándose como constancia de pago el F. N° 107, mediante el sistema integrado de control especial, a cuyo ámbito quedan incorporados.

Art. 16. —

A efectos de cumplir con lo establecido en el artículo 14, inciso b), el contribuyente o responsable deberá autorizar a la Administración Federal de Ingresos Públicos —Dirección General Impositiva— ante un banco, para que mediante la operatoria de débito directo —Comunicaciones "A" 2557 y 2559 del Banco Central de la República Argentina— en cuenta corriente o caja de ahorro, debite el importe de las cuotas dejando constancia que dicho débito será aplicado a la cancelación del plan de facilidades de pago "Resolución General N° 184".La incorporación del responsable al débito directo se producirá al contar el banco interviniente con la adhesión expresa de aquél.

Ese procedimiento de cancelación será de aplicación también, respecto de los intereses resarcitorios por pago fuera de término, así como de los ajustes administrativos correspondientes a las cuotas del plan de facilidades.

Las diferencias que surjan como consecuencia de la reformulación de planes de pagos se cancelarán mediante el sistema de débito directo, con más los intereses de financiamiento correspondientes, junto con la cuota cuyo vencimiento opere en el segundo mes inmediato siguiente a aquel en el cual se realizó la referida reformulación. Los intereses se calcularán entre la fecha de vencimiento de la cuota originaria y la de cancelación de la diferencia, considerando la tasa aplicable al plan reformulado.

El incumplimiento de lo establecido en el párrafo anterior será considerado causal de caducidad en los términos del artículo 19.

Art. 17. —

El importe de cada una de las cuotas del plan de facilidades de pago deberá estar disponible en la cuenta bancaria prevista en el artículo 16, el día 22 del mes en que, conforme al plan pactado, corresponda efectuar el respectivo ingreso, sin perjuicio de la operatoria establecida en el Anexo IV de la presente.Cuando la fecha de vencimiento general dispuesta en el párrafo anterior coincida con día feriado o inhábil, la misma se trasladará al día hábil inmediato siguiente.

Los contribuyentes que propusiesen planes de pago deberán poner a disposición de esta Administración Federal el monto correspondiente a la primera cuota a partir del:

a) Mes inmediato siguiente a aquel en que se efectuó la presentación de los elementos mencionados en el artículo 11: para planes de pago en cuotas mensuales, consecutivas e iguales.

b) Mes propuesto como vencimiento de la primera cuota: para planes de pago en cuotas comprendidos en el Apartado II del Capítulo D.

En los casos excepcionales, en que este Organismo se encuentre imposibilitado de habilitar el débito directo de las cuotas correspondientes a los planes de facilidades de pago, se autoriza el ingreso de esas cuotas en la sucursal bancaria habilitada en la dependencia en donde el contribuyente o responsable se encuentre inscripto, dentro del plazo de TRES (3) días contados a partir de la fecha de notificación de esa imposibilidad por parte de este Organismo.

En oportunidad de efectuarse el pago bajo tales condiciones, se entregará como constancia un F. N° 107.

CAPITULO G - IMPUESTO DE SELLOS.

Art. 18. —

En relación con el impuesto de sellos, el régimen de cancelación establecido por la presente resolución general sólo será aplicable respecto del saldo que se determine mediante declaración jurada. Para su adhesión, en sustitución de lo previsto en los artículos 11, inciso a) puntos 1. y 2., 14, inciso b) y 15, se procederá de la siguiente forma:a) La propuesta del plan se incluirá en la nota prevista en el punto 3. del inciso a) del artículo 11.

b) El pago a cuenta y las cuotas se cancelarán en las cajas expendedoras de sellos de este Organismo habilitadas al efecto, mediante la utilización de la boleta de depósito F. N° 12.

CAPITULO H - CADUCIDAD. CAUSAS Y EFECTOS. INGRESOS FUERA DE TERMINO.

Art. 19. —

La caducidad de los planes de facilidades de pago a que se refiere esta resolución general operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de este Organismo, cuando:a) En el supuesto que trata el Apartado I del Capítulo D:

1. Se produzca la falta de pago total de TRES (3) cuotas consecutivas a la fecha de vencimiento de la tercera de ellas.

2. Se verifique el incumplimiento del compromiso a que se refiere el inciso a) del artículo 14. A este único fin, no se considerarán incumplimientos los ingresos extemporáneos cuando los mismos, con más sus intereses resarcitorios, se hubieran realizado dentro del mes inmediato siguiente a aquel en que se produjo el vencimiento de la respectiva obligación.

A los efectos señalados en el punto 1., encontrándose impaga alguna cuota, los pagos realizados con posterioridad se imputarán a la cuota impaga más antigua.

La falta de pago de la penúltima y/o última cuota del plan acordado, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última, originará la caducidad prevista en este apartado.

b) En el supuesto referido en el Apartado II del Capítulo D: se produzca la falta de pago de cualquiera de las cuotas a los SESENTA (60) días corridos contados desde sus respectivos vencimientos.

De operarse la caducidad, este Organismo podrá iniciar las acciones judiciales tendientes al cobro del total adeudado y denunciará, de corresponder, en el expediente judicial, el incumplimiento del plan de pagos.

Producida la caducidad de un plan de facilidades de pago, que comprenda más de un impuesto u obligación de la seguridad social, los pagos efectuados se imputarán de acuerdo con lo establecido en el artículo 7°, Apartados B) o C), según corresponda, de la Resolución General N° 4.065 (DGI) y sus normas complementarias.

Art. 20. —

El ingreso fuera de término de cualquiera de las cuotas del plan de facilidades de pago acordado, en tanto no produzca las consecuencias señaladas en el artículo precedente, devengará por el período de mora los intereses establecidos en el artículo 37 de la Ley N° 11.683, texto ordenado en 1998.CAPITULO I - DEUDAS EN GESTION ADMINISTRATIVA O JUDICIAL. PROCEDIMIENTO APLICABLE.

Art. 21. —

A los fines dispuestos en el artículo 1°, inciso d):a) El allanamiento se formalizará mediante la presentación del F. N° 408 dentro de los CINCO (5) días contados desde la aprobación prevista en el artículo 13, ante la dependencia de este Organismo que produjo la última notificación, en el Tribunal Fiscal de la Nación, en el juzgado o en la Cámara Nacional de la Seguridad Social donde se sustancie la causa, según sea el ámbito en el que se encuentre radicada la respectiva discusión administrativa, contencioso-administrativa o judicial.

Cuando los deudores ejecutados judicialmente resulten incorporados al régimen de facilidades de pago, este Organismo -acreditada en autos tal incorporación- solicitará el archivo de las actuaciones.

b) La cancelación de los honorarios devengados en ejecuciones fiscales, o en juicios donde se discutan deudas incluidas en el plan de facilidades de pago, podrá efectuarse en cuotas mensuales, iguales y consecutivas, que no podrán exceder de DIEZ (10), no devengarán intereses, su importe mínimo será de VEINTE PESOS ($ 20.-) y vencerán el día 22 de cada mes, a partir del mes inmediato siguiente al de la aprobación prevista en el artículo 13. De coincidir dicha fecha con día feriado o inhábil, la misma se trasladará al día hábil inmediato siguiente.

A los fines indicados corresponderá efectuar la solicitud del referido plan mediante presentación de nota simple, ante la dependencia de este Organismo en la que revista el agente judicial interviniente, según se indica:

1. Si a la fecha de aprobación de la solicitud del plan de facilidades de pago, existiera liquidación firme de honorarios, su ingreso total o, en su caso, el de la primera cuota del plan de facilidades de pago a que se refiere este inciso, deberá informarse dentro del plazo de CINCO (5) días de haberse producido, mediante nota simple, ante la dependencia de este Organismo en la que revista el agente judicial actuante.

2. Si a la fecha aludida en el punto anterior no existiera liquidación firme de honorarios, su ingreso total o, en su caso, el de la primera cuota del plan de facilidades de pago a que se refiere este inciso, deberá ser realizado dentro de los DIEZ (10) días siguientes contados a partir de aquel en que quede firme la liquidación judicial o administrativa, debiéndose informar dicho ingreso dentro del plazo de CINCO (5) días de haberse producido el mismo, mediante nota simple que se presentará en la respectiva dependencia de este Organismo.

El monto de los honorarios se disminuirá hasta en un CINCUENTA POR CIENTO (50%), en función del menor número de cuotas que se soliciten, a razón de un CINCO POR CIENTO (5%) por cada cuota en que se reduzca el número máximo indicado. Consecuentemente, el ingreso al contado de los honorarios implicará el pago del CINCUENTA POR CIENTO (50%) de los mismos.

La reducción establecida en el párrafo anterior procederá únicamente para aquellos honorarios cuya regulación judicial se encuentre firme o su liquidación administrativa sea aceptada por el deudor, a la fecha de aprobación del plan.

La caducidad del plan de facilidades de pago de honorarios operará cuando se produzca la falta de pago de cualquiera de las cuotas a los TREINTA (30) días corridos de su vencimiento.

De producirse la caducidad, procederá el reclamo judicial del saldo impago de los honorarios, sin computar la reducción eventualmente practicada sobre los mismos.

El ingreso de los honorarios mencionados deberá cumplirse atendiendo a la forma y condiciones establecidas por la Resolución General N° 3887 (DGI).

c) El ingreso de las costas —excluido honorarios— se realizará y comunicará de la siguiente forma:

1. Si a la fecha de aprobación del plan a que se refiere el artículo 13 existiera liquidación firme de costas, su ingreso deberá ser efectuado dentro de los CINCO (5) días inmediatos posteriores a la citada fecha, e informado en igual término, mediante nota, a la dependencia correspondiente de este Organismo.

2. Si no existiera a la fecha aludida en el punto anterior liquidación firme de costas, su ingreso deberá ser realizado dentro de los DIEZ (10) días contados desde la fecha en que quede firme la liquidación judicial o administrativa, debiéndose informar dicho ingreso dentro del plazo de CINCO (5) días de haberse producido el mismo, mediante nota, a la dependencia interviniente de este Organismo.

CAPITULO J - GARANTIAS.

Art. 22. —

A los fines previstos en los artículos 6°, inciso b), punto 1. y 9°, inciso i), deberán constituirse a favor de la Administración Federal de Ingresos Públicos —Dirección General Impositiva—, una o más garantías de las que se señalan a continuación:a) Aval Bancario.

b) Caución de títulos públicos.

c) Prenda con registro.

d) Hipoteca.

e) "Warrant".

Respecto de las mencionadas garantías serán de aplicación las normas que se incluyen en los Anexos V a X de esta resolución general.

Sin perjuicio de las detalladas precedentemente, el juez administrativo interviniente podrá aceptar también como garantía, los saldos acreedores de libre disponibilidad y otras que, a su criterio, avalen razonablemente el crédito del Fisco.

Cuando la deuda por la cual se soliciten facilidades de pago incluya obligaciones de base y/o multas con más sus respectivos intereses resarcitorios y/o punitorios, no se exigirá la constitución de garantías respecto de dichos accesorios, no obstante lo cual éstos se considerarán -a los fines de la aplicación de la tasa de financiamiento y cantidad de cuotas indicadas en el Anexo I de la presente- como integrantes de la obligación de base y/o multa, garantizada.

Art. 23. —

Las garantías que en definitiva resolviere aceptar el juez administrativo interviniente deberán formalizarse dentro de los siguientes plazos, contados desde la fecha en que se notifique su aceptación:a) Garantías personales y reales, excepto hipotecas: TREINTA (30) días.

b) Garantías hipotecarias: SESENTA (60) días.

Los mencionados plazos podrán prorrogarse hasta un máximo del doble de los días fijados, cuando, a juicio del respectivo juez administrativo, existan causas que así lo justifiquen.

Art. 24. —

De no aceptarse la o las garantías ofrecidas, o de no constituirse las mismas en los plazos fijados en el artículo que antecede, el deudor deberá —dentro de los CINCO (5) días inmediatos siguientes al de notificación de la no aceptación o al de vencimiento de los precitados plazos— proponer un nuevo plan de facilidades de pago, ajustado a las condiciones establecidas para planes de pago sin garantía, mediante presentación del disquete correspondiente y del formulario de declaración jurada Nros 830 u 830/A o, en su caso, de los formularios de declaración jurada N° 835 y 835/A, conforme a lo dispuesto en el artículo 11, inciso a), puntos 1. y 2.En ese caso, el interés de financiamiento se devengará a partir de la fecha en que se cumplan los requisitos previstos en el artículo 11, respecto del originario plan de pagos propuesto. Los pagos efectuados hasta el momento de proponer el deudor el nuevo plan de pagos, se imputarán al monto de las cuotas de este último.

Art. 25. —

Cuando se hubieran ofrecido garantías y las mismas se constituyan parcialmente, deberá reformularse el plan de pagos propuesto, adaptándolo a la garantía aceptada, con similar procedimiento al establecido en el artículo anterior.De producirse esa situación, el deudor propondrá dos planes de pagos independientes —uno con garantías y otro sin ellas—, debiendo cada uno de los mismos cumplir las condiciones previstas en los Apartados I o II del Capítulo D.

Los pagos efectuados según el plan originario serán imputados como pago a cuenta de las cuotas resultantes de los nuevos planes presentados por deudas consolidadas con garantías o sin ellas, en proporción al monto de esas deudas.

TITULO II

DISPOSICIONES GENERALES

Art. 26. —

Delégase en los Jefes de Región, de Agencia Sede, de Agencia y de Distrito, así como en los Jefes de las Divisiones Recaudación y Grandes Contribuyentes Individuales —ambos pertenecientes a la Dirección de Grandes Contribuyentes Nacionales—, la facultad para que, en nombre y representación de la Administración Federal de Ingresos Públicos, suscriban los documentos públicos y privados mediante los cuales se constituyan, complementen, sustituyan o cancelen los derechos reales de hipoteca o de prendas con registro y suscriban los documentos denominados "warrants", en garantía del pago de las obligaciones emergentes de los planes acordados conforme a esta resolución general.Art. 27. —

La inclusión de la totalidad de la deuda en el presente régimen, así como el cumplimiento de los requisitos y condiciones establecidos para mantener la vigencia del plan respectivo, permite a los contribuyentes o responsables beneficiarse con la reducción de contribuciones al Régimen Nacional de la Seguridad Social según lo dispuesto en el artículo 21 de la Resolución General N° 4158 (DGI) y/o contratar con el Estado Nacional en los términos de la Resolución General N° 135.Art. 28. —

Las presentaciones previstas en esta resolución general se efectuarán ante la dependencia de este Organismo en la que el contribuyente o responsable se encuentre inscripto.Art. 29. —

Toda indicación existente en disposiciones vigentes respecto de la Resolución General N° 27, sus modificatorias y complementarias, se considerará referida a esta resolución general.Art. 30. —

Déjanse sin efecto las Resoluciones Generales Nros. 27; 70; 71; 97 y 120, así como el Título I de la Resolución General N° 51 y los artículos 5°, 7°, 8° y el Anexo II de la Resolución General N° 82.Art. 31. —

Apruébanse los Anexos I a X (35 páginas) y los formularios de declaración jurada Nros. 835 y 835/A, que forman parte integrante de la presente, juntamente con los formularios de declaración jurada Nros. 830 y 830/A.Art. 32. —

Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Carlos A. Silvani.ANEXO I RESOLUCION GENERAL N° 184

DEUDA GARANTIZADA - CUADRO DE TASAS - CANTIDAD DE CUOTAS

|

DEUDA |

ANTIGÜEDAD DE LA DEUDA (meses) |

CANTIDAD MAXIMA DE CUOTAS |

TASA DE INTERES |

||

|

Más de |

Hasta |

Anual |

Mensual |

||

|

D1 D2 D3 D4 |

- 12 30 48 |

12 30 48 - |

12 30 48 60 |

12.0% 9.0% 6.0% 3.0% |

1.00% 0.75% 0.50% 0.25% |

En los casos en que hubiese deudas en distintos tramos de la escala de antigüedad, la deuda total se saldará en un número máximo de cuotas igual al promedio ponderado del número máximo de cuotas de cada tramo, por los correspondientes montos de deuda en cada tramo.

La tasa de interés mensual a aplicar será igual al promedio ponderado de las tasas mensuales por los correspondientes montos de deuda en cada tramo de antigüedad.

Cálculo del número máximo de cuotas (n)

n = (12 D1 + 30 D2 + 48 D3 + 60 D4) / (D1+D2+D3+D4)

En caso de que n no fuera un número entero, se redondeará al número entero inmediato superior.

Cálculo de la tasa de interés mensual (i).

i = (1,00 D1 + 0,75 D2 + 0,50 D3 + 0,25 D4) / (D1+D2+D3+D4)

ANEXO II RESOLUCION GENERAL N° 184

DETERMINACION DE LA CUOTA

A)

Cálculo de la cuota (C)

(Cuotas iguales)

C = D i (1+i) n

(1+i) n - 1

donde:

C = monto de la cuota que corresponde ingresar

D: monto total de la deuda = D1 + D2 + D3 + D4 - pago a cuenta

n: total de cuotas que comprende el plan

i: tasa de interés mensual

B)

Cálculo de la cuota (M)

(Cuotas desiguales)

M = S I . d + C

3000

donde:

M = Monto del ingreso convenido. Comprende los intereses, calculados sobre el saldo de capital adeudado más, en su caso, la parte del capital acordado.

S = Saldo de la deuda: importe por el cual se solicitan facilidades, deducidos los pagos a cuenta y las sucesivas amortizaciones de capital ya efectuadas.

I = Consignar la tasa de interés mensual pactada.

d = Deben considerarse los días corridos existentes entre la fecha de vencimiento anterior en la que se haya efectuado ingresos y la fecha de vencimiento que se cancela.

C = Capital contenido en el ingreso que se efectúa. De corresponder solamente intereses, se consignará cero "0".

ANEXO III RESOLUCION GENERAL N° 184

SISTEMA JERONIMO VERSION 2.0 - JERONIMO DE EXCEPCION - PRESENTACION ESPONTANEA Y FACILIDADES DE PAGO.

A - GENERACION DE DECLARACIONES JURADAS

La generación de las declaraciones juradas que los responsables deberán presentar, se realizará en forma automática mediante un proceso computarizado que comprende desde el ingreso de los datos hasta la producción del soporte magnético y el correspondiente formulario de declaración jurada N° 830 o F. N° 835 y 835/A o F. N° 830/A (en caso de tratarse de presentación espontánea).

1. Descripción general del sistema.

Las funciones fundamentales que maneja el sistema son:

1.1. Responsables

Permite el ingreso de varios sujetos, identificados por Clave Unica de Identificación Tributaria (C.U.I.T.) y apellido y nombres o denominación. Para cada uno de ellos deberá ingresarse además la dependencia en la que se encuentra inscripto, si se trata de un gran responsable, si es empresa promovida e incluye deuda por proyectos promovidos, la cantidad de personal ocupado a la fecha de presentación y el monto de facturación anual.

1.2. Solicitudes

Se identifican por responsable. El sistema mantiene una base de datos en la cual es posible agregar, modificar o eliminar solicitudes ingresadas.

1.3. Formulario de obligaciones

El sistema genera, además, una base de datos de la deuda ingresada detallada por período, impuesto, concepto, importe y pagos imputados a cada obligación.

2. Requerimientos de "hardware" y "software"

2.1. PC AT 486 o superior.

2.2. Disco rígido con un mínimo de 10 Mb. disponibles.

2.3. Windows 3.1. o superior.

2.4. Disquetera 31/2 HD (1.44 Mbytes).

2.5. Memoria RAM no menor a 4 Mb.

B - CONFECCION DE LA DECLARACION JURADA FORM. 830, 830/A, u 835 y 835/A

La confección del formulario de declaración jurada se efectúa ingresando cada uno de los conceptos identificados en las respectivas pantallas, conforme a la deuda a declarar.

1. Responsables

Permite listar, por Clave Unica de Identificación Tributaria (C.U.I.T.) o por apellido y nombres o denominación, los responsables que se han ingresado a la base de datos a fin de seleccionar aquél con el cual se trabajará.

Se deberán ingresar los siguientes datos de cada uno de los responsables que soliciten un plan de facilidades de pago:

- Clave Unica de Identificación Tributaria (C.U.I.T.).

- Apellido y nombres/denominación.

- Dependencia en la que se halla inscripto.

- Gran Contribuyente (empresa promovida e incluye deuda por proyecto promovido).

- Cantidad de empleados al momento de la presentación.

- Monto de facturación del último período fiscal anual.

2. Mantenimiento de solicitudes

Por cada uno de los planes que ingrese el responsable, se deberá indicar:

2.1. Si ha ingresado o no pagos a cuenta del plan de facilidades de pago, según el artículo 11. En caso de haberlos ingresado, deberá informar además fecha y monto de cada uno de los pagos a cuenta efectuados.

2.2. Fecha de consolidación o presentación de la solicitud del plan de facilidades de pago.

2.3. Si el plan que se confecciona surge del rechazo de un plan propuesto con anterioridad. (Insuficiencia de garantías, artículo 24).

En caso afirmativo, se indicará fecha de notificación del rechazo y número otorgado al plan rechazado.

2.4. En oportunidad de ofrecer garantías para la cancelación del plan, el contribuyente deberá seleccionar de la lista la/s garantía/s que ofrece o detallar otra que se proponga.

2.5. Clave Bancaria Uniforme (C.B.U.) otorgada por el banco con el cual opera.

2.6. Número y tipo de cuenta bancaria de la cual se debitará la cuota del plan de facilidades.

2.7. Sucursal del banco en la que opera.

3. Formulario de obligaciones

Se informarán, de cada una de las obligaciones adeudadas, los siguientes datos:

3.1. Período.

3.2. Impuesto/régimen: deberá seleccionar el impuesto y el concepto asociado.

3.3. Subconcepto: seleccionar del listado previsto.

3.4. Anticipo o cuota (en caso de tratarse de obligaciones con más de un vencimiento mensual).

3.5. Fecha de vencimiento.

3.6. Importe de la obligación: más su actualización, de corresponder.

En aquellos casos en que se trate de deuda resultante de un plan de pagos anterior caduco, el importe a consignar será el saldo remanente luego de imputar los pagos correspondientes.

Cuando la deuda provenga del Régimen Nacional de la Seguridad Social -Empleadores- y comprenda períodos devengados hasta marzo de 1993, inclusive, el importe de la obligación deberá consignarse incluyendo las actualizaciones previstas en los decretos y resoluciones vigentes en su oportunidad.

Con respecto al Régimen de Trabajadores Autónomos, las deudas a febrero de 1993, inclusive, deben ser incorporadas al presente plan con fecha de vencimiento 31-03-93, a fin de que los intereses sean liquidados de acuerdo con lo previsto en el Decreto N° 507/93.

3.7. Pagos imputados: ingresar fecha y monto de cada pago.

3.8. Sólo en aquellos casos en que el origen del plan no sea una presentación espontánea:

3.8.1. Indicar si la deuda declarada se encuentra o no en gestión judicial.

3.8.2. Indicar si surge de un plan de facilidades de pago caduco originado en el Decreto N° 493/95, en el Decreto N° 1.053/96 o en ninguno de ellos.

En aquellos casos en que además de adeudar el monto de la deuda capital, corresponda el ingreso de intereses resarcitorios o punitorios, el sistema calculará dichos intereses contemplando los sucesivos cambios de tasa a aplicar o lo previsto en el Decreto N° 935/97.

4. Resultado de la solicitud

4.1. El sistema indicará la incidencia del pago a cuenta efectuado de acuerdo con lo previsto en el inciso b) del artículo 11, sobre cada una de las obligaciones adeudadas. Asimismo, informará la cantidad máxima de cuotas admitidas.

4.2. Condiciones del plan a otorgar:

4.2.1. Capítulo D - Apartado I: se deberá indicar si el plan que se propone se encuadra dentro de lo establecido en el artículo 7° o no.

4.2.2. Capítulo D - Apartado II: deberá indicarse si el plan que se propone se encuadra dentro de lo establecido en los artículos 8° ó 9°.

4.3. Ingreso de las cifras adecuadas a sus necesidades:

4.3.1. Jerónimo Versión 2.0.: si se indica la cantidad de cuotas que se proponen, al presionar el botón "Calcular", se obtendrá el importe de cada una de ellas. Por el contrario, en caso de indicar el importe que se desea abonar en concepto de cuota, con igual procedimiento, el sistema calculará la cantidad de cuotas a ingresar.

4.3.2. Jerónimo de Excepción: indicar en "Detallar plan de cuotas propuesto" la tasa de interés propuesta, el monto que se pretende asignar a cada cuota y si éste corresponde a capital e intereses o a este último concepto solamente, así como su respectivo mes de ingreso. Al presionar el botón "Calcular plan" el sistema calculará los intereses y el monto de cada cuota. Asimismo informará las respectivas fechas de vencimiento de cada ingreso. Una vez concluido el plan, deberá generarse el disquete mediante el botón "Generar Disquete" a fin de dar cumplimiento a lo dispuesto en el artículo 11 inciso a) punto 1. Será el Juez Administrativo actuante quien imprimirá los formularios de declaración jurada N° 835 y N° 835/A, según corresponda, a efectos de consensuar el plan propuesto.

Los aplicativos que provee esta Administración Federal han sido duplicados con dispositivos de grabación que no cuentan con discos rígidos y/o disquetes de procesamiento que permitan el medio físico ambiental para el desarrollo o la transmisión de los distintos tipos de virus. Por tal razón, este Organismo no se responsabiliza por la eventual presencia de virus en las copias que se generen a partir del disquete original que se provee.

Asimismo se aclara que los inconvenientes que se pudieran originar como consecuencia de una mala instalación o por no seguir las normas operativas indicadas para el correcto funcionamiento del aplicativo, o la falta de veracidad de los datos que se ingresen, serán responsabilidad exclusiva de los usuarios.

ANEXO IV RESOLUCION GENERAL N° 184

A - OPERATORIA RELACIONADA CON LA ADHESION AL DEBITO DIRECTO

1. Procedimiento de adhesión al débito directo en el banco.

El trámite se realizará por parte del contribuyente o su representante legal ante el banco en el que posea cuenta corriente o caja de ahorro —siempre que dicha entidad se encuentre adherida al sistema de débitos directos— de la cual deberá ser titular o cotitular.

De no contar con cuenta bancaria, se deberá solicitar su apertura en alguno de los bancos adheridos a la operatoria de débitos directos.

El responsable deberá presentar en el banco, constancia que acredite su inscripción ante esta Administración Federal y suscribir un formulario de adhesión al sistema, que le será suministrado por el banco.

Una copia del mencionado formulario de adhesión será entregada al contribuyente como comprobante de adhesión, en la cual constará la Clave Bancaria Uniforme (C.B.U.) asignada.

2. Procedimiento de información de la adhesión al débito directo, a la AFIP.

El comprobante de adhesión entregado por el banco deberá ser presentado junto con el aplicativo y el correspondiente formulario de declaración jurada N° 830 u 830/A u 835 y 835/A.

La Clave Bancaria Uniforme (C.B.U.) otorgada deberá ser ingresada, indefectiblemente, en dicho aplicativo, puesto que ese dato es esencial para configurar el débito directo.

3. Proceso de validación de la información presentada.

Pueden darse las siguientes situaciones:

- Detección de errores en el aplicativo, durante la recepción: por no coincidir la Clave Bancaria Uniforme (C.B.U.) de la constancia de adhesión otorgada por el banco, con la informada en el disquete y en la respectiva declaración jurada, lo que obligará al rechazo de la presentación debiendo confeccionarse un nuevo soporte.

B - OPERATORIA RELACIONADA CON LOS DEBITOS

El débito se efectuará sobre el monto total de la cuota y/u obligación generada por intereses y/o ajustes administrativos que le fueran notificados al contribuyente, previéndose los siguientes procesos:

- Vencimiento general, el día 22 de cada mes o primer día hábil inmediato siguiente, de ser feriado o no laborable.

- En aquellos casos en los que, encontrándose habilitado el canal de cobranza, no pueda efectivizarse el débito de las cuotas al vencimiento general, el banco practicará el mismo el día 5 del mes siguiente, en cuyo caso, corresponderá la liquidación de los intereses resarcitorios.

- Los intereses resarcitorios y/o ajustes administrativos serán debitados el día de vencimiento de la cuota del segundo mes inmediato siguiente a la fecha de su notificación. De no existir esa cuota el débito se efectuará a los TREINTA (30) días corridos del vencimiento de la última cuota del plan de pagos acordado.

Ante la falta de débito de una cuota, el monto incumplido se acumulará al del vencimiento siguiente.

C - COMUNICACIONES DE CAMBIO DE BANCO

1. El contribuyente deberá efectuar el proceso de adhesión detallado en A, informando a la Administración Federal de Ingresos Públicos mediante la presentación de una nota y el nuevo comprobante de adhesión al débito directo, en el cual figurará la Clave Bancaria Uniforme (C.B.U.) asignada.

2. La Administración Federal de Ingresos Públicos considerará las comunicaciones de cambio de banco que efectúen los contribuyentes, para los vencimientos que operen el mes siguiente al de la solicitud.

D - COMPROBANTE DE PAGO

- Serán consideradas como constancias válidas indistintamente, el resumen mensual o la certificación de pago (comprobante unitario) emitido por la respectiva institución bancaria donde conste el importe, la leyenda "Resolución General N° 184" el número de plan y cuota y la Clave Unica de Identificación Tributaria (C.U.I.T.) del responsable.

ANEXO V RESOLUCION GENERAL N° 184

GARANTIAS - GENERALIDADES - FORMALIDADES DE

PRESENTACION E INFORMACION

1. Cuando se constituyan o se efectúe la sustitución o complemento de las garantías dispuestas por esta resolución general deberá presentarse una nota en la que, en forma expresa e irrevocable, se otorgue autorización a favor de la Administración Federal de Ingresos Públicos —Dirección General Impositiva— para ejecutarlas.

2. El acto expreso de aceptación o rechazo de las garantías para cuya constitución se requiera su ofrecimiento previo, así como el de aceptación o rechazo de la sustitución de las mismas, estará a cargo del juez administrativo competente.

3. El juez administrativo competente podrá solicitar las aclaraciones o la documentación complementaria que considere necesarias para evaluar la procedencia de las garantías a que se refiere esta resolución general.

Si el requerimiento no fuera cumplido dentro de los DIEZ (10) días inmediatos siguientes al de su notificación al responsable, el juez administrativo ordenará el archivo de las actuaciones e iniciará de inmediato las acciones que pudieran corresponder en orden al resguardo del crédito fiscal pertinente.

4. Los gastos, comisiones y demás erogaciones generados como consecuencia de la tramitación de las garantías que deban constituirse conforme a las disposiciones de la presente resolución general y/o de su cancelación parcial o total, estarán exclusivamente a cargo del deudor.

ANEXO VI RESOLUCION GENERAL N° 184

AVAL BANCARIO

1. Deberá ser otorgado por una entidad bancaria calificada por el Banco Central de la República Argentina para recibir depósitos de las Administradoras de Fondos de Jubilaciones y Pensiones.

2. Se constituirá por un término que supere en NOVENTA (90) días el plazo de vencimiento de la última cuota, pudiendo ser sustituido por otras garantías en la forma y condiciones establecidas en el Anexo V.

El deudor podrá optar por constituir esta garantía por plazos menores al indicado, renovables hasta la cancelación total del monto adeudado o a su sustitución en los términos precedentemente señalados.

Cuando corresponda la renovación de esta garantía ella deberá cumplirse e informarse por nota, en forma expresa y fehaciente, a este Organismo, con una antelación de QUINCE (15) días a la fecha en que se completen los plazos respectivos.

3. Una vez constituida la garantía el responsable deberá presentar ante este Organismo el comprobante del aval bancario junto con una nota que deberá identificar al responsable, a la entidad avalista y al plan de pagos a que se refiere.

4. El aval bancario deberá ajustarse al siguiente modelo:

BUENOS AIRES,

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

Presente

De nuestra consideración:

Por la presente avalamos a (1) .....................

el plan de facilidades de pagos para cancelar los impuestos (2) ............................. por la suma de PESOS ....... ......................................... ($ ) por el término de .............................. a partir del día ......................., inclusive.

El presente aval se constituye para cumplir lo dispuesto en la Resolución General N° 184. de la Administración Federal de Ingresos Públicos —Dirección General Impositiva—, comprometiéndose el banco avalista en calidad de fiador solidario, renunciando al beneficio de excusión y división sin ningún tipo de restricción.

Sin otro particular saludamos a Uds. atte.

|

|

.................. Firma |

(1) Denominación, razón social o apellido y nombres.

(2) Detalle de los impuestos incluidos en el plan.

ANEXO VII RESOLUCION GENERAL N° 184

CAUCION DE TITULOS PUBLICOS

1. Podrán ser objeto de caución los títulos públicos del Estado Nacional y de los Estados Provinciales que se coticen en bolsas o mercados de valores del país.

Podrán asimismo ser objeto de caución los Bonos del Tesoro de los EE.UU. - "Zero Coupon Bonds"—.

2. Se constituirá considerando el valor de la última cotización, para el día hábil inmediato anterior al de la presentación prevista en el punto 5. siguiente y por el término de vigencia del plan de facilidades de pago.

Los bonos mencionados en el segundo párrafo del punto 1., se valuarán considerando la última cotización de N.Y.S.E. —NEW YORK STOCK EXCHANGE— para el séptimo día hábil anterior al de constitución de la garantía.

3. El deudor podrá optar por constituir esta garantía por plazos parciales que tendrán como mínimo TRESCIENTOS SESENTA (360) días renovables por términos iguales, hasta la cancelación total de los importes adeudados o su sustitución en los términos de esta resolución general.

4. La aludida constitución deberá efectuarse ante entidades bancarias calificadas por el Banco Central de la República Argentina para recibir depósitos de las Administradoras de Fondos de Jubilaciones y Pensiones, en los términos del artículo 580 y concordantes del Código de Comercio.

5. Una vez constituida la garantía, el responsable deberá presentar ante este Organismo el certificado de caución de los referidos títulos o bonos y el comprobante que acredite el depósito de los mismos a la orden de la Administración Federal de Ingresos Públicos —Dirección General Impositiva—, junto con una nota, que deberá identificar al responsable, a la entidad depositaria y al plan de facilidades de pagos a que se refiere.

6. La entidad bancaria interviniente deberá poner a disposición de este Organismo, a su requerimiento, los títulos o bonos caucionados a su orden indicados en el punto 1.

7. El certificado de caución pertinente deberá ajustarse al siguiente modelo:

BUENOS AIRES,

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

Presente

De nuestra consideración:

Por la presente certificamos que (1) ...............

.................... registra mediante (2) ...................

ante nuestra entidad (3) .....................................

títulos públicos/Bonos del Tesoro de los EE.UU. —"ZERO COUPON BONDS"— caucionados a la orden de esa Administración Federal de Ingresos Públicos —Dirección General Impositiva— en garantía de obligaciones propias/ajenas correspondiente a un plan de facilidades de pagos para cancelar los impuestos (4) ......................................, por la suma de (5) .................................................. ( ), mediante (6) .............................. con un valor total de (7) .................................... ( ), desde el día (8) ............ hasta el día (9) ...........

Se expide la presente certificación a pedido de (1) ........................................... a los .............

días del mes de ............... de mil novecientos noventa y ..........

|

|

.................. Firma |

(1) Denominación, razón social o apellido y nombres del obligado que caucionó los títulos/bonos.

(2) Tipo de cuenta, número de la misma, o cualquier otro dato identificatorio de la caución constituida en la entidad bancaria certificante.

(3) Denominación de la entidad bancaria certificante.

(4) Detalle de los impuestos incluidos en el plan.

(5) Importe en letras con indicación del tipo de moneda (pesos, dólares estadounidenses, etc.) y en números precedido por el símbolo respectivo ($, u$s, etc.), de la deuda que se garantiza.

(6) Tipo de títulos/bonos caucionados, con indicación de su cantidad, serie, número de cupón y todo otro dato adicional que los identifique.

(7) Monto a que asciende el total de títulos/bonos caucionados a la orden de la Administración Federal de Ingresos Públicos —Dirección General Impositiva— con indicación de moneda e importe.

(8) Fecha de constitución de la caución a la orden de la Administración Federal de Ingresos Públicos —Dirección General Impositiva—.

(9) Fecha en la que concluye la caución mencionada en el punto anterior.

8. Cuando con motivo del cobro por parte del propietario, de la renta o amortización de los títulos o bonos caucionados, se produzca la pérdida total o parcial del valor de la garantía, se deberá proceder a la complementación o reemplazo de la garantía.

ANEXO VIII RESOLUCION GENERAL N° 184

PRENDA CON REGISTRO

1. La garantía de prenda con registro, consistirá en prenda fija y deberá cumplirse a su respecto los requisitos y formalidades que a tal fin establece la presente resolución general y el Decreto-Ley N° 15.348/46, texto ordenado en 1995. Asimismo, el contrato deberá complementarse con las cláusulas contenidas en el modelo del punto 13. de este Anexo.

2. Durante la vigencia del contrato prendario la Administración Federal de Ingresos Públicos —Dirección General Impositiva— revestirá el carácter de acreedor prendario exclusivo y excluyente, respecto del bien o bienes afectados.

3. El contrato se formalizará en documento privado, observando los requisitos establecidos en el artículo 6° del decreto-ley citado en el punto 1.

4. Los bienes prendados deberán conservarse en el estado en que se encuentren al celebrarse el contrato, sin industrialización o transformación posterior.

5. Sólo podrá otorgarse a favor del Organismo la garantía de prenda sobre bienes muebles consistentes en rodados y maquinarias.

6. Si el bien a prendar forma parte del capital de una empresa o explotación, se considerará como valor el que surja del inventario realizado con motivo del balance general practicado al cierre del último ejercicio de la misma, auditado y dictaminado por profesional contable independiente, de acuerdo con las normas profesionales vigentes.

7. Cuando no se trate de la situación reglada en el punto anterior, la valuación del bien a prendar se efectuará siguiendo las pautas establecidas por las normas sobre valuación de bienes situados en el país de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones. De verificarse los supuestos legalmente previstos, deberán efectuarse las disminuciones de valor pertinentes.

8. En los casos en que los deudores —titulares de la propiedad de los bienes ofrecidos— o dichos sujetos y los terceros propietarios de los bienes que los primeros ofrezcan en garantía, consideren que la valuación de los mismos conforme a lo indicado en el punto anterior, difiere respecto de la practicada por ellos (o por terceros por ellos contratados al efecto), presentarán una nota en la que se señalen las circunstancias que determinen la diferencia, debiendo asumir la responsabilidad personal por tal valuación, y tratándose de bienes de terceros, la responsabilidad solidaria de los respectivos propietarios con los deudores.

Cuando la propietaria del bien que se entrega en garantía fuera una sociedad, el responsable principal —Presidente del Directorio, Socio Gerente, etc.—, representante de la misma y el Síndico o quienes tengan formalmente asignadas funciones equivalentes, deberán asumir las responsabilidades señaladas en cuanto a la valuación del bien y de dicha decisión se dejará expresa constancia mediante Acta en los libros respectivos, previstos a tal fin en la Ley de Sociedades Comerciales N° 19.550 y sus modificaciones.

9. El valor que se asigne al bien a efectos de la garantía prendaria, se imputará sólo en el NOVENTA POR CIENTO (90%) a cubrir la deuda y el DIEZ POR CIENTO (10%) restante garantizará la deuda que pudiera generarse por gastos y costas judiciales o extrajudiciales.

10.El ofrecimiento para la constitución de la garantía prendaria deberá efectuarse mediante nota, que deberá identificar al responsable y al plan de facilidades de pagos y contener la siguiente información:

a) Lugar de ubicación del bien prendado —vgr. calle, número, localidad, etc.—.

b) Características generales del bien —vgr. tipo, marca, modelo, antigüedad, destino, etc.—.

c) Procedimiento desarrollado para determinar la valuación del bien de acuerdo con lo establecido en los puntos anteriores.

d) Monto de la deuda incluida en el plan de pagos.

e) Manifestación expresa sobre la situación del bien, en el sentido de que no se encuentra dado en alquiler o comodato, con aclaración de que su título de dominio es perfecto y está libre de gravámenes e inhibiciones.

f) Denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) de la entidad con la cual se contraten los seguros que exige el punto 11, inciso a).

La nota deberá estar acompañada de los siguientes elementos:

1. Fotocopia autenticada del instrumento que acredite la titularidad del bien que se ofrece en garantía.

2. Informes y/o certificados vigentes de dominio, gravámenes e inhibiciones del titular de la propiedad del bien, extendidos por la autoridad registral competente.

11.El contrato de constitución de la garantía prendaria deberá contener en todos los casos, además de los requisitos y condiciones emergentes de esta resolución general, cláusulas especiales que aseguren los siguientes aspectos:

a) Contratación de seguros a favor de la Administración Federal de Ingresos Públicos —Dirección General Impositiva— a los fines de cubrir los riesgos normales operantes sobre los bienes involucrados en el contrato, a partir de la constitución de la prenda, teniendo en cuenta las costumbres de plaza según el tipo de bien de que se trate.

b) Demás cláusulas que al efecto disponga este Organismo para el caso en particular, a los fines de resguardar el crédito fiscal.

12.Cuando la prenda inscripta no haya sido ejecutada, sustituida o cancelada de acuerdo con las disposiciones de esta resolución general, antes del cumplimiento del plazo de caducidad previsto en el artículo 23 —primera parte— del decreto-ley citado en el punto 1., el responsable deberá notificar a la Administración Federal de Ingresos Públicos —Dirección General Impositiva—, en forma expresa y fehaciente, con CUARENTA Y CINCO (45) días de antelación al vencimiento del aludido plazo, la existencia de cualquier circunstancia determinante de la obligación de complementar o sustituir la citada garantía. En tales casos deberá formalizar dentro de los VEINTE (20) días corridos siguientes a dicha notificación, bajo apercibimiento de que este Organismo proceda a la ejecución de la prenda.

Luego de cumplir la obligación establecida en el párrafo anterior, ya sea mediante la constitución de la garantía complementaria o sustitutiva, o en los casos en que no se verifique la necesidad señalada en el citado párrafo, la Administración Federal de Ingresos Públicos —Dirección General Impositiva— reinscribirá el contrato en la forma y por el plazo dispuestos en el precitado artículo 23, "in fine", sin perjuicio, durante el transcurso del período por el que opere la reinscripción efectuada, de la ejecución, sustitución o cancelación de dicha garantía de acuerdo con las normas vigentes.

13.Como modelo de contrato de prenda, deberá utilizarse el aprobado por la Resolución General N° 181.

ANEXO IX RESOLUCION GENERAL N° 184

HIPOTECA

1. La garantía hipotecaria sólo podrá ser constituida en primer grado sobre inmuebles con título de dominio perfecto, libres de gravámenes e inhibiciones y que no se encuentren ocupados ilegalmente.

2. Sólo se podrá constituir una hipoteca en segundo grado, cuando el acreedor en primer grado fuese la Administración Federal de Ingresos Públicos —Dirección General Impositiva— y ambas hipotecas garanticen deudas comprendidas en esta resolución general.

3. Si el inmueble forma parte del capital de una empresa o explotación, se considerará como valor del inmueble el que surja del inventario realizado con motivo del balance general practicado al cierre del último ejercicio de la misma, auditado y dictaminado por profesional contable independiente, de acuerdo con las normas profesionales vigentes.

4. Cuando no se trate de la situación reglada en el punto 3., la valuación del inmueble se efectuará siguiendo las pautas establecidas por las normas sobre valuación de bienes a que se refiere la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, con los siguientes ajustes:

a) En las explotaciones forestales, la madera se valuará por sus costos de implantación actualizados o a su valor probable de realización al momento de la valuación.

b) Cuando se considere que el valor del inmueble es inferior al atribuible conforme a estas pautas de valuación, deberá tomarse el menor estimado.

5. Si los deudores —titulares de los inmuebles ofrecidos— o dichos sujetos y los terceros propietarios de los bienes inmuebles que los primeros ofrezcan en garantía consideran que la valuación de los mismos, conforme lo indicado en el punto anterior, difiere respecto de la practicada por ellos —o por terceros por ellos contratados al efecto— deberán presentar una nota en la que se señalen las circunstancias que determinan la diferencia, debiendo asumir la responsabilidad personal por tal valuación. Tratándose de inmuebles de terceros, la responsabilidad la asumirán los respectivos propietarios con los deudores.

Cuando el propietario del inmueble que se entrega en garantía fuera una sociedad, el responsable principal —Presidente del Directorio, Socio Gerente, etc.—, representante de la misma y el Síndico o quienes tengan formalmente asignadas funciones equivalentes, deberán asumir las responsabilidades señaladas en cuanto a la valuación del inmueble se refiere, dejándose expresa constancia de dicha decisión mediante Acta en los libros respectivos previstos a tal fin en la Ley de Sociedades Comerciales N° 19.550 y sus modificaciones.

6. El valor total que se asigne al bien a efectos de la garantía hipotecaria, se imputará sólo en un NOVENTA POR CIENTO (90%) a garantizar la deuda y el DIEZ POR CIENTO (10%) restante garantizará los gastos y costas judiciales o extrajudiciales que pudieran generarse.

7. El ofrecimiento para la constitución de la garantía hipotecaria deberá efectuarse mediante nota, que además de identificar al responsable y al plan de facilidades de pagos a que se refiere, deberá contener la siguiente información:

a) Datos identificatorios de la ubicación del inmueble —vgr. calle, número, localidad, datos catastrales, etc.—.

b) Características generales de la propiedad —vgr. superficie, antigüedad, mejoras, destino, etc.—.

c) Procedimiento desarrollado para determinar la valuación del inmueble de acuerdo con lo establecido en los puntos anteriores.

d) Monto de la deuda incluida en el plan de facilidades de pago.

e) Manifestación expresa sobre la situación del inmueble respecto de si el mismo se encuentra locado o arrendado, dado en comodato o con estado irregular de ocupación ilegal y si su título de dominio es perfecto y está libre de gravámenes e inhibiciones.

f) Denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) de la entidad con la cual se contratarán los seguros que exige el punto 8., inciso d).

La nota deberá estar acompañada de los siguientes elementos:

1. Fotocopia autenticada de la escritura pública de la que surja la titularidad del dominio del inmueble que se ofrece en garantía.

2. Informes y/o certificados vigentes de dominio, gravámenes e inhibiciones del titular del dominio del inmueble respectivo, extendidos por la autoridad registral competente.

8. La escritura pública de constitución de la garantía hipotecaria, además de los requisitos y condiciones emergentes de esta resolución general, deberá contener cláusulas que aseguren los siguientes aspectos:

a) Constitución de domicilio especial donde se considerarán válidas las notificaciones e intimaciones al deudor.

b) Derecho del Fisco para designar martillero en caso de subasta del inmueble.

c) Monto total al que ascenderá la garantía hipotecaria con la estimación correspondiente a la parte imputable a la deuda incluida en las facilidades de pago, a su actualización, cuando ésta proceda, y a los gastos y costas extrajudiciales y judiciales que pudieran generarse.

d) Contratación de seguros, a favor de la Administración Federal de Ingresos Públicos —Dirección General Impositiva—, que habitualmente deben contratarse para cubrir los riesgos normales operantes sobre el tipo de bienes de que se trata, a partir de la constitución de la hipoteca.

e) Conformidad de los demás co-titulares del dominio del inmueble, para que este Organismo proceda a la ejecución respecto de la totalidad del mismo.

f) Demás cláusulas que este Organismo establezca para el caso que se plantee, a los fines de resguardar el crédito fiscal.

9. Una vez abonada totalmente la deuda garantizada con la hipoteca, este Organismo, a pedido del interesado, procederá dentro de los QUINCE (15) días posteriores a la recepción fehaciente de tal pedido, a iniciar los trámites para la cancelación de la misma.

10.Como modelo de escritura de constitución de hipoteca, deberá utilizarse el aprobado por la Resolución General N° 181.

ANEXO X RESOLUCION GENERAL N° 184

˛WARRANTS˛

1. Los planes de facilidades de pago que no superen los DOCE (12) meses, podrán garantizarse mediante ˛warrants˛ expedidos por los almacenes o depósitos particulares, de acuerdo con las disposiciones de la Ley N° 9.643 y su Decreto Reglamentario de fecha 31 de octubre de 1914, previa autorización del Poder Ejecutivo publicada en el Boletín Oficial.

2. El ofrecimiento para la constitución de la garantía deberá efectuarse mediante nota en la que deberá indicarse:

2.1. Apellido y nombres o razón social y Clave Unica de Identificación Tributaria (C.U.I.T.) del administrador del depósito y emisor de los ˛warrants˛.

2.2. Libro y folio en el que se encuentran registrados los ˛warrants˛ cuyo endoso se propone.

2.3. Plan de facilidades de pago a que se refiere.

3. Se deberá acompañar a la nota antes referida las siguientes fotocopias:

3.1. De la publicación oficial del decreto del Poder Ejecutivo Nacional o resolución del organismo delegado que autoriza al administrador del depósito a actuar como tal con los alcances de la Ley N° 9.643. En este caso al pie y adelante de dicha fotocopia, se consignará la siguiente frase: "Declaro bajo juramento que la presente es copia fiel del original", con firma del depositario y del endosante o representante legal para lo cual deberá adjuntar la documentación correspondiente que lo acredita como tal.

3.2. De los ˛warrants˛ ofrecidos, acompañadas de sus respectivos originales para la certificación de dichas fotocopias por parte del Juez Administrativo.

4. Serán aceptados sólo aquellos ˛warrants˛ respecto de los cuales la Administración Federal de Ingresos Públicos revista el carácter de primer endosatario.

5. Dentro de los CINCO (5) días de aceptada la garantía, el deudor deberá cumplir lo dispuesto en el Anexo V punto 1. y procederá a la entrega de los ˛warrants˛, previo endoso de los mismos en las condiciones que fija el artículo 10 de la Ley N° 9.643, para su posterior registro en los libros de la empresa emisora en el término de SEIS (6) días —artículo 8° de la citada ley—.

6. La garantía se constituirá por un plazo máximo de CIENTO OCHENTA (180) días contado a partir de la fecha de emisión del ˛warrant˛, pudiendo ser renovada por una única vez, previa autorización del Juez Administrativo. En ambos supuestos, emitirá su aprobación previa comprobación de que la cosa sobre la que se ha constituido el depósito en garantía no sufrirá, durante la vigencia que se acuerde al ˛warrant˛, desnaturalización, merma en cuanto a su cantidad o volumen o degradación de su calidad.

7. Cuando corresponda la renovación de la garantía deberá informarse a este Organismo por nota, en forma expresa y fehaciente, con una antelación de QUINCE (15) días a la fecha en que se produzca el vencimiento.

8. De no ser autorizada la renovación del ˛warrant˛, deberá procederse a la sustitución de dicha garantía bajo apercibimiento de quedar caduco el plan de facilidades acordado.

GUIA TEMATICA

TITULO I

PLAN DE FACILIDADES DE PAGO

|

CAPITULO A - DEUDAS COMPRENDIDAS. |

|

|

|

- Marco de aplicación. |

Art. 1° |

|

|

- Determinación de la deuda. Imputación de pagos realizados. |

Art. 2° |

|

|

CAPITULO B - CONCEPTOS Y SUJETOS EXCLUIDOS. |

Art. 3° |

|

|

CAPITULO C - JUECES ADMINISTRATIVOS INTERVINIENTES. PAUTAS DE EVALUACION. |

||

|

- Funcionarios facultados. Contribuyentes o responsables comprendidos. |

Art. 4° |

|

|

- Pautas a considerar. |

Art. 5° |

|

|

CAPITULO D - CONDICIONES DE LOS PLANES DE FACILIDADES DE PAGO A OTORGAR. |

||

|

I - SITUACIONES GENERALES |

|

|

|

- Cantidad de cuotas. Tasa de interés. Requisitos y determinación de la cuota. Deudas originadas en ajustes efectuados por el Organismo. Sector asegurador. |

Art. 6° |

|

|

- Incremento de la cantidad de cuotas de cada tramo. Conformidad de funcionarios. |

Art. 7° |

|

|

II - SITUACIONES DE EXCEPCION |

|

|

|

- Cantidad de cuotas propuesta. Duración del plan. Causas. Aprobación por parte del Administrador Federal. |

Art. 8° |

|

|

- Actividades de carácter cíclico o estacional. Requisitos y determinación de la cuota. Aprobación por parte del Juez Administrativo. |

Art. 9° |

|

|

- Dictamen previo de aprobación de los planes del artículo 8°. Funcionarios intervinientes. |

Art. 10 |

|

|

CAPITULO E - ADHESION AL REGIMEN. REQUISITOS Y FORMALIDADES. OTORGAMIENTO DEL PLAN DE PAGO. |

||

|

- Presentación de disquete, declaración jurada y nota. Ingreso de pago a cuenta. Mínimo. |

Art. 11 |

|

|

- Programas aplicativos a utilizar. Lugar y formalidades para su solicitud. |

Art. 12 |

|

|

- Conformidad o denegatoria del plan. Plazo. Pago de cuotas. |

Art. 13 |

|

|

- Aceptación del plan de facilidades por parte del contribuyente. Efectos. |

Art. 14 |

|

|

CAPITULO F - PAGOS A REALIZAR. FORMAS Y CONDICIONES. |

|

|

|

- Pago a cuenta. Formas y condiciones. |

Art. 15 |

|

|

- Ingreso de cuotas. Débito directo. Intereses resarcitorios y ajustes administrativos. Diferencias de cuotas por reformulación del plan. Cálculo de intereses financieros. |

Art. 16 |

|

|

- Fecha de disponibilidad de los montos a ingresar. Inhabilitación del débito directo. Ingreso de cuotas en sucursal bancaria. Condiciones. |

Art. 17 |

|

|

CAPITULO G - IMPUESTO DE SELLOS. |

|

|

|

- Presentación de nota. Cancelación de pago a cuenta y de las cuotas. |

Art. 18 |

|

|

CAPITULO H - CADUCIDAD. CAUSAS Y EFECTOS. INGRESOS FUERA DE TERMINO. |

||

|

- Falta de pago. Incumplimiento de compromiso. Imputación de pagos realizados. Inicio de acciones judiciales. Caducidad de planes que comprendan más de un impuesto u obligaciones de la seguridad social. |

Art. 19 |

|

|

- Ingresos fuera de término. Devengamiento de intereses. |

Art. 20 |

|

|

CAPITULO I - DEUDAS EN GESTION ADMINISTRATIVA O JUDICIAL. PROCEDIMIENTO APLICABLE. |

||

|

- Allanamiento. Plazo. Deudores ejecutados judicialmente que se incorporen al régimen. Archivo de actuaciones. Cancelación de honorarios. Cantidad de cuotas. Importe mínimo. Presentación de nota. Ingreso total o en cuotas. Disminución de honorarios. Caducidad del plan. Plazo. Ingreso de costas. Comunicación. Plazo. |

Art. 21 |

|

|

CAPITULO J - GARANTIAS. |

|

|

|

- Enumeración. Alcance. |

Art. 22 |

|

|

- Garantías aceptadas. Formalización. Plazos. |

Art. 23 |

|

|

- No aceptación de garantía. Propuesta de nuevo plan. Presentación de disquete y de formulario de declaración jurada N° 830 u 830/A o, en su caso, N° 835 y 835/A. Interés de financiamiento. Imputación de pagos efectuados. |

Art. 24 |

|

|

- Constitución parcial de garantías. Efectos. |

Art. 25 |

|

|

TITULO II |

|

|

|

DISPOSICIONES GENERALES |

|

|

|

- Suscripción de documentos públicos y privados. Funcionarios competentes. |

Art. 26 |

|

|

- Reducción de contribuciones al Régimen Nacional de la Seguridad Social. Su aplicación. Contrataciones con el Estado Nacional. |

Art. 27 |

|

|

- Lugar de presentación. |

Art. 28 |

|

|

- Aplicación de disposiciones vigentes. |

Art. 29 |

|

|

- Derogación de normas. |

Art. 30 |

|

|

- Aprobación de Anexos I a X y de los formularios de declaración jurada Nros. 835 y 835/A. |

Art. 31 |

|

|

- De forma. |

Art. 32 |

|

|

ANEXOS |

||

|

DEUDA GARANTIZADA —CUADRO DE TASAS— |

|

|

|

CANTIDAD DE CUOTAS |

I |

|

|

DETERMINACION DE LA CUOTA |

II |

|

|

SISTEMA JERONIMO VERSION 2.0 — JERONIMO |

|