Dirección General Impositiva

IMPUESTOS

Res. 3128/90

Procedimiento e Impuestos Varios. Impuestos a las Ganancias, sobre los Capitales y de Sellos, Fondo para Educación y Promoción Cooperativa. Coeficientes, índice e importes aplicables.

Bs. As., 16/2/90

VISTO las diversas disposiciones que prevén sistemas de actualización de valores contenidos en normas cuya aplicación se encuentra a cargo de esta Dirección General Impositiva, y

CONSIDERANDO:

Que consecuentemente se hace necesario establecer los factores de corrección e importes aplicables que, según el caso, resultan procedentes.

Por ello, de acuerdo con lo aconsejado por las Direcciones Legislación y Estudios, y en ejercicio de las facultades conferidas por el artículo 7º de la Ley Nº 11.683, texto ordenado en 1978 y sus modificaciones,

EL DIRECTOR GENERAL DE LA DIRECCION GENERAL IMPOSITIVA

RESUELVE:

Artículo 1º — A los fines de la aplicación de los sistemas de actualización previstos por las disposiciones en vigencia, como así también para el cumplimiento de determinadas obligaciones fiscales, corresponderá considerar los coeficientes, el número índice y los importes que se detallan en la presente resolución general, respecto de los conceptos y períodos que se consignan en la misma.

1.— PROCEDIMIENTOS E IMPUESTOS VARIOS

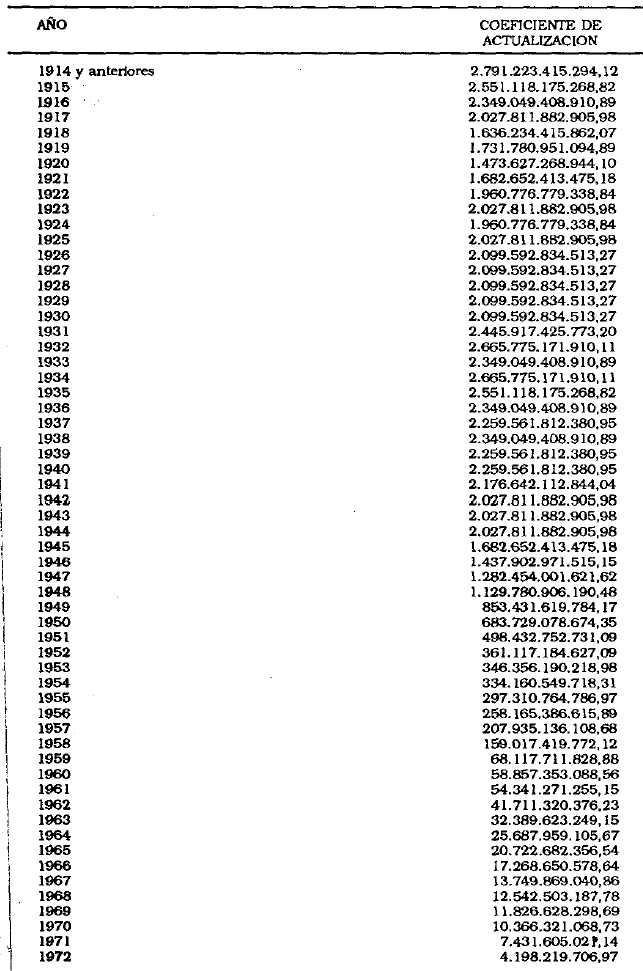

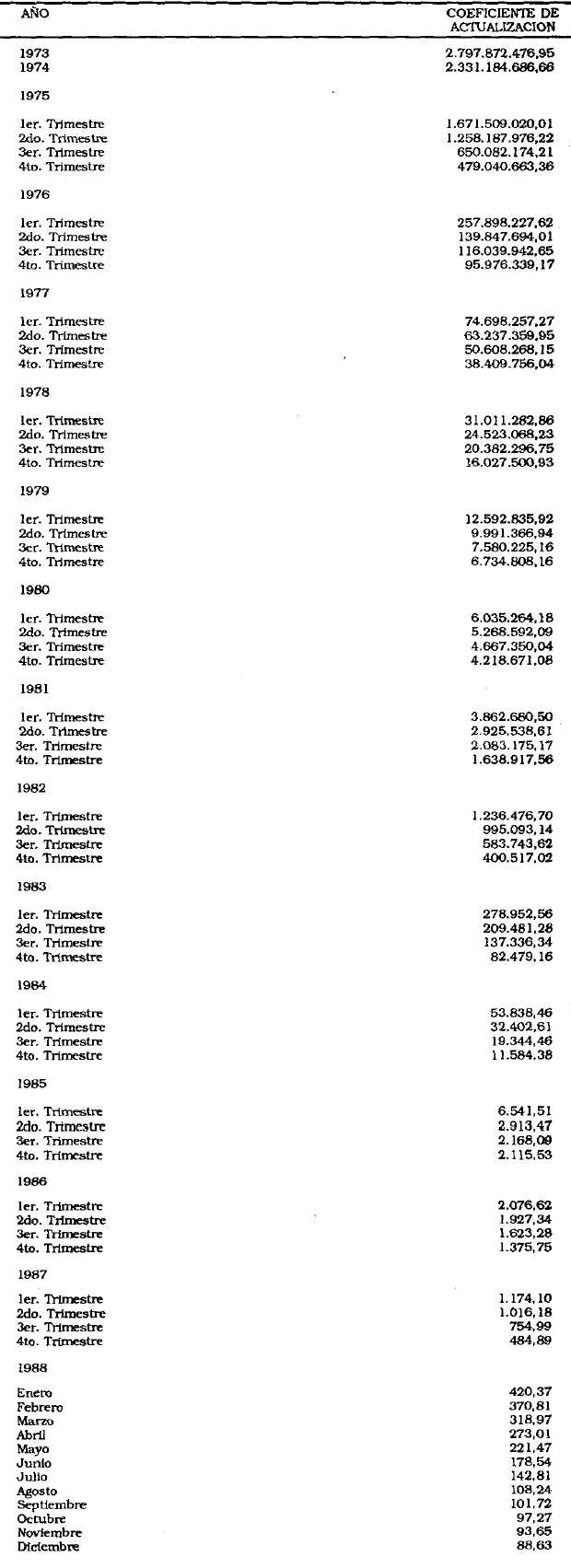

1.1. — Coeficientes de actualización de valores.

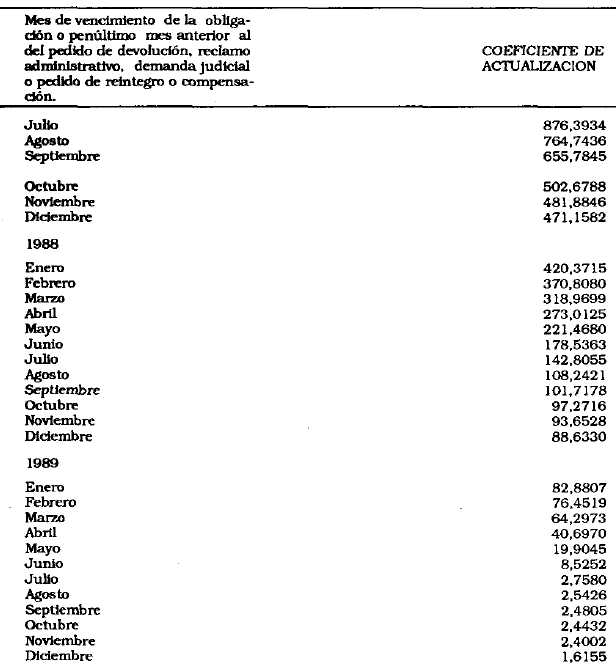

Art. 2º — Los coeficientes de actualización de valores que se establecen por el presente artículo, serán de aplicación con relación a los períodos y conceptos que a continuación se indican:

I) Para el mes de enero de 1990, a los efectos dispuestos por:

a) el artículo 17 de la Ley de Impuesto sobre los Capitales, texto ordenado en 1986 y sus modificaciones;

b) los artículos 13, 17 y 20 de la Ley de Impuesto al Valor Agregado. Ley Nº 23.349, artículo 1º y sus modificaciones;

c) el artículo 89 de la Ley de Impuesto a las Ganancias, texto ordenado en 1986 y sus modificaciones;

d) el artículo 17 de la Ley de Fondo para Educación y Promoción Cooperativa. Ley Nº 23.427 y sus modificaciones;

e) para efectuar el ajuste de los quebrantos de cualquier categoría sufridos en el impuesto a las ganancias, de acuerdo con lo establecido por el artículo 32, último párrafo, del Decreto Reglamentario, texto ordenado en 1986, de la Ley de Impuesto a las Ganancias.

II) Para el mes de febrero de 1990, a los efectos dispuestos por los artículos 8º y 12 de la Ley de Impuesto al Valor Agregado. Ley Nº 23.349, artículo modificaciones.

III) Para el mes de marzo de 1990, a los efectos dispuestos por:

El artículo 47 de la Ley de Impuesto de Sellos, texto ordenado en 1986 y sus modificaciones, y el artículo 34 de su Decreto Reglamentario.

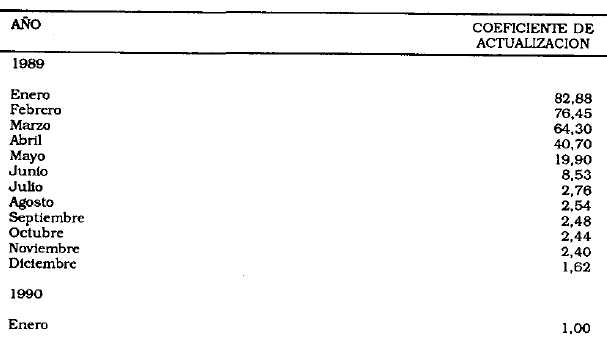

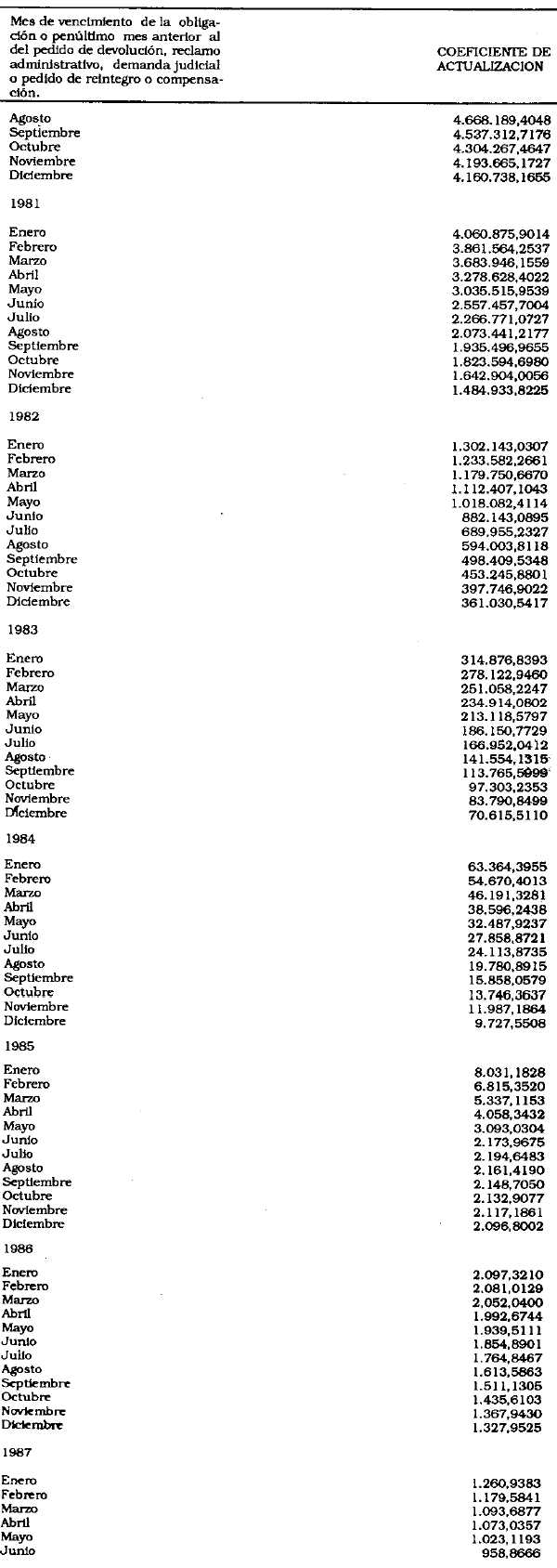

1.2. — Actualización de montos por devolución, compensación, etc. Art. 129. Ley Nº 11.683, texto ordenado en 1978 y sus modificaciones. Solicitudes de facilidades de pago. Coeficientes.

Art. 3º — Corresponderá aplicar durante el transcurso del mes de marzo de 1990, los coeficientes de actualización que se establecen en este artículo, sobre el importe de los conceptos indicados a continuación:

a) Solicitudes de devolución, repetición, reintegro o compensación de impuestos (artículo 7º - Resolución Nº 10/88 S. H.).

b) Solicitudes de facilidades de pago, formuladas con anterioridad a la entrada en vigencia de la Ley Nº 23.549, que no hubieran caducado a dicha fecha (artículo 9º - Resolución Nº 10/88 S. H.).

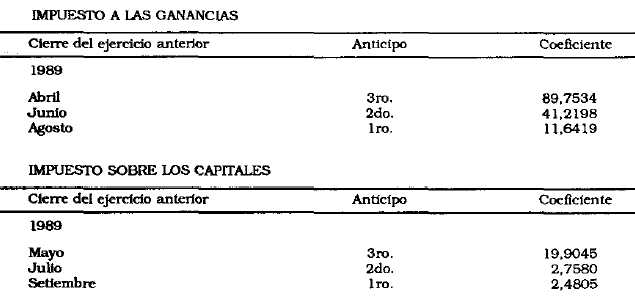

1.3. — Régimen de anticipos.

Art. 4º — A los efectos dispuestos por el inciso c) del artículo 2º de la Resolución General Nº 1787 y sus modificaciones, y por el segundo párrafo del artículo 2º de la Resolución General Nº 1878 y sus modificaciones, se establecen los siguientes coeficientes para calcular los anticipos cuyos vencimientos deben operarse en el mes de marzo de 1990.

Art. 5º — A los efectos dispuestos por el artículo 6º de la Resolución General Nº 2753 y sus modificaciones, se informan los coeficientes de actualización que deberán aplicarse para calcular los anticipos correspondientes al Fondo para Educación y Promoción Cooperativa, cuyos vencimientos han de producirse en el mes de marzo de 1990.

|

Cierre del ejercicio anterior |

Anticipo |

Coeficiente |

|

1989

Mayo Julio Setiembre |

3ro. 2do. 1ro. |

19,9045 2,7580 2,4805 |

Art. 6º — De acuerdo con lo previsto por el segundo párrafo del artículo 4º de la Resolución General Nº 1787 y sus modificaciones —régimen de anticipos del impuesto a las ganancias para sociedades—; y por el tercer párrafo del artículo 5º de la Resolución General Nº 1878 y sus modificaciones —régimen de anticipos del impuesto sobre los capitales—fíjase en OCHENTA MIL CUATROCIENTOS DIECINUEVE AUSTRALES (A 80.419.-) el importe que deberá superarse para que corresponda realizar el ingreso de los respectivos anticipos, cuyos vencimientos han de operarse en el mes de marzo de 1990.

Art. 7º — De acuerdo con lo establecido en el artículo 10 de la Resolución General Nº 2753 y sus modificaciones, fíjase en CINCUENTA MIL DOSCIENTOS SESENTA Y OCHO AUSTRALES (A 50.268.-) el importe que deberá superarse para que corresponda realizar el ingreso del anticipo del Fondo para Educación y Promoción Cooperativa, cuyo vencimiento ha de operarse en el mes de marzo de 1990.

2.— IMPUESTO A LAS GANANCIAS

2.1.— Ajuste por inflación.

Art. 8º — A los efectos dispuestos por el artículo 2º de la Resolución General Nº 2113, el índice a considerar correspondiente al mes de noviembre de 1989 a los fines de la aplicación de las normas sobre el ajuste por inflación establecidas en la Ley Nº 21.894, es: 98.845.768,7.

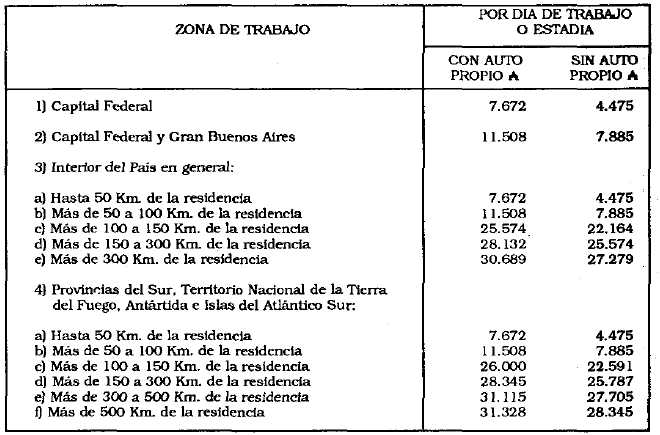

2.2. — Gastos estimativos de movilidad, viáticos y representación de corredores y viajantes de comercio. Régimen de la Resolución General Nº 2169 y sus modificaciones.

Art. 9º — A los fines previstos en el artículo 1º de la Resolución General Nº 2169 y sus modificaciones, podrán computarse durante el transcurso del mes de marzo de 1990, hasta las sumas que se indican a continuación:

2.3. — Donaciones.

Art. 10. — Modifícase el artículo 4º de la Resolución General Nº 1965 con aplicación para el mes de marzo de 1990, en la siguiente forma:

"Art. 4º — No será necesario satisfacer los requisitos señalados cuando se trate de:

1º) Donaciones periódicas que por asociado o adherente no superen la suma de DOSCIENTOS CUARENTA Y NUEVE MIL SETECIENTOS SESENTA Y DOS AUSTRALES (A 249.762.-).

2º) Las demás donaciones hasta la suma de SETENTA Y NUEVE MIL NOVECIENTOS VEINTICUATRO AUSTRALES (A 79.924.-).

En estos casos se aceptará como principio de prueba de las donaciones, los recibos, tickets o cupones que extienda habitualmente la respectiva entidad.

El monto total a justificar en las condiciones de este artículo no podrá superar la suma de TRESCIENTOS NOVENTA Y NUEVE MIL SEISCIENTOS DIECINUEVE AUSTRALES (A 399.619.-) anuales por contribuyente.

2.4. — Sumas que se destinen al pago de honorarios a directores, síndicos o miembros de consejos de vigilancia. Enero de 1990.

Art. 11. — Establécese en la suma de CUATRO MILLONES CUATROCIENTOS CINCUENTA Y SIETE MIL QUINIENTOS CINCUENTA Y CINCO AUSTRALES (A 4.457.555.-) el importe previsto por el artículo 87, inciso 1) de la Ley de Impuesto a las Ganancias, texto ordenado en 1986 y sus modificaciones, con aplicación para los ejercicios comerciales cerrados en el transcurso del mes de enero de 1990.

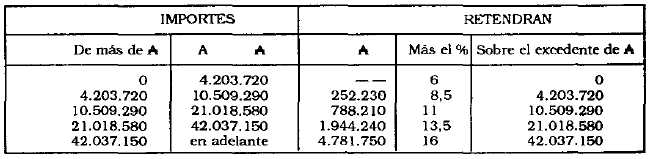

2.5. — Retenciones sobre determinadas ganancias de las categorías primera, segunda, tercera y cuarta. Régimen de la Resolución General Nº 2784 y sus modificaciones. Pagos efectuados durante el transcurso del mes de marzo de 1990.

Art. 12. — A los efectos previstos por el artículo 17 de la Resolución General Nº 2784 y sus modificaciones, actualízanse los tramos de escala e importes establecidos en los artículos 13, 14, 15 y 16, respectivamente, con aplicación para el mes de marzo de 1990, conforme se indica seguidamente:

a) Artículo 13, penúltimo párrafo, punto 2: DOS MILLONES CIENTO UN MIL OCHOCIENTOS SESENTA AUSTRALES (A 2.101.860.-).

b) Artículo 14, punto 4.1.: Será de aplicación la siguiente escala:

c) Artículo 15:

— Para el punto 1: UN MILLON DOSCIENTOS SESENTA Y UN MIL CIENTO VEINTE AUSTRALES (A1.261.120.-).

— Para el punto 2: DOS MILLONES QUINIENTOS VEINTIDOS MIL DOSCIENTOS TREINTA AUSTRALES (A 2.522.230.-).

— Para el punto 3: DOCE MILLONES SEISCIENTOS ONCE MIL CIENTO CINCUENTA AUSTRALES (A 12.611.150.-).

d) Artículo 16: no corresponderá efectuar la retención cuando resulte un importe a retener inferior a CUATRO MIL DOSCIENTOS DIEZ AUSTRALES (A 4.210.-).

2.6. — Aportes de los empleadores a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación.

Art. 13. — A los efectos establecidos por el segundo párrafo del punto 10 del artículo 40, Título III, de la Ley Nº 23.549, establécese en DOS MILLONES OCHOCIENTOS VEINTISEIS MIL NOVECIENTOS CUARENTA Y NUEVE AUSTRALES (A 2.826.949.-) el importe que podrán deducir —los responsables del impuesto a las ganancias que cierren sus ejercicios fiscales en el mes de enero de 1990— en concepto de aportes efectuados a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación, por cada empleado asegurado en relación de dependencia.

2.7. — Retenciones sobre determinadas ganancias de la cuarta categoría. Régimen de la Resolución General Nº 2651 y sus modificaciones. Marzo de 1990.

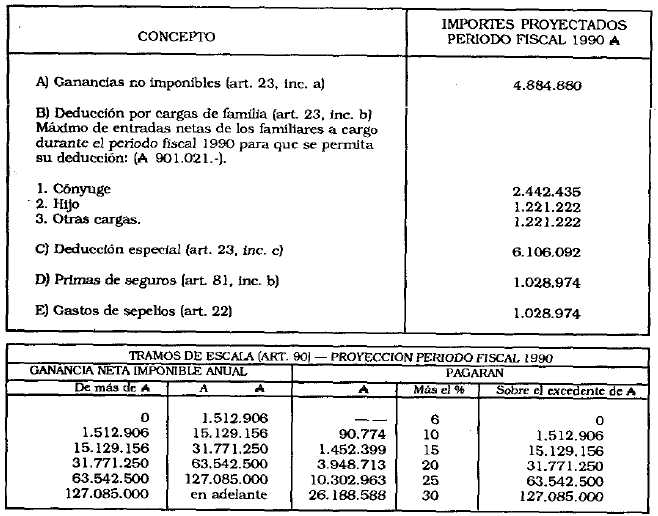

Art. 14. — A los fines dispuestos por la Resolución General Nº 2651 y sus modificaciones, fíjanse los importes de las deducciones, tramos de escala de impuesto y coeficientes computables en el procedimiento utilizado para la determinación de la obligación fiscal correspondiente a los pagos a realizarse durante el transcurso del mes de marzo de 1990.

a) Retenciones calculadas en función de las ganancias netas acumuladas en el período fiscal (punto 1, artículo 10).

b) Retenciones calculadas en función de ganancias netas proyectadas en el período fiscal (punto 2, artículo 10).

c) Retenciones calculadas en función de la ganancia neta del mes que se liquida y las ganancias netas percibidas en los once (11) meses anteriores al mes liquidado (punto 3, artículo 10).

Los importes y tramos de escala a que se refieren los puntos 3.2. y 3.3. del artículo 10 son los consignados en el inciso b) del presente artículo.

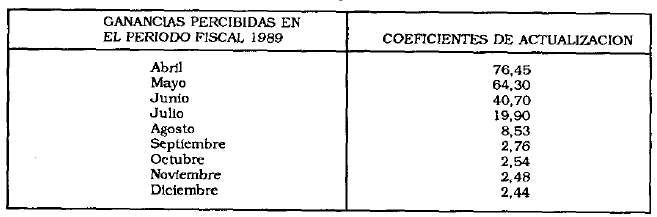

Coeficientes de actualización previstos por el punto 3.1. a) del artículo 10.

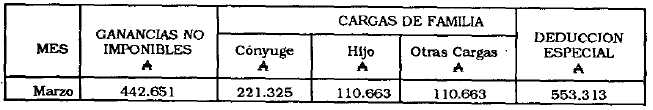

Art. 15. — A los efectos dispuestos por el artículo 23 de la Ley de Impuesto a las Ganancias, texto ordenado en 1986 y sus modificaciones, se informan los siguientes importes con aplicación para el mes que se indica, correspondientes al período fiscal 1990.

Art. 16. — A los fines dispuestos por el inciso e) del artículo 9º de la Resolución General Nº 2651 y sus modificaciones, corresponderá considerar como importes provisorios aplicables para el mes de febrero de 1990, los que se indican a continuación, según el método adoptado por el agente de retención del gravamen, en concepto de aportes individuales a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación y a los planes y fondos de jubilaciones y pensiones de las mutuales inscriptas y autorizadas por el Instituto Nacional de Acción Mutual (INAM).

1. — Acumulado a febrero de 1990: CIENTO NOVENTA MIL SETECIENTOS DOS AUSTRALES (A 190.702.-).

2. — Proyectado para el período fiscal 1990: UN MILLON TRESCIENTOS SESENTA Y OCHO MIL SEISCIENTOS DOS AUSTRALES (A 1.368.602.-).

3. — IMPUESTO SOBRE LOS CAPITALES

Exención del gravamen en función del impuesto determinado.

Art. 17. — Fíjase el importe establecido en el inciso g) del artículo 3º —impuesto determinado hasta el cual el capital imponible se encuentra exento— de la Ley de Impuesto sobre los Capitales, texto ordenado en 1986 y sus modificaciones, en la suma de DOSCIENTOS DIECINUEVE MIL CUATROCIENTOS SESENTA Y CINCO AUSTRALES (A 219.465.-) aplicable para los ejercicios comerciales cerrados durante el transcurso del mes de enero de 1990 e iniciados hasta el día 10 de enero de 1989, inclusive.

Art. 18. — Fíjase el importe establecido en el inciso g) del artículo 3º —impuesto determinado hasta el cual el capital imponible se encuentra exento— de la Ley de Impuesto sobre los Capitales, texto ordenado en 1986 y sus modificaciones, la suma de CIENTO SETENTA Y SIETE MIL DOSCIENTOS SESENTA AUSTRALES (A 177.260.-) aplicable para los ejercicios comerciales cerrados durante el transcurso del mes de enero de 1990 que se hubieran iniciado a partir del día 11 de enero de 1989, inclusive.

4. — FONDO PARA EDUCACION Y PROMOCIO COOPERATIVA.

Monto de la contribución especial no sujeta a ingreso. Enero de 1990.

Art. 19. — Fíjase el importe establecido por el artículo 16 — contribución especial no sujeta a ingreso— de la Ley de Creación del Fondo para Educación y Promoción Cooperativa, Ley Nº 23.427 y sus modificaciones, en la suma de UN MILLON DOSCIENTOS CINCUENTA Y OCHO MIL OCHENTA AUSTRALES (A 1.258.080.-) aplicable para ejercicios cerrados en el mes de enero de 1990 e iniciados hasta el día 10 de enero de 1989, inclusive.

Art. 20. — Fíjase el importe establecido por el artículo 16 — contribución especial no sujeta a ingreso— de la Ley de Creación del Fondo para Educación y Promoción Cooperativa, Ley Nº 23.427 y sus modificaciones, en la suma de UN MILLON DIECINUEVE MIL DOSCIENTOS OCHENTA AUSTRALES (A 1.019.280.-) aplicable para ejercicios cerrados en el mes de enero de 1990, que se hubieran iniciado a partir del día 11 de enero de 1989, inclusive.

5. — IMPUESTO DE SELLOS.

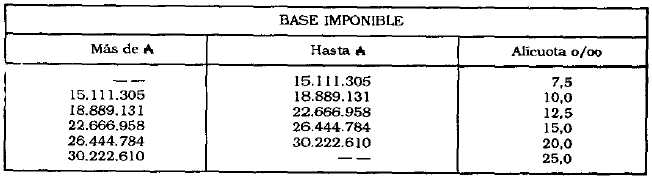

Art. 21. — A los efectos previstos por el artículo 102 de la Ley de Impuesto de Sellos, texto ordenado en 1986 y sus modificaciones, actualízanse los tramos de la escala contenida en el artículo 24 y los importes establecidos en los artículos 55, 58 inciso f), 69, 70, 93 y 101 de dicha norma legal, con aplicación para el mes de marzo de 1990, conforme se indica seguidamente:

a) Artículo 24: escrituras públicas de compraventa de inmuebles o de cualquier otro contrato por el cual se transfiere el dominio de inmuebles:

b) Artículo 55: Impuesto fijo para actos de valor económico indeterminado: El importe de OCHENTA Y OCHO MIL SEISCIENTOS TREINTA Y TRES AUSTRALES (A 88.633.-).

c) Artículo 58, inciso f): actos instrumentados exentos:

1. Actos cuyo valor no exceda de CUARENTA MIL CIENTO VEINTIOCHO AUSTRALES (A 40.128.-).

2. Instrumentos previstos en el artículo 22: Para los cuales el valor exento será de CUATRO MIL TRECE AUSTRALES (A 4.013.-).

d) Artículo 69: Multas por omisión de impuesto por no haberse presentado Los elementos probatorios necesarios: Los importes de CUARENTA Y UN MIL SEISCIENTOS SIETE AUSTRALES (A 41.607.-) y CUATROCIENTOS DIECISEIS MIL SETENTA Y CUATRO AUSTRALES (A 416.074.-).

e) Artículo 70: Multas por infracciones formales: los importes de CUARENTA Y UN MIL SEISCIENTOS SIETE AUSTRALES (A 41.607.-) y CUATROCIENTOS DIECISIES MIL SETENTA Y CUATRO AUSTRALES (A 416.074.-).

f) Artículo 93: Importe mínimo para apelar en relación ante el superior: Importe de MIL OCHOCIENTOS VEINTICUATRO AUSTRALES (A 1.824.-).

g) Artículo 101: Importe mínimo de impuesto para la opción de su pago en cuotas: el importe de CUATRO MILLONES CIENTO SESENTA MIL SETECIENTOS TREINTA Y OCHO AUSTRALES (A 4.160.738.-).

Art. 22. — Sustitúyese el punto 2.7. de la Resolución General Nº 3105 por el siguiente:

"2.7. — Aportes de los empleadores a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación.

Artículo 14. — A los efectos establecidos en el segundo párrafo del artículo incorporado a continuación del inciso g) del artículo 87 de la Ley de Impuesto a las Ganancias, texto ordenado en 1986 y sus modificaciones, según lo dispuesto por el Título III, artículo 40, punto 10, de la Ley Nº 23.549, fíjase en UN MILLON SETECIENTOS CUARENTA Y NUEVE MIL OCHOCIENTOS SETENTA Y SEIS AUSTRALES (A 1.749.876.-) el importe que podrán deducir —los responsables del impuesto a las ganancias que cierren sus ejercicios fiscales en el mes de diciembre de 1989— en concepto de aportes efectuados a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación, por cada empleado asegurado en relación de dependencia.

Art. 23. — Sustitúyese el punto 2.11. de la Resolución General Nº 3105 por el siguiente:

"2.11. — Aportes individuales correspondientes a planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación. Año fiscal 1989.

Art. 18. — A los efectos establecidos por el segundo párrafo del artículo incorporado a continuación del inciso d) del artículo 81 de la Ley de Impuesto a las Ganancias, texto ordenado en 1986 y sus modificaciones, según lo dispuesto por el Título III, artículo 40, punto 9, de la ley 23.549, fíjase en TRES MILLONES CUATROCIENTOS NOVENTA Y NUEVE MIL SETECIENTOS CINCUENTA Y DOS AUSTRALES (A 3.499.752.-) la suma deducible en concepto de aportes individuales correspondientes a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación, por el año fiscal 1989".

Art. 24. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Ricardo Cossio.