Administración Federal de Ingresos Públicos

CREDITO FISCAL

Resolución General 547/99

Regímenes de Crédito Fiscal. Leyes N°22.317 y sus modificaciones y N° 23.877. Decreto N°35/99. Resolución General N° 4262 (DGI), y

Bs. As., 9/4/99

VISTO las Leyes N° 22.317 y sus modificaciones, N° 23.877 y N° 25.064, los Decretos Nros. 35 y 208 de fechas 22 de enero de 1999 y 12 de marzo de 1999, respectivamente, y la Resolución General Nº 4.262 (DGI), y

CONSIDERANDO:

Que la primera de esas leyes ha dispuesto un régimen de crédito fiscal para quienes sostengan cursos de capacitación, con el beneficio de recibir certificados emitidos por las autoridades competentes, para utilizarlos en la cancelación de cualquiera de los impuestos a cargo de esta Administración Federal.

Que, mediante el artículo 38 de la Ley Nº 25.064, se estableció que el crédito fiscal a que se refiere la Ley Nº 22.317 y sus modificaciones será administrado, en partes iguales y de manera independiente, por los Ministerios de Cultura y Educación y de Trabajo y Seguridad Social, y por la Secretaría de la Pequeña y Mediana Empresa de la Presidencia de la Nación.

Que el Decreto Nº 819 de fecha 13 de julio de 1998 aprobó los modelos de "Certificado de Crédito Fiscal" y de "Certificado de Crédito Fiscal Nominativo y Endosable", que expedirá la Secretaría de la Pequeña y Mediana Empresa de la Presidencia de la Nación.

Que, por otra parte, el Ministerio de Cultura y Educación de la Nación, por medio de la Resolución Nº 2.244 de fecha 6 de noviembre de 1998, aprobó su modelo de " Certificado de Crédito Fiscal" .

Que, asimismo, el Ministerio de Trabajo y Seguridad Social, mediante Resolución N° 134 emitida el 15 de marzo de 1999, ha designado como autoridad de aplicación del régimen de crédito fiscal que administra a la Secretaría de Empleo y Capacitación Laboral, habiendo esta última aprobado el modelo de certificado mediante Resolución N° 109 de fecha 18 de marzo de 1999.

Que la Ley N° 23.877 ha dispuesto un régimen de promoción y fomento del desarrollo científico y tecnológico, estableciendo el otorgamiento de un cupo de créditos fiscales, instrumentados mediante certificados que la autoridad competente emitirá para su utilización en la cancelación de obligaciones fiscales emergentes de impuestos nacionales.

Que el Decreto N° 270 de fecha 11 de marzo de 1998 ha designado como Autoridad de Aplicación a la Secretaría de Ciencia y Tecnología dependiente del Ministerio de Cultura y Educación de la Nación, y ha aprobado el texto del " Certificado de Crédito Fiscal" a utilizarse, cuya aplicación se limita al impuesto a las ganancias.

Que a través del Decreto N° 35 de fecha 22 de enero de 1999 se instauró el Régimen de Renovación del Parque Automotriz, estableciéndose la utilización de un " Bono" - por el cincuenta por ciento (50%) del descuento efectuado en el precio de las unidades- para el pago de impuestos nacionales por parte de los concesionarios o de las terminales automotrices.

Que por el Decreto N° 208 de fecha 12 de marzo de 1999 se definieron los impuestos y conceptos que pueden ser cancelados mediante el " Bono" , disponiéndose por Resolución N° 81 de fecha 12 de febrero de 1999, emitida por la Secretaría de Industria, Comercio y Minería en su carácter de autoridad de aplicación, que será la Dirección de Aplicación de la Política Industrial la encargada de su emisión, aprobándose mediante Resolución N° 174 de fecha 16 de marzo de 1999, de dicha Secretaría, el modelo de " Bono" a utilizarse.

Que resulta conveniente reunir, en una única resolución general, las normas operativas de aplicación referentes a los mencionados regímenes, y disponer la forma de afectación de los certificados a la cancelación de las obligaciones impositivas de los responsables.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Técnica, de Asesoría Legal, de Programas y Normas de Recaudación y de Programas y Normas de Fiscalización.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 7º del Decreto Nº 618 de fecha 10 de julio de 1997.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1°.–– Los " Certificados de Crédito Fiscal" previstos por las Leyes N° 22.317 y sus modificaciones, y N° 23.877, y los " Bonos" que instaura el Decreto N° 35/99, quedan sujetos a las respectivas normas reglamentarias y a las que se establecen mediante esta Resolución General.

TITULO I

NORMAS REGULATORIAS. UTILIZACION DE LOS CERTIFICADOS

CAPITULO A - LEY N° 22.317 Y SUS MODIFICACIONES.

Art. 2°.–– Los "Certificados de Crédito Fiscal" y los "Certificados de Crédito Fiscal Nominativos y Endosables" que establece la Ley N° 22.317 y sus modificaciones, emitidos por las respectivas autoridades de aplicación, de acuerdo con lo dispuesto por el artículo 38 de la Ley N° 25.064, serán utilizados para la cancelación de cualquier impuesto, vigente o no, y de aquéllos que se establezcan en lo futuro -como también sus respectivos intereses, accesorios, etc.-, cuya aplicación, percepción y fiscalización se encuentre a cargo de este Organismo.

Art. 3°.–– Los "Certificados de Crédito Fiscal" y los "Certificados de Crédito Fiscal Nominativos y Endosables" deberán observar los modelos de texto que, según el respectivo organismo emisor, están contenidos en:

a) El Anexo I del Decreto Nº 819 de fecha 13 de julio de 1998, para los emitidos por la Secretaría de la Pequeña y Mediana Empresa de la Presidencia de la Nación,

b) el Anexo de la Resolución Nº 2.244 del Ministerio de Cultura y Educación de la Nación, de fecha 6 de noviembre de 1998, para los emitidos por ese Ministerio, y

c) el Anexo III de la Resolución N° 115 de la Secretaría de Empleo y Formación Profesional del Ministerio de Trabajo y Seguridad Social de la Nación, de fecha 21 de junio de 1996 (de acuerdo con lo establecido por la Resolución N° 109 de fecha 18 de marzo de 1999 de la Secretaría de Empleo y Capacitación Laboral), respecto de los emitidos por esta última Secretaría.

CAPITULO B - LEY N° 23.877.

Art. 4°.–– Los "Certificados de Crédito Fiscal" previstos por la Ley Nº 23.877, emitidos por la Agencia Nacional de Promoción Científica y Tecnológica, podrán ser aplicados por sus titulares durante el plazo de su vigencia, solamente a la cancelación del saldo resultante de la declaración jurada del impuesto a las ganancias, cuyos vencimientos operen a partir de la fecha de emisión de los respectivos certificados, y de los anticipos imputables a esas declaraciones juradas.

Los certificados citados en el párrafo anterior deberán observar el modelo de texto contenido en el Anexo del Decreto N° 270 de fecha 11 de marzo de 1998.

CAPITULO C – DECRETO N° 35/99.

Art. 5°.–– Los " Bonos" que dispone el artículo 5° del Decreto N° 35/99, suscriptos por la Dirección de Aplicación de la Política Industrial de la Subsecretaría de Industria, serán utilizados, durante los DOS (2) años de su vigencia, para el pago de impuestos nacionales vigentes o a crearse en lo futuro - ya sea en concepto de anticipos o saldos de declaraciones juradas- cuya recaudación se encuentre a cargo de este Organismo.

Asimismo, los " Bonos" podrán ser utilizados en operaciones de importación, para el pago a cuenta del impuesto interno a los automotores y motores gasoleros, del impuesto al valor agregado, y para aplicar contra las percepciones que correspondan en concepto de este último gravamen o del impuesto a las ganancias.

Los " Bonos" deberán observar el modelo de texto contenido en el Anexo de la Resolución N° 174 de fecha 16 de marzo de 1999 de la Secretaría de Industria, Comercio y Minería.

TITULO II

PRESENTACION DE CERTIFICADOS Y BONOS

CAPITULO A – NORMAS GENERALES.

Art. 6°.–– Los certificados y bonos mencionados en los Capítulos del Título anterior, con carácter previo a su presentación, deberán ser endosados a la orden de la Administración Federal de Ingresos Públicos, con los siguientes datos en el respectivo endoso:

a) Apellido y nombres o denominación, y Clave Unica de Identificación Tributaria (C.U.I.T.) del contribuyente o responsable.

b) Aclaración del carácter que inviste el firmante.

c) Tipo y número de documento de identidad del firmante.

d) Lugar y fecha.

e) Firma autorizada y sello aclaratorio.

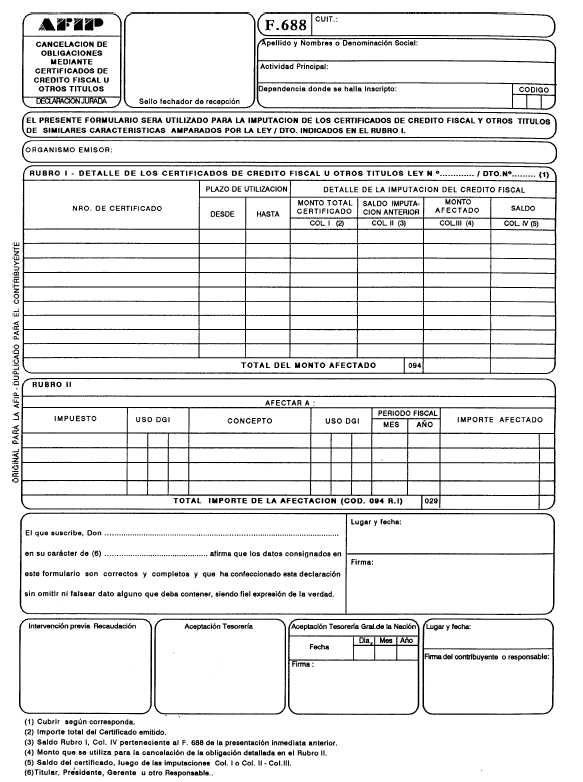

Art. 7°.–– Los certificados y/o bonos deberán presentarse —en forma separada, según la autoridad de aplicación emisora—, acompañados del formulario de declaración jurada N° 688, en la dependencia de esta Administración Federal en la que se encuentre inscripto el contribuyente o responsable.

De tratarse de presentaciones de "Bonos" imputables a operaciones de importación, el formulario de declaración jurada N° 688 deberá acompañarse del Form. N° 7366 - por triplicado- y el original del despacho a plaza respectivo.

Art. 8°.–– Las oficinas receptoras de este Organismo no aceptarán certificados o bonos en los que existan perforaciones, leyendas o inscripciones, dando cuenta al interesado de su nulidad.

En igual forma se procederá si los certificados o bonos, en el cuerpo principal y/o endosos, presentan raspaduras, enmiendas, interlineaciones, tachaduras u otros defectos de escritura, que no estén debidamente salvados.

Los certificados y bonos entregados en pago y aceptados por este Organismo serán intervenidos y retenidos para su anulación.

Art. 9°.–– El formulario de declaración jurada N° 688 deberá ser cubierto por duplicado, en forma clara y legible. El "original" quedará en poder de este Organismo, y el "duplicado" será devuelto, sellado, al contribuyente y/o responsable, como constancia de recepción.

El precitado formulario no podrá contener enmiendas ni raspaduras.

CAPITULO B – NORMAS PARTICULARES. DECRETO N° 35/99.

Art. 10.–– Cuando los " Bonos" que establece el Decreto N° 35/99 se apliquen para cancelar impuestos y conceptos resultantes de operaciones de importación, el Form. N° 7366 que se acompañe, de acuerdo con lo dispuesto en el segundo párrafo del artículo 7°, deberá cubrirse con los datos que el mismo requiere, efectuándose las adecuaciones que se indican seguidamente:

a) En la parte superior se testará - en su caso- la expresión " Impuesto al Valor Agregado" , y se consignarán el o los impuestos y conceptos que correspondan.

b) En el Apartado III se consignará:

1. Monto de la imputación

2. Impuesto y concepto al que se imputa el importe del " Bono" .

3. Número de " Bono"

4. La expresión: " Artículos 5° del Decreto N° 35/99 y 2° del Decreto N° 208/99" .

De aplicarse el " Bono" para cancelar más de un impuesto y/o concepto resultante con motivo de la importación, se efectuará el detalle de cada una de las imputaciones.

Art. 11.–– La Jefatura del área operativa interviniente en la emisión del certificado de imputación (Form. N° 7366) adecuará el texto del Apartado IV según el o los conceptos e impuestos que se paguen con la imputación del " Bono" .

TITULO III

PROCEDIMIENTOS DE IMPUTACION DE LOS CERTIFICADOS

CAPITULO A - NORMAS GENERALES

Art. 12.–– El "Certificado de Crédito Fiscal", el "Certificado de Crédito Fiscal Nominativo y Endosable" o el " Bono" deberá presentarse, con la primera imputación que se efectúe, acompañado del formulario de declaración jurada N° 688 y, en su caso, del Form. N° 7366 y del original del despacho a plaza.

Las imputaciones posteriores para cancelar otros conceptos o, en su caso, otros impuestos, se efectuarán presentando el o los citados formularios y el despacho a plaza, absorbiéndose la parte correspondiente del remanente del certificado aún no imputado.

CAPITULO B – NORMAS PARTICULARES.

I.- LEY N° 23.877

Art. 13.–– Cuando los "Certificados de Crédito Fiscal" regulados por el régimen que establece la Ley N° 23.877 se imputen a la cancelación de anticipos del impuesto a las ganancias, el saldo no utilizado del certificado podrá ser imputado (hasta el límite resultante de la escala dispuesta por el artículo 19 del Decreto N° 270/98) para cancelar el saldo de la declaración jurada a la que corresponden aquellos anticipos.

Art. 14 –– Cuando los certificados referidos en el artículo anterior se apliquen contra el impuesto determinado en la declaración jurada, la presentación de los mismos, en las condiciones que establece esta Resolución General, deberá efectuarse con carácter previo a la presentación de dicha declaración jurada.

La determinación del monto imputable contra el impuesto determinado, que surge de la declaración jurada del respectivo período fiscal, deberá efectuarse sin considerar el cómputo de otros conceptos (retenciones, percepciones, anticipos, pagos a cuenta, etc., que puedan corresponder).

Art. 15.–– En el supuesto de que el monto de los certificados, o fracciones de los mismos, utilizados para cancelar los anticipos resulte superior al límite dispuesto en el artículo 19 del Decreto N° 270/98, para el impuesto determinado en el respectivo período fiscal, corresponderán intereses resarcitorios por la diferencia imputada en exceso, calculados desde la fecha de vencimiento de cada anticipo hasta la fecha de vencimiento general para la presentación de la declaración jurada, sin perjuicio de la aplicación de lo dispuesto por el artículo 20 de la presente.

Art. 16.–– Los "Certificados de Crédito Fiscal" podrán aplicarse a la cancelación del impuesto a las ganancias (anticipos y/o saldo de declaración jurada) correspondiente a los ejercicios fiscales cuyos vencimientos de presentación de declaración jurada se produzcan en el período de vigencia de dichos certificados. El remanente no utilizado durante dichos períodos no podrá trasladarse a los ejercicios fiscales siguientes.

En el caso que trata el artículo anterior, la suma de los importes mal imputados de los " Certificados de Crédito Fiscal" podrá aplicarse a la cancelación de obligaciones futuras - en concepto de anticipos y/o saldo de declaración jurada del impuesto a las ganancias- , en la medida en que tales obligaciones correspondan a ejercicios fiscales comprendidos en el período de vigencia de dichos certificados.

II.- DECRETO N° 35/99.

Art. 17.–– Cuando los " Bonos" se imputen a los conceptos e impuestos resultantes de las operaciones de importación, los contribuyentes y responsables deberán presentar a la Dirección General de Aduanas el Form. N° 7366 con la certificación de imputación, otorgada por la Jefatura de la dependencia interviniente de este Organismo.

TITULO IV

DISPOSICIONES GENERALES

Art. 18.–– Los contribuyentes y responsables que utilicen "Certificados de Crédito Fiscal", "Certificados de Crédito Fiscal Nominativos y Endosables" o " Bonos" para cancelar sus obligaciones –de acuerdo con sus respectivos regímenes- serán incorporados, en su caso, al sistema diferenciado de control dispuesto por la Resolución General N° 3.423 (DGI) Capítulo II, sus modificatorias y complementarias.

Art. 19.–– Con carácter previo a la autorización de la imputación de los certificados o bonos, se constatará - en la base de datos de certificados y bonos emitidos por los respectivos Organismos de Aplicación, que posee esta Administración Federal- , los datos del certificado (número, monto, fecha de emisión y de vigencia) y del beneficiario original (apellido y nombres o denominación y Clave Unica de Identificación Tributaria —C.U.I.T.—).

De no poder accederse a la consulta en la base de datos en el momento de la presentación de los certificados o bonos, se entregará al contribuyente o responsable una constancia de aceptación condicional F. 4006.

Con posterioridad a la verificación de los certificados en la base de datos mencionada, se procederá a remitir por correo el formulario de declaración jurada N° 688, debidamente intervenido, como constancia de la imputación.

De verificarse diferencias, la presentación será rechazada.

Art. 20.–– Cuando los certificados o bonos se imputen al pago de importes en concepto de anticipos, y de acuerdo con el impuesto determinado en la declaración jurada del respectivo período fiscal resultaran imputaciones efectuadas en exceso, sólo serán computables - en dicha declaración jurada- importes en concepto de anticipos hasta el límite por el cual fuere admisible efectuar tales imputaciones.

En ningún caso las imputaciones de certificados o bonos podrán generar créditos de libre disponibilidad.

En el supuesto referido en los párrafos anteriores, los importes imputados en exceso serán utilizables, en la medida que el régimen lo permita, para aplicar a futuras obligaciones.

Art. 21.–– Apruébase el formulario de declaración jurada N° 688 que forma parte de la presente Resolución General.

Art. 22.–– Derógase la Resolución General N° 4.262 (DGI) a partir de la vigencia de la presente.

Art. 23.–– Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Carlos Silvani.