Administración Federal de Ingresos Públicos

REGIMENES NACIONALES DE LA SEGURIDAD SOCIAL Y DE OBRAS SOCIALES

Resolución General 3834/94 sustituido su texto por la Resolución General N° 712/99 y sus modificaciones

Empleadores. Determinación e ingreso de aportes y contribuciones. Procedimientos, plazos, formas y condiciones.

RESOLUCION GENERAL Nº 3834 (DGI)

TEXTO SUSTITUIDO POR LA RESOLUCION GENERAL Nº 712.

ARTICULO 1º - Los empleadores que resulten sujetos obligados del Sistema Integrado de Jubilaciones y Pensiones establecido por la Ley Nº 24.241 y sus modificaciones, a efectos de la determinación e ingreso de los aportes, contribuciones y cuotas que se detallan en el artículo siguiente, deberán utilizar, mediante sistemas computadorizados, la aplicación denominada "SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES - Versión 11", como única autorizada y aprobada por este Organismo, cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo I, y de acuerdo con los procedimientos, plazos, formas y demás condiciones que se establecen en esta Resolución General.

El funcionamiento de la aplicación que se dispone mediante la presente requerirá tener preinstalado el sistema informático denominado "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.0", aprobado por la Resolución General Nº 462.

(Nota Infoleg: para conocer las nuevas versiones de los programas aplicativos ingrese al enlace "Esta norma es complementada o modificada por X norma(s).")

ARTICULO 2º - La aplicación "SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES -Versión 11" será de uso obligatorio para los empleadores comprendidos en el Sistema Unico de la Seguridad Social, para la determinación e ingreso del saldo resultante:

a) Aportes y contribuciones con destino a los Regímenes Nacionales de la Seguridad Social y de Obras Sociales y, en su caso, al financiamiento del Fondo Nacional de Empleo: con relación a las remuneraciones devengadas a partir del 1 de julio de 1994, inclusive.

b) Cuotas destinadas al financiamiento de las prestaciones a cargo de las Aseguradoras de Riesgos del Trabajo (ART) -Ley Nº 24.557, artículos 23 y 24-: con relación a las remuneraciones devengadas a partir del 1 de junio de 1996, inclusive.

c) Aportes y contribuciones con destino al SUSS, respecto de determinadas prestaciones dinerarias -Ley Nº 24.557, Capítulo IV-: respecto de los devengados a partir del 1 de julio de 1996, inclusive.

d) Contribuciones sobre los montos que se abonen a los trabajadores en vales alimentarios o cajas de alimentos -Ley Nº 24.700, artículo 4º-: respecto de los montos devengados a partir del 23 de octubre de 1996, inclusive.

TITULO I

DETERMINACION E INGRESO DE LAS OBLIGACIONES

CAPITULO A - PRESENTACION DE DECLARACION JURADA.

ARTICULO 3º - Los empleadores deberán presentar:

a) UNO (1) (o más) disquetes de TRES PULGADAS Y MEDIA (31/2") HD -rotulados con indicación de: S.I.J.P., apellido y nombres o denominación, Clave Unica de Identificación Tributaria (C.U.I.T.) y período-, y

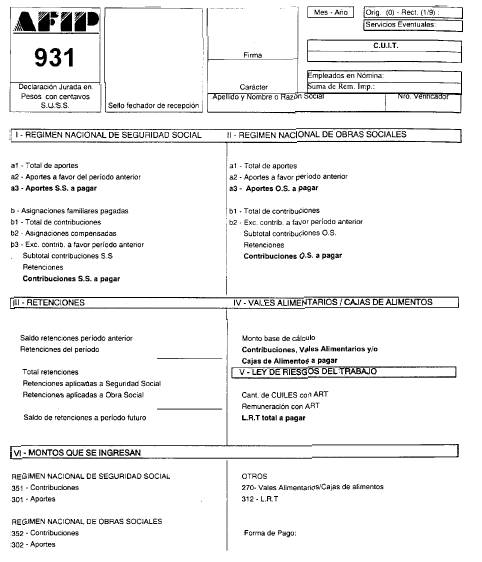

b) el formulario de declaración jurada Nº 931 -que resulte de la aplicación provista por este Organismo-, por original, el que se confeccionará siguiendo las pautas que se especifican en el Anexo II.

Tal presentación deberá efectuarse conforme se indica:

1. Contribuyentes o responsables comprendidos en los sistemas diferenciados de control, dispuestos por las Resoluciones Generales Nº 3.282 (DGI) y Nº 3.423 (DGI) -Capítulo II- y sus respectivas modificatorias y complementarias: en el puesto Sistema de Atención Directa (S.A.D.) de la dependencia que efectúa el control de sus obligaciones.

2. Contribuyentes no comprendidos en el inciso anterior: en las instituciones bancarias habilitadas por este Organismo, de acuerdo con los sistemas "OSIRIS" u "OSIRIS EN LINEA", o mediante las "TERMINALES DE AUTOSERVICIO", dispuestos por las Resoluciones Generales Nº 191, sus modificatorias y complementaria, Nº 474 y su modificatoria y Nº 664, respectivamente.

No serán admitidas las presentaciones que se realicen mediante envío postal.

ARTICULO 4º - En el momento de la presentación, a que se refiere el artículo anterior, se procederá a la lectura, validación y grabación de la información contenida en el o los archivos magnéticos, y se verificará si ella responde a los datos contenidos en el formulario de declaración jurada Nº 931.

De comprobarse errores, inconsistencias, utilización de un programa diferente del provisto o presencia de archivos defectuosos, la presentación será rechazada, generándose una constancia de tal situación, y en consecuencia no se habilitará, de corresponder, el respectivo pago.

De resultar aceptada la información, se entregará un "acuse de recibo" o un "tique acuse de recibo", según la forma de presentación, que habilitará al responsable para efectuar el pago de la obligación.

ARTICULO 5º - Aquellos empleadores que en un período mensual no hayan ocupado personal en relación de dependencia quedan obligados a presentar el formulario de declaración jurada Nº 931 que contendrá la leyenda "Sin empleados", consignada por la aplicación y el disquete correspondiente, generados por el sistema.

La obligación que establece el párrafo anterior se cumplirá, únicamente, respecto del primer mes en el que se verifique la condición descripta, correspondiendo reiterar la presentación sólo cuando la mencionada situación se interrumpa con un período mensual que origina la obligación de determinación e ingreso de los aportes y contribuciones.

CAPITULO B - INGRESO DEL SALDO DE DECLARACION JURADA.

ARTICULO 6º - El ingreso del saldo resultante de la declaración jurada se efectuará según se indica en cada caso:

a) Responsables que se encuentren dentro de la jurisdicción de la Dirección de Grandes Contribuyentes Nacionales: en el Anexo Operativo del Banco de la Nación Argentina habilitado en la Dirección de Grandes Contribuyentes Nacionales.

b) Responsables comprendidos en el Capítulo II de la Resolución General Nº 3.423 (DGI) y sus modificaciones: en la institución bancaria habilitada en la respectiva dependencia.

c) Demás contribuyentes y responsables: en las entidades bancarias habilitadas por este Organismo, conforme a lo dispuesto por las Resoluciones Generales Nº 191, sus modificatorias y complementaria, Nº 474 y su modificatoria y Nº 664 que establecen, respectivamente, la utilización de los sistemas "OSIRIS" y "OSIRIS EN LINEA", y las "TERMINALES DE AUTOSERVICIO".

A los fines de efectuar el pago correspondiente, los contribuyentes y/o responsables que se indican deberán concurrir con los siguientes elementos:

1. Los señalados en los precedentes incisos a) y b): con el "acuse de recibo" emitido por el puesto Sistema de Atención Directa (S.A.D.).

Como constancia de pago, el sistema emitirá un comprobante F. 107, o en su caso, el que imprima conforme a lo dispuesto por la Resolución General Nº 3.886 (DGI).

2. Los mencionados en el inciso c):

2.1. con la constancia de inscripción, la tarjeta identificatoria o cualquier otro certificado que, a ese efecto, haya emitido este Organismo, y

2.2. con el "acuse de recibo" o el "tique acuse de recibo", de la declaración jurada, según la forma de presentación.

Las entidades bancarias, contra el pago de la obligación entregarán, como constancia, un tique que lo acreditará.

Los ingresos deberán efectuarse mediante depósito en efectivo o con cheque de la casa cobradora.

TITULO II

LEY DE RIESGOS DEL TRABAJO

CAPITULO A - CUOTAS DESTINADAS AL FINANCIAMIENTO DE LAS PRESTACIONES DE LAS A.R.T. (LEY Nº 24.557, ARTICULOS 23 Y 24).

ARTICULO 7º .- Los empleadores comprendidos en el SUSS determinarán e ingresarán las cuotas destinadas al financiamiento de las prestaciones a cargo de las Aseguradoras de Riesgos del Trabajo y la suma fija con destino al financiamiento del Fondo para Fines Específicos, conforme a lo establecido por la Ley Nº 24.557 y el Decreto Nº 590/97,respectivamente, de acuerdo con las instrucciones dispuestas en el punto 2.16. del Anexo II.

(Artículo sustituido por art. 1 de la Resolución General N°870/2000 AFIP B.O. 11/7/2000)

CAPITULO B - DETERMINADAS PRESTACIONES DINERARIAS (LEY Nº 24.557, CAPITULO IV).

ARTICULO 8º - El monto de las prestaciones dinerarias para la determinación de los aportes y contribuciones con destino al SUSS no podrá ser inferior al importe equivalente a TRES (3) veces el valor del MOPRE y tendrá como límite máximo el importe equivalente a SESENTA (60) veces el valor del MOPRE, en orden a lo establecido en el artículo 9º de la Ley Nº 24.241 y sus modificaciones, teniendo en cuenta -a los efectos del límite mínimo- las normas que regulan la actividad que desarrollaba el trabajador al tiempo de producirse la manifestación invalidante.

En el supuesto de que el trabajador perciba en forma simultánea remuneraciones y prestaciones dinerarias, los referidos límites operarán en forma independiente para cada uno de los conceptos indicados.

ARTICULO 9º - Los empleadores deberán consignar en la misma declaración jurada mensual, además de su personal dependiente activo, a aquellos trabajadores a los que les efectúe el pago de las prestaciones dinerarias.

TITULO III

VALES ALIMENTARIOS O CAJAS DE ALIMENTOS

(LEY Nº 24.700, ARTICULO 4º)

ARTICULO 10. - La determinación e ingreso de la contribución del CATORCE POR CIENTO (14%) sobre los montos que se abonen a los trabajadores en vales alimentarios o cajas de alimentos, dispuesta en el artículo 4º de la Ley Nº 24.700, se efectuará teniéndose en cuenta las instrucciones que se establecen en el punto 2.18. del Anexo II.

ARTICULO 11. - La obligación del período comprendido entre los días 23 y 31 del mes de octubre de 1996, ambos inclusive, se determina aplicando el porcentaje de la contribución -CATORCE POR CIENTO (14%)- sobre el VEINTINUEVE CON TRES CENTESIMOS POR CIENTO (29,03%) del monto total de los vales alimentarios o cajas de alimentos correspondientes a dicho mes.

ARTICULO 12. - La reducción de las contribuciones patronales sobre la nómina salarial dispuesta en el Decreto Nº 2.609, de fecha 22 de diciembre de 1993 y sus modificaciones, no es aplicable a la contribución referida en este Título.

TITULO IV

DISPOSICIONES GENERALES

ARTICULO 13. - En el supuesto de detectarse errores en la información contenida en las presentaciones a las que alude el Capítulo A del Título I de la presente, corresponderá rectificarlas. A tal fin, se deberán observar las opciones, por nómina completa o por novedad, el procedimiento, los requisitos y condiciones que se establecen en el Anexo III. De tratarse de errores que den lugar al ingreso de diferencias, corresponderá asimismo y por separado, el pago de los intereses resarcitorios que resulten procedentes.

No obstante, no corresponderá rectificarlas cuando el error detectado sea el Código Unico de Identificación Laboral (C.U.I.L.) de un trabajador, en cuyo caso se deberá presentar el formulario N° 933, por duplicado, cubierto en todas sus partes. Juntamente se presentará fotocopia de la documentación detallada en el mismo, acompañada de los respectivos originales para su autenticación por el funcionario interviniente.

(Artículo sustituido por art. 4° pto. a) de la Resolución General N° 1915/2005 B.O. 25/7/2005. Vigencia: a partir del primer día hábil administrativo, inclusive, del primer mes inmediato siguiente al de su publicación en el Boletín Oficial)

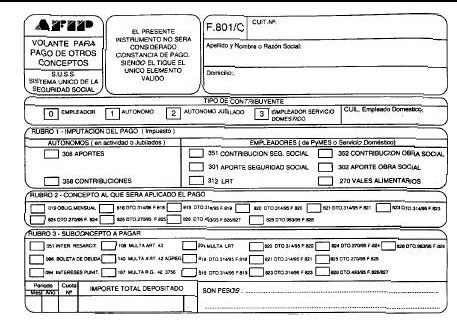

ARTICULO 14. - La cancelación de intereses resarcitorios y/o multas deberá efectuarse según se indica en cada caso:

a) Los responsables a que se refieren los incisos a) y b) del artículo 6º: mediante el volante de pago F. 105, entregado por la dependencia de este Organismo; la única constancia del pago realizado será el comprobante F. 107, emitido por el sistema o, en su caso, el dispuesto por la Resolución General Nº 3.886 (DGI).

b) Los responsables a que se refiere el artículo 6º, inciso c): mediante el formulario Nº 801/C cubierto en todas sus partes -por original-, que será considerado como formulario de información para el banco correspondiente, no resultando comprobante de pago. El sistema emitirá un tique que acreditará la cancelación respectiva.

ARTICULO 15. - Las obligaciones dispuestas en el Título I de la presente se cumplirán hasta los días del mes siguiente al devengamiento de los aportes, contribuciones y cuotas indicados en el artículo 2º de la presente, según el cronograma de vencimientos que se establezca para cada año calendario (respecto del año 1999 rigen las fechas de vencimiento dispuestas por la Resolución General Nº 183 y su complementaria).

Cuando alguna de las fechas de vencimiento coincida con día feriado o inhábil, la misma, así como las posteriores, se trasladarán correlativamente al o a los días hábiles inmediatos siguientes.

ANEXO I RESOLUCION GENERAL Nº 3.834 (DGI)

TEXTO SUSTITUIDO POR LA RESOLUCION GENERAL Nº 712

"SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES - VERSION 11"

Esta aplicación deberá ser utilizada por los empleadores, a efectos de generar la declaración jurada mensual.

Los datos identificatorios de cada responsable deben encontrarse cargados en el "S.I.Ap. - Sistema Integrado de Aplicaciones" y, al acceder al programa, se deberá ingresar la información del período de que se trate, para la liquidación de los aportes, contribuciones y cuotas de las obligaciones que correspondan.

La veracidad de los datos que se consignen será responsabilidad de los empleadores.

A - DESCRIPCION GENERAL DEL SISTEMA

Las funciones fundamentales que maneja el sistema son:

1. Declaraciones juradas: se identifica por Clave Unica de Identificación Tributaria (C.U.I.T.), período y secuencia (0 = original, 1 a 9 = rectificativa).

2. Empresas: para cada empresa que se ingrese es necesario informar:

2.1. Si se encuentra alcanzada por el beneficio del Decreto Nº 96/99 (únicamente para los períodos mensuales correspondientes a los meses de febrero a julio de 1999 y las actividades de producción primaria e industrial);

2.2. si es, o no, empresa de servicios eventuales;

2.3. si corresponde el pago de las asignaciones familiares mediante el sistema de fondo compensador, o el pago directo a través de la Administración Nacional de la Seguridad Social, en cuyo caso se deberá consignar mes y año de incorporación a dicho sistema. De tratarse del último supuesto será procedente su inclusión solamente cuando todo el personal se encuentre comprendido en dicho sistema de pago;

2.4. si corresponden "Reducciones", siempre que el empleador haya cumplido con sus obligaciones respecto de los aportes y contribuciones al Sistema Unico de la Seguridad Social y del Impuesto al Valor Agregado (Decreto N° 292/95, artículo 22). Sólo por los períodos junio/01 o anteriores; (Punto sustituido por art. art. 1° pto. 1 de la Resolución General N° 1053/2001 AFIP B.O. 1/8/2001)

2.5. la alícuota y el monto fijo a pagar por cada trabajador, según lo convenido con la Aseguradora de Riesgos del Trabajo (ART) -Ley Nº 24.557-, para los períodos mensuales a partir de junio de 1996. Al monto fijo mencionado se le deberá adicionar la suma fija, de un valor mínimo de SESENTA CENTAVOS DE PESO ($0,60) por cada trabajador, con destino al financiamiento para el Fondo para fines específicos -Decreto N° 590/97-, para los períodos mensuales a partir de agosto de 1997. Por lo tanto, en este campo no se podrá consignar un importe inferior al monto aludido; (Punto sustituido por art. 1 de la Resolución General N°870/2000 AFIP B.O. 11/7/2000)

2.6. el monto que se abone a los trabajadores en vales alimentarios o cajas de alimentos -Ley Nº 24.700, artículo 4º-, para los períodos mensuales a partir de octubre de 1996, en el campo "Base de Cálculo" habilitado en la pantalla "LRT y V.ALIM."; y

2.7. los códigos de actividad y de obra social, y la localidad.

2.8. la cantidad de empleados que resulte de detraer al total de trabajadores declarados:

2.8.1.: en el mes de abril de 2000, aquellos que estén identificados en la "Tabla de Códigos de Modalidad de Contratación" como: Becarios, De aprendizaje - Ley Nº 25.013, Especial de Fomento del Empleo - Ley Nº 24.465, Fomento del Empleo - Leyes Nº 24.013 y Nº 24.465, Lanzamiento Nueva Actividad - Leyes Nº 24.013 y Nº 24.465, Período de Prueba - Leyes Nº 24.465 y Nº 25.013, Práctica Laboral para Jóvenes, Programa Nacional de Pasantías - Decreto Nº 340/92, Trabajo Eventual (trabajador distinto del Personal Permanente Discontinuo de Empresas de Servicios Eventuales), Trabajo Formación, a Tiempo Parcial Determinado, a Tiempo Completo Determinado - Trabajo Formación y Trabajador Agrario (Personal no Permanente - Ley Nº 22.248).

2.8.2.: en el mes de enero de 2004, aquellos que estén identificados en la "Tabla de Códigos de Modalidad de Contratación", con los códigos "2" Becarios y Residencias Médicas (Ley Nº 22.127), "10" Pasantías (Ley Nº 25.165 - Decreto Nº 340/92), "12" Trabajo Eventual (artículo 99, Ley Nº 20.744) y "27" Pasantía (Decreto Nº 1227/01).".

(Punto sustituido por Art. 1° de la Resolución General N°1750/2004 AFIP, B.O. 13/10/2004. Vigencia: ver art. 10 de la R.G.1750/2004)

2.9. si es un ente de la Administración Pública; una empresa cuya actividad principal sea el comercio, o la prestación o locación de servicios -artículo 2°, inciso a) Decreto N° 814/01-; una empresa privada o una entidad u organismo comprendido en el artículo 1° de la Ley N° 22.016 y sus modificaciones -artículo 2°, inciso b) Decreto N° 814/01-; o provincia incorporada al Sistema Integrado de Jubilaciones y Pensiones, Gobierno de la Ciudad Autónoma de Buenos Aires, Provincia de Santiago del Estero, Poder Judicial, Fuerzas Armadas, de Seguridad o Defensa; o establecimiento educacional privado alcanzado por el Decreto N° 1034/01 y su complementario N° 284/02

(Punto sustituido por art.1 pto.1 de la Resolución Conjunta N°1360/2002 AFIP y 16/2002 INARSS B.O. 25/10/2002)

3. Empleados: el proceso mantiene una base de datos de empleados, identificados por el Código Unico de Identificación Laboral (C.U.I.L.), apellido y nombres, y la Clave Unica de Identificación Tributaria (C.U.I.T.) de la empresa, donde se conservan los datos de la declaración jurada anterior, que se indican a continuación: "Cónyuge/Conviviente"; "Hijos"; "Adherentes Grupo Familiar"; "Situación" (T03 - Tabla de Códigos de Situación de Revista); "Condición" (T03 - Tabla de Códigos de Condición); "Actividad" (T03 - Tabla de Códigos de Actividad); "Modalidad de Contratación" (T03 - Tabla de Códigos de Modalidad de Contratación); "Código de Siniestrado" (T03 - Tabla de Códigos de Siniestrados); "Localidad"; "Zona": este campo será ingresado automáticamente por la aplicación según lo indicado en "Localidad" y refleja la provincia a la que ésta corresponde; "Reducción": este campo será cubierto automáticamente por la aplicación, considerando los datos consignados en localidad y zona; "Remuneración", y "Obra Social" (T05 - Tabla de Códigos de Obra Social).

Es posible dar de alta o de baja a trabajadores, o bien modificar los datos sobre ellos. Sólo es necesario ingresar los datos y el programa aplica automáticamente las fórmulas para efectuar los cálculos correspondientes.

Se puede obtener el detalle con los datos de cada uno de los empleados.

(Punto sustituido por Art. 1° de la Resolución General N° 953/2001, AFIP, B.O. 10/1/2001)

4. Importación de datos: el proceso permite ingresar datos de empleados desde cualquier archivo ASCII, en formato lineal secuencial de longitud fija con marca de fin de registro y archivo, sin otros caracteres de control. El usuario sólo debe indicar en qué posiciones de dicho archivo se encuentran los datos y automáticamente estos se ingresarán en la base de datos. Esta función se brinda para permitir la interacción del sistema con cualquier otro utilitario o proceso que se use para generar los datos, por ejemplo, un sistema de liquidación de sueldos, siempre que dicho "software" pueda exportar sus datos en el formato previamente indicado.

La importación incrementa los datos, es decir, que los datos importados se agregan a los existentes en la declaración jurada de destino. Además, el sistema permite importar datos de declaraciones juradas anteriores o migrar los existentes de la Versión 9.3. También posibilita exportar nóminas de empleados a archivos de texto, utilizando formatos definidos por el usuario.

5. Generación de declaración jurada: el proceso calcula automáticamente los aportes y contribuciones de los Regímenes Nacionales de la Seguridad Social y de Obras Sociales de cada uno de los trabajadores por los cuales se han ingresado los datos referenciales. La declaración jurada brinda información desagregada por empleado, de los datos cargados por el empleador, de los aportes y contribuciones calculados por el sistema y de los totales a pagar en concepto de cuotas destinadas al financiamiento de las prestaciones a cargo de las Aseguradoras de Riesgos del Trabajo y de las contribuciones sobre vales alimentarios o cajas de alimentos.

La información nominativa se genera en uno o más disquetes -de 3 1/2" HD- y el formulario de declaración jurada Nº 931.

NOTA: Se hace notar que se deberán considerar las instrucciones que el sistema brinda en la "Ayuda" de la aplicación, a la que se accede presionando la tecla de función F1.

B - REQUERIMIENTOS DE HARDWARE Y SOFTWARE.

1. PC 486 DX2 o superior.

2. Memoria RAM mínima: 16 Mb.

3. Memoria RAM recomendable: 32 Mb.

4. Disco rígido con un mínimo de 5 Mb. disponibles.

5. Disquetera 3 1/2" HD (1.44 Mbytes).

6. "Windows 95" o superior o NT.

7. Instalación previa del "S.I.Ap. - Sistema Integrado de Aplicaciones".

ANEXO II RESOLUCION GENERAL N° 3834 (DGI),

TEXTO SUSTITUIDO POR LA RESOLUCION GENERAL N° 712

(TEXTO SEGUN RESOLUCION GENERAL N° 1360

(AFIP) Y RESOLUCION GENERAL N° 16/02 (INARSS))

CONFECCION DE DECLARACION JURADA. PAUTAS DE APLICACIÓN

1. PARTE NOMINATIVA

Por cada uno de los trabajadores ocupados en el transcurso del mes calendario que se liquida se informará:

1.1. Datos referenciales.

a) Datos generales:

- Código Unico de Identificación Laboral (C.U.I.L.). Se informará a partir de las comunicaciones recibidas de la Administración Nacional de la Seguridad Social o informadas por la Administración Federal de Ingresos Públicos -Dirección General Impositiva- o las Administradoras de Fondos de Jubilaciones y Pensiones.

- Apellido y nombres (es opcional su consignación).

- Cónyuge/Conviviente: Se informará en caso de corresponder de acuerdo con los términos del artículo 9º, incisos a) y b) de la Ley N° 23.660 y sus modificaciones.

- Hijos (del titular, del cónyuge y/o menores cuya guarda y tutela hayan sido acordadas por autoridad judicial o administrativa): Se informará la cantidad correspondiente de acuerdo con el artículo 9º, incisos a) y b), de la Ley N° 23.660 y sus modificaciones, excepto en los períodos julio, agosto y setiembre de 2002 en los que se deberá identificar a los dependientes, según resulte beneficiarios totales o parciales o excluidos del subsidio, conforme a lo establecido por el Decreto N° 1273/02 y su Reglamentario Decreto N° 1371/02, consignando los códigos 99, 88 ó 77, respectivamente, de acuerdo con las previsiones de la Resolución General N° 1325 (AFIP) y Resolución General N° 12 (INARSS).

- Tipo de empleador: El programa refleja por defecto el tipo de empleador seleccionado a nivel de declaración jurada, según la lista que se ofrece en la Tabla T03. Este dato puede ser modificado, cuando:

> El código de tipo de empleador sea 2 ó 5 y el CUIL informado tenga código de actividad 11 (Personal permanente discontinuo de empresas de servicios eventuales), corresponderá seleccionar el código de tipo de empleador 2 ó 5, según el encuadre del empleador de la empresa usuaria.

>El código de tipo de empleador es 3 (Provincias u otros) y el CUIL informado pertenezca a una empresa comprendida en el artículo 1° de la Ley N° 22.016, se seleccionará el código de tipo de empleador 6.

- Situación de Revista General del CUIL: Se informará la situación del dependiente al cierre del período mensual de que se trate (Ver inciso b) Remuneraciones). El código se selecciona de la lista desplegable que se ofrece, según lo previsto en la Tabla T03 ("Activo", si el trabajador continúa en relación de dependencia con la empresa; "Baja por despido", cuando cese la relación laboral por este motivo exclusivamente; "Baja Otras Causales" si durante el período informado el trabajador ha sido dado de baja por renuncia, fallecimiento, o cualquier otra causal distinta al concepto anterior, "Licencia por maternidad"; "Suspendido"; etc.).

- Condición: Es la laboral del empleado, de acuerdo con la legislación vigente. Se informa el código de la Tabla T03 ("Servicios comunes mayor de 18 años", "Jubilado", "Menor", "Servicios diferenciados mayor de 18 años", etc.).

- Actividad: Se informará el código de la Tabla T03, en el que corresponda encuadrar al trabajador. Este campo refleja la actividad consignada a nivel de empresa y puede ser modificada cuando el trabajador realice otra distinta a aquélla.

- Modalidad de Contratación: Se selecciona de la lista que se ofrece en la Tabla T03 ("Tiempo indeterminado", "A tiempo parcial", "Pasantía", "De aprendizaje", etc.).

- Código de Incapacidad: A partir del 1° de enero de 2001 se deberá seleccionar de la lista que se ofrece en la Tabla T03 ("No Incapacitado", "Incapacidad Laboral Temporaria" o de corresponder, "Capital de Recomposición", etc.)

- Localidad: Refleja la localidad consignada a nivel de empresa y puede ser modificada cuando el trabajador cumpla su tarea en otra. Podrá seleccionarse de la lista de opciones que se brinda en la pantalla de ayuda.

- Zona: Este campo lo cubrirá automáticamente el sistema, según lo consignado en el campo "Localidad".

- Reducción: Se refleja automáticamente el porcentaje de reducción que corresponda a la "Localidad" y "Zona" indicadas sólo por los períodos junio/01 o anteriores, excepto los establecimientos educacionales privados alcanzados por el Decreto N° 1034/01 y su complementario N° 284/02.

- Trabajador en Convenio Colectivo de Trabajo: Sólo se seleccionará en caso afirmativo.

- Régimen: Se seleccionará la marca reparto o capitalización conforme a la elección del trabajador. En tal caso, el programa procederá a calcular los aportes al SIJP aplicando la alícuota del ONCE POR CIENTO (11%) o del CINCO POR CIENTO (5%), según corresponda.

b) Remuneraciones:

- Remuneración total: Se informará la suma total liquidada al empleado por todo concepto (remunerativos y no remunerativos), sin practicar deducción alguna: remuneración imponible aún cuando exceda los límites legales, asignaciones familiares, vales alimentarios o cajas de alimentos, tiques de distinta denominación, beneficios sociales, indemnizaciones, etc..

Con carácter previo a consignar el importe en el campo Remuneración 1, se deberá cubrir en la pantalla "Datos Complementarios", los siguientes campos:

> Situaciones de Revista del Período: se informará la situación del dependiente al inicio del período mensual, así como los cambios que se hayan registrado durante el respectivo mes, con indicación del día a partir del cual se produjo el mismo. La situación de revista al cierre del período mensual debe coincidir con la informada en el campo "Situación de Revista" de la pantalla "Datos Generales". Los códigos se seleccionarán de la lista desplegable que se ofrece, según lo previsto en la Tabla T03.

>Sueldo y Adicionales: la suma de los conceptos que integran la remuneración del dependiente en forma habitual y permanente -sueldo, presentismo, antigüedad, título, participación en las ganancias, comisiones, habilitación, honorarios, etc.-, hasta el límite máximo de SESENTA (60) MOPRES previsto en el artículo 9° de la Ley N° 24.241 y sus modificaciones, deducidos los conceptos "No Remunerativos" emergentes del artículo 7° de dicha ley.

>Horas Extras: se informará el monto que le corresponda al trabajador por servicios extraordinarios, si la suma de los conceptos "Sueldo y Adicionales" más "Plus por Zona Desfavorable" hubiera resultado inferior al límite máximo de SESENTA (60) MOPRES.

>Vacaciones: se consignará el importe liquidado al dependiente en concepto de adelanto de vacaciones, conforme a la Resolución N° 387/94 (SSS), hasta el límite indicado.

> Sueldo Anual Complementario (SAC): para el cálculo de los aportes y contribuciones correspondientes a cada cuota semestral del SAC, se estará a lo dispuesto en el artículo 1° del Decreto N° 433/94 reglamentario del artículo 9° de la Ley N° 24.241 y sus modificaciones.

> Plus Zona Desfavorable: se informará el importe asignado por este concepto, hasta el límite máximo de SESENTA (60) MOPRES, si el monto informado en concepto de "Sueldo y Adicionales" hubiera resultado inferior.

>Días Trabajados: se computará el número de días durante los cuales el empleado estuvo vinculado a la empresa, descontando aquellos en que se haya desvinculado por alguna de las siguientes circunstancias: licencia sin goce de haberes, suspendido con reserva de puesto, despido, etc..

- Remuneración 1: El programa reflejará automáticamente el resultado de la suma de los importes consignados en "Sueldo y Adicionales", "Horas Extras", "Vacaciones Anticipadas", "Sueldo Anual Complementario (SAC)" y "Plus por Zona Desfavorable". Este valor será la base para el cálculo de los aportes del trabajador con destino al SIJP y al INSSJP, como también para la determinación de la cuota correspondiente al Sistema de Riesgos del Trabajo, según lo establecido en el inciso e) del artículo 8° del Decreto N° 290/00.

- Remuneración 2: Por defecto el programa repetirá el monto de la Remuneración 1, este valor resultará la base de cálculo para las contribuciones a cargo del empleador con destino al SIJP y al INSSJP.

- Remuneración 3: El programa repetirá el monto de la Remuneración 1, que servirá de base para el cálculo de las contribuciones a cargo del empleador, con destino al Régimen de Asignaciones Familiares y al Fondo Nacional de Empleo (FNE) o al Registro Nacional de Trabajadores Rurales y Empleadores (RENATRE), según se encuentre el dependiente afectado o no a la actividad agropecuaria.

- Remuneración 4: El programa repetirá el monto de la Remuneración 1. Este valor resulta la base de cálculo de los aportes del trabajador y de las contribuciones patronales con destino al Fondo Solidario de Redistribución (ex ANSSAL) y a la Obra Social.

- Remuneración 5: A partir del período octubre de 2002, inclusive, se consignará el importe total o parcial de la asignación no remunerativa de carácter alimentario dispuesta por el Decreto N° 1273/02 y su reglamentario N° 1371/02, a fin que el programa determine los aportes y contribuciones con destino al Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP) -artículo 8°, incisos d) y e) de la Ley N° 19.032 y sus modificaciones- y al Régimen Nacional de Obras Sociales -artículo 16, incisos a) y b) de la Ley N° 23.660 y sus modificaciones- (Ver en el inciso a) precedente el concepto "Hijos").

- Asignaciones familiares pagadas: Se informará la suma pagada al empleado por dicho concepto, en tanto se encuentre comprendido en el Régimen de Compensación que prevé el artículo 89 del Decreto N° 2284/91 y sus modificaciones, o las normas dispuestas por la Ley N° 24.714 y su modificatoria y las modalidades señaladas en el artículo 7° del Decreto N° 1245/96. El monto de asignaciones familiares pagadas se compensarán hasta el límite de las contribuciones compensables, excepto la contribución con destino al RENATRE cuando el trabajador se encuentre afectado a actividades agropecuarias -Decreto N° 606/02-.

c) Régimen Nacional de la Seguridad Social:

I. Contribuciones:

El sistema liquidará los conceptos Jubilación, Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP), Asignaciones Familiares, Fondo Nacional de Empleo (FNE), RENATRE y Fondo Solidario de Redistribución (ex ANSSAL), sobre las Remuneraciones 2, 3 y/o 4 indicadas para el trabajador, según corresponda, aplicando las alícuotas respectivas, de acuerdo con los datos referenciales informados.

De tratarse de un trabajador con "Condición-JUBILADO", sólo se liquidará el concepto Jubilación.

De tratarse de un trabajador con "Condición-MENOR" o "Condición-MENOR ANTERIOR" (es aquél con primer empleo anterior al 1 de julio de 1994) no se determinará contribución por los conceptos Jubilación y Ley N° 19.032 y sus modificaciones. La "Condición- MENOR ANTERIOR" se podrá consignar sólo en períodos anteriores a julio/96.

La contribución al Fondo Solidario de Redistribución (ex ANSSAL), cuando la obra social del dependiente sea de origen sindical, será el DIEZ POR CIENTO (10%) o el QUINCE POR CIENTO (15%), según la remuneración sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, aplicable sobre la alícuota del SEIS POR CIENTO (6%) de contribución al Régimen Nacional del Seguro de Salud calculada sobre la Remuneración 4 y sobre el monto consignado en el campo "Importe Adicional Obra Social".

De tratarse de una obra social de Personal de Dirección (por la actividad o por opción), la contribución al Fondo Solidario de Redistribución (ex ANSSAL) será el QUINCE POR CIENTO (15%) o el VEINTE POR CIENTO (20%), según la remuneración sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, aplicable sobre la alícuota del SEIS POR CIENTO (6%) de contribución al Régimen Nacional del Seguro de Salud calculada sobre la Remuneración 4 y sobre el monto consignado en el campo "Importe Adicional Obra Social".

II. Aportes:

- Aporte obligatorio: El programa informará el monto resultante de la aplicación de las alícuotas de la Tabla T01 (Jubilación y Ley N° 19.032 y sus modificaciones) sobre la Remuneración 1, con más el porcentaje adicional por desempeño de tareas penosas, riesgosas o determinantes de agotamiento prematuro, informado en el campo pertinente -Ley N° 24.241 y sus modificaciones, artículo 157-. De tratarse de trabajadores con "Condición-JUBILADO", no se aplicará la alícuota de la Ley N° 19.032 y sus modificaciones. De tratarse de un trabajador con "Condición-MENOR", no se determinarán aportes por estos conceptos.

- Porcentaje aporte adicional: Se consignarán los puntos porcentuales que superen a los establecidos en el artículo 11 de la Ley N° 24.241 y sus modificaciones; el programa adicionará dicho porcentaje al aporte obligatorio y procederá al cálculo sobre la remuneración imponible.

- Aporte voluntario: Se informará el importe que el empleado comunique expresamente al empleador, con destino a su cuenta de capitalización por el período que se liquida -Ley N° 24.241 y sus modificaciones, artículo 56-. Este aporte no es de aplicación para los trabajadores con "Condición-JUBILADO" y "Condición-MENOR", ni para aquellos afiliados al SIJP que hayan optado por el Régimen Previsional Público (Reparto).

- Aporte Fondo Solidario de Redistribución (ex ANSSAL): El programa aplicará las alícuotas de la Tabla T01, correspondientes al Régimen Nacional del Seguro de Salud, sobre la Remuneración 4, considerando la cantidad de adherentes informados en el campo pertinente a fin de la aplicación de la alícuota adicional. El monto que informará el sistema, cuando la obra social sea de origen sindical será el DIEZ POR CIENTO (10%) o el QUINCE POR CIENTO (15%), según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor, respectivamente, del valor obtenido más el monto consignado en el campo "Importe Adicional Obra Social"

De tratarse de una obra social de Personal de Dirección (por la actividad o por opción), el aporte al Fondo Solidario de Redistribución (ex ANSSAL) será el QUINCE POR CIENTO (15%) o el VEINTE POR CIENTO (20%), según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, del valor obtenido más el monto consignado en el campo "Importe Adicional Obra Social".

- Excedente aportes: Se informará el importe de los excedentes de aportes provenientes de declaraciones juradas rectificativas, confeccionadas conforme al procedimiento del artículo 13 de la presente resolución general, hasta el monto máximo equivalente a la suma de los aportes jubilatorios, INSSJP, Fondo Solidario de Redistribución (ex ANSSAL) y aporte voluntario.

III. El programa liquidará sobre la asignación no remunerativa de carácter alimentario, dispuesta por el Decreto N° 1273/02 y su reglamentario N° 1371/02, los aportes y contribuciones con destino al Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP) artículo 8°, incisos d) y e) de la Ley N° 19.032 y sus modificaciones, sobre el monto consignado en el campo Remuneración 5. El resultado total se expondrá separado a nivel de CUIL para su control y totalizado a nivel de declaración jurada en la pestaña "Total Contribuciones Seguridad Social". En el formulario de declaración jurada N° 931 el referido importe se incorpora al código de recurso 351.

d) Régimen Nacional del Seguro de Salud:

I. Código Obra Social: Este campo refleja la Obra Social consignada por la empresa y puede ser modificada cuando el trabajador se encuentre comprendido en otra, ya sea por la actividad que cumple o por la opción ejercida. Se podrá consultar la Tabla T05 - TABLA DE CODIGOS DE OBRAS SOCIALES. Cuando no corresponda ingresar aportes y contribuciones se seleccionará NINGUNA 000000.

II. Adherentes Grupo Familiar: Se informará la cantidad de beneficiarios según los términos del último párrafo del artículo 9º de la Ley N° 23.660 y sus modificaciones.

III. Aportes:

- Aporte obligatorio: El programa aplicará las alícuotas de la Tabla T01, sobre la Remuneración 4, considerando la cantidad de adherentes informados en el campo pertinente a fin de la aplicación de la alícuota adicional y sumará el aporte adicional que se haya registrado en el campo existente a tal efecto.

El monto que informará el sistema será el NOVENTA POR CIENTO (90%) o el OCHENTA Y CINCO POR CIENTO (85%), cuando la obra social a la que aporta el dependiente sea de origen sindical, según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, del valor obtenido más el aporte adicional de obra social.

De tratarse de una obra social de Personal de Dirección (por la actividad o por la opción ejercida), el aporte será el OCHENTA Y CINCO POR CIENTO (85%) o el OCHENTA POR CIENTO (80%), según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, del valor obtenido más el aporte adicional de obra social. De tratarse de trabajadores con "Condición Jubilado", la liquidación se practicará a tasa CERO (0).

- Aporte adicional de obra social: Se informará el monto que el trabajador a tiempo parcial integre para gozar los beneficios de la obra social -artículo 8° del Decreto N° 492/95- y/o los aportes a cargo del empleado sobre las prestaciones dinerarias abonadas por una empresa autoasegurada o por la Administradora de Riesgos del Trabajo.

- Excedente aportes: Se informará el importe de los excedentes de aportes provenientes de declaraciones juradas rectificativas, de acuerdo con el procedimiento del artículo 13 de la presente, hasta el monto máximo equivalente a la suma de los aportes determinados más el aporte adicional de Obra Social, excluidos los correspondientes al Fondo Solidario de Redistribución (ex ANSSAL).

IV. Contribuciones:

El sistema liquidará la contribución obligatoria automáticamente sobre la Remuneración 4 del trabajador, aplicando la alícuota de la Tabla T01 que corresponda de acuerdo con los datos referenciales informados y adicionará al resultado el monto consignado en "Importe Adicional Obra Social".

Cuando la obra social del dependiente sea de origen sindical, la contribución será el NOVENTA POR CIENTO (90%) o el OCHENTA Y CINCO POR CIENTO (85%), según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, calculada sobre el valor de la contribución obligatoria más el importe adicional de obra social.

Cuando la obra social del trabajador sea de Personal de Dirección, la contribución será el OCHENTA Y CINCO POR CIENTO (85%) o el OCHENTA POR CIENTO (80%), según la Remuneración 4 sea menor o igual a MIL PESOS ($ 1.000.-) o mayor a dicha suma, respectivamente, calculada sobre el valor de la contribución obligatoria más el importe adicional de obra social.

De tratarse de trabajadores con "Condición Jubilado", la liquidación se practicará a tasa

CERO (0).

- Importe adicional Obra Social: Se informará, en caso de corresponder, el monto resultante de la aplicación de alícuotas adicionales obligatorias que excedan a las establecidas por el artículo 16, incisos a) y b), de la Ley N° 23.660 y sus modificaciones, así como otros aportes con destino a las Obras Sociales, en la medida que corresponda su distribución entre la Obra Social y el Fondo Solidario de Redistribución (ex ANSSAL), conforme al artículo 19, incisos a) y b), de la mencionada norma legal. El importe obtenido se sumará al correspondiente a la contribución obligatoria de Obra Social.

V. El programa liquidará sobre la asignación no remunerativa de carácter alimentario, dispuesta por el Decreto N° 1273/02 y su reglamentario N° 1371/02, los aportes y contribuciones con destino al Sistema Nacional de Obras Sociales que la citada norma dispone, sobre el monto consignado en el campo Remuneración 5. El resultado total se expondrá separado a nivel de CUIL para su control y totalizado a nivel de declaración jurada en la pestaña "Total Contribuciones Obra Social". En el formulario de declaración jurada N° 931 el referido importe se incorpora al código de recurso 352.

2. PARTE GLOBAL

REGIMEN NACIONAL DE LA SEGURIDAD SOCIAL - CONTRIBUCIONES

2.1. Total de contribuciones determinadas: El sistema consignará automáticamente el importe equivalente a la sumatoria de los montos obtenidos para cada trabajador por los siguientes conceptos: Jubilación, Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP), Asignaciones Familiares, Fondo Nacional de Empleo (FNE) y Fondo Solidario de Redistribución (ex ANSSAL) más la suma de los aportes y contribuciones con destino al Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP), conforme a las previsiones del Decreto N° 1273/02 y su reglamentario N° 1371/02.

2.2. Asignaciones familiares: El sistema reflejará la suma de las asignaciones familiares pagadas a cada trabajador. Este monto será menor o igual a la sumatoria de las contribuciones compensables (conceptos: Jubilación, Asignaciones Familiares y Fondo Nacional de Empleo).

Respecto de los trabajadores con "Condición-Jubilado", no se admitirá compensación alguna.

2.3. Excedente de contribuciones a favor: Se informarán las que surjan de las declaraciones juradas rectificativas a las que se refiere el artículo 13 de la presente resolución general, hasta la concurrencia del valor que resulte de restar a las "Contribuciones determinadas" las asignaciones familiares pagadas.

2.4. Total de contribuciones seguridad social: El sistema reflejará el resultado de restar las asignaciones familiares pagadas (punto 2.2.) y el excedente de contribuciones a favor (punto 2.3.) del total de contribuciones determinadas (punto 2.1.).

2.5. Retenciones: El sistema imputará la parte proporcional del total de las retenciones y/o percepciones informadas por el empleador (saldo de períodos anteriores y retenciones del período), que corresponda afectar al Régimen Nacional de la Seguridad Social.

2.6. Contribuciones a pagar: El sistema consignará automáticamente el importe que resulte de restar la proporción de retenciones y/o percepciones imputadas (punto 2.5.) del valor consignado en "Total de Contribuciones Seguridad Social" (punto 2.4.). Cuando la proporción de retenciones y/o percepciones imputadas, resulten un importe mayor que el de "Total de Contribuciones Seguridad Social", el sistema mostrará el monto a favor del contribuyente con signo negativo. Este resultado negativo, si se produjera, se reflejará con signo positivo en el campo "Saldo retenciones períodos futuros" de la pantalla "Otros datos".

2.7. Monto que se ingresa: Se informará el importe del pago que se realiza con la presentación de la declaración jurada.

2.8. RENATRE: El programa reflejará la sumatoria de la contribución del UNO CON CINCUENTA CENTESIMOS POR CIENTO (1,50%), calculada sobre la remuneración asignada a los trabajadores identificados con actividad agropecuaria.

2.9. Monto que se ingresa: Se informará el pago que se realiza con la presentación de la declaración jurada.

REGIMEN NACIONAL DE LA SEGURIDAD SOCIAL - APORTES

2.10. Total de aportes: El sistema reflejará automáticamente el importe equivalente a la sumatoria de los montos obtenidos para cada trabajador por los siguientes conceptos: Jubilación, Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP), Fondo Solidario de Redistribución (ex ANSSAL) y Aporte Voluntario.

2.11. Excedente aportes: El sistema reflejará automáticamente la sumatoria de los importes de excedentes de aportes ingresados por cada trabajador, provenientes de declaraciones juradas rectificativas, de acuerdo con el procedimiento del artículo 13 de la presente resolución general, hasta la concurrencia con el importe de los aportes mencionados en el punto anterior.

2.12. Total a pagar: El sistema reflejará automáticamente el importe que resulte de restar, del valor consignado en "Total de aportes Seguridad Social" (punto 2.10), el valor de los "Excedente aportes" (punto 2.11.).

2.13. Monto que se ingresa: Se informará el importe que se cancela junto con la presentación de la declaración jurada.

REGIMEN NACIONAL DE OBRAS SOCIALES - CONTRIBUCIONES

2.14. Total de contribuciones determinadas: El sistema reflejará automáticamente el monto resultante de la sumatoria de los importes obtenidos por cada empleado, por aplicación de la alícuota correspondiente, más el consignado en el campo "Importe Adicional Obra Social", menos el porcentaje con destino al Fondo Solidario de Redistribución (ex ANSSAL) más la sumatoria de los aportes y contribuciones con destino al Sistema Nacional de Obras Sociales, conforme a las disposiciones del Decreto N° 1273/02 y su reglamentario N° 1371/02.

2.15. Excedentes contribuciones a favor: Se informará el saldo a favor que surja de las declaraciones juradas rectificativas mencionadas en el artículo 13 de la presente resolución general, hasta la concurrencia con el importe de "Total de Contribuciones Determinadas" (punto 2.14).

2.16. Total de contribuciones obra social: El sistema reflejará automáticamente el resultado de restar el concepto "Excedentes contribuciones a favor" (punto 2.15) del valor consignado en "Total Contribuciones Determinadas" (punto 2.14).

2.17. Retenciones: El sistema imputará la parte proporcional de las retenciones y/o percepciones informadas por el empleador (saldo de períodos anteriores y retenciones del período) que correspondan afectarse al Régimen Nacional de Obras Sociales. Cuando la proporción de retenciones y/o percepciones imputadas, resulten un importe mayor al "Total de contribuciones obra social" (punto 2.16.), el sistema mostrará el monto a favor del contribuyente con signo negativo. Este resultado negativo, si se produjera, se reflejará con signo positivo en el campo "Saldo retenciones períodos futuros" de la pantalla "Otros datos".

2.18. Contribuciones a pagar: Informará el importe que resulte de restar las "Retenciones" (punto 2.17) del valor consignado en "Total de contribuciones obra social" (punto 2.16).

2.19. Monto que se ingresa: Se informará el importe del pago que se realiza con la presentación de la declaración jurada.

REGIMEN NACIONAL DE OBRAS SOCIALES - APORTES

2.20. Total de aportes: El sistema reflejará automáticamente el monto resultante de la sumatoria de los importes obtenidos por cada empleado, por aplicación de la alícuota correspondiente, más el consignado en el campo "Aporte Adicional Obra Social" menos el porcentaje destinado al Fondo Solidario de Redistribución (ex ANSSAL).

2.21. Excedente aportes: El sistema reflejará automáticamente la sumatoria de los importes de excedentes de aportes ingresados por cada trabajador, provenientes de declaraciones juradas rectificativas, de acuerdo con el procedimiento del artículo 13 de la presente resolución general, hasta la concurrencia con el importe de los aportes mencionados en el punto anterior.

2.22. Total a pagar: El sistema reflejará automáticamente el importe que resulte de restar, del valor consignado en "Total de aportes de Obra Social" (punto 2.20), el valor del concepto "Excedente aportes" (punto 2.21.).

2.23. Monto que se ingresa: Se informará el importe que se cancela junto con la presentación de la declaración jurada.

LEY DE RIESGOS DEL TRABAJO

2.24. Importe a pagar (LRT): El sistema calculará automáticamente el importe a pagar por este concepto, teniendo en cuenta los datos referenciados a nivel empresa. Dicho importe será el que resulte de aplicar el porcentaje acordado con la Aseguradora de Riesgos del Trabajo sobre la suma total de la Remuneración 1, más el que surja de multiplicar la suma fija dispuesta por la respectiva Aseguradora, por el total de los trabajadores -Ley N° 24.557 y su modificatoria- y el que resulte de multiplicar la suma fija, de un valor mínimo de SESENTA CENTAVOS DE PESO ($ 0,60) por el total de trabajadores -Decreto N° 590/97-.

2.25. Monto que se ingresa. Se informará el importe del pago que se realiza con la presentación de la declaración jurada.

2.26. Capital de recomposición (LRT): Se consignará el monto correspondiente a los aportes con destino al Sistema Integrado de Jubilaciones y Pensiones que no hayan sido ingresados durante el período de incapacidad laboral del trabajador, cuando la incapacidad laboral permanente total provisoria (ILPTP - Código 4 de la Tabla de Códigos de Incapacidades) no deviniera en incapacidad laboral permanente total definitiva. Cuando corresponda ingresar "capital de recomposición", conforme al punto 3. del artículo 15 de la Ley N° 24.557 y su modificatoria, se deberán cubrir sólo los siguientes datos del trabajador: en la ventana "Nómina de Empleados" los campos incluidos en la pestaña "General" y en la pestaña "Obra Social" se consignará como código de Obra Social "000000".

CONTRIBUCION SOBRE VALES ALIMENTARIOS O CAJAS DE ALIMENTOS

2.27. Determinación: En el campo "Base de cálculo", se informará el monto correspondiente al total abonado a los trabajadores en vales alimentarios o cajas de alimentos, y el sistema determinará automáticamente la contribución a pagar del CATORCE POR CIENTO (14%) -artículo 4° de la Ley N° 24.700-.

Con relación al mes de octubre de 1996, se deberá tener en cuenta lo dispuesto en el artículo 11 de esta resolución general.

2.28. Monto que se ingresa: Se informará el pago que se realiza con la presentación de la declaración jurada.

RETENCIONES

2.29. En el campo "Retenciones del período" de la pantalla "Otros datos", se informará el importe total -respecto del período septiembre de 1999 o anteriores- y, de tratarse de períodos posteriores a los mencionados se informará el importe correspondiente de cada retención o percepción en el campo "Detalle de retenciones" y el sistema imputará de manera proporcional la parte que corresponda a contribuciones al Régimen Nacional de la Seguridad Social y a contribuciones al Régimen Nacional del Seguro de Salud.

ANEXO III RESOLUCION GENERAL Nº 3.834 (DGI)

(Artículo sustituido por art. 4° pto. b) de la Resolución General N° 1915/2005 B.O. 25/7/2005. Vigencia: a partir del primer día hábil administrativo, inclusive, del primer mes inmediato siguiente al de su publicación en el Boletín Oficial)

TEXTO SUSTITUIDO POR LA RESOLUCION GENERAL Nº 712

DECLARACIONES JURADAS RECTIFICATIVAS.

PROCEDIMIENTO APLICABLE.

I. GENERALIDADES

A partir de la Versión 25, el programa aplicativo denominado "SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES" posee las siguientes opciones para rectificar las declaraciones juradas mensuales presentadas por los empleadores, ya sean originales o rectificativas:

- Rectificativa por nómina completa (NC).

- Rectificativa por novedad (RN).

1. Rectificativa por nómina completa (NC): la nueva presentación deberá contener el total de la información nominativa y global, aun de aquellos datos que no sufran modificación alguna respecto de la presentación original, excepto los consignados en los campos "Montos a ingresar". Esta opción será de utilización obligatoria cuando la rectificación tenga origen en alguno de los siguientes conceptos:

a) Agregar, eliminar y/o modificar datos de retenciones sufridas, a cuenta de contribuciones patronales.

b) Tipo de empleador.

c) Utilización de excedentes de contribuciones a favor.

d) Aplicar o eliminar el beneficio de reducción de contribuciones.

e) Modificar la alícuota y/o el componente fijo de la Ley de Riesgos del Trabajo.

f) Asignaciones familiares pagadas.

2. Rectificativa por novedad (RN): la nueva presentación sólo tendrá la información que se modifica o se incorpora. Esta opción podrá ser utilizada siempre que la novedad se relacione exclusivamente con el personal incluido u omitido en las presentaciones realizadas con anterioridad, altas y/o bajas no comunicadas y/o datos informados con error. Asimismo, cuando se utilice esta opción la información que se rectifica deberá ser suministrada a esta Administración Federal mediante transferencia electrónica de datos, vía "Internet".

3. El orden de secuencias de las rectificativas cualquiera sea el tipo -nómina completa (NC) o por novedad (RN)- será unificado.

4. "Secuencia" = Rectificativas: "01 a 09".

- Declaración jurada original: "00".

- Rectificativa por nómina completa (NC) / Rectificativa por novedad (RN): "01 a 09".

5. Los números "01 a 09" indican el número de orden de las rectificaciones por el período de que se trate. Ej. "Rect. 01" rectificativa por nómina completa; "Rect. 02" rectificativa por novedad; "Rect. 03" rectificativa por novedad; "Rect. 04" rectificativa por nomina completa, y así hasta la rectificativa número "09".

6. Las declaraciones juradas rectificativas por novedad (RN), aprobadas por este organismo, son complementarias de la declaración jurada original y/o rectificativa por nómina completa (NC), presentadas con anterioridad para el mismo período mensual.

II. RECTIFICATIVAS POR NOMINA COMPLETA (NC)

1. PRESUPUESTOS GENERALES

A fin de la utilización de esta opción, el programa aplicativo obligará a:

- Consignar el período mensual a rectificar.

- Seleccionar la opción rectificativa por nómina completa (NC).

Para evitar la carga manual se podrá copiar la declaración jurada del período que se rectifica o importar el archivo completo.

2. APORTES

2.1. Diferencias en menos:

El importe de la diferencia que se determine por cada concepto y trabajador deberá descontarse en la declaración jurada correspondiente al mes inmediato siguiente a aquel en que se efectúe la rectificación, utilizándose a dicho fin el campo "Excedente", siempre y cuando se refiera a ese trabajador y el excedente a considerar no supere, en ese período, a la suma del aporte jubilatorio, INSSJP, ANSSAL, aporte voluntario y, de corresponder, al aporte diferencial.

Si el excedente se refiere a un trabajador no incluido en la nómina que se liquida, el responsable deberá:

a) Si su exclusión es por "baja por despido", "baja por despido Decreto N° 796/97", etc.: solicitar su devolución mediante nota, en los términos de la Resolución General N° 1128, en la dependencia en la que se encuentre inscripto, en la que conste:

- Clave Unica de Identificación Tributaria (C.U.I.T.) y datos referenciales del empleador.

- Código Unico de Identificación Laboral (C.U.I.L.) y datos referenciales del o de los aportantes.

- Monto de cada caso y período, motivo de la devolución.

b) Si su exclusión es por otra causa: incluirse en la primera liquidación del trabajador.

2.2. Diferencias en más:

El importe de la diferencia que se determine por cada trabajador, se consignará en el mismo formulario de declaración jurada rectificativo, en el campo habilitado "Monto a ingresar" y atendiendo al concepto respecto del cual se origina la diferencia (Régimen Nacional de la Seguridad Social y/o Régimen Nacional de Obras Sociales).

3. CONTRIBUCIONES

3.1. Diferencias en menos:

La diferencia resultante integrará la declaración jurada del mes inmediato siguiente a aquel en el cual tenga lugar la rectificación, utilizándose el campo "Excedentes contribuciones a favor período anterior".

3.2. Diferencias en más:

La diferencia resultante entre la suma declarada originalmente y la ajustada se consignará en el campo "Monto a ingresar" del formulario de declaración jurada rectificativo, a fin de su correspondiente ingreso.

4. DIFERENCIAS CONCURRENTES EN UN MISMO PERIODO FISCAL

De tratarse de diferencias correspondientes a "Aportes", no deberá realizarse compensación alguna entre los importes resultantes, en más y en menos, correspondiendo aplicar en tal sentido el procedimiento indicado, para cada una de las diferencias, en los puntos 2.1 y 2.2, ambos del punto 2 "APORTES" de este Apartado II.

Cuando las diferencias, en más o en menos, se originan en el concepto "Contribuciones", sólo podrá efectuarse compensación entre los importes respectivos cuando éstos se encuentren originados en un mismo régimen (Seguridad Social u Obras Sociales).

III. RECTIFICATIVAS POR NOVEDAD (RN)

1. PRESUPUESTOS GENERALES

A efectos de la utilización de esta opción, el programa aplicativo obligará a:

- Consignar el período mensual a rectificar.

- Seleccionar la opción rectificativa por novedad (RN).

- Verificar haber seleccionado correctamente el tipo de empleador de que se trate.

- Seleccionar el tipo de novedad a informar (Alta de C.U.I.L., Baja de C.U.I.L. o Modificación de datos de C.U.I.L.).

1.1. Para aplicar la opción "Rectificativa por novedad (RN)", la declaración jurada del período mensual que se pretende rectificar deberá estar confeccionada mediante la Versión 11 o posterior del programa aplicativo denominado "SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES". En caso contrario, obligatoriamente primero se deberá presentar una declaración jurada rectificativa por nómina completa (NC), generada mediante la utilización de la versión vigente, al momento de hacerla, del citado programa aplicativo.

1.2. Ingreso de las novedades a informar: podrán ser incorporadas manualmente o importarse desde un archivo de texto, conforme al proceso, formato y demás lineamientos que regulan la función "Importación de datos" del programa aplicativo, para la versión de que se trate.

1.3. La información para generar una declaración jurada rectificativa por novedad (RN), no podrá originarse en una copia de una declaración jurada original o en una rectificativa por nómina completa (NC).

2. DATOS MODIFICABLES

Son modificables todos los datos relacionados con el trabajador excepto su número de Código Unico de Identificación Laboral (C.U.I.L.) y los relativos a asignaciones familiares pagadas, a saber:

a) Situación de revista.

b) Condición.

c) Modalidad de contratación.

d) Actividad.

e) Código de incapacidad.

f) Localidad.

g) Código de régimen (Capitalización/reparto).

h) Remuneración Total.

i) Remuneración: 1, previo ingreso a la pantalla "Datos complementarios".

j) Remuneración: 2, 3, 4, 5 y 6.

k) Porcentaje del aporte adicional.

l) Aporte voluntario.

m) Excedente de aportes (SS).

n) Código de Obra Social.

o) Cantidad de adherentes.

p) Aporte Adicional de Obra Social.

q) Excedente (Aportes Obra Social).

r) Importe Adicional (Obra Social).

3. NOVEDADES A INFORMAR

3.1. Alta de C.U.I.L.: se deberá:

a) Ingresar todos los datos que definen el perfil del trabajador omitido —número de C.U.I.L., situación, condición, modalidad de contratación, etc.— y las bases imponibles de las distintas cotizaciones.

b) Verificar los datos ingresados y confirmarlos.

3.2. Baja de C.U.I.L.: se deberá :

a) Ingresar todos los datos que definen el perfil del trabajador que se da de baja -número de C.U.I.L., situación, condición, modalidad de contratación, etc.- tal como fueron consignados en la declaración jurada que se pretende corregir.

b) Verificar los datos ingresados y confirmarlos.

3.3. Modificación de datos de C.U.I.L.:

a) Para el registro erróneo se deberá ingresar todos los datos que definen el perfil del respectivo trabajador —número de C.U.I.L., situación, condición, modalidad de contratación, etc.— tal como fueron consignados en la declaración jurada que se pretende corregir y luego verificar los datos ingresados y confirmarlos.

b) El programa aplicativo mostrará la totalidad del registro que se desea modificar con la sigla "D. O." (Datos Originales) y simultáneamente proporcionará un segundo registro que es copia del anterior, el cual permite introducir las modificaciones necesarias para su corrección.

c) En el segundo registro se deberán efectuar las modificaciones y confirmarlas.

d) Acto seguido, el programa aplicativo reflejará en la columna de "C.U.I.Les" el registro modificado con la sigla "D. M." (Datos Modificados).

4. PROCEDIMIENTO COMUN PARA TODAS LAS NOVEDADES A INFORMAR

Finalizada la carga de las novedades (Alta, Baja y/o Modificación de datos de C.U.I.L.) se deberá:

a) Imprimir el "Detalle de novedades sobre la nómina de Empleados".

b) Verificar que la carga sea correcta.

c) Generar el formulario de declaración jurada F. 921 y el respectivo archivo, para su posterior presentación a esta Administración Federal mediante transferencia electrónica de datos, vía "Internet".

5. PRESENTACION DE LA RECTIFICATIVA POR NOVEDAD (RN)

Las declaraciones juradas rectificativas por novedad (RN) —F. 921— se formalizarán mediante transferencia electrónica de datos, vía "Internet". A tal fin, se deberá acceder a la página "Web" institucional de esta Administración Federal (http://www.afip.gov.ar), seleccionar la pestaña "Clave Fiscal", presionar el botón "Ingreso al Sistema" y completar los datos inherentes a la Clave Unica de Identificación Tributaria (C.U.I.T.) y a la "Clave Fiscal" otorgada por este organismo. Finalmente se deberá elegir la opción "Presentación de Declaración Jurada y Pago".

Como constancia de la presentación realizada, el sistema emitirá un comprobante, que tendrá el carácter de acuse de recibo de esta Administración Federal, sujeto a confirmación.

6. APROBACION O RECHAZO DE LA PRESENTACION EFECTUADA

6.1. La aprobación o el rechazo de la declaración jurada rectificativa por novedad (RN) -F. 921- deberá ser consultado, en la página "Web" institucional de esta Administración Federal (http:// www.afip.gov.ar), a partir de las CUARENTA Y OCHO (48) horas de realizada su presentación, en los términos indicados en punto 5 precedente. Para ello, se deberá acceder a la citada página "Web" institucional, seleccionar la pestaña "Clave Fiscal", presionar el botón "Ingreso al Sistema", completar los datos inherentes a la Clave Unica de Identificación Tributaria (C.U.I.T.) y a la "Clave Fiscal" otorgada por este organismo y, finalmente, elegir la opción "Consulta F.921/F.941".

6.2. El estado en que se encuentran cada una de las declaraciones juradas rectificativas por novedad (RN) presentadas —F. 921—, aprobadas o rechazadas, podrá ser consultado, en todo momento, luego del lapso indicado en el punto 6.1 anterior y mediante el procedimiento previsto en dicho punto.

7. APROBACION DE LA PRESENTACION EFECTUADA

7.1. La aprobación operará cuando todas las novedades informadas (Alta, Baja y/o Modificación de datos de C.U.I.L.) hayan sido aceptadas y se efectuará, en la página "Web" institucional de este organismo, mediante el formulario de declaración jurada F. 941.

7.2. En el citado formulario F. 941 van a constar los nuevos importes totales de los aportes y contribuciones involucrados en la rectificación realizada, los cuales surgen del procesamiento de las novedades informadas (Alta, Baja y/o Modificación de datos de C.U.I.L.) con la información existente en la base de datos de esta Administración Federal, correspondiente a la última declaración jurada registrada por el período mensual de que se trate.

7.3. A los importes indicados en el punto precedente se le deberán restar los montos que ya fueron abonados por el período mensual de que se trate, por cada concepto y susbsistema de la seguridad social comprendido en la rectificación realizada, excepto los aportes pagados por cada C.U.I.L. dado de baja, en la presentación efectuada o en alguna rectificativa anterior.

7.4. La diferencia a favor del fisco que surja de la detracción a que se refiere el punto anterior deberá ser ingresada mediante el procedimiento vigente para ello.

7.5. En el caso de la opción de Alta de C.U.I.L., el importe del aporte que se determine deberá ser ingresado.

7.6. Cuando se trate de la opción de Baja de C.U.I.L., se deberá gestionar la devolución del importe correspondiente al aporte del trabajador de que se trate.

7.7. Para la opción de Modificación de datos de C.U.I.L., la diferencia de aportes:

- En más: deberán ser ingresados.

- En menos: si el trabajador continua en la nómina del empleador serán acreditados a cuenta de futuras declaraciones juradas, en caso contrario se deberá gestionar su devolución.

8. RECHAZO DE LA PRESENTACION EFECTUADA

8.1. En todos los casos el rechazo de la presentación realizada será total, con indicación de las causales que lo fundamentan. En este supuesto, se deberá:

- Rehacer la declaración jurada rectificativa por novedad (RN), observándose las indicaciones recibidas.

- Reutilizar el número de la rectificativa consignada en la presentación rechazada.

- Presentarla nuevamente.

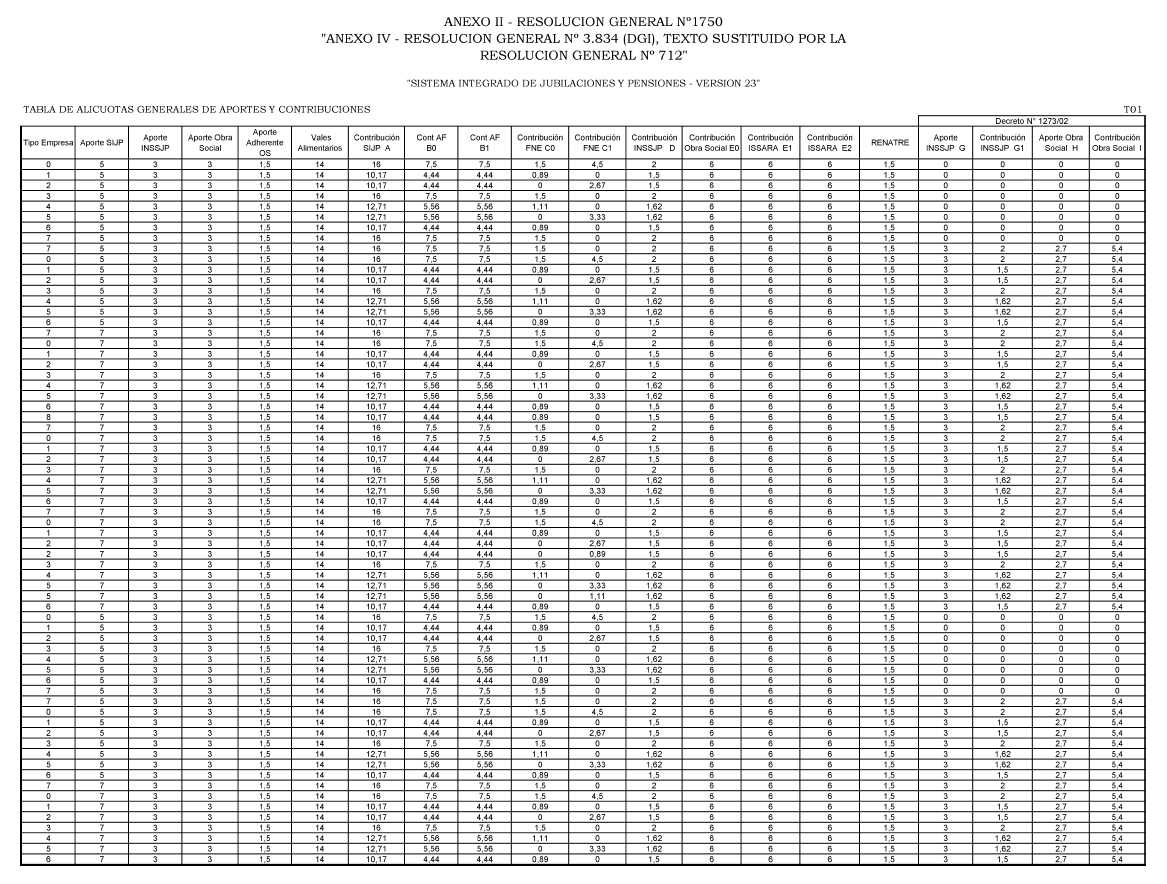

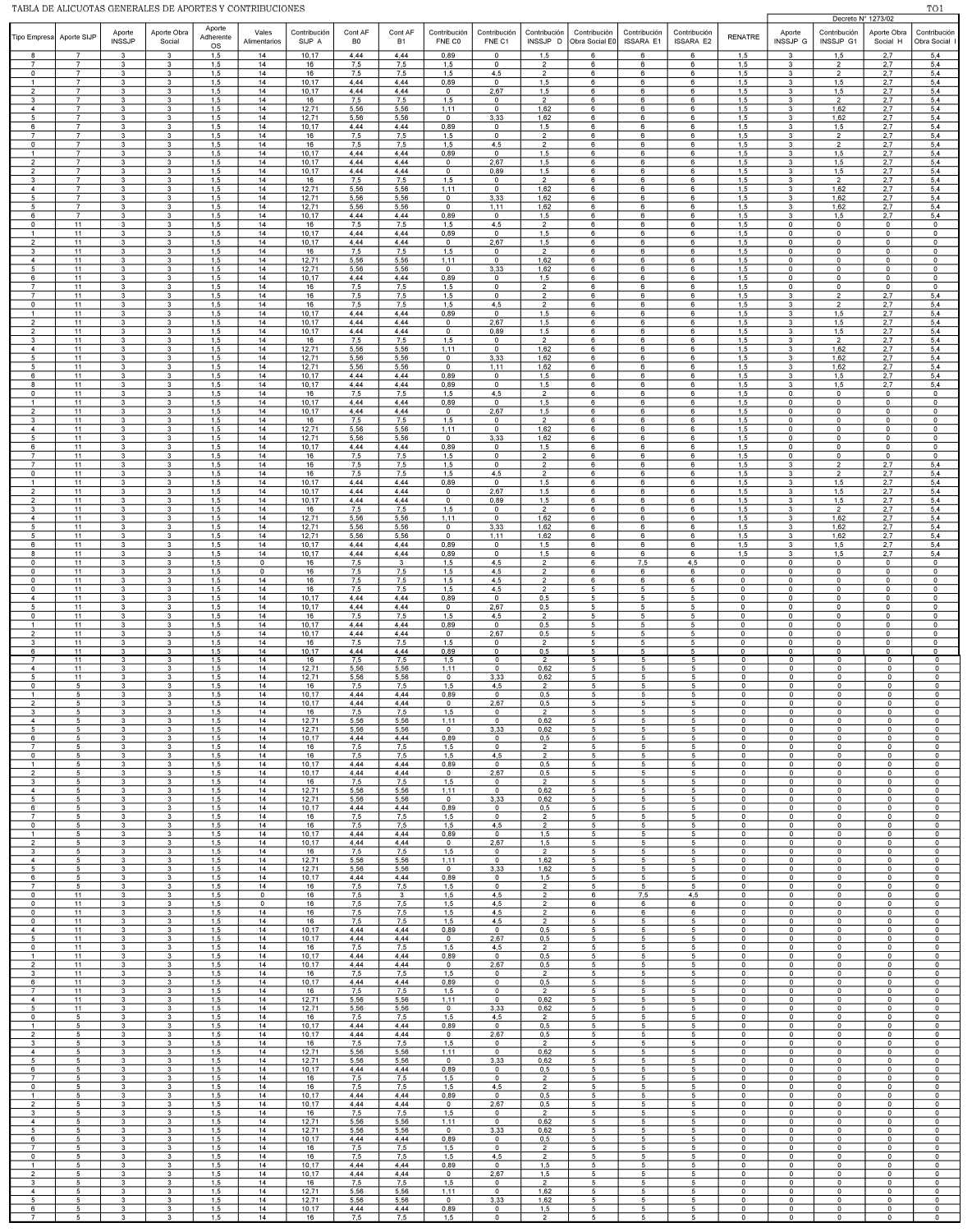

ANEXO IV RESOLUCION GENERAL N°3834 (DGI)

TEXTO SUSTITUIDO POR LA RESOLUCION GENERAL N°712

(TEXTO SEGUN RESOLUCION GENERAL N° 1584/03 (AFIP))

"SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES - VERSION 22"

|

Tabla de alícuotas Generales de Aportes y Contribuciones |

T01 |

(Tabla sustituida por art. 1° pto. e) de la Resolución General N°1750/2004 AFIP, B.O. 13/10/2004. Vigencia: ver art. 10 de la R.G.1750/2004)

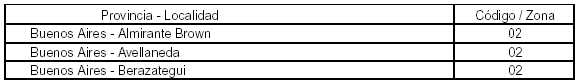

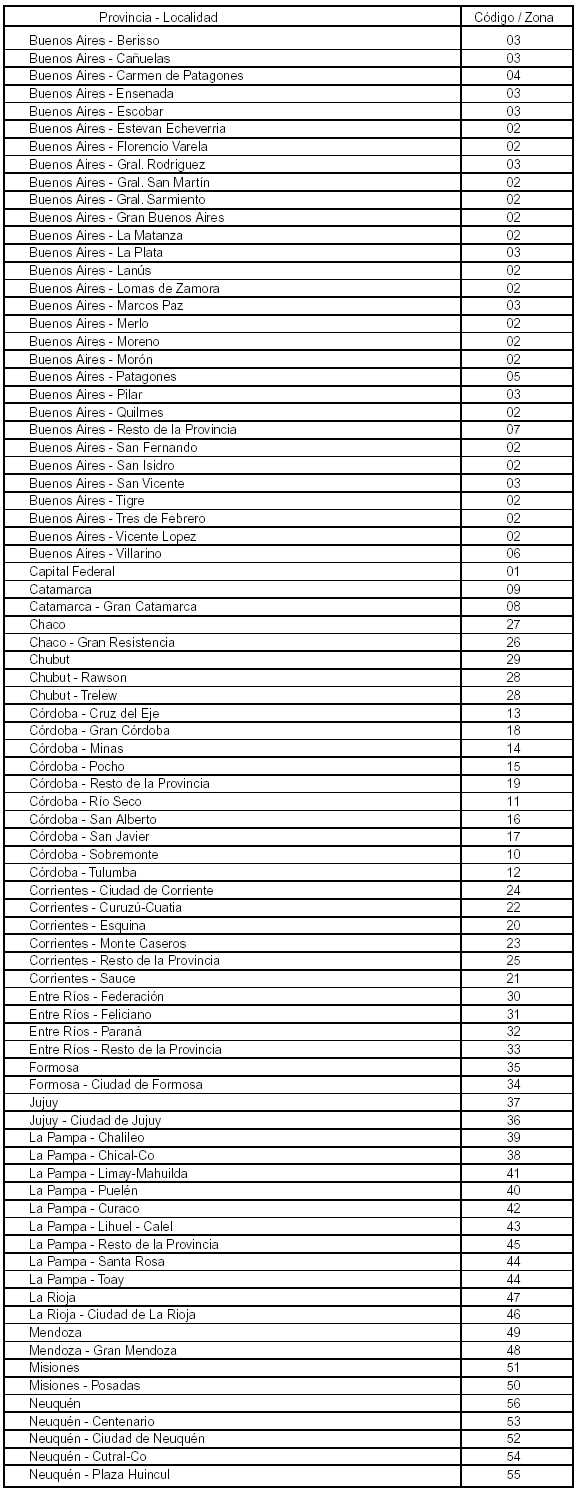

|

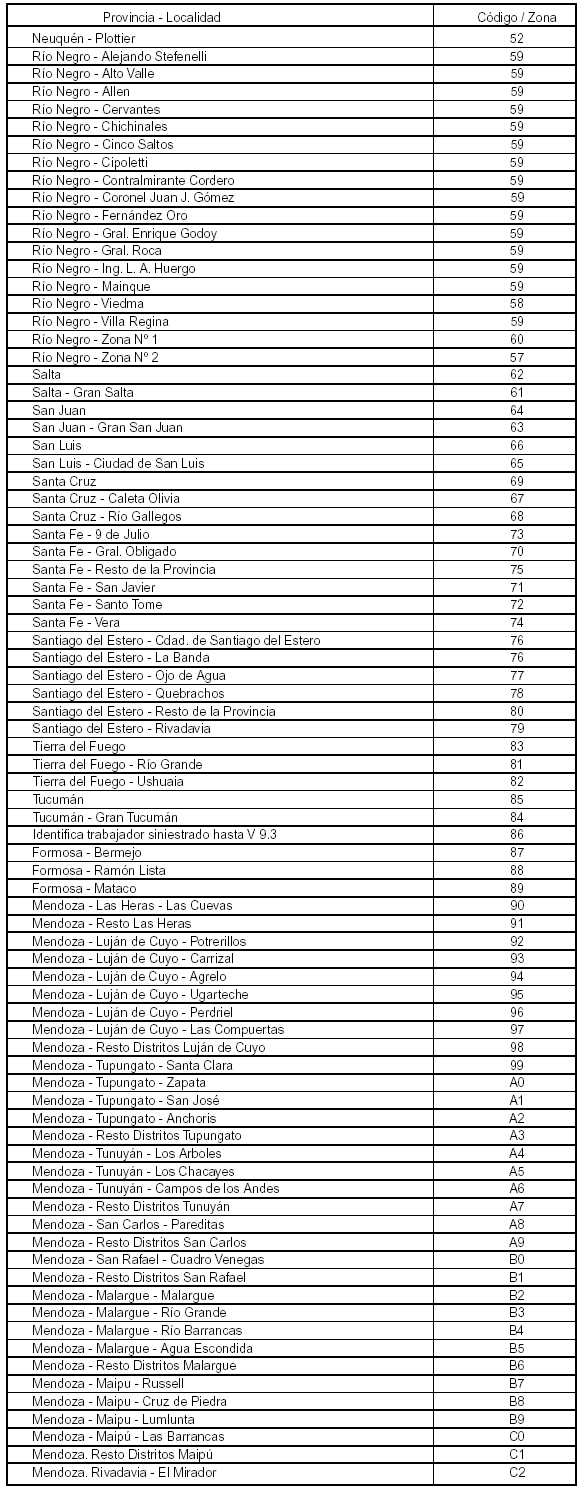

TABLA DE ZONAS GEOGRAFICAS |

T 02 |

(Tabla sustituida por art. 1° pto. b) de la Resolución General N°1750/2004 AFIP, B.O. 13/10/2004. Vigencia: ver art. 10 de la R.G.1750/2004)

|

TABLA DE CODIGOS DE ACTIVIDAD |

T03 |

|

(Tabla de Códigos de Actividad sustituida por

art. 2° de la Resolución

General N° 3637/2014 de la Administración

Federal de Ingresos Públicos B.O. 13/6/2014. Vigencia: a partir de su publicación en el Boletín

Oficial, inclusive, y

serán de aplicación para la generación de declaraciones juradas (F.931)

correspondientes al mes devengado mayo de 2014 y siguientes)

| 100 | CSJN Corte Supr de Justicia, Magistrados provinciales, Revisores de Cta sin ART |

| 101 | Magistrados provinciales, Revisores de Cta - docentes sin ART |

| 113 | POLICÍA FEDERAL DEL GOBIERNO DE LA CIUDAD DE BS. AS. |

|

TABLA DE CODIGOS SITUACION DE REVISTA |

T03 |

|

(Tabla de Códigos de Situación de Revista sustituida por art. 2° de la Resolución General N° 3637/2014 de la Administración Federal de Ingresos Públicos B.O. 13/6/2014. Vigencia: a partir de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de declaraciones juradas (F.931) correspondientes al mes devengado mayo de 2014 y siguientes)

42

Empleado

Eventual en Empresa Usuaria (para uso de la E.S.E.)

(Código incorporado por art. 2° inc.

b) de

la Resolución

General N° 3684/2014 de la

AFIP B.O. 10/10/2014.

Vigencia: a partir de su publicación

en el Boletín Oficial y serán de aplicación para la generación de las

declaraciones juradas (F.931) correspondientes al mes devengado octubre

de 2014 y siguientes)

43

Empleado

eventual en EU (para uso de la ESE) mes incompleto

(Código incorporado por art. 2° inc.

a) de la Resolución

General N° 3757/2015 de la AFIP

B.O. 31/3/2015. Vigencia: a partir de su publicación

en el Boletín Oficial y serán de aplicación para la generación de las

declaraciones juradas (F.931) correspondientes al mes devengado marzo

de 2015 y siguientes)

| 44 | Conservación del empleo por accidente o enfermedad inculpable |

| 45 | Suspensiones por causas disciplinarias |

(Códigos incorporados por art. 2°

inc. b) de la Resolución

General N° 3940/2016 de la AFIP

B.O. 27/9/2016. Vigencia: a partir el día de su publicación en el

Boletín Oficial y serán de

aplicación para la generación de las declaraciones juradas (F.931)

correspondientes al período devengado septiembre de 2016 y los

siguientes.)

|

50 |

Decreto 792/2020 – art. 24 |

|

TABLA DE CODIGOS DE MODALIDAD DE CONTRATACION |

T03 |

|

(Tabla de Códigos de Modalidades de Contratación sustituida por art. 2° de la Resolución General N° 3637/2014 de la Administración Federal de Ingresos Públicos B.O. 13/6/2014. Vigencia: a partir de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de declaraciones juradas (F.931) correspondientes al mes devengado mayo de 2014 y siguientes)

| 102 | Personal Permanente Discontinuo con ART (para uso de la E.U.) |

| 301 | Art. 19 Ley 26940. Tiempo indeterminado |

| 302 | Art. 19 Ley 26940. Trabajador discapacitado art. 34 L 24147. Tiempo indeterminado |

| 303 | Art. 19 Ley 26940. Trabajador discapacitado art. 87 L 24013. Tiempo indeterminado |

| 304 | Art. 19 Ley 26940. Tiempo parcial. Art. 92 ter LCT |

| 305 | Art. 19 Ley 26940. Trabajador discapacitado art. 34 L 24147. Tiempo parcial. Art. 92 ter LCT |

| 306 | Art. 19 Ley 26940. Trabajador discapacitado art. 87 L 24013. Tiempo parcial. Art. 92 ter LCT |

| 307 | Art. 24 Ley 26940. Hasta 15 empleados. Primeros 12 meses. Tiempo indeterminado |

| 308 | Art. 24 Ley 26940. Hasta 15 empleados. Primeros 12 meses. Tiempo indeterminado/Trabajador discapacitado art. 34 Ley 24147 |

| 309 | Art. 24 Ley 26940. Hasta 15 empleados. Primeros 12 meses. Tiempo indeterminado/Trabajador discapacitado art. 87 Ley 24013 |

| 310 | Art. 24 Ley 26940. Hasta 15 empleados. Segundos 12 meses. Tiempo indeterminado |

| 311 | Art. 24 Ley 26940. Hasta 15 empleados. Segundos 12 meses. Tiempo indeterminado. Trabajador discapacitado art. 34 Ley 24147 |

| 312 | Art. 24 Ley 26940. Hasta 15 empleados. Segundos 12 meses. Tiempo indeterminado. Trabajador discapacitado art. 87 Ley 24013 |

| 313 | Art. 24 Ley 26940. 16 a 80 empleados. Tiempo indeterminado |

| 314 | Art. 24 Ley 26940. 16 a 80 empleados. Tiempo indeterminado. Trabajador discapacitado art. 34 Ley 24147 |

| 315 | Art. 24 Ley 26940. 16 a 80 empleados. Tiempo indeterminado. Trabajador discapacitado art. 87 Ley 24013 |

| 985 | CCG Vitivinícola de Neuquén |

| 987 | CCG Vitivinícola de La Rioja |

| 994 | CCG Yerba Mate Misiones y Corrientes |

| 61 | Actividad Actoral Ley 27.203- c/Obra Social |

| 62 | Actividad Actoral Ley 27.203- s/Obra Social |

|

TABLA DE CODIGOS DE TIPO DE EMPLEADOR |

T03 |

|

(Tabla sustituida por Resolución General N°1360 (AFIP) y Resolución General N°16/2002 (INARSS))

|

Código |

Descripción |

|

|

0 |

Administración pública. |

|

|

1 |

Decreto N° 814/01 art. 2° inciso b). |

|

|

2 |

Servicios eventuales. Decreto N° 814/01 art. 2° inciso b). |

|

|

3 |

Provincias u otros. |

|

|

4 |

Decreto N° 814/01 art. 2° inciso a). |

|

|

5 |

Servicios eventuales. Decreto N° 814/01 art. 2° inciso a). |

|

|

6 |

Decreto N° 814/01 art. 2° inciso b). Provincias. Ley N° 22.016. |

|

|

7 |

Colegios privados |

|

| F | RG 4.006-E – Plan de Facilidades de Pago vigente |

| G | RG 4.006-E – Plan de Facilidades de Pago cancelado |

|

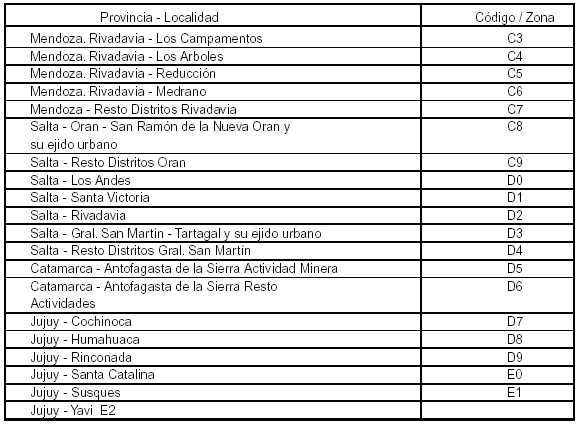

TABLA DE CODIGOS DE INCAPACIDADES |

T03 |

(Tabla Códigos de Incapacidades sustituida por art. 2° inc. d) de la Resolución General N° 2868/2010 de la AFIP, B.O. 15/7/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de las declaraciones juradas (F. 931) correspondientes al mes devengado julio de 2010 y siguientes)

|

TABLA DE CODIGOS DE CONDICION |

T 03 |

(Tabla de Códigos de Condición sustituida por art. 2° de la Resolución General N° 3637/2014 de la Administración Federal de Ingresos Públicos B.O. 13/6/2014. Vigencia: a partir de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de declaraciones juradas (F.931) correspondientes al mes devengado mayo de 2014 y siguientes)

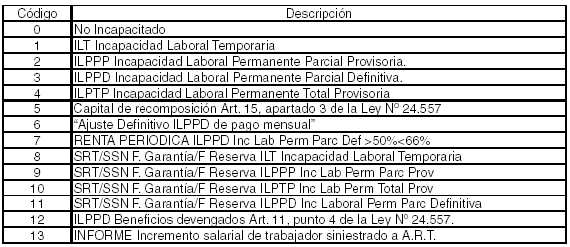

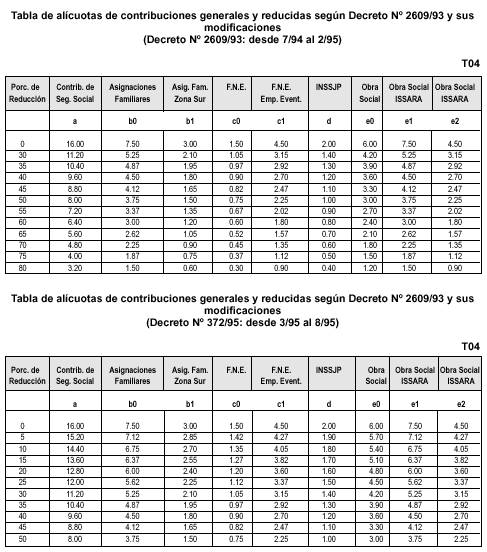

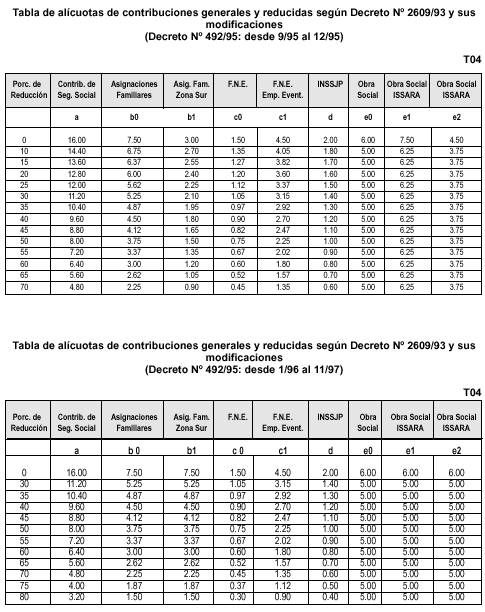

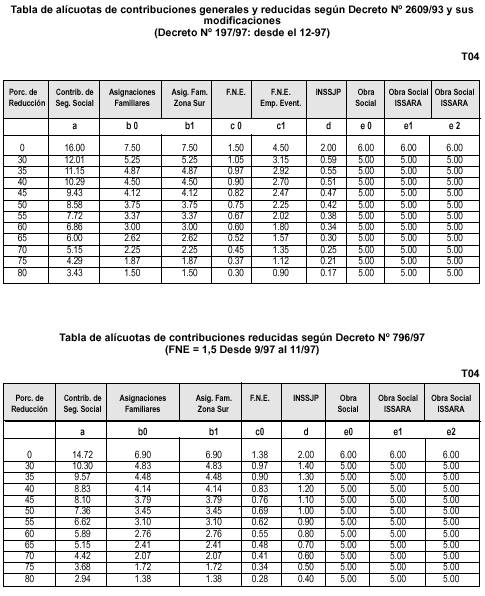

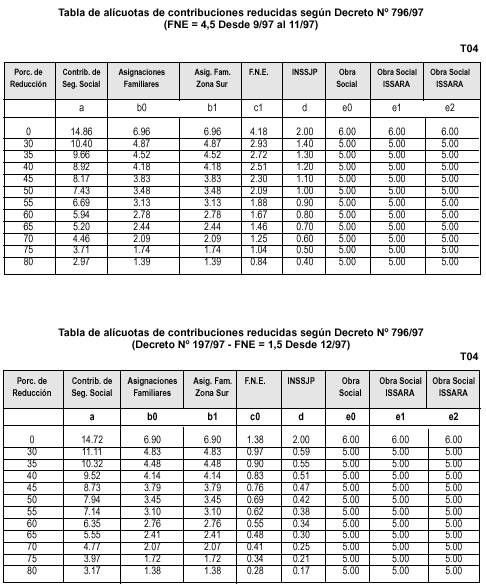

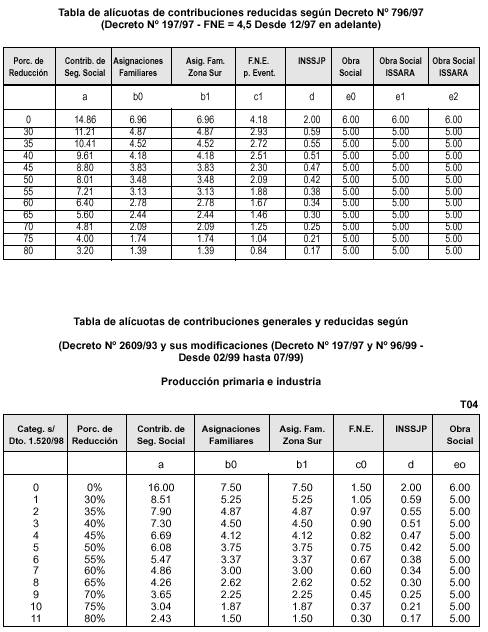

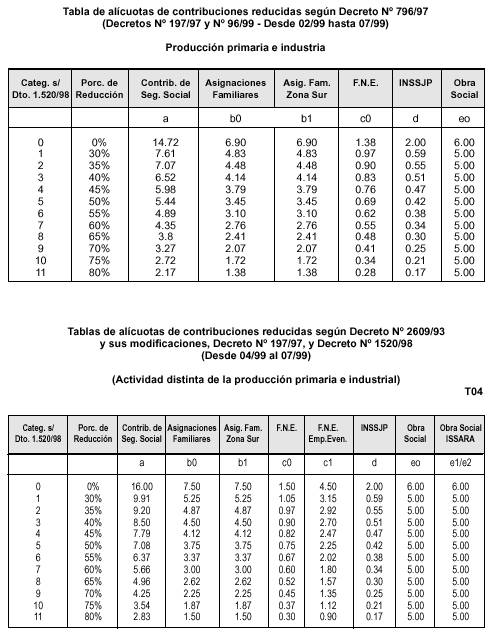

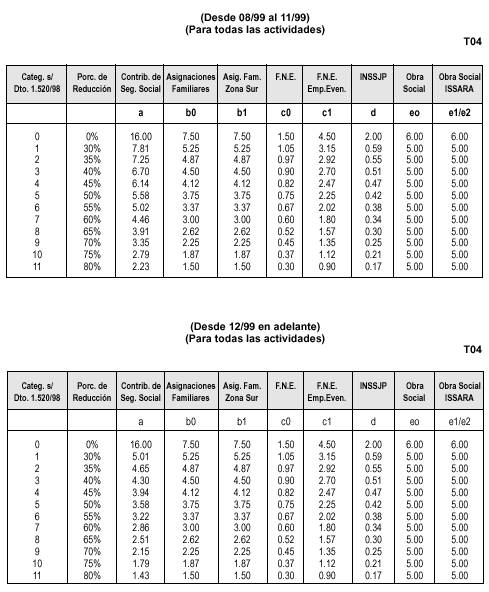

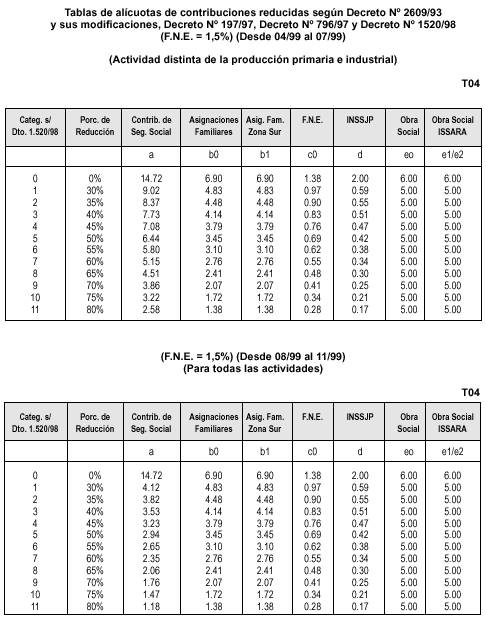

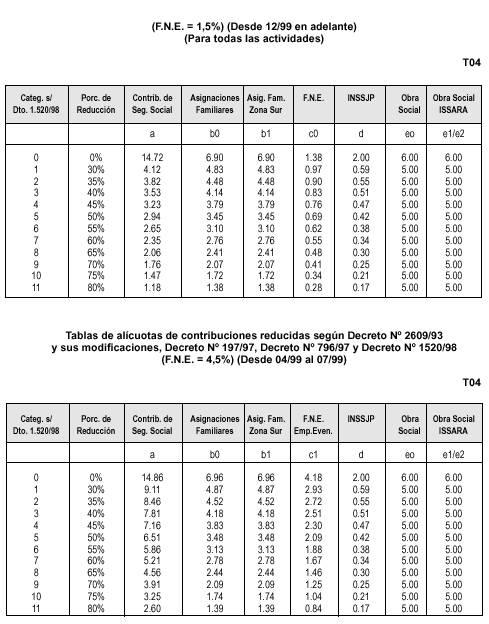

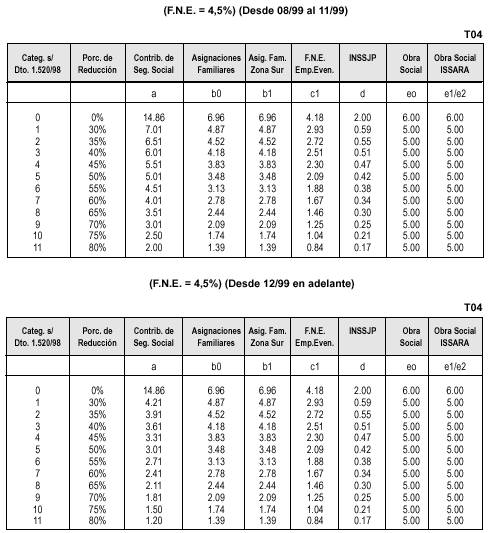

TABLA 04

(Nota Infoleg: Por art. 1 de la Resolución General N° 751/2000 B.O.5/1/2000 AFIP se dejó sin efecto el tramo de las tablas de alícuotas de contribuciones reducidas fijadas para el período diciembre de 1999 y siguientes, en la tabla T04 contenida en el Anexo IV. La citada resolución fue posteriormente dejada sin efecto junto con la Resolución Gral. N° 774, por el art. 6 la Resolución General N° 870/2000 AFIP B.O. 11/7/2000, excepto respecto de los responsables que generen las declaraciones juradas mediante el programa aplicativo "SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES - Versión 12", quienes deberán considerar lo establecido en las precitadas Resoluciones Generales)

TABLA DE CODIGOS DE OBRAS SOCIALES T05

(Tabla de Códigos de Obras Sociales sustituida por art. 2° de la Resolución General N° 3637/2014 de la Administración Federal de Ingresos Públicos B.O. 13/6/2014. Vigencia: a partir de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de declaraciones juradas (F.931) correspondientes al mes devengado mayo de 2014 y siguientes)

| 128201 | OS DEL SINDICATO UNICO DE RECOLECTORES DE RESIDUOS |

|

Tabla de Códigos de Aseguradoras de Riesgo de Trabajo |

T06 |

(Tabla Incorporada por Art. 2° Resolución General N° 943/2000 AFIP, B.O. 18/12/2000).

— Anexo IV, Tabla de Códigos de Actividad sustituida por art. 4° de la Resolución General N° 3254/2012 de la Administración Federal de Ingresos Públicos B.O. 18/1/2012. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de las declaraciones juradas (F. 931) correspondientes al mes devengado enero de 2012 y los siguientes, así como para las de períodos anteriores —originales o rectificativas— que se presenten a partir de la vigencia de la norma de referencia;

— Anexo IV, T 03 "Tabla de Códigos de Actividad" sustituida por art. 2° de la Resolución General N° 3224/2011 de la AFIP B.O. 30/11/2011. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de declaraciones juradas (F.931) correspondientes al mes devengado noviembre de 2011 y los siguientes;

— Anexo IV, Tabla T03 "Códigos de Actividad" sustituida por art. 2° inc. a) de la Resolución General N° 2868/2010 de la AFIP, B.O. 15/7/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de las declaraciones juradas (F. 931) correspondientes al mes devengado julio de 2010 y siguientes;

— Anexo IV, Tabla "Códigos de Situación de Revista" sustituida por art. 2° inc. c) de la Resolución General N° 2868/2010 de la AFIP, B.O. 15/7/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de las declaraciones juradas (F. 931) correspondientes al mes devengado julio de 2010 y siguientes;

— Anexo IV, Tabla Códigos de Modalidades de Contratación sustituida por art. 2° inc. b) de la Resolución General N° 2868/2010 de la AFIP, B.O. 15/7/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive, y serán de aplicación para la generación de las declaraciones juradas (F. 931) correspondientes al mes devengado julio de 2010 y siguientes;

— Anexo IV, Tabla T03 "Códigos de Modalidades de Contratación" sustituida por art. 7º inc. b) de la Resolución General Nº 2759/2010 de la AFIP, B.O 25/01/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

— Anexo IV, Tabla T03 "Códigos de Actividad" sustituida por art. 7º inc. a) de la Resolución General Nº 2759/2010 de la AFIP, B.O 25/01/2010. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

— Anexo IV, Tabla T03 de Códigos de Modalidades de Contratación sustituida por art. 6, de la Resolución General N° 2737/2009 de la AFIP B.O. 23/12/2009. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;

— Anexo IV, Tabla 03 de Códigos de Actividad sustituida por art. 10, inc. a) de la Resolución General N° 2590/2009 de la AFIP B.O. 16/4/2009. Vigencia: a partir del primer día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive;