BANCO CENTRAL DE LA REPUBLICA ARGENTINA

Comunicación "A" 3024 (30/11/99) Ref.: Circular RUNOR 1 366. Cuentas corrientes de las entidades financieras en el Banco Central de la República Argentina. Texto ordenado.

A LAS ENTIDADES FINANCIERAS:

Nos dirigimos a Uds. para comunicarles que se ha procedido a actualizar las normas dictadas por esta Institución aplicables sobre las cuentas corrientes de las entidades financieras en el Banco Central de la República Argentina.

Sobre el particular, les hacemos llegar en Anexo el texto ordenado a la fecha de las citadas normas.

ANEXO:

— Indice —

Sección 1. Características.

1.1. Entidades obligadas.

1.2. Moneda de registración.

1.3. Operaciones permitidas.

1.4. Libramiento de cheques.

Sección 2. Apertura.

2.1. Solicitud.

2.2. Número de las cuentas y claves de uso.

Sección 3. Provisión y uso de los fondos.

3.1. Créditos.

3.2. Débitos.

3.3. Mantenimiento de saldo acreedor.

Sección 4. Conciliación de saldos.

4.1. Resúmenes de cuentas corrientes.

4.2. Plazo para la impugnación de los movimientos y conformidad del saldo.

4.3. Reclamos.

|

B.C.R.A. |

CUENTAS CORRIENTES DE LAS ENTIDADES FINANCIERAS EN EL BANCO CENTRAL DE LA REPUBLICA ARGENTINA |

|

Sección 1. Características |

1.1. Entidades obligadas.

Las entidades financieras están obligadas al mantenimiento de una cuenta corriente abierta en el Banco Central de la República Argentina.

1.2. Moneda de registración.

Dólares estadounidenses, a cuyo efecto todos los movimientos en pesos —cualquiera fuese su origen— se convertirán a dólares a un único valor de US$ 1 (un dólar) por cada peso.

1.3. Operaciones permitidas.

La cuenta corriente se utilizará para cursar los movimientos de fondos derivados de sus relaciones con el Banco Central de la República Argentina y de operaciones con las demás entidades financieras.

Los organismos oficiales nacionales, provinciales, municipales y demás instituciones que sean autorizadas, que por la naturaleza de su gestión les resulte necesario llevar a cabo movimientos de fondos en alguna entidad financiera, pueden utilizar la cuenta que ésta tenga abierta en el Banco Central de la República Argentina.

1.4. Libramiento de cheques.

Queda habilitado exclusivamente para transacciones entre entidades financieras.

|

B.C.R.A. |

CUENTAS CORRIENTES DE LAS ENTIDADES FINANCIERAS EN EL BANCO CENTRAL DE LA REPUBLICA ARGENTINA |

|

Sección 2. Apertura |

2.1. Solicitud.

Las entidades deben formular una solicitud de apertura mediante nota suscripta por la autoridad superior —dirigida a la Gerencia de Cuentas Corrientes y Compensación de Valores del Banco Central de la República Argentina—, con la cual se debe acompañar la nómina de hasta seis funcionarios autorizados para ordenar movimientos en la cuenta, indicando cargo, documento de identidad y firma. En casos fundados se admitirán firmas autorizadas adicionales a dicho número. La designación de estos funcionarios debe hacerse con intervención del órgano directivo de cada entidad (directorio, consejo de administración, etc.), debiendo volcarse en actas —cuando legalmente corresponda esa constancia— tal autorización, así como los datos mencionados.

Cualquier modificación posterior de las firmas autorizadas se comunicará de inmediato al área precitada en las condiciones expuestas.

2.2. Número de las cuentas y claves de uso.

En cada oportunidad en que las entidades financieras suscriban cualquier tipo de documentación referida a sus cuentas corrientes en el Banco Central de la República Argentina, deben consignar número, denominación y —en caso de que la operación se curse a través de sistemas electrónicos o vía telefónica— la respectiva clave de identificación.

La errónea consignación del número de su cuenta corriente hará responsable a la entidad financiera de que se trate de los eventuales perjuicios derivados de la incorrecta imputación de los fondos.

El Banco Central de la República Argentina actualizará y divulgará en forma permanente el número de las cuentas corrientes abiertas por las entidades financieras.

|

B.C.R.A. |

CUENTAS CORRIENTES DE LAS ENTIDADES FINANCIERAS EN EL BANCO CENTRAL DE LA REPUBLICA ARGENTINA |

|

Sección 3. Provisión y uso de los fondos |

3.1. Créditos.

La provisión de fondos puede originarse en los siguientes conceptos:

3.1.1. Depósito de billetes y monedas.

3.1.2. Créditos por saldos favorables en las cámaras electrónicas de compensación y cámaras del interior del país.

3.1.3. Depósitos de cheques de otras entidades financieras contra la cuenta corriente que a su vez tengan abierta en el Banco Central de la República Argentina.

3.1.4. Depósitos de cheques librados por los titulares contra sus cuentas en otras entidades financieras siempre que sean canjeables en las cámaras electrónicas de compensación.

3.1.5. Depósitos de cheques de otras entidades financieras girados contra bancos comerciales a favor de los titulares de las cuentas, siempre que sean compensables en las cámaras electrónicas de compensación.

3.1.6. Transferencias a favor del titular cursadas por otras entidades financieras a través del Medio Electrónico de Pagos (MEP) o de otros medios alternativos expresamente autorizados por el Banco Central de la República Argentina.

3.1.7. Transferencias a favor del titular, en concepto de liquidación de garantías, cursadas por:

3.1.7.1. Las cámaras electrónicas de compensación a través del Medio Electrónico de Pagos (MEP) o de otros medios alternativos.

3.1.7.2. El Banco Central de la República Argentina en concepto de cancelación de saldos por operaciones entre entidades asociadas a redes de cajeros automáticos y/o sistemas de tarjetas de compra y de crédito.

3.1.8. Depósitos en efectivo de las entidades del interior del país cursados a través de

los Tesoros Regionales.

3.1.9. Comisiones correspondientes a la prestación, por parte de bancos comerciales, del servicio de pagos previsionales.

3.1.10. Movimientos efectuados por el Banco Central de la República Argentina.

Se incluyen, entre otros, los originados en:

3.1.10.1. Operaciones de comercio exterior y de mercado abierto.

3.1.10.2. Cancelación de saldos por operaciones entre entidades asociadas a redes de cajeros automáticos y/o sistemas de tarjetas de compra y de crédito.

3.1.10.3. Servicios prestados a organismos públicos (AFIP, Gobierno Autónomo de la Ciudad de Buenos Aires, etc.).

3.1.10.4. Disposiciones judiciales.

3.2. Débitos.

El débito a las cuentas corrientes se efectivizará por:

3.2.1. Libramiento de cheques que pueden hacerse efectivos directamente en el Banco Central de la República Argentina.

3.2.2. Saldos desfavorables en las cámaras electrónicas de compensación y cámaras del interior del país.

3.2.3. Transferencias de fondos hacia otras entidades financieras o hacia cuentas radicadas en Nueva York —propias o de otras entidades locales—, ordenadas a través del Medio Electrónico de Pagos (MEP) o de otros medios alternativos expresamente autorizados por el Banco Central de la República Argentina, debiendo dejar constancia en todos los casos del tipo de operación que motiva dicha orden.

3.2.4. Movimientos efectuados por el Banco Central de la República Argentina.

Se incluyen, entre otros, los originados en:

3.2.4.1. Operaciones de comercio exterior y de mercado abierto.

3.2.4.2. Cancelación de saldos por operaciones entre entidades asociadas a redes de cajeros automáticos y/o sistemas de tarjetas de compra y de crédito.

3.2.4.3. Servicios prestados a organismos públicos (ANSeS, AFIP, Gobierno Autónomo de la Ciudad de Buenos Aires, etc.).

3.2.4.4. Disposiciones judiciales.

3.2.4.5. Multas recaudadas con destino al Instituto de Servicios Sociales para Jubilados y Pensionados (art. 7° Ley de Cheques).

3.3. Mantenimiento de saldo acreedor.

3.3.1. Las entidades deben tener radicados en todo momento en su cuenta corriente en el Banco Central de la República Argentina, fondos suficientes para atender el normal desenvolvimiento de las operaciones, puesto que no se admite que aquella presente saldo deudor. En consecuencia, se procederá al rechazo de las operaciones ordenadas por las entidades que no tengan cobertura.

3.3.2. Cuando el saldo generado por canje interbancario de valores en las cámaras electrónicas de compensación dé origen a débitos que superen el saldo disponible en

dicha cuenta, la entidad deberá efectuar los aportes que posibiliten su cobertura hasta el horario establecido para la liquidación de operaciones del día. En su defecto, se procederá a la liquidación de las garantías constituidas según el esquema de funcionamiento de las citadas cámaras.

3.3.3. Cuando por el saldo generado por canje interbancario de valores en cámaras del interior del país, por otras operaciones con los titulares o por aplicación de cargos y otros conceptos, el Banco Central de la República Argentina determine importes a debitar superiores al saldo disponible en la cuenta corriente de la entidad, ésta deberá devolver documentos girados por un importe que permita mantener saldo acreedor en dicha cuenta y/o efectuar los aportes que posibiliten su cobertura en el día. En su defecto, se procederá a la reversión de los movimientos de fondos que hayan sido contabilizados de acuerdo con el orden de precedencia que el Banco Central de la República Argentina determine.

3.3.4. En los casos de los puntos 3.3.2. y 3.3.3., la intervención de la entidad en las distintas cámaras se limitará a la presentación de los documentos girados contra las demás entidades miembros, no pudiendo retirar los valores a su cargo. Dicha circunstancia será puesta en conocimiento de las entidades que participen en los respectivos canjes. Además, la Superintendencia de Entidades Financieras y Cambiarias podrá considerar que se encuentra afectada la solvencia o liquidez de la correspondiente entidad, quedando en consecuencia encuadrada en las prescripciones del artículo 34 de la Ley de Entidades Financieras.

3.3.5. Cuando el saldo generado por la cancelación de operaciones entre entidades asociadas a redes de cajeros automáticos y/o sistemas de tarjetas de compra y de crédito sea insuficiente, y la garantía constituida por cada una de las entidades a tal efecto no alcance a cubrir dicho saldo deudor, se procederá a devolver a la red la totalidad de las operaciones presentadas.

|

B.C.R.A. |

CUENTAS CORRIENTES DE LAS ENTIDADES FINANCIERAS EN EL BANCO CENTRAL DE LA REPUBLICA ARGENTINA |

|

Sección 4. Conciliación de saldos. |

4.1. Resúmenes de cuentas corrientes.

Al iniciar las operaciones de cada día, las entidades recibirán del Banco Central de la República Argentina los resúmenes de sus cuentas correspondientes a las operaciones contabilizadas el día anterior. De inmediato procederán a conciliarlos con su contabilidad.

Para el reconocimiento del saldo, son de aplicación las disposiciones del artículo 793 del Código de Comercio, ampliándose el plazo para la contestación escrita a 30 días corridos, improrrogables. El término precedente se computará a partir del decimoquinto día de producida la registración contable en la cuenta corriente.

4.3. Reclamos.

Las observaciones respecto de cualquier resumen de cuenta corriente se formularán mediante nota dirigida a la Gerencia de Cuentas Corrientes y Compensación de Valores, la que deberá presentarse por mesa de entradas dentro de los plazos indicados en el punto precedente, acompañando indefectiblemente fotocopia de la documentación respaldatoria del reclamo (comprobantes, notas, etc.).

Toda otra solicitud u observación que no implique la presentación de documentación respaldatoria, podrá requerirse por otros medios alternativos establecidos por el Banco Central de la República Argentina.

|

B.C.R.A. |

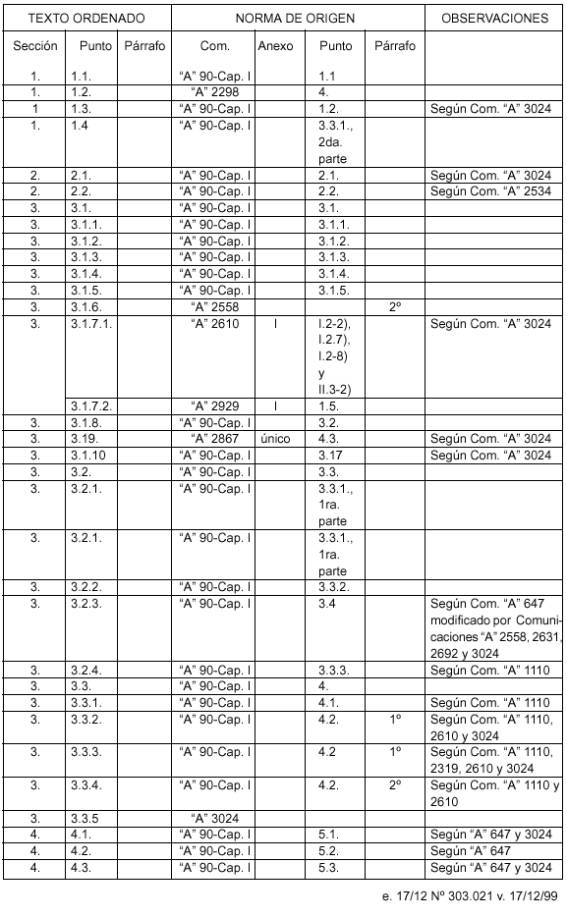

ORIGEN DE LAS DISPOSICIONES INCLUIDAS EN EL TEXTO ORDENADO SOBRE LAS CUENTAS CORRIENTES DE LAS ENTIDADES FINANCIERAS EN EL BANCO CENTRAL DE LA REPUBLICA ARGENTINA |