Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 738/99

Procedimiento. Impuestos Varios. Determinación e ingreso de retenciones y percepciones. Sistema de Control de Retenciones. (SICORE). Procedimientos, plazos y condiciones. Resolución General N° 4.110 (DGI), sus modificatorias y complementarias. Su sustitución.

Bs. As., 7/12/99.

VISTO la Resolución General N° 4.110 (DGI), sus modificatorias y complementarias, y

CONSIDERANDO:

Que, mediante la norma citada en el visto, los responsables que actúan en carácter de agentes de retención y/o percepción respecto de los distintos regímenes dispuestos por este Organismo, deben informar e ingresar los importes retenidos y/o percibidos, mediante el empleo del Sistema Integrado Tributario denominado "DGI - SITRIB-SICORE -VERSION 1.00".

Que, a fin de posibilitar a este Organismo el adecuado procesamiento de la mencionada información, y el control de la imputación de las retenciones y percepciones, corresponde aprobar una nueva aplicación que utilice la plataforma "S.I.Ap. – Sistema Integrado de Aplicaciones".

Que, por otra parte, resulta necesario dotar al sistema de una interfase que permita la generación automática de los certificados, para los sujetos pasibles domiciliados en el país o en el exterior, la consideración de agentes de retención y/o percepción esporádicos o por escasos importes, el ingreso individual de las retenciones y/o percepciones practicadas, cuando el respectivo régimen lo exige, así como la emisión de adecuados archivos de consulta para los responsables.

Que, consecuentemente, debe sustituirse la Resolución General N°4.110 (DGI), sus modificatorias y complementarias, a efectos de establecer la normativa necesaria para habilitar la nueva aplicación.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Programas y Normas de Recaudación, de Programas y Normas de Fiscalización y de Informática Tributaria.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 11 de la Ley N°11.683, texto ordenado en 1998 y sus modificaciones, y el artículo 7°del Decreto N°618, de fecha 10 de julio de 1997.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

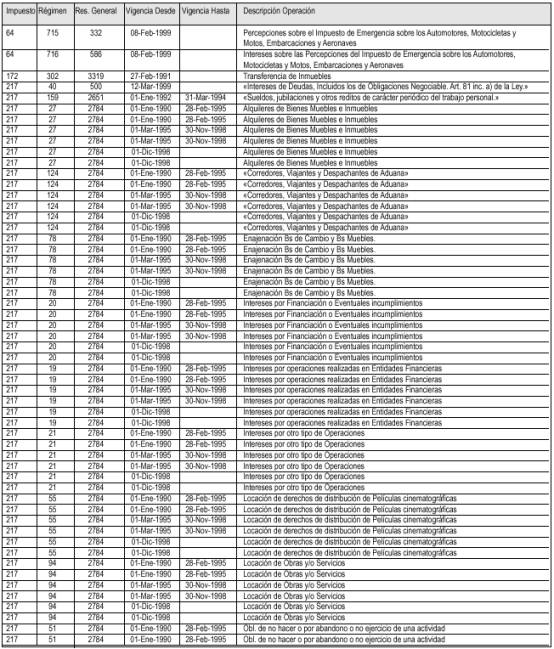

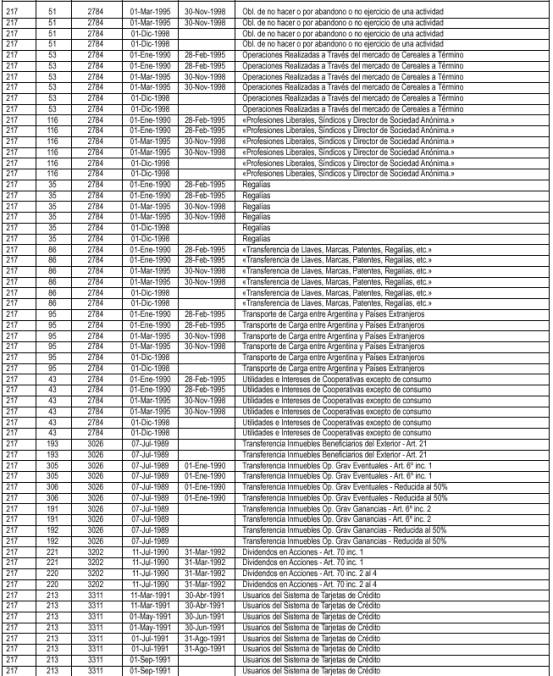

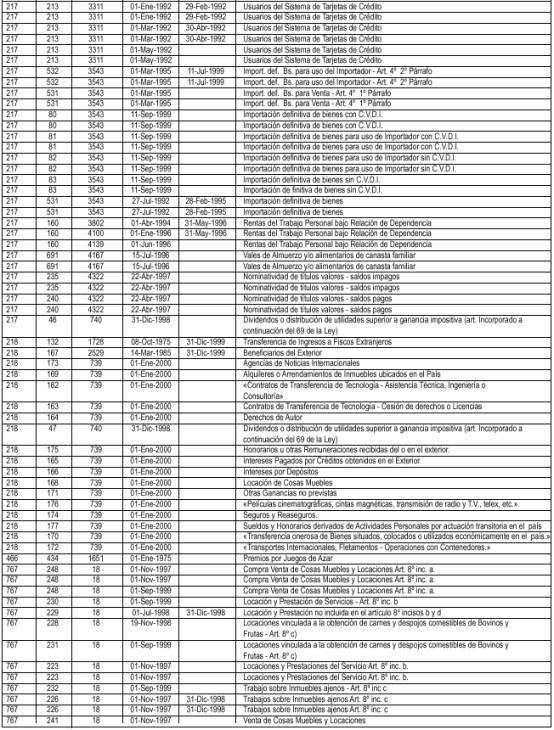

Artículo 1º — Los agentes de retención y/o percepción que deban actuar como tales, conforme a los regímenes que se indican en el Anexo II, deberán informar nominativamente e ingresar las retenciones y/o percepciones que efectúen, de acuerdo con las disposiciones que se establecen en la presente Resolución General.

Asimismo, están comprendidos en las disposiciones del párrafo anterior, la información y el ingreso de los siguientes conceptos, cuando las normas específicas que los regulan así lo establezcan:

a) Ingresos sustitutos de retenciones, en carácter de regímenes excepcionales o especiales de ingreso, a cargo de los sujetos receptores de los importes de las rentas u operaciones, como beneficiarios de los pagos u otro carácter.

b) Ingresos a cargo de los receptores de los importes de las rentas u operaciones, por imposibilidad u omisión de la actuación que corresponde al respectivo agente de retención.

Cuando en la presente Resolución General se mencionen retenciones, deberá entenderse tal expresión comprensiva de los conceptos referidos en el párrafo anterior, originando asimismo, las obligaciones que correspondan para los respectivos responsables.

Art. 2º — Los sujetos mencionados en el artículo precedente deberán:

a) Ingresar el importe total de las retenciones practicadas desde el día 1 al 15, ambos inclusive, de cada mes, correspondiente a cada uno de los distintos impuestos, según el detalle del Anexo I, hasta el día del mismo mes que, de acuerdo con la terminación de la Clave Unica de Identificación Tributaria (C.U.I.T.), fije el cronograma de vencimientos que se establezca para cada año calendario (respecto del año 1999 rigen las fechas de vencimiento dispuestas por la Resolución General N°183 y su complementaria y con relación al año 2000, las establecidas por la Resolución General N°720).

b) Informar nominativamente las retenciones y/o percepciones practicadas en el curso de cada mes calendario, e ingresar el saldo resultante de la declaración jurada, hasta el día del mes inmediato siguiente que fije el cronograma referido en el inciso anterior.

Cuando alguna de las fechas de vencimiento establecidas en los incisos precedentes coincida con día feriado o inhábil, la misma, así como las posteriores, se trasladarán correlativamente al o a los días hábiles inmediatos siguientes.

Los ingresos podrán también efectuarse de manera individual -por cada retención y/o percepción-hasta las fechas de vencimiento que correspondan a la fecha en que se practicaron.

Los pagos realizados -en forma individual o global- se considerarán ingresos a cuenta de los importes que se determinen por cada período mensual o, en su caso, por cada período semestral cuando se aplique el procedimiento que establece el Título II.

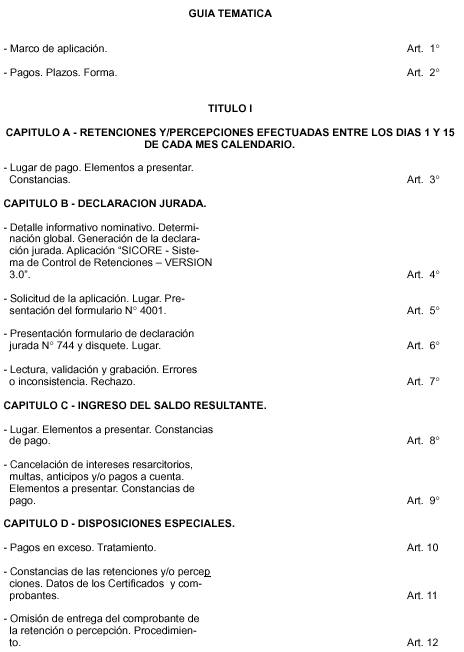

TITULO I

CAPITULO A – RETENCIONES EFECTUADAS ENTRE LOS DIAS 1 Y 15 DE CADA MES CALENDARIO.

Art. 3º — El ingreso de las retenciones dispuesto en el inciso a) del artículo anterior se efectuará en las instituciones bancarias que, en cada caso, se indican:

a) Responsables que se encuentren dentro de la jurisdicción de la Dirección de Grandes Contribuyentes Nacionales: en el Anexo Operativo del Banco de la Nación Argentina, habilitado en la Dirección de Grandes Contribuyentes Nacionales.

b) Responsables comprendidos en el Capítulo II de la Resolución General N°3.423 (DGI) y sus modificaciones: en la institución bancaria habilitada en la respectiva dependencia.

c) Demás responsables: en cualquiera de las instituciones bancarias habilitadas a tal efecto.

A fin de efectuar el pago correspondiente, los responsables que se indican a continuación deberán concurrir con los siguientes elementos:

1. Los citados en los precedentes incisos a) y b): el volante de pago F. 799/S, emitido mediante la aplicación que dispone el artículo 4° de esta Resolución General.

Como constancia de pago, el sistema emitirá un comprobante F. 107, o en su caso, el que imprima conforme a lo dispuesto por la Resolución General N°3.886 (DGI).

2. Los indicados en el inciso c):

2.1. con la constancia de inscripción, la tarjeta identificatoria o cualquier otro documento que, a ese efecto, haya emitido este Organismo, y

2.2. el volante de pago F. 799/S mencionado, que será considerado como formulario de información para el banco correspondiente, no resultando comprobante de pago.

Las entidades bancarias, contra el pago de la obligación, entregarán como constancia un tique que lo acreditará.

Los ingresos deberán efectuarse mediante depósito en efectivo o con cheque de la casa cobradora.

CAPITULO B – DECLARACION JURADA.

Art. 4º — La información nominativa a que se refiere el inciso b) del artículo 2°, y la determinación global respecto de cada uno de los impuestos indicados en la Tabla contenida en el Anexo I, así como la generación de la respectiva declaración jurada mensual -o en su caso, semestral- deberán realizarse mediante sistemas computadorizados, utilizando la aplicación denominada "SICORE - Sistema de Control de Retenciones - VERSION 3.0", cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo III de esta Resolución General.

El funcionamiento de la aplicación que se dispone por la presente requiere tener preinstalado el "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.0", aprobado por la Resolución General N°462.

Art. 5º — La solicitud de la aplicación "SICORE – Sistema de Control de Retenciones – VERSIÓN 3.0" se podrá efectuar a partir del día inmediato siguiente al de la publicación de esta Resolución General en el Boletín Oficial, en la dependencia de este Organismo en la que el responsable se encuentre inscripto, mediante la presentación del formulario N° 4001 y la entrega simultánea de UN (1) disquete de TRES PULGADAS Y MEDIA (3 1/2") HD, sin uso.

Asimismo, dicha aplicación podrá ser transferida de la página "Web" (http:\\www.afip.gov.ar).

Art. 6º — Los sujetos indicados en el artículo 1° deberán presentar:

a) Uno o más disquetes de TRES PULGADAS Y MEDIA (3 1/2") HD -rotulados con indicación de: SICORE, apellido y nombres o denominación, Clave Unica de Identificación Tributaria (C.U.I.T.) y período que se declara (mes y año)-, y

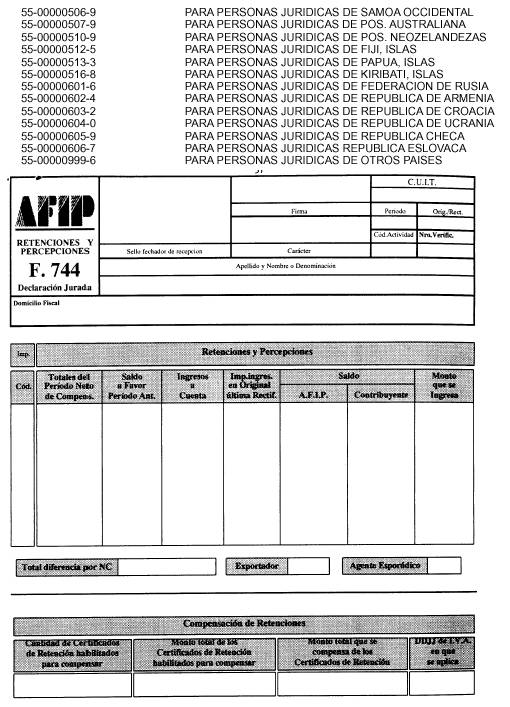

b) el formulario de declaración jurada N° 744, por original.

Ambos elementos son generados por la aplicación provista por este Organismo, y se presentarán aun cuando no se hubieran practicado retenciones y/o percepciones, en tal caso, sin consignar dato alguno.

La presentación deberá efectuarse conforme a lo que seguidamente se indica para cada responsable:

1. Comprendidos en los sistemas diferenciados de control dispuestos por las Resoluciones Generales N° 3.282 (DGI) y N° 3.423 (DGI) -Capítulo II- y sus respectivas modificatorias y complementarias: en el puesto Sistema de Atención Directa (S.A.D.) de la dependencia que efectúa el control de sus obligaciones.

2. No comprendidos en el inciso anterior: en las instituciones bancarias habilitadas por este Organismo, de acuerdo con los sistemas "OSIRIS" u "OSIRIS EN LINEA", o mediante las "TERMINALES DE AUTOSERVICIO", dispuestos por las Resoluciones Generales N° 191, sus modificatorias y complementaria, N° 474 y su modificatoria, y N° 664, respectivamente.

No serán admitidas las presentaciones que se realicen mediante envío postal.

Art. 7º — En el momento de la presentación se procederá a la lectura, validación y grabación de la información contenida en el o los archivos magnéticos, y se verificará si ella responde a los datos contenidos en el formulario de declaración jurada N° 744.

De comprobarse errores, inconsistencias, utilización de un programa diferente del provisto o presencia de archivos defectuosos, la presentación será rechazada, generándose una constancia de tal situación, y en consecuencia no se habilitará, de corresponder, el respectivo pago.

De resultar aceptada la información, se entregará un "acuse de recibo" o "tique acuse de recibo", según la forma de presentación, que habilitará al responsable para efectuar el pago de la obligación.

CAPITULO C – INGRESO DEL SALDO RESULTANTE.

Art. 8º — El ingreso del saldo resultante de la declaración jurada se efectuará en las instituciones bancarias que, en cada caso, se indican:

a) Responsables que se encuentren dentro de la jurisdicción de la Dirección de Grandes Contribuyentes Nacionales: en el Anexo Operativo del Banco de la Nación Argentina, habilitado en la Dirección de Grandes Contribuyentes Nacionales.

b) Responsables comprendidos en el Capítulo II de la Resolución General N° 3.423 (DGI) y sus modificaciones: en la institución bancaria habilitada en la respectiva dependencia.

c) Demás responsables: en las entidades bancarias habilitadas por este Organismo, en la forma dispuesta por las Resoluciones Generales N° 191, sus modificatorias y complementaria, N° 474 y su modificatoria, y N° 664, que establecen, respectivamente, la utilización de los sistemas "OSIRIS" y "OSIRIS EN LINEA", y las "TERMINALES DE AUTOSERVICIO".

A fin de efectuar el pago correspondiente, los agentes de retención y/o percepción que se indican a continuación deberán presentar los elementos que, para cada caso, seguidamente se establecen:

1. Los señalados en los precedentes incisos a) y b): "acuse de recibo" emitido por el puesto Sistema de Atención Directa (S.A.D.).

Como constancia de pago, el sistema emitirá un comprobante F. 107, o en su caso, el que imprima conforme a lo dispuesto por la Resolución General N° 3.886 (DGI).

2. Los mencionados en el inciso c):

2.1. con la constancia de inscripción, la tarjeta identificatoria o cualquier otro documento que, a ese efecto, haya emitido este Organismo, y

2.2. el "acuse de recibo" o "tique acuse de recibo", de la declaración jurada, según la forma de presentación.

Las entidades bancarias, contra el pago de la obligación, entregarán como constancia un tique que lo acreditará.

Los ingresos deberán efectuarse mediante depósito en efectivo o con cheque de la casa cobradora.

Art. 9º — La cancelación de intereses resarcitorios, multas, anticipos y/o pagos a cuenta de la obligación fiscal del período, deberá efectuarse según se indica en cada caso:

a) Los responsables alcanzados por las disposiciones de las Resoluciones Generales N° 3.282 (DGI) y N° 3.423 (DGI) -Capítulo II- y sus respectivas modificatorias y complementarias: en la institución bancaria de la respectiva dependencia, mediante el volante de pago F. 105; la única constancia del pago realizado será el comprobante F. 107, emitido por el sistema, o, en su caso, el dispuesto por la Resolución General N° 3.886 (DGI).

b) Demás responsables: en los bancos habilitados, mediante el formulario 799/A o 799/C cubierto en todas sus partes -por original-, que será considerado como formulario de información, no resultando comprobante de pago. Las entidades bancarias entregarán un tique emitido por el sistema, que acreditará la cancelación respectiva.

CAPITULO D – DISPOSICIONES ESPECIALES.

Art. 10. — Los agentes de retención y/o percepción se acreditarán los importes correspondientes a los pagos que hubieran efectuado en concepto de devoluciones por retenciones y/o percepciones en exceso, los que les serán compensados por el sistema con otras obligaciones del mismo impuesto.

Art. 11. — En oportunidad de practicarse las retenciones y/o percepciones, conforme a las disposiciones de las respectivas normas que las imponen, los responsables deberán entregar a los sujetos pasibles:

a) Por las retenciones: un "Certificado de Retención", con los datos que, según se trate de sujetos pasibles de retención domiciliados en el país o en el exterior, están contenidos en los modelos de certificados de los Anexos IV y V, respectivamente, de esta Resolución General.

El "Certificado de Retención" será emitido mediante la aplicación, con la prenumeración correspondiente a cada retención practicada, luego de consignar la información respectiva en el sistema.

b) Por las percepciones: un comprobante que contendrá los siguientes datos:

1. Apellido y nombres o denominación, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del agente de percepción.

2. Apellido y nombres o denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.), Código Unico de Identificación Laboral (C.U.I.L.) o, en su caso, Clave de Identificación (C.D.I.) del sujeto pasible de la percepción.

3. Concepto por el cual se practicó la percepción e importe de la operación que la origina.

4. Importe de la percepción y fecha en la que se ha practicado.

5. Apellido y nombres y carácter que reviste la persona habilitada para suscribir el comprobante.

Respecto de aquellos responsables sujetos a retenciones y/o percepciones que no posean Clave Unica de Identificación Tributaria (C.U.I.T.), Código Unico de Identificación Laboral (C.U.I.L.) o, en su caso, Clave de Identificación (C.D.I.) deberán consignar como Clave Unica de Identificación Tributaria (C.U.I.T.): 27-00000000-6.

Art. 12. — En los casos en que el sujeto pasible de la retención y/o percepción no reciba el comprobante correspondiente, previsto en el artículo anterior, deberá informar tal hecho a este Organismo dentro de los CINCO (5) días hábiles administrativos, contados a partir de producida dicha circunstancia, mediante la presentación de una nota ante la dependencia que por jurisdicción corresponda a su domicilio o, en su caso, ante la Dirección de Grandes Contribuyentes Nacionales, consignando en ella:

a) Apellido y nombres o denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.), Código Unico de Identificación Laboral (C.U.I.L.) o, en su caso, Clave de Identificación (C.D.I.), del sujeto pasible de la retención o percepción.

b) Apellido y nombres o denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.), del agente de retención y/o percepción.

c) Concepto por el cual se practicó la retención o percepción, e importe del pago u operación que la originó.

d) Importe de la retención o percepción, y fecha en la que se ha practicado.

Art. 13. — Los exportadores que efectúen la compensación prevista en la Resolución General N° 616 y sus modificaciones deberán informar, utilizando la aplicación, los importes de las retenciones y/ o percepciones compensadas.

TITULO II

DETERMINACION SEMESTRAL

Art. 14. — Los sujetos comprendidos en el artículo 1° que en un período mensual no hayan practicado retenciones y/o percepciones, o las hayan practicado por un importe total determinado inferior o igual a DOS MIL PESOS ($ 2.000.-), podrán optar por presentar una declaración jurada determinativa e informativa de las retenciones y/o percepciones de ese período y los siguientes dentro de cada semestre calendario –enero a junio y julio a diciembre, de cada año- abarcando la información de todos los meses comprendidos, a cuyo efecto deberán tener en cuenta las instrucciones contenidas en el Anexo III.

La opción a que se refiere el párrafo anterior será procedente siempre que no se supere el mencionado parámetro, y se ajustará al procedimiento, los plazos y las demás condiciones que se establecen en el presente Título.

Quedan excluidos de la opción referida en el presente artículo, por la totalidad de los regímenes en los que se encuentran comprendidos, los sujetos que deben actuar como agentes de percepción del Impuesto de Emergencia sobre los Automotores, Motocicletas, Motos, Embarcaciones y Aeronaves (Fondo Nacional de Incentivo Docente - Ley N° 25.053).

Art. 15. — Los responsables que ejerzan la opción en los términos del artículo anterior, deberán:

a) Ingresar el importe total de las retenciones practicadas desde el día 1 hasta el día 15 de cada mes, ambos inclusive, hasta el día de ese mes que se establece en el artículo 2°, con relación a su inciso a).

b) Ingresar el importe de las retenciones practicadas desde el día 16 hasta el último día de cada mes, ambos inclusive, y de las percepciones efectuadas durante el curso de cada uno de los meses, hasta la fecha de vencimiento que, para cada período establece el artículo 2°, con relación a su inciso b).

c) Informar nominativamente y determinar e ingresar el saldo resultante de la declaración jurada determinativa e informativa de las retenciones y/o percepciones practicadas en el curso de cada semestre calendario, hasta la fecha de vencimiento del mes inmediato siguiente al de la finalización de cada uno, que establece el artículo 2°, con relación a su inciso b).

Los ingresos referidos en los incisos a) y b) del párrafo anterior se efectuarán de acuerdo con lo dispuesto en el artículo 3° de esta Resolución General, y serán considerados pagos a cuenta de los importes totales que se determinen, por semestre calendario, conforme a lo que establece el inciso c) del mismo párrafo, respecto de cada uno de los impuestos indicados en la Tabla contenida en el Anexo I.

En la citada presentación se consignará el período comprendido en la información.

Art. 16. — No obstante la obligación dispuesta en el inciso c) del artículo anterior, cuando en el transcurso de alguno de los meses del semestre calendario de que se trate se supere el parámetro dispuesto en el artículo 14, los responsables deberán cumplir con la mencionada obligación hasta el día que dispone el inciso b) del artículo 2°, del mes inmediato siguiente a aquél en que se produzca tal circunstancia.

Por los meses restantes del semestre calendario, y siempre que no se supere el mencionado parámetro, será de aplicación el régimen dispuesto por el artículo 14 de la presente Resolución General.

Art. 17. — Las declaraciones juradas que se presenten con motivo de lo dispuesto en el primer párrafo del artículo anterior, deberán consignar las retenciones y/o percepciones practicadas desde el primer día del mes siguiente al del último período informado, hasta el último día del mes en el que se produzca la superación del parámetro que trata dicho párrafo.

En caso de no haberse practicado retenciones y/o percepciones en el período semestral que se informa, se presentarán el disquete y el F. N° 744, generados por el sistema, sin consignar dato alguno.

En las citadas presentaciones se consignará como período comprendido, el que abarca hasta el último mes a informar.

Art. 18. — Las retenciones y/o percepciones efectuadas en el semestre o, en su caso, en el lapso que se trate, se deberán consignar por mes calendario en la declaración jurada correspondiente.

TITULO III

DISPOSICIONES GENERALES

Art. 19. — Apruébanse la aplicación denominada "SICORE –Sistema de Control de Retenciones – VERSION 3.00", el volante de pago F. 799/S, el formulario de declaración jurada N° 744 y los Anexos I a VI, que forman parte de esta Resolución General.

Art. 20. — Las disposiciones de esta Resolución General serán de aplicación con relación a las retenciones y percepciones que se efectúen a partir del 1° de enero de 2000, inclusive.

Asimismo, regirán para las presentaciones de declaraciones juradas y pagos que correspondan a períodos anteriores, que se efectúen a partir del 1° de enero de 2000, inclusive, excepto para las declaraciones juradas referidas en el artículo 23.

No obstante lo dispuesto en el párrafo anterior, la declaración jurada correspondiente al mes de diciembre de 1999 que se presente en el mes de enero de 2000, inclusive, deberá ser generada con el programa aplicativo "DGI - SITRIB-SICORE -VERSION 1.00", teniéndose en cuenta las normas de la Resolución General N° 4.110 (DGI), sus modificatorias y complementarias.

Art. 21. —- El "Certificado de Retención" dispuesto en el artículo 11, inciso a), de esta Resolución General, por aquellas retenciones efectuadas hasta el 31 de marzo de 2000, inclusive, podrá ser generado con la aplicación que se aprueba por medio de la presente, o emitido por el agente manualmente o con los sistemas informáticos que se utilicen a ese efecto.

A partir del 1 de abril de 2000, inclusive, los contribuyentes y responsables que se encuentren incorporados en los sistemas diferenciados de control dispuestos por las Resoluciones Generales N° 3.282 (DGI) y N° 3.423 (DGI) -Capítulo II-, y sus respectivas modificatorias y complementarias, que posean sistemas informáticos que les impidan cumplir con la obligación dispuesta en el inciso a) del artículo 11, podrán utilizar el "Certificado de Retención" que emitan tales sistemas, siempre que contenga la información requerida en el Anexo IV, y su número coincida con el que genera la aplicación en el proceso de registro de las retenciones. En tal caso, los responsables deberán presentar nota –por duplicado- ante la dependencia de este Organismo en la que se encuentren inscriptos, manifestando las causas que motivan tal impedimento y adjuntando el modelo de comprobante propuesto.

No es aplicable la opción del párrafo anterior cuando se trate de emisión de certificados por retenciones a beneficiarios del exterior, en cuyo caso, deberán emitirse con la aplicación que se aprueba por esta Resolución General.

Art. 22. — Déjanse sin efecto con relación a las retenciones y percepciones que se practiquen a partir del 1° de enero de 2000, inclusive, la Resolución General N° 4.110 (DGI) y sus modificaciones, los artículos 1° y 2° de la Resolución General N° 4.297 (DGI), los artículos 7° y 8° de la Resolución General N° 4.322 (DGI) y la Resolución General N° 430.

Toda cita efectuada en normas vigentes respecto de la Resolución General N° 4.110 (DGI), sus modificatorias y complementarias, a partir de la fecha indicada en el párrafo anterior, se entenderá referida a la presente Resolución General, para lo cual, cuando corresponda, deberán considerarse las adecuaciones normativas que resulten de aplicación en cada caso.

Art. 23. — Cuando se efectúen rectificaciones de declaraciones juradas que hayan sido confeccionadas con el programa aplicativo "DGI - SITRIB-SICORE -VERSION 1.00", deberá utilizarse el mismo programa, cualquiera sea la fecha en que se efectúen las citadas rectificaciones. En tales casos, serán aplicables las normas de la Resolución General N° 4.110 (DGI), sus modificatorias y complementarias.

Art. 24. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Carlos Silvani.

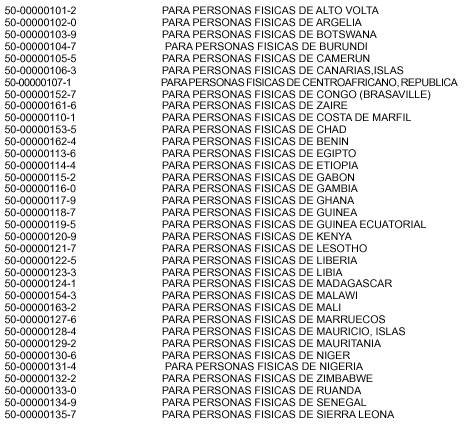

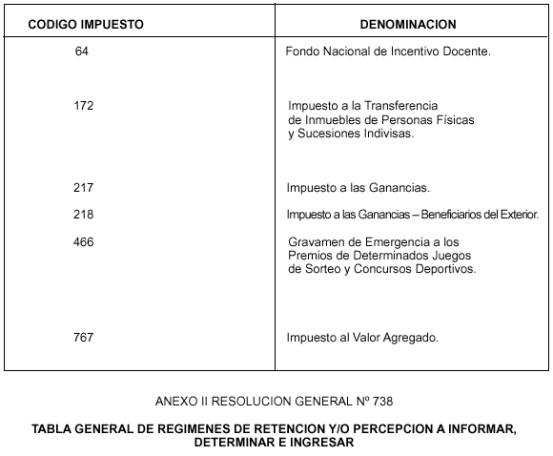

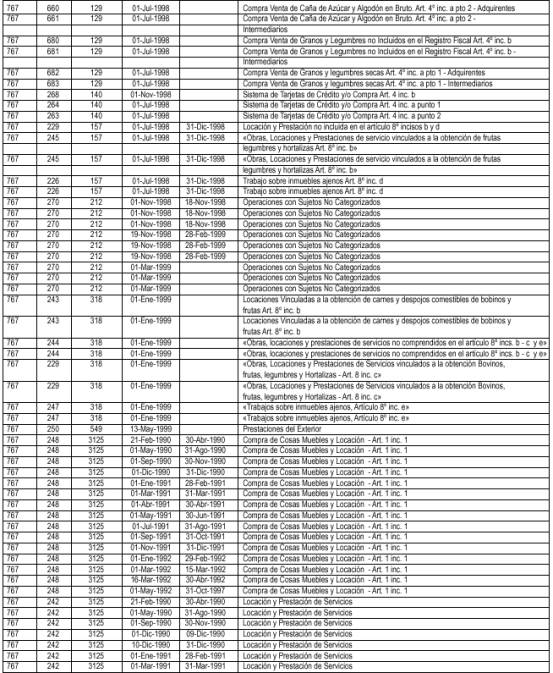

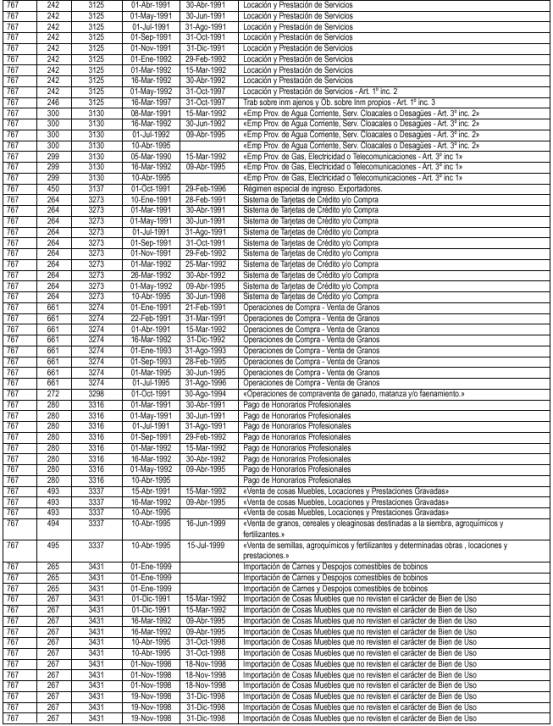

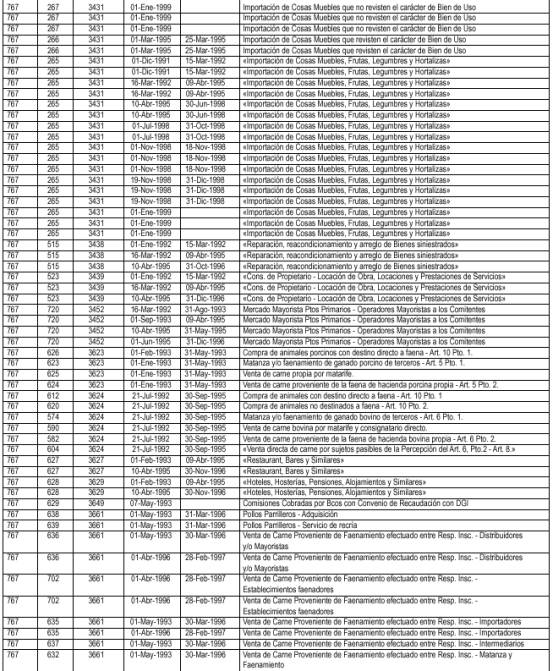

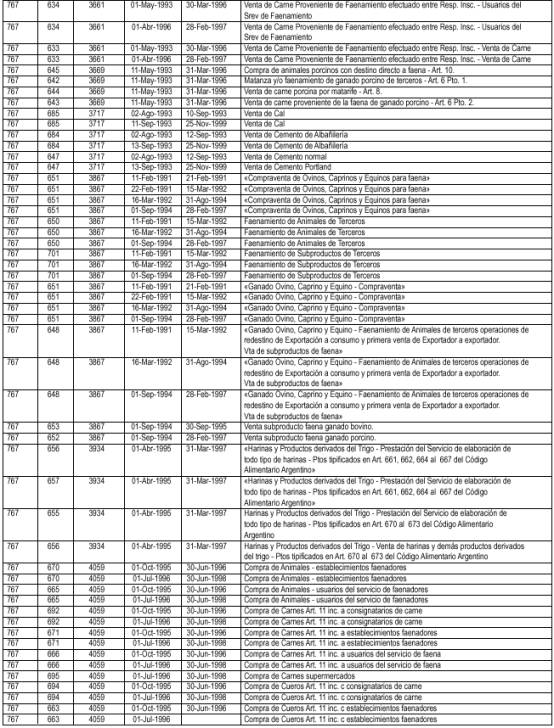

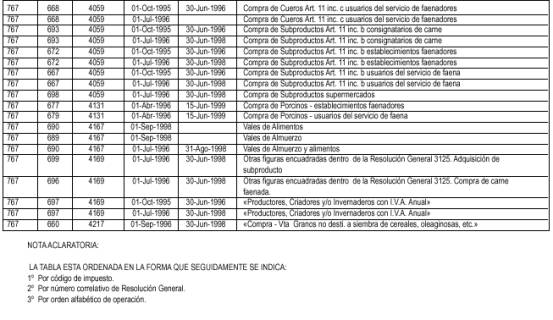

ANEXO I RESOLUCION GENERAL N° 738

SISTEMA DE CONTROL DE RETENCIONES Y/O PERCEPCIONES

TABLA DE IMPUESTOS - CODIGOS

ANEXO III - RESOLUCION GENERAL N° 738

S.I.Ap. – Sistema Integrado de Aplicaciones

SICORE - SISTEMA DE CONTROL DE RETENCIONES - Versión 3.0

Esta aplicación deberá ser utilizada por los agentes de retención y/o percepción -y por aquéllos a cuyo cargo se encuentren ingresos excepcionales o especiales, cuando las normas expresamente los dispongan-, a efectos de confeccionar la declaración jurada informativa y determinativa mensual o, en su caso, semestral, así como para generar volantes de pago y certificados, según se indica en estas instrucciones.

Los datos identificatorios de cada responsable deben encontrarse cargados en el "S.I.Ap. - Sistema Integrado de Aplicaciones" y, al acceder al programa, se deberá consignar la información nominativa de las retenciones y/o percepciones practicadas.

La veracidad de los datos que se ingresen será responsabilidad del agente de retención y/o percepción.

1. Descripción general del sistema.

La función fundamental del sistema es generar la declaración jurada del agente de retención y/o percepción, los volantes de pago (F. 799/S) para el ingreso de las retenciones y/o percepciones –en forma individual o global, según corresponda-, y los certificados por cada retención realizada, teniéndose en cuenta las normas vigentes.

La aplicación admite la alternativa de generar el archivo en disquete, como en las actuales versiones, para ser presentado ante esta Administración Federal, o en una carpeta para ser transferido electrónicamente, de acuerdo con lo establecido en la Resolución General N° 474 y su modificatoria.

2. Requerimientos de "hardware" y "software".

2.1. PC 486 DX2 o superior.

2.2. Memoria RAM mínima: 16 Mb.

2.3. Memoria RAM recomendable: 32 Mb.

2.4. Disco rígido con un mínimo de 5 Mb. Disponibles.

2.5. Disquetera 3 1/2 HD (1.44 Mbytes)

2.6. "Windows 95" o superior o NT.

2.7. Instalación previa del "S.I.Ap. - Sistema Integrado de Aplicaciones".

3. Metodología general para la confección de la declaración jurada.

Al ingresar en la aplicación, a fin de generar la declaración jurada, se deberán cubrir los conceptos correspondientes que prevé el sistema, considerando las instrucciones contenidas en la ayuda de la aplicación.

NOTA: En los casos referidos en los incisos a) y b) del artículo 1° de esta Resolución General, el sujeto pasible de retención deberá generar la declaración jurada mediante el "S.I.Ap. - Sistema Integrado de Aplicaciones", consignando sus propios datos identificatorios, asumiendo el carácter de agente de retención, e ingresar el importe resultante.

Aclaraciones:

I. Datos del agente de retención y/o percepción:

a) Carácter: agente de retención y/o percepción, agente esporádico y/o exportador, según corresponda.

Se deberá entender como "agente esporádico" a aquel que realice las operaciones en forma no habitual, de modo que el importe global de las retenciones y/o percepciones no supere el tope establecido por el artículo 14, pudiendo ejercer la opción prevista en el Título II (presentación de declaración jurada semestral).

A efectos de ejercer la opción, se deberá consignar la marca en el concepto "agente esporádico" en la declaración jurada correspondiente al período en el que se produzca la situación prevista en el primer párrafo del artículo 14, desde el mes en que comienza el régimen hasta junio o diciembre, según el semestre de que se trate.

NOTA: Cuando en el transcurso de un semestre se supere el parámetro fijado por el artículo 14, se modificará el mes de cierre que refleje tal situación, consignando el que corresponda.

b) Período fiscal.

c) Secuencia (original = (0); rectificativa = (1 a 3)).

II.Retenciones y/o percepciones por impuesto. Regímenes de retención y/o percepción.

El sistema tiene incorporados los impuestos y regímenes de retención y percepción –incluyendo alícuotas, escalas y, en su caso, importes mínimos sujetos a la retención y/o percepción- contenidos en las Tablas de los Anexos I y II, y sus respectivos códigos.

III.Certificado de Retención.

El sistema emitirá, cuando se requiera su generación y según se trate de un sujeto domiciliado en el extranjero o en el país, un "Certificado de Retención" prenumerado, por cada una de las retenciones practicadas, que contendrá los datos identificatorios de la operación realizada, código de control interno para su validación por parte de este Organismo y el período de la declaración jurada en la cual será informada dicha retención.

El certificado podrá ser rectificado cuando se originen retenciones practicadas en exceso o en defecto, o se advierta cualquier otro dato consignado erróneamente, en cuyo caso el agente de retención podrá seleccionarlo y modificar el o los campos necesarios y generar un nuevo certificado con el número de control correspondiente, que será entregado al sujeto retenido, en sustitución del emitido anteriormente.

IV.Volante de pago.

El agente de retención y/o percepción utilizará el volante de pago F. N° 799/S, generado por el sistema, para el ingreso de las retenciones y/o percepciones –individuales o globales- que se practiquen entre el 1 y 15 de cada mes, o las individuales que se efectúen en la segunda quincena del mes.

El agente de retención y/o percepción podrá efectuar los ingresos a cuenta que desee hasta el vencimiento de la declaración jurada o, en su caso, cuando el régimen lo prevea.

V. Declaración Jurada.

En la declaración jurada se incorporará nominativamente cada una de las retenciones y/o percepciones efectuadas respecto de cada régimen, según la Tabla contenida en el Anexo II y el sistema determinará automáticamente el importe global a ingresar, discriminado por impuesto, según la Tabla contenida en el Anexo I.

Cuando el responsable sujeto a retención o percepción no posea Clave Unica de Identificación Tributaria (C.U.I.T.), Código Unico de Identificación Laboral (C.U.I.L.) o, en su caso, Clave de Identificación (C.D.I.), se consignará como Clave Unica de Identificación Tributaria (C.U.I.T.): 27-00000000-6.

Las rectificaciones de retenciones y/o percepciones practicadas darán origen a una declaración jurada rectificativa y a su correspondiente disquete.

VI.Compensación.

Los exportadores que efectúen la compensación que trata en el artículo 13 de esta Resolución General deberán consignar los importes de las retenciones y/o percepciones practicadas que hubieran imputado contra el crédito fiscal pertinente, en "Compensaciones" de la ventana "Resultado", de la aplicación.

VII.Importación y exportación de datos.

El sistema permite la importación y exportación de datos desde la propia aplicación u otros archivos, a fin de que el agente de retención y/o percepción centralice el total de la información proporcionada por las sucursales en la declaración jurada que generará la casa matriz.

NOTA: Se hace notar que se deberán considerar las instrucciones que el sistema brinda en la "Ayuda" de la aplicación, a la que se accede con la tecla de función F1.

ANEXO IV RESOLUCION GENERAL N° 738

MODELO DE CERTIFICADO DE RETENCION

PARA SUJETOS DOMICILIADOS EN EL PAIS

Certificado Nº:

Fecha:

A. — Datos del Agente de Retención

Apellido y nombre o Denominación:

C.U.I.T. Nº:

Domicilio:

B. — Datos del Sujeto Retenido

Apellido y nombre o Denominación:

CUIT/CUIL/CDI:

Domicilio:

C. — Datos de la Retención Practicada

Impuesto:

Régimen:

Comprobante que origina la Retención:

Monto del Comprobante que origina la Retención:

Monto de la Retención:

Firma del Agente de Retención

Aclaración:

Cargo:

ANEXO V RESOLUCION GENERAL N° 738

MODELO DE CERTIFICADO DE RETENCION PARA SUJETOS DOMICILIADOS EN EL EXTERIOR

Certificado Nº:

Fecha:

A. — Datos del Agente de Retención

Apellido y nombre o Denominación:

C.U.I.T. Nº:

Domicilio:

B. — Datos del Ordenante de la Retención

Apellido y nombre o Denominación:

C.U.I.T. Nº:

C. — Datos del Sujeto Retenido

Apellido y nombre o Denominación:

C.U.I.T. Nº:

Documento:

Número:

Domicilio:

País de Origen:

D. — Datos de la Retención Practicada

Impuesto:

Régimen:

Comprobante que origina la Retención:

Monto del Comprobante que origina la Retención:

Monto de la Retención:

Incluye o no Acrecentamiento por Ganancias:

Firma del Agente de Retención

Aclaración:

Cargo:

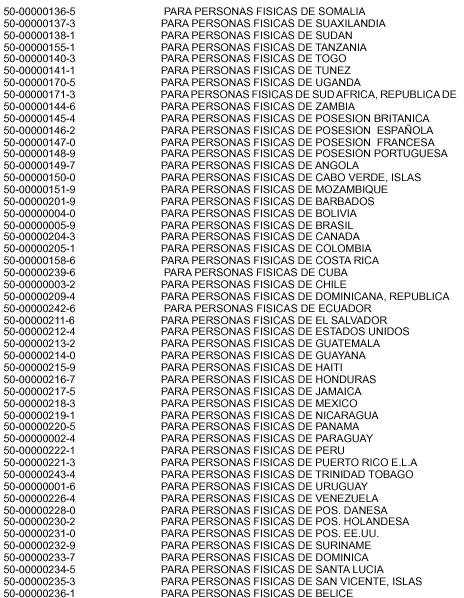

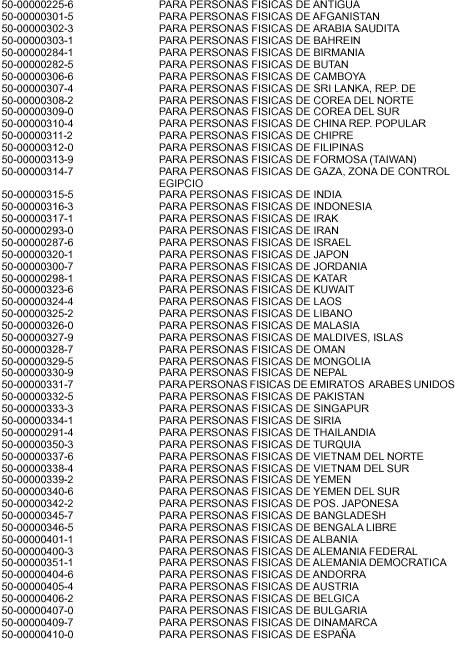

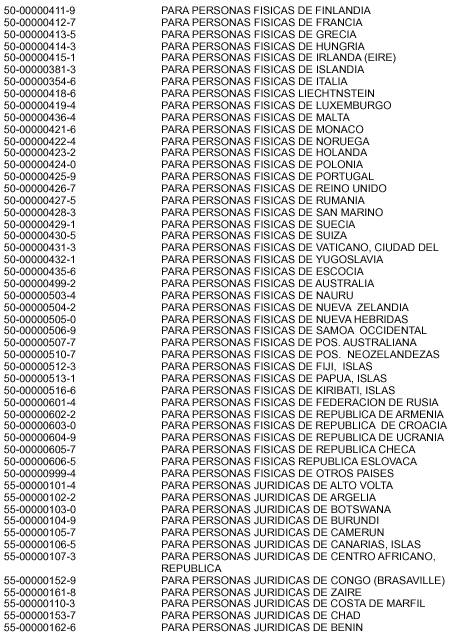

ANEXO VI RESOLUCION GENERAL N° 738

SISTEMA DE CONTROL DE RETENCIONES Y/O PERCEPCIONES

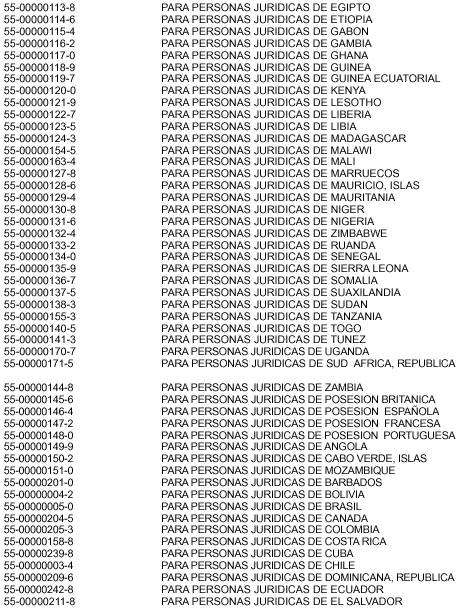

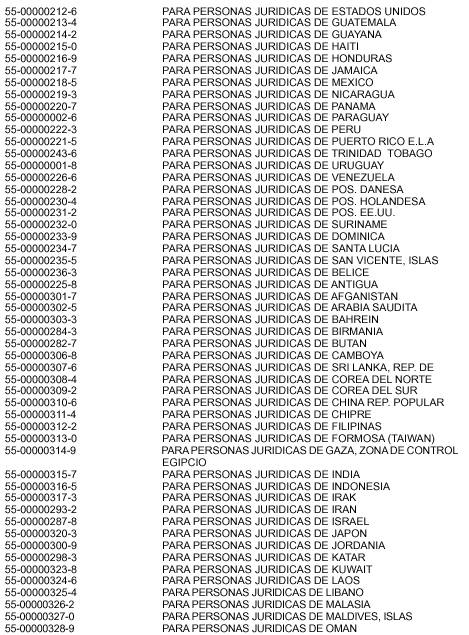

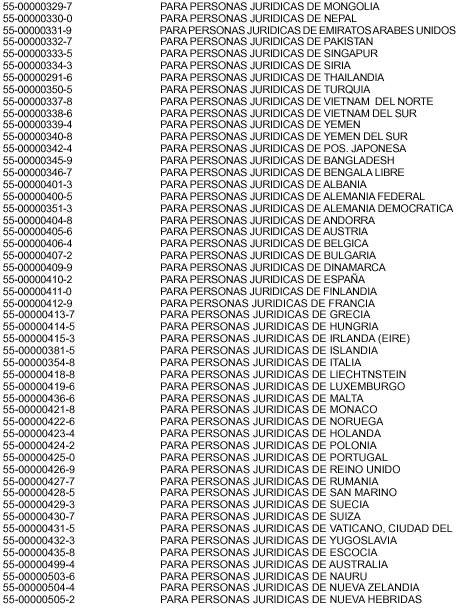

CLAVE DE IDENTIFICACION CORRESPONDIENTE A BENEFICIARIOS DEL EXTERIOR