BANCO CENTRAL DE LA REPUBLICA ARGENTINA

Comunicación "A" 3053 (23/12/99). Ref.: Circular OPASI-2-224. Garantías por intermediación en operaciones entre terceros. Texto ordenado.

A LAS ENTIDADES FINANCIERAS:

Nos dirigimos a Uds. para comunicarles que se ha dispuesto introducir modificaciones a las normas dictadas por esta Institución aplicables sobre la materia de referencia.

En consecuencia, les hacemos llegar en Anexo el texto ordenado a la fecha de las citadas normas.

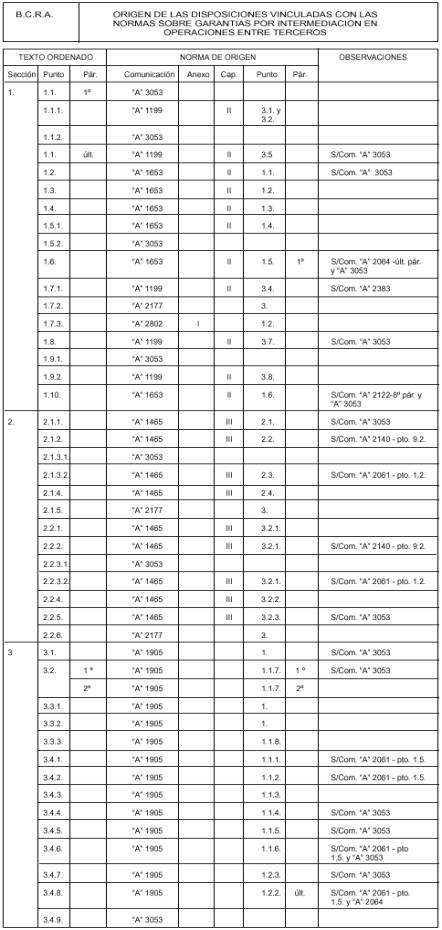

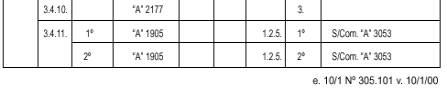

Asimismo, se acompaña un cuadro indicativo del origen de las disposiciones incluidas en dicho ordenamiento.

ANEXO

|

B.C.R.A. |

TEXTO ORDENADO DE LAS NORMAS SOBRE GARANTIAS POR INTERMEDIACION EN OPERACIONES ENTRE TERCEROS |

—Indice—

Sección 1. Aceptaciones.

1. 1. Alcance

1. 2. Entidades intervinientes.

1. 3. Plazo mínimo.

1. 4. Margen de intermediación.

1. 5. Participaciones.

1. 6. Negociación secundaria.

1. 7. Prohibiciones.

1. 8. Registración.

1. 9. Formalidades.

1.10. Publicidad

Sección 2. Operaciones con títulos.

2. 1. Garantías por préstamos.

2. 2. Garantías por pases.

Sección 3. Títulos de deuda emitidos por empresas.

3. 1. Alcance.

3. 2. Otorgamiento de garantías.

3. 3. Características de los títulos.

3. 4. Condiciones de emisión y colocación.

|

B.C.R.A. |

GARANTIAS POR INTERMEDIACION EN OPERACIONES ENTRE TERCEROS |

|

Sección 1. Aceptaciones. |

1.1. Alcance.

Comprende la colocación entre personas del sector no financiero de documentos representativos de deuda (pagarés, letras de cambio, cheques de pago diferido, etc.) que reúnan las siguientes condiciones:

1.1.1. Sean emitidos por:

1.1.1.1. Los propios tomadores de los fondos.

1.1.1.2. Terceros y pertenezcan a la cartera del tomador de los fondos.

1.1.2. Cuenten con la garantía de la entidad financiera interviniente (aval, garantía, aceptación, etc.).

Respecto de los tomadores de los fondos deberán observarse las normas vigentes en materia crediticia y de regulaciones prudenciales que les sean aplicables.

1.2. Entidades intervinientes.

Entidades financieras.

1.3. Plazo mínimo.

30 días desde la colocación hasta el vencimiento del documento.

1.4. Margen de intermediación.

Será libremente convenido entre las partes, tanto en la colocación primaria como en la negociación secundaria.

1.5. Participaciones.

1.5.1. Se admitirá su emisión.

1.5.2. El instrumento representativo contendrá los datos que permitan identificar clara y fehacientemente los documentos sobre los cuales se otorga la participación y las condiciones de su colocación.

1.6. Negociación secundaria.

Entre la colocación primaria y la primera negociación o transferencia y entre cada negociación o transferencia posterior que se realice debe transcurrir un lapso no inferior a 30 días, excepto cuando se trate de operaciones entre entidades.

1.7. Prohibiciones

Las entidades intervinientes no podrán:

1.7.1. Facilitar con su gestión la realización de transacciones financieras entre terceros en las que la captación de recursos que se verifique, proveniente de residentes o no en el país, impliquen que su devolución se encuentre garantizada por otra entidad financiera local o del exterior.

1.7.2. Recibir como contragarantía de las garantías que otorguen, títulos o documentos representativos de deuda subordinada, admitidos para determinar la responsabilidad patrimonial computable, o convertibles en acciones de la entidad.

1.7.3. Pactar la recompra de los documentos aceptados o avalados en cuya colocación o negociación intervino.

1.8. Registración.

Las entidades intervinientes deberán adoptar los recaudos necesarios que permitan la identificación de las operaciones realizadas.

1.9. Formalidades.

1.9.1. Al perfeccionarse cada transacción, la entidad financiera interviniente entregará al inversor el documento objeto de la transacción o el instrumento representativo de la participación que se extienda, en el que insertarán las siguientes leyendas:

1.9.1.1. "Aceptado" o "Avalado", con mención del nombre de la entidad, la fecha y las firmas de dos funcionarios debidamente autorizados a comprometerse por la entidad financiera.

1.9.1.2. "El título objeto de la transacción se encuentra excluido del sistema de seguro de garantía de los depósitos — Ley 24.485. Tampoco participa del privilegio especial, exclusivo y excluyente, ni del privilegio general y absoluto acordados para los depositantes por los incisos d) y e) del artículo 49 de la Ley de Entidades Financieras".

1.9.2. Todos los trámites vinculados a la operación, deberán cumplirse dentro de la sede de la entidad, en las oficinas destinadas a la atención del público.

1.10. Publicidad.

En toda publicidad que se realice respecto de estas operaciones deberá dejarse expresa constancia de que no se tratan de depósitos y que por lo tanto están excluidas del sistema de seguro de garantía de los depósitos, conforme a lo que surge de la Ley 24.485 y del régimen de privilegios para los depósitos a que se refiere el artículo 49 de la Ley de Entidades Financieras.

|

B.C.R.A. |

GARANTIAS POR INTERMEDIACION EN OPERACIONES ENTRE TERCEROS |

|

Sección 2. Operaciones con títulos. |

2.1. Garantías por préstamos.

2.1.1. Entidades intervinientes.

Entidades financieras.

2.1.2. Titulares.

Personas físicas y jurídicas residentes en el país.

2.1.3. Plazo mínimo.

2.1.3.1. Operaciones con títulos valores cuya oferta pública haya sido autorizada por la Comisión Nacional de Valores y tengan cotización normal y habitual en el país o en el exterior de amplia difusión y fácil acceso al conocimiento público.

El que libremente se convenga.

2.1.3.2. Operaciones con títulos valores distintos de los enunciados en el punto 2.1.3.1.

30 días, contados desde la fecha de otorgamiento de la garantía hasta la de vencimiento del préstamo.

2.1.4. Comisión.

La que libremente se convenga.

2.1.5. Prohibición.

Las entidades financieras emisoras de deuda subordinada, admitida para determinar la responsabilidad patrimonial computable, o convertible en acciones de la entidad no podrán recibir títulos o documentos que la representen como contragarantía de los avales que otorguen.

2.2. Garantías por pases.

2.2.1. Entidades intervinientes.

Entidades financieras.

2.2.2. Titulares.

Personas físicas y jurídicas residentes en el país.

2.2.3. Plazo mínimo.

2.2.3.1. Operaciones con títulos valores cuya oferta pública haya sido autorizada por la Comisión Nacional de Valores y tengan cotización normal y habitual en el país o en el exterior de amplia difusión y fácil acceso al conocimiento público.

El que libremente se convenga.

2.2.3.2. Operaciones con títulos valores distintos de los enunciados en el punto 2.2.3.1.

30 días, contados desde la fecha de otorgamiento de la garantía hasta la de vencimiento del pase.

2.2.4. Comisión.

La que libremente se convenga.

2.2.5. Margen de cobertura.

2.2.5.1. A cargo del inversor.

A satisfacción de las entidades.

2.2.5.2. A cargo del tomador de los fondos.

A satisfacción de las entidades.

2.2.6. Prohibición.

Las entidades financieras emisoras de deuda subordinada, admitida para determinar la responsabilidad patrimonial computable, o convertible en acciones de la entidad no podrán recibir títulos o documentos que la representen como contragarantía de los avales que otorguen.

|

B.C.R.A. |

GARANTIAS POR INTERMEDIACION EN OPERACIONES ENTRE TERCEROS |

|

Sección 3. Títulos de deuda emitidos por empresas. |

3.1. Alcance.

Quedan comprendidos las obligaciones negociables y otros títulos valores representativos de deuda, emitidos por sociedades de capital y cooperativas, que cuenten con la garantía de entidades financieras que podrán intervenir en su colocación.

3.2. Otorgamiento de garantías.

Los títulos podrán estar avalados por una o más entidades financieras del país, aun cuando no participen en la colocación, y cubrir el total o una parte de las emisiones, sin perjuicio de otras garantías otorgadas por las sociedades emisoras.

En caso de garantías plurales, cada entidad garante responderá solidariamente por hasta el importe por ella garantizado, independientemente de los alcances de las garantías de las demás entidades.

3.3. Características de los títulos.

3.3.1. Ser emitidos en serie.

3.3.2. Contar con oferta pública.

3.3.3. Poseer acción ejecutiva.

3.4. Condiciones de emisión y colocación.

3.4.1. Plazo mínimo:

30 días contados desde la fecha de la colocación.

3.4.2. Amortización.

3.4.2.1. Títulos de 30 días de plazo.

Pago íntegro al vencimiento.

3.4.2.2. Títulos de plazo superior a 30 días.

Se admitirán amortizaciones parciales a partir de los 30 días de vigencia, contados desde la fecha e colocación.

3.4.3. Monedas.

Nacional o Extranjeras.

3.4.4. Importe mínimo del valor nominal de los títulos.

$ 100.000 o su equivalente en otras monedas.

3.4.5. Interés.

La tasa podrá ser fija o variable, según se establezca en las condiciones de emisión. Cuando la tasa sea variable, deberán especificarse claramente los parámetros que se emplearán para su determinación y periodicidad de cambio.

3.4.6. Pago de intereses.

3.4.6.1. Título de 30 días de plazo.

Pago íntegro al vencimiento.

Podrá pactarse que la liquidación sea efectuada en forma adelantada como descuento del precio de colocación, abonando al vencimiento el valor nominal del título.

3.4.6.2. Títulos de plazo superior a 30 días.

Se admitirá el pago periódico de los intereses devengados, en la medida en que se efectúe en forma vencida con periodicidad no inferior a 30 días.

Podrá pactarse que la liquidación sea efectuada íntegramente en forma adelantada como descuento del precio de colocación, abonando al vencimiento el valor nominal del título, siempre que el plazo del título no supere 180 días.

3.4.7. Participaciones.

Se admitirán por importes mínimos de $ 100.000 o su equivalente en otras monedas.

3.4.8. Negociación secundaria.

Las entidades financieras podrán intermediar o comprar títulos de deuda de empresas emitidos con ajuste a las condiciones establecidas en la presente Sección, siempre que desde la fecha de colocación primaria o última negociación o transferencia, cualquiera sea el motivo que las origine, haya transcurrido un lapso no inferior a 30 días, excepto cuando se trate de operaciones entre entidades.

3.4.9. Requisito formal.

Las entidades intervinientes deberán insertar en toda la documentación pertinente que se entregue al inversor (cartular, certificado de participación o instrumento que represente los derechos correspondientes a títulos escriturales) —en su caso— las siguientes leyendas:

3.4.9.1. "El título objeto de la transacción se encuentra excluido del sistema de seguro de garantía de los depósitos - Ley 24.485. Tampoco participa del privilegio especial, exclusivo y excluyente, ni del privilegio general y absoluto acordados para los depositantes por los incisos d) y e) del artículo 49 de la Ley de Entidades Financieras".

3.4.9.2. "Además, ... (cuenta/no cuenta) con garantía ... (flotante/especial)... (ni/sólo)… se encuentra avalado o garantizado por... (cualquier otro medio) entidad financiera alguna/....(entidad financiera que lo garantice)...".

3.4.10. Prohibición.

Las entidades financieras emisoras de deuda subordinada, admitida para determinar la responsabilidad patrimonial computable, o convertible en acciones de la entidad no podrán recibir títulos o documentos que la representen como contragarantía de las garantías que otorguen.

3.4.11. Publicidad.

En toda publicidad que se realice respecto de estos valores deberá informarse acerca de las condiciones en materia de garantías.

Asimismo, se dejará expresa constancia de que los valores no están amparados por el sistema de seguro de garantía de los depósitos, conforme a lo que surge de la Ley 24.485, ni por el régimen de privilegios de los depósitos a que se refiere el artículo 49 de la Ley de Entidades Financieras.