Administración Federal de Ingresos Públicos

CONVENIOS PARA MEJORAR LA COMPETITIVIDAD Y LA GENERACION

DE EMPLEO

Resolución General 1138

Procedimiento. Decreto Nros. 987/01 y 1.350/01. Convenio para el sector arrocero. Solicitudes de devolución de tributos y exclusión de los regímenes de retención y/o percepción. Requisitos, formalidades y condiciones.

Bs. As., 8/11/2001

VISTO el Decreto Nº 730, de fecha 1 de junio de 2001 y sus complementarios, el Decreto Nº 987 de fecha 6 de agosto de 2001 y el Decreto Nº 1.350 de fecha 26 de octubre de 2001, y

CONSIDERANDO:

Que el Decreto Nº 987/01 estableció beneficios tributarios para los sectores del complejo arrocero, complementando las disposiciones del Decreto Nº 730/01 y sus complementarios.

Que este último decreto prevé los beneficios tributarios a que se harán acreedores los sujetos comprendidos en los CONVENIOS PARA MEJORAR LA COMPETITIVIDAD Y LA GENERACION DE EMPLEO, a condición de que se encuentren incluidos en las nóminas que a tal efecto elabore esta Administración Federal.

Que por otra parte, el Decreto Nº 1.350/01 facultó a este Organismo para establecer un régimen de devolución acelerada respecto de los saldos a favor a que se refiere el segundo párrafo del artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, provenientes exclusivamente de ingresos directos relacionados con las actividades inherentes al complejo arrocero, que no hubieren sido aplicados a los débitos fiscales del contribuyente.

Que en tal sentido, corresponde disponer los requisitos y demás condiciones que deberán observar los sujetos del citado complejo, a efectos de gozar de los referidos beneficios.

Que, para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Asesoría Técnica, de Análisis de Fiscalización Especializada, de Informática de Fiscalización, Programas y Normas de Fiscalización, de Programas y Normas de Recaudación y de Administración.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 2º del Decreto Nº 730/01 y sus complementarios, por los artículos 1º, 5º y 6º del Decreto Nº 987/01, por el artículo 3º del Decreto Nº 1.350/01 y por el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997 y sus complementarios.

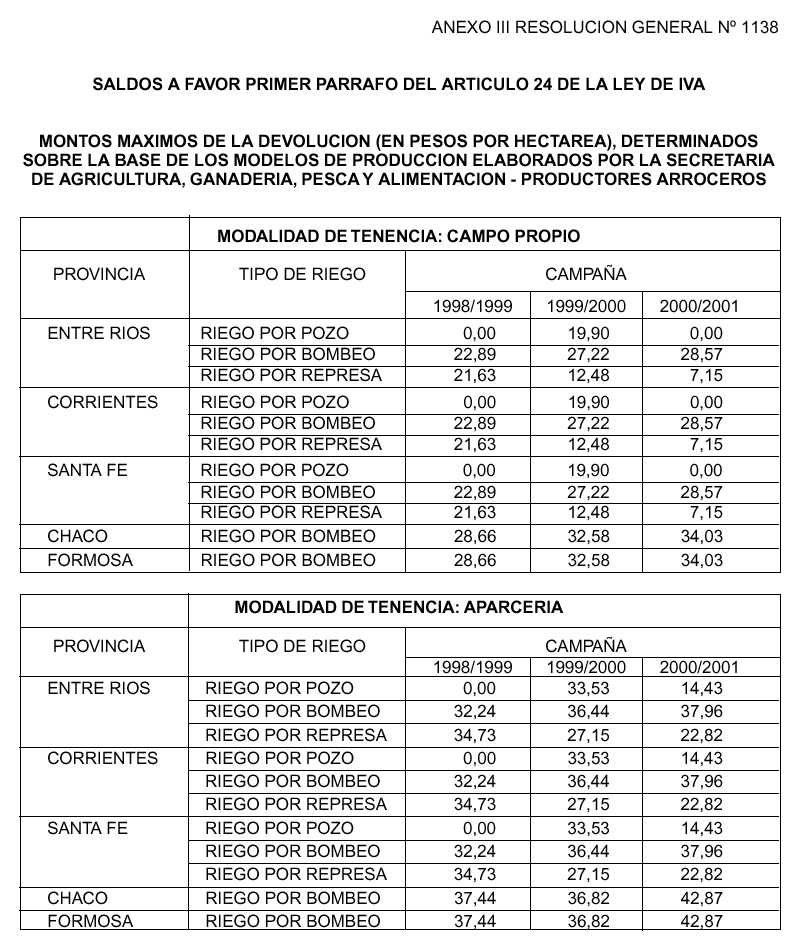

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Los sujetos integrantes del complejo arrocero que reúnan los requisitos establecidos en el artículo 1º de la Resolución Nº 394/01 (S.A.G.P. y A.), a efectos de gozar de los beneficios indicados en los incisos b), c), d) y e) del artículo 1º del Decreto Nº 987/01 y en el artículo 3º del Decreto Nº 1.350/01, deberán observar las disposiciones de la presente resolución general.

CAPITULO A. — REQUISITOS.

Art. 2º — A los fines previstos en el artículo 1º, los mencionados sujetos deberán encontrarse inscritos en el "REGISTRO DE BENEFICIARIOS DE LOS CONVENIOS PARA MEJORAR LA COMPETITIVIDAD Y LA GENERACION DE EMPLEO" creado por la Resolución General Nº 1.029 y sus complementarias, con arreglo a las disposiciones de la Resolución General Nº 1.063.

CAPITULO B. — SOLICITUDES DE DEVOLUCION DE TRIBUTOS.

1. — Presentaciones. Requisitos y condiciones.

Art. 3º — Los sujetos indicados en el artículo 1º que soliciten las devoluciones de tributos a que se refieren los incisos b), c) y e) del artículo 1º del Decreto Nº 987/01 y el artículo 3º del Decreto Nº 1.350/ 01, deberán aportar la información relativa al impuesto o tasa facturado o cancelado, según corresponda, cuya devolución se solicita, mediante la entrega de un soporte magnético acompañado de un formulario de declaración jurada por original. A tal fin, deberá utilizarse el programa aplicativo que aprobará esta Administración Federal, el que se podrá obtener mediante transferencia de la página "Web" (http://www.afip.gov.ar) de este Organismo.

En el momento en que los responsables efectúen la entrega del respectivo soporte magnético, se procederá a la lectura y validación de la información contenida en los archivos magnéticos y se verificará si ella responde a los datos contenidos en el formulario de declaración jurada generado por el sistema.

De efectuarse una rectificativa, el nuevo soporte magnético que deba ser entregado abarcará todos los conceptos incluidos en el originario, y la segunda presentación se considerará sustitutiva de la primera.

Cuando se verifique la situación prevista en el párrafo anterior la fecha que se considerará —a todo efecto— será la correspondiente a la de la presentación rectificativa.

De comprobarse errores, inconsistencias, utilización de un proceso distinto del provisto o la presencia de archivos defectuosos, o con virus, la presentación será rechazada, generándose una constancia de tal situación. De resultar aceptada la información, se entregará un acuse de recibo como comprobante de recepción.

Art. 4º — A los efectos de la renuncia al derecho de iniciar acciones o del desistimiento de las ya iniciadas con respecto a aquellas deudas determinadas por esta Administración Federal, conforme lo dispuesto en el artículo 4º del Decreto Nº 987/01, deberá presentarse el formulario 408, ante la dependencia de este Organismo que produjo la última notificación, en el Tribunal Fiscal de la Nación, o en el juzgado donde se sustancie la causa, según sea el ámbito en el que se encuentre radicada la respectiva discusión administrativa, contencioso-administrativa o judicial.

Una fotocopia de la copia intervenida de dicho formulario deberá acompañar la correspondiente solicitud de devolución.

Art. 5º — Las solicitudes que se formulen deberán estar acompañadas de un dictamen de contador público independiente respecto de la razonabilidad y legitimidad de las sumas cuya restitución se pretende, incluidas en el formulario que acompaña al respectivo soporte magnético, debiendo la firma del mencionado profesional estar autenticada por el consejo profesional o, en su caso, colegio o entidad en la que se encuentre matriculado.

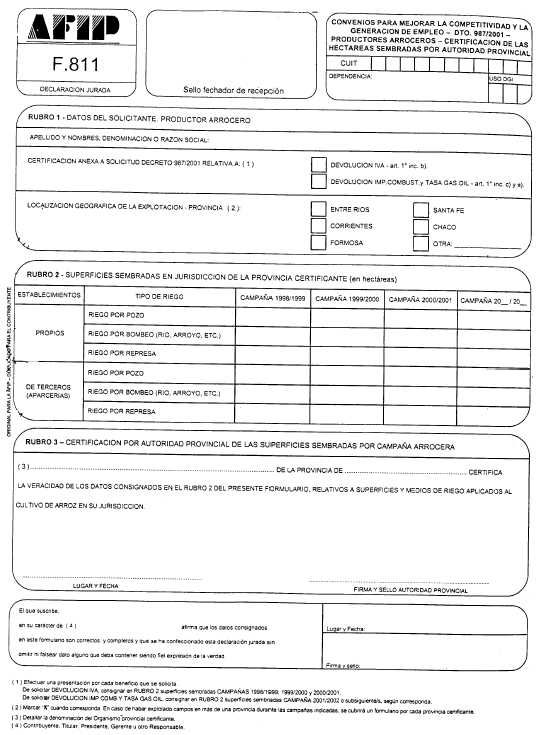

Asimismo, cuando se trate de solicitudes efectuadas por productores arroceros respecto de los beneficios indicados en los incisos b), c) y e) del artículo 1º del Decreto Nº 987/01, éstos deberán también presentar el formulario de declaración jurada F. 811, el que contendrá una certificación de autoridad provincial respecto de las superficies sembradas por campaña arrocera (5.1.).

Art. 6º — Cuando las presentaciones sean incompletas en cuanto a los elementos que resulten procedentes o, en su caso, se comprueben deficiencias formales en los datos que deben contener, el juez administrativo interviniente requerirá —dentro de los 10 (DIEZ) días hábiles administrativos siguientes al de la presentación realizada— que se subsanen las omisiones o deficiencias observadas.

Se otorgará al responsable un plazo de 15 (QUINCE) días hábiles administrativos, bajo apercibimiento de disponerse —sin más trámite— el archivo de las actuaciones en caso de incumplimiento.

Transcurrido el plazo de DIEZ (10) días hábiles administrativos señalado precedentemente sin que el juez administrativo hubiera efectuado el referido requerimiento o cuando se hubieran subsanado las omisiones o deficiencias observadas, se considerará a la presentación formalmente admisible.

Art. 7º — Sin perjuicio de lo dispuesto en el artículo anterior y al solo efecto de lo establecido en el artículo 10, el juez administrativo competente podrá requerir, mediante acto fundado, las aclaraciones o documentación complementaria que resulten necesarias a los fines de resolver la procedencia, existencia y legitimidad del impuesto o tasa facturado o cancelado, según corresponda, incluido en la solicitud.

Si el requerimiento no es cumplido dentro de los CINCO (5) días hábiles administrativos inmediatos siguientes al del vencimiento del plazo otorgado, el juez administrativo —sin más trámite— ordenará el archivo de las solicitudes.

2. — Plazos.

Art. 8º — Las solicitudes de devolución del impuesto a que se refieren los Capítulos C y D de la presente resolución general, podrán interponerse hasta el último día hábil del mes de marzo de 2002, inclusive.

Las solicitudes de devolución que se presenten por los tributos indicados en los Capítulos E, deberán comprender períodos de CUATRO (4) meses calendario según se indica a continuación:

1º Período: desde el 1 de julio hasta el último día del mes de octubre de cada año, ambas fechas inclusive.

2º Período: desde el 1 de noviembre hasta el último día del mes de febrero de cada año, ambas fechas inclusive.

3º Período: desde el 1 de marzo hasta el último día del mes de junio de cada año, ambas fechas inclusive.

Asimismo, los plazos para la presentación de las respectivas solicitudes son:

1º Período: hasta el último día hábil del mes de noviembre de cada año, inclusive.

2º Período: hasta el último día hábil del mes de marzo de cada año, inclusive.

3º Período: hasta el último día hábil del mes de julio de cada año, inclusive.

En caso de no presentarse las solicitudes dentro de los plazos establecidos para cada período, las mismas podrán acumularse a las solicitudes que se efectúen por los períodos siguientes.

3. — Facturas o documentos equivalentes. Obligaciones.

Art. 9º — Los responsables quedan obligados a dejar constancia en el cuerpo de la factura original o documento equivalente, de los siguientes datos:

a) La leyenda "Decreto Nº 987/01".

b) Impuesto o tasa total, facturado o cancelado, según corresponda.

c) Monto computable del impuesto o tasa en la solicitud correspondiente.

d) Período de la solicitud del inciso anterior.

e) Mes de presentación de la solicitud.

4. — Juez administrativo. Resolución.

Art. 10. — El juez administrativo —una vez reunidos los elementos necesarios para pronunciarse— dictará una resolución dentro del plazo de DIEZ (10) días hábiles administrativos, contados desde la fecha en que la solicitud interpuesta resulte formalmente admisible.

El indicado funcionario podrá solicitar autorización al Subdirector General de Operaciones Impositivas I, II ó III, según corresponda, para prorrogar el plazo, cuando se verifiquen circunstancias debidamente justificadas que ameriten tal petición.

La resolución que se dicte de acuerdo con lo previsto en el primer párrafo, consignará:

a) El importe histórico que se devuelve del impuesto o tasa facturado o cancelado, según corresponda, atribuible a la actividad beneficiada.

b) La fecha a partir de la cual surte efecto la solicitud de devolución.

c) Los importes y conceptos compensados de oficio (10.1.).

d) Cuando corresponda, los fundamentos que avalen la impugnación —total o parcial— de los conceptos declarados por el beneficiario.

5. — Impugnación. Su procedencia.

Art. 11. — Los beneficiarios tendrán derecho a la devolución de los tributos con el solo cumplimiento de los requisitos formales que se establecen en la presente, ello sin perjuicio de su posterior impugnación cuando con motivo del ejercicio de las facultades de fiscalización y verificación previstas en los artículos 33 y siguientes de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, se compruebe la ilegitimidad o improcedencia del tributo facturado o cancelado, según corresponda, que diera origen a la aludida devolución.

6. — Sumas reconocidas. Casos en que resultan inferiores a la pretensión del responsable.

Art. 12. — Cuando las sumas reconocidas por esta Administración Federal resulten inferiores a la pretensión de los responsables, éstos últimos podrán interponer el recurso previsto en el artículo 74 del Decreto Nº 1397/79 y sus modificaciones.

7. — Actividad objeto de la devolución.

Art. 13. — Las devoluciones contempladas en los Capítulos C, D y E, se tramitarán de acuerdo al detalle de códigos de actividad dados de alta en esta Administración Federal conforme al artículo 2º de la Resolución General Nº 1.063.

CAPITULO C. — IMPUESTO AL VALOR AGREGADO. DEVOLUCION DE LOS SALDOS A FAVOR INDICADOS EN EL PRIMER PARRAFO DEL ARTICULO 24 DE LA LEY DEL GRAVAMEN (Decreto Nº 987/01, artículo 1º, inciso b)).

Art. 14. — Los sectores integrantes del complejo arrocero que soliciten la devolución de los saldos a favor a que se refiere el primer párrafo del artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, conforme al beneficio dispuesto en el inciso b) del artículo 1º del Decreto Nº 987/01 (14.1.), deberán ajustarse a lo normado en el Capítulo B de la presente resolución general.

La referida devolución procederá respecto de los saldos que se encuentren consignados en la declaración jurada del período fiscal junio de 2001, que no hayan sido utilizados con posterioridad a dicho período y que se encuentren exteriorizados al 6 de agosto de 2001, inclusive.

Art. 15. — Cuando se trate de productores arroceros, los mismos podrán solicitar la devolución de las respectivas sumas hasta los montos máximos que, en función de la superficie sembrada en cada campaña y de acuerdo con los modelos de producción elaborados por la Secretaría de Agricultura, Ganadería, Pesca y Alimentación (S.A.G.P. y A.), se fijan en el Anexo III.

Art. 16. — Los solicitantes de los beneficios cuya actividad consista en la explotación de campos de terceros, serán considerados productores arroceros con prescindencia de la modalidad contractual instrumentada entre las partes (arrendamiento, aparcería agrícola u otros), debiendo presentar junto con la solicitud de devolución:

a) Copia del respectivo contrato.

b) Nota con carácter de declaración jurada, por original y duplicado, conteniendo, como mínimo, lo siguiente:

1) Lugar y fecha.

2) Apellido y nombres, denominación o razón social.

3) Clave Unica de Identificación Tributaria (C.U.I.T.).

4) Número de inscripción catastral y provincia en que se encuentra ubicado el inmueble rural.

5) Superficie explotada.

6) Apellido y nombres, denominación o razón social; domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.) o Clave de Identificación (C.D.I.) del titular del inmueble rural.

7) Firma del interesado, precedida de la fórmula indicada en el artículo 28 "in fine" del Decreto Nº 1.397/79 y sus modificaciones, y carácter que inviste —titular o director, gerente, socio gerente u otros sujetos que ejerzan la administración social o que se hallen debidamente autorizados—.

CAPITULO D — IMPUESTO AL VALOR AGREGADO. DEVOLUCION DE LOS SALDOS A FAVOR INDICADOS EN EL SEGUNDO PARRAFO DEL ARTICULO 24 DE LA LEY DEL GRAVAMEN (Decreto Nº 1.350/01, artículo 3º).

Art. 17. — Los sujetos indicados en el artículo 1º que soliciten la devolución acelerada de los saldos a favor previstos en el segundo párrafo del artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, conforme al beneficio previsto en el artículo 3º del Decreto Nº 1.350/01 (17.1.), deberán ajustarse a lo normado en el Capítulo B de la presente resolución general, excepto en lo dispuesto en el artículo 9º.

La mencionada devolución procederá respecto de los saldos que se encuentren consignados en la declaración jurada del período fiscal junio de 2001, que no hayan sido utilizados con posterioridad a dicho período y que se encuentren exteriorizados al 30 de octubre de 2001, inclusive.

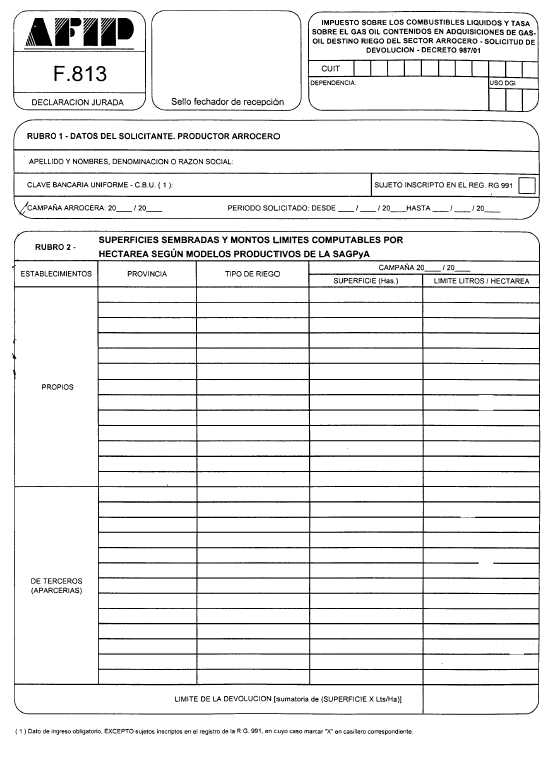

CAPITULO E— REMANENTE MENSUAL DEL IMPUESTO SOBRE LOS COMBUSTIBLES LIQUIDOS. TASA SOBRE EL GASOIL. DEVOLUCION AL SECTOR PRIMARIO ARROCERO (Decreto Nº 987/01, artículo 1º, incisos c) y e)).

Art. 18. — La devolución a las empresas del sector primario arrocero del remanente mensual del impuesto sobre los combustibles líquidos (18.1.) y de la tasa sobre el gasoil (18.2.), establecida en los incisos c) y e) —respectivamente— del artículo 1º del Decreto Nº 987/01, deberá ajustarse a las disposiciones del Capítulo B de esta resolución general.

Art. 19. — Las sumas a reintegrar no podrán superar el importe del impuesto y/o de la tasa que corresponda a los consumos máximos de gasoil por unidad de superficie, determinados sobre la base de los modelos técnico-productivos elaborados por la Secretaría de Agricultura, Ganadería, Pesca y Alimentación (S.A.G.P. y A.) que se fijan en el Anexo VI.

Art. 20. — Las devoluciones previstas en este capítulo sólo operarán respecto de las adquisiciones de combustible efectuadas a partir del día siguiente, inclusive, al de publicación en el Boletín Oficial, de la incorporación del beneficiario en el "REGISTRO DE BENEFICIARIOS DE LOS CONVENIOS PARA MEJORAR LA COMPETITIVIDAD Y LA GENERACION DE EMPLEO".

CAPITULO F. — EXCLUSION DE LOS REGIMENES DE RETENCION Y/O PERCEPCION (Decreto Nº 987/01, artículo 1º, inciso d)).

Art. 21. — Los sujetos indicados en el artículo 1º, a fin de acreditar la exclusión establecida en el inciso d) del artículo 1º del Decreto Nº 987/01 respecto de los regímenes de retención y/o percepción dispuestos por esta Administración Federal de los que resulten pasibles, deberán exhibir ante el agente de retención y/o percepción, la publicación efectuada en el Boletín Oficial a que se refiere el artículo 5º de la Resolución General Nº 1.029 y sus complementarias, donde consta la incorporación del beneficiario en el "REGISTRO DE BENEFICIARIOS DE LOS CONVENIOS PARA MEJORAR LA COMPETITIVIDAD Y LA GENERACION DE EMPLEO". Asimismo, a efectos de verificar la incorporación de los sujetos pasibles de retención o de percepción en dicho registro, los agentes de retención y/o percepción podrán consultar la nómina de beneficiarios en la página "Web" (http://www.afip.gov.ar) de este Organismo.

CAPITULO G. — DISPOSICIONES TRANSITORIAS.

Art. 22. — Los sujetos que soliciten las devoluciones previstas en el Capítulo B, hasta la aprobación del programa aplicativo a que se refiere el artículo 3º, deberán sustituir el suministro de la información a través de dicho aplicativo, en la forma y condiciones que se indican en el presente capítulo.

La sustitución indicada precedentemente no exime de la obligación de presentar los formularios —cuando corresponda— y la demás documentación exigida en el Capítulo B.

1. — Devoluciones previstas en los Capítulos C y E.

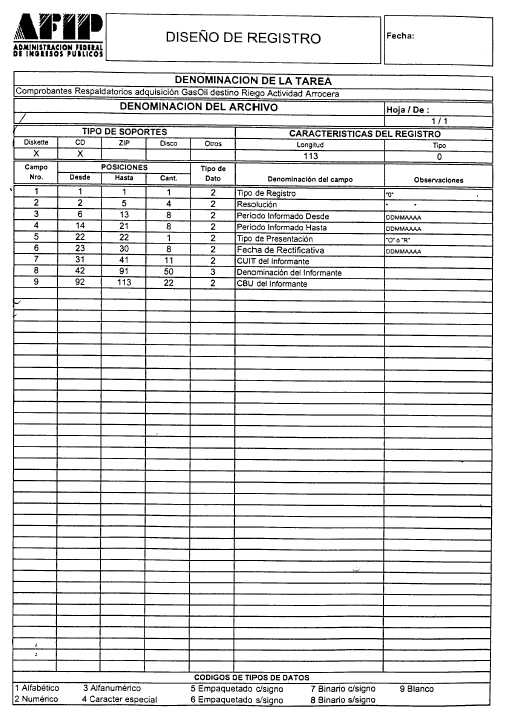

Art. 23. — Los beneficiarios de las devoluciones de tributos previstas en los Capítulos C y E deberán proveer la respectiva información mediante la utilización de soportes magnéticos, cuyas características, funciones, especificaciones técnicas y diseños de registro se consignan en los Anexos II y V, respectivamente.

La presentación de los referidos soportes se regirá por las disposiciones de la Resolución General Nº 2.733 (DGI) y sus modificaciones.

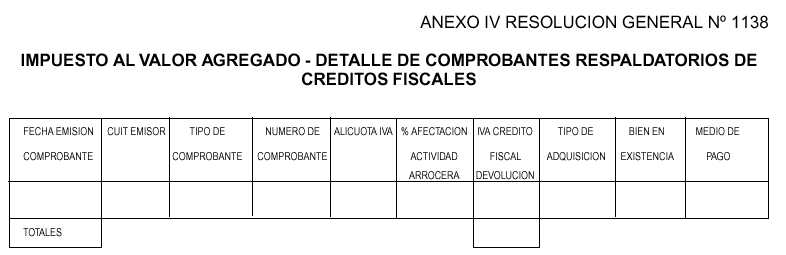

Asimismo, los beneficiarios deberán presentar en soporte papel —juntamente con los soportes magnéticos y en forma complementaria a los mismos— un listado de los comprobantes respaldatorios de las operaciones que dan origen a los saldos solicitados. Los referidos listados se ajustarán:

a) Cuando se trate de la devolución de los saldos indicados en el Capítulo C: a la tabla que se consigna en el Anexo IV.

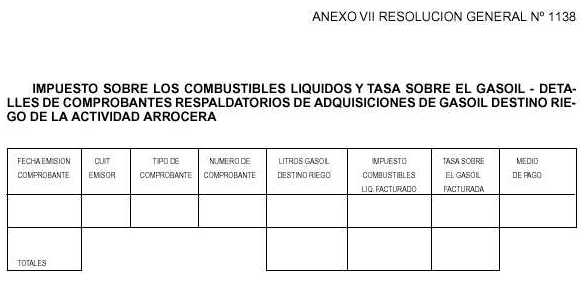

b) Cuando se trate de la devolución del impuesto y de la tasa indicados en el Capítulo E: a la tabla que se consigna en el Anexo VII.

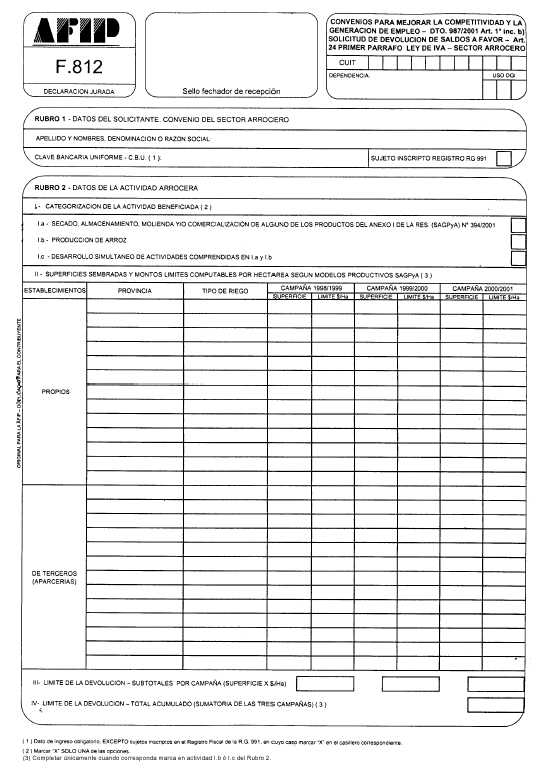

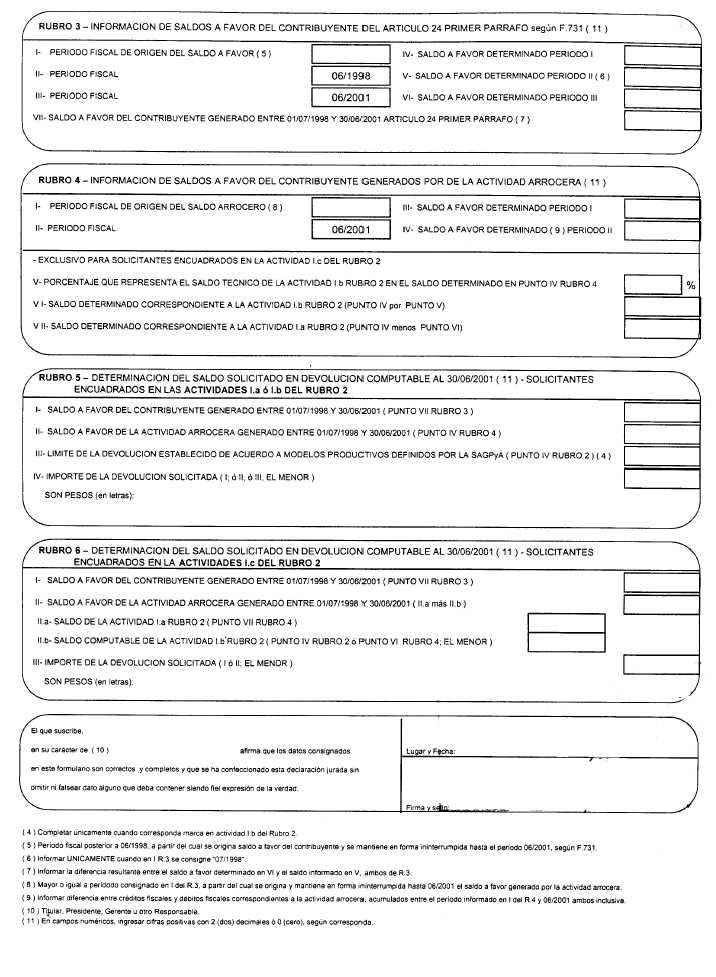

Art. 24. — La soportes magnéticos indicados en el artículo anterior, deberán presentarse juntamente con los formularios que, para cada caso, se indican a continuación:

a) Devoluciones de los saldos indicados en el Capítulo C: el formulario de declaración jurada F. 812.

b) Devolución del impuesto y de la tasa indicados en el Capítulo E: el formulario de declaración jurada F. 813.

2. — Devolución prevista en el Capítulo D.

Art. 25. — La devolución prevista en el Capítulo D deberá regirse por las disposiciones de la Resolución General Nº 2.224 (DGI) y sus modificatorias.

3. — Presentación de la información mediante el programa aplicativo.

Art. 26. — La presentación de los elementos indicados en los apartados precedentes, no exime de la presentación de la información mediante la utilización del programa aplicativo indicado en el Capítulo B, la que deberá efectuarse dentro de los TREINTA (30) días hábiles administrativos siguientes al de la aprobación del referido programa.

CAPITULO I. — DISPOSICIONES GENERALES.

Art. 27. — Cuando se trate de las situaciones enumeradas en el artículo 5º del Decreto Nº 987/01 que den origen al decaimiento de los beneficios dispuestos por dicho decreto y por el Decreto Nº 730/ 01 y sus complementarios, se entenderá que tal decaimiento operará, para cada caso, cuando:

a) Detección de ventas omitidas: quede firme el procedimiento de determinación de oficio contemplado en los artículos 16 y siguientes de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, o el responsable conforme el ajuste practicado por este Organismo.

b) Personal no declarado: quede firme el acta labrada conforme al procedimiento establecido por la Resolución General Nº 79 y sus modificaciones.

c) Facturas apócrifas: una vez sustanciado el sumario previsto en los artículos 70 y siguientes de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, se demostrare la falsedad de la documentación y quede firme la sanción impuesta.

d) Conducta fraudulenta o culposa:

1. — Infracciones contempladas en los artículos 38 y 39 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones: el juez administrativo considere que corresponde el decaimiento de los beneficios dado los antecedentes en la comisión de infracciones.

2. — Infracciones tipificadas en los artículos 40, 45, 46 y 48 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones: quede firme la sanción impuesta.

Las causales de decaimiento de beneficios indicadas en este artículo, así como las condiciones que deben verificarse para que opere el mismo, resultarán también de aplicación para el beneficio dispuesto en el Capítulo D.

Art. 28. — Una vez operado el decaimiento de los beneficios, los responsables deberán ingresar dentro de los QUINCE (15) días hábiles administrativos contados desde la fecha de notificación de la resolución de juez administrativo mediante la que se comunique tal situación, los tributos cuya devolución hubiera sido admitida, con más los intereses previstos en el artículo 37 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, y demás sanciones que pudieren corresponder.

Art. 29. — Las devoluciones de tributos se efectuarán mediante transferencia bancaria en la cuenta cuya Clave Bancaria Uniforme (CBU) fuera denunciada por el beneficiario.

De tratarse de beneficiarios que se encuentren inscritos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas", se les acreditará el importe de dichas devoluciones, en la cuenta bancaria cuya Clave Bancaria Uniforme (CBU) fuera denunciada por el beneficiario, de conformidad a las previsiones de la Resolución General Nº 991 y su modificatoria.

Cuando los beneficiarios no se encuentren comprendidos en las disposiciones de la mencionada resolución general, deberán adjuntar a las respectivas solicitudes de devolución, copia del resumen de cuenta bancaria donde conste la referida clave. Dicha copia deberá encontrarse certificada por escribano público o por autoridad bancaria y firmada por el responsable, indicando el carácter que inviste —titular o director, gerente, socio gerente u otros sujetos que ejerzan la administración social o que se hallen debidamente autorizados—.

Art. 30. — Las presentaciones a que se refiere esta resolución general se efectuarán ante la dependencia de este Organismo en la que el contribuyente o responsable se encuentre inscrito. Art. 31. — Apruébanse los formularios de declaración jurada Nros. 811, 812 y 813, y los Anexos I a VII que forman parte de la presente resolución general.

Art. 32. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — José A. Caro Figueroa.

ANEXO I RESOLUCION GENERAL Nº 1138

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 5º.

(5.1.) Decreto Nº 987/01, artículo 1º, inciso b), primer párrafo:

"De tratarse de productores arroceros, dicha suma será de hasta un monto máximo que fijará la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS en función de la superficie sembrada en cada campaña —avalada por autoridad provincial competente— sobre la base de los modelos de producción que elaborará la SECRETARIA DE AGRICULTURA, GANADERIA, PESCA Y ALIMENTACION del MINISTERIO DE ECONOMIA."

Artículo 10.

(10.1.) Decreto Nº 987/01, artículo 4º:

"Las devoluciones previstas en los incisos b), c) y e) del artículo 1º del presente decreto......, se harán efectivos una vez que se hubieran deducido a las pertinentes sumas, los importes correspondientes a deudas exigibles que mantenga el contribuyente respecto de los tributos cuya aplicación, percepción y fiscalización se halle a cargo de la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS, incluidas las obligaciones correspondientes a los recursos de la seguridad social...".

Artículo 14.

(14.1.) Podrá solicitarse la devolución de saldos a favor cuando se trate de saldos:

a) Acumulados al 30 de junio de 2001,

b) originados en créditos fiscales correspondientes a hechos imponibles perfeccionados con posterioridad al 30 de junio de 1998,

c) atribuibles a las campañas 1998/1999, 1999/2000 y 2000/2001,

d) provenientes de actividades directamente vinculadas al complejo arrocero,

e) que no hubieren sido aplicados a los débitos fiscales.

Artículo 17.

(17.1.) Podrá solicitarse la devolución de saldos a favor cuando se trate de saldos:

a) Acumulados al 30 de junio de 2001,

b) que tengan origen en ingresos directos efectuados con posterioridad al 30 de junio de 1998,

c) atribuibles a las campañas 1998/1999, 1999/2000 y 2000/2001,

d) provenientes de ingresos directos relacionados con las actividades inherentes al complejo arrocero,

e) que no hubieren sido aplicados a los débitos fiscales.

Artículo 18.

(18.1.) Contenido en las adquisiciones de gasoil afectado en forma directa al bombeo de agua de riego para la actividad arrocera, que no haya podido computarse contra el impuesto a las ganancias o contra el impuesto al valor agregado, de acuerdo con las normas del artículo 15 del Capítulo III del Título III de la Ley Nº 23.966, de Impuesto sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus modificaciones y del segundo artículo sin número incorporado a continuación del mismo.

(18.2.) Establecida por el artículo 4º del Decreto Nº 802 del 15 de junio de 2001 y sus modificatorios, o por el artículo 3º del Decreto Nº 976 del 31 de julio de 2001, según corresponda, contenida en las adquisiciones de gasoil efectivamente destinado al bombeo de agua de riego para las plantaciones arroceras.

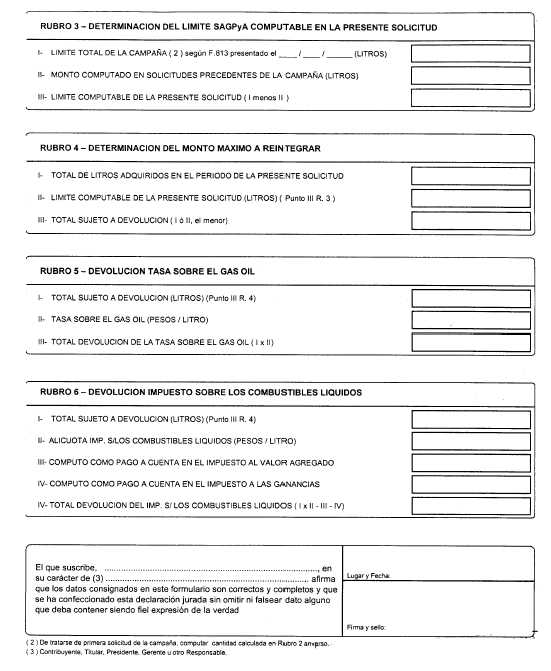

ANEXO II RESOLUCION GENERAL Nº 1138

COMPROBANTES CREDITO FISCAL ACTIVIDAD ARROCERA

ESPECIFICACIONES TECNICAS, DISEÑOS DE REGISTROS, REQUISITOS Y CONDICIONES

Título I: Consideraciones Generales.

Título II: Tipos de soportes magnéticos.

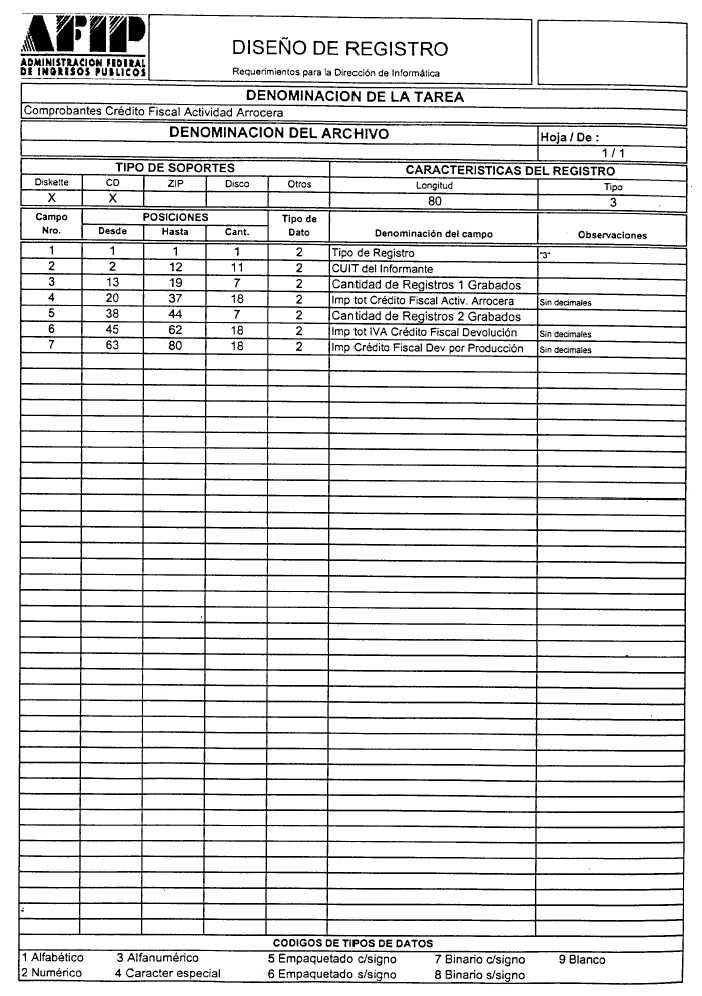

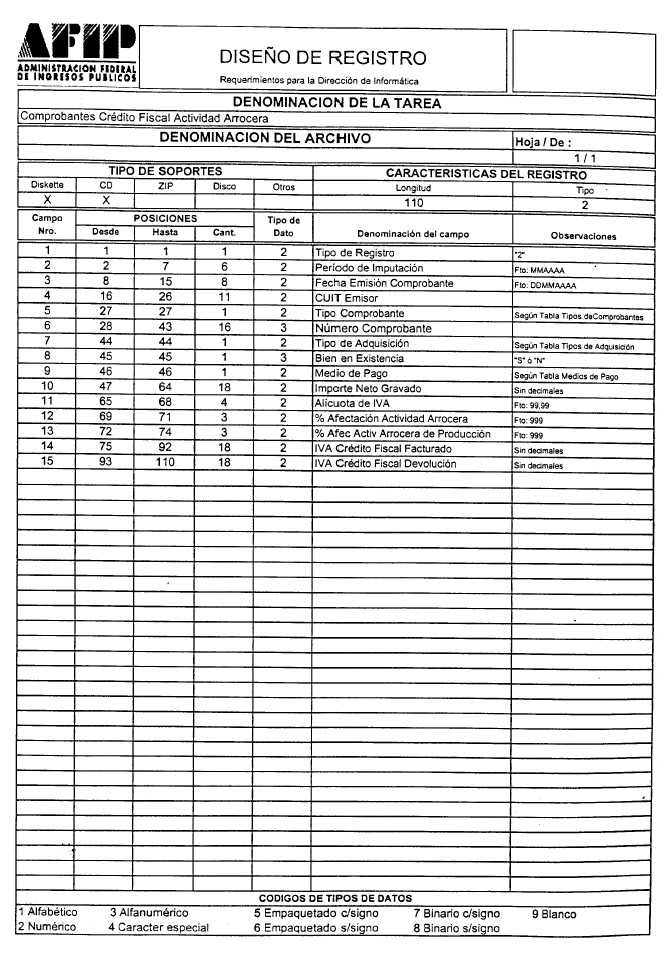

Título III: Diseños de Registros.

TITULO I

Consideraciones Generales

1. Las instrucciones que a continuación se detallan responden a lo solicitado por la Resolución General Nº 1138 .

2. Los archivos estarán compuestos por:

a) Un único registro Tipo 0 (CERO) con datos de cabecera y período de presentación.

b) Tantos registros de Tipo 1 (UNO) conteniendo los débitos y créditos totales y de la actividad arrocera correspondientes a cada período fiscal informado.

c) Tantos registros de Tipo 2 (DOS) conteniendo el detalle de los comprobantes.

d) Un registro de Tipo 3 (TRES) conteniendo totales de control,

3. En todos los casos, el archivo a presentar deberá ser un archivo de texto lineal secuencial.

4. Los campos que no se cubran en su totalidad deberán completarse con ceros a la izquierda si son campos numéricos, o blancos a la derecha, si son campos alfanuméricos.

5. Los campos numéricos se deberán definir sin signo.

6. Los importes deberán consignarse sin centavos.

7. Las presentaciones rectificativas anulan y reemplazan a las anteriores, y deben contener la totalidad de la información presentada anteriormente, con las modificaciones que así lo ameriten.

TITULO II

Tipos de Soportes Magnéticos

SECCION I: CD-ROM

1. Características Generales.

• Código de grabación: ASCII.

• Tipo de registro: Lineal Secuencial (Archivo de texto).

• Marca de fin de registro: 0D0A en hexadecimal.

• Nombre del archivo: "RG 1138.DAT".

• Formato compatible con MS-DOS.

• Generado con copia de archivo.

• No debe venir grabado en multisesión.

2. Rotulación Externa (adherida al soporte).

• Sigla identificatoria: " ".

• CUIT del informante.

• Denominación del informante.

• Cantidad total de registros grabados en el archivo.

• Período presentado (MM/AAAA).

SECCION II: Discos Flexibles - Disquetes.

3. Características Generales.

• Disquetes de 3 ½ " HD (1,44 Mb).

• Código de grabación: ASCII.

• Tipo de registro: Lineal Secuencial (Archivo de texto).

• Marca de fin de registro: 0D0A en hexadecimal.

• Nombre del archivo: "RG 1138.DAT".

• Formato con sistema operativo MS-DOS versiones comprendidas entre 3.00 y 6.00 o compatible.

• Generado por back-up del MS-DOS o compatible (No utilizar el MS-Back up como copia del archivo).

4. Rotulación Externa (adherida al soporte).

• Sigla identificatoria: " ".

• CUIT del informante.

• Denominación del informante.

• Cantidad total de registros grabados en el archivo.

• Período presentado (MM/AAAA).

TITULO III

Diseño de Registro

Descripción del registro de tipo 0 (cero).

CAMPO 1: Tipo de Registro.

Constante en "0".

CAMPO 2: Resolución.

Identificación de la resolución General AFIP; constante "1138 ".

CAMPO 3: Tipo de Presentación.

Se deberá completar con "O" en el caso de presentaciones de carácter Originales y "R" en el caso de presentaciones Rectificativas.

CAMPO 4: Fecha de Rectificativa.

En caso de ser el carácter de la presentación Rectificativa, se deberá cubrir con la fecha de la presentación Original con el formato DDMMAAAA. En caso de tratarse de una presentación Original este campo deberá cubrirse con ceros.

CAMPO 5: CUIT del Informante.

Será obligatorio informar la Clave Unica de Identificación Tributaria del informante.

CAMPO 6: Denominación del Informante.

Completar con la Denominación del informante.

CAMPO 7: CBU del Informante.

Será obligatorio informar la Clave Bancaria Uniforme sin guiones, comas o cualquier tipo de separador.

En caso de sujeto pasible del régimen de la Resolución General Nº 991/01, informar última CBU consignada en F. 712 (Nuevo Modelo) o F. 712/A, según corresponda.

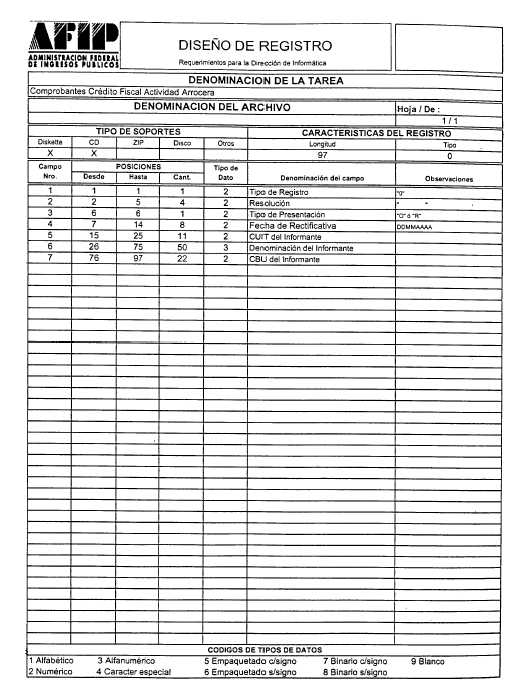

Descripción del registro de tipo 1 (Uno).

CAMPO 1: Tipo de Registro.

Constante en "1".

CAMPO 2: Período.

Deberá completarse con el mes y año al que pertenece la información. Formato MMAAAA. Campo Obligatorio, debe ser mayor o igual a 06/1998 y menor o igual a 06/2001.

CAMPO 3: Débito Fiscal DDJJ.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos o cero.

CAMPO 4: Crédito Fiscal DDJJ.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos o cero.

CAMPO 5: Débito Fiscal Actividad Arrocera.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos o cero y menor o igual al valor del CAMPO 3 (Débito Fiscal DDJJ).

CAMPO 6: Crédito Fiscal Actividad Arrocera.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos o cero y menor o igual al valor del CAMPO 4 (Crédito Fiscal DDJJ).

Descripción del registro de tipo 2 (Dos).

CAMPO 1: Tipo de Registro.

Constante en "2".

CAMPO 2: Período de Imputación.

Deberá completarse con el mes y año al que pertenece la información. Formato MMAAAA. Campo Obligatorio, deberá ser mayor o igual al 06/1998 y menor o igual a 06/2001.

CAMPO 3: Fecha Emisión Comprobante.

Se deberá cubrir con la fecha de emisión del comprobante con el formato DDMMAAAA. Campo Obligatorio, deberá ser mayor o igual al 01/06/1998 y menor o igual al 30/06/2001.

CAMPO 4: CUIT Emisor.

Será obligatorio informar la Clave Unica de Identificación Tributaria del emisor del comprobante.

CAMPO 5: Tipo de Comprobante.

Contendrá el código obtenido de la Tabla Tipo de Comprobante. Dato obligatorio.

CAMPO 6: Número de Comprobante.

Campo alfanumérico obligatorio. Se deberá cubrir con el número de comprobante.

CAMPO 7: Tipo de Adquisición.

Contendrá el código obtenido de la Tabla Tipo de Adquisición. Dato obligatorio.

CAMPO 8: Bien en Existencia.

Este campo deberá completarse con "S" ó "N" sólo si Campo 7 (Tipo de Adquisición) = 1, 2 ó 3.

CAMPO 9: Medio de Pago.

Contendrá el código obtenido de la Tabla Medio de Pago. Dato obligatorio.

CAMPO 10: Importe Neto Gravado.

Campo numérico obligatorio, se completará el campo sin centavos. Los valores deben ser positivos.

CAMPO 11: Alícuota del IVA.

Campo numérico obligatorio, se completará el campo con la alícuota pertinente. Formato: 99,99.

CAMPO 12: Porcentaje de Afectación Actividad Arrocera.

Campo numérico obligatorio, se completará el campo con los porcentajes de afectación. Los valores estarán comprendidos entre 0 y 100 (Formato: 999 sin decimales).

CAMPO 13: Porcentaje de Afectación Actividad Arrocera de Producción.

Campo numérico obligatorio, se completará el campo con el porcentaje de afectación exclusivo de la producción. Los valores estarán comprendidos entre 0 y 100 (Formato: 999 sin decimales). Su valor deberá ser menor o igual que el valor contenido en el Campo 12 (Porcentaje de Afectación Actividad Arrocera).

CAMPO 14: IVA Crédito Fiscal Facturado.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos o cero.

CAMPO 15: IVA Crédito Fiscal Devolución.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Su valor estará dado por la aplicación de la siguiente fórmula: (CAMPO10*CAMPO11*CAMPO12) / 10000.

Descripción del registro de tipo 3 (Tres).

CAMPO 1: Tipo de Registro.

Constante en "3".

CAMPO 2: CUIT del Informante.

Será obligatorio informar la Clave Unica de Identificación Tributaria del informante.

CAMPO 3: Cantidad de Registros 1 Grabados.

Se completará con el total de los registros de tipo 1 (Uno) incluidos en el archivo.

CAMPO 4: Importe total Crédito Fiscal Actividad Arrocera.

Se completará con la sumatoria de los importes del CAMPO 6 (Crédito Fiscal Actividad Arrocera) de cada uno de los registros de tipo 1 (Uno).

CAMPO 5: Cantidad de Registros 2 Grabados.

Se completará con el total de los registros de tipo 2 (Dos) incluidos en el archivo.

CAMPO 6: Importe total IVA Crédito Fiscal Devolución.

Se completará con la sumatoria de los importes del CAMPO 15 (IVA Crédito Fiscal Devolución) de cada uno de los registros de tipo 2 (Dos).

CAMPO 7: Importe Crédito Fiscal Devolución por Producción.

Se completará con la sumatoria de: [ CAMPO10 * CAMPO11 * CAMPO13 / 10000 ] de cada uno de los registros de tipo 2 (Dos).Su valor deberá ser menor o igual que el valor contenido en el CAMPO 6 (Importe Total IVA Crédito Fiscal Devolución).

Tabla Tipo de Comprobante

1 Factura

2 Nota de Débito

3 Liquidación

4 Otros

Tabla Tipo de Adquisición

1 Bien de Uso/Inversión

2 Insumo

3 Gas Oil Destino Riego

4 Gasto

5 Servicio

6 Otros

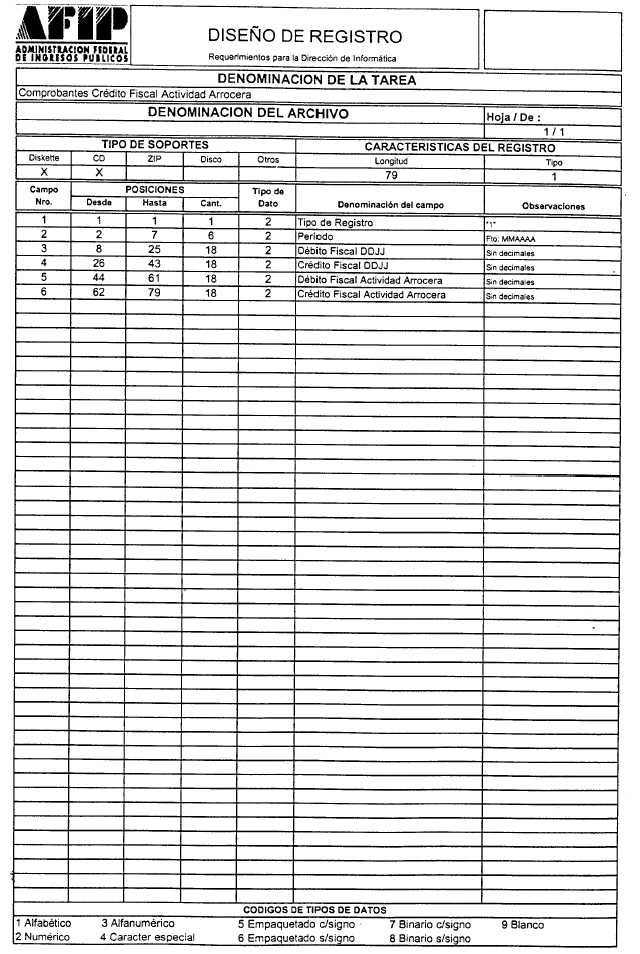

ANEXO V RESOLUCION GENERAL Nº 1138

COMPROBANTES RESPALDATORIOS DE ADQUISICIONES DE GASOIL DESTINO RIEGO DE LA ACTIVIDAD ARROCERA

ESPECIFICACIONES TECNICAS, DISEÑOS DE REGISTROS, REQUISITOS Y CONDICIONES

Título I: Consideraciones Generales.

Título II: Tipos de soportes magnéticos.

Título III: Diseños de Registros.

TITULO I

Consideraciones Generales

1. Las instrucciones que a continuación se detallan responden a lo solicitado por la presente resolución general.

2. Las presentaciones se realizarán en forma cuatrimestral.

3. Los archivos estarán compuestos por:

a) Un único registro Tipo 0 (CERO) con datos de cabecera y período de presentación.

b) Tantos registros de Tipo 1 (UNO) conteniendo el detalle de pagos a cuenta imputados en el período correspondientes a cada período fiscal informado.

c) Tantos registros de Tipo 2 (DOS) conteniendo el detalle de los comprobantes.

d) Un registro de Tipo 3 (TRES) conteniendo totales de control,

4. En todos los casos, el archivo a presentar deberá ser un archivo de texto lineal secuencial.

5. Los campos que no se cubran en su totalidad deberán completarse con ceros a la izquierda si son campos numéricos, o blancos a la derecha, si son campos alfanuméricos.

6. Los campos numéricos se deberán definir sin signo.

7. Las presentaciones rectificativas anulan y reemplazan a las anteriores, y deben contener la totalidad de la información presentada anteriormente, con las modificaciones que así lo ameriten.

TITULO II

Tipos de Soportes Magneticos

SECCION I: CD-ROM

1. Características Generales.

• Código de grabación: ASCII.

• Tipo de registro: Lineal Secuencial (Archivo de texto).

• Marca de fin de registro: 0D0A en hexadecimal.

• Nombre del archivo: "RG XXX.DAT".

• Formato compatible con MS-DOS.

• Generado con copia de archivo.

• No debe venir grabado en multisesión.

2. Rotulación Externa (adherida al soporte).

• Sigla identificatoria: " ".

• CUIT del informante.

• Denominación del informante.

• Cantidad total de registros grabados en el archivo.

• Período presentado (MM/AAAA).

SECCION II: Discos Flexibles - Disquetes.

3. Características Generales.

• Disquetes de 3 ½ " HD(1,44 Mb).

• Código de grabación: ASCII.

• Tipo de registro: Lineal Secuencial (Archivo de texto).

• Marca de fin de registro: 0D0A en hexadecimal.

• Nombre del archivo: "RG XXX.DAT".

• Formato con sistema operativo MS-DOS versiones comprendidas entre 3.00 y 6.00 o compatible.

• Generado por back-up del MS-DOS o compatible (No utilizar el MS-Back up como copia del archivo).

TITULO II

Tipos de Soportes Magnéticos

4. Rotulación Externa (adherida al soporte).

• Sigla identificatoria: " ".

• CUIT del informante.

• Denominación del informante.

• Cantidad total de registros grabados en el archivo.

• Período presentado (MM/AAAA).

TITULO III

Diseño de Registro

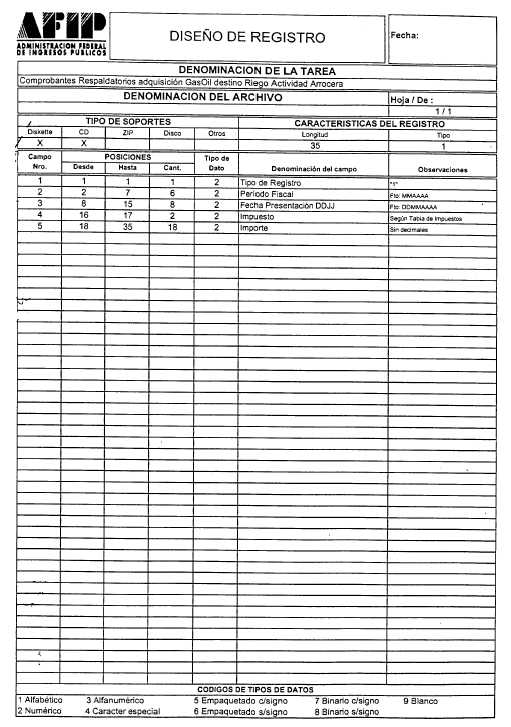

Descripción del registro de tipo 0 (cero).

CAMPO 1: Tipo de Registro.

Constante en "0".

CAMPO 2: Resolución.

Identificación de la resolución General AFIP; constante " 1138 ".

CAMPO 3: Período Informado Desde.

Se deberá completar con la fecha inicial del período a informar, con el formato DDMMAAAA.

CAMPO 4: Período Informado Hasta.

Se deberá completar con la fecha final del período a informar, con el formato DDMMAAAA.

CAMPO 5: Tipo de Presentación.

Se deberá completar con "O" en el caso de presentaciones de carácter Originales y "R" en el caso de presentaciones Rectificativas.

CAMPO 6: Fecha de Rectificativa.

En caso de ser el carácter de la presentación Rectificativa, se deberá cubrir con la fecha de la presentación Original con el formato DDMMAAAA. En caso de tratarse de una presentación Original este campo deberá cubrirse con ceros.

CAMPO 7: CUIT del Informante.

Será obligatorio informar la Clave Unica de Identificación Tributaria del informante.

CAMPO 8: Denominación del Informante.

Completar con la Denominación del informante.

CAMPO 9: CBU del Informante.

Será obligatorio informar la Clave Bancaria Uniforme sin guiones, comas o cualquier tipo de separador.

En caso de sujeto pasible del régimen de la Resolución General Nº 991, informar última CBU consignada en F. 712 (Nuevo Modelo) ó F. 712/A, según corresponda.

Descripción del registro de tipo 1 (Uno).

CAMPO 1: Tipo de Registro.

Constante en "1".

CAMPO 2: Período Fiscal.

Deberá completarse con el mes y año al que pertenece la información. Formato MMAAAA. Campo Obligatorio. En caso que el campo 4 contenga los códigos de impuestos 10 y 11 este campo se completará con el formato 00AAAA.

CAMPO 3: Fecha Presentación DDJJ.

Campo obligatorio, deberá completarse con la fecha de la presentación de la DDJJ. Formato DDMMAAAA.

CAMPO 4: Impuesto.

Contendrá el código obtenido de la Tabla Impuestos. Dato obligatorio.

CAMPO 5: Importe.

Campo numérico obligatorio, se completará el campo con valores enteros sin centavos. Los valores deben ser positivos.

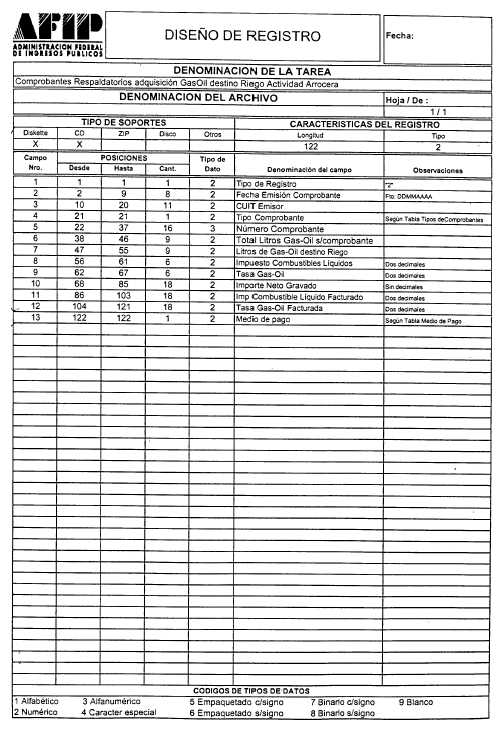

Descripción del registro de tipo 2 (Dos).

CAMPO 1: Tipo de Registro.

Constante en "2".

CAMPO 2: Fecha Emisión Comprobante.

Campo Obligatorio. Se deberá cubrir con la fecha de emisión del comprobante con el formato DDMMAAAA y deberá ser mayor o igual al CAMPO 3 (Período Informado Desde) del registro de tipo 0 (cero) y menor o igual al CAMPO 4 (Período Informado Hasta) del registro de tipo 0 (cero).

CAMPO 3: CUIT Emisor.

Será obligatorio informar la Clave Unica de Identificación Tributaria del emisor del comprobante.

CAMPO 4: Tipo de Comprobante.

Contendrá el código obtenido de la Tabla Tipo de Comprobante. Dato obligatorio.

CAMPO 5: Número de Comprobante.

Campo alfanumérico obligatorio. Se deberá cubrir con el número de comprobante.

CAMPO 6: Total Litros Gasoil según Comprobante.

Campo numérico obligatorio, se completará con la cantidad de litros de Gasoil consignados en el comprobante.

CAMPO 7: Litros Gasoil destino Riego.

Campo numérico obligatorio, se completará con la cantidad de litros de Gasoil con destino riego.

CAMPO 8: Impuesto Combustibles Líquidos.

Campo numérico obligatorio, se completará con el importe del Impuesto a los Combustibles Líquidos expresado en pesos por litro ($ / litro).

CAMPO 9: Tasa Gasoil.

Campo numérico obligatorio, se completará con el importe de la Tasa al Gasoil expresada en pesos por litro ($ / litro).

CAMPO 10: Importe Neto Gravado.

Campo numérico obligatorio, se completará con el Total del Importe Neto Gravado consignado en el comprobante. Los valores deben ser positivos y sin centavos.

CAMPO 11: Impuesto Combustible Líquido Facturado.

Campo numérico obligatorio, se completará con el producto de los valores consignados en el CAMPO 7 (Litros Gasoil destino Riego) y el CAMPO 8 (Impuesto Combustibles Líquidos). Los valores deben ser positivos.

CAMPO 12: Tasa Gasoil Facturada.

Campo numérico obligatorio, se completará con el producto de los valores consignados en el CAMPO 7(Litros Gasoil destino Riego) y el CAMPO 9 (Tasa Gasoil). Los valores deben ser positivos.

CAMPO 13: Medio de Pago.

Contendrá el código obtenido de la Tabla Medio de Pago. Dato obligatorio.

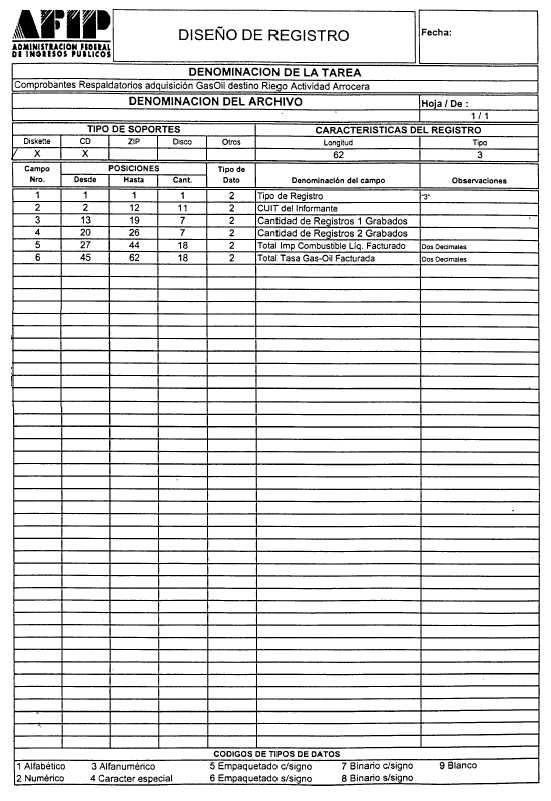

Descripción del registro de tipo 3 (Tres).

CAMPO 1: Tipo de Registro.

Constante en "3".

CAMPO 2: CUIT del Informante.

Será obligatorio informar la Clave Unica de Identificación Tributaria del informante.

CAMPO 3: Cantidad de Registros 1 Grabados.

Se completará con el total de los registros de tipo 1 (Uno) incluidos en el archivo.

CAMPO 4: Cantidad de Registros 2 Grabados.

Se completará con el total de los registros de tipo 2 (Dos) incluidos en el archivo.

CAMPO 5: Total Impuesto Combustible líquido facturado.

Se completará con la sumatoria del CAMPO 11 (Impuesto Combustible Líquido facturado) de cada uno de los registros de tipo 2 (Dos) incluidos en el archivo.

CAMPO 6: Total Tasa Gasoil Facturada.

Se completará con la sumatoria del CAMPO 12 (Tasa Gasoil Facturada) de cada uno de los registros de tipo 2 (Dos) incluidos en el archivo.

Tabla Impuestos

10 Ganancias Personas Jurídicas

11 Ganancias Personas Físicas

30 IVA

Tabla Tipo de Comprobante

1 Factura

2 Nota de Débito

3 Otros

Tabla Medio de Pago

1 Efectivo

2 Depósito en Cuenta Entidades Financieras

3 Giro/Transferencia Bancaria

4 Cheque/Cheque Cancelatorio

5 Tarjeta de Crédito

6 Otros No Previstos Art. 1º Ley 25.345

ANEXO VI

(Anexo sustituido por art. 1° de la Resolución General N° 1156/2001 de la AFIP B.O. 23/11/2001. Vigencia: a partir del día de entrada en vigencia de la Resolución General N° 1.138, inclusive)

(TEXTO SEGUN RESOLUCION GENERAL N° 1156)

IMPUESTO SOBRE LOS COMBUSTIBLES

LIQUIDOS Y TASA

SOBRE EL GASOIL

TOPES MAXIMOS (EN LITROS POR HECTAREA)

DE CONSUMO DE GASOIL DESTINO

RIEGO, DETERMINADOS SOBRE LA BASE DE

LOS MODELOS DE PRODUCCION ELABORADOS

POR LA SECRETARIA DE AGRICULTURA,

GANADERIA, PESCA Y ALIMENTACION -PRODUCTORES

ARROCEROS

|

TOPES MAXIMOS (LITROS / Ha) |

|

|

TIPO DE RIEGO . |

CAMPAÑA |

|

2001/2002 |

|

|

RIEGO POR POZO |

650,00 |

|

RIEGO POR BOMBEO |

325,00 |

|

RIEGO POR REPRESA |

195,00 |