Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 1246

Impuesto al Valor Agregado. Usuarios del servicio de molienda de trigo. Régimen de pago a cuenta. "Guía Fiscal Harinera". Requisitos, plazos y demás condiciones.

Bs. As., 27/3/2002

VISTO el Decreto Nº 1405, de fecha 4 de noviembre de 2001, y

CONSIDERANDO:

Que las disposiciones del citado decreto tienden a asegurar el cumplimiento de las obligaciones fiscales y la transparencia comercial en el ámbito de la elaboración y venta de harinas y otros subproductos derivados del trigo.

Que el artículo 9º de la norma del visto faculta a esta Administración Federal a implementar y reglamentar una "Guía Fiscal", por medio de la cual los usuarios del servicio de molienda de trigo o similares quedan obligados a efectuar el ingreso de un pago a cuenta en el impuesto al valor agregado en función del volumen y/o peso industrializado.

Que el importe a ingresar será el resultante de aplicar a los kilogramos de harina y/o premezclas de harina de trigo a obtenerse en cada operación de molienda, el valor que a dicho fin debe fijar este organismo.

Que conforme a la citada norma, los usuarios del servicio de molienda deberán exhibir la mencionada "Guía Fiscal", con la constancia de su pago, a los fines de proceder al retiro de la harina de trigo, haciendo pasibles a los establecimientos molineros de la aplicación de las sanciones previstas en el Capítulo XI del Decreto-Ley Nº 6698/63 y sus modificatorios, así como su exclusión del registro creado por el artículo 7º del Decreto Nº 1405/01, con los efectos previstos en el artículo 23 bis del referido Decreto-Ley.

Que asimismo, este organismo deberá informar por escrito a la Oficina Nacional de Control Comercial Agropecuario, el incumplimiento de las condiciones que establezca a tal fin.

Que en consecuencia, corresponde establecer los requisitos y demás condiciones que debe reunir la mencionada "Guía Fiscal" a efectos de que los usuarios del servicio de molienda de trigo ingresen el pago a cuenta indicado precedentemente, así como un sistema informativo ajustado a las nuevas disposiciones, de manera de mejorar los procedimientos de control y de fiscalización del régimen que se reglamenta por la presente.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Análisis de Fiscalización Especializada, de Programas y Normas de Recaudación, de Asesoría Técnica, de Programas y Normas de Fiscalización y de Informática de Fiscalización.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 27 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, por el artículo 21 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, por el 9º del Decreto Nº 1405/01 y por el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997, y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — A los fines previstos en el artículo 9º del Decreto Nº 1405/01, los usuarios del servicio de molienda de trigo, responsables inscritos en el impuesto al valor agregado, deberán efectuar el ingreso de un pago a cuenta del mencionado impuesto mediante la utilización de una "Guía Fiscal" denominada "Guía Fiscal Harinera".

Quedan comprendidos en la situación prevista en el párrafo anterior, también los responsables de plantas industriales de molienda de trigo, cuando otras plantas de molienda les presten el servicio de molienda o similares, respecto de su propio trigo adquirido a terceros o de propia cosecha.

CAPITULO A - DETERMINACION E INGRESO DEL PAGO A CUENTA

Art. 2º — El importe del pago a cuenta se determinará multiplicando el SESENTA POR CIENTO (60%) de los kilogramos de trigo que ingresan a planta en cada operación de molienda, por el importe de VEINTE MILESIMOS DE PESO ($ 0,020.-). (Párrafo sustituido por art. 1° de la Resolución General N° 2149/2006 de la AFIP B.O. 1/11/2006. De aplicación para los retiros de harina que se realicen a partir del día 1 de noviembre de 2006, inclusive, aún cuando el servicio de molienda haya sido prestado con anterioridad a la citada fecha.)

La obligación establecida se considerará cumplida, siempre que los responsables aludidos procedan a la determinación del pago a cuenta mediante la cobertura total de los campos consignados a esos fines en la "Guía Fiscal Harinera" pertinente y efectivicen el ingreso respectivo, bajo apercibimiento de considerarse incumplidas las condiciones generales estatuidas por esta Administración Federal de Ingresos Públicos, con los alcances previstos en el artículo 9º del Decreto Nº 1405/01.

El ingreso del pago a cuenta deberá realizarse con anterioridad al retiro de la harina, y exclusivamente mediante depósito bancario (2.1.) conforme a lo dispuesto por la Resolución General Nº 1217, no admitiéndose compensación alguna con otros tributos.

CAPITULO B - GUIA FISCAL HARINERA. FORMULARIOS A UTILIZAR

Art. 3º — La "Guía Fiscal Harinera" se implementará mediante la utilización de los formularios, que para cada caso, se indican a continuación:

a) De tratarse de responsables que se encuentren bajo la jurisdicción de la Dirección Operaciones Grandes Contribuyentes Nacionales y de aquellos comprendidos en el Capítulo II de la Resolución General Nº 3423 (DGI) y sus modificaciones: formulario de declaración jurada F. 345 "Guía Fiscal Harinera" determinativo de su obligación, por triplicado, intervenido —una vez efectuado el ingreso— por la dependencia correspondiente, conforme lo dispuesto en las Resoluciones Generales Nº 3282 (DGI) y Nº 3423 (DGI) y sus modificaciones.

b) De tratarse de los demás responsables: el formulario de declaración jurada F. 346 "Guía Fiscal Harinera", por triplicado, determinativo de su obligación, el que será considerado como formulario de información para la entidad bancaria habilitada por este organismo.

Una vez ingresado el importe de acuerdo con la declaración jurada mencionada, se emitirán dos tiques: "original" y, a solicitud del responsable, su "reimpresión", como constancia de pago.

Art. 4º — El formulario de declaración jurada F. 346, presentado por los responsables a los bancos en el momento del ingreso del impuesto, constituyen la comunicación de pago a que hace referencia el artículo 15 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, por lo que tienen el carácter de declaración jurada, y las omisiones, errores o falsedades que en dichos instrumentos se comprueben, están sujetos a las sanciones previstas en los artículos 39, 45 y 46 de la citada ley. El tique que se emita contra el pago del impuesto, sin ser observado en su contenido en el momento de su emisión, constituye pleno valor probatorio de los datos declarados.

CAPITULO C - RETIRO DE HARINA. REQUISITOS Y CONDICIONES.

Art. 5º — Las personas físicas o jurídicas bajo cuyos nombres y responsabilidad jurídico-económica funcionen los establecimientos de molienda, habilitarán el retiro del producto de la molienda de trigo de terceros, únicamente cuando:

a) el usuario:

1. entregue la "Guía Fiscal Harinera", y

2. exhiba la constancia de pago o entregue el tique —reimpresión—, según el responsable de que se trate, de los cuales resulte la coincidencia del importe ingresado con el consignado en la respectiva "Guía Fiscal Harinera" y,

b) se verifique la veracidad de los datos consignados en la mencionada guía referidos a la cantidad de kilogramos de trigo entregados por el usuario del servicio de molienda y la "cantidad de kilogramos estimados de molienda", coincidentes con los que consten en sus registros y demás documentación emitida al efecto.

c) No registrándose ninguno de los requisitos exigidos en los incisos precedentes, el usuario del servicio de molienda acredite la exclusión total de regímenes de retención, percepción y/o pagos a cuenta del impuesto al valor agregado, conforme lo dispuesto en el artículo 10 de la Resolución General Nº 17, sus modificatorias y complementarias o, en su caso, en el artículo 8º de la Resolución General Nº 75. En tal supuesto, el establecimiento molinero deberá consignar en el remito de cada entrega parcial de harina, la expresión "Excluido-exclusión total".

En los casos de exclusión parcial, los responsables de establecimientos molineros habilitarán la entrega de harinas de acuerdo con lo dispuesto en este artículo, cuando el usuario:

1. cumplimente lo establecido en el inciso a), con relación al porcentaje no excluido,

2. acredite la exclusión parcial conforme se indica en los artículos y normas citadas en el inciso anterior.

En la situación prevista en este inciso, quedará a cargo de los usuarios, la obligación de indicar —en la respectiva "Guía Fiscal Harinera"—, el número de Boletín Oficial en el que se publicó la autorización de la exclusión y el porcentaje respectivo.

Asimismo, el establecimiento molinero podrá verificar la vigencia y el alcance de la exclusión —total o parcial—, a que se refieren los incisos c) y d) mediante consulta a la página "Web" de este organismo ( HIPERVÍNCULO http://www http://www.afip.gov.ar).

Art. 6º — De habilitarse el retiro de las harinas sin que se cumpla alguno de los requisitos exigidos en el artículo anterior, el establecimiento molinero se encontrará incurso en la falta grave que dispone el artículo 9º del Decreto Nº 1405/01.

Art. 7º — Cuando el usuario requiera efectuar retiros parciales correspondientes a una misma "Guía Fiscal Harinera", en el remito correspondiente a cada entrega parcial de harina, el establecimiento molinero deberá dejar constancia:

a) del número que identifica a la respectiva "Guía Fiscal Harinera" o, en su caso, la expresión "Excluido – exclusión total" de tratarse de sujetos que cuenten con la constancia de tal exclusión de conformidad con lo normado en el inciso c) del artículo 5º, y

b) del número asignado a la carta de porte de ingreso del trigo del cual proviene la harina que se retira, en todos los casos.

Art. 8º — Los usuarios del servicio de molienda y los responsables de los establecimientos molineros deberán conservar en su poder un archivo, ordenado por mes calendario y por establecimiento, de los ejemplares de la "Guía Fiscal Harinera" de las operaciones respectivas; el indicado archivo deberá encontrarse permanentemente a disposición del personal fiscalizador de este organismo.

CAPITULO D.- OBLIGACIONES DE INFORMACION

Establecimientos molineros

Art. 9º — Los responsables de los establecimientos harineros deberán informar a esta Administración Federal, por cada planta molinera y por cada mes calendario, el detalle de:

a) los servicios de molienda de trigo prestados durante el mes a todos los usuarios (9.1.),

b) la cantidad de guías presentadas,

c) la cantidad de kilos de harina extraídos de la molienda para cada usuario durante dicho período, y

d) la cantidad de kilos de harina que los usuarios mantengan en la planta al final del mes.

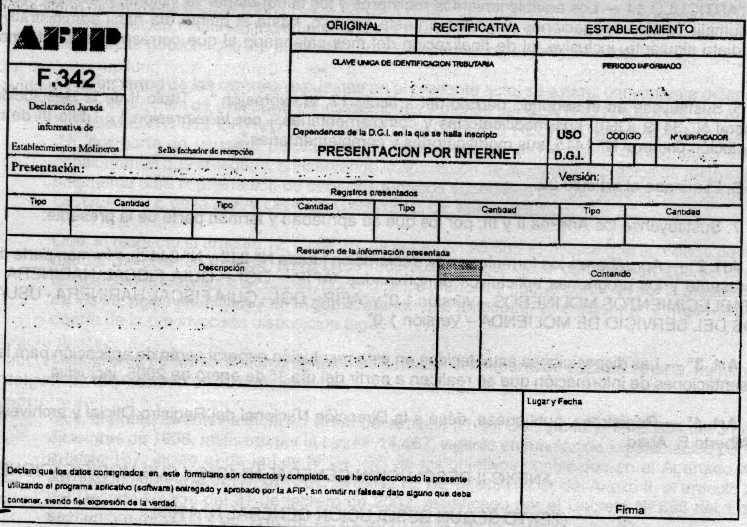

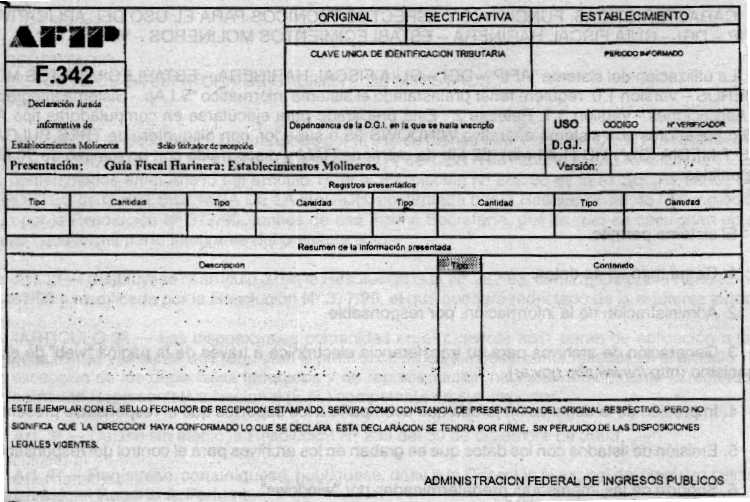

Art. 10. — La información establecida en el artículo 9° deberá suministrarse mediante transferencia electrónica de datos a través de la página "web" de este organismo (http://www.afip.gov.ar), conforme al procedimiento dispuesto por la Resolución General N° 1345, sus modificatorias y complementaria, utilizando el programa aplicativo denominado "AFIP – DGI – GUIA FISCAL HARINERA - ESTABLECIMIENTOS MOLINEROS - Versión 1.0" —que genera el formulario de declaración jurada N° 342—, cuyas características, funciones y aspectos técnicos para su uso se consignan en el Anexo II de la presente.

En el supuesto que el archivo que contiene la información a transmitir tenga un tamaño de 2 Mb o superior y por tal motivo los sujetos se encuentren imposibilitados de remitirlo electrónicamente, en sustitución del procedimiento citado precedentemente, deberán suministrar la información en la dependencia de este organismo en la que se encuentren inscritos, mediante la entrega de soportes magnéticos, acompañados del formulario de declaración jurada N° 342, generado por el programa aplicativo. Idéntico procedimiento se deberá observar en el caso de inoperatividad del sistema.

(Artículo sustituido por art. 1°, punto 1 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

Usuarios del servicio de molienda

Art. 11. — Los usuarios del servicio de molienda —responsables inscritos en el impuesto al valor agregado—, deberán informar a este organismo, por mes calendario y por cada establecimiento molinero:

a) los datos identificatorios de los establecimientos molineros que les hubieren prestado sus servicios de molienda de trigo,

b) la cantidad en kilogramos de trigo entregados al establecimiento molinero para su molienda,

c) la cantidad en kilogramos de harina obtenidos, y

d) la existencia en cantidad de kilogramos de harina, así como de trigo, mantenida en el establecimiento molinero respectivo al último día del mes informado,

e) los importes de los pagos a cuenta realizados con identificación de las respectivas "Guías Fiscales Harineras".

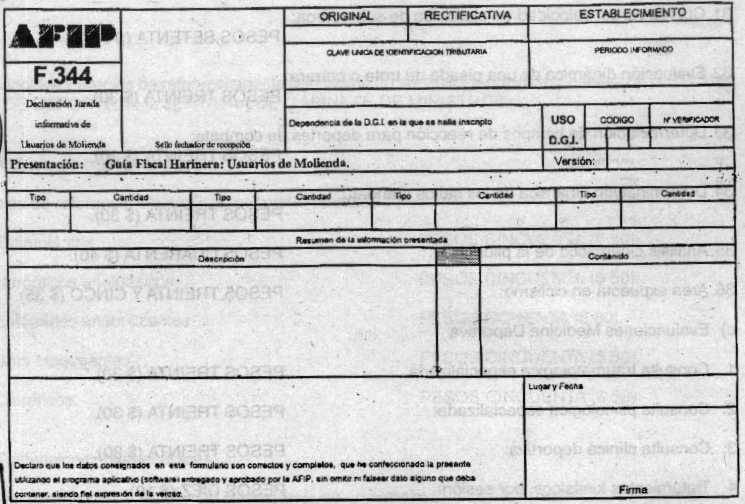

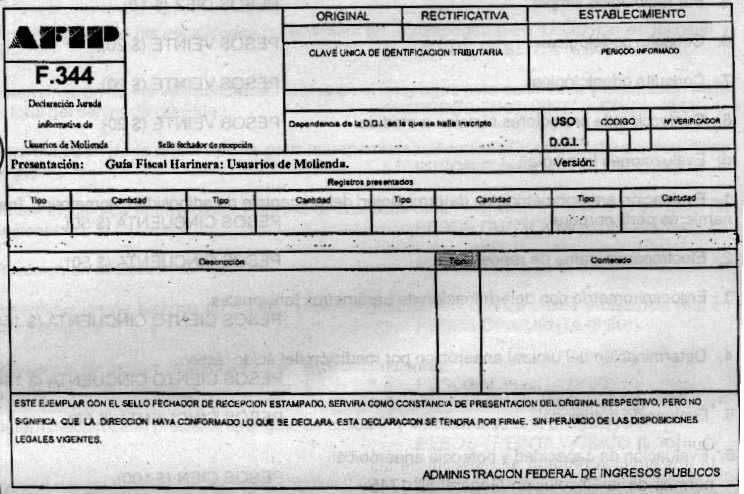

Art. 12. — La información establecida en el artículo 11 deberá suministrarse mediante transferencia electrónica de datos a través de la página "web" de este organismo (http://www.afip.gov.ar), conforme al procedimiento dispuesto por la Resolución General N° 1345, sus modificatorias y complementaria, utilizando el programa aplicativo denominado "AFIP – DGI – GUIA FISCAL HARINERA - USUARIOS DEL SERVICIO DE MOLIENDA - Versión 1.0" —que genera el formulario de declaración jurada N° 344—, cuyas características, funciones y aspectos técnicos para su uso se consignan en el Anexo III de la presente.

En el supuesto que el archivo que contiene la información a transmitir tenga un tamaño de 2 Mb o superior y por tal motivo los sujetos se encuentren imposibilitados de remitirlo electrónicamente, en sustitución del procedimiento citado precedentemente, deberán suministrar la información en la dependencia de este organismo en la que se encuentren inscritos, mediante la entrega de soportes magnéticos, acompañados del formulario de declaración jurada N° 344, generado por el programa aplicativo. Idéntico procedimiento se deberá observar en el caso de inoperatividad del sistema.

(Artículo sustituido por art. 1°, punto 2 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

Disposiciones comunes a los usuarios del servicio de molienda y a los establecimientos molineros

Art. 13. — Las obligaciones de información dispuestas en los artículos 9° y 11, deberán cumplirse aun cuando no se hubieran efectuado operaciones en el período mensual respectivo.

(Artículo sustituido por art. 1°, punto 3 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

Art. 14. — Los establecimientos molineros y los usuarios del servicio de molienda deberán cumplir con las obligaciones previstas en este capítulo, hasta el quinto día hábil administrativo inmediato siguiente, inclusive, al de finalización del mes calendario al que corresponda la información.

(Artículo sustituido por art. 1°, punto 4 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

CAPITULO E – DOCUMENTACION COMPLEMENTARIA

Art. 15. — Los establecimientos molineros deberán llevar y conservar el Libro de Movimiento y Existencia de Mercaderías con las registraciones diarias de las operaciones pertinentes y el Libro de Registro de Retiros, que se crea por la presente —el que podrá ser llevado mediante sistemas computarizados— cuyo folio tipo se consigna, en carácter de modelo, en el Anexo IV de la presente.

En el citado Libro de Registro de Retiros deberá asentarse diariamente, con carácter previo al momento del retiro solicitado por cada usuario del servicio de molienda, la entrega de kilogramos de harina, avalados por las respectivas guías. De tratarse de usuarios que acrediten la exclusión total indicada en el inciso c) del artículo 5º, corresponderá asentar en la primera columna, a la izquierda del folio, la fecha y número de Boletín Oficial en el cual fue publicada la mencionada exclusión, así como la vigencia de la misma. Además, en dicha columna se indicará respecto del usuario su condición de exento, no alcanzado o monotributista, según corresponda.

La registración a que se refiere el párrafo anterior, deberá cumplirse teniendo en cuenta las aclaraciones que sobre la cobertura de cada folio del libro, integran el Anexo IV de la presente.

Art. 16. — Los establecimientos molineros, con la finalidad de efectuar las anotaciones que resulten pertinentes en el Libro de Registro de Retiros deberán, sin excepciones, habilitar un Libro de Registro de Responsables autorizados para cubrir, avalar y firmar el citado libro, el que contendrá, respecto de dichos sujetos, los siguientes datos:

a) Apellido y nombres.

b) Tipo y número de documento.

c) Código Unico de Identificación Laboral (C.U.I.L.) o Clave Unica de Identificación Tributaria (C.U.I.T.).

Asimismo, deberá constar la registración de la firma del responsable autorizado.

Art. 17. — Los libros indicados en los artículos 15 y 16, deberán encontrarse permanentemente en el establecimiento molinero, a disposición del personal fiscalizador de este organismo y de aquellos que coadyuven al cumplimiento de las obligaciones fiscales establecidas por este régimen.

Las obligaciones previstas en los citados artículos se considerarán como parte integrante de las normas de registración dispuestas por el Título III de la Resolución General N° 1415, sus modificatorias y complementarias. (Expresión "... Título II de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias.", sustituida por la expresión "... Título III de la Resolución General N° 1415, sus modificatorias y complementarias.", por art. 1°, punto 5 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

CAPITULO F – DISPOSICIONES VARIAS

Carácter de los pagos a cuenta

Art. 18. — Los pagos a cuenta efectuados tendrán el carácter de impuesto ingresado, debiendo su importe ser computado en la declaración jurada del impuesto al valor agregado del período fiscal en el que se ingresaron.

En aquellos casos en que el precitado cómputo origine en la respectiva declaración jurada un saldo a favor del responsable, el mismo tendrá el tratamiento de ingreso directo, pudiendo ser utilizado de acuerdo con lo dispuesto en el segundo párrafo del artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, con las limitaciones que establecen las normas pertinentes.

Disposiciones Transitorias

Art. 19. — Hasta el día 30 de junio de 2002, a fin de efectuar el pago a que se refiere el artículo 2º, los responsables deberán concurrir ante la entidad bancaria habilitada al efecto, con el formulario F. 799/E, el que deberá presentarse cubierto en todas sus partes en sustitución del formulario de declaración jurada F. 346, consignándose los siguientes datos:

a) código de impuesto: 144,

b) código de concepto: 019,

c) código de subconcepto: 027,

d) establecimiento: 00,

e) período: mes y año de la fecha en que se efectúa el pago,

f) anticipo/cuota: 00,

g) importe monto del pago a cuenta

El tique emitido contra la presentación del formulario mencionado en el párrafo anterior tiene los mismos efectos jurídicos que se establecen en el artículo 4º, para el formulario de declaración jurada F. 346, en este procedimiento transitorio.

Art. 20. — Los usuarios del servicio de molienda a que se refiere el artículo 3º, inciso b), quedan obligados a conservar en papeles de trabajo los cálculos de los pagos a cuenta que efectúen.

Incumplimientos

Art. 21. — Cuando este organismo detecte el incumplimiento de las obligaciones dispuestas en los artículos 2º y 5º, sin perjuicio de la aplicación de las sanciones establecidas en la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, procederá a comunicar dichas irregularidades a la Oficina Nacional de Control Comercial Agropecuario, dentro de los CINCO (5) días hábiles administrativos inmediatos siguientes a la constatación de los citados hechos, a fin de que la mencionada oficina proceda a la instrucción del sumario a que se refiere el cuarto párrafo del artículo 9º del Decreto Nº 1405/01.

Lugar de las presentaciones

Art. 22. — (Artículo derogado por art. 1°, punto 6 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

Disposiciones generales

Art. 23. — El régimen establecido por la presente resolución general será de aplicación para los retiros de harina que se realicen a partir del 15 de abril de 2002, inclusive, aun cuando el servicio de molienda hubiere sido prestado con anterioridad a dicha fecha.

Art. 24. — Apruébanse los formularios de declaración jurada F. 345 "Guía Fiscal Harinera", F. 346 "Guía Fiscal Harinera", F. 345/B (Usuarios de molienda) y F. 345/C (Establecimientos molineros), y los Anexos I, II, III, y IV que forman parte de la presente resolución general.

Art. 25. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL Nº 1246

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 2º.

(2.1.) El ingreso se efectuará en las instituciones bancarias que, para cada caso, se indican a continuación:

a) Contribuyentes y responsables comprendidos en los sistemas diferenciados de control dispuestos por las Resoluciones Generales Nº 3282 (DGI) y Nº 3423 (DGI) —Capítulo II— y sus respectivas modificatorias y complementarias: en el banco habilitado en la respectiva dependencia.

b) Responsables no comprendidos en el inciso anterior: en las instituciones bancarias habilitadas por este Organismo que operan con el sistema "OSIRIS".

Artículo 9º.

(9.1.) Usuarios:

Responsables inscritos, responsables no inscritos, sujetos exentos o no alcanzados en el impuesto al valor agregado, o pequeños contribuyentes inscritos en el Régimen Simplificado para Pequeños Contribuyentes (Monotributo).

ANEXO II RESOLUCION GENERAL Nº1246 Y SUS MODIFICACIONES

(Anexo sustituido por art. art. 1°, punto 7 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

(TEXTO SEGUN RESOLUCION GENERAL N° 1763)

CARACTERISTICAS, FUNCIONES Y ASPECTOS TECNICOS PARA EL USO DEL APLICATIVO "AFIP – DGI – GUIA FISCAL HARINERA – ESTABLECIMIENTOS MOLINEROS – Versión 1.0"

La utilización del sistema "AFIP – DGI – GUIA FISCAL HARINERA – ESTABLECIMIENTOS MOLINEROS – Versión 1.0" requiere tener preinstalado el sistema informático "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.1. Release 2". Está preparado para ejecutarse en computadoras tipo AT 486 o superiores con sistema operativo WINDOWS 95 o superior, con disquetera de TRES PULGADAS Y MEDIA (3½") HD (1,44 Mb), 32 Mb de memoria RAM y disco rígido con un mínimo de 50 Mb disponibles.

El sistema permite:

1. Carga manual de datos.

2. Administración de la información, por responsable.

3. Generación de archivos para su transferencia electrónica a través de la página "web" de este organismo (http://www.afip.gov.ar).

4. Impresión de la declaración jurada que acompaña a los soportes que el responsable presenta.

5. Emisión de listados con los datos que se graban en los archivos para el control del responsable.

6. Soporte de las impresoras predeterminadas por "windows".

7. Generación de soportes de resguardo de la información del contribuyente.

El sistema prevé un módulo de "Ayuda", al cual se accede con la tecla F1 o, a través de la barra de menú, que contiene indicaciones para facilitar el uso del programa aplicativo. El usuario deberá contar con una conexión a "Internet" a través de cualquier medio (telefónico, satelital, fibra óptica, cable módem o inalámbrica) con su correspondiente equipamiento de enlace y transmisión digital. Asimismo, deberá disponerse de un navegador ("Browser") "internet Explorer", "Netscape" o similar para leer e interpretar páginas en formatos compatibles.

En caso de efectuarse una presentación rectificativa, se consignarán en ella todos los conceptos contenidos en la originaria, incluso aquellos que no hayan sufrido modificaciones.

ANEXO III RESOLUCION GENERAL Nº 1246 Y SUS MODIFICACIONES

(Anexo sustituido por art. art. 1°, punto 7 de la Resolución General N° 1763/2004 de la AFIP B.O. 4/11/2004. Vigencia: de aplicación para las presentaciones de información que se realicen a partir del día 1° de enero de 2005, inclusive).

(TEXTO SEGUN RESOLUCION GENERAL N° 1763)

CARACTERISTICAS, FUNCIONES Y ASPECTOS TECNICOS PARA EL USO DEL APLICATIVO "AFIP – DGI – GUIA FISCAL HARINERA - USUARIOS DEL SERVICIO DE MOLIENDA – Versión 1.0"

La utilización del sistema "AFIP – DGI – GUIA FISCAL HARINERA - USUARIOS DEL SERVICIO DE MOLIENDA – Versión 1.0" requiere tener preinstalado el sistema informático "S.I.Ap. - Sistema Integrado de Aplicaciones - Versión 3.1. Release 2". Está preparado para ejecutarse en computadoras tipo AT 486 o superiores con sistema operativo WINDOWS 95 o superior, con disquetera de TRES PULGADAS Y MEDIA (3½") HD (1,44 Mb), 32 Mb de memoria RAM y disco rígido con un mínimo de 50 Mb disponibles.

El sistema permite:

1. Carga manual de datos.

2. Administración de la información, por responsable.

3. Generación de archivos para su transferencia electrónica a través de la página "web" de este organismo (http://www.afip.gov.ar).

4. Impresión de la declaración jurada que acompaña a los soportes que el responsable presenta.

5. Emisión de listados con los datos que se graban en los archivos para el control del responsable.

6. Soporte de las impresoras predeterminadas por "windows".

7. Generación de soportes de resguardo de la información del contribuyente.

El sistema prevé un módulo de "Ayuda", al cual se accede con la tecla F1 o, a través de la barra de menú, que contiene indicaciones para facilitar el uso del programa aplicativo. El usuario deberá contar con una conexión a "Internet" a través de cualquier medio (telefónico, satelital, fibra óptica, cable módem o inalámbrica) con su correspondiente equipamiento de enlace y transmisión digital. Asimismo, deberá disponerse de un navegador ("Browser") "internet Explorer", "Netscape" o similar para leer e interpretar páginas en formatos compatibles.

En caso de efectuarse una presentación rectificativa, se consignarán en ella todos los conceptos contenidos en la originaria, incluso aquellos que no hayan sufrido modificaciones.

(Formularios de declaración jurada 345/B y 345/C derogados por art. 1° inc. c) de la Resolución General N° 1311/2002 AFIP B.O. 19/7/2002)

MINISTERIO DE ECONOMIA

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

— ACLARACION AFIP —

En la edición del día 04/04/2002, donde se publicó la Resolución General N° 1246, se han deslizado los siguientes errores:

En la página 9 del Boletín Oficial, ANEXO II — ESTABLECIMIENTOS MOLINEROS. REGIMEN DE INFORMACION – CAPITULO II, TIPO DE SOPORTES MAGNETICOS, SECCION I: CD-ROM, SECCION II: DISCO ZIP y SECCION III: Discos Flexibles - Disquetes.

DONDE DICE:

. Nombre del archivo: "RG Nro. 1246.DAT"

DEBE DECIR:

. Nombre del archivo: "RG Nro. 1246e.DAT"

En la página 11 del Boletín Oficial, ANEXO III — USUARIOS DE MOLIENDA, REGIMEN DE INFORMACION — CAPITULO II, TIPO DE SOPORTES MAGNETICOS, SECCION I: CD-ROM, SECCION II: DISCO ZIP y SECCION III: Discos Flexibles - Disquetes.

DONDE DICE:

. Nombre del archivo: "RG Nro. 1246.DAT"

DEBE DECIR:

. Nombre del archivo: "RG Nro. 1246u.DAT"

e. 15/4 N° 380.733 v. 15/4/2002

- Artículo 2°, primer párrafo sustituido por art. 1 de la Resolución General N°1442/2003 AFIP B.O. 13/2/2003;

- Artículo 10, segundo y tercer párrafos derogados por art. 1° inc. a) de la Resolución General N° 1311/2002 AFIP B.O. 19/7/2002;

- Artículo 12, segundo y tercer párrafos derogados por art. 1° inc. b) de la Resolución General N° 1311/2002 AFIP B.O. 19/7/2002.