Unidad de Información Financiera

ENCUBRIMIENTO Y LAVADO DE ACTIVOS DE ORIGEN DELICTIVO

Resolución 2/2002

Apruébanse la "Directivo sobre Reglamentación del artículo 21, incisos a) y b) de la Ley n° 25.246. Operaciones Sospechosas, Modalidades, Oportunidades y Límites del Cumplimiento de la Obligación de Reportarlas. Sistema Financiero y Cambiario"; la "Guía de Transacciones Inusuales o Sospechosas en la Orbita del Sistema Financiero y Bancario" y el "Reporte de Operación Sospechosa".

Bs. As., 25/10/2002

VISTO lo dispuesto por la Ley Nº 25.246, modificada por el Decreto Nº 1500/01 y lo establecido en el Decreto Nº 169/01 y,

CONSIDERANDO:

Que el artículo 20 de la Ley Nº 25.246 establece los sujetos obligados a informar a la UNIDAD DE INFORMACION FINANCIERA en los términos del artículo 21 del mismo cuerpo legal.

Que el artículo 21 precitado, en su inciso a) establece las obligaciones a las que quedarán sometidos los sujetos indicados en el artículo 20, como asimismo que la UNIDAD DE INFORMACION FINANCIERA fijará el término y la forma en que corresponderá archivar toda la información.

Que por su parte el artículo 21 inciso b), último párrafo, determina que la UNIDAD DE INFORMACION FINANCIERA deberá establecer, a través de pautas objetivas, las modalidades, oportunidades y límites del cumplimiento de la obligación de informar operaciones sospechosas, para cada categoría de obligado y tipo de actividad.

Que a los efectos de emitir las Pautas Objetivas para el Sector Financiero y Cambiario, esta UNIDAD DE INFORMACION FINANCIERA ha tenido en consideración los siguientes antecedentes: Las 40 Recomendaciones del GRUPO DE ACCION FINANCIERA INTERNACIONAL (FATF/GAFI); Las 8 Recomendaciones Especiales del GAFI sobre financiamiento del terrorismo; Los 25 Criterios del GAFI para determinar países y territorios no cooperativos; El Reglamento Modelo de la Comisión Interamericana Contra el Abuso de Drogas de la Organización de Estados Americanos (CICAD/OEA); como asimismo, antecedentes internacionales en materia de lavado de dinero.

Que asimismo el artículo 18 del Decreto Nº 169/01 faculta a la UNIDAD DE INFORMACION FINANCIERA a determinar los procedimientos y oportunidad a partir de la cual los obligados cumplirán ante ella el deber de informar que establece el artículo 20 de la Ley Nº 25.246.

Que la UNIDAD DE INFORMACION FINANCIERA se encuentra facultada para emitir directivas e instrucciones que deberán cumplir e implementar los sujetos obligados, conforme lo dispuesto en el artículo 14 inciso 10) de la Ley Nº 25.246.

Que el Area Jurídica de esta Unidad ha efectuado el dictamen correspondiente.

Que esta UNIDAD DE INFORMACION FINANCIERA, reunida en sesión plenaria, ha acordado por unanimidad fijar las pautas que deberán cumplir los sujetos pertenecientes al Sistema Financiero y Cambiario, indicados en los incisos 1) y 2) del artículo 20 de la Ley Nº 25.246.

Que la presente se dicta en ejercicio de las facultades emergentes de la Ley Nº 25.246.

Por ello,

LA UNIDAD DE INFORMACION FINANCIERA

RESUELVE:

Artículo 1° — Aprobar la "DIRECTIVA SOBRE REGLAMENTACION DEL ARTICULO 21, INCISOS A) y B) DE LA LEY Nº 25.246. OPERACIONES SOSPECHOSAS, MODALIDADES, OPORTUNIDADES Y LIMITES DEL CUMPLIMIENTO DE LA OBLIGACION DE REPORTARLAS. SISTEMA FINANCIERO Y CAMBIARIO", que como Anexo I se incorpora a la presente Resolución.

Art. 2° — Aprobar la "GUIA DE TRANSACCIONES INUSUALES O SOSPECHOSAS EN LA ORBITA DEL SISTEMA FINANCIERO Y CAMBIARIO", que como Anexo II se incorpora a la presente.

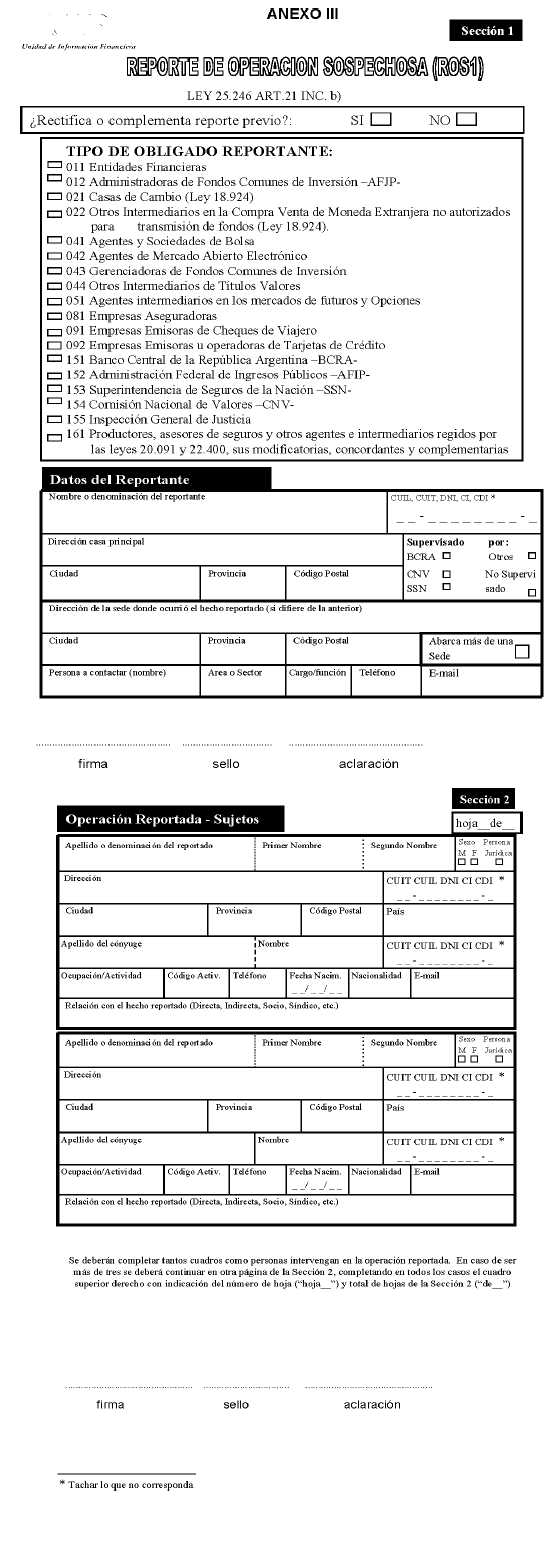

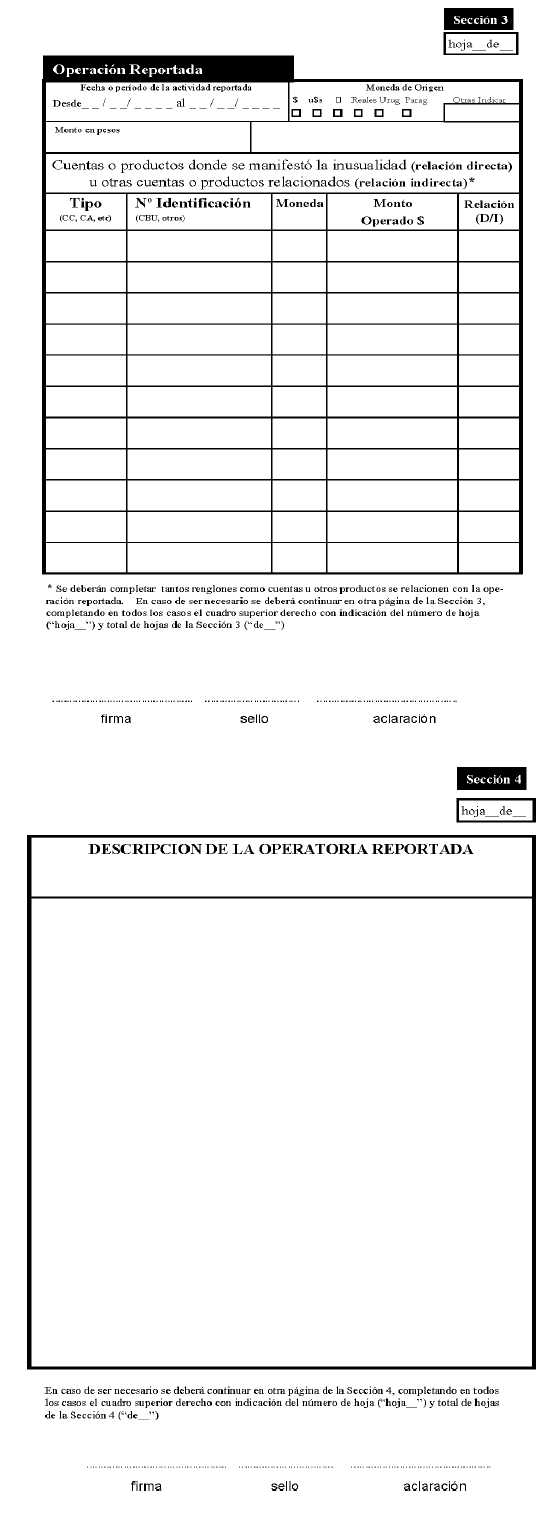

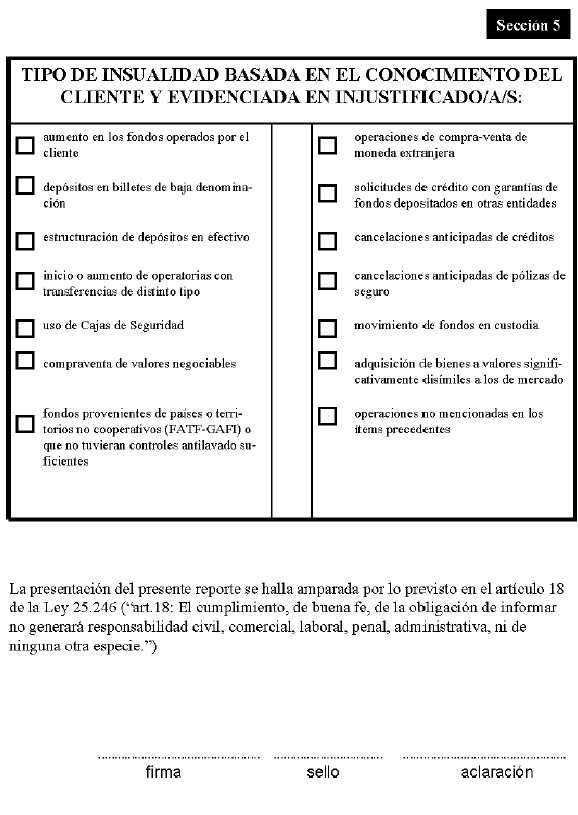

Art. 3° — Aprobar el "REPORTE DE OPERACION SOSPECHOSA", que como Anexo III se incorpora a la presente.

Art. 4° — La presente resolución comenzará a regir a partir de su publicación en el Boletín Oficial y se aplicará a las operaciones sospechosas reportadas a partir de dicha fecha.

Art. 5° — Regístrese, comuníquese, publíquese y dése a la Dirección Nacional del Registro Oficial y oportunamente archívese. — Alicia B. López. — Carlos E. del Río. — Alberto M. Rabinstein. — María J. Meincke.

ANEXO I

(Anexo sustituido por art. 1º de la Resolución Nº 228/2007 de la Unidad de Información Financiera B.O. 07/12/2007. Vigencia: a partir de su publicación en el Boletín Oficial.)

DIRECTIVA SOBRE REGLAMENTACION

DEL ARTICULO 21 INCISOS A) Y B)

DE LA LEY Nº 25.246. OPERACIONES SOSPECHOSAS.

MODALIDADES, OPORTUNIDADES

Y LIMITES DEL CUMPLIMIENTO DE LA

OBLIGACION DE REPORTARLAS - SISTEMA

FINANCIERO Y CAMBIARIO.

I. DISPOSICIONES GENERALES.

Con el objeto de prevenir e impedir el lavado de activos, tipificado en el artículo 278 del Código Penal y la financiación del terrorismo, tipificada en el Art. 213 quáter del Código Penal y conforme lo previsto en el artículo 14 incisos 7) y 10) y artículo 21 incisos a) y b) de la Ley Nº 25.246 y sus modificatorias, las personas físicas y/o jurídicas autorizadas a funcionar de acuerdo con lo establecido en las Leyes Nº 21.526 y sus modificatorias y Nº 18.924, deberán observar las disposiciones contenidas en la presente Directiva, sin perjuicio de las normas reglamentarias emitidas por el Banco Central de la Republica Argentina (B.C.R.A) vinculadas con la materia.

II. PAUTAS GENERALES.

1. Identificación de Clientes:

1.1 Concepto de Cliente: A estos efectos la Unidad de Información Financiera toma como definición de cliente la adoptada y sugerida por la ComisiónInteramericana para el Control del Abuso de Drogas de la Organización de Estados Americanos (CICAD-OEA).

En consecuencia, se definen como clientes todas aquellas personas físicas o jurídicas con las que se establece, de manera ocasional o permanente, una relación contractual de carácter financiero, económico o comercial. En ese sentido es cliente el que desarrolla una vez, ocasionalmente o de manera habitual, negocios con los sujetosobligados. A manera de ejemplo es cliente el cuenta habiente, el titular de una inversión, el que compra o vende moneda extranjera, ya sea en forma de billetes o divisas, el que compra o vende valores negociables, el que constituye un negocio fiduciario, el que toma en alquiler financiero un bien (leasing), el que contrata seguros de todo tipo, etc.

En virtud de lo señalado precedentemente, se establece que los sujetos obligados a informar operaciones sospechosas podrán entablar relaciones comerciales con por lo menos dos tipos de clientes:

1.1.1 Clientes Habituales: los que entablan una relación comercial con la entidad con carácter de permanencia.

1.1.2 Clientes Ocasionales: los que desarrollan una vez u ocasionalmente negocios con los sujetos obligados, considerando que ello sucede cuando no se mantienen cuentas a la vista con la entidad, salvo que el cliente se encuentre incorporado en una base de datos y/o legajo en donde estén registrados los requisitos de identificación exigidos para los clientes habituales.

El principio básico en el que se sustenta la presente Directiva es la internacionalmente conocida política de "conozca a su cliente".

2. - Información a Requerir

2.1. Requisitos Generales - Clientes Habituales y Ocasionales:

En virtud de lo establecido en el inciso a) del artículo 21 de la Ley 25.246, los sujetos obligados a informar, determinados en los incisos 1) y 2) del artículo 20 del mencionado cuerpo legal, deberán recabar de sus clientes, documentos que prueben su identidad, personería jurídica y domicilio, independientemente del monto que operen dichos clientes.

2.1.1. Clientes Habituales - Personas físicas: nombres y apellidos completos; fecha y lugar de nacimiento; nacionalidad; sexo; estado civil; número y tipo de documento de identidad que deberá exhibir en original (se aceptarán como documentos válidos para acreditar la identidad, aquellos que surgen del texto ordenado de las Normas del BCRA sobre los documentos de identificación en vigencia); C.U.I.L. (código único de identificación laboral), C.U.I.T. (código único de identificación tributaria) o C.D.I. (código de identificación); domicilio (calle, número, localidad, provincia y código postal); número de teléfono y profesión, oficio, industria, comercio etc. que constituya su actividad principal.

Igual tratamiento se dará al apoderado, tutor, curador o representante.

Declaración jurada sobre licitud y origen de los fondos y en tanto resulte necesario para definir el perfil del cliente, la correspondiente documentación respaldatoria que permita establecer su situación patrimonial y financiera.

2.1.2. Clientes Habituales - Personas Jurídicas: razón social; fecha y número de inscripción registral; número de inscripción tributaria; fecha del contrato o escritura de constitución; copia del estatuto social actualizado, sin perjuicio de la exhibición del original; dirección (calle, número, localidad, provincia y código postal); número de teléfono de la sede social, actividad principal realizada. Adicionalmente se solicitarán los datos identificatorios de las autoridades, del representante legal, apoderados y/o autorizados con uso de firma, que operen en la entidad en nombre y representación de la persona jurídica, cliente de la entidad.

Los mismos recaudos antes indicados serán acreditados en los casos de asociaciones, fundaciones y otras organizaciones con o sin personería jurídica.

Copia del último balance certificado por contador público y legalizado por el Consejo Profesional de Ciencias Económicas que corresponda, o bien documentación alternativa que permita establecer su situación patrimonial y financiera.

2.1.3. Clientes Ocasionales - Personas Físicas: cuando las transacciones no superen la suma de $ 30.000: nombres y apellidos completos; número y tipo de documento de identidad que deberá ser exhibido en original (se aceptarán como documentos válidos para acreditar la identidad aquellos que surgen del texto ordenado de las Normas del BCRA sobre los documentos de identificación en vigencia), domicilio (calle, número, localidad, provincia y código postal); número de teléfono y actividad principal realizada (esta última solo en los casos en que se trate de operaciones por un monto igual o superior a $ 1.000.-, o su equivalente en otras monedas).

2.1.4. Clientes Ocasionales - Personas Jurídicas: cuando las transacciones no superen la suma de $ 30.000: razón social; número de inscripción tributaria; domicilio (calle, número, localidad, provincia y código postal); número de teléfono y actividad principal realizada (esta última solo en los casos en que se trate de operaciones por un monto igual o superior a $ 1.000.-, o su equivalente en otras monedas).

Asimismo, se solicitarán los datos identificatorios —en los términos previstos en el punto 2.1, apartado 2.1.3— de las personas que realizan la operación con la entidad en nombre y representación de la persona jurídica, con exhibición de los documentos que las habilitan para ello.

2.1.5. Requisitos Adicionales: Clientes ocasionales - Personas físicas y jurídicas: Además de los recaudos generales, deberán observarse los siguientes requisitos adicionales:

En el caso que las operaciones resulten mayores a pesos treinta mil ($30.000), se requerirá una declaración jurada sobre licitud y origen de los fondos.

En el caso que las operaciones resulten mayores a pesos doscientos mil ($200.000), se requerirá adicionalmente a la declaración jurada sobre licitud y origen de los fondos, la correspondiente documentación respaldatoria y/o información que sustente el origen declarado de los fondos.

En el supuesto de las operaciones cambiarias individuales o acumuladas en el mes, que resulten mayores a pesos treinta mil ($ 30.000.-) y en la medida que la contraprestación del cliente sea realizada en dinero en efectivo, se requerirá una declaración jurada sobre licitud y origen de los fondos con la correspondiente documentación respaldatoria y/o información que sustente el origen declarado de los fondos.

Los requisitos previstos en este apartado deberán resultar de aplicación, cuando la entidad haya podido determinar que se han realizado operaciones vinculadas entre sí, que individualmente no hayan alcanzado el monto mínimo establecido, pero que en su conjunto alcancen o excedan dichos importes.

2.1.6. Medidas reforzadas o intensificadas de identificación de clientes:

2.1.6.1. Presunta Actuación por Cuenta Ajena: Cuando existan dudas sobre si los clientes actúan por cuenta propia o cuando exista la certeza de que no actúan por cuenta propia, los sujetos obligados adoptarán medidas adicionales razonables, a fin de obtener información sobre la verdadera identidad de la persona por cuenta de la cual actúan los clientes (beneficiario/propietario y/o cliente final).

2.1.6.2. Empresas pantalla/vehículo: Los sujetos obligados deberán prestar especial atención para evitar que las personas físicas utilicen a las personas jurídicas como empresas pantalla para realizar sus operaciones. Las entidades deberán contar con procedimientos que permitan conocer la estructura de la sociedad, determinar el origen de sus fondos e identificar a los propietarios, beneficiarios y aquellos que ejercen el control real de la persona jurídica.

2.1.6.3. Fideicomisos: En estos casos, la identificación deberá incluir a los fiduciarios, fiduciantes y beneficiarios.

2.1.6.4. Transacciones a distancia: Sin perjuicio de los requisitos generales mencionados en el presente punto, los sujetos obligados deberán adoptar las medidas específicas que resulten adecuadas, para compensar el mayor riesgo de lavado de activos y de financiación del terrorismo, cuando se establezcan relaciones de negocios o se realicen transacciones con clientes que no han estado físicamente presentes en su identificación.

2.1.6.5.Funcionarios públicos: también deberán ser objeto de medidas reforzadas de identificación de clientes, los sujetos que cumplan las funciones o cargos enumerados en el artículo 5º de la Ley 25.188, cuando se trate de sus cuentas personales.

2.1.6.6. Transferencias electrónicas de fondos: La entidad deberá adoptar todos los recaudos necesarios al momento de incorporar los datos del ordenante de las transferencias de fondos, para asegurarse que la información sea completa y exacta.

En todos los casos precedentes, las entidades deberán extremar los recaudos respecto de las operaciones que realicen tales clientes, considerando su razonabilidad y justificación económica y jurídica.

2.1.7 Medidas abreviadas o simplificadas de identificación de clientes:

2.1.7.1 Fondos provenientes de otra Institución Financiera: En el supuesto de tratarse de fondos provenientes de otra institución financiera de plaza, se presume que dicha entidad verificó el principio de "conozca a su cliente".

En el caso de fondos provenientes de otra institución financiera del exterior —excepto de aquellos países o territorios considerados por el G.A.F.I. como no cooperativos—, se presume que dicha entidad verificó el principio de "conozca a su cliente".

Sin perjuicio de lo expuesto en el párrafo anterior, cuando se trate de fondos transferidos desde países calificados como de baja o nula tributación, según los términos del Decreto Nº 1037/00 y sus modificatorios, se deberá solicitar a la entidad del exterior —corresponsal de la entidad local— una expresa mención de que cumple con el principio de "conozca a su cliente".

Dichas presunciones no relevan a la entidad de analizar la posible discordancia entre el perfil del cliente receptor de los fondos y el monto y/o modalidad de la transacción proveniente de otra institución financiera.

2.1.7.2 Supuestos Especiales: En los casos que se citan a continuación, el tratamiento previsto con carácter general para la identificación de clientes, se aplicará de la siguiente manera:

• Personas físicas o jurídicas titulares de cuotapartes de fondos comunes de inversión: solamente cuando la entidad financiera actúe como agente colocador.

• Tenedores de títulos de deuda y/o certificados de participación de fideicomisos financieros —con oferta pública—, cuando los adquieran a través de la entidad financiera —cualquiera sea el carácter en que intervenga— y las personas físicas o jurídicas que actúen como fiduciantes.

2.1.7.3 Reducción de controles: En los casos de cuentas de clientes que operen por importes mensuales que no superen los $ 30.000 y correspondan a:

• Acreditación de remuneraciones:

• Fondo de desempleo para los trabajadores de la industria de la construcción; y

• Vinculadas con el pago de planes sociales.

Se considera suficiente la información brindada por los empleadores y por los organismos nacionales, provinciales o municipales competentes.

Dicha presunción no releva a la entidad de analizar la posible discordancia entre el perfil del cliente titular de la cuenta y los montos y/o modalidades de la operatoria.

2.1.7.4 Excepciones: Quedan excluidas del tratamiento general de identificación de clientes:

• Los titulares del Sector Público no financiero o sus representantes, exclusivamente con relación a las operaciones efectuadas en razón de sus funciones específicas;

• Las personas jurídicas pertenecientes al Sector Financiero o sus representantes, exclusivamente con relación a las operaciones efectuadas en razón de sus funciones específicas;

• Las cuentas con depósitos originados en las causas judiciales.

III.- CONSERVACION DE LA DOCUMENTACION.

Los sujetos obligados deberán conservar, para que sirva como elemento de prueba en toda investigación en materia de lavado de activos y financiación del terrorismo, la siguiente documentación:

a. Respecto de la identificación del cliente, los elementos donde se evidencie el cumplimiento de la política de "conozca a su cliente" y la información complementaria que a su juicio haya requerido, durante un período mínimo de cinco (5) años, desde la finalización de las relaciones con el cliente, sin perjuicio de las exigencias establecidas por el B.C.R.A. en su normativa.

b. Respecto de las transacciones u operaciones, los documentos originales o copias certificadas por la entidad, durante un período mínimo de cinco (5) años, desde la ejecución de las transacciones u operaciones, sin perjuicio de las exigencias establecidas por el B.C.R.A. en su normativa.

IV. RECAUDOS QUE DEBERAN TOMARSE AL REPORTAR OPERACIONES SOSPECHOSAS.

Los recaudos deberán fundamentarse especialmente en:

a. Los usos y costumbres de la actividad financiera y cambiaria;

b. La experiencia e idoneidad de las personas obligadas a informar;

c. La efectiva implementación de la regla "conozca a su cliente".

Asimismo y a los efectos de un acabado cumplimiento de esta regla, la entidad deberá prestar especial atención a la identidad real de los clientes y verificar que los mismos no se encuentren incluidos en los listados de terroristas y/u organizaciones terroristas que figuren en las Resoluciones del Consejo de Seguridad de Naciones Unidas o que la operación de que se trate no constituya una relación contractual o comercial con alguno de ellos, pudiendo consultar a tal fin el link que figura en la página web de este Organismo (www.uif.gov.ar).

El conocimiento de los clientes y del mercado le permitirá a la entidad protegerse adecuadamente del lavado de activos y de la financiación del terrorismo.

Las premisas señaladas precedentemente, deberán ser consideradas como herramientas fundamentales para la detección de operaciones sospechosas en forma oportuna.

1) Procedimiento para detectar Operaciones Sospechosas:

De acuerdo con las características particulares de los diferentes productos que ofrezca, cada entidad deberá diseñar y poner en práctica mecanismos de control que le permitan alcanzar un conocimiento adecuado de todos sus clientes, en función de las políticas de análisis de riesgo que la entidad haya implementado.

El conocimiento del cliente deberá comenzar por el registro de entrada al sistema y el cumplimiento de los requisitos que determine la entidad, para cada uno de los productos a través de los cuales se puede vincular. Es necesario que la entidad verifique, por los medios que considere más eficaces, la veracidad de los datos personales y comerciales más relevantes.

1.1. Al iniciar la relación contractual o comercial se deberá definir el perfil de cliente (qué se espera de él y su relación con el sujeto obligado) tomando en cuenta como mínimo:

1.1.1. Identificación del cliente, conforme al Capítulo II.-, punto 2;

1.1.2. Tipo de actividad;

1.1.3. Productos a utilizar y motivación en la elección del/los producto/s;

1.1.4. Volúmenes estimados de operatoria;

1.1.5. Predisposición a suministrar la información solicitada.

Los datos obtenidos para cumplimentar el conocimiento del cliente deberán actualizarse cuando se detecten operaciones consideradas inusuales de acuerdo con la valoración prudencial de cada entidad, cuando se realicen transacciones significativas, cuando se produzcan cambios relativamente importantes en la forma de operar las cuentas y/o cuando dentro de los parámetros de riesgo adoptados por la entidad se considere necesario efectuar dicha actualización.

1.2. Durante el curso de la relación contractual o comercial deberán llevarse a cabo las siguientes acciones:

1.2.1. Monitoreo de las operaciones:

a. Adoptar en la entidad políticas de análisis de riesgo;

b. Definir los parámetros para cada tipo de cliente basados en su perfil inicial y en función de las políticas de análisis de riesgo implementadas por cada entidad;

c. Sistematizar dentro de una matriz de riesgo cada transacción (perfil vs. operación). Esta acción importa el análisis de cada operación que realiza el cliente a efectos de verificar si encuadra dentro de su perfil de cliente. En caso de detectarse desvíos, incongruencias, incoherencias o inconsistencias, se deberá profundizar el análisis de la/s operación/es con el fin de obtener información adicional que corrobore o revierta la situación planteada.

1.2.2. La inusualidad o sospecha de la operación, podrá también estar fundada en elementos tales como volumen, valor, características, frecuencia y naturaleza de la operación frente a las actividades habituales del cliente.

1.2.3. Con el fin de lograr un adecuado control de las operaciones que realizan los clientes, las entidades deberán adoptar parámetros de segmentación o cualquier otro instrumento de similar eficacia, por niveles de riesgo, por clase de producto o por cualquier otro criterio, que les permita identificar las operaciones inusuales.

1.2.4. Para facilitar la detección de dichas operaciones, las entidades deberán implementar niveles de desarrollo tecnológico que aseguren la mayor cobertura y alcance de sus mecanismos de control.

2) Oportunidad de Reportar Operaciones Sospechosas:

2.1. Al iniciar la relación comercial o contractual: Cuando como consecuencia de la evaluación de los recaudos establecidos en los apartados 1.1.1. a 1.1.5. del punto 1.1 del presente capítulo, resulta que la operación no es viable, el cliente se niega a suministrar la información que solicita la entidad, intenta reducir el nivel de la información ofrecida al mínimo u ofrece información engañosa o que es difícil de verificar, así como también frente a todo otro hecho que resulte sin justificación económica o jurídica.

2.2. Durante el curso de la relación contractual o comercial: cuando como consecuencia de la evaluación de los recaudos establecidos en el apartado 1.2.1 del punto 1.2 del presente capítulo, resulten desvíos, incongruencias, incoherencias o inconsistencias entre la transacción realizada y el perfil del cliente.

2.3. Deberán ser objeto de reporte tanto las operaciones sospechosas efectivamente realizadas, como así también las tentadas.

2.4. Una vez detectados los hechos u operaciones que, cada entidad considere susceptibles de ser reportados de acuerdo al análisis realizado por la misma (período que no deberá superar los seis (6) meses desde la fecha de la operación), ésta deberá proceder a formular el reporte de operación sospechosa (ROS), con mérito suficiente y mediante opinión fundada sobre la sospecha de la o las transacciones informadas.

2.5. El reporte de operación sospechosa, deberá cursarse a la Unidad de Información Financiera, en un término no mayor de 48 horas contado desde que la entidad toma la decisión de formular el mencionado reporte, conjuntamente con toda la documentación de respaldo suficiente y necesaria para su posterior análisis en el ámbito de esta Unidad.

V. POLITICAS Y PROCEDIMIENTOS PARA PREVENIR EL LAVADO DE ACTIVOS Y LA FINANCIACION DEL TERRORISMO.

El órgano directivo de la entidad deberá proceder a adoptar formalmente una política por escrito, en acatamiento de las leyes, regulaciones y normas para prevenir el lavado de activos y la financiación del terrorismo, así como a efectuar su seguimiento expreso, para dar cumplimiento cabal a dicha política.

Las medidas a adoptar —sin perjuicio de las exigencias específicas establecidas por el BCRA en su normativa— deberán como mínimo, incorporar lo siguiente:

Procedimientos de control interno: el establecimiento e implementación de controles internos (estructuras, procedimientos y medios electrónicos adecuados) diseñados para asegurar el cumplimiento de todas las leyes y regulaciones en contra del lavado de activos y la financiación del terrorismo.

Oficial de Cumplimiento (Funcionario Responsable): el nombramiento de un funcionario de alto nivel, responsable de velar por la observancia e implementación de los procedimientos y controles necesarios para prevenir el lavado de activos y la financiación del terrorismo.

Las funciones más significativas del oficial de cumplimiento se enuncian seguidamente:

• Diseñar y proponer a la Entidad los procedimientos y controles en la materia de prevención de lavado de activos y de financiación del terrorismo.

• Analizar las operaciones inusuales y en caso que corresponda, previa decisión de la entidad, formular el reporte de operación sospechosa (ROS) ante la UIF.

• Monitorear por los procedimientos internos de la entidad, la aplicación de las políticas preventivas adoptadas en la materia.

• Proponer políticas de capacitación.

• Centralizar los requerimientos de información efectuados por los organismos competentes.

• Formular los distintos requerimientos dentro de la Entidad donde desarrolla su labor para implementar las diversas exigencias regulatorias.

Capacitación del personal: La adopción de un programa formal de educación y entrenamiento para todos los empleados de la entidad.

Auditorías: La implementación de auditorías periódicas e independientes del programa global antilavado y contra la financiación del terrorismo, para asegurar el logro de los objetivos propuestos.

Estas políticas y procedimientos deberán quedar a disposición del área respectiva del BCRA y de la UIF.

ANEXO II

(Anexo sustituido por art. 2º de la Resolución Nº 228/2007 de la Unidad de Información Financiera B.O. 07/12/2007. Vigencia: a partir de su publicación en el Boletín Oficial.)

GUIA DE TRANSACCIONES INUSUALES O

SOSPECHOSAS

EN LA ORBITA DEL SISTEMA FINANCIERO

Y CAMBIARIO

Las transacciones mencionadas en la presente guía no constituyen por si solas o por su sola efectivización o tentativa, operaciones sospechosas; simplemente constituyen una ejemplificación de transacciones que podrían ser utilizadas para el lavado de activos de origen delictivo y la financiación del terrorismo.

En atención a las propias características de los delitos de lavado de activos y de financiación del terrorismo, como así también la dinámica de las tipologías, esta guía requerirá una revisión periódica de las transacciones a ser incluidas en la presente.La experiencia internacional ha demostrado la imposibilidad de agotar en una guía de transacciones la totalidad de los supuestos a considerar, optándose en virtud de las razones allí apuntadas, por el mecanismo indicado en el párrafo precedente.

La presente guía deberá ser considerada como complemento de las normas generales emitidas por esta Unidad para los sujetos obligados del sector.

- LAVADO DE ACTIVOS:

I.- Operaciones realizadas con dinero en efectivo.

1. Depósitos y/o extracciones por montos importantes no usuales de dinero en efectivo, efectuados por personas físicas o jurídicas, siendo su operatoria normal la utilización de cheques u otros instrumentos financieros, y/o su actividad declarada no justifique las transacciones por el tipo y volumen del negocio.

2. Aumentos sustanciales en los depósitos en efectivo de personas físicas o jurídicas sin causa aparente, especialmente cuando los mismos son transferidos dentro de un breve espacio de tiempo, a un destino que no está normalmente relacionado con el cliente.

3. Depósitos de dinero en efectivo, efectuados por clientes mediante sucesivas operaciones por montos no significativos, pero el conjunto de tales depósitos es relevante.

4. Cambios de grandes cantidades de billetes de baja denominación por otros de mayor denominación.

5. Depósitos u otras transacciones que involucren instrumentos falsificados o de dudosa autenticidad.

6. Depósitos de grandes cantidades de dinero en efectivo fuera del horario de atención al público, evitando con ello el contacto directo con el personal de la entidad.

7. Frecuentes o importantes cambios por caja de pesos a monedas extranjeras o viceversa, sin que estén justificados por la actividad profesional o comercial del cliente.

8. Realización de frecuentes ingresos de efectivo, por ventanilla o por depósito nocturno, o retiros por caja de sumas elevadas, sin una aparente razón comercial que lo justifique por el tipo y volumen de negocio.

9. Cliente cuyo negocio amerita un uso intensivo de dinero en efectivo, que no realiza depósitos de esa naturaleza.

II.- Operaciones a través de cuentas bancarias.

1. Operaciones en las cuales el cliente no posea dentro del perfil declarado condiciones para la operatoria a efectuar, configurando la posibilidad de no estar operando en su propio nombre.

2. Numerosas cuentas por parte de un mismo cliente, cuyo importe total de depósitos ingresados, asciende a una importante suma y no se condice con la actividad declarada.

3. Cuentas de personas físicas o jurídicas que se utilizan para recibir o depositar sumas importantes que no tienen una finalidad o relación clara con el titular de la cuenta y/o su negocio.

4. Aperturas de cuentas en las que los clientes se resisten a facilitar la información normal exigida, brinden una información insuficiente, falsa que es difícil de verificar para la institución financiera.

5. Balanceo de los pagos con los depósitos realizados en el mismo día o en el día anterior.

6. Depósitos y/o retiros de sumas importantes de dinero de una cuenta que registra períodos de inactividad.

7. Cuentas que reciben del exterior grandes sumas de dinero inapropiadas para su operatoria.

8. Clientes que conjunta y simultáneamente, utilizan cajeros separados para efectuar grandes transacciones financieras u operaciones de cambio de moneda.

9. Incremento en la frecuencia de uso de cajas de seguridad respecto al habitual.

10. Representantes de las empresas que evitan el contacto con la entidad.

11. Clientes que declinan facilitar información que en circunstancias normales les permitiría acceder a un crédito o a otros servicios bancarios.

12. Gran número de personas físicas que realizan diversas operaciones en la misma cuenta, sin una explicación adecuada.

13. Cuentas que se nutren con frecuencia de fondos procedentes de los denominados "paraísos fiscales" o de países o territorios considerados no cooperativos por el G.A.F.I., así como transferencias frecuentes o de elevada cuantía a países del tipo anteriormente citado.

14. Cuentas que efectúan movimientos de fondos de importancia a través de los sistemas internacionales de transferencias o medios electrónicos de pago (MEP), que no están justificados por las características y volumen de negocio del cliente.

15. Cuentas que prácticamente no tienen movimiento, pero que se utilizan esporádicamente para la recepción o envío de grandes sumas sin finalidad o justificación en relación con la personalidad y el negocio del cliente.

16. Cuenta abierta por una persona jurídica una organización que tiene la misma dirección que otras compañías y organizaciones, y para las cuales las mismas personas tienen firma autorizada, cuando no existe aparentemente ninguna razón económica o legal para dicho acuerdo (por ejemplo, personas que ocupan cargo de directores de varias compañías residentes en el mismo lugar). Se debe prestar especial atención cuando alguna/ s de las compañías u organizaciones estén ubicadas en paraísos fiscales y su objeto social sea la operatoria "off shore".

17. Cuenta con firma autorizada de varias personas entre las cuales no parece existir ninguna relación (ya sea lazos familiares o relaciones comerciales). Se debe prestar especial atención cuando ellas tengan fijado domicilio en paraísos fiscales y declaren operatoria "off shore"

18. Cuenta abierta a nombre de una entidad, una fundación, una asociación o una mutual, que muestra movimientos de fondos por encima del nivel de ingresos normales o habituales, sin justificación económica o jurídica, teniendo en cuenta la actividad declarada, como así también el perfil del cliente.

III.- Operaciones de comercio exterior.

1. Cambio del nombre y la dirección del beneficiario de la carta de crédito justo antes del pago.

2. Cambio del lugar del pago de la carta de crédito.

3. Uso de Cartas de Crédito y otros métodos de financiación comercial para mover dinero entrepaíses, en los que dicho comercio no es lógico respecto al negocio normal del cliente.

4. Operaciones de comercio exterior —importaciones y exportaciones— articuladas con gran sofisticación a través de diversos mecanismos, donde no existe movimiento real de mercaderías.

5. Exportaciones ficticias o sobrefacturación/ subfacturación de operaciones de exportación.

6. Importaciones ficticias o sobrefacturación/ subfacturación de operaciones de importación.

7. Operaciones de comercio exterior cuyos precios no concuerdan con los de mercado, o cuyos volúmenes resultan muy diferentes a los comercializados normalmente por parte del cliente y/o sector.

8. Transferencias electrónicas que no contienen todos los datos necesarios para poder reconstruir la transacción.

9. Operaciones de comercio exterior —especialmente transferencias— que tengan como originante o beneficiario, a una fundación, asociación u otra organización sin fines de lucro, que no pueda acreditar fehacientemente el origen de los fondos involucrados. Asimismo, dicho origen debe estar perfectamente encuadrado dentro del perfil de cliente aportado por dicha organización.

IV.- Operaciones relacionadas con inversiones

1. Inversiones en compra de papeles públicos o privados dados en custodia a la entidad financiera cuyo valor aparenta ser inapropiado, dado el tipo de negocio del cliente.

2. Depósitos o transacciones de préstamos "back-to-back" con sucursales, subsidiarias o filiales del banco, en áreas conocidas como paraísos fiscales o de países o territorios considerados no cooperativos por el G.A.F.I.

3. Solicitudes de clientes para servicios de manejos de inversiones (sea monedas extranjeras, acciones o fideicomisos) donde la fuente de los fondos no está clara o no es consistente con el tipo de negocio que se conoce.

4. Movimientos significativos e inusuales en cuentas de valores en custodia.

5. Utilización frecuente por parte de clientes no habituales de cuentas de inversión especiales cuyo titular resulta ser la propia entidad financiera. Como por ejemplo: cuando se trate de operaciones vinculadas con fondos comunes de inversión.

6. Operaciones habituales con valores negociables —títulos valores—, mediante la utilización de la modalidad de compra/venta en el día y por idénticos volúmenes y valores nominales, aprovechandodiferencias de cotización, cuando no condicen con la actividad declarada y el perfil del cliente.

V.- Operaciones relacionadas con la actividad internacional

1. Transferencia de grandes cantidades de dinero hacia o desde el extranjero con instrucciones de pagar en efectivo.

2. Clientes presentados por una sucursal, filial o banco extranjero con base en países o territorios considerados como "paraísos fiscales" o no cooperativos por el G.A.F.I.

3. Clientes que efectúan o reciben pagos regulares y en grandes cantidades, incluyendo operaciones telegráficas, hacia o desde países considerados como "paraísos fiscales" o no cooperativos por el G.A.F.I.

4. Acumulación de grandes saldos, que no son consistentes con las ventas o facturación del negocio del cliente, y posteriores transferencias a cuentas en el exterior.

5. Transferencias electrónicas de fondos efectuadas por clientes, con entrada y salida inmediata de la cuenta, o sin que pasen a través de una cuenta de los mismos.

6. Operaciones frecuentes con cheques de viajero, giros en divisas u otros instrumentos negociables, que no condicen con la actividad declarada o el perfil del cliente.

7. Transacciones internacionales para clientes/ cuentas sin contarse con los antecedentes necesarios sobre dichas transacciones, o donde el negocio declarado del cliente no justifica dicha actividad.

8. Transferencias electrónicas de grandes sumas de dinero que no contienen los datos que permitan identificar, claramente dichas transacciones.

9. Uso de múltiples cuentas personales o de cuentas de organizaciones sin fines de lucro o de beneficencia, para recolectar fondos y luego canalizarlos, inmediatamente o tras un breve período de tiempo a beneficiarios extranjeros.

10. Operaciones de cualquier tipo o especie en las que los clientes se resisten a facilitar la información normal exigida, brinden una información insuficiente, falsa o que es difícil de verificar para la institución financiera/cambiaria.

VI.- Operaciones de préstamos con o sin garantía.

1. Clientes que cancelan inesperadamente préstamos.

2. Préstamos garantizados con activos depositados en la entidad financiera o por terceros, cuyo origen es desconocido o cuyo valor no guarda relación con la situación del solicitante.

3. Solicitud de un cliente para que la entidad financiera le facilite financiación, cuando no se pueda demostrar la capacidad de pago en virtud de la inconsistencia con la actividad declarada, o bien por falta de elementos suficientes para determinar el origen de los fondos que se utilizarán para cancelar la acreencia. Se debe prestar especial atención, si el préstamo esta vinculado con la adquisición de inmuebles u otros bienes registrables.

4. Préstamos garantizados por terceras personas que no aparentan tener ninguna relación con el cliente.

5. Préstamos garantizados con propiedades, en los que el desembolso se hará en otra jurisdicción.

6. Dejar ejecutar las garantías para la amortización o cancelación de los préstamos. Se debe prestar especial atención cuando se haya utilizado el importe de ellos para actividades comerciales lícitas o transferido a otra sociedad, persona o entidad, sin causa económica aparente que lo justifique.

7. Realización de bienes tomados en defensa de créditos, donde no se pueda demostrar fehacientemente el origen de los fondos del comprador de dichos bienes o su capacidad económica para ello.

8. Clientes que solicitan préstamos para capital de trabajo e inmediatamente de acreditado los fondos los transfieren a cuentas en el exterior, sin que medie una justificación económica o jurídica para ello.

9. Clientes que solicitan préstamos que pueden estar vinculados con depósitos a plazo.

VII.- Otros Supuestos

1. Se deberá prestar especial atención a los funcionarios o empleados de la entidad que muestran un cambio repentino en su estilo de vida o se niegan a tomar vacaciones.

2. Se deberá prestar especial atención a funcionarios o empleados de la entidad que usan su propia dirección para recibir la documentación de los clientes.

3. Se deberá prestar especial atención a funcionarios o empleados de la entidad que presentan un crecimiento repentino y/o inusual de sus operatorias.

4. En el caso de tratarse de personas políticamente expuestas, se deberá prestar especial atención a las transacciones realizadas por las mismas, que no guarden relación con la actividad declarada y su perfil como cliente.

- FINANCIACION DEL TERRORISMO:

En caso que las entidades sospechen o tengan indicios razonables para sospechar la existencia de fondos vinculados o relacionados con el terrorismo, actos terroristas o con Organizaciones terroristas, deberán poner en conocimiento de tal situación en forma inmediata a la Unidad de Información Financiera.

Las entidades comprendidas deben tener en cuenta esta guía junto con otra información disponible (como los listados de terroristas y/u organizaciones terroristas que figuran en las Resoluciones del Consejo de Seguridad de las Naciones Unidas, así como en las nóminas oficiales que elaboran la Unión Europea, los Estados Unidos de América, el Reino Unido de Gran Bretaña y Canadá, a los cuales podrán acceder a través de los links que figuran en la página web de este Organismo —www.uif.gov.ar—), la naturaleza de la propia operación y las partes involucradas en la transacción, así como las recomendaciones internacionales en la materia.

La existencia de uno o más de los factores descriptos en esta guía deben ser considerados como una pauta para incrementar el análisis de la transacción. Sin embargo, cabe aclarar que la existencia de uno de estos factores no necesariamente significa que una transacción sea sospechosa de estar relacionada con la financiación del terrorismo.

I. Cuentas.

1. Cuentas que reciben periódicamente depósitos relevantes y están inactivas en otros períodos. Estas cuentas pueden utilizarse para crear una apariencia financiera legítima a través de la cual puedan llevarse a cabo actividades fraudulentas.

2. Cuentas inactivas que contienen una suma de dinero mínima depositada y que inesperadamente reciben un depósito o una serie de depósitos seguidos por retiros de dinero en efectivo diarios que continúan hasta agotar el saldo de la cuenta.

3. Apertura de cuentas en la que los clientes se niegan a proporcionar la información requerida por la entidad financiera, intentan reducir el nivel de información proporcionado al mínimo o proporcionan información falsa o difícil de verificar para la entidad.

4. Cuentas con firma autorizada de varias personas entre las cuales parece no existir relación alguna entre ellas (ya sean lazos familiares o relaciones comerciales).

5. Cuenta abierta por una persona jurídica o una organización que tienen la misma dirección que otras compañías u organizaciones y para las cuales la misma persona o personas tienen firma autorizada, cuando no existe aparentemente ninguna razón económica o legal clara para tal acuerdo (por ejemplo, individuos que ocupan el cargo de directores de varias compañías residentes en el mismo lugar, etc.).

6. Cuenta abierta a nombre de una persona jurídica recientemente constituida y que posee un nivel más alto de depósitos que el esperado, comparado con el ingreso declarado de los accionistas o socios.

7. Apertura de cuentas múltiples por el mismo cliente cuyo importe total de depósitos ingresados no se corresponde con el ingreso esperado del cliente.

8. Cuenta abierta por una persona jurídica que está involucrada en las actividades de una asociación o fundación cuyos objetivos se relacionan a las demandas o reclamos de una organización terrorista.

9. Cuenta abierta por una persona jurídica, fundación o asociación que podría estar vinculada a una organización terrorista y por la cual se efectúan movimientos de fondos sobre el nivel esperado de ingresos.

10. Clientes con cuentas en varias entidades cercanas y que consolidan los saldos en una de ellas para una posterior transferencia hacia otras plazas.

11. Cierre y apertura de nuevas cuentas del mismo titular o a nombre de familiares o terceras personas, sin dejar pistas documentales (por ejemplo, se cierra una cuenta y se retiran los fondos remanentes en efectivo depositándolos luego en la nueva cuenta).

II. Depósitos y extracciones.

1. Depósitos realizados por una persona jurídica mediante combinaciones de instrumentos u operatorias que normalmente son atípicos de la actividad declarada.

2. Extracciones de dinero en efectivo por montos importantes no asociados al flujo normal de transacciones y volumen de la actividad declarada.

3. Depósitos de dinero en efectivo por montos importantes efectuados por personas físicas o jurídicas, cuando la actividad comercial del individuo o entidad normalmente se maneja con cheques u otros instrumentos de pago.

4. Combinación de depósitos de dinero en efectivo y otros instrumentos financieros en una cuenta en la cual tales transacciones no parecen tener relación al uso normal de la cuenta.

5. Transacciones múltiples llevadas a cabo el mismo día, en una misma casa de una entidad financiera pero mediante cajeros diferentes.

6. Estructuración de depósitos a través de diversas sucursales de la misma entidad financiera o por grupos de individuos en una sola casa al mismo tiempo.

7. Depósitos o extracciones de dinero en efectivo en cantidades por debajo de $ 30.000.

8. La presentación de dinero en efectivo no recontado para una transacción. En el momento de recuento de los fondos, la transacción se efectúa reduciendo el monto a una cantidad por debajo de $ 30.000.

9. Depósitos o extracciones mediante el uso de diversos instrumentos financieros en cantidades por debajo de $ 30.000, particularmente si dichos instrumentos se encuentran numerados secuencialmente.

10. Uso de las facilidades de depósitos nocturnos o cajeros automáticos para realizar importantes transacciones en efectivo, evitando el contacto con personal del banco.

11. Incremento sustancial de los depósitos en efectivo realizados por personas físicas o jurídicas sin causa aparente, en especial si tales depósitos son rápidamente transferidos hacia un destino que no parece guardar relación con la actividad del cliente.

III. Transferencias.

1. Transferencias solicitadas en cantidades pequeñas demostrando un claro esfuerzo por evitar un monto mayor de $ 30.000.

2. Transferencias enviadas o recibidas, en las que la información sobre el ordenante o destinatario no contiene los datos que permitan identificar claramente dicha transacción.

3. Uso de múltiples cuentas de personas físicas, jurídicas o de organizaciones sin fines de lucro para recolectar fondos, los cuales se consolidan inmediatamente o en el corto plazo en un pequeño grupo de beneficiarios extranjeros.

4. Transacciones de cambio de moneda extranjera realizadas a nombre de un cliente por una tercera persona, seguidas por transferencias de los fondos a localidades que no tienen ninguna conexión comercial clara con el cliente o a las jurisdicciones consideradas no cooperadoras o calificadas como de baja o nula tributación.

5. Transferencias de fondos efectuadas por clientes, con entrada y salida inmediata de la cuenta, en especial si el cliente solicita que ellas no queden registradas en la cuenta.

6. Transferencias recibidas del exterior que en forma casi inmediata se aplican a la compra de instrumentos financieros para efectuar pagos a terceros.

IV. Características del cliente o su actividad comercial.

1. Personas jurídicas de propiedad de individuos del mismo origen o con participación de diversos individuos del mismo origen de jurisdicciones consideradas no cooperadoras.

2. Personas físicas que efectúan transacciones de dinero en efectivo y comparten el mismo domicilio, particularmente cuando el domicilio declarado es también el domicilio comercial o laboral y/o no parece corresponder con la actividad declarada y/o entre dichas personas no parece existir ninguna relación familiar o comercial (por ejemplo un estudiante, un profesional, un trabajador independiente, etc.).

3. El perfil declarado por el cliente no se corresponde con el nivel o tipo de actividad declarada (por ejemplo, un estudiante o un individuo desempleado que recibe o envía grandes sumas de dinero en transferencias, o quien realiza extracciones de dinero en efectivo, que no están justificadospor las características y volumen de la actividad declarada).

4. Organizaciones sin fines de lucro o de beneficencia que efectúan transacciones financieras que parecen no tener ningún propósito económico lógico o en las cuales parece no haber vinculación entre la actividad declarada de la organización y las otras partes involucradas en la transacción.

5. Una caja de seguridad abierta por una persona jurídica cuando la actividad comercial del cliente es desconocida o no parece justificar el uso de una caja de seguridad.

6. Inconsistencias inexplicadas surgidas del proceso de identificación o verificación del cliente (por ejemplo, con respecto al país actual o anterior de residencia, país que ha expedido el pasaporte, los países visitados según el pasaporte y los documentos suministrados para confirmar el nombre, dirección y fecha de nacimiento).

7. Clientes que solicitan financiamiento parcial para un proyecto de inversión, en el cual resulta dudoso el origen de los fondos a ser aportados por el cliente.

8. Clientes que parecen estar actuando como agentes de un tercero y no quieren revelar la verdadera identidad del beneficiario.

9. Clientes que solicitan servicios de administración de inversiones, cuando el origen de los fondos no es claro o no resulta consistente con la actividad declarada.

V. Transacciones vinculadas con jurisdicciones no cooperadoras o calificadas como de baja o nula tributación.

1. Transacciones que involucran operaciones de cambio de moneda extranjera seguidas en el corto plazo por transferencias a jurisdicciones no cooperadoras o calificadas como de baja o nula tributación.

2. Depósitos seguidos en el corto plazo por transferencias de fondos, particularmente enviadas a una jurisdicción no cooperadora o calificada como de baja o nula tributación o a través de ella a otras jurisdicciones.

3. Una cuenta comercial a través de la cual se reciben o envían grandes sumas de dinero por medio de transferencias y que no parecen tener apariencia lógica con el giro habitual del negocio o actividad declarada, particularmente cuando estas transacciones son efectuadas hacia o a través de una jurisdicción no cooperadora o calificada como de baja o nula tributación.

4. El uso de múltiples cuentas para recolectar fondos y luego canalizarlos a un número pequeño de beneficiarios extranjeros, tanto personas físicas como personas jurídicas, particularmente cuando éstos se ubican en una jurisdicción no cooperadora o calificada como de baja o nula tributación.

5. Un cliente obtiene un instrumento de crédito o realiza transacciones financieras comerciales que involucran movimientos de fondos hacia o desde las jurisdicciones consideradas no cooperadoras o calificadas como de baja o nula tributación, cuando no parece haber ninguna razón comercial lógica para efectuar transacciones con dichas jurisdicciones.

6. La apertura de cuentas de instituciones financieras desde jurisdicciones consideradas no cooperadoras o calificadas como de baja o nula tributación.

7. Las transferencias de fondos (enviadas o recibidas) desde o hacia jurisdicciones no cooperadoras o calificadas como de baja o nula tributación.

ANEXO III

(Por art. 3º de la Resolución Nº 228/2007 de la Unidad de Información Financiera B.O. 07/12/2007 el presente Anexo mantiene su vigencia. Vigencia: a partir de su publicación en el Boletín Oficial.)

- Anexo III mantenida su vigencia por art. 5° de la Resolución N° 2/2007 de la Unidad de Información Financiera B.O. 15/6/2007;

- Anexo II Texto Ordenado por art. 4° de la Resolución N° 2/2007 de la Unidad de Información Financiera B.O. 15/6/2007. Vigencia: a partir de su publicación en el Boletín Oficial y se aplicará a las operaciones sospechosas reportadas a partir de dicha fecha;

- Anexo I derogado por art. 1° de la Resolución N° 2/2007 de la Unidad de Información Financiera B.O. 15/6/2007. Vigencia: a partir de su publicación en el Boletín Oficial y se aplicará a las operaciones sospechosas reportadas a partir de dicha fecha;

- Anexo I, Capítulo V, Punto 3 derogado por art. 1° de la Resolución N° 4/2005 de la Unidad de Información Financiera B.O. 10/5/2005;

- Anexo I, Capítulo V, Punto 2, apartado 2.3 sustituido por art. 1° de la Resolución N° 18/2003 de la Unidad de Información Financiera B. O. 17/11/2003.