Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 1575

Procedimiento. Impuestos al Valor Agregado y a las Ganancias. Emisión de comprobantes con discriminación del gravamen. Factura clase "M". Requisitos y condiciones. Régimen de retención de los impuestos al valor agregado y a las ganancias. Régimen especial de pago. Régimen de información de operaciones. Su implementación.

Bs. As., 10/10/2003

VISTO el Título I, Capítulo V de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y

CONSIDERANDO:

Que las disposiciones del citado capítulo, facultan a esta Administración Federal para establecer normas relacionadas con la emisión de comprobantes y para disponer la utilización de determinados medios de pago para habilitar el cómputo de deducciones, créditos fiscales y otros efectos tributarios.

Que este organismo ha constatado en operaciones y negocios de contenido económico que dan lugar a una responsabilidad tributaria, una considerable utilización de facturas o documentos equivalentes apócrifos con la finalidad de generar créditos fiscales ilegítimos o erogaciones inexistentes, así como la existencia de organizaciones que directa o indirectamente tienen una participación activa en ese procedimiento fraudulento.

Que la utilización del indicado procedimiento, tiene como único objetivo el incumplimiento de las obligaciones fiscales, afectando significativamente las funciones de recaudación a cargo de la administración tributaria.

Que ante la mencionada situación y de acuerdo con la permanente inquietud de esta Administración Federal de instrumentar mecanismos adecuados y conducentes en la lucha contra la evasión, resulta conveniente y necesario disponer un régimen especial y complementario a las normas aplicables en materia de utilización de los comprobantes identificados con la letra "A" de acuerdo con lo establecido por la Resolución General N° 1415, sus modificatorias y complementaria.

Que en orden a lo expuesto, se entiende aconsejable establecer a los efectos de viabilizar la utilización de los precitados comprobantes, requisitos adicionales de información a través del aporte de datos patrimoniales que posibiliten evaluar la solvencia del responsable.

Que con relación a aquellos sujetos que no acrediten el requisito mencionado en el párrafo anterior, resulta procedente habilitar un comprobante diferenciado identificado con la letra "M".

Que la obligación de emitir el indicado comprobante clase "M" podrá no cumplirse cuando se opte por utilizar un comprobante clase "A" con el agregado de una leyenda, mediante la información previa de una Clave Bancaria Uniforme (C.B.U.).

Que además, corresponde establecer un procedimiento de pago mediante depósito en la Clave Bancaria Uniforme (C.B.U.), cuando se ejerza la opción de emitir comprobantes clase "A" con leyenda y un régimen de retención de los impuestos al valor agregado y a las ganancias, para los comprobantes clase "M".

Que procede disponer un sistema informativo de operaciones de ventas, locaciones o prestaciones realizadas, a los efectos de determinar los comprobantes que deben emitir los responsables según su comportamiento fiscal.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Asesoría Técnica, de Programas y Normas de Fiscalización, de Programas y Normas de Recaudación, de Coordinación y Evaluación Operativa y de Coordinación y Evaluación Técnica.

Que la presente se dicta en ejercicio de las facultades conferidas por los artículos 22, 33 y 34 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y por el artículo 7° del Decreto N° 618, de fecha 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

REGIMEN DE EMISION DE COMPROBANTES CLASE "A".

REQUISITOS

ALCANCE

ARTÍCULO 1°.- Los responsables inscriptos en el impuesto al valor

agregado que soliciten por primera vez -desde su inscripción vigente en

el gravamen- la autorización para emitir comprobantes clase “A”,

deberán observar los requisitos, condiciones y formalidades que se

establecen en este título.

(Artículo sustituido por art. 1° pto. 1 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

PROCEDIMIENTO

ARTÍCULO 2°.- Los aludidos responsables deberán generar mediante el

servicio “Regímenes de Facturación y Registración (REAR/RECE/RFI)”

opción “Habilitación de Comprobantes”, disponible en el sitio “web” de

este Organismo (http://www.afip.gob.ar), el formulario de declaración

jurada que, según el sujeto de que se trate, se indica a continuación:

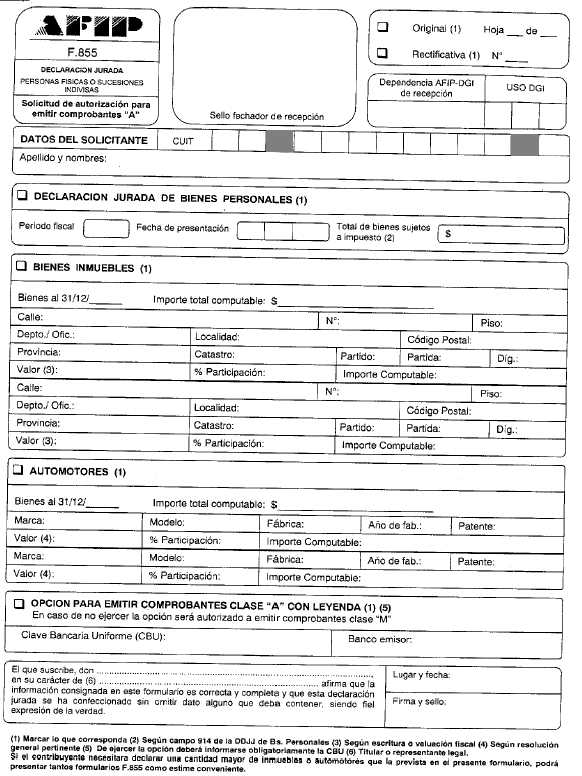

a) Personas humanas y sucesiones indivisas: F. 855.

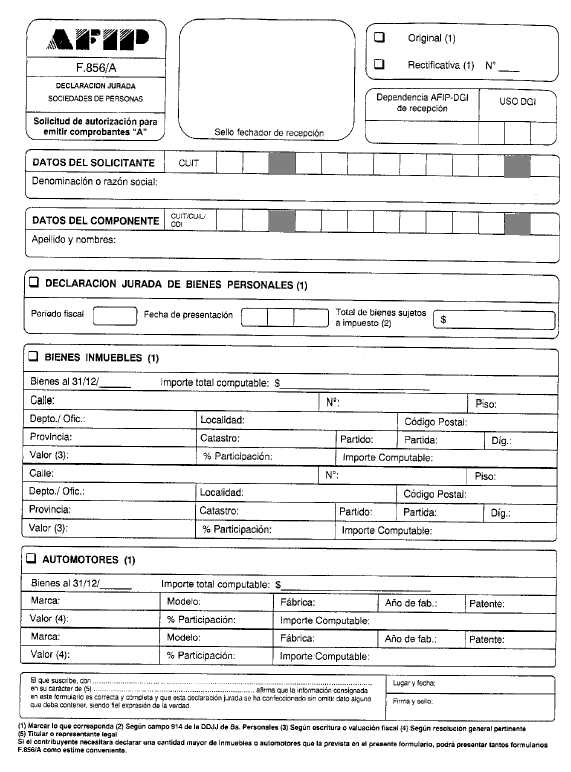

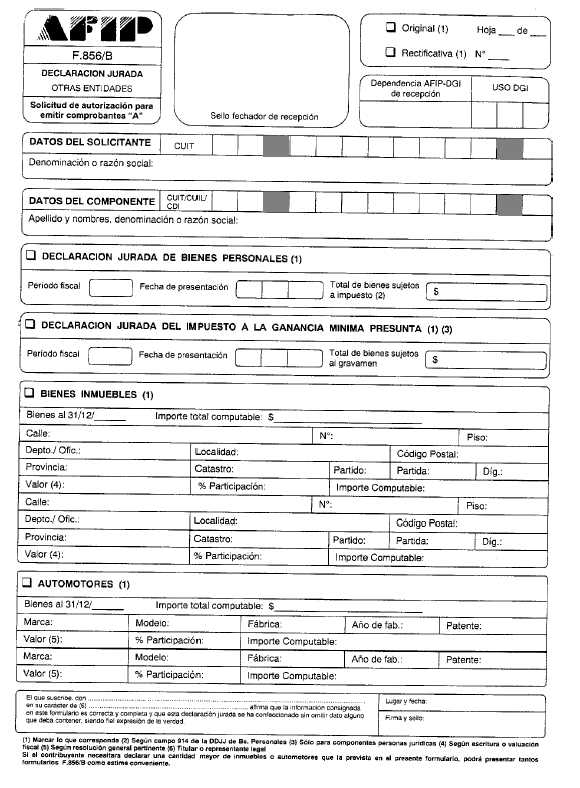

b) Demás responsables: F. 856.

Dicha obligación deberá cumplirse con anterioridad a la solicitud de

autorización de emisión, impresión y/o importación de comprobantes.

A los efectos de acceder al mencionado servicio se deberá disponer de

Clave Fiscal con Nivel de Seguridad 2 como mínimo, otorgada por este

Organismo conforme a lo previsto por la Resolución General N° 3.713,

sus modificatorias y complementarias.

(Artículo sustituido por art. 1° pto. 2 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

REQUISITOS PARA LA HABILITACIÓN DE EMISIÓN DE COMPROBANTES CLASE “A”

ARTÍCULO 3°.- A efectos de obtener la autorización para emitir

comprobantes clase “A”, los contribuyentes y/o responsables deberán:

a) No encontrarse entre las causales de habilitación de emisión de

comprobantes clase “M”, de conformidad con el análisis integral

realizado de acuerdo con los términos de la Resolución General N° 4.132.

b) Reunir los requisitos patrimoniales detallados en el artículo 4°, conforme a las condiciones previstas en el mismo.

No serán habilitados a emitir comprobantes clase “A” ni podrán optar

por los comprobantes clase “A” con leyenda “OPERACIÓN SUJETA A

RETENCIÓN” conforme se prevé en el artículo 5° de la presente, aquellos

contribuyentes que hayan solicitado una o más bajas en el impuesto al

valor agregado, dentro de los DOCE (12) meses inmediatos anteriores a

la fecha de interposición de la solicitud, y que al momento de la

última baja registrada se encontraren habilitados a emitir comprobantes

clase “M”, o estuvieren inhabilitados para la emisión de comprobantes,

siempre que dichas circunstancias se hubiesen originado en el referido

lapso.

El requisito previsto en el apartado a) precedente deberá ser cumplido

por las personas humanas y demás responsables que soliciten la

habilitación de emisión de comprobantes en nombre propio y por todos

los componentes o integrantes que acrediten los requisitos

patrimoniales conforme a lo previsto en el punto 2.1. del artículo 4°.

(Artículo sustituido por art. 1° pto. 1 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

ARTÍCULO 4°.- A los efectos de dar

cumplimiento a los requisitos patrimoniales que se establecen en el

inciso b) del artículo precedente, deberá cumplirse lo siguiente:

(Expresión “… dar

cumplimiento a los requisitos patrimoniales que se establecen en el

inciso c) del artículo precedente,…” sustituida por la expresión “… dar

cumplimiento a los requisitos patrimoniales que se establecen en el

inciso b) del artículo precedente,…”, por art. 1° pto. 2 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

1. Personas humanas y sucesiones indivisas:

1.1. Acreditar al momento de interposición de la solicitud, la

presentación de las declaraciones juradas del impuesto sobre los bienes

personales correspondientes a los últimos DOS (2) períodos fiscales

vencidos y/o de la declaración jurada del Régimen Especial de Ingreso

del Impuesto sobre los Bienes Personales (“REIBP”), según corresponda,

con las siguientes condiciones:

1.1.1. Haber efectuado la presentación dentro de los TREINTA (30) días

corridos contados desde el vencimiento fijado para su presentación en

el caso del impuesto sobre los bienes personales y/o en el plazo fijado

por la Resolución General N° 5.544 de tratarse del “REIBP”.

1.1.2. Exteriorizar bienes gravados por un importe superior al mínimo

no imponible establecido en el primer párrafo del Artículo 24 de la Ley

N° 23.966, Título VI del Impuesto sobre los Bienes Personales, texto

ordenado en 1997 y sus modificaciones, correspondiente al período

fiscal de que se trate.

1.1.3. Declarar bienes situados en el país -neto de dinero en efectivo

y artículos del hogar- por valores superiores al QUINCE POR CIENTO

(15%) del mínimo no imponible establecido en el mencionado primer

párrafo del artículo 24 de la Ley N° 23.966, Título VI del Impuesto

sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, correspondiente al período fiscal de que se trate; o”. (Punto sustituido por art. 1° pto. 3 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

1.2. acreditar la titularidad o participación en la titularidad, de

bienes inmuebles y/o automotores -situados en el país-, con las

siguientes consideraciones:

1.2.1. Los inmuebles serán valuados de conformidad con lo dispuesto en

el inciso a) del Artículo 22, de la Ley N° 23.966, Título VI del

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones. No serán computables los inmuebles sobre los que se

haya constituido derecho real de garantía hipotecaria, ni aquellos que

se declaren en carácter de usufructuarios, en los casos de cesión de la

nuda propiedad.

1.2.2. Los automotores se valuarán de acuerdo al último valor publicado

por este Organismo, de conformidad con lo dispuesto en el segundo

párrafo del inciso b) del Artículo 22 de la Ley N° 23.966, Título VI

del Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, o en su defecto considerando el valor que hubiera sido

asignado a la unidad en el contrato de seguro vigente al momento de la

solicitud. En caso de no disponer de las citadas valuaciones, se deberá

observar lo establecido en el primer párrafo del inciso b) del aludido

artículo. Cuando se trate de titularidad parcial de dominio,

corresponderá considerar el valor proporcional del bien. En los casos

en que se haya constituido derecho real de garantía prendaria, deberá

deducirse el valor atribuible a la misma.

En ninguno de los dos casos indicados precedentemente se considerará la amortización correspondiente.

El importe total de los bienes inmuebles y automotores, valuados de la

manera antes indicada, deberá superar el SEIS POR CIENTO (6%) del

mínimo no imponible establecido en el primer párrafo del artículo 24 de

la Ley N° 23.966, Título VI del Impuesto sobre los Bienes Personales,

texto ordenado en 1997 y sus modificaciones, para el último período

fiscal vencido al momento de la interposición de la solicitud. (Párrafo sustituido por art. 1° pto. 4 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

Los inmuebles y/o automotores que se encuentren afectados por embargos

preventivos, no serán considerados a fin de acreditar la solvencia

patrimonial a la que se refiere el presente punto 1.2.

La información contenida en la declaración jurada del “REIBP” no será

considerada a efecto de cumplir la solvencia patrimonial de acuerdo a

lo previsto en el punto 1.1., cuando los períodos fiscales a analizar

sean el 2026 y/o 2027; siendo aplicable para dichos períodos únicamente

la forma de acreditación dispuesta en el punto 1.2.

(Punto 1 sustituido por art. 1° de la Resolución General N° 5569/2024 de la AFIP B.O. 17/9/2024. Vigencia: a partir del vencimiento fijado para la presentación de la

declaración jurada del impuesto sobre los bienes personales

correspondiente al período fiscal 2023. No obstante, la declaración jurada del Régimen Especial de Ingreso del

Impuesto sobre los Bienes Personales (“REIBP”) será considerada a fin

de acreditar la solvencia patrimonial desde la finalización del plazo

indicado en el artículo 8° de la Resolución General N° 5.544.)

2. Demás responsables:

2.1. El TREINTA Y TRES POR CIENTO (33%) -como mínimo- de los

componentes que otorguen la voluntad social o, cada uno de los

integrantes de los sujetos comprendidos en el segundo párrafo del

Artículo 4° de la Ley de Impuesto al Valor Agregado, texto ordenado en

1997 y sus modificaciones, deberá cumplir con las siguientes

condiciones, en función del tipo de sujeto de que se trate:

2.1.1. Personas humanas o sucesiones indivisas: requisitos establecidos en el punto 1. del presente artículo.

2.1.2. Otros componentes o integrantes: acreditar la titularidad o

participación en la titularidad de bienes inmuebles y/o automotores,

conforme a lo dispuesto en el punto 1.2. del presente artículo; o

2.2. por parte de la entidad: la titularidad o participación en la

titularidad de bienes inmuebles y/o automotores, conforme a lo expuesto

en el punto 1.2. del presente artículo.

Aquellos sujetos que formen parte del capital social de más de una

empresa, podrán acreditar solvencia en los términos y condiciones

previstos en el presente artículo, sólo para una de ellas, excepto que

se trate de una sociedad anónima unipersonal, en cuyo caso la

acreditación podrá hacerse extensiva a otra sociedad que no revista tal

carácter.

No se considerarán válidas a los efectos señalados en el presente

artículo, las declaraciones juradas del impuesto sobre los bienes

personales presentadas por los contribuyentes en su carácter de

responsables sustitutos del gravamen.

No podrán acreditar titularidad de bienes aquellos sujetos sobre los que se haya dispuesto la inhibición general de bienes.

Sobre el requisito indicado en el punto 1.1., para aquellos sujetos que

se hayan acogido a los beneficios para contribuyentes cumplidores,

establecido en el Artículo 63 de la Ley N° 27.260 y sus modificaciones,

se considerará la presentación -en término- de las declaraciones

juradas del impuesto sobre los bienes personales, por un importe igual

o superior al mínimo no imponible establecido para dicho impuesto, para

los períodos fiscales de que se trate, debiendo cumplir con los mismos

requisitos y condiciones establecidos en la presente.

A efectos de determinar la habilitación de comprobantes, esta

Administración Federal podrá requerir otros elementos que considere

necesarios (título de propiedad, documentación respaldatoria de la

valuación fiscal, etc.) para evaluar la situación patrimonial y demás

datos exteriorizados por los contribuyentes y/o responsables.

La falta de cumplimiento al requerimiento formulado, dentro del plazo

de QUINCE (15) días corridos desde el ingreso del formulario de

declaración jurada F.855 o F.856 según corresponda, será considerada

como desistimiento tácito de la solicitud, y dará lugar sin más

trámite, al archivo de las actuaciones.

(Artículo sustituido por art. 1° pto. 4 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 5° — Los contribuyentes y/o responsables que soliciten por

primera vez comprobantes clase “A” y registren las inconsistencias

previstas en el inciso a) del artículo 3° y/o no acrediten las

condiciones patrimoniales previstas en el inciso b) del mismo, serán

autorizados a emitir comprobantes clase “M”.

No obstante lo expuesto en el párrafo precedente, aquellos

contribuyentes y/o responsables que no registren las inconsistencias

previstas en el inciso a) del artículo 3° y no acrediten las

condiciones patrimoniales previstas en el inciso b) del mismo, podrán

ejercer la opción para emitir comprobantes clase “A” con leyenda

“OPERACIÓN SUJETA A RETENCIÓN”, conforme a las disposiciones de la

presente norma, al momento de la presentación de los formularios de

declaración jurada indicados en el artículo 2°.

No resultará válida la opción que se efectúe con posterioridad a la

presentación de los aludidos formularios de declaración jurada.

(Artículo sustituido por art. 1° pto. 5 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

TITULO II

EMISION DE COMPROBANTES CLASE "M"

ARTICULO 6° — Los comprobantes clase ‘M’ serán emitidos por

operaciones realizadas con otros responsables inscriptos en el impuesto

al valor agregado o con sujetos adheridos al Régimen Simplificado para

Pequeños Contribuyentes (Monotributo).

(Artículo sustituido por art. 21 pto. 1 de la Resolución General N° 5003/2021 de la AFIP B.O. 2/6/2021. Vigencia: a partir del día 1 de julio de 2021, inclusive.)

ARTICULO 7° — Los sujetos habilitados que deben emitir los

comprobantes clase “M” podrán manifestar su disconformidad a través del

servicio “Presentaciones Digitales”, en la forma y condiciones

establecidas en la Resolución General N° 5.126, seleccionando el

trámite “Facturas “M” - Disconformidad”.

(Artículo sustituido por art. 1° pto. 6 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

ARTICULO 8° — Este organismo podrá requerir, dentro del término de DIEZ (10) días hábiles administrativos contados a partir de la fecha de presentación de la nota indicada en el artículo anterior, el aporte de otros elementos que considere necesarios para evaluar las situaciones que expongan los responsables.

La falta de cumplimiento al requerimiento formulado, dentro del plazo de QUINCE (15) días hábiles administrativos contados desde el día inmediato siguiente al del vencimiento del plazo acordado a tal fin, será considerado como desistimiento tácito de lo solicitado y dará lugar sin más trámite al archivo de las respectivas actuaciones.

ARTICULO 9° — El acto del juez administrativo sobre la procedencia del comprobante a emitir, se dictará dentro de los QUINCE (15) días hábiles administrativos siguientes al de la presentación a que se refiere el artículo 7° o al del aporte de la documentación que requiera este organismo de acuerdo con lo dispuesto en el artículo 8°, según corresponda.

COMPROBANTES CLASE “M” - CARACTERÍSTICAS

ARTÍCULO 10.- Los comprobantes clase “M” deberán cumplir con las

condiciones y los requisitos previstos por la normativa vigente para

los comprobantes clase “A”, con las siguientes consideraciones:

a) La letra “M”, en sustitución de la letra “A”.

b) La denominación “OPERACIÓN SUJETA A RETENCIÓN” junto a la letra “M”.

En caso de tratarse de un comprobante impreso o la representación

gráfica del mismo, la denominación deberá ubicarse en la cabecera o

parte superior del documento.

Los comprobantes clase “M” que se emitan mediante los Controladores

Fiscales de “Nueva Tecnología”, homologados con anterioridad al dictado

de la presente, contendrán la denominación “LA OPERACION IGUAL O MAYOR

A UN MIL PESOS ($ 1.000.-) ESTÁ SUJETA A RETENCION”. No obstante ello,

deberá cumplir con lo establecido en el Título III de esta resolución

general.

(Artículo sustituido por art. 1° pto. 6 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 11 — La emisión de los comprobantes clase “M”, llevada a cabo

de acuerdo con la respectiva norma de emisión, que alcance a los

sujetos habilitados por su categorización de responsables inscriptos en

el impuesto al valor agregado y/o por las actividades y operaciones que

realicen, deberá efectuarse por alguna de las modalidades que se

detallan a continuación:

a) Mediante el Régimen de Emisión de Comprobantes Electrónicos

Originales establecido por la Resolución General N° 4.291 y su

modificatoria.

b) A través del equipamiento electrónico denominado Controlador Fiscal

de “Nueva Tecnología”, que tenga homologada dicha clase de

comprobantes, con arreglo a la Resolución General N° 3.561, sus

modificatorias y complementarias. De no encontrarse obligado a utilizar

la mencionada tecnología, podrán optar por utilizar la misma o por

aplicar el régimen de emisión de comprobantes electrónicos indicado en

el inciso a) precedente.

La misma condición alcanza a los sujetos habilitados a emitir

comprobantes clase “M” de acuerdo con la Resolución General N° 4.132.

c) Conforme al procedimiento dispuesto en la Resolución General N° 100,

sus modificatorias y complementarias, cuando se trate de comprobantes

de resguardo por contingencias vinculadas a la emisión de comprobantes

electrónicos o utilización de Controladores Fiscales, o cuando el tipo

de comprobante no se encuentre comprendido en los regímenes indicados

en los incisos precedentes. La impresión (talonarios) se limitará a un

total de CIEN (100) comprobantes. La fecha de vencimiento de dichos

comprobantes operará el último día del mes siguiente al del vencimiento

para cumplir con el régimen de información que se establece en el

Artículo 23.

(Artículo sustituido por art. 1° pto. 7 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

TITULO III

RÉGIMEN DE RETENCIÓN DE LOS IMPUESTOS AL VALOR AGREGADO Y

A LAS GANANCIAS. FACTURAS CLASE “M” Y FACTURAS CLASE “A” CON LEYENDA

“OPERACIÓN SUJETA A RETENCIÓN

(Denominación del Título sustituida por art. 1° pto. 8 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 12 — El adquirente, locatario o prestatario inscripto en el

impuesto al valor agregado que reciba el comprobante clase “M” o clase

“A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”, deberá actuar como

agente de retención del impuesto al valor agregado y del impuesto a las

ganancias.

Quedarán exceptuadas de las disposiciones del presente título las operaciones:

a) Alcanzadas por regímenes de retención especiales de acuerdo a lo

establecido por normas específicas que resultaren de aplicación.

b) Que por normas específicas hayan sido excluidas de lo previsto por la presente resolución general.

Si por aplicación de los regímenes generales de retención establecidos

por las Resoluciones Generales N° 830 y N° 2.854, sus respectivas

modificatorias y complementarias, surgiera que el monto de retención

sea superior al que resultaría por la aplicación de lo que se establece

por la presente, corresponderá la aplicación del monto mayor.

(Artículo sustituido por art. 1° pto. 9 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 13 — El importe de la retención se calculará:

a) Respecto del impuesto al valor agregado, aplicando sobre el importe

determinado de acuerdo con lo dispuesto por la ley del gravamen:

1. Comprobantes clase “M”: el CIEN POR CIENTO (100%) de la alícuota que corresponda, según el hecho imponible de que se trate.

2. Comprobantes clase “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”:

el CINCUENTA POR CIENTO (50%) de la alícuota que corresponda, según el

hecho imponible de que se trate.

Para el caso de empresas promovidas que efectúen compras que originen

la emisión de facturas clase “M”, cuyo impuesto al valor agregado

comprendido en las respectivas operaciones sea ingresado parcialmente

mediante “Bonos de Crédito Fiscal - IVA Compras”, la retención a

practicar será equivalente al monto del gravamen no cancelado mediante

los citados bonos. Cuando por tales operaciones se emitan comprobantes

clase “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”, la retención de

dicho gravamen se realizará sobre el monto no cancelado mediante los

citados bonos.

b) En el impuesto a las ganancias, la retención resultará de aplicar

sobre la base de cálculo indicada en el inciso anterior la alícuota que

según el caso, se indica seguidamente:

1. Comprobantes clase “M”: SEIS POR CIENTO (6 %).

2. Comprobantes clase “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”: TRES POR CIENTO (3%).

(Artículo sustituido por art. 1° pto. 10 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 14 — La retención debe practicarse en el momento en que se efectúe el pago de los importes atribuibles a la operación, incluidos aquéllos que revistan el carácter de señas o anticipos que congelen precios.

De efectuarse pagos parciales, el monto de la retención se determinará considerando el importe total de la respectiva operación. Si la retención a practicar resultara superior al importe del pago parcial que se realice, la misma procederá hasta la concurrencia de dicho pago, el excedente de la retención no practicada se efectuará en el o los sucesivos pagos parciales.

A los fines dispuestos en los párrafos precedentes, el término "pago" deberá entenderse con el alcance asignado por el artículo 18, antepenúltimo párrafo de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

CONSTANCIA DE RETENCIÓN

ARTÍCULO 15.- Los agentes de retención quedan obligados a entregar al

sujeto pasible de la misma, el comprobante o certificado que establece

la Resolución General N° 2.233, sus modificatorias y complementarias

-Sistema de Control de Retenciones (SICORE)- o la Resolución General N°

3.726 y su modificatoria - Sistema Integral de Retenciones Electrónicas

(SIRE)-, según corresponda, en el momento en que se efectúe el pago y

se practique la retención.

(Artículo sustituido por art. 1° pto. 11 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 16 — En los casos en que el sujeto pasible de la retención no

recibiera el comprobante previsto en el párrafo anterior, deberá

informar tal hecho a este Organismo dentro de los CINCO (5) días

hábiles administrativos, contados a partir de producida dicha

circunstancia, mediante la presentación de una nota -en los términos de

la Resolución General Nº 1.128-, ante la dependencia que por

jurisdicción corresponda a su domicilio o, en su caso, ante la

Dirección de Operaciones Grandes Contribuyentes Nacionales, consignando:

a) Apellido y nombres o denominación, domicilio y Clave Única de

Identificación Tributaria (CUIT), Código Único de Identificación

Laboral (CUIL) o, en su caso, Clave de Identificación (CDI), del sujeto

pasible de la retención o percepción.

b) Apellido y nombres o denominación, domicilio y Clave Única de

Identificación Tributaria (CUIT), del agente de retención y/o

percepción.

c) Concepto por el cual se practicó la retención e importe del pago u operación que la originó.

d) Importe de la retención y fecha en la que se ha practicado.

(Artículo sustituido por art. 1° pto. 12 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

INFORMACIÓN E INGRESO DE LAS RETENCIONES

ARTÍCULO 17.- La información e ingreso del importe de las retenciones

practicadas y, de corresponder, de sus accesorios, se efectuará

conforme al procedimiento, plazos y demás condiciones, previstos en la

Resolución General N° 2.233, sus modificatorias y complementarias

-Sistema de Control de Retenciones (SICORE)-, o la Resolución General

N° 3.726 y su modificatoria -Sistema Integral de Retenciones

Electrónicas (SIRE)-, según corresponda, consignando a dicho fin los

códigos que seguidamente se indican:

| CÓDIGO DE RÉGIMEN | DESCRIPCIÓN |

| 99 | Factura “M” - Ganancias - Emisión de comprobantes con discriminación del gravamen |

| 499 | Factura “M” - IVA - Emisión de comprobantes con discriminación del gravamen |

| 965 | Factura “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN” - Ganancias - Emisión de comprobantes con discriminación del gravamen |

| 966 | Factura “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN” - IVA - Emisión de comprobantes con discriminación del gravamen |

Asimismo, estarán sujetos a lo dispuesto en las citadas normas los

saldos a favor de los agentes de retención, resultantes de las sumas

retenidas en exceso y reintegradas a los sujetos retenidos.

(Artículo sustituido por art. 1° pto. 13 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

CARACTER DE LAS RETENCIONES

ARTICULO 18 — El monto de las retenciones del impuesto al valor agregado tendrá para los responsables el carácter de impuesto ingresado, debiendo su importe ser computado en la declaración jurada del período fiscal en el cual se sufrieron.

También serán computables aquellas retenciones atribuibles a operaciones de venta realizadas en el aludido período fiscal, que hayan sido practicadas hasta la fecha en que se produzca el vencimiento para la presentación de la declaración jurada del impuesto al valor agregado, correspondiente al precitado período, conforme al cronograma de vencimientos establecido por este organismo para cada año calendario.

Si el cómputo de importes atribuibles a las retenciones originare saldo a favor del responsable, el mismo tendrá el carácter de ingreso directo y podrá ser utilizado de acuerdo con lo dispuesto en el artículo 24, segundo párrafo del Título III de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

ARTICULO 19 — El importe de las retenciones del impuesto a las ganancias podrá ser deducido de conformidad con lo dispuesto en la Resolución General N° 830, su modificatoria y sus complementarias, artículo 41, último párrafo.

ARTICULO 20 — Los sujetos que deban emitir comprobantes clase “M” o

clase “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”, no podrán oponer

el certificado de exclusión de retenciones del impuesto a las ganancias

que establece el Artículo 38 de la Resolución General Nº 830, sus

modificatorias y complementarias, así como tampoco la exclusión de

retenciones del impuesto al valor agregado, otorgada de acuerdo con lo

previsto en la Resolución General Nº 2.226, sus modificatorias y su

complementaria.

(Artículo sustituido por art. 1° pto. 14 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

TITULO IV

RÉGIMEN ESPECIAL DE PAGO. FACTURAS CLASE “A” CON LEYENDA “OPERACIÓN SUJETA A RETENCIÓN

(Denominación del Título sustituida por art. 1° pto. 15 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 21 — Los comprobantes clase “A” cuya operación se encuentra

sujeta a retención en el marco de la presente, autorizados conforme a

lo dispuesto en esta resolución general u otra norma que haga

referencia a los documentos de este título, deberán contener la

denominación “OPERACIÓN SUJETA A RETENCIÓN” junto a la letra “A”. En

caso de tratarse de un comprobante impreso o la representación gráfica

del mismo, la denominación deberá ubicarse en la cabecera o parte

superior del documento.

La emisión de los citados comprobantes, llevada a cabo de acuerdo con

la respectiva norma de emisión, que alcance a los sujetos habilitados

por su categorización de responsables inscriptos en el impuesto al

valor agregado y/o por las actividades y operaciones que realicen,

deberá efectuarse por alguna de las modalidades que se detallan a

continuación:

a) Mediante el Régimen de Emisión de Comprobantes Electrónicos

Originales establecido por la Resolución General N° 4.291 y su

modificatoria.

b) A través del equipamiento electrónico denominado Controlador Fiscal

de “Nueva Tecnología”, que tenga homologada dicha clase de

comprobantes, con arreglo a la Resolución General N° 3.561, sus

modificatorias y complementarias. De no encontrarse obligado a utilizar

la mencionada tecnología, podrán optar por utilizar la misma o por

aplicar el régimen de emisión de comprobantes electrónicos indicado en

el inciso a) precedente.

c) Conforme al procedimiento dispuesto en la Resolución General N° 100,

sus modificatorias y complementarias, cuando se trate de comprobantes

de resguardo por contingencias vinculadas a la emisión de comprobantes

electrónicos o utilización de controladores fiscales, o cuando el tipo

de comprobante no se encuentre comprendido en los regímenes indicados

en los incisos precedentes. La impresión (talonarios) se limitará a un

total de CIEN (100) comprobantes. La fecha de vencimiento de dichos

comprobantes operará el último día del mes siguiente al del vencimiento

para cumplir con el régimen de información que se establece en el

Artículo 23.

De tratarse de la emisión de comprobantes con la leyenda “PAGO EN CBU

INFORMADA”, emitidos por un Controlador Fiscal de “Nueva Tecnología”

homologado con anterioridad al dictado de la presente, el contribuyente

o responsable deberá cumplir con el régimen de retención establecido

por esta resolución general e incorporar al mencionado comprobante la

leyenda “OPERACIÓN SUJETA A RETENCIÓN”.

(Artículo sustituido por art. 1° pto. 16 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 22 — Los adquirentes, locatarios o prestatarios -que revistan

la calidad de responsables inscriptos en el impuesto al valor agregado-

que operen con los sujetos referidos en el artículo anterior, deberán

cancelar el monto correspondiente a la diferencia entre el importe

total facturado y el de la retención practicada que pudiera

corresponder, mediante transferencia bancaria o depósito, en la cuenta

bancaria cuya Clave Bancaria Uniforme (CBU) fuera informada por el

vendedor, prestador o locador. En caso de que el receptor sea un sujeto

adherido al Régimen Simplificado para Pequeños Contribuyentes

(Monotributo), la totalidad del importe facturado deberá cancelarse por

alguno de los medios mencionados anteriormente. (Párrafo sustituido por art. 21 pto. 2 de la Resolución General N° 5003/2021 de la AFIP B.O. 2/6/2021. Vigencia: a partir del día 1 de julio de 2021, inclusive.)

El depósito bancario se realizará en efectivo o con cheque librado por

el adquirente, locatario o prestatario, contra la cuenta de la que es

titular el vendedor.

La cancelación del aludido importe se efectuará únicamente, en la

cuenta bancaria cuya Clave Bancaria Uniforme (CBU) se encuentre

registrada en el sitio “web” de este Organismo.

La Clave Bancaria Uniforme (CBU) que corresponde informar debe ser la

del responsable inscripto habilitado a emitir comprobantes clase “A”

con leyenda “OPERACIÓN SUJETA A RETENCIÓN”.

Si la cuenta bancaria declarada fuera de titularidad compartida, la

Clave Bancaria Uniforme (CBU) no podrá ser utilizada por otros

titulares, a los fines previstos en la presente norma.

(Artículo sustituido por art. 1° pto. 17 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

TITULO V

(Título sustituido por art. 1° pto. 7 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

EVALUACIÓN DE CUMPLIMIENTO Y COMPORTAMIENTO FISCAL

ARTÍCULO 23.- A los fines de la evaluación de cumplimiento y

comportamiento fiscal, los responsables autorizados a emitir

comprobantes clases “A”, “A” con leyenda “OPERACIÓN SUJETA A RETENCIÓN”

y “M”, deberán registrar electrónicamente las operaciones, locaciones y

prestaciones que hayan realizado en el curso de cada cuatrimestre

calendario.

ARTÍCULO 24.- La obligación de registro quedará satisfecha con la

presentación del “Libro de IVA Digital” según lo reglamentado por la

Resolución General N° 4.597 y sus modificatorias, o de la declaración

jurada F. 2051 conforme lo dispuesto por la Resolución General N°

5.705, según corresponda.

ARTÍCULO 25.- Sobre la base de la información registrada

correspondiente al último período cuatrimestral vencido, y como

resultado de la evaluación del cumplimiento y comportamiento fiscal

demostrado por el responsable, este Organismo procederá a determinar si

el responsable emitirá comprobantes clase “A” o “M”.

Será condición indispensable para la evaluación mencionada, que se

encuentre registrada la información correspondiente a la que se refiere

el párrafo precedente y que se hayan efectuado operaciones como mínimo

en DOS (2) meses del citado cuatrimestre.

La consulta de los sujetos a los que les corresponda emitir tanto

comprobantes clase “A” como comprobantes clase “M”, será publicada en

el micrositio “Facturación” del sitio “web” institucional y notificada

en el domicilio fiscal electrónico.

En su caso, el detalle de las inconsistencias y/o incumplimientos podrá

consultarse en el servicio “Regímenes de Facturación y Registración

(REAR/RECE/RFI)”, opción “Habilitación de Comprobantes”, subopción

“Resultado de la Evaluación Periódica de su Habilitación”, disponible

en el sitio “web” institucional. De subsanarse las mismas, tendrán

disponible la opción para el reproceso de los controles formulados y la

obtención del nuevo resultado.

Asimismo, los sujetos habilitados a emitir comprobantes clase “M” que

hubieran o no utilizado la opción del reproceso citada en el párrafo

precedente, podrán manifestar su disconformidad en la forma prevista en

el artículo 7°, hasta el vencimiento de la obligación de presentación

del “Libro de IVA Digital” o de la declaración jurada F. 2051 -según

corresponda- del último período mensual del cuatrimestre calendario

siguiente al que sirvió de base para efectuar la evaluación.

ARTÍCULO 26.- La evaluación establecida en el artículo precedente se

efectuará en los meses de febrero, junio y octubre de cada año.

Asimismo, en los primeros SIETE (7) días corridos de cada uno de los

meses citados en el párrafo anterior se efectuará una simulación

preventiva de la mencionada evaluación cuatrimestral, cuyo resultado

será notificado en el domicilio fiscal electrónico indicando, de

corresponder, el listado de inconsistencias y/o incumplimientos

detectados a efectos de que los sujetos puedan regularizar su situación

de manera previa a la evaluación definitiva, cuya fecha se indicará en

la misma notificación.

El reproceso previsto en el artículo anterior, no será aplicable a las simulaciones preventivas.

ARTÍCULO 27.- El responsable será informado sobre el resultado de la

evaluación de cumplimiento y comportamiento fiscal y la clase de

comprobantes que le corresponda emitir, en la forma prevista en el

artículo 25, hasta el día 20 o -en su caso- primer día hábil posterior

a aquel, de los meses indicados en el artículo 26.

De no contarse con las registraciones correspondientes al cuatrimestre

evaluado, el resultado se informará a partir del décimo día hábil

posterior al de cumplida la obligación a que se refiere el artículo

23.

TITULO VI

DISPOSICIONES TRANSITORIAS

ARTICULO 28 — La primera información correspondiente al régimen establecido en el artículo 23, deberá presentarse hasta el día 10 de junio de 2004, inclusive.

Los actos administrativos que resuelvan dichas presentaciones, se emitirán hasta el día 30 de junio de 2004, inclusive.

(Artículo sustituido por art. 1° inciso 4 de la Resolución General N° 1681 de la AFIP B.O. 24/5/2004).

TITULO VII

DISPOSICIONES GENERALES

ARTICULO 29 — Las presentaciones referidas en esta resolución general, deben efectuarse en la dependencia de la Dirección General Impositiva en la que el responsable se encuentre inscrito.

ARTICULO 30 — Quedan excluidas de las disposiciones de la presente las operaciones de venta de granos no destinados a la siembra —cereales y oleaginosos— y legumbres secas —porotos, arvejas y lentejas—, las que se encuentran alcanzadas por el régimen de retención establecido por la Resolución General N° 1394, sus modificatorias y complementaria.

ARTICULO 31 — Los agentes de retención que omitan practicar las retenciones establecidas en esta resolución general o que mantengan en su poder los importes retenidos después de vencidos los plazos en que debieron ingresarlo, serán responsables en forma personal y solidaria en los términos de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, en su artículo 8°, por el tributo que omitieron retener o que, retenido, dejaron de ingresar. Asimismo serán pasibles de las sanciones dispuestas en la citada ley, en sus artículos 45 ó 48, respectivamente y, de corresponder, de la establecida en la Ley Penal Tributaria N° 24.769, en su artículo 6°.

Sin perjuicio de lo expuesto, cuando los incumplimientos señalados en

el párrafo anterior fueran reiterados y/o por importes relevantes, esta

Administración Federal podrá denegar a los referidos sujetos la

autorización de emisión de comprobantes clase “A” y habilitarlos, de

corresponder, a emitir comprobantes clase “M”. (Párrafo incorporado por art. 1° pto. 22 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

Asimismo, resultará de aplicación lo establecido por el Artículo 40 de

la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus

modificaciones. (Párrafo incorporado por art. 1° pto. 22 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 32 — La no utilización de los medios o procedimientos de cancelación indicados en el Título IV, dará lugar a la aplicación de las disposiciones del artículo 34 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

ARTICULO 33 — Las disposiciones previstas en las Resoluciones

Generales N° 100, N° 830, N° 1.415, N° 2.233, N° 3.561, N° 3.726, N°

4.290 y N° 4.291, sus respectivas modificatorias y complementarias,

serán de aplicación supletoria en todos aquellos aspectos no reglados

por la presente y en la medida en que no se opongan a ésta.

(Artículo sustituido por art. 1° pto. 23 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019)

ARTICULO 34 — Apruébanse los formularios de declaración jurada Nros. 855, 856, 856/A y 856/B y el Anexo que forman parte de la presente.

ARTICULO 35 — Las disposiciones de esta resolución general serán de aplicación a partir del día 20 de octubre de 2003, inclusive.

ARTICULO 36 — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Dr. ALBERTO R. ABAD, Administrador Federal.

ANEXO RESOLUCION GENERAL N° 1575

(Anexo derogado por art. 1° pto. 8 de la Resolución General N° 5716/2025 de la Agencia de Recaudación y Control Aduanero B.O. 27/6/2025. Vigencia: a partir del día 27 de junio de 2025.)

|

RESOLUCION GENERAL N° 1575 |

|

|

|

|

|

GUIA TEMATICA |

|

|

|

|

|

TITULO I |

|

|

REGIMEN DE EMISION DE COMPROBANTES CLASE "A". REQUISITOS |

|

|

|

|

|

- Sujetos comprendidos. Marco de aplicación. Excepciones. |

Art. 1° |

|

|

|

|

- Formularios a presentar. Momento. |

Art. 2° |

|

|

|

|

- Información a suministrar. Condiciones patrimoniales. Tipos de comprobantes. |

|

|

Opción. Clave Bancaria Uniforme (C.B.U.). |

Art. 3° |

|

|

|

|

- Clave Bancaria Uniforme (C.B.U.). Características. |

Art. 4° |

|

|

|

|

- Cantidad de comprobantes. |

Art. 5° |

|

|

|

|

TITULO II |

|

|

EMISION DE COMPROBANTES CLASE "M" |

|

|

|

|

|

- Sujetos que realicen operaciones con responsables inscritos o no en el |

|

|

impuesto al valor agregado. |

Art. 6° |

|

|

|

|

- Manifestación de disconformidad. |

Art. 7° |

|

|

|

|

- Requisitos adicionales. Incumplimientos. Efectos. |

Art. 8° |

|

|

|

|

- Intervención del juez administrativo. |

Art. 9° |

|

|

|

|

COMPROBANTES CLASE "M". SOLICITUD. CARACTERISTICAS |

|

|

|

|

|

- Solicitud de impresión. Procedimiento. |

Art. 10 |

|

|

|

|

- Comprobantes Clase "M". Requisitos y condiciones. |

Art. 11 |

|

|

|

|

|

|

|

TITULO III |

|

|

REGIMEN DE RETENCION DE LOS IMPUESTOS AL VALOR AGREGADO Y A LAS GANANCIAS. COMPROBANTES CLASE "M" |

|

|

|

|

|

- Sujetos obligados a actuar como agentes de retención. |

Art. 12 |

|

|

|

|

- Importe a retener. Cálculo. |

Art. 13 |

|

|

|

|

- Momento. |

Art. 14 |

|

CONSTANCIA DE RETENCION |

|

|

|

|

|

- Comprobante de la retención. |

Art. 15 |

|

|

|

|

- Omisión de entrega del comprobante de retención. Procedimiento. |

Art. 16 |

|

|

|

|

INFORMACION E INGRESO DE LAS RETENCIONES |

|

|

|

|

|

- Resolución General N° 738, sus modificatorias y complementarias. Códigos |

|

|

a consignar. |

Art. 17 |

|

|

|

|

CARACTER DE LAS RETENCIONES |

|

|

|

|

|

- Cómputo de las retenciones en el impuesto al valor agregado. |

Art. 18 |

|

|

|

|

- Cómputo de las retenciones en el impuesto a las ganancias. |

Art. 19 |

|

|

|

|

- Exclusión. Impedimentos. |

Art. 20 |

|

|

|

|

TITULO IV |

|

|

REGIMEN ESPECIAL DE PAGO |

|

|

|

|

|

- Facturas o documentos equivalentes Clase "A". Leyenda. |

Art. 21 |

|

|

|

|

- Cancelación de la factura. Forma de pago. Sujetos obligados. |

Art. 22 |

|

|

|

|

TITULO V |

|

|

REGIMEN DE INFORMACION DE OPERACIONES |

|

|

|

|

|

- Período de información. |

Art. 23 |

|

|

|

|

- Vencimiento de la obligación. |

Art. 24 |

|

|

|

|

- Evaluación del comportamiento fiscal. Determinación del comprobante a emitir. |

Art. 25 |

|

|

|

|

- Cantidad de períodos a informar. |

Art. 26 |

|

|

|

|

- Nueva autorización para emisión de comprobantes Clase "A" o "M". Condición. |

Art. 27 |

|

|

|

|

TITULO VI |

|

|

DISPOSICIONES TRANSITORIAS |

|

|

|

|

|

- Presentación de la primera información. Oportunidad. |

Art. 28 |

|

|

|

|

TITULO VII |

|

|

DISPOSICIONES GENERALES |

|

|

|

|

|

- Lugar. Elementos a presentar. |

Art. 29 |

|

|

|

|

- Exclusión. Resolución General N° 1394, sus modificatorias y complementaria. |

Art. 30 |

|

|

|

|

- Responsabilidad del agente de retención. Incumplimiento. Sanciones. |

Art. 31 |

|

|

|

|

- Medios de pago. Sanciones. |

Art. 32 |

|

|

|

|

- Normas de aplicación supletorias. |

Art. 33 |

|

|

|

|

TITULO VII |

|

|

DISPOSICIONES GENERALES |

|

|

|

|

|

- Aprobación de los formularios de declaración jurada Nros. 855, 856, 856/A |

|

|

y 856/B y el Anexo. |

Art. 34 |

|

|

|

|

- Vigencia de la aplicación. |

Art. 35 |

|

|

|

|

- De forma. |

Art. 36 |

|

|

|

|

|

|

|

ANEXO |

|

|

|

|

|

COMUNICACION DE HABILITACION DE COMPROBANTES CLASE "M" |

|

- Artículo 3° sustituido por art. 1° pto. 3 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Artículo 5° sustituido por art. 1° pto. 5 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Título V, artículo 23 sustituido por art. 1° pto. 18 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Título V, artículo 24 por art. 1° pto. 19 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Título V, artículo 25 sustituido por art. 1° pto. 20 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Título V, artículo 26 sustituido por art. 1° pto. 21 de la Resolución General N° 4627/2019 de la AFIP B.O. 7/11/2019. Vigencia: a partir del día 11 de noviembre de 2019;

- Título V,

(Nota Infoleg: por art. 21 de

la Resolución

General N° 4597/2019 de la AFIP B.O. 01/10/2019, se establece que

los sujetos obligados al régimen de información de

operaciones según lo previsto en los Artículos 23 y 24 de la presente

Resolución

General, sus modificatorias y complementarias, y alcanzados

por la evaluación prevista en el Artículo 25 de la misma norma, deberán

continuar con la presentación del Régimen de Información de Compras y

Ventas, hasta tanto se encuentren obligados a la registración y

presentación electrónica del “Libro de IVA Digital”, conforme lo

dispuesto por el Artículo 25 de la norma de referencia. En tal

supuesto, dichos sujetos quedarán relevados de informar los

datos patrimoniales previstos en el cuarto párrafo del citado Artículo

23. Vigencia: Ver art. 25 de la norma de referencia)

- Artículo 1°, expresión “controlador fiscal” sustituida por la siguiente “controlador fiscal de “vieja tecnología”, por art. 31 de la Resolución General N° 3561/2013 de la AFIP B.O. 17/12/2013. Vigencia: a partir del día 1 de abril de 2014, inclusive;

- Artículo 3°, párrafo sustituido por inc. a) del art. 1° de la Resolución N° 2499/2008 de la AFIP B.O. 29/9/2008. Vigencia: de aplicación a partir del primer día del segundo mes inmediato posterior al de su publicación en el Boletín Oficial, inclusive;

- Artículo 21 sustituido por inc. b) del art. 1° de la Resolución N° 2499/2008 de la AFIP B.O. 29/9/2008. Vigencia: de aplicación a partir del primer día del segundo mes inmediato posterior al de su publicación en el Boletín Oficial, inclusive;

- Artículo 22, párrafo sustituido por inc. c) del art. 1° de la Resolución N° 2499/2008 de la AFIP B.O. 29/9/2008. Vigencia: de aplicación a partir del primer día del segundo mes inmediato posterior al de su publicación en el Boletín Oficial, inclusive;

- Artículo 25, párrafo sustituido por art. 1° de la Resolución N° 1941/2005 de la AFIP B.O. 16/9/2005).

- Artículo 13, párrafo incorporado por art. 1° de la Resolución General N° 1934/2005 de la AFIP B.O. 5/9/2005;

- Artículo 25 sustituido por art. 1° inciso 2 de la Resolución General N° 1681 de la AFIP B.O. 24/5/2004;

- Artículo 23, párrafo incorporado por art. 1° inciso 1 de la Resolución General N° 1681 de la AFIP B.O. 24/5/2004;

- Título V, artículo 27 sustituido por art. 1° inciso 3 de la Resolución General N° 1681 de la AFIP B.O. 24/5/2004;