Administración Federal de Ingresos Públicos

PROCEDIMIENTOS FISCALES

Resolución General 1615

Procedimiento. Artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones. Mutuos hipotecarios. Ley Nº 25.798. Sistema de Refinanciación Hipotecaria. Acreditación de cumplimiento fiscal. Régimen de retención. Su implementación.

Bs. As., 19/12/2003

VISTO las Leyes Nº 25.795 y Nº 25.798, y

CONSIDERANDO:

Que la Ley Nº 25.795 modifica el artículo 104 de la Ley de Procedimiento Fiscal, y establece que los acreedores que promuevan la ejecución hipotecaria de mutuos garantizados con derecho real de hipoteca, deberán acreditar el cumplimiento de sus obligaciones impositivas mediante un certificado extendido por esta Administración Federal.

Que asimismo faculta a este organismo para implementar un régimen de retención aplicable sobre el capital objeto de la demanda, cuando el acreedor no cumpla con el requisito indicado en el considerando precedente.

Que la Ley Nº 25.798 crea el Fideicomiso para la Refinanciación Hipotecaria que tendrá como objeto instaurar el Sistema de Refinanciación, que la misma ley instituye.

Que el artículo 7º de la última ley citada, prevé como condición de admisibilidad para ingresar en el Sistema de Refinanciación Hipotecaria, que los acreedores aporten un certificado de cumplimiento fiscal.

Que a su vez, autoriza al fiduciario para arbitrar los medios necesarios tendientes a determinar el cumplimiento tributario por parte del acreedor y, en su caso, a retener las sumas que en concepto de impuesto se determinen, en la medida que la opción de ingreso al Sistema de Refinanciación haya sido ejercida por el deudor.

Que en consecuencia, resulta necesario disponer los requisitos, plazos y demás condiciones que deberán observar los contribuyentes y responsables para obtener el documento que acredite el cumplimiento fiscal, así como establecer un régimen de retención a cuenta del impuesto a las ganancias.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en un Anexo complementario.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Asesoría Técnica, de Programas y Normas de Recaudación, de Programas y Normas de Fiscalización y de Información Estratégica para Fiscalización.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones y por el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Los sujetos que revistan el carácter de acreedores de mutuos hipotecarios (1.1.), a efectos de acreditar el cumplimiento dado a sus obligaciones fiscales respecto de los indicados mutuos, conforme a lo previsto en el segundo párrafo del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones (1.2.) con el alcance establecido en el artículo 3º de la Ley Nº 25.795 (1.3.), así como en el artículo 7º de la Ley Nº 25.798 (1.4.), deberán observar los requisitos, plazos y demás condiciones que se establecen por la presente resolución general.

TITULO I

ACREDITACION FISCAL

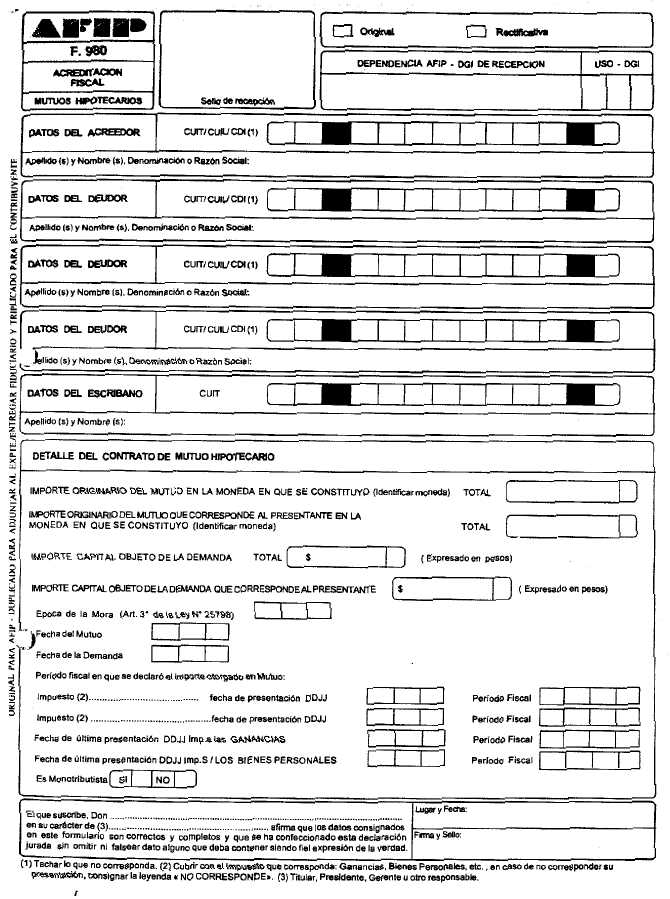

Art. 2º — Los acreedores aludidos en el artículo anterior, deberán presentar en la dependencia en la que se encuentren inscritos o, en su caso, en la que corresponda a la jurisdicción de su domicilio, el formulario de declaración jurada Nº 980 de "Acreditación Fiscal" —por triplicado—, cubierto en todos sus rubros. Como constancia de recepción se entregará el formulario de acuse de recibo Nº 4006.

El formulario de declaración jurada Nº 980 de "Acreditación Fiscal", estará disponible en la página "web" de este organismo (http://www.afip.gov.ar).

Art. 3º — La procedencia o denegatoria de la "Acreditación Fiscal", será resuelta por esta Administración Federal. De corresponder el otorgamiento, el duplicado y el triplicado del citado formulario —debidamente intervenido—, podrá ser retirado de la dependencia actuante a partir del quinto día hábil administrativo posterior a la fecha de su presentación y el original quedará en poder de este organismo.

Art. 4º — En caso de rechazo del formulario presentado, los contribuyentes y responsables podrán utilizar la vía recursiva prevista en el artículo 74 del Decreto Nº 1397/79, reglamentario de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, acompañando a tal efecto los comprobantes que fundamenten el reclamo.

Consecuentemente, será condición excluyente para la procedencia de la "Acreditación Fiscal" que los acreedores regularicen las observaciones formuladas por este organismo.

Art. 5º — La procedencia de la "Acreditación Fiscal", no enerva las facultades que tiene esta Administración Federal para efectuar los actos de verificación y determinación de las obligaciones tributarias de los solicitantes respecto de los mutuos hipotecarios.

TITULO II

REGIMEN DE RETENCION

Art. 6º — A los fines previstos en el tercer párrafo del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones (6.1.), y en el segundo párrafo del inciso a) del artículo 7º de la Ley Nº 25.798 (6.2.), establécese el presente régimen de retención a cuenta del impuesto a las ganancias, aplicable al capital objeto de la demanda o, en su caso, sobre los pagos que el fiduciario efectúe al acreedor para la cancelación de los respectivos mutuos hipotecarios.

SUJETOS OBLIGADOS A PRACTICAR LA RETENCION

Art. 7º — Deberán actuar como agentes de retención los sujetos que, según el caso, se indican a continuación:

a) De tratarse de ejecuciones judiciales: las entidades bancarias a las que el respectivo Tribunal libró la orden de pago.

b) De tratarse de mutuos incluidos en el Sistema de Financiación Hipotecaria: el fiduciario.

SUJETOS PASIBLES DE RETENCION

Art. 8º — Será pasible de la retención el acreedor que no haya obtenido el formulario de declaración jurada Nº 980 de "Acreditación Fiscal" con la correspondiente intervención de este organismo.

Asimismo el acreedor que no haya obtenido el citado formulario de acreditación y que habiendo interpuesto una demanda judicial efectúe arreglos extrajudiciales, en virtud de los cuales se realicen pagos —totales o parciales— a efectos de cancelar el mutuo, deberá abonar en concepto de ingreso a cuenta el importe indicado en el artículo 11.

OPORTUNIDAD EN QUE CORRESPONDE PRACTICAR LA RETENCION

Art. 9º — La retención se practicará en el momento en que la entidad bancaria efectúe el pago correspondiente o, en su caso, en el de cada uno de los pagos que realice el fiduciario al acreedor.

Art. 10. — El término "pago" a que se refieren los artículos 7º y 9º, deberá entenderse con el alcance asignado en el antepenúltimo párrafo del artículo 18 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

DETERMINACION DEL IMPORTE A RETENER

Art. 11. — El importe de la retención a practicar se determinará aplicando sobre el monto objeto de la demanda, la alícuota del TREINTA Y CINCO POR CIENTO (35%).

Cuando en el mutuo hipotecario la parte acreedora esté constituida por más de un sujeto, la retención se efectuará exclusivamente respecto del acreedor que no haya obtenido el formulario de "Acreditación Fiscal", en la proporción que del total del mutuo le corresponda.

FORMAS Y PLAZOS DE INGRESO DE LA RETENCION

Art. 12. — Los agentes de retención deberán observar las formas, plazos y demás condiciones que, para el ingreso e información de las retenciones practicadas, establece la Resolución General Nº 738, sus modificatorias y complementarias, "SICORE - Sistema de Control de Retenciones", utilizando en el correspondiente aplicativo, los siguientes datos:

|

CODIGO DE REGIMEN |

DENOMINACION |

|

237 |

Impuesto a las Ganancias - Régimen de Retención - Mutuos Hipotecarios. |

Art. 13. — Los acreedores que se encuentren comprendidos en el segundo párrafo del artículo 8º, abonarán el respectivo ingreso a cuenta conforme al procedimiento y en los lugares de pago establecidos atendiendo al sistema de control que corresponda al contribuyente o responsable (13.1.), hasta el décimo quinto día corrido, inclusive, contado desde aquél en que se efectivizó el pago.

A tales fines, utilizarán el formulario F. 799/E cubierto en todas sus partes —por original—, que será considerado formulario de información para el banco correspondiente, no resultando comprobante de pago. El sistema emitirá un tique que acreditará la cancelación respectiva.

Los responsables deberán consignar en dicho formulario como código de concepto y subconcepto: 043 - "Ingreso a cuenta".

COMPROBANTE JUSTIFICATIVO DE LA RETENCION

Art. 14. — El agente de retención deberá entregar al sujeto pasible de la misma un comprobante que contendrá, como mínimo, los datos detallados en el artículo 11, inciso a) de la Resolución General Nº 738, sus modificatorias y complementarias, "SICORE - Sistema de Control de Retenciones".

Art. 15. — En los casos en que el sujeto pasible de la retención no recibiera el comprobante mencionado en el artículo anterior, deberá proceder conforme a lo establecido en el artículo 12 de la Resolución General Nº 738, sus modificatorias y complementarias, "SICORE - Sistema de Control de Retenciones".

CARACTER DE LA RETENCION

Art. 16. — El importe de la retención o del ingreso a cuenta consignado en los comprobantes indicados en los artículos 13 y 14, según corresponda, tendrá para los responsables inscritos en el impuesto a las ganancias el carácter de pago a cuenta, y será computado en la declaración jurada del período fiscal en el que se practicó la retención o se abonó el referido ingreso a cuenta.

TITULO III

DISPOSICIONES GENERALES

Art. 17. — Apruébanse el Anexo y el formulario de declaración jurada Nº 980 de "Acreditación Fiscal", que forman parte de la presente.

Art. 18. — Las disposiciones establecidas en esta resolución general serán de aplicación a partir del quinto día hábil administrativo posterior al día de su publicación en el Boletín Oficial, inclusive.

Art. 19. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO RESOLUCION GENERAL Nº 1615

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 1º.

(1.1.) Personas físicas o jurídicas, excepto las entidades comprendidas en la Ley Nº 21.526 y sus modificaciones.

(1.2.) La acreditación del cumplimiento de las obligaciones de los tributos a cargo de este organismo, también deberá ser cumplida con relación a los mutuos hipotecarios, cuando el acreedor promueva la ejecución hipotecaria. Dicha obligación se formalizará en ocasión de entablar la demanda, mediante el certificado extendido por la Administración Federal de Ingresos Públicos.

(1.3.) Las disposiciones previstas en el punto XXVI de la Ley Nº 25.795 entrarán en vigencia el día de su publicación en el Boletín Oficial y serán también de aplicación para aquellas ejecuciones hipotecarias que se encuentren en trámite a la citada fecha, cualquiera sea el estado del proceso.

(1.4.) La parte acreedora que ingrese al Sistema de Refinanciación, deberá presentar un certificado de cumplimiento fiscal que acredite que los fondos dados en mutuo hipotecario han sido debidamente declarados y el impuesto correspondiente debidamente ingresado, en su caso, todo ello en los términos del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

Artículo 6º.

(6.1.) La Administración Federal de Ingresos Públicos instrumentará un régimen de retención, aplicable sobre el capital objeto de la demanda, cuando el acreedor omita cumplir con la obligación dispuesta en el párrafo anterior, debiendo efectuarse la retención en oportunidad de aprobarse la correspondiente liquidación.

(6.2.) En aquellos casos en que la opción sea ejercida por el deudor, no será necesario que acredite la presente condición. El fiduciario queda facultado para arbitrar los medios necesarios tendientes a determinar el cumplimiento fiscal aludido y, en su caso a retener de los pagos a efectuar al acreedor las sumas que la autoridad fiscal determine, de así corresponder.

Artículo 13.

(13.1.) a) Responsables que se encuentren dentro de la jurisdicción de la Dirección de Operaciones Grandes Contribuyentes Nacionales: en el Anexo Operativo del Banco de la Nación Argentina, habilitado a tal efecto en esa Dirección.

b) Responsables comprendidos en el Capítulo II de la Resolución General Nº 3423 (DGI), sus modificatorias y complementarias: en la institución bancaria habilitada en la respectiva dependencia.

c) Demás contribuyentes y responsables: en las instituciones bancarias habilitadas por este organismo, según lo dispuesto por la Resolución General Nº 191, sus modificatorias y complementarias, que establece la utilización del sistema "OSIRIS".