Administración Federal de Ingresos Públicos

OBLIGACIONES TRIBUTARIAS

Resolución General 1639

Procedimiento. Resolución Nº 150/2002 (M.E.) y su modificatoria. Exportadores. Cumplimiento de obligaciones tributarias. Resolución General Nº 4151 (DGI). Su derogación.

Bs. As., 23/2/2004

VISTO la Resolución Nº 325 de fecha 21 de febrero de 1996 del ex-Ministerio de Economía y Obras y Servicios Públicos y su complementaria, la Resolución Nº 150 de fecha 3 de julio de 2002 y su modificatoria, del ex-Ministerio de Economía y la Resolución General Nº 4151 (DGI), y

CONSIDERANDO:

Que la primera de las normas citadas estableció la improcedencia del pago de estímulos a la exportación, a los exportadores que se encontraban en situación de incumplimiento de las obligaciones tributarias derivadas de los impuestos al valor agregado y a las ganancias.

Que la Resolución General Nº 4151 (DGI), reglamentaria de la Resolución Nº 325/96 (M.E.yO.yS.P.), instrumentó un procedimiento para que los mencionados exportadores regularizaran su situación fiscal.

Que la Resolución Nº 150/02 (M.E.) y su modificatoria, derogó a la Resolución Nº 325/96 (M.E.yO.yS.P.) y dispuso que sólo resultan procedentes los pedidos de estímulos a la exportación, correspondientes a aquellos exportadores que hayan dado cumplimiento a la totalidad de las obligaciones fiscales derivadas de impuestos nacionales y de los recursos de la seguridad social.

Que la Resolución Nº 256/03 (M.E.yP.) modificatoria de la Resolución Nº 150/02 (M.E.), facultó a esta Administración Federal para establecer los procedimientos que permitan afectar el importe de los estímulos a la exportación, total o parcialmente, a la cancelación de obligaciones fiscales de índole impositiva o relativas a los recursos de la seguridad social.

Que asimismo, con el objeto de facilitar el cumplimiento de las obligaciones de dichos contribuyentes y/o responsables así como de coadyuvar al incremento de las operaciones de exportación de las pequeñas y medianas empresas, se considera conveniente disponer un procedimiento informático opcional, que garantizando la autoría e inalterabilidad de lo declarado, posibilite a los exportadores acceder al beneficio señalado precedentemente.

Que en virtud de ello, procede dejar sin efecto la Resolución General Nº 4151 (DGI) y establecer nuevas pautas para que los exportadores regularicen su situación fiscal.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Técnica, de Asesoría Legal, de Administración, de Programas y Normas de Recaudación, de Informática Tributaria, de Gestión de la Recaudación de los Recursos de la Seguridad Social, de Asesoría Legal y Técnica, de Informática Aduanera, y de Programas y Normas de Procedimientos Aduaneros.

Que la presente se dicta en uso de las facultades conferidas por el artículo 1º de la Resolución Nº 150/02 del ex-Ministerio de Economía de fecha 3 de julio de 2002 y su modificatoria, por el primer párrafo del artículo 28 del Decreto Nº 1397, de fecha 12 de junio de 1979 y sus modificatorios, y por el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — La Administración Federal de Ingresos Públicos, de conformidad a las previsiones de la Resolución Nº 150/02 (M.E.) y su modificatoria, dará curso a los pedidos de estímulos a la exportación, en la medida en que el exportador haya dado cumplimiento a las obligaciones derivadas de impuestos nacionales y/o de los recursos de la seguridad social.

Art. 2º — Cuando el exportador se encuentre en situación de incumplimiento, el sistema informático del organismo incorporará un bloqueo que impedirá el pago de los estímulos a la exportación.

El exportador para obtener los citados estímulos, deberá regularizar su situación fiscal, cumpliendo los requisitos y condiciones que se establecen en la presente resolución general.

Art. 3º — A los fines indicados en el artículo precedente, los exportadores deberán cancelar las obligaciones adeudadas, para lo cual podrán aplicar el "PROCEDIMIENTO OPCIONAL PARA LA CANCELACION DE DEUDAS IMPOSITIVAS Y/O PREVISIONALES MEDIANTE LA AFECTACION DE FONDOS PROVENIENTES DE ESTIMULOS A LA EXPORTACION" que se establece por la presente resolución general.

La utilización del mencionado procedimiento implica que el exportador acepta la afectación de los fondos provenientes de los importes que tuviera derecho a percibir en concepto de estímulos a la exportación, a la cancelación de obligaciones propias.

Cuando los exportadores regularicen su situación fiscal respecto de las obligaciones de los recursos de la seguridad social, mediante la utilización del procedimiento establecido en el primer párrafo, la respectiva afectación de fondos conlleva la distribución de los mismos a los respectivos organismos.

Art. 4º — La afectación señalada en el segundo párrafo del artículo anterior, se realizará mediante transferencia electrónica de datos a través de la página "web" de esta Administración Federal (http://www.afip.gov.ar), a cuyos efectos el exportador deberá obtener previamente la "Clave Fiscal" conforme al procedimiento previsto en la Resolución General Nº 1.345 y su modificatoria.

Art. 5º — El sistema proveerá el importe de cada uno de los estímulos a la exportación, por destinación de exportación, entre los cuales el exportador seleccionará cuales serán afectados, a través del procedimiento mencionado en el artículo 3º, a la cancelación de la deuda que mantiene con este organismo, la que realizará completando todos los datos del formulario que se aprueba en el anexo de la presente —en adelante "CONVENIO"— y que se presentará en la pantalla de la terminal informática del exportador.

El acto de registración de los datos consignados importará por parte del exportador, la autorización a la Administración Federal de Ingresos Públicos para que efectúe la detracción del monto del cual resulte acreedor en concepto de estímulos a la exportación, por el importe informado, a los efectos de que este organismo proceda a cancelar las deudas líquidas y exigibles de los Recursos de la Seguridad Social, impositivas y aduaneras declaradas en el convenio.

Art. 6º — El exportador podrá afectar el crédito a su favor que surja de uno o más destinaciones de exportación, de acuerdo con el siguiente orden:

a) Recursos de la seguridad social.

b) Deudas impositivas.

c) Deudas aduaneras excepto tasas de estadística.

El saldo remanente no afectado, será transferido a la cuenta bancaria correspondiente a la Clave Bancaria Uniforme (C.B.U.) declarada por el exportador, previa verificación de la inexistencia de otras obligaciones adeudadas y de la afectación en el orden señalado en el primer párrafo.

Art. 7º — Una vez validado por el sistema, el convenio de cancelación de deudas impositivas, previsionales y/o aduaneras por el exportador, el mismo permanecerá en estado "REGISTRADO" por un lapso de DIEZ (10) días corridos. Durante ese lapso el convenio podrá ser rechazado por los administradores de las aduanas o bien por las áreas de fiscalización y control de esta Administración Federal, mediante su bloqueo en el sistema. Transcurrido el referido lapso, si el convenio no estuviera bloqueado pasará al estado "APROBADO". Por el contrario, si el convenio estuviera bloqueado, el mismo pasará al estado "ANULADO".

A partir del momento en que el convenio pase al estado "APROBADO", se considerará otorgado el acuerdo entre la Administración Federal de Ingresos Públicos y el exportador, a los efectos expresados en los artículos 3º, 5º y concordantes, con efectos al momento de la validación del convenio.

Si el convenio pasa a estado "ANULADO", se considerará que no hay acuerdo entre la Administración Federal de Ingresos Públicos y el exportador.

Art. 8º — Cuando el referido convenio pase al estado "APROBADO", el exportador podrá imprimirlo, para lo cual deberá ingresar en la página "web" de esta Administración Federal. El convenio en estado "APROBADO", será el comprobante de pago de las obligaciones incluidas en el mismo.

Art. 9º — Durante el lapso establecido en el artículo 7º, no podrá haber más de un convenio REGISTRADO por exportador. Sólo se podrá validar otro cuando el anterior se encuentre en el estado "APROBADO" o "ANULADO". El exportador podrá consultar el estado del convenio ("REGISTRADO", "BLOQUEADO", "APROBADO" o "ANULADO") a través de la citada página "web".

Art. 10. — Una vez regularizada la situación fiscal del exportador, dentro de los CINCO (5) días hábiles administrativos de producida la misma, el sistema se actualizará en forma automática, liberando el pago de los estímulos a la exportación respectivos, conforme al procedimiento previsto en la Resolución General Nº 1397.

Art. 11. — Cuando se trate de micro, pequeñas y medianas empresas comprendidas en el artículo 1º de la Ley Nº 25.300, su modificatoria y sus normas reglamentarias, y en forma transitoria, hasta el día 15 de marzo de 2004, inclusive, el pago a que se refiere el artículo anterior se efectuará mediante un cheque emitido a nombre del exportador previa suscripción del convenio consignado en el Anexo de la presente, en la dependencia del organismo en el cual el contribuyente se encuentre inscrito.

Art. 12. — Apruébase el Anexo, que forma parte de la presente.

Art. 13. — Déjase sin efecto la Resolución General Nº 4151 (DGI) a partir de las fechas de aplicación de la presente, que para cada sujeto se establecen en el artículo siguiente.

Art. 14. — La presente norma entrará en vigencia el día de su publicación en el Boletín Oficial, y será de aplicación:

a) Para los sujetos indicados en el artículo 11, a partir de la entrada en vigencia de la presente, y

b) para el resto de los sujetos, a partir del día 16 de marzo de 2004, inclusive.

Art. 15. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

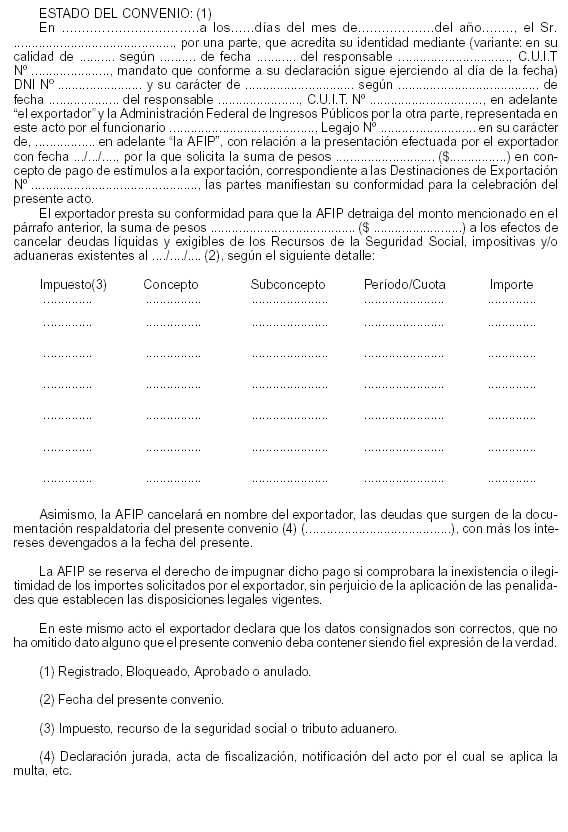

ANEXO RESOLUCION GENERAL Nº 1639

CONVENIO PARA CANCELAR DEUDAS IMPOSITIVAS Y/O DE LOS RECURSOS DE LA SEGURIDAD SOCIAL

MODELO DE CONVENIO