Unidad de Información Financiera

ENCUBRIMIENTO Y LAVADO DE ACTIVOS DE ORIGEN DELICTIVO

Resolución 3/2004

Apruébanse la "Directiva Sobre Reglamentación del Artículo 21 Incisos A) y B) de la Ley Nº 25.246. Operaciones Sospechosas, Modalidades, Oportunidades y Límites del Cumplimiento de la Obligación de Reportarlas. Profesionales Matriculados Cuyas Actividades Estén Reguladas por los Consejos Profesionales de Ciencias Económicas", la "Guía de Transacciones Inusuales o Sospechosas" y el "Reporte de Operación Sospechosa".

Bs. As., 16/6/2004

VISTO lo dispuesto por la Ley Nº 25.246, modificada por el Decreto Nº 1500/01 y lo establecido en el Decreto Nº 169/01 y,

CONSIDERANDO:

Que el artículo 20 de la Ley Nº 25.246 establece los sujetos obligados a informar a la UNIDAD DE INFORMACION FINANCIERA, en los términos del artículo 21 del mismo cuerpo legal.

Que el artículo 21 precitado, en su inciso a) establece las obligaciones a las que quedarán sometidos los sujetos indicados en el artículo 20, como asimismo que la UNIDAD DE INFORMACION FINANCIERA fijará el término y la forma en que corresponderá archivar toda la información.

Que por su parte el artículo 21 inciso b), último párrafo, determina que la UNIDAD DE INFORMACION FINANCIERA deberá establecer, a través de pautas objetivas, las modalidades, oportunidades y límites del cumplimiento de la obligación de informar operaciones sospechosas, para cada categoría de obligado y tipo de actividad.

Que el artículo 14 en su inciso 7), establece que la UNIDAD DE INFORMACION FINANCIERA está facultada para disponer la implementación de sistemas de contralor interno para los sujetos a que se refiere el artículo 20, en los casos y modalidades que la reglamentación determine.

Que el artículo 20 en su inciso 17) indica, como sujeto obligado a informar a la UNIDAD DE INFORMACION FINANCIERA en los términos del artículo 21 del mismo cuerpo legal a "Los profesionales matriculados cuyas actividades estén reguladas por los Consejos Profesionales de Ciencias Económicas, excepto cuando actúen en defensa en juicio".

Que a los efectos de emitir las Pautas Objetivas para los Profesionales Matriculados cuyas actividades estén reguladas por los Consejos Profesionales de Ciencias Económicas, esta UNIDAD DE INFORMACION FINANCIERA ha tenido en consideración los siguientes antecedentes: Las nuevas 40 Recomendaciones del GRUPO DE ACCION FINANCIERA INTERNACIONAL (FATF/ GAFI) —aprobadas en el año 2003—; Las 8 Recomendaciones Especiales del GAFI sobre financiamiento del terrorismo; los 25 Criterios del GAFI para determinar países y territorios no cooperativos; el Reglamento Modelo de la Comisión Interamericana para el Control del Abuso de Drogas de la Organización de Estados Americanos (CICAD/OEA); como asimismo, antecedentes internacionales en materia de lavado de dinero.

Que por otra parte, esta UNIDAD DE INFORMACION FINANCIERA ha tomado en consideración, en lo pertinente, las propuestas realizadas por la Federación Argentina de Consejos Profesionales de Ciencias Económicas (FACPCE) y por el Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires.

Que asimismo el artículo 18 del Decreto Nº 169/01 faculta a la UNIDAD DE INFORMACION FINANCIERA a determinar los procedimientos y oportunidad a partir de la cual los obligados cumplirán ante ella el deber de informar que establece el artículo 20 de la Ley Nº 25.246.

Que la UNIDAD DE INFORMACION FINANCIERA se encuentra facultada para emitir directivas e instrucciones que deberán cumplir e implementar los sujetos obligados, conforme lo dispuesto en el artículo 14 inciso 7) y en el artículo 21 incisos a) y b) de la Ley Nº 25.246.

Que la Dirección de Asuntos Jurídicos de esta Unidad ha tomado la intervención que le compete.

Que esta UNIDAD DE INFORMACION FINANCIERA reunida en sesión plenaria, ha acordado fijar las pautas que deberán cumplir los Profesionales Matriculados cuyas actividades estén reguladas por los Consejos Profesionales de Ciencias Económicas, en su calidad de sujeto obligado incluido en el artículo 20 inciso 17) de la Ley Nº 25.246.

Que la presente se dicta en ejercicio de las facultades conferidas por la Ley Nº 25.246.

Por ello,

LA UNIDAD DE INFORMACION FINANCIERA

RESUELVE:

Artículo 1º — Aprobar "LA DIRECTIVA SOBRE REGLAMENTACION DEL ARTICULO 21 INCISOS A) y B) DE LA LEY Nº 25.246. OPERACIONES SOSPECHOSAS, MODALIDADES, OPORTUNIDADES Y LIMITES DEL CUMPLIMIENTO DE LA OBLIGACION DE REPORTARLAS. PROFESIONALES MATRICULADOS CUYAS ACTIVIDADES ESTEN REGULADAS POR LOS CONSEJOS PROFESIONALES DE CIENCIAS ECONOMICAS", que como Anexo I se incorpora a la presente Resolución.

Art. 2º — Aprobar "LA GUIA DE TRANSACCIONES INUSUALES O SOSPECHOSAS", que como Anexo II se incorpora a la presente.

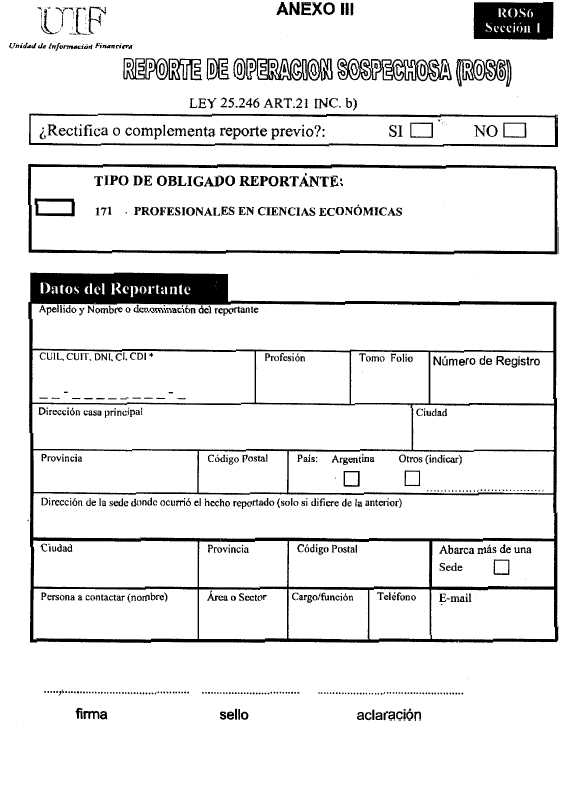

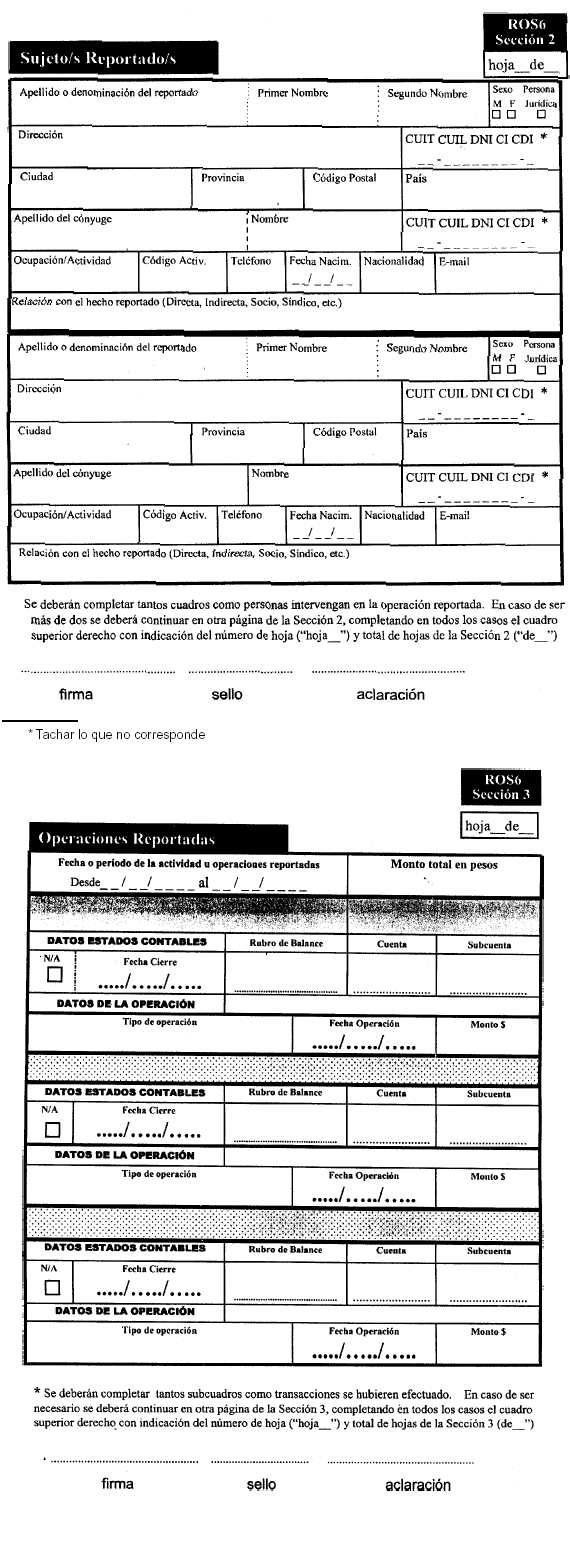

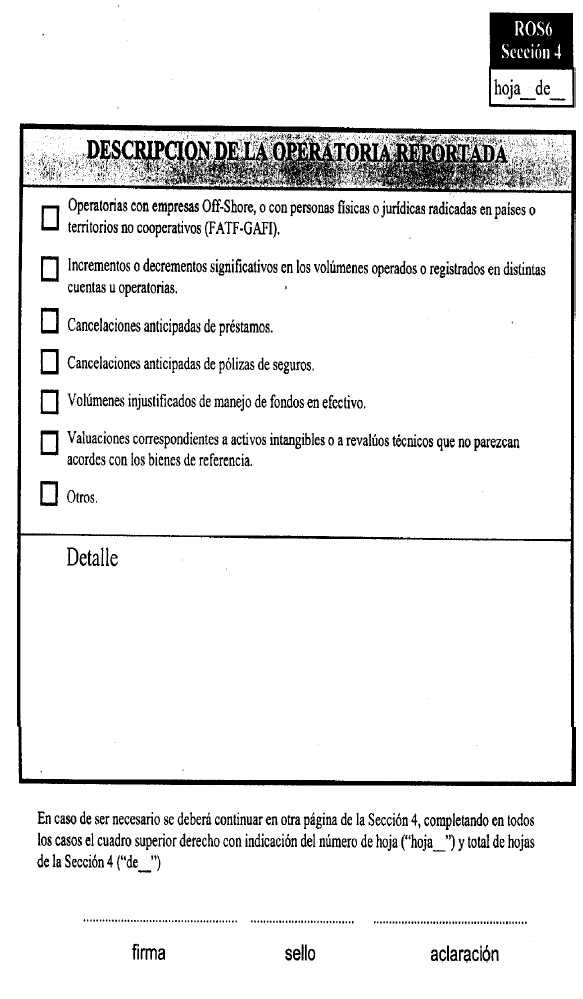

Art. 3º — Aprobar el "REPORTE DE OPERACION SOSPECHOSA", que como Anexo III se incorpora a la presente.

Art. 4º — La presente resolución comenzará a regir a partir de su publicación en el Boletín Oficial y se aplicará a las operaciones sospechosas reportadas a partir de dicha fecha.

Art. 5º — Regístrese, comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y oportunamente archívese. — Alberto M. Rabinstein. — Carlos E. Del Río. — Marcelo F. Sain. — María J. Meincke. — Alicia B. López.

ANEXO I

DIRECTIVA SOBRE REGLAMENTACION DEL ARTICULO 21, INCISOS A) Y B) DE LA LEY Nº 25.246. OPERACIONES SOSPECHOSAS.

MODALIDADES, OPORTUNIDADES Y LIMITES DEL CUMPLIMIENTO DE LA OBLIGACION DE REPORTARLAS – PROFESIONALES MATRICULADOS CUYAS ACTIVIDADES ESTEN REGULADAS POR LOS CONSEJOS PROFESIONALES DE CIENCIAS ECONOMICAS.

I. DISPOSICIONES GENERALES

Con el objeto de prevenir e impedir el lavado de activos tipificado en el artículo 278 del Código Penal, conforme lo previsto en los artículos 14 inciso 7), 20 inciso 17) y 21 incisos a) y b) de la Ley Nº 25.246, los profesionales matriculados y asociaciones profesionales de los mismos, cuyas actividades estén reguladas por los Consejos Profesionales de Ciencias Económicas, excepto cuando actúen en defensa en juicio, deberán observar las disposiciones contenidas en la presente Directiva.

II. PROFESIONALES ALCANZADOS

Los profesionales independientes que en forma individual o actuando bajo la forma de Asociaciones Profesionales según lo establecido en los artículos 5 y 6 de la Ley Nº 20.488, realicen las actividades a que hace referencia el Capítulo III, Acápite B, Punto 2 y Capítulo IV, Acápite B, de las Resoluciones Técnicas 7 y 15 respectivamente, de la Federación de Consejos Profesionales de Ciencias Económicas, deberán cumplir con las obligaciones establecidas en el artículo 21 de la ley Nº 25.246.

Dicha obligación deberá ser cumplimentada cuando se brinden servicios profesionales a las personas físicas o jurídicas incluidas en el artículo 20 de la Ley Nº 25.246, como así también a las no alcanzadas por dicha norma que:

a) Posean un activo superior a pesos tres millones ($ 3.000.000.-) o

b) Hayan duplicado su activo o sus ventas en el término de un (1) año, de acuerdo a información proveniente de los estados contables auditados.

III. PAUTAS GENERALES

1. Identificación de clientes

1.1. Concepto de cliente:

A estos efectos la Unidad de Información Financiera toma como definición de cliente la adoptada y sugerida por la Comisión Interamericana para el control del Abuso de Drogas de la Organización de Estados Americanos (CICAD-OEA).

En consecuencia, se definen como clientes todas aquellas personas físicas o jurídicas con las que se establece, de manera ocasional o permanente, una relación contractual de carácter financiero, económico o comercial. En ese sentido es cliente el que desarrolla una vez, ocasionalmente o de manera habitual, negocios con los sujetos obligados.

En virtud de lo señalado precedentemente, se establece que los sujetos obligados a informar operaciones sospechosas incluidos en el inciso 17) del artículo 20 de la Ley Nº 25.246 – en adelante sujetos obligados – podrán establecer relaciones profesionales con por lo menos dos tipos de clientes:

1.1.1. Clientes habituales: los que entablan una relación contractual con carácter de permanencia.

1.1.2. Clientes ocasionales: los que desarrollan una vez u ocasionalmente negocios con los sujetos obligados.

1.2. Presunta actuación por Cuenta Ajena: Cuando existan dudas sobre si los clientes actúan por cuenta propia o cuando exista la certeza de que no actúan por cuenta propia, los sujetos obligados adoptarán medidas razonables a fin de obtener información sobre la verdadera identidad de la persona por cuenta de la cual actúan sus clientes.

El principio básico en que se sustenta la presente Directiva es la internacionalmente conocida política de "conozca a su cliente".

2. Recaudos a adoptar

2.1. Identificación real y completa del cliente.

- Identificar a los clientes, sean ocasionales o habituales, al establecer relaciones profesionales. El profesional deberá obtener un conocimiento amplio del rubro y los antecedentes, incluidos los financieros, de su cliente. El cliente potencial deberá proporcionar pruebas de su identidad.

- Existe una amplia gama de documentos que pueden presentar los clientes potenciales como prueba de su identidad. Le compete a cada profesional o estudio de profesionales decidir si dichos documentos son apropiados en vista de otros procedimientos que puedan ser llevados a cabo.

- Deberá también archivarse una copia de los documentos en los que se basó la identificación.

- Se deberán tomar todos los recaudos para lograr un correcto y efectivo conocimiento del cliente entre los que se puede mencionar: requerir y comprobar constancias de domicilio, obtener referencias bancarias y profesionales, información de sus clientes y proveedores, fuentes de financiamiento y capital y en el caso de sociedades los antecedentes de sus directores, consultando empresas de informes comerciales.

- Adoptar medidas para poder verificar la existencia de los clientes que operen bajo la forma de una persona jurídica, informándose en el Registro Público correspondiente sobre su correcta registración, verificando todos los datos, tales como: nombre, estructura legal, directores y sus antecedentes. Asimismo, examinar los estados contables de la empresa, para determinar si su situación financiera es acorde con la de las empresas del rubro.

- Verificar si la situación económica y financiera del cliente guarda debida relación con su actividad, solicitar algún tipo de documentación que acredite su situación, tal como las últimas tres declaraciones juradas impositivas en el caso de personas físicas, o los balances de los tres últimos ejercicios en el caso de personas jurídicas.

- Tomar recaudos para corroborar la condición de apoderados de las personas que actúan en representación de otras.

- Para el caso del reemplazo de un profesional actuante se deberá mantener contacto con el mismo. Esto puede coadyuvar a obtener más información respecto del cliente.

- En el caso de presentación de un nuevo cliente por otro profesional de confianza, el profesional o la firma de profesionales puede adoptar la postura de no solicitar ninguna otra verificación de identidad, en tanto quien realice la presentación confirme por escrito la identidad del cliente potencial. En el caso de no ser ello satisfactorio, se deberán realizar procedimientos adicionales.

- Deberá prestarse especial atención a los clientes no residentes en el país.

- Se deberán evitar las solicitudes de asistencia profesional a distancia, mientras no se pueda realizar un contacto directo y permanente con el cliente y cuando no se pueda realizar un correcto conocimiento del mismo.

- Para las personas jurídicas constituidas en el extranjero, se deberá solicitar la presentación de todos sus antecedentes y verificar el cumplimiento de los requisitos impuestos por la Resolución IGJ 7/03 y concordantes.

- Cuando se presten servicios a nombre de un tercero, por ejemplo, en calidad de fiduciario o representante, deben identificarse todas las partes (fiduciante, fideicomisario y los beneficiarios), fuente de origen de los fondos, naturaleza de la operación e intermediarios que participan de las transacciones.

- En el caso de brindar servicios a clientes ocasionales se deberá obrar con mayor diligencia, en especial cuando se realizan operaciones que involucren grandes sumas de efectivo, operatorias con bancos en el exterior o cuentas de inversión.

2.2. Existencia de una relación justificada y/o usual entre:

- La actividad económica declarada por el cliente y los movimientos de fondos realizados, como así también sus inversiones.

- La actividad económica declarada por el cliente y los servicios profesionales demandados.

IV. RECAUDOS MINIMOS QUE DEBERAN TOMARSE AL REPORTAR OPERACIONES INUSUALES O SOSPECHOSAS

Los recaudos mínimos deberán fundamentarse especialmente en:

a) Los usos y costumbres de la actividad.

b) La experiencia e idoneidad de las personas obligadas a informar.

c) La efectiva implementación de la regla "conozca a su cliente".

Asimismo, y a los efectos de un acabado cumplimiento de esta regla, el sujeto obligado deberá verificar con especial atención, que los clientes no se encuentren incluidos en los listados de terroristas y/u organizaciones terroristas, que figuren en las Resoluciones del Consejo de Seguridad de las Naciones Unidas, ni tengan relaciones contractuales o comerciales con alguno/s de ellos, para lo cual se podrá consultar la página web de la Unidad de Información Financiera (UIF) - www.uif.gov.ar -.

El conocimiento de los clientes y del mercado le permitirá a los sujetos obligados colaborar adecuadamente en la prevención del lavado de activos.

Las premisas señaladas precedentemente, deberán ser consideradas como herramientas fundamentales para la detección de operaciones sospechosas en forma oportuna.

1. Procedimiento para Detectar Operaciones Inusuales o Sospechosas

En el marco de las tareas profesionales que se desarrollen conforme a las normas profesionales vigentes mencionadas en el Punto II, los profesionales deberán diseñar e incorporar a sus procedimientos de auditoría y de sindicatura un programa global antilavado que permita detectar operaciones inusuales o sospechosas, a partir de un conocimiento adecuado de cada uno de sus clientes, considerando en todos los casos las Pautas Generales del Punto III precedente.

En el caso que los profesionales brinden servicios de auditoría externa y/o sindicatura a los sujetos incluidos en el artículo 20 de la ley Nº 25.246 deberán cotejar y evaluar el cumplimiento por parte de dichos entes de las normas dictadas por la Unidad de Información Financiera, para cada categoría de sujeto obligado y conforme al tipo de actividad. A tal efecto deberán efectuar verificaciones de la existencia y funcionamiento de los procedimientos de control interno diseñados a tal fin, emitiendo un informe especial con frecuencia anual.

En el caso que los profesionales brinden servicios de auditoría externa y/o sindicatura a personas físicas o jurídicas no incluidas en el artículo 20 de la ley Nº 25.246 deberán considerar los criterios básicos incluidos en la guía de transacciones inusuales o sospechosas a que hace referencia el Anexo II de la presente.

En tal sentido y a efectos de cumplir con lo señalado en los párrafos precedentes, se seleccionarán muestras representativas de operaciones o de aquellos rubros que ofrezcan un mayor riesgo, determinadas según criterio exclusivo del profesional actuante o mediante el uso de muestreo estadístico.

2. Oportunidad de reportar operaciones inusuales o sospechosas

Si de la labor efectuada por el profesional actuante, conforme al procedimiento indicado precedentemente, surgieran operaciones inusuales o sospechosas, se deberá emitir el reporte de operaciones sospechosas, que deberá contener opinión fundada respecto de la inusualidad o sospecha de la o las transacciones informadas y deberá ser remitido a la Unidad de Información Financiera, dentro de las 48 horas, acompañado de toda la documentación respaldatoria correspondiente.

3. Límite mínimo para reportar operaciones inusuales o sospechosas

Se deberá considerar como límite mínimo para reportar operaciones inusuales o sospechosas, que pudieran eventualmente configurar el delito de lavado de activos, las que superen el monto de pesos cincuenta mil ($ 50.000.-), ya sea en un solo acto o por la reiteración de hechos diversos vinculados entre sí.

V. BASE DE DATOS

Los sujetos obligados, al establecer relaciones profesionales, deberán elaborar y mantener registros con la identificación de los clientes —sean ocasionales o habituales— los cuales asimismo deberán contener información de aquellas operaciones que de acuerdo a la labor desarrollada hayan sido incorporadas a la muestra, cuando las mismas superen la suma de pesos cincuenta mil ($ 50.000.-), ya sea en un solo acto o por la reiteración de hechos diversos vinculados entre sí.

En caso de ser requerida esta información, deberá ser suministrada a la Unidad de Información Financiera, dentro de los cinco (5) días.

VI. CONSERVACION DE LA DOCUMENTACION

Los sujetos obligados deberán conservar, para que sirva como elemento de prueba en toda investigación en materia de lavado de activos, la siguiente documentación:

a) Respecto de la identificación del cliente: las copias con fuerza probatoria de los documentos exigidos, durante un período mínimo de cinco (5) años, desde la finalización de las relaciones con el cliente.

b) Respecto de las transacciones u operaciones - tanto nacionales como internacionales -: los documentos originales o copias con fuerza probatoria, así como los papeles de trabajo de la labor desarrollada por el profesional actuante, durante un período mínimo de cinco (5) años, desde la fecha del dictamen correspondiente.

VII. POLITICAS Y PROCEDIMIENTOS PARA PREVENIR E IMPEDIR EL LAVADO DE ACTIVOS

Los sujetos obligados deberán proceder a adoptar formalmente una política por escrito, en acatamiento a las leyes, regulaciones y normas para prevenir e impedir el lavado de activos.

Las medidas a adoptar deberán, como mínimo, incorporar lo siguiente:

1. Procedimiento de control interno: El establecimiento e implementación de controles (estructuras, procedimientos y medios electrónicos adecuados) diseñados para asegurar el cumplimiento de todas las leyes y regulaciones contra del lavado de activos.

2. Capacitación de los profesionales: La adopción de un programa formal de educación y entrenamiento para todos los profesionales matriculados.

Los estudios de profesionales deberán establecer programas de formación, adaptando el contenido para los diversos sectores del personal, según sus propias necesidades.

Al menos deberán tener conocimientos básicos sobre etapas, métodos y técnicas utilizadas para el lavado de activos, normas de prevención y control internacionalmente aceptadas, normas legales y administrativas vigentes, métodos y/o procedimientos de detección y análisis de operaciones sospechosas y sanciones aplicables por incumplimiento.

Deberán prestar especial atención al personal profesional nuevo y a aquellos que cumplan tareas más sensibles, tales como las de auditoría.

Se deberán prever cursos de capacitación periódicos, que permitan mantener al personal actualizado sobre sus responsabilidades en la materia.

VIII. GUIA DE TRANSACCIONES U OPERACIONES INUSUALES O SOSPECHOSAS

VER ANEXO II.

IX. REPORTE DE OPERACIONES INUSUALES O SOSPECHOSAS

VER ANEXO III.

ANEXO II

GUIA DE TRANSACCIONES INUSUALES O SOSPECHOSAS

La presente guía deberá ser considerada por los sujetos obligados cuando brinden servicios profesionales a personas físicas o jurídicas no alcanzadas por el artículo 20 de la Ley Nº 25.246.

Esta guía no es taxativa, sino meramente enunciativa o ejemplificativa de posibles supuestos de operaciones inusuales o sospechosas. Ello en atención a las propias características del delito de lavado de activos y la dinámica de las tipologías, que requerirá una revisión periódica de las transacciones a ser incluidas en la presente.

1. Potencial cliente que se muestra remiso a suministrar la información necesaria para verificar su identidad y actividad.

2. Empresas que, como potenciales clientes, se muestran remisas a suministrar información completa acerca del negocio al que se dedican, sus anteriores relaciones bancarias, los nombres de sus apoderados o directores, su domicilio social o a proporcionar estados financieros.

3. Ausencia de una relación coherente entre la actividad declarada por el cliente, movimientos de fondos realizados y/o inversiones y los servicios profesionales demandados.

4. Activos entregados en garantía a entes que operen en países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI, que alcancen el 20% del activo total del ente.

5. La formación de empresas o fideicomisos sin aparente objeto comercial o de otra índole.

6. El uso de asesores financieros o de otra naturaleza para hacer figurar sus nombres como directores o representantes, con poca o ninguna participación en el negocio.

7. Compra/venta de valores negociables en circunstancias inusuales en relación a la operatoria que constituye el objeto social del ente, por montos que alcancen totalizados el 20% de los ingresos por ventas del ejercicio.

8. Solicitud de gestiones de negocios en países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI.

9. Transacciones con filiales, subsidiarias o empresas vinculadas constituidas en países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI.

10. Pagos de sumas de dinero por servicios no especificados que totalizados alcancen el 10% de los pagos por compras del ejercicio.

11. Préstamos a consultores o personal de la propia empresa cuyos saldos promedio anuales alcancen el 10% del activo total del ente.

12. Compra/venta de bienes o servicios a precios significativamente superiores o inferiores a los precios del mercado.

13. Transacciones inusuales, en relación a la operatoria normal del ente, con empresas registradas en el exterior.

14. Pagos a acreedores comerciales o financieros o a tenedores de valores negociables, en efectivo, cheques al portador o mediante transferencias a cuentas bancarias numeradas, por importes que totalizados alcancen un 20% de los pagos totales del ejercicio.

15. Ingresos de fondos por endeudamiento recibido en efectivo o mediante transferencias desde cuentas bancarias sin titular identificable o desde países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI.

16. Aportes de capital o aportes a capitalizar, recibidos en efectivo o mediante transferencias desde cuentas bancarias sin titular identificable o desde países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI.

17. Inversiones en activos físicos o proyectos por montos que alcancen el 20% del activo total del ente, destinadas a actividades cuya generación de flujos de fondos resulten insuficientes para justificarlas económicamente.

18. Clientes que brindan como garantía de sus operaciones activos radicados en centros off-shore.

19. Cobranzas anticipadas de préstamos comerciales o financieros otorgados por el ente por montos que alcancen el 20% del total de préstamos.

20. Clientes que presentan cambios de modalidades súbitos o irregulares en el tipo de operaciones realizadas.

21. Cancelación anticipada de deudas por importes que alcancen totalizados el 20% del endeudamiento promedio anual de la empresa en el último ejercicio.

22. Transacciones con contrapartes estructuradas bajo figuras fiduciarias sin posibilidad de identificación de personas físicas o jurídicas.

23. Comisiones de ventas u honorarios a agentes que parezcan excesivos en relación con los que abona normalmente la entidad.

24. Venta de bienes y servicios cobrados en efectivo por montos que alcancen el 20% de los ingresos anuales, combinada con incrementos significativos de las ventas entre ejercicios anuales o en relación a actividades similares del mercado, y/o identificación insuficiente de los clientes del ente.

25. Compra de valores negociables que conserva el asesor financiero en nombre del cliente, cuyo monto alcance el 10% del activo total del ente.

26. Pedidos por parte de los clientes de servicios de administración de inversiones (ya sea moneda extranjera o valores negociables) donde la fuente de los fondos no sea clara o no coincida con la situación aparente del cliente.

27. Recupero de activos en gestión, litigio o desvalorizados, por importes que alcanzan el 20% de los ingresos anuales del cliente.

28. Existencia de sociedades en las que se participe, directa o indirectamente, en un porcentaje superior al 20% del capital social, cuyos domicilios legales se encuentren en países o áreas internacionalmente considerados como paraísos fiscales o no cooperativos por el GAFI.

29. Solicitud para realizar en nombre del cliente operaciones financieras de cualquier índole, sin que haya una causa justificada.

30. Compra/venta de metales preciosos y obras de arte por importes que alcancen el 10% de los activos del ente.

31. Giros y transferencias efectuados al exterior no relacionados con la operatoria comercial habitual de la compañía, por importes que alcancen el 10% de los ingresos por ventas anuales.

32. Depósitos en efectivo de grandes sumas en cuentas bancarias relacionadas con la operatoria habitual o de fondos recibidos en operatorias no habituales.

33. Transferencia electrónica de fondos que no son cursadas a través de una entidad financiera, por importes que alcancen el 10% de los ingresos por ventas anuales.

34. Compra/venta de activos no relacionados con la operatoria correspondiente al objeto principal del ente, cuyo monto alcance el 10% de su activo total.

35. Contratación de pólizas de seguros de vida con prima de pago único, con cargo a los resultados de la Sociedad, con la posterior cancelación anticipada y rescate.

36. Contratación de pólizas de seguro de vida para personas de bajo nivel de ingresos, habiendo celebrado las mismas por montos elevados y con cargo a los resultados de la Sociedad.

37. Contratación de pólizas de seguros de vida con prima única, para los Directores, con cargo a los resultados de la Sociedad, con la posterior cancelación anticipada y rescate, con recupero contra los resultados de la Sociedad.

38. Otros Supuestos:

Se deberá prestar especial atención a los funcionarios o empleados de la empresa o entidad que muestran un cambio repentino en su estilo de vida o se niegan a tomar vacaciones.

Se deberá prestar especial atención a funcionarios o empleados de la empresa o entidad que usan su propia dirección para recibir la documentación de los clientes.

Se deberá prestar especial atención a funcionarios o empleados de la empresa o entidad que presentan un crecimiento repentino y/o inusual de sus operatorias.

En el caso de tratarse de personas políticamente expuestas, se deberá prestar especial atención a las transacciones realizadas por las mismas, que no guarden relación con la actividad declarada y su perfil como cliente.

En caso que se sospeche o se tengan indicios razonables para sospechar la existencia de fondos vinculados o relacionados con el terrorismo, actos terroristas o con organizaciones terroristas, se deberá poner en conocimiento de tal situación, en forma inmediata, a la Unidad de Información Financiera. A tales efectos se deberán tener en cuenta las Resoluciones del Consejo de Seguridad de Naciones Unidas, relativas a la prevención y represión del financiamiento del terrorismo. Las nóminas o listados correspondientes a dichas Resoluciones podrán ser consultadas en el sitio web de esta Unidad (www.uif.gov.ar).