Administración Federal de Ingresos Públicos

SISTEMA UNICO DE LA SEGURIDAD SOCIAL

Resolución General 1709

Sistema Unico de la Seguridad Social (SUSS). Aporte personal de los trabajadores autónomos. Régimen de retención. Su implementación.

Bs. As., 22/7/2004

VISTO el aporte personal de los trabajadores autónomos con destino al Sistema Unico de la Seguridad Social (SUSS), y

CONSIDERANDO:

Que en virtud de la evaluación efectuada, se estimó conveniente implementar un régimen de retención para el ingreso del citado aporte personal, correspondiente a las personas físicas que ejercen habitualmente en el país la actividad de dirección, administración o conducción, de cualquier sociedad comercial o civil.

Que en tal sentido, estarán alcanzados por el aludido régimen, las sociedades comerciales y civiles —regulares y constituidas en el país— y los trabajadores autónomos que realicen en dichos entes la actividad citada precedentemente.

Que a su vez, el instituto de "percepción de los tributos en la misma fuente", se aplicará sólo cuando el trabajador autónomo alcanzado adeude, en el transcurso de cada año calendario, aportes personales devengados y vencidos a la fecha en que las sociedades comprendidas le efectúen pagos, por cualquier concepto.

Que en consecuencia, corresponde disponer los requisitos, plazos y demás condiciones que deberán observar los sujetos incluidos en el régimen de retención que se establece por la presente.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en un Anexo complementario.

Que han tomado la intervención que les compete las Direcciones de Asesoría Legal y Técnica, de Gestión de la Recaudación de los Recursos de la Seguridad Social, de Gestión de la Fiscalización de los Recursos de la Seguridad Social, de Informática de la Seguridad Social, de Programas y Normas de Recaudación, de Programas y Normas de Fiscalización y de Informática Tributaria.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 22 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y por el artículo 7° del Decreto N° 618, de fecha 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1° — Establécese un régimen de retención para el ingreso del aporte personal de los trabajadores autónomos (1.1.) con destino al Sistema Unico de la Seguridad Social (SUSS), correspondiente a las personas físicas que se encuentran comprendidas obligatoriamente en el Sistema Integrado de Jubilaciones y Pensiones (SIJP) —Ley N° 24.241 y sus modificaciones, artículo 2°, inciso b), punto 1—, por ejercer habitualmente en el país la actividad de dirección, administración o conducción, de sociedades comerciales y civiles —regulares y constituidas en el país—.

— CONCEPTOS COMPRENDIDOS

Art. 2° — Están alcanzados por el régimen de retención los pagos que, por cualquier concepto, efectúen las sociedades comerciales y civiles —regulares y constituidas en el país— a los trabajadores autónomos, que ejercen en dichos entes la actividad a que se refiere el artículo precedente.

A efectos de lo dispuesto en el párrafo precedente, dicho régimen de retención también se aplicará a las sumas que perciban los mencionados trabajadores autónomos, en concepto de adelanto de:

a) Honorarios o retribuciones, no asignados.

b) Contraprestaciones por el desempeño de funciones técnico-administrativas o de otra índole.

— AGENTES DE RETENCION

Art. 3° — Deberán actuar como agentes de retención las sociedades comerciales y civiles, regulares y constituidas en el país.

Quedan excluidas de la citada obligación las sociedades irregulares y de hecho, adheridas o no al Régimen Simplificado para Pequeños Contribuyentes (Monotributo).

— SUJETOS PASIBLES DE RETENCION

Art. 4° — Las retenciones se practicarán a los trabajadores autónomos comprendidos en el artículo 1°, inscriptos ante este organismo, que les corresponda como categoría mínima obligatoria en el Sistema Integrado de Jubilaciones y Pensiones (SIJP), la categoría "D", "E" u otra superior.

Art. 5° — A fin de lo dispuesto en el artículo precedente, la condición de inscripto ante esta Administración Federal, de trabajador autónomo y la categoría en que se encuentra encuadrado, deberá ser constatada por el agente de retención a través de la página "Web" de esta Administración Federal (http://www.afip.gov.ar), de acuerdo con lo establecido por la Resolución General N° 1620 —Constancias de inscripción por "Internet" —.

La precitada obligación deberá cumplirse con anterioridad al momento en que se efectúa el primer pago alcanzado por este régimen de retención y, luego como mínimo, al inicio de cada semestre calendario.

Toda modificación de categoría y/o condición deberá ser informada por el trabajador autónomo a su agente de retención dentro del plazo de CINCO (5) días hábiles de producida.

— OBLIGACION DE INFORMACION

Art. 6° — Los sujetos obligados a actuar como agentes de retención deberán informar a este organismo, el detalle de los trabajadores autónomos que no se encuentren inscriptos ante esta Administración Federal, conforme al resultado de la constatación a que se refiere el artículo precedente.

A tal fin, se deberá observar el procedimiento y los plazos establecidos por la Resolución General N° 167, sus modificatorias y complementarias, en su artículo 5° y sus concordantes —Régimen de Información y Control de Pagos de Aportes de los Trabajadores Autónomos—.

— SUJETOS EXCLUIDOS

Art. 7° — Se encuentran excluidos de la retención del presente régimen:

a) Los sujetos que acrediten haber cancelado sus aportes personales como trabajador autónomo (1.1.), cuyos vencimientos para su ingreso se hayan producido a partir del día 1° de enero del año calendario de que se trate hasta la fecha, inclusive, en que se efectúa cada pago.

b) Los beneficiarios de regímenes de jubilación, nacionales o provinciales, que estén:

1. Exceptuados de efectuar aportes personales (1.1.), conforme a lo dispuesto por la Ley N° 24.476 —en su artículo 13, primer párrafo— y su reglamentación.

2. Encuadrados —de acuerdo con lo regulado por la ley citada en el punto anterior, en su artículo 13, segundo párrafo— obligatoriamente en la categoría "A", en los términos establecidos por la Ley N° 24.241 y sus modificaciones, en su artículo 34.

Art. 8° — Las causales de exclusión dispuestas en el artículo anterior se acreditarán, respectivamente, ante el agente de retención mediante la entrega de fotocopia —firmada en original por el titular o persona debidamente autorizada— de/l:

a) Las constancias de cancelación de los aportes personales correspondientes (8.1.) o del comprobante de retención respectivo, en el caso de que dichos aportes personales hayan sido retenidos con anterioridad por la sociedad que efectúa el pago o por otro agente de retención.

b) Ultimo recibo del haber jubilatorio.

La precitada obligación deberá cumplirse con anterioridad al momento en que el agente de retención efectúa el pago sujeto a retención.

— OPORTUNIDAD EN QUE CORRESPONDE PRACTICAR LA RETENCION

Art. 9° — La retención deberá practicarse en el momento en que el agente de retención efectúe pagos, por cualquier concepto, a los trabajadores autónomos pasibles de retención.

A fin de lo dispuesto en el párrafo precedente, el término "pago" deberá entenderse con el alcance asignado en el antepenúltimo párrafo del artículo 18 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

Asimismo, este régimen de retención no se aplicará cuando el pago sea realizado íntegramente en especie.

Art. 10. — El agente de retención también quedará obligado a practicar la retención, cuando:

a) El beneficiario del pago no presente la documentación prevista en el artículo 8°, inciso a), para acreditar su exclusión de este régimen de retención, en el plazo indicado en el citado artículo.

b) La documentación a que se refiere el inciso precedente sea presentada, en el mencionado plazo, en forma incompleta.

c) El importe de capital cancelado —en forma directa por el trabajador autónomo (8.1.) y/o mediante este régimen de retención, en concepto de aportes personales (1.1.), cuyos vencimientos para su ingreso se hayan producido a partir del día 1° de enero del año calendario de que se trate hasta la fecha, inclusive, en que se efectúa cada pago— sea inferior al que corresponda, en función de la categoría en la que se encuentra encuadrado o de la que le resulta aplicable de acuerdo con la cantidad de personal ocupado por la sociedad que realiza el pago, si el valor del aporte inherente a esta última categoría resulta ser mayor.

— DETERMINACION DEL IMPORTE A RETENER

Art. 11. — El importe de la retención será equivalente al capital adeudado, por el trabajador autónomo, en concepto de aportes personales (1.1.), cuyos vencimientos para su ingreso se hayan producido a partir del día 1° de enero del año calendario de que se trate hasta la fecha, inclusive, en que se efectúa el pago.

A tal fin, se deberá multiplicar la cantidad de períodos mensuales vencidos en el lapso indicado en el párrafo precedente y adeudados a la fecha del pago, inclusive, por el valor del aporte personal vigente a la mencionada fecha, que corresponda a la categoría en la que el trabajador autónomo se encuentra encuadrado o de la que le resulta aplicable de acuerdo con la cantidad de personal ocupado por la sociedad que realiza el pago, si el valor del aporte inherente a esta última categoría resulta ser mayor.

Art. 12. — El agente de retención detraerá el monto a retener, a que se refiere el artículo precedente, del importe del pago efectuado.

Si la retención a practicar resulta superior al importe del pago que se realiza, la misma se efectuará hasta la concurrencia con dicho importe.

El excedente de la retención no practicada se detraerá en el o los sucesivos pagos que se efectúen, en la medida en que el trabajador autónomo no haya cancelado el monto de los aportes personales adeudados.

Art. 13. — En el caso de que el importe de los aportes personales cancelados por el trabajador autónomo, sea inferior al que le corresponda —conforme a lo indicado en el artículo 10, inciso c)—, el monto a retener será equivalente a la diferencia de capital adeudado por dicho sujeto.

Art. 14. — Cuando el pago que se efectúa esté integrado por bienes y/o locaciones y una suma de dinero —pago parcial en especie—, el importe a retener se detraerá de dicha suma.

Si el monto a retener resulta superior a la suma de dinero que se va a entregar, la retención deberá ser practicada hasta la concurrencia con la precitada suma.

El excedente de la retención no practicada se deberá detraer en el o los sucesivos pagos que se realicen, en la medida en que el trabajador autónomo no haya cancelado el monto de los aportes personales adeudados.

— IMPORTE MINIMO DE RETENCION

Art. 15. — En todos los casos, el importe mínimo de retención estará en función del valor del aporte personal, vigente a la fecha en que se efectúa el pago, correspondiente a la categoría que le resulta aplicable al trabajador autónomo pasible de la retención, de acuerdo con la cantidad de personal ocupado por la sociedad que realiza el pago.

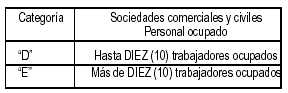

A efectos de lo dispuesto en el párrafo precedente, las categorías aplicables, de acuerdo con el personal ocupado por las sociedades comerciales y civiles —regulares y constituidas en el país—, son las que se indican a continuación:

— INGRESO E INFORMACION DE LAS RETENCIONES PRACTICADAS

Art. 16. — Los importes retenidos deberán ser ingresados e informados de conformidad con lo dispuesto por la Resolución General N° 757 (16.1.), dentro de los TRES (3) días hábiles administrativos inmediatos siguientes de concluido cada uno de los períodos que se establecen a continuación:

a) Del día 1 al 15 de cada mes calendario, ambos inclusive.

b) Del día 16 al último de cada mes calendario, ambos inclusive.

En todos los casos, las sumas a ingresar se cancelarán mediante depósito bancario, de acuerdo con las previsiones del Título I de la Resolución General N° 1217 (16.2.).

Art. 17. — A efectos de la identificación de los importes retenidos, para la confección de la declaración jurada informativa y determinativa F. 910 —prevista por la citada Resolución General N° 757 (16.1.)— mediante la utilización del programa aplicativo vigente a la fecha de publicación de la presente en el Boletín Oficial, se deberá seleccionar el código de régimen "750" y observar —hasta tanto este organismo apruebe una nueva versión del aludido programa—, las pautas que se indican a continuación:

a) En el campo "Importe Retenido/Percibido" se ingresará el importe retenido, desagregado en cada uno de los períodos mensuales enteros y/o fracción que se cancelan mediante la suma retenida al trabajador autónomo.

b) A fin de identificar cada uno de los períodos mensuales enteros y/o fracción, a que se refiere el inciso anterior, el campo "Fecha de Retención/ Percepción" se completará del modo "01/MM/ AAAA".

c) En el campo "Nro. Retención/Percepción" se repetirá, de corresponder, el número del comprobante de retención emitido —por el total del importe retenido—, por cada uno de los períodos mensuales enteros y/o fracción indicados en el inciso a) precedente.

— COMPROBANTE DE RETENCION

Art. 18. — Los agentes de retención entregarán a los sujetos pasibles de la retención, en el momento de efectuarla, un comprobante firmado por persona debidamente autorizada, en el que se consignará:

a) Fecha de emisión y numeración consecutiva y progresiva del comprobante.

b) Denominación o razón social, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del agente de retención.

c) Apellido y nombres, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del trabajador autónomo pasible de la retención.

d) Tributo (aporte personal del trabajador autónomo) y régimen que da origen a la retención.

e) Tipo y número del comprobante que respalda a la operación que da origen a la retención.

f) Concepto e importe sobre el cual se practicó la retención.

g) Importe retenido.

h) Período/s (año calendario y mes o meses) al que corresponde los aportes personales retenidos.

i) Apellido y nombres y carácter que reviste la persona habilitada para suscribir el comprobante.

— COMUNICACION POR NO RECIBIR EL COMPROBANTE DE RETENCION

Art. 19. — Si el sujeto pasible de la retención no recibiera el comprobante previsto en el artículo anterior, deberá informar tal hecho dentro de los CINCO (5) días hábiles administrativos, contados a partir de la fecha en que se efectuó la retención, mediante la presentación de una nota —en los términos de la Resolución General N° 1128 (19.1.)—, en la que consignará los datos indicados en los incisos b) a h) del citado artículo.

Dicha nota se presentará ante la dependencia de este organismo en la que se encuentra inscripto.

— SUJETOS PASIBLES DE RETENCION. ACREDITACION DEL INGRESO DEL APORTE PREVISIONAL

Art. 20. — Los importes que resulten de los comprobantes emitidos por el agente de retención en las condiciones previstas en el artículo 18 o, en su defecto, de la nota a que se refiere el artículo 19, sólo acreditarán el cumplimiento —total parcial, según corresponda— de la obligación de ingreso del capital de los aportes personales adeudados.

Consecuentemente, los trabajadores autónomos que hayan sufrido la retención dispuesta por esta resolución general, deberán ingresar los intereses que puedan corresponder por la cancelación extemporánea de su obligación y, en su caso, la diferencia de capital no cubierta por la retención sufrida.

— INCUMPLIMIENTOS TOTALES O PARCIALES. SANCIONES

Art. 21. — El agente de retención que omita efectuar y/o depositar —total o parcialmente— las retenciones, o incurra en incumplimiento —total parcial— de las obligaciones impuestas por esta resolución general, será pasible de la aplicación de las sanciones previstas por la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, por la Ley N° 24.769 y sus modificaciones y por la Resolución General N° 1566 y su modificatoria.

Asimismo, dicho sujeto está obligado a cancelar los intereses que se devenguen por el ingreso extemporáneo de las retenciones practicadas.

— DISPOSICIONES GENERALES

Art. 22. — El régimen de retención establecido por la presente, no modifica la obligación de ingreso que, por aportes superiores, puedan corresponder al trabajador autónomo, por estar encuadrado conforme a las normas vigentes, en una categoría superior.

Art. 23. — Apruébase el Anexo que forma parte de la presente.

Art. 24. — Las disposiciones de esta resolución general serán de aplicación para los pagos que se realicen a partir del primer día, inclusive, del tercer mes inmediato siguiente al de su publicación en el Boletín Oficial, aun cuando correspondan a conceptos u obligaciones devengados con anterioridad a dicha fecha.

Art. 25. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO - RESOLUCION GENERAL N° 1709

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículos 1°.

(1.1.) Aporte personal del trabajador autónomo con destino al Sistema Unico de la Seguridad Social (SUSS), correspondiente a los siguientes subsistemas:

a) Régimen Nacional de Jubilaciones y Pensiones, Ley N° 24.241 y sus modificaciones.

b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados, Ley N° 19.032 y sus modificaciones.

Artículo 8°.

(8.1.) Las distintas modalidades para el ingreso del aporte personal como trabajador autónomo —depósito en cuenta, ante cualquier entidad bancaria habilitada; débito directo en cuenta bancaria; débito en cuenta a través de cajero automático; transferencia electrónica de fondos y débito directo en cuenta de tarjeta de crédito— se encuentran establecidas por la Resolución General N° 3847 (DGI), sus modificatorias y complementarias, y por las Resoluciones Generales N° 942, su modificatoria y sus complementarias, N° 1206, N° 1217 y N° 1644.

Artículo 16.

(16.1.) Dicha resolución general estableció el procedimiento para el ingreso e información de las retenciones y/o percepciones con destino a los distintos subsistemas de la seguridad social.

(16.2.) La citada norma estableció en su Título I los medios y procedimientos que se deben observar para cancelar las obligaciones tributarias —excluidas las aduaneras— mediante depósito bancario.

Artículo 19.

(19.1) La mencionada resolución general dispuso las formalidades que se deben observar para la confección y presentación de comunicaciones escritas.