LEY DE SOLIDARIDAD SOCIAL Y REACTIVACIÓN PRODUCTIVA EN EL MARCO DE LA EMERGENCIA PÚBLICA

Ley 27541

Disposiciones.

El Senado y Cámara de Diputados de la Nación Argentina reunidos en Congreso, etc. sancionan con fuerza de

Ley:

LEY DE SOLIDARIDAD SOCIAL Y REACTIVACIÓN PRODUCTIVA EN EL MARCO DE LA EMERGENCIA PÚBLICA

TÍTULO I

Declaración de Emergencia Pública

Artículo 1°- Declárase la emergencia pública en materia económica,

financiera, fiscal, administrativa, previsional, tarifaria, energética,

sanitaria y social, y deléganse en el Poder Ejecutivo nacional, las

facultades comprendidas en la presente ley en los términos del artículo

76 de la Constitución Nacional, con arreglo a las bases de delegación

establecidas en el artículo 2°, hasta el 31 de diciembre de 2020.

Artículo 2°- Establécense las siguientes bases de delegación:

a) Crear condiciones para asegurar la sostenibilidad de la deuda

pública, la que deberá ser compatible con la recuperación de la

economía productiva y con la mejora de los indicadores sociales básicos;

b) Reglar la reestructuración tarifaria del sistema energético con

criterios de equidad distributiva y sustentabilidad productiva y

reordenar el funcionamiento de los entes reguladores del sistema para

asegurar una gestión eficiente de los mismos;

c) Promover la reactivación productiva, poniendo el acento en la

generación de incentivos focalizados y en la implementación de planes

de regularización de deudas tributarias, aduaneras y de los recursos de

la seguridad social para las micro, pequeñas y medianas empresas;

d) Crear condiciones para alcanzar la sostenibilidad fiscal;

e) Fortalecer el carácter redistributivo y solidario de los haberes

previsionales considerando los distintos regímenes que lo integran como

un sistema único, con la finalidad de mejorar el poder adquisitivo de

aquellos que perciben los menores ingresos;

f) Procurar el suministro de medicamentos esenciales para tratamientos

ambulatorios a pacientes en condiciones de alta vulnerabilidad social,

el acceso a medicamentos e insumos esenciales para la prevención y el

tratamiento de enfermedades infecciosas y crónicas no trasmisibles;

atender al efectivo cumplimiento de la ley 27.491 de control de

enfermedades prevenibles por vacunación y asegurar a los beneficiarios

del Instituto Nacional de Servicios Sociales para Jubilados y

Pensionados y del Sistema Nacional del Seguro de Salud, el acceso a las

prestaciones médicas esenciales;

g) Impulsar la recuperación de los salarios atendiendo a los sectores

más vulnerados y generar mecanismos para facilitar la obtención de

acuerdos salariales.

TÍTULO II

Sostenibilidad de la Deuda Pública

Artículo 3°- Facúltase al Poder Ejecutivo nacional a llevar adelante

las gestiones y los actos necesarios para recuperar y asegurar la

sostenibilidad de la deuda pública de la República Argentina.

Artículo 4°- El Poder Ejecutivo nacional remitirá un informe con los

resultados alcanzados como producto de las gestiones y actos

mencionados en el artículo 3° de esta ley, a la Comisión Bicameral

Permanente de Seguimiento y Control de la Gestión de Contratación y de

Pago de la Deuda Exterior de la Nación del Honorable Congreso de la

Nación.

TÍTULO III

Sistema Energético

Artículo 5°- Facúltase al Poder Ejecutivo nacional a mantener las

tarifas de electricidad y gas natural que estén bajo jurisdicción

federal y a iniciar un proceso de renegociación de la revisión

tarifaria integral vigente o iniciar una revisión de carácter

extraordinario, en los términos de las leyes 24.065, 24.076 y demás

normas concordantes, a partir de la vigencia de la presente ley y por

un plazo máximo de hasta ciento ochenta (180) días, propendiendo a una

reducción de la carga tarifaria real sobre los hogares, comercios e

industrias para el año 2020.

Invítase a las provincias a adherir a estas políticas de mantenimiento

de los cuadros tarifarios y renegociación o revisión de carácter

extraordinario de las tarifas de las jurisdicciones provinciales.

Artículo 6°- Facúltase al Poder Ejecutivo nacional a intervenir

administrativamente el Ente Nacional Regulador de la Electricidad

(ENRE) y el Ente Nacional Regulador del Gas (ENARCAS) por el término de

un (1) año.

Artículo 7°- Suspéndese la aplicación de lo dispuesto en el segundo

párrafo del artículo 124 de la ley 27.467. Durante la vigencia de la

emergencia declarada en la presente, el Ente Nacional Regulador de la

Electricidad (ENRE) mantendrá su competencia sobre el servicio público

de distribución de energía de las concesionarias Empresa Distribuidora

Norte S.A. (Edenor) Empresa Distribuidora Sur S.A. (Edesur).

TÍTULO IV

Obligaciones Tributarias

CAPÍTULO 1

Regularización de Obligaciones Tributarias, de la Seguridad Social y Aduaneras para MiPyMEs

Artículo 8°- Los contribuyentes y responsables de los tributos y de los

recursos de la seguridad social cuya aplicación, percepción y

fiscalización se encuentren a cargo de la Administración Federal de

Ingresos Públicos, que encuadren y se encuentren inscriptos como Micro,

Pequeñas o Medianas Empresas, según los términos del artículo 2° de la

ley 24.467 y sus modificatorias y demás normas complementarias, podrán

acogerse, por las obligaciones vencidas al 30 de noviembre de 2019

inclusive, o infracciones relacionadas con dichas obligaciones, al

régimen de regularización de deudas tributarias y de los recursos de la

seguridad social y de condonación de intereses, multas y demás

sanciones que se establecen por el presente Capítulo. A tal fin,

deberán acreditar su inscripción con el Certificado MiPyME, vigente al

momento de presentación al régimen que se aprueba por la presente ley,

conforme lo establecido por la Secretaría de Emprendedores y de la

Pequeña y Mediana Empresa del actual Ministerio de Desarrollo

Productivo. Podrán acogerse al mismo régimen las entidades civiles sin

fines de lucro.

Se excluyen de lo dispuesto en el párrafo anterior las deudas originadas en:

a) Cuotas con destino al régimen de riesgos del trabajo y los aportes y contribuciones con destino a las obras sociales.

Invítase a las obras sociales y a las aseguradoras del riesgo del

trabajo a establecer programas de regularización de deudas en

condiciones similares a las previstas en el presente capítulo;

b) Los Impuestos sobre los Combustibles Líquidos y el Dióxido de

Carbono establecidos por el Título III de la ley 23.966, (t.o. 1998) y

sus modificatorias; el impuesto al Gas Natural sustituido por ley

27.430; el Impuesto sobre el Gas Oil y el Gas Licuado que preveía la

ley 26.028 y sus modificatorias, y el Fondo Hídrico de Infraestructura

que regulaba la ley 26.181 y sus modificatorias, ambos derogados por el

artículo 147 de la ley 27.430;

c) El Impuesto Específico sobre la Realización de Apuestas, establecido por la ley 27.346 y su modificatoria.

Aquellas MiPyMEs que no cuenten con el certificado MiPyME al momento de

la publicación de la presente, podrán adherir al presente régimen de

manera condicional, siempre que lo tramiten y obtengan dentro del plazo

establecido en el último párrafo del presente artículo. La adhesión

condicional caducará si el presentante no obtiene el certificado en

dicho plazo. La autoridad de aplicación podrá extender el plazo para la

tramitación del mismo.

Se podrá incluir en este régimen la refinanciación de planes de pago vigentes y las deudas emergentes de planes caducos.

Se consideran comprendidas en el presente régimen las obligaciones

correspondientes al Fondo para Educación y Promoción Cooperativa

establecido por la ley 23.427 y sus modificatorias, así como los cargos

suplementarios por tributos a la exportación o importación, las

liquidaciones de los citados tributos comprendidas en el procedimiento

para las infracciones conforme lo previsto por la ley 22.415 (Código

Aduanero) y sus modificatorias y los importes que en concepto de

estímulos a la exportación debieran restituirse al fisco nacional. No

resultan alcanzadas por el mismo las obligaciones o infracciones

vinculadas con regímenes promocionales que concedan beneficios

tributarios.

El acogimiento previsto en el presente artículo podrá formularse entre

el primer mes calendario posterior al de la publicación de la

reglamentación del régimen en el Boletín Oficial hasta el 30 de abril

de 2020, inclusive.

Artículo 9°- Quedan incluidas en lo dispuesto en el artículo anterior

las obligaciones allí previstas que se encuentren en curso de discusión

administrativa o sean objeto de un procedimiento administrativo o

judicial a la fecha de publicación de la presente ley en el Boletín

Oficial, en tanto el demandado se allane incondicionalmente por las

obligaciones regularizadas y, en su caso, desista y renuncie a toda

acción y derecho, incluso el de repetición, asumiendo el pago de las

costas y gastos causídicos.

El allanamiento y/o, en su caso, desistimiento, podrá ser total o

parcial y procederá en cualquier etapa o instancia administrativa o

judicial, según corresponda.

Quedan también incluidas en el artículo anterior aquellas obligaciones

respecto de las cuales hubieran prescripto las facultades de la

Administración Federal de Ingresos Públicos para determinarlas y

exigirlas, y sobre las que se hubiere formulado denuncia penal

tributaria o, en su caso, penal económica, contra los contribuyentes o

responsables, siempre que el requerimiento lo efectuare el deudor.

Artículo 10.- El acogimiento al presente régimen producirá la

suspensión de las acciones penales tributarias y aduaneras en curso y

la interrupción de la prescripción penal, aun cuando no se hubiere

efectuado la denuncia penal hasta ese momento o cualquiera sea la etapa

del proceso en que se encuentre la causa, siempre y cuando la misma no

tuviere sentencia firme.

La cancelación total de la deuda en las condiciones previstas en el

presente régimen, por compensación, de contado o mediante plan de

facilidades de pago, producirá la extinción de la acción penal

tributaria o aduanera, en la medida que no exista sentencia firme a la

fecha de cancelación. En el caso de las infracciones aduaneras, la

cancelación total producirá la extinción de la acción penal aduanera en

los términos de los artículos 930 y 932 de la ley 22.415 (Código

Aduanero), en la medida en que no exista sentencia firme a la fecha de

acogimiento.

La caducidad del plan de facilidades de pago implicará la reanudación

de la acción penal tributaria o aduanera, según fuere el caso, o

habilitará la promoción por parte de la Administración Federal de

Ingresos Públicos de la denuncia penal que corresponda, en aquellos

casos en que el acogimiento se hubiere dado en forma previa a su

interposición. También importará el comienzo o la reanudación, según el

caso, del cómputo de la prescripción penal tributaria y/o aduanera.

Artículo 11.- Establécese, con alcance general, para los sujetos que se

acojan al régimen de regularización excepcional previsto en este

Capítulo y mientras cumplan con los pagos previstos en el artículo

anterior, las siguientes exenciones y/o condonaciones:

a) De las multas y demás sanciones previstas en la ley 11.683 (t.o.

1998) y sus modificatorias, en la ley 17.250 y sus modificatorias, en

la ley 22.161 y sus modificatorias y en la ley 22.415 (Código Aduanero)

y sus modificatorias, que no se encontraren firmes a la fecha del

acogimiento al régimen de regularización previsto en este Capítulo;

b) Del cien por ciento (100%) de los intereses resarcitorios y/o

punitorios previstos en los artículos 37 y 52 de la ley 11.683 (t.o.

1998) y sus modificatorias, del capital adeudado y adherido al régimen

de regularización correspondiente al aporte personal previsto en el

artículo 10, inciso c) de la ley 24.241 y sus modificaciones, de los

trabajadores autónomos comprendidos en el artículo 2°, inciso b) de la

citada norma legal;

c) De los intereses resarcitorios y/o punitorios previstos en los

artículos 37, 52 y 168 de la ley 11.683 (t.o. 1998) y sus

modificatorias, los intereses resarcitorios y/o punitorios sobre multas

y tributos aduaneros (incluidos los importes que en concepto de

estímulos a la exportación debieran restituirse al fisco nacional)

previstos en los artículos 794, 797, 845 y 924 de la ley 22.415 (Código

Aduanero) en el importe que por el total de intereses supere el

porcentaje que para cada caso se establece a continuación:

1. Período fiscal 2018 y obligaciones mensuales vencidas al 30 de

noviembre de 2019: el diez por ciento (10%) del capital adeudado.

2. Períodos fiscales 2016 y 2017: veinticinco por ciento (25%) del capital adeudado.

3. Periodos fiscales 2014 y 2015: cincuenta por ciento (50%) del capital adeudado.

4. Periodos fiscales 2013 y anteriores: setenta y cinco por ciento (75%) del capital adeudado.

Lo dispuesto en los párrafos anteriores será de aplicación respecto de

los conceptos mencionados que no hayan sido pagados o cumplidos con

anterioridad a la fecha de entrada en vigencia de la presente ley y

correspondan a obligaciones impositivas, aduaneras y de los recursos de

la seguridad social vencidas, o por infracciones cometidas al 30 de

noviembre de 2019.

Artículo 12.- El beneficio de liberación de multas y demás sanciones

correspondientes a infracciones formales cometidas hasta el 30 de

noviembre de 2019, que no se encuentren firmes ni abonadas, operará

cuando con anterioridad a la fecha en que finalice el plazo para el

acogimiento al presente régimen, se haya cumplido o se cumpla la

respectiva obligación formal.

De haberse sustanciado el sumario administrativo previsto en el

artículo 70 de la ley 11.683 (t.o. 1998) y sus modificaciones, el

citado beneficio operará cuando el acto u omisión atribuido se hubiere

subsanado antes de la fecha de vencimiento del plazo para el

acogimiento al presente régimen.

Cuando el deber formal transgredido no fuese, por su naturaleza,

susceptible de ser cumplido con posterioridad a la comisión de la

infracción, la sanción quedará condonada de oficio, siempre que la

falta haya sido cometida con anterioridad al 30 de noviembre de 2019,

inclusive.

Las multas y demás sanciones, correspondientes a obligaciones

sustanciales devengadas al 30 de noviembre de 2019, quedarán condonadas

de pleno derecho, siempre que no se encontraren firmes a la fecha de

entrada en vigencia de esta ley y la obligación principal hubiera sido

cancelada a dicha fecha.

También serán condonados los intereses resarcitorios y/o punitorios

correspondientes al capital cancelado con anterioridad a la entrada en

vigencia de la presente ley.

La liberación de multas y sanciones importará, asimismo y de

corresponder, la baja de la inscripción del contribuyente del Registro

Público de Empleadores con Sanciones Laborales (REPSAL) contemplado en

la ley 26.940.

Artículo 13.- El beneficio que establece el artículo 11 procederá si

los sujetos cumplen, respecto del capital, multas firmes e intereses no

condonados, algunas de las siguientes condiciones:

a) Compensación de la mencionada deuda, cualquiera sea su origen, con

saldos de libre disponibilidad, devoluciones, reintegros o reembolsos a

los que tengan derecho por parte de la Administración Federal de

Ingresos Públicos, en materia impositiva, aduanera o de recursos de la

seguridad social a la fecha de entrada en vigencia de la presente ley;

b) Cancelación mediante pago al contado, hasta la fecha en que se

efectúe el acogimiento al presente régimen, siendo de aplicación en

estos casos una reducción del quince por ciento (15%) de la deuda

consolidada;

c) Cancelación total mediante alguno de los planes de facilidades de

pago que al respecto disponga la Administración Federal de Ingresos

Públicos, los que se ajustarán a las siguientes condiciones:

1. Tendrán un plazo máximo de:

1.1. Sesenta (60) cuotas para aportes personales con destino al Sistema

Único de la Seguridad Social y para retenciones o percepciones

impositivas y de los recursos de la seguridad social.

1.2. Ciento veinte (120) cuotas para las restantes obligaciones.

2. La primera cuota vencerá como máximo el 16 de julio de 2020 según el tipo de contribuyente, deuda y plan de pagos adherido.

3. Podrán contener un pago a cuenta de la deuda consolidada en los casos de Pequeñas y Medianas Empresas.

4. La tasa de interés será fija, del tres por ciento (3%) mensual,

respecto de los primeros doce (12) meses y luego será la tasa variable

equivalente a BADLAR utilizable por los bancos privados. El

contribuyente podrá optar por cancelar anticipadamente el plan de pagos

en la forma y bajo las condiciones que al efecto disponga la

Administración Federal de Ingresos Públicos.

5. La calificación de riesgo que posea el contribuyente ante la

Administración Federal de Ingresos Públicos no será tenida en cuenta

para la caracterización del plan de facilidades de pago.

6. Los planes de facilidades de pago caducarán:

6.1. Por la falta de pago de hasta seis (6) cuotas.

6.2. Incumplimiento grave de los deberes tributarios

6.3. Invalidez del saldo de libre disponibilidad utilizado para compensar la deuda.

6.4. La falta de obtención del Certificado MiPyME en los términos del artículo 8° de la presente ley.

Artículo 14.- Los agentes de retención y percepción quedarán liberados

de multas y de cualquier otra sanción que no se encuentre firme a la

fecha de entrada en vigencia de la presente ley, cuando exterioricen y

paguen, en los términos del presente régimen, el importe que hubieran

omitido retener o percibir, o el importe que, habiendo sido retenido o

percibido, no hubieran ingresado, luego de vencido el plazo para

hacerlo.

De tratarse de retenciones no practicadas o percepciones no efectuadas,

los agentes de retención o percepción quedarán eximidos de

responsabilidad si el sujeto pasible de dichas obligaciones regulariza

su situación en los términos del presente régimen o lo hubiera hecho

con anterioridad.

Respecto de los agentes de retención y percepción, regirán las mismas

condiciones suspensivas y extintivas de la acción penal previstas para

los contribuyentes en general, así como también las mismas causales de

exclusión previstas en términos generales.

Artículo 15.- No se encuentran sujetas a reintegro o repetición las

sumas que, con anterioridad a la fecha de entrada en vigencia de la

presente ley, se hubieran ingresado en concepto de intereses

resarcitorios y/o punitorios y/o multas, así como los intereses

previstos en el artículo 168 de la ley 11.683 (t.o. 1998) y sus

modificatorias, por las obligaciones comprendidas en el presente

régimen.

Artículo 16.- Quedan excluidos de las disposiciones de la presente ley

quienes se hallen en alguna de las siguientes situaciones a la fecha de

publicación de la presente en el Boletín Oficial:

a) Los declarados en estado de quiebra, respecto de los cuales no se

haya dispuesto la continuidad de la explotación, conforme a lo

establecido en las leyes 24.522 y sus modificatorias, o 25.284 y sus

modificatorias, mientras duren los efectos de dicha declaración;

b) Los condenados por alguno de los delitos previstos en las leyes

23.771,24.769 y sus modificatorias, Título IX de la ley 27.430 o en la

ley 22.415 (Código Aduanero) y sus modificatorias, respecto de los

cuales se haya dictado sentencia firme con anterioridad a la entrada en

vigencia de la presente ley, siempre que la condena no estuviera

cumplida;

c) Los condenados por delitos dolosos que tengan conexión con el

incumplimiento de obligaciones tributarias, respecto de los cuales se

haya dictado sentencia firme con anterioridad a la fecha de entrada en

vigencia de la presente ley, siempre que la condena no estuviere

cumplida;

d) Las personas jurídicas en las que, según corresponda, sus socios,

administradores, directores, síndicos, miembros del consejo de

vigilancia, consejeros o quienes ocupen cargos equivalentes en las

mismas, hayan sido condenados por infracción a las leyes 23.771 o

24.769 y sus modificaciones, Título IX de la ley 27.430, ley 22.415

(Código Aduanero) y sus modificatorias o por delitos dolosos que tengan

conexión con el incumplimiento de obligaciones tributarias, respecto de

los cuales se haya dictado sentencia firme con anterioridad a la fecha

de entrada en vigencia de la presente ley, siempre que la condena no

estuviere cumplida.

Artículo 17.- La Administración Federal de Ingresos Públicos dictará la

normativa complementaria y aclaratoria necesaria, a fin de implementar

el presente régimen:

a) Establecerá los plazos, formas, requisitos y condiciones para

acceder al programa de regularización que se aprueba por la presente y

sus reglas de caducidad;

b) Definirá condiciones diferenciales referidas a las establecidas en el presente Capítulo, a fin de:

b. 1. Estimular la adhesión temprana al mismo.

b.2. Ordenar la refinanciación de planes vigentes.

CAPÍTULO 2

Reintegros a sectores vulnerados

Artículo 18.- Sustitúyese el artículo 77 de la ley 27.467, por el siguiente:

Artículo 77: Facúltase a la Administración Federal de Ingresos Públicos

a establecer un régimen de reintegros para personas humanas que

revistan la condición de consumidores finales y de estímulos para los

pequeños contribuyentes que efectúen las actividades indicadas en el

artículo 10 de la ley 27.253, destinado a estimular comportamientos

vinculados con la formalización de la economía y el cumplimiento

tributario.

Tanto el reintegro como los estímulos deberán priorizar a los sectores

más vulnerados de la sociedad y fomentar la inclusión financiera.

Asimismo, contendrán los límites que aseguren su aplicación sostenida

durante el plazo de vigencia de la Ley de Solidaridad Social y

Reactivación Productiva en el Marco de la Emergencia Pública, para lo

cual la Administración Federal de Ingresos Públicos estará facultada a

requerir informes técnicos y sociales y a coordinar su aplicación con

el Ministerio de Desarrollo Social, con la Administración Nacional de

la Seguridad Social, así como con las demás autoridades administrativas

que resulten competentes.

El Ministerio de Economía determinará el presupuesto asignado para los reintegros correspondientes.

CAPÍTULO 3

Seguridad social. Contribuciones patronales

Artículo 19.- Establécense las alícuotas que se describen a

continuación, correspondientes a las contribuciones patronales sobre la

nómina salarial con destino a los subsistemas de Seguridad Social

regidos por las leyes 19.032 (INSSJP), 24.013 (Fondo Nacional de

Empleo), 24.241 (Sistema Integrado Previsional Argentino) y 24.714

(Régimen de Asignaciones Familiares), a saber:

a) Veinte con cuarenta centésimos (20,40%) para los empleadores

pertenecientes al sector privado cuya actividad principal encuadre en

el sector "Servicios" o en el sector "Comercio", de acuerdo con lo

dispuesto en la resolución de la Secretaría de Emprendedores y de la

Pequeña y Mediana Empresa N° 220 del 12 de abril de 2019 y su

modificatoria, o la que en el futuro la reemplace, siempre que sus

ventas totales anuales superen, en todos los casos, los límites para la

categorización como empresa mediana tramo 2, efectuado por el órgano de

aplicación pertinente, con excepción de los comprendidos en las leyes

23.551, 23.660 y 23.661;

b) Dieciocho por ciento (18%) para los restantes empleadores

pertenecientes al sector privado no incluidos en el inciso anterior.

Asimismo, esta alícuota será de aplicación a las entidades y organismos

del sector público comprendidos en el artículo 1° de la ley 22.016 y

sus modificatorias.

A los fines de los incisos anteriores, se entenderá como empleadores

pertenecientes al sector público, a los comprendidos en la ley 24.156 y

sus modificatorias de Administración Financiera y de los Sistemas de

Control del Sector Público Nacional, y/o comprendidos en normas

similares dictadas por las provincias, las municipalidades y la Ciudad

Autónoma de Buenos Aires, según el caso.

Las alícuotas fijadas sustituyen las vigentes para los regímenes del

Sistema Único de la Seguridad Social (SUSS), previstos en los incisos

a), b), d) y f) del artículo 87 del decreto 2.284 de fecha 31 de

octubre de 1991, conservando plena aplicación las correspondientes a

los regímenes enunciados en los incisos c) y e) del precitado artículo.

Artículo 20.- El Poder Ejecutivo nacional establecerá las proporciones

que, de las contribuciones patronales que se determinen por la

aplicación de la alícuota a que alude el primer párrafo del artículo

precedente, se distribuirán a cada uno de los subsistemas del Sistema

Único de Seguridad Social allí mencionados, de conformidad con las

normas de fondo que rigen a dichos subsistemas.

Hasta que entre en vigencia la norma por la que se fijen tales

proporciones, las contribuciones patronales que se determinen por la

aplicación de las referidas alícuotas se distribuirán en igual

proporción a la aplicable hasta el momento de entrada en vigencia de la

presente ley.

Artículo 21.- De la contribución patronal definida en el artículo 19,

efectivamente abonada, los contribuyentes y responsables podrán

computar, como crédito fiscal del Impuesto a! Valor Agregado, el monto

que resulta de aplicar a las mismas bases imponibles, los puntos

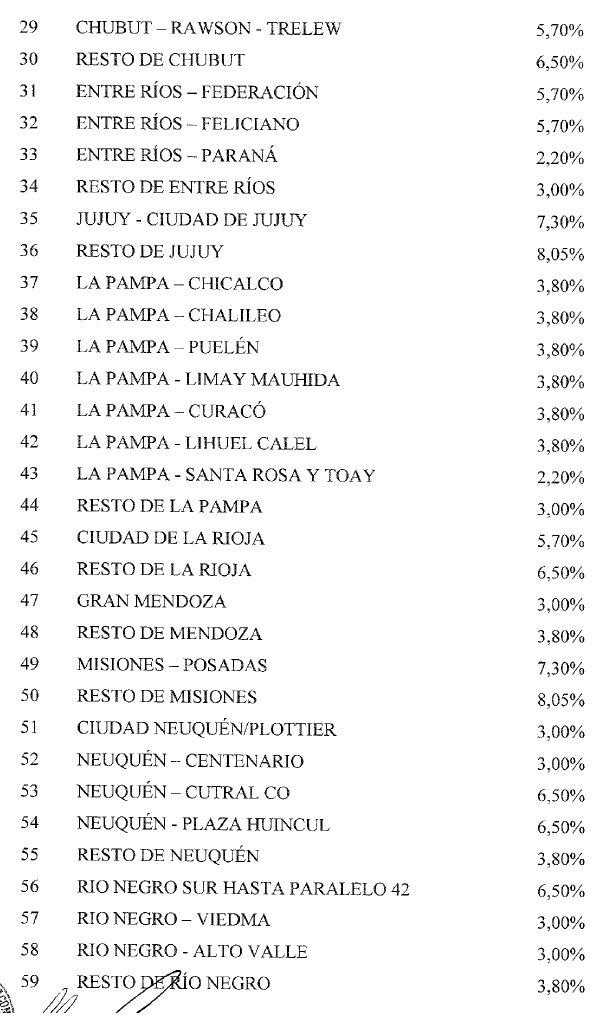

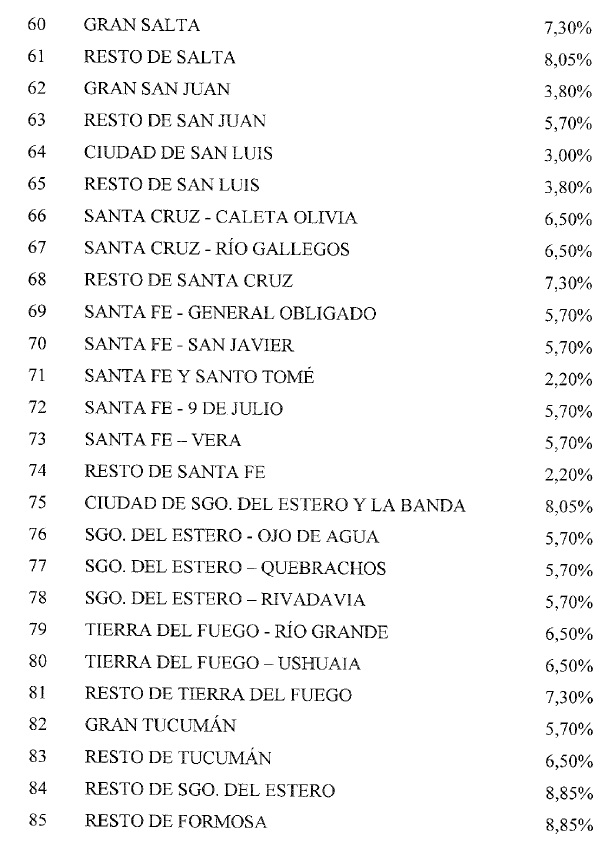

porcentuales que para cada supuesto se indican en el Anexo I que forma

parte integrante de la presente ley.

En el caso de los exportadores, las contribuciones que resulten

computables como crédito fiscal del Impuesto al Valor Agregado, de

acuerdo a lo previsto en el párrafo anterior, tendrán el carácter de

impuesto facturado a los fines de la aplicación del artículo 43 de la

ley del tributo, t.o. en 1997 y sus modificatorias.

Artículo 22.- De la base imponible sobre la que corresponda aplicar la

alícuota prevista en el primer párrafo del artículo 19, se detraerá

mensualmente, por cada uno de los trabajadores, un importe de pesos

siete mil tres con sesenta y ocho centavos ($ 7.003,68) en concepto de

remuneración bruta.

El importe antes mencionado podrá detraerse cualquiera sea la modalidad

de contratación, adoptada bajo la Ley de Contrato de Trabajo, ley

20.744, to. 1976 y sus modificatorias, el Régimen Nacional de Trabajo

Agrario, ley 26.727 y el régimen de la industria de la construcción

establecido por la ley 22.250, sus modificatorias y complementarias.

Para los contratos a tiempo parciales a los que refiere el artículo 92

ter de la Ley de Contrato de Trabajo, ley 20.744, t.o. 1976, y sus

modificatorias, el referido importe se aplicará proporcionalmente al

tiempo trabajado considerando la jornada habitual de la actividad.

También deberá efectuarse la proporción que corresponda, en aquellos

casos en que, por cualquier motivo, el tiempo trabajado involucre una

fracción inferior al mes.

De la base imponible considerada para el cálculo de las contribuciones

correspondientes a cada cuota semestral del sueldo anual

complementario, se detraerá un importe equivalente al cincuenta por

ciento (50%) del que resulte de las disposiciones previstas en los

párrafos anteriores. En el caso de liquidaciones proporcionales del

sueldo anual complementario y de las vacaciones no gozadas, la

detracción a considerar para el cálculo de las contribuciones por

dichos conceptos deberá proporcionarse de acuerdo con el tiempo por el

que corresponda su pago. La detracción regulada en este artículo no

podrá arrojar una base imponible inferior al límite previsto en el

primer párrafo del artículo 9° de la ley 24.241 y sus modificatorias.

La reglamentación podrá prever similar mecanismo para relaciones

laborales que se regulen por otros regímenes y fijará el modo en que se

determinará la magnitud de la detracción de que se trata para las

situaciones que ameriten una consideración especial.

Los empleadores comprendidos en los decretos 1.067 del 22 de noviembre

de 2018, 128 del 14 de febrero de 2019 y 688 del 4 de octubre de 2019 y

su modificatorio, con los requisitos y condiciones previstos en esas

normas, deberán considerar que la suma a la que se refiere el primer

párrafo de este artículo es, a partir de la entrada en vigencia de esta

ley, de pesos diecisiete mil quinientos nueve con veinte centavos

($17.509,20), la que no sufrirá actualización alguna.

Similar detracción a la prevista en el párrafo anterior podrán aplicar

los empleadores concesionarios de servicios públicos, en la medida que

el capital social de la sociedad concesionaria pertenezca en un

porcentaje no inferior al ochenta por ciento (80%) al Estado nacional.

Artículo 23.- Adicionalmente a la detracción indicada en el artículo

anterior, los empleadores que tengan una nómina de hasta veinticinco

(25) empleados gozarán de una detracción de pesos diez mil ($ 10.000)

mensual, aplicable sobre la totalidad de la base imponible

precedentemente indicada.

Artículo 24.- Las disposiciones del presente Capítulo no serán de

aplicación para los empleadores titulares de establecimientos

educativos de gestión privada que se encontraren incorporados a la

enseñanza oficial conforme las disposiciones de las leyes 13.047 y

24.049, hasta el 31 de diciembre de 2020, los que continuarán aplicando

las alícuotas de contribuciones patronales que les correspondieron

hasta la entrada en vigencia de la presente ley.

Facúltase al Poder Ejecutivo nacional a prorrogar el plazo indicado en

el primer párrafo del presente artículo cuando así lo aconseje la

situación económica del sector. Esta facultad sólo podrá ser ejercida

previos informes técnicos favorables y fundados del Ministerio de

Educación y del Ministerio de Economía.

Artículo 25.- El Ministerio de Economía y el Ministerio de Trabajo,

Empleo y Seguridad Social en lo que fuere materia de su competencia,

serán las autoridades de aplicación de la presente ley, quedando

facultados para dictar las normas interpretativas y complementarias

correspondientes.

Artículo 26.- Deróganse los decretos 814/01 y 1.009/01 y el artículo 173 de la ley 27.430.

CAPÍTULO 4

Ajuste por inflación impositivo

Artículo 27.- Sustituyese el artículo 194 de la Ley de Impuesto a las

Ganancias texto ordenado en 2019, el cual quedará redactado de la

siguiente manera:

Artículo 194: El ajuste por inflación positivo o negativo, según sea el

caso, a que se refiere el Título VI de esta ley, correspondiente al

primer y segundo ejercicio iniciado a partir del 1° de enero de 2019,

que se deba calcular en virtud de verificarse los supuestos previstos

en los dos (2) últimos párrafos del artículo 106, deberá imputarse un

sexto (1/6) en ese período fiscal y los cinco sextos (5/6) restantes,

en partes iguales, en los cinco (5) períodos fiscales inmediatos

siguientes.

Lo indicado en el párrafo anterior no obsta al cómputo de los tercios

remanentes correspondientes a períodos anteriores, conforme a lo

dispuesto en el artículo 194 de la ley de Impuesto a las Ganancias,

texto según decreto 824 del 5 de diciembre de 2019.

CAPÍTULO 5

Bienes personales e impuesto cedular

Artículo 28. - Modifícase, con efectos a partir del período fiscal 2019

inclusive, el artículo 25 de la ley 23.966 del Impuesto sobre los

Bienes Personales, texto ordenado en 1997 y sus modificatorias, el cual

quedará redactado de la siguiente manera:

Artículo 25: El gravamen a ingresar por los contribuyentes indicados en

el inciso a) del artículo 17, será el que resulte de aplicar, sobre el

valor total de los bienes sujetos al impuesto -excepto aquellos que

queden sujetos a la alícuota que se determine de conformidad a lo

dispuesto en el segundo párrafo de este artículo y los comprendidos en

el artículo sin número incorporado a continuación, del artículo 25 de

esta ley- que exceda del establecido en el artículo 24, la siguiente

escala:

Delégase en el Poder Ejecutivo nacional hasta el 31 de diciembre de

2020, la facultad de fijar alícuotas diferenciales superiores hasta en

un cien por ciento (100%) sobre la tasa máxima expuesta en el cuadro

precedente, para gravar los bienes situados en el exterior, y de

disminuirla, para el caso de activos financieros situados en el

exterior, en caso de verificarse la repatriación del producido de su

realización, supuesto en el que podrá fijar la magnitud de la

devolución de hasta el monto oportunamente ingresado. En el supuesto de

definir dichas alícuotas diferenciales y a fin de determinar el monto

alcanzado por cada tasa, el mínimo no imponible se restará en primer

término de los bienes en el país.

A los fines previstos en el párrafo precedente, se entenderá por

activos financieros situados en el exterior, la tenencia de moneda

extranjera depositada en entidades bancarias y/o financieras y/o

similares del exterior, participaciones societarias y/o equivalentes

(títulos valores privados, acciones, cuotas y demás participaciones) en

todo tipo de entidades, sociedades o empresas, con o sin personería

jurídica, constituidas, domiciliadas, radicadas o ubicadas en el

exterior incluidas las empresas unipersonales; derechos inherentes al

carácter de beneficiario, fideicomisario (o similar) de fideicomisos

(trusts o similares) de cualquier tipo constituidos en el exterior, o

en fundaciones de interés privado del exterior o en cualquier otro tipo

de patrimonio de afectación similar situado, radicado, domiciliado y/o

constituido en el exterior; toda clase de instrumentos financieros o

títulos valores, tales como bonos, obligaciones negociables, valores

representativos y certificados de depósito de acciones, cuotapartes de

fondos comunes de inversión y otros similares, cualquiera sea su

denominación; créditos y todo tipo de derecho del exterior, susceptible

de valor económico y toda otra especie que se prevea en la

reglamentación, pudiendo también precisar los responsables sustitutos

en aquellos casos en que se detecten maniobras elusivas o evasivas.

Los sujetos de este impuesto podrán computar como pago a cuenta las

sumas efectivamente pagadas en el exterior por gravámenes similares al

presente que consideren como base imponible el patrimonio o los bienes

en forma global. Este crédito sólo podrá computarse hasta el incremento

de la obligación fiscal originado por la incorporación de los bienes

situados con carácter permanente en el exterior. En caso de que el

Poder Ejecutivo nacional ejerciera la facultad prevista en el segundo

párrafo de este artículo, el cómputo respectivo procederá, en primer

término, contra el impuesto que resulte de acuerdo con las

disposiciones del primer párrafo de este artículo, y el remanente no

computado podrá ser utilizado contra el gravamen determinado por

aplicación de las alícuotas diferenciales.

Artículo 29. - Sustituyese, con efectos a partir del período fiscal

2019, inclusive, el primer párrafo del artículo sin número agregado a

continuación del artículo 25 del Título VI de la ley 23.966 de Impuesto

sobre los Bienes Personales, t.o. en 1997 y sus modificatorias, por el

siguiente:

Artículo...: El gravamen correspondiente a las acciones o

participaciones en el capital de las sociedades regidas por la Ley

General de Sociedades ley 19.550, t.o. 1984 y sus modificaciones, cuyos

titulares sean personas humanas y/o sucesiones indivisas domiciliadas

en el país o en el exterior, y/o sociedades y/o cualquier otra persona

jurídica, domiciliada en el exterior, será liquidado o ingresado por

las sociedades regidas por esa ley y la alícuota a aplicar será de

cincuenta centésimos por ciento (0,50%) sobre el valor determinado de

acuerdo con lo establecido por el inciso h) del artículo 22 de la

presente norma. El impuesto así ingresado tendrá el carácter de pago

único y definitivo.

Artículo 30.- Modifícase el Título VI de la ley 23.966 y sus

modificatorias, del Impuesto sobre los Bienes Personales, con relación

a la condición de los contribuyentes, con efectos para los períodos

fiscales 2019 y siguientes, de la siguiente manera:

El sujeto del impuesto se regirá por el criterio de residencia en los

términos y condiciones establecidos en los artículos 119 y siguientes

de la Ley de Impuesto a las Ganancias, texto ordenado en 2019, quedando

sin efecto el criterio de "domicilio".

Artículo 31.- Establécese que la alícuota prevista en el primer párrafo

del artículo 26 del Título VI de la ley 23.966 de Impuesto sobre los

Bienes Personales, t.o. en 1997 y sus modificaciones, para los períodos

fiscales 2019 y siguientes, será de cincuenta centésimos por ciento

(0,50%).

Artículo 32.- Derogan se el artículo 95 y el artículo 96 en la parte

correspondiente a las ganancias que encuadren en el Capítulo II del

Título IV, de la Ley de Impuesto a las Ganancias (t.o. en 2019) a

partir del periodo fiscal 2020.

Artículo 33.- Sustituyese el inciso h) del artículo 26 de la Ley de Impuesto a las Ganancias (t.o. en 2019), por el siguiente:

h) Los intereses originados por los siguientes depósitos efectuados en

instituciones sujetas al régimen legal de entidades financieras normado

por la ley 21.526 y sus modificaciones: en caja de ahorro, cuentas

especiales de ahorro, a plazo fijo en moneda nacional y los depósitos

de terceros u otras formas de captación de fondos del público, conforme

lo determine el Banco Central de la República Argentina en virtud de lo

que establece la legislación respectiva. A efectos de la presente

exención, se restablece la vigencia de las normas derogadas por los

incisos b), c) y d) del artículo 81 de la ley 27.430, sin que resulte

de aplicación lo dispuesto en el artículo 109 de la ley del impuesto

para las personas humanas y sucesiones indivisas residentes en el país.

Quedan excluidos de esta exención los intereses provenientes de depósitos con cláusula de ajuste.

Articulo 34.- Incorpórese como último párrafo al inciso u) del artículo

26 de la Ley del Impuesto a Las Ganancias, texto ordenado en 2019, con

aplicación a partir del periodo fiscal 2020, el siguiente:

Cuando se trate de valores alcanzados por las disposiciones del

artículo 98 de la ley, no comprendidos en el primer párrafo de este

inciso, los sujetos mencionados en este último también quedan exentos

por los resultados provenientes de su compraventa, cambio, permuta o

disposición, en la medida que coticen en bolsas o mercados de

valores autorizados por la Comisión Nacional de Valores, sin que

resulte de aplicación lo dispuesto en el artículo 109 de la ley del

impuesto. Idéntico tratamiento le resultará de aplicación a los

beneficiarios del exterior, por aquellos valores no comprendidos en el

cuarto párrafo de este inciso, en la medida que no residan en

jurisdicciones no cooperantes o los fondos invertidos no provengan de

jurisdicciones no cooperantes.

CAPÍTULO 6

Impuesto Para una Argentina Inclusiva y Solidaria (PAÍS)

Artículo 35.- Establécese con carácter de emergencia, por el término de

cinco (5) períodos fiscales a partir del día de entrada en vigencia de

la presente ley, un impuesto que se aplicará en todo el territorio de

la Nación sobre las siguientes operaciones:

a) Compra de billetes y divisas en moneda extranjera -incluidos cheques

de viajero- para atesoramiento o sin un destino específico vinculado al

pago de obligaciones en los términos de la reglamentación vigente en el

mercado de cambios, efectuada por residentes en el país;

b) Cambio de divisas efectuado por las entidades financieras por cuenta

y orden del adquirente locatario o prestatario destinadas al pago de la

adquisición de bienes o prestaciones y locaciones de servicios

efectuadas en el exterior, que se cancelen mediante la utilización de

tarjetas de crédito, de compra y débito comprendidas en el sistema

previsto en la ley 25.065 y cualquier otro medio de pago equivalente

que determine la reglamentación, incluidas las relacionadas con las

extracciones o adelantos en efectivo efectuadas en el exterior.

Asimismo, resultan incluidas las compras efectuadas a través de

portales o sitios virtuales y/o cualquier otra modalidad por la cual

las operaciones se perfeccionen, mediante compras a distancia, en

moneda extranjera;

c) Cambio de divisas efectuado por las entidades financieras destinadas

al pago, por cuenta y orden del contratante residente en el país de

servicios prestados por sujetos no residentes en el país, que se

cancelen mediante la utilización de tarjetas de crédito, de compra y de

débito, comprendidas en el sistema previsto en la ley 25.065 y

cualquier otro medio de pago equivalente que determine la

reglamentación;

d) Adquisición de servicios en el exterior contratados a través de

agencias de viajes y turismo -mayoristas y/o minoristas-, del país.

e) Adquisición de servicios de transporte terrestre, aéreo y por vía

acuática, de pasajeros con destino fuera del país, en la medida en la

que para la cancelación de la operación deba accederse al mercado único

y libre de cambios al efecto de la adquisición de las divisas

correspondientes en los términos que fije la reglamentación.

Artículo 36.- Serán pasibles del impuesto que se aprueba por la

presente ley, los sujetos residentes en el país -personas humanas o

jurídicas, sucesiones indivisas y demás responsables- que realicen

alguna de las operaciones citadas en el artículo anterior. Si la

operación se realiza mediante tarjetas de crédito, de compra y/o de

débito, el impuesto alcanza a quienes sean sus titulares, usuarios,

titulares adicionales y/o beneficiarios de extensiones.

No se encuentran alcanzadas por el presente impuesto las jurisdicciones

y entidades comprendidas en el inciso a) y b) del artículo 8° de la ley

24.156 y sus modificaciones y toda otra entidad de titularidad

exclusiva del Estado Nacional, y sus equivalentes en los Estados

provinciales, la Ciudad Autónoma de Buenos Aires y los municipios.

Tampoco se encontrarán alcanzadas por el presente impuesto las siguientes operaciones:

a) Los gastos referidos a prestaciones de salud, compra de

medicamentos, adquisición de libros en cualquier formato, utilización

de plataformas educativas y software con fines educativos;

b) Los gastos asociados a proyectos de investigación efectuados por

investigadores que se desempeñen en el ámbito del Estado nacional,

Estados provinciales, la Ciudad Autónoma de Buenos Aires y los

municipios, así como las universidades e instituciones integrantes del

sistema universitario argentino;

c) Adquisición en el exterior de materiales de equipamiento y demás

bienes destinado a la lucha contra el fuego y la protección civil de la

población por parte de las entidades reconocidas en la ley 25.054 y sus

modificatorias.

Artículo 37.- El pago del impuesto estará a cargo del adquirente,

locatario o prestatario pero deberán actuar en carácter de agentes de

percepción y liquidación del mismo, los sujetos que para cada tipo de

operaciones se indican a continuación:

a) Operaciones comprendidas en el inciso a) del primer párrafo del

artículo 35: Las entidades autorizadas a operar en cambios por el Banco

Central de la República Argentina;

b) Operaciones comprendidas en los incisos b) y c) del artículo 35: Las

entidades que efectúen los cobros de las liquidaciones a los usuarios

de sistemas de tarjetas de crédito, débito y/o compra respecto de las

operaciones alcanzadas por el presente régimen. En caso de que

intervengan agrupadores o agregadores de pago, la reglamentación

establecerá el obligado en carácter de agente de percepción;

c) Operaciones comprendidas en el inciso d) del artículo 35: Las

agencias de viajes y turismo mayoristas o minoristas, que efectúen el

cobro de los servicios;

d) Operaciones comprendidas en el inciso e) del artículo 35: Las

empresas de transporte terrestre, aéreo o por vía acuática, que

efectúen el cobro de los mismos.

Artículo 38.- La percepción del impuesto deberá practicarse en la oportunidad que a continuación se indica:

a) Operaciones comprendidas en el inciso a) del primer párrafo del

artículo 35: En el momento de efectivizarse la operación cambiaría. El

importe de la percepción practicada deberá consignarse, en forma

discriminada, en el comprobante que documente la operación de cambio el

cual constituirá la constancia de las percepciones sufridas;

b) Operaciones comprendidas en los incisos b) y c) del artículo 35

canceladas con tarjeta de crédito y/o compra: En la fecha de cobro del

resumen y/o liquidación de la tarjeta de que se trate, aun cuando el

saldo resultante del mismo se abone en forma parcial. El importe de la

percepción practicada deberá consignarse, en forma discriminada, en el

referido documento, el cual constituirá comprobante justificativo de

las percepciones sufridas;

c) Operaciones comprendidas en los incisos b) y c) del artículo 35

canceladas con tarjeta de débito: En la fecha de débito en la cuenta

bancaria asociada. Resultará comprobante justificativo suficiente de

las percepciones sufridas el extracto o resumen bancario de la cuenta

afectada al sistema de tarjeta de débito, cuando éstos detallen en

forma discriminada e individualizada por operación las sumas percibidas;

d) Operaciones comprendidas en los incisos d) y e) del artículo 35: En

la fecha de cobro del servicio contratado, aun cuando el mismo se abone

en forma parcial o en cuotas, en cuyo caso el monto de la percepción

deberá ser percibido en su totalidad con el primer pago. El importe de

la percepción practicada deberá consignarse, en forma discriminada, en

la factura o documento equivalente que se emita por la prestación de

servicios efectuada, el cual constituirá comprobante justificativo de

las percepciones sufridas.

Artículo 39.- El impuesto establecido en el artículo 35 se determinará

aplicando la alícuota del treinta por ciento (30%), según el siguiente

detalle:

a) Sobre el importe total de cada operación alcanzada, para el caso de

las operaciones comprendidas en los incisos a), b), c) y d) del primer

párrafo del artículo citado;

b) Sobre el precio, neto de impuestos y tasas, de cada operación

alcanzada para el caso de las operaciones comprendidas en el inciso e)

del primer párrafo del artículo 35.

De tratarse de operaciones expresadas en moneda extranjera, deberá

efectuarse la conversión a su equivalente en moneda local, aplicando el

tipo de cambio vendedor que, para la moneda de que se trate, fije el

Banco de la Nación Argentina al cierre del último día hábil inmediato

anterior a la fecha de emisión del resumen, liquidación y/o factura o

documento equivalente.

Artículo 40.- La Administración Federal de Ingresos Públicos

establecerá las formas, plazos, requisitos y demás condiciones para la

declaración e ingreso del impuesto previsto en el artículo 35, tanto

por parte de los agentes de percepción como del sujeto imponible, así

como para la acreditación de las exenciones previstas en la presente.

Asimismo, en caso de resultar necesario, dispondrá de un plazo especial

para la percepción e ingreso del impuesto atendiendo a eventuales

adecuaciones en los sistemas administrativos de los agentes de

percepción.

Artículo 41.- Deléganse en el Poder Ejecutivo nacional, las siguientes facultades:

a) Incorporar nuevas operaciones al listado enunciado en el artículo

35, en la medida en que impliquen la adquisición de moneda extranjera

de manera directa o indirecta, e identificar en su caso nuevos agentes

de percepción a los enunciados en el artículo 37;

b) Reducir la alícuota establecida en el artículo 39 en la medida en

que se hayan morigerado las causas que motivan la emisión de la

presente ley, y restituirlas en su caso;

c) Suspender temporalmente la aplicación del presente impuesto en atención a razones de orden fundadas;

d) Establecer una alícuota reducida a los servicios indicados en el

artículo 3° inciso e) apartado 21 subapartado m) de la Ley del Impuesto

al Valor Agregado (t.o. en 1997) y sus modificaciones;

e) Realizar estudios e investigaciones sobre el impacto social y

económico del impuesto y de otras modalidades de transacciones que

involucren directa o indirectamente adquisición de moneda extranjera

que correspondan alcanzar o eximir, según el caso, con arreglo al

objeto pretendido por el gravamen. A tal efecto, el Banco Central de la

República Argentina y la Administración Federal de Ingresos Públicos

producirán los informes correspondientes.

Artículo 42.- El producido del impuesto establecido en el artículo 35

será distribuido por el Poder Ejecutivo nacional conforme a las

siguientes prioridades:

a) Financiamiento de los programas a cargo de la Administración

Nacional de la Seguridad Social: y de las prestaciones del Instituto

Nacional de Servicios Sociales para Jubilados y Pensionados setenta por

ciento (70%);

b) Financiamiento de obras de vivienda social: del fideicomiso Fondo de

Integración Socio Urbana creado por la ley 27.453 y el decreto

819/2019, obras de infraestructura económica y fomento del turismo

nacional: treinta por ciento (30%).

Artículo 43.- Exímese al fideicomiso Fondo de Integración Socio Urbana

y a su fiduciario, en sus operaciones relativas al Fondo, de todos los

impuestos, tasas y contribuciones nacionales existentes y a crearse en

el futuro, incluyendo el Impuesto al Valor Agregado y el Impuesto a los

Créditos y Débitos en Cuentas Bancarias y Otras Operatorias. La

exención a este último impuesto será aplicable para los movimientos de

las cuentas utilizadas exclusivamente a los fines de su creación.

Se invita a las provincias y a la Ciudad Autónoma de Buenos Aires a

adherir a la eximición de todos los tributos aplicables en su

jurisdicción, en iguales términos a los establecidos en el párrafo

anterior.

Artículo 44.- El impuesto que se establece por el artículo 35 de la

presente ley será de aplicación a las operaciones, liquidaciones y

pagos efectuados, de acuerdo al cronograma establecido en el artículo

35, con exclusión de las transacciones efectuadas con anterioridad a

dicha fecha. Su aplicación, recaudación y ejecución judicial, estará a

cargo de la Administración Federal de Ingresos Públicos y le será de

aplicación la ley 11.683 (t.o. en 1998) y sus modificatorias.

CAPÍTULO 7

Impuesto sobre los créditos y débitos en cuentas bancarias y otras operatorias

Artículo 45.- Incorpórase como segundo párrafo del artículo 1° de la

ley 25.413 y sus modificatorias, con efectos para los hechos imponibles

que se perfeccionen a partir del día siguiente al de la publicación de

esta ley en el Boletín Oficial, el siguiente:

En el caso previsto en el inciso a), cuando se lleven a cabo

extracciones en efectivo, bajo cualquier forma, los débitos efectuados

en las cuentas mencionadas en dicho inciso, estarán sujetos al doble de

la tasa vigente para cada caso, sobre el monto de los mismos. Lo

dispuesto en este párrafo no resultará de aplicación a las cuentas

cuyos titulares sean personas humanas o personas jurídicas que revistan

y acrediten la condición de Micro y Pequeñas Empresas, en los términos

del artículo 2° de la ley 24.467 y sus modificatorias y demás normas

complementarias.

CAPÍTULO 8

Impuesto a las ganancias

Artículo 46.- Dispónese que, a los efectos de la determinación del

Impuesto a las Ganancias, correspondiente al período fiscal 2019, los

sujetos que obtengan las rentas mencionadas en los incisos a), b) y c)

del artículo 82 de la Ley de Impuesto a las Ganancias, texto ordenado

en 2019, tendrán derecho a deducir de su ganancia neta sujeta a

impuesto, una suma equivalente a la reducción de la base de cálculo de

las retenciones que les resulten aplicables conforme al primer párrafo

del artículo 1° del decreto 561 del 14 de agosto de 2019, sin que la

referida deducción pueda generar quebranto.

Artículo 47.- Manténgase la validez y la vigencia establecidas en el

segundo párrafo del artículo 95 del decreto 1.170 del 26 de diciembre

de 2018, para el período fiscal 2019 y establécese que a efectos de lo

dispuesto en el Capítulo II del Título IV de la Ley de Impuesto a las

Ganancias, texto ordenado en 2019, cuando se trate de títulos públicos

y obligaciones negociables comprendidos en los incisos a) y b) del

primer párrafo del artículo 98 de esa misma norma, podrá optarse por

afectar los intereses o rendimientos del período fiscal 2019 al costo

computable del título u obligación que los generó, en cuyo caso el

mencionado costo deberá disminuirse en el importe del interés o

rendimiento afectado.

Artículo 48.- Suspéndese hasta los ejercicios fiscales que se inicien a

partir del 1° de enero de 2021 inclusive, lo dispuesto en el artículo

86 incisos d) y e) de la ley 27.430 y establécese para el período de la

suspensión ordenada en el presente artículo, que la alícuota prevista

en los incisos a) y b) del artículo 73 de la ley de Impuesto a las

Ganancias, texto ordenado en 2019, será del treinta por ciento (30%) y

que la prevista en el segundo párrafo del inciso b) de ese artículo y

en el artículo 97 ambos de la misma ley, será del siete por ciento (7%).

CAPÍTULO 9

Tasa de estadística

Artículo 49.- Establécese hasta el 31 de diciembre de 2020, en un tres

por ciento (3%) la alícuota de la tasa de estadística contemplada en el

artículo 762 de la ley 22.415 (Código Aduanero) y sus modificatorias,

la cual resultará aplicable a las destinaciones definitivas de

importación para consumo, con excepción de aquellas destinaciones

registradas en el marco de Acuerdos Preferenciales suscriptos por la

República Argentina que específicamente contemplen una exención, o

aquellas que incluyan mercadería originaria y de los Estados Partes del

MERCOSUR. El Poder Ejecutivo nacional podrá disponedor razones

justificadas, exenciones para el pago de la tasa cuando se trate de una

actividad específica que tenga como objeto, entre otras, finalidades de

ciencia, tecnología, innovación, promoción del desarrollo económico o

la generación de empleo.

CAPÍTULO 10

Impuestos internos

Artículo 50.- Sustituyese el artículo 39 de la Ley de Impuestos

Internos, texto sustituido por la ley 24.674 y sus modificatorias, por

el siguiente:

Artículo 39: Los bienes comprendidos en el artículo 38 deberán tributar

el impuesto que resulte por aplicación de la tasa que en cada caso se

indica, sobre la base imponible respectiva.

Aquellas operaciones cuyo precio de venta, sin considerar impuestos,

incluidos los opcionales, sea igual o inferior a pesos un millón

trescientos mil ($ 1.300.000) estarán exentas del gravamen, con

excepción de los bienes comprendidos en el inciso c) del artículo 38,

para cuyo caso la exención regirá siempre que el citado monto sea igual

o inferior a pesos trescientos noventa mil ($ 390.000) y para el caso

del inciso e) la exención regirá siempre que el citado monto sea igual

o inferior a pesos un millón setecientos mil ($ 1.700.000), sin

aplicarse monto exento para el inciso f).

Para el caso de los bienes comprendidos en los incisos a), b) y d),

cuyo precio de venta, sin considerar impuestos, incluidos los

opcionales, sea superior a pesos un millón trescientos mil ($

1.300.000) e inferior a pesos dos millones cuatrocientos mil ($

2.400.000), deberán tributar el impuesto que resulte por la aplicación

de la tasa del veinte por ciento (20%). Cuando dicho precio de venta

sea igual o superior a pesos dos millones cuatrocientos mil ($

2.400.000), deberán tributar el impuesto que resulte por la aplicación

de la tasa del treinta y cinco por ciento (35%).

Para el caso de los bienes comprendidos en el inciso c) cuyo precio de

venta, sin considerar impuestos, incluidos los opcionales, sea superior

a pesos trescientos noventa mil ($ 390.000) e inferior a pesos

quinientos mil ($ 500.000) deberán tributar el impuesto que resulte por

la aplicación de la tasa del veinte por ciento (20%) y del treinta por

ciento (30%), cuando su precio de venta sea igual o superior a pesos

quinientos mil ($ 500.000).

Para el caso de los bienes comprendidos en los incisos e) y f) deberán

tributar el impuesto que resulte de la aplicación de la tasa del veinte

por ciento (20%).

La Administración Federal de Ingresos Públicos, actualizará

trimestralmente, a partir del mes de abril del año 2020, los importes

consignados en los párrafos que anteceden, considerando la variación

del Indice de Precios Internos al por Mayor (IPIM), respectivo a cada

rubro en particular, que suministre el Instituto Nacional de

Estadística y Censos (INDEC) correspondiente al trimestre calendario

que finalice el mes inmediato anterior al de la actualización que se

realice. Los montos actualizados surtirán efectos para los hechos

imponibles que se perfeccionen desde el primer día del segundo mes

inmediato siguiente a aquél en que se efectúe la actualización,

inclusive.

Artículo 51.- Las disposiciones del artículo precedente surtirán electo

para los hechos imponibles que se perfeccionen a partir del primer día

del mes inmediato siguiente al de la publicación de la presente ley.

TÍTULO V

Derechos de exportación

Artículo 52.- Establécese que, en el marco de las facultades acordadas

al Poder Ejecutivo nacional mediante los artículos 755 y concordantes

de la ley 22.415 (Código Aduanero) y sus modificatorias, se podrán

fijar derechos de exportación cuya alícuota no podrá superar en ningún

caso el treinta y tres por ciento (33%) del valor imponible o del

precio oficial FOB.

Se prohíbe que la alícuota de los derechos de exportación supere el

treinta y tres por ciento (33%) del valor imponible o del precio

oficial FOB para las habas (porotos) de soja.

Se prohíbe superar el quince por ciento (15%) para aquellas mercancías

que no estaban sujetas a derechos de exportación al 2 de septiembre de

2018 o que tenían una alícuota de cero por ciento (0%) a esa fecha.

Se prohíbe superar el cinco por ciento (5%) de alícuota para los

productos agroindustriales de las economías regionales definidas por el

Poder Ejecutivo nacional.

Las alícuotas de los derechos de exportación para bienes industriales y

para servicios no podrán superar el cinco por ciento (5%) del valor

imponible o del precio oficial FOB.

Las alícuotas de los derechos de exportación para hidrocarburos y

minería no podrán superar el ocho por ciento (8%) del valor imponible o

del precio oficial FOB.

En ningún caso el derecho de exportación de

hidrocarburos podrá disminuir el valor Boca de Pozo para el cálculo y

pago de regalías a las provincias productoras.

El sesenta y siete por ciento (67%) del valor incremental de los

derechos de exportación previstos en esta ley, será destinado al

financiamiento de los programas a cargo de la Administración Nacional

de la Seguridad Social y a las prestaciones del Instituto Nacional de

Servicios Sociales para Jubilados y Pensionados. El tres por ciento

(3%) se destinará a la creación de un Fondo solidario de competitividad

agroindustrial para estimular la actividad de pequeños productores y

cooperativas a través de créditos para la producción, innovación,

agregado de valor y costos logísticos. Este Fondo será administrado por

el Ministerio de Agricultura, Ganadería y Pesca.

Exceptúase del pago de los derechos que gravan la exportación para

consumo a las empresas del Estado regidas por la ley 13.653 y las

sociedades del Estado regidas por la ley 20.705 que tengan por objeto

desarrollar actividades de ciencia, tecnología e innovación. El Poder

Ejecutivo nacional podrá utilizar la facultad prevista en el artículo

755, apartado b), de la ley 22.415 (Código Aduanero) respecto de

entidades estatales o con participación estatal que tengan como

finalidad principal desarrollar actividades de ciencia, tecnología e

innovación.

El Poder Ejecutivo nacional podrá ejercer estas facultades hasta el 31 de diciembre de 2021.

Artículo 53.- El Poder Ejecutivo nacional deberá establecer mecanismos

de segmentación y estímulo tendientes a mejorar la rentabilidad y

competitividad de los pequeños productores y cooperativas cuyas

actividades se encuentren alcanzadas por el eventual aumento de la

alícuota de los derechos de exportación y establecerá criterios que

estimulen la competitividad de la producción federal en función de las

distancias entre los centros de producción y los de efectiva

comercialización.

La modificación de las alícuotas en el marco de las facultades

acordadas en el presente artículo, deberá ser informada por el Poder

Ejecutivo nacional ante una comisión integrada por miembros del Poder

Legislativo, del Consejo Federal Agropecuario y representantes de las

entidades y organizaciones representativas del sector agropecuario para

que se expidan al respecto.

Las alícuotas que sean aumentadas en el marco de las facultades

acordadas en el presente artículo no serán aplicadas en los distritos

que sean declarados en emergencia agropecuaria de conformidad con la

ley 26.509 -Sistema Nacional para la Prevención y Mitigación de

Emergencias y Desastres Agropecuarios.

Artículo 54.- Sin perjuicio de lo previsto en el artículo anterior,

mantendrán su validez y vigencia los decretos 1.126 del 29 de diciembre

de

2017 y sus modificatorias, 486 del 24 de mayo de 2018 y sus

modificaciones, 487 del 24 de mayo de 2018 y sus modificaciones, 793

del 3 de septiembre de 2018 y sus modificaciones y el decreto 37 del 14

de diciembre de 2019.

TÍTULO VI

Haberes previsionales. Aumentos salariales

Artículo 55.- A los fines de atender en forma prioritaria y en el corto

plazo a los sectores de más bajos ingresos, suspéndase por el plazo de

ciento ochenta (180) días, la aplicación del artículo 32 de la ley

24.241, sus complementarias y modificatorias.

Durante el plazo previsto en el párrafo anterior, el Poder Ejecutivo

nacional deberá fijar trimestralmente el incremento de los haberes

previsionales correspondiente al régimen general de la ley 24.241,

atendiendo prioritariamente a los beneficiarios de más bajos ingresos.

El Poder Ejecutivo nacional convocará una comisión integrada por

representantes del Ministerio de Economía, del Ministerio de Trabajo,

Empleo y Seguridad Social y miembros de las comisiones del Congreso de

la Nación competentes en la materia que, durante el plazo previsto en

el primer párrafo, proponga un proyecto de ley de movilidad de los

haberes previsionales que garantice una adecuada participación de los

ingresos de los beneficiarios del sistema en la riqueza de la Nación,

de acuerdo con los principios de solidaridad y redistribución.

Artículo 56.- El Poder Ejecutivo nacional convocará una comisión

integrada por representantes del Ministerio de Economía, del Ministerio

de Trabajo, Empleo y Seguridad Social y miembros de las comisiones del

Congreso de la Nación competentes en la materia, para que en el plazo

de ciento ochenta (180) días, revise la sustentabilidad económica,

financiera y actuarial y proponga al Congreso de la Nación las

modificaciones que considere pertinentes relativas a la movilidad o

actualización de los regímenes especiales prevista en el artículo 2°

del decreto 137/2005, el artículo 1° incisos b) y c) de la ley 26.508,

el artículo 1° del decreto 1.199/2004 en el marco de las resoluciones

MTEySS 268/2009, 824/2009 y 170/2010 y resolución SSS 9/2010, la ley

26.913 según decreto 1.058/2014, el artículo 3° de la ley 27.452, el

artículo 5° punto II y artículo 14 de la ley 27.260 texto según ley

27.467, el artículo 2° de la ley 23.848, el artículo 3° de la ley

27.329, el artículo 7° de la ley 22.929 conforme decreto 160/2005, el

artículo 27 de la ley 24.018, el artículo 6° de la ley 22.731, los

artículos 75, 94 y concordantes de la ley 19.101, de los artículos 5° a

10 de la ley 13.018 y 107 y siguientes de la ley 20.416, y de los

artículos 4° a 6° y 13 de la ley 23.794, y de toda otra norma análoga

que corresponda a un régimen especial, contributivo o no contributivo,

de acuerdo a lo que establezca la reglamentación.

Artículo 57.- Sustitúyese el inciso a) del artículo 74 de la ley 24.241, por el siguiente:

a) Operaciones de crédito público de las que resulte deudor el Estado

nacional a través de la Secretaría de Hacienda del Ministerio de

Economía, ya sean títulos públicos, letras del Tesoro o préstamos hasta

el cincuenta por ciento (50%) de los activos totales del fondo. Podrá

aumentarse al cien por ciento (100%) neto de los topes previstos en el

presente artículo, en la medida que el excedente cuente con recursos

afectados específicamente a su cumplimiento o con garantías reales u

otorgadas por organismos o entidades internacionales de los que la

Nación sea parte. Quedan excluidas del tope establecido en el presente

inciso, las tenencias de títulos representativos de la deuda pública

del Estado nacional que fueron recibidos en canje por las

administradoras de fondos de jubilaciones y pensiones en el marco de la

reestructuración de la deuda pública en los términos de los artículos

65 de la ley 24.156 y sus modificatorias, y 62 de la ley 25.827 y su

modificatoria, independientemente de que no cuenten con las garantías

allí contempladas.

Transitoriamente, hasta el 31 de diciembre de 2023, podrá mantenerse

hasta el setenta por ciento (70%) de la cartera del Fondo de Garantía

de Sustentabilidad del Sistema Integrado Previsional Argentino en

títulos públicos, cuenten o no con garantías, debiendo, al cabo de ese

período, regularizar la tenencia de estos activos, a los límites

establecidos en el párrafo precedente.

Exceptúase de los alcances del decreto 668/2019 al Fondo de Garantía de

Sustentabilidad (FGS) del Sistema Integrado Previsional Argentino.

Artículo 58.- Facúltase al Poder Ejecutivo nacional a:

a) Disponer en forma obligatoria que los empleadores del sector privado

abonen a sus trabajadores incrementos salariales mínimos;

b) Eximir temporalmente de la obligación del pago de aportes y

contribuciones al Sistema Integrado Previsional Argentino creado por

ley 26.425 sobre los incrementos salariales que resulten de la facultad

reconocida en el inciso anterior o de la negociación colectiva;

c) Efectuar reducciones de aportes patronales y/o de contribuciones

personales al Sistema Integrado Previsional Argentino creado por ley

26.425 limitadas a jurisdicciones y actividades específicas o en

situaciones críticas.

TÍTULO VII

Sociedades. Capital social

Articulo 59.- Suspéndese, hasta la finalización del plazo establecido

en el artículo 1° de la presente ley la aplicación del inciso 5 del

artículo 94 y del artículo 206 de la Ley General de Sociedades, 19.550

(t.o. 1984).

TÍTULO VIII

Créditos UVA

Artículo 60.- El Banco Central de la República Argentina realizará una

evaluación sobre el desempeño y las consecuencias del sistema de

préstamos UVA para la adquisición de viviendas y los sistemas de planes

de ahorro para la adquisición de vehículos automotor, sus consecuencias

sociales y económicas, y estudiará mecanismos para mitigar sus efectos

negativos atendiendo al criterio del esfuerzo compartido entre acreedor

y deudor.

TÍTULO IX

Reservas de libre disponibilidad

Artículo 61.- Autorízase al Gobierno nacional a emitir letras

denominadas en dólares estadounidenses (U$S) por un monto de hasta

dólares cuatro mil quinientos setenta y un millones (U$S

4.571.000.000), a diez (10) años de plazo, con amortización íntegra al

vencimiento, la que devengará una tasa de interés igual a la que

devenguen las reservas internacionales del Banco Central de la

República Argentina para el mismo período y hasta un máximo de la tasa

LIBOR anual menos un punto porcentual. Los intereses se cancelarán

semestralmente.

Articulo 62.- Autorízase al Gobierno nacional a adquirir divisas en el

Banco Central de la República Argentina con las letras del artículo 61

por igual cantidad a las nominalmente expresadas en las mismas.

Estas letras, como así también las tenencias vigentes de letras

intransferibles en poder del Banco Central de la República Argentina,

deberán registrarse en sus estados contables a valor técnico.

Artículo 63.- Los dólares autorizados a adquirir mediante esta norma

sólo podrán aplicarse al pago de obligaciones de deuda denominadas en

moneda extranjera.

TÍTULO X

Emergencia sanitaria

Articulo

64.- En el marco de la emergencia sanitaria declarada en el artículo 1°

de la presente ley, mantiénese la prioridad prevista para

los Programas del Ministerio de Salud establecidos por el artículo 1° del

decreto 450 del 7 de marzo de 2002, sustituido por el decreto 1.053 del

19 de junio de 2002 o los que los reemplacen para el Ejercicio 2020:

Programa 17-Subprograma 1- Plan Nacional a favor de la Madre y el Niño,

en la parte correspondiente al inciso 5- Transferencias y los Programas

22- Lucha contra el VIH; 24- Detección y Tratamiento de Enfermedades

Crónicas No Transmisibles y Conductas Adictivas y 30- Emergencias

Sanitarias, en las mismas condiciones y con los mismos alcances, y

asígnase prioridad al Programa 20- Prevención y Control de Enfermedades

Inmuno prevenibles, Programa 29- Cobertura Universal de Salud -

Medicamentos, Programa 45-Prevención y Control de Enfermedades Crónicas

No Transmisibles, o los que los reemplacen, en lo que corresponde al

inciso 2- Bienes de Consumo.

Invítase a las provincias y a la Ciudad Autónoma de Buenos Aires, a

atender como prioridad la asignación de recursos al Sector Salud en

tiempo oportuno y legal forma, a fin de garantizar la eficacia y

efectividad de las prestaciones médico-asistenciales que se encuentran

bajo su responsabilidad.

Artículo 65.- El Ministerio de Salud instrumentará las políticas

referidas a la emergencia sanitaria declarada por el artículo 1° de la

presente ley y dictará las normas aclaratorias y complementarias

pertinentes.

Artículo 66.- El Ministerio de Salud promoverá la descentralización

progresiva hacia las jurisdicciones provinciales y la Ciudad Autónoma

de Buenos Aires de las funciones, atribuciones y facultades emanadas de

la presente ley, que correspondieren, mediante la celebración de los

convenios respectivos.

Artículo 67.- Instruyese al Ministro de Salud a conformar y convocar al

Consejo Nacional Consultivo de Salud creado por el decreto 2.724 del 31

de diciembre de 2002, con el propósito de proponer alternativas para la

identificación, formulación, aplicación y evaluación de las acciones

destinadas a paliar las necesidades básicas de la atención de la salud,

así como para alcanzar los consensos sectoriales necesarios para la

instrumentación de las políticas sanitarias que promuevan la equidad,

el acceso y la calidad en la atención de la salud de la población con

base en la Estrategia de Atención Primaria de la Salud para todos los

argentinos.

Artículo 68.- Instruyese al Ministerio de Salud a que en el ámbito del

Consejo Federal de Salud se acuerde un Plan Federal de Salud que

promueva la equidad, el acceso y la calidad en la atención de la salud

de la población y la integración de los subsistemas, teniendo en

consideración los consensos sectoriales mencionados en el artículo

anterior.

Artículo 69.- Créase una Comisión Interministerial integrada por

representantes de los Ministerios de Salud, de Economía y de Desarrollo

Productivo, del Instituto Nacional de Servicios Sociales para Jubilados

y Pensionados y la Administración Federal de Ingresos Públicos, la que

tendrá como misión analizar el impacto de la carga impositiva y

tributaria sectorial con el objeto de favorecer el acceso a los bienes

y servicios de salud.

Artículo 70.- Facúltase al Ministerio de Salud para establecer un

mecanismo de monitoreo de precios de medicamentos e insumos del sector

salud y de alternativas de importación directa y licencias compulsivas

u obligatorias, frente a posibles problemas de disponibilidad o alzas

injustificadas o irrazonables que afecten el acceso de la población a

los mismos de manera que puedan poner en riesgo su salud.

Asimismo, facúltase al Ministerio de Salud para dictar las normas complementarias tendientes a implementar:

a) En acuerdo con el Instituto Nacional de Servicios Sociales para

Jubilados y Pensionados, un listado de medicamentos e insumos a ser

adquiridos por este organismo y por la Superintendencia de Servicios de

Salud;

b) Precios de referencia de insumos y medicamentos esenciales por banda terapéutica;

c) Controles y dispositivos que promuevan la plena vigencia de la ley

25.649 de Especialidades Medicínales-Medicamentos Genéricos, con

particular referencia a la prescripción y sustitución en la

dispensación.

Artículo 71.- El Ministerio de Salud, para las contrataciones que

realice en el marco de la emergencia sanitaria, podrá optar, además de

los medios vigentes de compra y sin perjuicio de la intervención que le

compete a la Sindicatura General de la Nación, por alguna de las

siguientes modalidades:

a) Los mecanismos previstos en el artículo 25, inciso d), apartado 5

del decreto 1.023/01, independientemente del monto de la contratación,

dándose por acreditada la grave y notoria crisis por la cual atraviesa

el sistema de salud argentino;

b) La utilización de los recursos del Fondo Rotatorio Regional para

Suministros Estratégicos de Salud Pública de la Organización

Panamericana de la Salud y de la Organización Mundial de la Salud y

cualquier otro procedimiento de adquisiciones que dichas entidades

pongan a disposición de sus miembros;

c) Otros medios que ofrezcan alternativas a través de organismos

internacionales, organismos multilaterales, organizaciones no

gubernamentales, u otros países.

A fin de garantizar la transparencia en las contrataciones previstas en

el inciso a) se deberá invitar a la mayor cantidad de potenciales

oferentes, de acuerdo a los registros actualizados existentes en la