MEDIDAS FISCALES PALIATIVAS Y RELEVANTES

Decreto 608/2024

DECTO-2024-608-APN-PTE - Reglamentación de la Ley N° 27.743.

Ciudad de Buenos Aires, 11/07/2024

VISTO el Expediente N° EX-2024-69039155-APN-DGDA#MEC, la Ley N° 11.683,

texto ordenado en 1998 y sus modificaciones, el Título VI de la Ley N°

23.966 del Impuesto sobre los Bienes Personales, texto ordenado en 1997

y sus modificaciones, la Ley N° 27.743 de Medidas Fiscales Paliativas y

Relevantes, el Decreto N° 127 del 9 de febrero de 1996 y sus

modificaciones, y

CONSIDERANDO:

Que el Título I de la Ley N° 27.743 de Medidas Fiscales Paliativas y

Relevantes, contempla la creación de un Régimen de Regularización

Excepcional de Obligaciones Tributarias, Aduaneras y de la Seguridad

Social, por obligaciones vencidas al 31 de marzo de 2024, inclusive.

Que por medio del Título II de la citada norma legal se ha establecido

un Régimen de Regularización de Activos del país y del exterior, al que

podrán adherir los sujetos residentes fiscales en el país al 31 de

diciembre de 2023 y las personas humanas no residentes que hubieran

sido residentes fiscales en el país antes de esa fecha.

Que el citado Régimen está dividido en TRES (3) etapas, contemplándose

para cada una de ellas el período para realizar la manifestación de

adhesión, el pago adelantado obligatorio, la presentación de la

declaración jurada, el pago del impuesto especial de regularización y

la alícuota aplicable.

Que, al mismo tiempo, contempla supuestos especiales de exclusión de la

base imponible y pago del impuesto especial de regularización, para el

dinero en efectivo en el país y en el exterior, para el dinero

depositado en cuentas bancarias del exterior y títulos valores

depositados en entidades del exterior, los cuales quedan sujetos a las

reglas especiales establecidas en los artículos 31, 32 y 33 de esa

norma legal.

Que, en otro orden de ideas, por el Capítulo I del Título III de la Ley

N° 27.743 se crea un “Régimen Especial de Ingreso del Impuesto sobre

los Bienes Personales” (REIBP), al que podrán acceder las personas

humanas y sucesiones indivisas que sean residentes fiscales en el país

al 31 de diciembre de 2023 y las personas humanas no residentes que

hubieran sido residentes fiscales en el país antes de esa fecha.

Que, al ejercer la opción por el REIBP, los sujetos mencionados

considerarán sustituido, por el pago de aquel, el Impuesto sobre los

Bienes Personales correspondiente a los períodos fiscales 2023 a 2027,

ambos inclusive, por los bienes que no hayan regularizado bajo el

Régimen de Regularización de Activos del Título II de la citada norma

legal, en tanto que por los bienes que sí hubieran regularizado al

amparo del citado Régimen de Regularización, sustituirán los períodos

fiscales 2024 a 2027, ambos inclusive; en todos los casos, junto con

sus incrementos patrimoniales.

Que en el mencionado Capítulo I se regulan aspectos atinentes a la

determinación de la base imponible del REIBP, las alícuotas aplicables

y el pago inicial, contemplándose, además, para los sujetos que opten

por éste, un régimen de estabilidad fiscal.

Que, asimismo, también se establece un impuesto a las donaciones y otro

tipo de liberalidades, de aplicación a los sujetos que hayan adherido

al REIBP que acepten o adquieran, antes del 31 de diciembre de 2027,

inclusive, una donación o un bien por un valor inferior a su valor de

mercado, respectivamente, de un contribuyente que no haya adherido al

Régimen.

Que, por otra parte, en el Capítulo II del Título III de la Ley N°

27.743 se introducen cambios al Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones.

Que, entre tales modificaciones, cabe resaltar la introducción de

escalas progresivas para los períodos fiscales 2023, 2024, 2025 y 2026,

pasando a una alícuota proporcional para el período fiscal 2027.

Que, a su vez, se instituyen beneficios a contribuyentes cumplidores y a contribuyentes sustitutos cumplidores.

Que, en virtud de los cambios legislativos operados, resulta necesario

adecuar la reglamentación de ciertas normas que han sido modificadas,

así como también brindar precisiones sobre las medidas instauradas, a

efectos de lograr una correcta aplicación de las nuevas disposiciones.

Que el servicio jurídico permanente del MINISTERIO DE ECONOMÍA ha tomado la intervención que le compete.

Que la presente medida se dicta de conformidad con lo establecido en el

artículo 99, inciso 2 de la CONSTITUCIÓN NACIONAL, el artículo 2° de la

Ley Nº 25.413 y sus modificatorias y la Ley N° 27.743.

Por ello,

EL PRESIDENTE DE LA NACIÓN ARGENTINA

DECRETA:

CAPÍTULO I

RÉGIMEN DE REGULARIZACIÓN EXCEPCIONAL DE OBLIGACIONES TRIBUTARIAS, ADUANERAS Y DE LA SEGURIDAD SOCIAL

ARTÍCULO 1°.- La cancelación de las obligaciones incluidas en el marco

de lo previsto en el Régimen del Título I de la Ley N° 27.743,

producirá la extinción de la acción penal -en la medida en que no

exista sentencia firme a la fecha de cancelación- respecto de todos los

partícipes, así como también de las personas imputadas por delitos

fiscales comunes enumerados en los artículos 8°, 9°, 10, 11 y 15,

inciso c), del Régimen Penal Tributario del Título IX de la Ley N°

27.430 y sus modificatorias, si dichas imputaciones se vinculan a

obligaciones tributarias incluidas o canceladas bajo el presente

Régimen, o que hubieran sido canceladas con anterioridad.

ARTÍCULO 2°.- Todos los planes de facilidades de pago comprendidos en

el marco del artículo 6° de la Ley N° 27.743 estarán sujetos a una tasa

de financiación calculada por la ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS, entidad autárquica en el ámbito del MINISTERIO DE ECONOMÍA,

en base a la tasa fijada por el BANCO DE LA NACIÓN ARGENTINA para

descuentos comerciales, la que deberá actualizarse por trimestre

calendario hasta el 31 de diciembre de 2025. Con posterioridad, su

actualización será por semestre calendario.

CAPÍTULO II

RÉGIMEN DE REGULARIZACIÓN DE ACTIVOS

Reglamentación de los artículos 18 y 19 de la Ley N° 27.743

ARTÍCULO 3°.- Establécese, a todos los efectos del Régimen del Título

II de la Ley N° 27.743 y de este Capítulo y las normas que se dicten en

consecuencia, que, a los fines de definir las pautas de residencia, al

31 de diciembre de 2023, deberán considerarse las disposiciones

establecidas en el Capítulo I del Título VIII de la Ley de Impuesto a

las Ganancias, texto ordenado en 2019 y sus modificaciones.

ARTÍCULO 4°.- Los sujetos mencionados en el artículo 19 de la Ley N°

27.743, que adhieran al Régimen de Regularización de Activos,

adquirirán nuevamente la residencia en la REPÚBLICA ARGENTINA a partir

del 1° de enero de 2024, inclusive, a los fines de la Ley de Impuesto a

las Ganancias, texto ordenado en 2019 y sus modificaciones y, de

corresponder, del Título VI de la Ley N° 23.966 de Impuesto sobre los

Bienes Personales, texto ordenado en 1997 y sus modificaciones,

debiendo, en caso de corresponder, designar un responsable, en el marco

de lo establecido por los artículos 6° y 7° de la Ley N° 11.683, texto

ordenado en 1998 y sus modificaciones, a los efectos de cumplir con

todas las obligaciones del Régimen, en los términos y condiciones que

fije la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS.

Los sujetos que hubieran adquirido la residencia en los términos del

artículo indicado en el párrafo precedente, sólo perderán dicha

condición cuando se manifieste alguna de las causales previstas en el

artículo 117 de la Ley de Impuesto a las Ganancias, texto ordenado en

2019 y sus modificaciones, la que, independientemente del momento en

que se acredite, surtirá efectos, a estos fines, no antes del 1° de

enero de 2025.

Reglamentación del artículo 20 de la Ley N° 27.743

ARTÍCULO 5°.- El PODER EJECUTIVO NACIONAL podrá prorrogar las fechas

para realizar la manifestación de la adhesión y el pago adelantado

obligatorio establecidas en el artículo 23 de la Ley N° 27.743, hasta

el 31 de julio de 2025, inclusive, y considerando plazos que aseguren

que entre cada una de las fechas señaladas medie una diferencia que no

podrá ser menor a los TRES (3) meses.

Reglamentación de los artículos 22 y 25 de la Ley N° 27.743

ARTÍCULO 6°.- Las constancias y/o la documentación necesaria para la

acreditación de la titularidad y/o del valor de los bienes

regularizados deberán acompañarse en oportunidad de la presentación de

la declaración jurada a la que se refiere el artículo 22 de la Ley N°

27.743, en la forma que, a esos efectos, establezca la ADMINISTRACIÓN

FEDERAL DE INGRESOS PÚBLICOS. La omisión en la presentación, o su

presentación extemporánea, parcial, incompleta o con errores o

inconsistencias, tendrá, para el contribuyente, en caso de no

subsanarse dentro del plazo previsto en la intimación que, por dichas

circunstancias, efectúe el organismo recaudador, la consecuencia

prevista en el último párrafo del artículo 29 de la ley.

Reglamentación del artículo 24 de la Ley N° 27.743

ARTÍCULO 7°.- En el caso de que los bienes a los que se refiere el

artículo 24 de la Ley N° 27.743 se encuentren depositados o registrados

a nombre de más de un sujeto y no se pueda acreditar la participación

que le corresponde a cada uno de ellos, a los fines de la

regularización que efectúen esos sujetos, se entenderá que resultan

titulares de dichos bienes en partes iguales.

ARTÍCULO 8°.- A los fines del inciso a) del punto 24.2 del artículo 24

de la Ley N° 27.743, será objeto del Régimen de Regularización de

Activos, la moneda extranjera, en efectivo o depositada en cuentas

bancarias o de cualquier otro tipo de entidad financiera no residente

en el país.

Las disposiciones del inciso c) del punto 24.2 del artículo 24 de la

citada norma legal resultan de aplicación para los títulos o derechos

allí mencionados que no coticen en bolsas o mercados del exterior.

Tratándose de los bienes incluidos en la primera parte del inciso g)

del punto 24.2 del artículo 24, se considerarán bienes del exterior en

la medida que su titular revista la condición de no residente en el

país.

Reglamentación del artículo 27 de la Ley N° 27.743

ARTÍCULO 9°.- El tipo de cambio para determinar la base imponible, en

los términos del literal (i) del tercer párrafo del artículo 27 de la

Ley N° 27.743, es de PESOS MIL ($ 1.000), en tanto que para establecer

la relación de cambio a la que hace referencia el literal (ii) del

mencionado tercer párrafo del artículo 27, deberá considerarse la tabla

publicada por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS a los

fines de las valuaciones para la presentación y determinación del

impuesto sobre los bienes personales del período fiscal 2023 de las

diferentes monedas (tipo de cambio comprador), convirtiendo cada una de

ellas a DÓLARES ESTADOUNIDENSES conforme el tipo de cambio comprador

allí previsto, de este último.

ARTÍCULO 10.- El valor mínimo a los fines de la valuación de los

inmuebles urbanos y/o rurales, ubicados en el país, será el que surja

de multiplicar por CUATRO (4) la base imponible establecida a los

efectos del pago de los impuestos inmobiliarios o tributos similares a

la fecha de regularización.

El contribuyente podrá demostrar que el valor de mercado del bien es

inferior al valor mínimo, acompañando, como documentación, el importe

que determine un corredor inmobiliario u otro profesional idóneo cuyo

título lo habilite para hacerlo, en cuyo caso, deberá acreditarse con

la constancia que, a esos efectos, aquellos sujetos emitan.

Tratándose de inmuebles ubicados en el exterior, el valor mínimo será

el de mercado que surja de la determinación que se lleve a cabo

conforme lo indicado en el párrafo anterior.

Los bienes inmuebles a los que se refiere el inciso b) de los puntos

27.1 y 27.2 del artículo 27 de la ley comprenden las obras en

construcción -cualquiera sea su grado de avance- y las mejoras, en este

último caso, en los términos del artículo 230 del Anexo al Decreto N°

862 del 6 de diciembre de 2019 y sus modificaciones, en ambos casos, al

31 de diciembre de 2023.

(Párrafo incorporado por art. 1° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 11.- A los fines de la valuación de los bienes comprendidos en

el inciso c) del punto 27.1, como así también, de aquellos incluidos en

el inciso c) del punto 27.2, del artículo 27 de la Ley N° 27.743, los

estados contables que deben utilizarse son los correspondientes al

último ejercicio cerrado antes del 31 de diciembre de 2023 o, en caso

en que el cierre hubiera ocurrido en esta última fecha, al 31 de

diciembre de 2023, que fueran sometidos a consideración del órgano

social competente, según el tipo societario de que se trate.

El procedimiento para llevar a cabo el cómputo de los aumentos y/o

disminuciones de capital a los que se refiere el primer párrafo, in

fine, del mencionado inciso c) del punto 27.1 del artículo 27, es aquel

establecido en el Decreto N° 127 del 9 de febrero de 1996 y sus

modificaciones, reglamentario del Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, debiendo actualizarse desde la fecha en que tuvieron

lugar hasta el 31 de diciembre de 2023, en los términos señalados en el

citado inciso c).

En lo que hace a la valuación de los bienes comprendidos en el inciso

i) del punto 27.1, como así también, de aquellos incluidos en el inciso

h) del punto 27.2, del artículo 27 de la Ley N° 27.743, deberá estarse

a lo dispuesto en el Título VI de la Ley N° 23.966 de Impuesto sobre

los Bienes Personales, texto ordenado en 1997 y sus modificaciones.

ARTÍCULO 12.- Criptomonedas, criptoactivos y demás activos virtuales. A

los efectos del artículo 24 de la ley, estos bienes se considerarán del

país en la medida en que se hubieren encontrado en custodia y/o

administración, a la fecha de regularización, de un Proveedor de

Servicios de Activos Virtuales que esté inscripto ante la COMISIÓN

NACIONAL DE VALORES.

Respecto de la valuación, deberá considerarse su valor de mercado al 31

de diciembre de 2023 o su valor de adquisición, el que fuera mayor,

convertido al Tipo de Cambio de Regularización, en ambos casos, de

corresponder.

Cuando los mencionados bienes no se encuentren bajo custodia y/o

administración de una entidad habilitada a tales efectos, ya sea del

país o de una jurisdicción o país extranjero no identificado por el

Grupo de Acción Financiera (GAFI) como de Alto Riesgo (“Lista Negra”) o

Bajo Monitoreo Intensificado (“Lista Gris”), sólo podrán ingresar al

Régimen de Regularización si, antes de la fecha límite prevista para la

manifestación de adhesión de la etapa 1, son transferidos a entidades

que cumplan tales requisitos, en cuyo caso tendrán que mantenerse allí

depositados hasta esa fecha.

ARTÍCULO 13.- La valuación de los bienes y tenencias de moneda

practicada en los términos del artículo 27 de la Ley N° 27.743,

constituye, a todos los efectos fiscales, el valor de incorporación al

patrimonio del declarante al 1° de enero de 2024, no debiendo

considerarse su conversión a DÓLARES ESTADOUNIDENSES la que, conforme

lo indica la mencionada disposición, en su primer párrafo, sólo debe

efectuarse a los fines de la determinación de la base imponible del

Régimen de Regularización de Activos. Sin perjuicio de ello, el

contribuyente no podrá computar, a los efectos de la determinación del

impuesto a las ganancias, los bienes de cambio que hubiera

regularizado, en la existencia inicial del período fiscal inmediato

siguiente.

Reglamentación de los artículos 28, 29 y 30 de la Ley N° 27.743

ARTÍCULO 14.- El Impuesto Especial de Regularización, de conformidad

con el artículo 28 de la Ley N° 27.743, se calculará sobre el valor del

total de los bienes susceptibles de ser regularizados -excepto aquellos

comprendidos en los supuestos especiales de los artículos 31, 32 y/o 33

de la ley-, según el sujeto de que se trate, aplicando la escala que

corresponda, conforme lo indicado en el segundo párrafo del referido

artículo 28.

A estos efectos, deberá restarse la franquicia prevista en el primer tramo de la escala de que se trate.

En caso de que se verifique el supuesto contemplado en el anteúltimo

párrafo del artículo 28 de la ley -el que resultará de aplicación

cuando el contribuyente que regulariza tenga a su cargo a alguno de los

parientes allí indicados y éstos también adhieran al régimen-, el

Impuesto Especial de Regularización será determinado individualmente

por cada uno de los contribuyentes allí indicados, excepto en lo que

respecta a la franquicia de DÓLARES ESTADOUNIDENSES CIEN MIL (USD

100.000), la que deberá prorratearse entre los sujetos que resulten

involucrados. En todos los casos, la ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS podrá requerir la información que estime necesaria a fin de

verificar el cumplimiento de estos requisitos.

Entiéndese como parientes a cargo a aquellos a los que el

contribuyente que regulariza sostiene, total o parcialmente, desde el

punto de vista económico y en la medida en que sus ingresos totales

anuales no sean superiores al importe previsto en el inciso a) del

artículo 30 de la Ley de Impuesto a las Ganancias, texto ordenado en

2019 y sus modificaciones, en el período fiscal 2023.

(Párrafo incorporado por art. 2° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 15.- El impuesto especial de regularización, y su pago

adelantado, de acuerdo a lo establecido en el último párrafo del

artículo 28 de la ley, se ingresarán en moneda nacional, únicamente

cuando se trate de sujetos que, concurrentemente, hubieran

exteriorizado, exclusivamente, los bienes del país indicados en los

incisos b), c), d) y/o f) del punto 24.1 del artículo 24 de la Ley N°

27.743, y siempre que dichos bienes estén medidos o expresados en

moneda nacional.

Si el contribuyente regulariza sus bienes, cumplimentando las

condiciones mencionadas en el párrafo anterior, en más de una de las

etapas previstas en el artículo 23, debe considerar, a todos los

efectos, la etapa en que realizó la última adhesión, y el pago

adelantado y el impuesto especial que corresponda abonar en moneda

nacional deberá determinarse conforme lo previsto en la ley y en esta

reglamentación, considerando como pago a cuenta los importes que se

hubieren ingresado en la o las etapas anteriores, en moneda nacional.

A los efectos del primer párrafo, el impuesto de regularización y el

pago adelantado obligatorio se convertirán a moneda nacional

considerando el DÓLAR ESTADOUNIDENSE al tipo de cambio comprador del

BANCO DE LA NACIÓN ARGENTINA, correspondiente al último día hábil

anterior a la fecha de pago.

En el supuesto en que el contribuyente, habiendo regularizado sus

bienes conforme lo dispuesto en los párrafos precedentes, con

posterioridad, regulariza otros bienes que no cumplimentan las

condiciones establecidas en este artículo, deberá determinar el pago

adelantado y el impuesto especial conforme lo previsto en la ley y en

esta reglamentación, considerando como pago a cuenta los importes

oportunamente abonados en moneda nacional convertidos a DÓLARES

ESTADOUNIDENSES al tipo de cambio vendedor del BANCO DE LA NACION

ARGENTINA, correspondiente al último día hábil anterior a la fecha del

nuevo pago adelantado.

ARTÍCULO 16.- A los fines del impuesto especial que corresponda abonar,

deberá tomarse como pago a cuenta el pago adelantado obligatorio

-ingresado en DÓLARES ESTADOUNIDENSES- al que se refiere el artículo 30

de la Ley N° 27.743, el que no podrá ser inferior al SETENTA Y CINCO

POR CIENTO (75%) del impuesto a determinar correspondiente a la etapa

de adhesión, en la medida que la valuación de los activos que se

regularicen sea, como mínimo, superior a DÓLARES ESTADOUNIDENSES CIEN

MIL (USD 100.000).

Para el caso en que se efectúe más de una adhesión, en fechas que

involucren diferentes etapas, el mencionado pago adelantado obligatorio

deberá determinarse de conformidad a lo dispuesto en el artículo

siguiente, siempre que la suma de todos los bienes regularizados sea

superior a DÓLARES ESTADOUNIDENSES CIEN MIL (USD 100.000).

ARTÍCULO 17.- Cuando se efectúe más de una adhesión, en fechas que

involucren diferentes etapas, para determinar el importe a cancelar del

nuevo pago adelantado obligatorio, deberá restarse del importe

equivalente al SETENTA Y CINCO POR CIENTO (75%) del impuesto a

determinar total calculado en la nueva etapa (en la que se consideran

todos los bienes regularizados en las diferentes etapas), el monto

total abonado en la o las etapas anteriores (incluyendo el

correspondiente al pago a cuenta adelantado de esas etapas anteriores).

A los efectos del impuesto especial que corresponda abonar, deberá

considerase al que surja de aplicar la alícuota correspondiente a la

Etapa en la que el contribuyente efectúa la adhesión al Régimen neto

del pago adelantado de la última Etapa y de todos los pagos que se

hubieran efectuado en las etapas anteriores.

Reglamentación de los artículos 31, 32 y 33 de la Ley N° 27.743

ARTÍCULO 18.- A los fines de la aplicación de las disposiciones

previstas en el artículo 31 de la Ley N° 27.743, deberá considerarse al

dinero en efectivo, cualquiera sea la moneda en que esté expresado, que

se exteriorice hasta la fecha límite prevista para la manifestación de

adhesión de la Etapa 1, el que deberá mantenerse en las cuentas

especiales de que se trate hasta esa fecha, inclusive, salvo que se

destine: i) al pago del Impuesto Especial de Regularización y/o su pago

adelantado, ii) a los instrumentos financieros mencionados en el

artículo 31 de la ley y/o las finalidades y/o las inversiones previstas

en el último párrafo del literal (ii) del cuarto párrafo de ese

artículo que establezca el MINISTERIO DE ECONOMÍA, iii) a

transferencias a las cuentas especiales de terceros o, iv) a

operaciones onerosas debidamente documentadas, tratándose, en este

último caso, de bienes regularizados por un monto de hasta DÓLARES

ESTADOUNIDENSES CIEN MIL (USD 100.000). Una vez finalizado dicho plazo,

los fondos podrán continuar afectándose a dichos destinos, transferirse

a otra cuenta de su titularidad o desafectarse, en cuyo caso, de

corresponder, deberá retenerse el impuesto especial.

Los fondos depositados podrán utilizarse, de acuerdo a lo dispuesto en

el primer párrafo del literal (i) del cuarto párrafo del mencionado

artículo 31, para pagar el impuesto especial de regularización y/o su

pago adelantado. La conversión a la que hace referencia el segundo

párrafo del referido literal (i) podrá efectuarse en caso de

cumplimentarse lo dispuesto en el artículo 15 de este Capítulo. Cuando

se trate de sujetos que hubieran regularizado únicamente moneda

nacional, el impuesto especial y/o su pago adelantado podrá abonarse en

dicha moneda.

La conversión a la cual hace alusión el párrafo anterior también

resultará procedente cuando se exteriorice moneda extranjera y aquella

se afecte a cualquiera de los destinos mencionados en el artículo 31,

en cuyo caso, y con anterioridad a dicha afectación, los fondos en

pesos resultantes deberán ser acreditados en una cuenta abierta:

i) en la misma entidad financiera en la cual se encuentra abierta la

Cuenta Especial de Regularización de Activos o, ii) del Agente de

Liquidación y Compensación en la cual se encuentra abierta la Cuenta

Comitente Especial de Regularización de Activos.

Cualquiera sea el importe depositado en la cuenta especial, si el

contribuyente decide invertir todo o parte de éste en alguno de los

instrumentos financieros mencionados en el artículo 31, dicha

operatoria deberá efectuarse, exclusivamente, de manera directa, desde

la Cuenta Especial de Regularización de Activos a la Cuenta Comitente

Especial de Regularización de Activos.

Cuando el importe total de los bienes regularizados sea de hasta

DÓLARES ESTADOUNIDENSES CIEN MIL (USD 100.000) y el contribuyente

decida transferir el importe depositado en la cuenta especial a otra

cuenta de su titularidad antes de la fecha límite prevista para la

manifestación de adhesión de la Etapa 1, ello solamente resultará

posible cuando, previo a dicha transferencia, el sujeto declare ante la

entidad en la que se llevará a cabo ese movimiento, con carácter de

declaración jurada, que ese dinero será utilizado, hasta la fecha

límite antes mencionada, en operaciones onerosas debidamente

documentadas, entendiéndose por tales a aquellas que cuenten con el

correspondiente respaldo del comprobante pertinente (factura, boleto de

compraventa, escritura, entre otros).

El MINISTERIO DE ECONOMÍA, a través de los organismos con competencia

en la materia, será el encargado de indicar los diferentes instrumentos

financieros que cumplimenten lo dispuesto en el artículo 31, como así

también aquellos destinos a los que se refiere el último párrafo del

literal (ii) del cuarto párrafo de ese artículo.

Cuando los fondos que se hubieren depositado en las cuentas indicadas

en el artículo 31 se destinaran, en forma parcial, a alguna de las

operaciones que la norma legal exceptúa de la retención del impuesto,

el remanente no afectado a aquellas debe continuar depositado en dichas

cuentas, cumplimentando las condiciones de la citada norma legal, a fin

de no que quedar alcanzada por la mencionada retención.

El beneficio resultará procedente cuando los fondos y los resultados,

derivados de las inversiones mencionadas en el artículo 31 se afecten a

cualquiera de los destinos mencionados en éste y en las condiciones

allí establecidas, incluso, de manera indistinta y sucesiva a

cualquiera de ellos.

Cuando se efectúen transferencias a Cuentas Especiales de

Regularización de Activos o Cuentas Comitentes Especiales de

Regularización de Activos de otros contribuyentes, en los términos del

antepenúltimo párrafo del artículo 31 de la ley, las mismas deberán

responder a operaciones onerosas debidamente documentadas, entendiendo

como tales a aquellas definidas en el cuarto párrafo, in fine, de este

artículo. Tales contribuyentes deberán cumplimentar, respecto de los

montos transferidos a sus Cuentas Especiales, las obligaciones y

condiciones establecidas en el artículo 31 de la ley y en este artículo.

ARTÍCULO 19.- Los fondos depositados en cuentas bancarias del exterior

y los que provengan del exterior con motivo de la enajenación, rescate

o liquidación de títulos valores depositados en el exterior, cualquiera

sea su importe, quedarán sujetos a las disposiciones tanto del artículo

31 de la Ley N° 27.743 como del artículo 18 de este decreto, en la

medida en que sean transferidos a las cuentas especiales allí

mencionadas, hasta la fecha límite prevista para la manifestación de

adhesión de la Etapa 1, inclusive.

Entiéndese como títulos valores a aquellos mencionados en los incisos

c) y d) del punto 24.2 del artículo 24 de la Ley N° 27.743.

ARTÍCULO 20.- Exímese del Impuesto sobre los Créditos y Débitos en

Cuentas Bancarias y Otras Operatorias establecido en la Ley N° 25.413 y

sus modificatorias, a las cuentas abiertas -conforme la normativa que

dicte el BANCO CENTRAL DE LA REPÚBLICA ARGENTINA y/o la COMISIÓN

NACIONAL DE VALORES- con el fin de ser utilizadas, en forma exclusiva,

para exteriorizar las tenencias de moneda nacional y/o extranjera en

efectivo, en el marco de lo establecido por el Título II de la Ley N°

27.743.

Reglamentación del artículo 34 de la Ley N° 27.743

ARTÍCULO 21.- La liberación a la que se refiere el inciso b) del

artículo 34 de la Ley N° 27.743, respecto de procesos judiciales en

curso en los fueros civiles y/o penales procederá a pedido de parte

interesada mediante la presentación ante el juzgado interviniente de la

documentación que acredite el acogimiento al Régimen de Regularización

de Activos.

La liberación de los impuestos comprendida en el inciso

d) del artículo 34 comprende, asimismo, los montos consumidos hasta el período fiscal

2023, inclusive.

(Expresión “inciso c) del artículo 34” sustituida por la expresión “inciso

d) del artículo 34”, art. 3° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Se consideran comprendidas dentro de las liberaciones previstas en los

incisos b) y c) del artículo 34 de la ley las obligaciones que se

encuentren en curso de discusión administrativa,

contencioso-administrativa o judicial en los ámbitos penal tributario,

penal cambiario y aduanero, siempre que no se encontraren firmes a la

fecha de entrada en vigencia de esa norma legal y se vinculen con los

bienes, créditos y tenencias del contribuyente al 31 de diciembre de

2023 que sean regularizados, y en la medida de esos bienes, créditos y

tenencias.

(Párrafo incorporado por art. 3° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

No se encuentran alcanzados por la liberación a la que se refiere el

párrafo precedente el gasto computado en el impuesto a las ganancias,

el impuesto a las salidas no documentadas y el crédito fiscal del

impuesto al valor agregado, provenientes de facturas consideradas

apócrifas por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS (AFIP).

(Párrafo incorporado por art. 3° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 22.- Cuando la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

(AFIP) detecte bienes o tenencias no exteriorizados conforme lo

previsto en el segundo párrafo del artículo 34 de la Ley N° 27.743,

procederá:

Si el valor de los bienes o tenencias no exteriorizados resulta menor

al DIEZ POR CIENTO (10%) del valor del total de los bienes

exteriorizados: a determinar de oficio el o los impuestos omitidos

respecto de las tenencias y bienes detectados, a la tasa general de

cada gravamen, con más sus accesorios y sanciones que correspondan, lo

cual no provocará el decaimiento del beneficio establecido en el inciso

d) del referido artículo 34, respecto de los bienes exteriorizados.

a. Si el valor de los bienes o tenencias no exteriorizados supera el

importe calculado conforme lo previsto en el inciso anterior: a

determinar de oficio el o los impuestos omitidos respecto de las

tenencias y bienes detectados, a la tasa general de cada gravamen, con

más sus accesorios y sanciones que correspondan, y a dar por decaídos

los beneficios establecidos en el inciso d) del artículo 34.

b. A los fines de la determinación del porcentaje mencionado en el

inciso a) del párrafo precedente, y tratándose de los sujetos

comprendidos en el artículo 19 de la Ley N° 27.743, no deberá

considerarse, conforme lo indica el segundo párrafo dicha norma, a los

incrementos patrimoniales que hubieran obtenido y a los bienes que

hubieran adquirido, en el exterior, durante el período en que

revistieron la condición de no residentes fiscales en la REPÚBLICA

ARGENTINA, no exteriorizados.

Se entiende por “detección” al conocimiento sobre la existencia del

bien o tenencia no declarados y de su titularidad al que arribare el

fisco mediante cualquier actividad que lleve a cabo en ejercicio de sus

facultades de verificación y/o fiscalización.

Otras disposiciones

ARTÍCULO 23.- A los fines de lo dispuesto en el primer párrafo del

artículo 40 de la Ley N° 27.743, entiéndese como convivientes, a

quienes sean integrantes de una unión basada en relaciones afectivas de

carácter singular, pública, notoria, estable y permanente, en los

términos de los artículos 509 y siguientes del Capítulo I del Título

III del CÓDIGO CIVIL Y COMERCIAL DE LA NACIÓN, debiendo acreditar esa

condición a través de la constancia o acta de inscripción -o baja, de

corresponder- en el registro pertinente.

Con relación a lo establecido en el último párrafo del inciso e) del

artículo 41 de la ley, se entenderá como proceso penal en trámite, a

aquel en el que el agente fiscal haya promovido la acción en los

términos de los artículos 180 y 188 del CÓDIGO PROCESAL PENAL DE LA

NACIÓN o, en caso de delegación en los términos del primer párrafo del

artículo 196 del mismo ordenamiento, cuando el agente fiscal hubiere

ordenado medidas de impulso de la acción penal. Tratándose de procesos

que tramiten en jurisdicciones territoriales no regidas por el CÓDIGO

PROCESAL PENAL DE LA NACIÓN, se tomarán en consideración esos mismos

actos o los de efectos similares o equivalentes, previstos en las

respectivas normas procesales.

ARTÍCULO 24.- Las Entidades Financieras y los Agentes de Liquidación y

Compensación que reciban los fondos provenientes del Régimen de

Regularización de Activos, deberán cumplir con sus obligaciones legales

y regulatorias de prevención del lavado de activos, de financiamiento

del terrorismo y de la proliferación de armas de destrucción masiva que

les son aplicables en su calidad de Sujetos Obligados por el artículo

20 de la Ley N° 25.246 y sus modificatorias. La UNIDAD DE INFORMACIÓN

FINANCIERA organismo descentralizado del MINISTERIO DE JUSTICIA, el

BANCO CENTRAL DE LA REPÚBLICA ARGENTINA y la COMISIÓN NACIONAL DE

VALORES organismo descentralizado del MINISTERIO DE ECONOMÍA ejercerán,

en el marco de sus respectivas competencias, sus funciones de control y

supervisión en lo que respecta al cumplimiento de dichos deberes. La

ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS cooperará con dichas

entidades y demás autoridades públicas en todo lo relacionado con la

aplicación de la citada norma legal.

ARTÍCULO 25.- La ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, el BANCO

CENTRAL DE LA REPÚBLICA ARGENTINA y la COMISIÓN NACIONAL DE VALORES

dictarán, en el marco de sus respectivas competencias, las normas

complementarias, aclaratorias y operativas necesarias para la efectiva

aplicación de lo dispuesto en el presente Capítulo.

CAPÍTULO III

RÉGIMEN ESPECIAL DEL INGRESO DEL IMPUESTO SOBRE LOS BIENES PERSONALES (REIBP)

Reglamentación de los artículos 46 y 47 de la Ley N° 27.743

ARTÍCULO 26.- Establécese, a todos los efectos del “Régimen Especial

del Ingreso del Impuesto sobre los Bienes Personales” (REIBP) del

Capítulo I del Título III de la Ley N° 27.743, de este Capítulo y de

las normas que se dicten en consecuencia, que, a los fines de definir

las pautas de residencia, al 31 de diciembre de 2023, deberán

considerarse las disposiciones establecidas en el Capítulo I del Título

VIII de la Ley de Impuesto a las Ganancias, texto ordenado en 2019 y

sus modificaciones.

ARTÍCULO 27.- Quedan comprendidos en las disposiciones del segundo

párrafo del artículo 46 de la Ley N° 27.743, las personas humanas no

residentes en el país, que al 31 de diciembre de 2023 revistan esa

condición, pero hubieran sido residentes en la REPÚBLICA ARGENTINA

antes de esa fecha.

Dichos sujetos, en la medida que opten por su adhesión al REIBP,

adquirirán nuevamente la residencia fiscal en la REPÚBLICA ARGENTINA a

partir del 1° de enero de 2024 inclusive, a los fines de la Ley de

Impuesto a las Ganancias, texto ordenado en 2019 y sus modificaciones,

debiendo, en caso de corresponder, designar un responsable, en el marco

de lo establecido por los artículos 6° y 7° de la Ley N° 11.683, texto

ordenado en 1998 y sus modificaciones, a los efectos de cumplir con

todas las obligaciones del Régimen, en los términos y condiciones que

fije la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS. Con relación al

impuesto sobre los bienes personales, su adhesión al REIBP implica

considerar a dichos sujetos como residentes fiscales por los períodos

fiscales que dicho régimen especial sustituya.

Los sujetos que hubieran adquirido la residencia en los términos del

citado segundo párrafo del artículo 46, sólo perderán dicha condición

cuando se manifieste alguna de las causales previstas en el artículo

117 de la Ley de Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones, la que, independientemente del momento en que se

acrediten, surtirá efectos a estos fines, no antes del 1° de enero de

2025.

ARTÍCULO 28.- Tratándose de las personas humanas y sucesiones indivisas

residentes en el país, a las que se refiere el primer párrafo del

artículo 46 de la Ley N° 27.743, éstas podrán optar por adherir al

REIBP por los bienes que no hubieran regularizado bajo el Régimen de

Regularización de Activos del Título II de esa norma legal, en la

medida que la liquidación del impuesto sobre los bienes personales

correspondiente al período fiscal 2023, si no hubieran adherido al

mencionado REIBP, arrojara impuesto determinado.

Quienes opten por adherir al REIBP por los bienes que no hubieran

regularizado, también deberán hacerlo por los bienes que regularicen,

en cuyo caso, cada uno de esos bienes quedará condicionado a las pautas

del Capítulo I del Título III de la Ley N° 27.743 y de las normas que

se dicten en consecuencia.

Quienes decidan no optar por la adhesión al REIBP por los bienes

que no

hubieran regularizado, no podrán adherir por los bienes que

regularicen. Sin embargo, quienes no encuadren en el supuesto del

primer párrafo de

este artículo, en la medida en que regularicen bienes, podrán adherir

al REIBP por todos sus bienes.

(Segunda oración incorporada por art. 4° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Los sujetos del artículo 46 de la Ley N° 27.743 podrán adherir al REIBP hasta las siguientes fechas:

a. Por los bienes que no hayan regularizado bajo el Régimen de

Regularización de Activos del Título II de esa norma legal, hasta el 30

de septiembre de 2024, inclusive. El pago inicial deberá efectuarse en

la fecha en que se produzca el vencimiento de la presentación y pago

del Impuesto sobre los Bienes Personales correspondiente al período

fiscal 2023 de las personas humanas y sucesiones indivisas comprendidas

en el inciso a) del artículo 17 del Título VI de la Ley N° 23.966 del

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones.

b. Por los bienes que regularicen en cada una de las etapas del

Régimen del Título II, hasta la fecha límite de presentación de la

declaración jurada correspondiente a cada una de esas Etapas, indicadas

en el artículo 23 del citado Título II. A estos efectos, deberá

ingresarse el pago inicial del REIBP, hasta la fecha límite prevista

para realizar la manifestación de adhesión y el pago adelantado

obligatorio de cada una de las Etapas previsto en el referido artículo

23, considerando la totalidad de los bienes regularizados.

(Inciso sustituido por art. 5° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Reglamentación del artículo 49 de la Ley N° 27.743

ARTÍCULO 29.- Los sujetos que adhieran al REIBP, y cumplan con las

obligaciones de éste, considerarán sustituido, por el pago de aquel, el

Impuesto sobre los Bienes Personales correspondiente:

a. Por los bienes que no hayan regularizado bajo el Régimen de

Regularización de Activos del Título II de la Ley N° 27.743: los

períodos fiscales 2023, 2024, 2025, 2026 y 2027.

b. Por los bienes que regularicen en el marco del mencionado Régimen

del Título II: los períodos fiscales 2024, 2025, 2026 y 2027.

Este beneficio comprende cualquier incremento patrimonial del

contribuyente en los períodos indicados, excepto cuando resulte de

aplicación el artículo 61 de la ley y, únicamente, por los bienes

alcanzados por esta última norma.

Reglamentación de los artículos 50 a 57 de la Ley N° 27.743

ARTÍCULO 30.- Las disposiciones del artículo 50 del Capítulo I del

Título III de la Ley N° 27.743 resultarán de aplicación a todos los

sujetos mencionados en el artículo 46 de ese texto legal, por los

bienes que no hayan regularizado bajo el Régimen de Regularización de

Activos del Título II de esa norma legal.

Quedan comprendidos en la base de imposición del REIBP aquellos bienes

alcanzados, tanto del país como del exterior -existentes al 31 de

diciembre de 2023 en el patrimonio del contribuyente-, de conformidad

con las disposiciones del Título VI de la Ley N° 23.966 de Impuesto

sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, debiendo:

a. Detraerse el valor de los bienes exentos de este último. Los bienes

comprendidos en los incisos g), i), j) y k) del artículo 21 de la ley

del citado gravamen, sólo serán restados si se encontraban en el

patrimonio del contribuyente antes del 10 de diciembre de 2023,

inclusive, de conformidad con lo dispuesto en el punto 3 del artículo

50 de la Ley N° 27.743.

b. Detraerse todos los bienes comprendidos en el artículo sin número

incorporado a continuación del artículo 25 de Título VI de la Ley N°

23.966 de Impuesto sobre los Bienes Personales, texto ordenado en 1997

y sus modificaciones, los que tributarán el mencionado impuesto de

conformidad con las previsiones de este último artículo.

A los fines del cálculo del monto mínimo a que se refiere el inciso g)

del artículo 22 de la ley del mencionado impuesto, deberán incluirse

aquellos que no sean detraídos de conformidad con lo dispuesto en el

punto 3 del citado artículo 50.

ARTÍCULO 31.- A los efectos de la determinación de la base imponible

de los bienes regularizados, deberá efectuarse la conversión,

considerándose el DÓLAR ESTADOUNIDENSE al tipo de cambio comprador del

BANCO DE LA NACIÓN ARGENTINA, correspondiente al último día hábil

anterior a la fecha de presentación de la declaración jurada de la

respectiva Etapa del artículo 23 del Título II de la Ley N° 27.743.

En el caso de que el contribuyente regularice bienes en diferentes

Etapas del Régimen previsto en el citado Título II deberá considerarse

como base imponible a los fines del artículo 51 de ese texto legal el

valor de la totalidad de los bienes regularizados en todas ellas, la

que se convertirá a PESOS considerando el valor del DÓLAR

ESTADOUNIDENSE al tipo de cambio comprador del BANCO DE LA NACIÓN

ARGENTINA correspondiente al último día hábil anterior a la fecha de

presentación de la última declaración jurada.

(Artículo sustituido por art. 6° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 32.- Los sujetos que adhieran al REIBP tributarán:

a. Por los bienes que no hayan regularizado bajo el Régimen de

Regularización de Activos del Título II de la Ley N° 27.743: por la

base imponible determinada de conformidad con el artículo 50 de la ley

y las disposiciones de este Capítulo, a la alícuota del CERO COMA

CUARENTA Y CINCO POR CIENTO (0,45%).

b. Por los bienes que regularicen en el marco del mencionado Régimen

del Título II: por la base imponible determinada de conformidad con el

artículo 51 de la ley y las disposiciones de este Capítulo, a la

alícuota del CERO COMA CINCUENTA POR CIENTO (0,50%).

ARTÍCULO 33.- Los créditos fiscales, anticipos y pagos a cuenta

mencionados en el artículo 53 de la Ley N° 27.743 incluyen las retenciones y percepciones sufridas del

Impuesto sobre los Bienes Personales correspondientes al período fiscal

2023 y los saldos a favor de libre disponibilidad de cualquier impuesto

que se hubiera podido computar contra el saldo del impuesto sobre los

bienes personales de ese período fiscal. Los mencionados

créditos fiscales podrán ser computados por los sujetos indicados en el

artículo 46 de la citada norma legal, únicamente, por los bienes que no

hayan regularizado bajo el Régimen de Regularización de Activos del

Título II de esa norma legal.

(Expresión “…incluyen las retenciones y percepciones sufridas y los

saldos a favor de libre disponibilidad computables al período fiscal

2023.” sustituida por la expresión “…incluyen las retenciones y percepciones sufridas del

Impuesto sobre los Bienes Personales correspondientes al período fiscal

2023 y los saldos a favor de libre disponibilidad de cualquier impuesto

que se hubiera podido computar contra el saldo del impuesto sobre los

bienes personales de ese período fiscal”, por art. 7° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 34.- Los sujetos indicados en el artículo 46 de la Ley N°

27.743 deberán ingresar, por los bienes que no hayan regularizado bajo

el Régimen de Regularización de Activos del Título II de esa norma, el

pago inicial del REIBP al que se refiere el artículo 55, que ascenderá

al SETENTA Y CINCO POR CIENTO (75%) del impuesto a determinar de

conformidad con las disposiciones de los artículos 50, 52 y 53 del

citado texto legal.

Dichos sujetos también deberán ingresar un pago inicial por los bienes

que hayan regularizado bajo el mencionado Régimen de Regularización de

Activos del Título II de esa norma, el que ascenderá al SETENTA Y CINCO

POR CIENTO (75 %) del impuesto a determinar de conformidad con las

disposiciones de los artículos 51 y 52 del citado texto legal, excepto

en lo que hace a la conversión, la que deberá regirse por lo dispuesto

en el párrafo siguiente. Cuando se regularicen bienes en diferentes

etapas, para determinar el importe a cancelar del nuevo pago inicial,

deberá restarse del importe equivalente al SETENTA Y CINCO POR CIENTO

(75 %) del impuesto a determinar total calculado en la nueva etapa (en

la que se consideran todos los bienes regularizados en las diferentes

etapas) el total abonado en moneda nacional en la o las etapas

anteriores (incluyendo el correspondiente al pago inicial de esas

etapas anteriores).

(Párrafo sustituido por art. 8° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

La conversión a moneda nacional del pago inicial deberá efectuarse

considerando el DÓLAR ESTADOUNIDENSE al tipo de cambio comprador del

BANCO DE LA NACIÓN ARGENTINA, correspondiente al último día hábil

anterior a la fecha del pago, sin que dicha conversión genere la

consecuencia prevista en el artículo 56 de la ley.

(Párrafo incorporado por art. 8° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

A los efectos de la determinación del monto total del impuesto que

corresponda abonar, deberá restarse el pago inicial de la última Etapa

y todos los pagos en moneda nacional que se hubieran efectuado en las

etapas anteriores.

(Párrafo incorporado por art. 8° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Cuando no se abone importe alguno en concepto de pago inicial, dentro

del plazo indicado en el último párrafo del artículo 28 de este

decreto, según corresponda, se privará al sujeto de los beneficios del

REIBP. Idéntica consecuencia resultará de aplicación ante la falta de

pago del impuesto en las fechas establecidas a efectos de cumplimentar

esa obligación.

Si se advirtiera que el sujeto realizó un pago inicial inferior al

SETENTA Y CINCO POR CIENTO (75%) y éste - conforme lo indica el inciso

b) del artículo 56 de la ley- opta por renunciar al REIBP, podrá

acreditar dicho pago contra otros impuestos, cuyo alcance, términos y

condiciones serán establecidos por la ADMINISTRACIÓN FEDERAL DE

INGRESOS PÚBLICOS, no pudiendo realizarse contra obligaciones derivadas

de la responsabilidad sustitutiva o solidaria por deudas de terceros, o

de la actuación del beneficiario como agente de retención o de

percepción. Tampoco será aplicable dicha acreditación contra gravámenes

con destino exclusivo al financiamiento de fondos con afectación

específica o de los recursos de la seguridad social.

ARTÍCULO 35.- En el supuesto en que se verifique el fallecimiento del

contribuyente que hubiera adherido al REIBP dentro de los períodos

fiscales en que se considere sustituido el pago del impuesto sobre los

bienes personales, la sucesión indivisa no deberá tributar el

mencionado gravamen en esos períodos o hasta aquel en que se dicte la

declaratoria de herederos o se declare válido el testamento que cumpla

la misma finalidad, lo que ocurra primero.

Tampoco deberá tributar el impuesto sobre los bienes personales, hasta

el período fiscal 2027, el cónyuge supérstite por los bienes

gananciales de los que sea titular en virtud de lo dispuesto por el

artículo 3° del Decreto N° 127 del 9 de febrero de 1996 y sus

modificaciones, reglamentario del Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, en el supuesto en que el causante hubiera adherido al

REIBP.

(Párrafo sustituido por art. 9° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Dictada la declaratoria de herederos o declarado válido el testamento

que cumpla con la misma finalidad y hasta la fecha en que se apruebe la

cuenta particionaria, los herederos no deberán tributar el impuesto

sobre los bienes personales hasta el período fiscal 2027, inclusive,

sobre la parte proporcional que, conforme el derecho social o

hereditario, les corresponda, atribuible a los bienes del causante que

hubiera adherido al REIBP. A partir de la fecha de aprobación de la

cuenta particionaria, cada uno de los derechohabientes no tributará el

impuesto sobre los bienes personales hasta el período fiscal 2027,

inclusive, respecto de los bienes recibidos en herencia del causante

que hubiera adherido al REIBP.

(Párrafo sustituido por art. 9° del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Reglamentación de los artículos 58 y 59 de la Ley N° 27.743

ARTÍCULO 36.- La exclusión del pago de todo otro tributo nacional que

contempla el primer párrafo del artículo 58, como así también, los

tributos nacionales mencionados en el primer párrafo del artículo 59,

ambos de la Ley N° 27.743, no comprenden al impuesto adicional que

correspondiera abonar en caso de que el sujeto quede alcanzado por las

disposiciones del artículo 61 de esa norma legal.

Reglamentación del artículo 60 de la Ley N° 27.743

ARTÍCULO 37.- El crédito fiscal al que alude el artículo 60 de la Ley

N° 27.743 podrá utilizarse en los mismos términos y condiciones y con

idénticas exclusiones, a lo dispuesto en el último párrafo del artículo

34 de este Capítulo.

Reglamentación del artículo 61 de la Ley N° 27.743

ARTÍCULO 38.- El impuesto adicional sobre donaciones y otras

liberalidades al que se refiere el artículo 61 de la Ley N° 27.743

recaerá sobre las donaciones -en los términos definidos en su cuarto

párrafo- y/o las transferencias a título oneroso por un valor inferior

al valor de mercado del bien a la fecha de transferencia.

Resultan alcanzados por el gravamen los sujetos que hubieran adherido

al REIBP, desde la fecha de adhesión, que acepten o adquieran, antes

del 31 de diciembre de 2027, inclusive, bienes de un sujeto que no haya

adherido al mencionado Régimen, en la medida que el donatario o

adquirente sea pariente dentro del cuarto grado de consanguinidad

-ascendente o descendente- del donante o vendedor, o sea su cónyuge,

excónyuge, conviviente o exconviviente, al momento de la donación o

transferencia.

A los efectos del párrafo anterior, entiéndase como convivientes, a

quienes sean integrantes de una unión basada en relaciones afectivas de

carácter singular, pública, notoria, estable y permanente, en los

términos de los artículos 509 y siguientes del Capítulo I del Título

III del CÓDIGO CIVIL Y COMERCIAL DE LA NACIÓN, debiendo acreditar esa

condición a través de la constancia o acta de inscripción -o baja, de

corresponder- en el registro pertinente.

Se considerará perfeccionado el hecho imponible:

a. En las donaciones, en la fecha de aceptación.

b. En los demás casos, en la fecha de celebración de los actos que le sirvieron de causa.

El impuesto se calculará, tratándose de donaciones, sobre el valor que

se determine de conformidad a las disposiciones del artículo 27 de la

Ley N° 27.743, expresado en moneda nacional.

En el supuesto de transferencias a título oneroso por un valor inferior

al valor de mercado del bien –entendiéndose por tal al previsto en el

párrafo anterior- a la fecha de transferencia, el adquirente podrá

deducir, de dicho valor, el monto de la contraprestación abonada al

vendedor.

A la base imponible determinada de acuerdo con las disposiciones de los

párrafos anteriores se aplicarán las siguientes alícuotas:

(i) Si el donatario o el adquirente ingresó al REIBP y no regularizó

bienes al amparo del Régimen de Regularización de Activos del Título II

de la Ley N° 27.743, al CERO COMA CUARENTA Y CINCO POR CIENTO (0,45%).

(ii) Si el donatario o el adquirente ingresó al REIBP y regularizó

bienes al amparo del Régimen de Regularización de Activos del Título II

de esa norma legal, al CERO COMA CINCUENTA POR CIENTO (0,50%).

El gravamen de este artículo no resultará de aplicación si el bien de

que se trate se encuentra exento del Impuesto sobre los Bienes

Personales, en el marco del artículo 21 del Título VI de la Ley N°

23.966 y sus modificaciones, en cabeza del donante o vendedor.

Si el bien exento al que se refiere el párrafo anterior no permanece

en el patrimonio del sujeto que lo aceptó o adquirió, hasta el 31 de

diciembre de 2027 -salvo caso fortuito o de fuerza mayor- o, ante

aquella circunstancia, no lo reemplaza dentro de los TREINTA (30) días

por otro bien exento en los términos del ya citado artículo 21 de la

ley del gravamen, dicho sujeto deberá pagar el impuesto adicional sobre

donaciones y otras liberalidades del artículo 61 de la Ley N° 27.743.

(Párrafo incorporado por art. 10 del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

El impuesto especial sobre las donaciones y otro tipo de liberalidades

se regirá por las disposiciones de la Ley N° 11.683, texto ordenado en

1998 y sus modificaciones y, para todo aquello no previsto en el

artículo 61 de la Ley N° 27.743 y en este artículo, deberá estarse a lo

dispuesto en el Título VI de la Ley N° 23.966 y sus modificaciones. Su

aplicación, percepción y fiscalización se encontrará a cargo de la

ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, la que podrá determinar la

designación de agentes de retención del impuesto.

Otras disposiciones

ARTÍCULO 39.- La ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS dictará,

en el marco de sus competencias, las normas complementarias,

aclaratorias y operativas necesarias para la efectiva aplicación de lo

dispuesto en este Capítulo.

CAPÍTULO IV

IMPUESTO SOBRE LOS BIENES PERSONALES

ARTÍCULO 40.- Encomiéndase a la ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS la publicación para los períodos fiscales 2024, 2025 y 2026,

los importes de los mínimos no imponibles previstos en el artículo 24 y

de la escala del artículo 25 del Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, considerando la reforma implementada por el artículo 63

de la Ley N° 27.743.

Manténganse vigentes las disposiciones del Decreto N° 912 del 30 de

diciembre de 2021, a los fines de cumplimentar las exigencias allí

previstas, para los períodos fiscales 2021 y 2022.

ARTÍCULO 41.- A los fines del artículo 64 de la Ley N° 27.743, aquellos

contribuyentes del artículo 17 del Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones, que cumplimenten las condiciones previstas en el

segundo párrafo de dicho artículo 64, tributarán por los períodos

fiscales 2023, 2024 y 2025, conforme a las siguientes escalas:

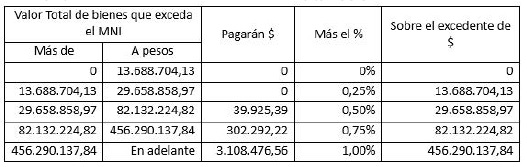

a) Período fiscal 2023:

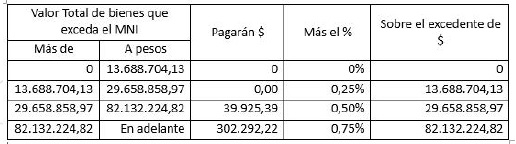

b) Período fiscal 2024:

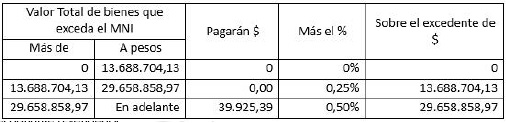

c) Período fiscal 2025

Encomiéndase a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS a que

publique, para los períodos fiscales 2024 y 2025 las escalas

contempladas en el presente artículo considerando la reforma

implementada por el artículo 63 de la Ley N° 27.743.

A los fines del cumplimiento de los requisitos establecidos en el 2do

párrafo del artículo 64, entiéndase como “cancelado”, al pago total del

gravamen con anterioridad a la fecha allí indicada.

A estos efectos, el pago total del gravamen al que hace referencia el

párrafo precedente incluye a aquel efectuado mediante un plan de

facilidades de pago, vigente al 31 de diciembre de 2023 y cancelado, en

su totalidad y por todo concepto, hasta la fecha de vencimiento para la

presentación de la declaración jurada y pago del impuesto sobre los

bienes personales del período fiscal 2023 o de adhesión al REIBP si

esta fuere anterior.

(Párrafo incorporado por art. 11 del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

Lo dispuesto en los DOS (2) párrafos precedentes también resultará de

aplicación a los fines del cumplimiento del requisito de ‘cancelado’ al

que se refiere el artículo 65 de la ley.

(Párrafo incorporado por art. 11 del Decreto N° 773/2024 B.O. 30/8/2024. Vigencia: a partir del día de su publicación en el BOLETÍN OFICIAL.)

ARTÍCULO 42.- A los fines del artículo 65 de la Ley N° 27.743, los

contribuyentes cumplidores en los términos allí señalados tributarán en

los períodos fiscales 2023, 2024 y 2025 a la alícuota del CERO COMA

TRESCIENTOS SETENTA Y CINCO POR CIENTO (0,375%).

A estos efectos, los sujetos mencionados en el primer párrafo del

artículo sin número incorporado a continuación del artículo 25 del

Título VI de la Ley N° 23.966 de Impuesto sobre los Bienes Personales,

texto ordenado en 1997 y sus modificaciones, deberán cumplimentar los

requisitos establecidos en el mencionado artículo 65, a los fines del

goce del beneficio allí indicado.

El encuadre como micro, pequeñas o medianas empresas, deberá efectuarse

a través de la acreditación de su inscripción con el certificado MIPYME

vigente al 31 de diciembre del período fiscal que corresponda.

ARTÍCULO 43.- La ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS dictará,

en el marco de sus competencias, las normas complementarias,

aclaratorias y operativas necesarias para la efectiva aplicación de lo

dispuesto en este Capítulo.

CAPÍTULO V

DISPOSICIONES GENERALES

ARTÍCULO 44.- El presente decreto entra en vigencia el día de su publicación en el BOLETÍN OFICIAL.

ARTÍCULO 45.- Comuníquese, publíquese, dese a la DIRECCIÓN NACIONAL DEL REGISTRO OFICIAL y archívese.

MILEI - Guillermo Francos - Luis Andres Caputo

e. 12/07/2024 N° 45359/24 v. 12/07/2024