ADMINISTRACIÓN

FEDERAL DE INGRESOS PÚBLICOS

Resolución General 5528/2024

RESOG-2024-5528-E-AFIP-AFIP -

Procedimiento. Ley N° 27.743. Título II. Decreto N° 608/24, su modificatorio y

sus complementarios. Régimen de

Regularización de Activos. Su reglamentación. (Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la Agencia de Recaudación y Control Aduanero B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Ciudad de Buenos Aires, 16/07/2024

VISTO el Expediente Electrónico N° EX-2024-02078544-

-AFIP-SADMDILEGI#SDGASJ del registro de esta ADMINISTRACIÓN FEDERAL DE

INGRESOS PÚBLICOS y

CONSIDERANDO:

Que el Título II de la Ley N° 27.743, establece un “Régimen de

Regularización de Activos” al que podrán adherir las personas humanas,

las sucesiones indivisas y los sujetos comprendidos en el artículo 53

de la Ley de Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones, que sean considerados residentes fiscales argentinos al

31 de diciembre de 2023, de conformidad con las disposiciones del

artículo 116, siguientes y concordantes de la citada ley, estén o no

inscriptos ante esta Administración Federal.

Que asimismo, el aludido régimen admite la adhesión de las personas

humanas no residentes que hubieran sido residentes fiscales argentinos

antes del 31 de diciembre de 2023 y que, a esa fecha, hubieran perdido

tal condición.

Que la mencionada ley establece que el plazo para la adhesión al

régimen y la presentación de la declaración jurada se extenderá hasta

el 30 de abril de 2025 y faculta al Poder Ejecutivo Nacional a

prorrogar dicho plazo hasta el 31 de julio de 2025, inclusive.

Que el citado régimen se encuentra dividido en diferentes etapas

definidas por la fecha de manifestación de la referida adhesión, y se

fijan, respecto de cada una, los plazos para cumplir las obligaciones

del régimen y las alícuotas del Impuesto Especial de Regularización

aplicables en cada caso.

Que, en dicho marco, se establece que el referido Impuesto Especial de

Regularización se aplicará sobre el valor total de los bienes en el

país y en el exterior que sean regularizados y deberá ser determinado

en Dólares Estadounidenses e ingresado en la forma, plazos y

condiciones que establezca esta Administración Federal.

Que, por su parte, el mencionado Título II de la Ley N° 27.743 fue

reglamentado por el Decreto N° 608 del 11 de julio de 2024.

Que la citada reglamentación dispuso que esta Administración Federal

dicte las normas complementarias, aclaratorias y operativas que sean

necesarias a los efectos de la aplicación del régimen, sin perjuicio de

las disposiciones que, en el marco de sus respectivas competencias,

emitan el Banco Central de la República Argentina y la Comisión

Nacional de Valores.

Que, consecuentemente, corresponde establecer las disposiciones que

deben observar los sujetos alcanzados por el Régimen a los efectos de

formular su adhesión y cumplir con la determinación e ingreso del

Impuesto Especial de Regularización, entre otras obligaciones previstas

en la Ley N° 27.743.

Que han tomado la intervención que les compete la Dirección de

Legislación, las Subdirecciones Generales de Asuntos Jurídicos,

Recaudación, Fiscalización, Servicios al Contribuyente, Sistemas y

Telecomunicaciones y Técnico Legal Impositiva y la Dirección General

Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por

el artículo 44 de la Ley N° 27.743, por el artículo 25 del Decreto N°

608 del 11 de julio de 2024 y por el artículo 7° del Decreto N° 618 del

10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

LA ADMINISTRADORA FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS

RESUELVE:

A - ALCANCE

ARTÍCULO 1°.- A fin de adherir al Régimen de Regularización de Activos

-en adelante, el “Régimen”- establecido por el Título II de la Ley N°

27.743, los sujetos comprendidos en el Capítulo I de dicho título

deberán cumplir con las disposiciones de la presente.

B - REQUISITOS PARA LA ADHESIÓN

SUJETOS RESIDENTES

ARTÍCULO 2°.- A los efectos de la adhesión, aquellos sujetos que

revistan la condición de residentes en el país en los términos de la

Ley de Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones, deberán cumplir los siguientes requisitos:

a) Poseer Código Único de Identificación Laboral (CUIL), Clave de

Identificación (CDI) o Clave Única de Identificación Tributaria (CUIT)

con estado administrativo “Activo: sin limitaciones” o “Limitado por

Falta de Inscripción en Impuestos/Regímenes” o “Limitado por Falta de

Presentación de Declaración Jurada” o “Limitado por Falta de Movimiento

y Empleados en Declaración Jurada” o “Limitado por incumplimiento a las

Acciones de Control Electrónico”, en los términos de la Resolución

General N° 3.832 y sus modificatorias.

(Inciso sustituido por art. 1° pto. 1) de

la Resolución

General N° 5536/2024 de la Agencia de Recaudación y Control Aduanero

B.O. 30/7/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

b) Tener actualizado el código de la actividad desarrollada de acuerdo

con el “Clasificador de Actividades Económicas (CLAE) - Formulario N°

883” aprobado por la Resolución General N° 3.537.

c) Poseer Domicilio Fiscal Electrónico constituido conforme a lo

previsto en la Resolución General N° 4.280 y su modificatoria.

d) Contar con Clave Fiscal con Nivel de Seguridad 3 como mínimo,

obtenida de acuerdo con lo dispuesto por la Resolución General N° 5.048

y su modificatoria.

e) Tener registrados una dirección de correo electrónico y un número

telefónico, a través del sitio “web” de este Organismo, mediante el

servicio “Sistema Registral”.

SUJETOS NO RESIDENTES QUE FUERON RESIDENTES FISCALES ARGENTINOS

ARTÍCULO 3°.- Aquellas personas humanas que hubieran sido residentes

fiscales en la República Argentina antes del 31 de diciembre de 2023 y

que, a dicha fecha, hubieran perdido tal condición, en caso de adherir

al Régimen adquirirán nuevamente la residencia fiscal a partir del 1°

de enero de 2024, inclusive, de conformidad con las disposiciones de la

Ley de Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones y, de corresponder, del Título VI de la Ley N° 23.966 de

Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus

modificaciones.

A los efectos de la adhesión al Régimen y del cumplimiento de las

obligaciones tributarias resultantes de su carácter de residentes

fiscales del país a partir del 1° de enero de 2024, de acuerdo con lo

establecido por el artículo 4° del Decreto N° 608/24, su modificatorio y sus complementarios, dichos sujetos

-de corresponder- deberán designar un responsable en los términos de

los artículos 6° y 7° de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones. Dicho responsable deberá, previamente, gestionar el

alta a través del servicio con clave fiscal “Sistema Registral”, menú

“Registro Tributario”, opción “Relaciones”. Para ello, deberá ingresar

una nueva relación seleccionando la opción “Responsable por deuda ajena

Art. 6 Ley 11683”. Luego, el designado deberá aceptar la designación en

el “Sistema Registral”, menú “Registro Tributario”, opción “Aceptación

de designación”.

(Párrafo sustituido

por art. 1° pto. 2) de la Resolución

General N° 5536/2024 de la AFIP

B.O. 30/7/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.);

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

ARTÍCULO 4°.- Los sujetos comprendidos en el artículo 3° de la presente

que, con posterioridad al 1° de enero de 2024, incurran en alguna de

las causales de pérdida de residencia establecidas en el artículo 117

de la Ley de Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones, deberán acreditarlo ante este Organismo conforme las

formas, plazos y condiciones establecidos en la Resolución General N°

4.236 y con los efectos previstos en el segundo párrafo del artículo 4°

del Decreto N° 608/24, su modificatorio y sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

C - MANIFESTACIÓN DE ADHESIÓN

ARTÍCULO 5°.- La manifestación de adhesión al Régimen podrá efectuarse

desde el día siguiente a la fecha de entrada en vigencia de la presente

norma y hasta el 7 de mayo de 2025, ambas fechas inclusive, a cuyo

fin deberá ingresarse a través del servicio “Portal Régimen de

Regularización de Activos Ley N° 27.743”, accediendo a la opción

“Manifestación de Adhesión” disponible en el sitio “web” institucional

(http://www.afip.gob.ar), mediante la confección del formulario de

adhesión F. 3320.

(Expresión “…hasta el 30 de abril

de 2025…” sustituida por la expresión “…hasta el 7 de mayo de 2025…”, por art. 1° pto. 2) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

A efectos de acceder al citado servicio los contribuyentes o

responsables utilizarán la respectiva Clave Fiscal, con Nivel de

Seguridad 3, obtenida de acuerdo con lo establecido por la Resolución

General Nº 5.048 y su modificatoria.

La fecha de la manifestación de adhesión definirá la etapa del Régimen

aplicable al contribuyente y a los bienes regularizados en esa etapa,

en los términos del artículo 23 de la Ley N° 27.743 y de los artículos 1° de los Decretos

Nros. 864/24 y 977/24.

(Expresión “…del artículo 1° del Decreto 864/24.” sustituida por la expresión “…de los artículos 1° de los Decretos

Nros. 864/24 y 977/24.”, por art. 1° pto. 2) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

En caso de regularizar bienes que, por su naturaleza o su monto, no

requieran el ingreso del pago adelantado, el contribuyente deberá

proceder a realizar la manifestación de adhesión mediante el F. 3320.

Si un contribuyente regularizara bienes en más de una etapa se deberá

considerar, a todos los efectos, la etapa en la cual efectuó la última

adhesión.

La presentación por la que se adhiera al Régimen incluirá la

manifestación con carácter de declaración jurada de que el declarante

no se encuentra comprendido en las exclusiones enumeradas en los

artículos 39, 40 y 41 de la Ley N° 27.743, con los alcances

establecidos en el primer párrafo del artículo 23 de la reglamentación.

D - PAGO ADELANTADO OBLIGATORIO

ARTÍCULO 6°.- A los fines previstos en el artículo 30 de la Ley N°

27.743, los contribuyentes que realicen la manifestación de adhesión al

presente Régimen deberán ingresar –salvo que se verifiquen las

excepciones establecidas en la ley-, el pago adelantado obligatorio de,

como mínimo, el SETENTA Y CINCO POR CIENTO (75%) del Impuesto Especial

de Regularización, dentro de la fecha fijada en el artículo 23 de la

citada ley y en los artículos 1° de los Decretos Nros. 864/24 y 977/24

para la adhesión en cada etapa, en las formas que se indican

en el artículo siguiente.

(Expresión

“…en el artículo 1° del Decreto 864/24…” sustituida por la expresión

“…en los artículos 1° de los Decretos Nros. 864/24 y 977/24…”, por art.

1° pto. 3) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Quienes efectúen más de una adhesión en diferentes etapas deberán

determinar este pago conforme las disposiciones establecidas en el

artículo 17 del Decreto N° 608/24, su modificatorio y sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Aquellos contribuyentes que regularicen bienes por un monto de hasta

DÓLARES ESTADOUNIDENSES CIEN MIL (U$S 100.000.-) no deberán ingresar el

pago adelantado obligatorio.

En caso de que se verifique el supuesto contemplado en el anteúltimo

párrafo del artículo 28 de la ley, a los efectos del cálculo del pago

adelantado obligatorio los contribuyentes deberán considerar el

prorrateo de la franquicia de DÓLARES ESTADOUNIDENSES CIEN MIL (U$S

100.000.-), de acuerdo con lo dispuesto en el último párrafo del

artículo 14 del Decreto N° 608/24, su modificatorio y sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

ARTÍCULO 7°.- El ingreso del pago adelantado obligatorio se realizará

en DÓLARES ESTADOUNIDENSES mediante el procedimiento de transferencia

electrónica de fondos a través de “Internet” establecido por la

Resolución General N° 1.778, su modificatoria y sus complementarias, a

cuyo efecto se deberá generar, desde el servicio mencionado en el

artículo 5°, opción “Pago Adelantado”, el respectivo Volante

Electrónico de Pago (VEP) F. 3323 utilizando los siguientes códigos:

Impuesto 1009, Concepto 027, Subconcepto 027.

En caso de que se verifique alguna de las excepciones establecidas en

el artículo 15 del Decreto N° 608/24, su modificatorio y sus complementarios, a los efectos

del ingreso del

pago adelantado obligatorio en pesos se deberá generar el respectivo

Volante Electrónico de Pago (VEP) F. 3326 con los siguientes códigos:

Impuesto 1010, Concepto 027, Subconcepto 027.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Asimismo, se podrá optar por ingresar el pago adelantado obligatorio

desde el exterior mediante una Transferencia Bancaria Internacional

(TBI) en Dólares Estadounidenses, conforme las pautas establecidas en

el Anexo II de la presente.

(Párrafo

incorporado por art. 1° apartado 2) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

En dicho supuesto, a efectos del cumplimiento de las fechas previstas

en el artículo 23 de la Ley N° 27.743 y en los artículos 1° de los Decretos Nros. 864/24 y 977/24 en relación a cada una de las

etapas, se tomará como fecha de efectivo ingreso la de inicio de la

última Transferencia Bancaria Internacional (TBI) efectuada desde la

entidad financiera del país de origen de los fondos o la fecha de su

enmienda -la que fuera posterior-, en tanto a través de ésta última se

integre el saldo total para la cancelación de la obligación establecida

en este artículo y siempre que se encuentre el Volante Electrónico de

Pago (VEP) generado en la correspondiente etapa.

(Párrafo incorporado por art. 1° apartado

2) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial);

(Expresión

“…en el artículo 1° del Decreto 864/24…” sustituida por la expresión

“…en los artículos 1° de los Decretos Nros. 864/24 y 977/24…”, por art.

1° pto. 3) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

El listado de las entidades recaudadoras habilitadas podrá ser

consultado en el micrositio “Pago por Transferencia Bancaria

Internacional” del sitio “web” institucional

(https://www.afip.gob.ar/pagoTransferenciaBancaria).

(Párrafo incorporado por art. 1° apartado

2) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

ARTÍCULO 8°.- La falta de ingreso del pago adelantado dentro de las

fechas indicadas en el artículo

23 de la Ley N° 27.743 y en los artículos 1° de los Decretos Nros. 864/24 y 977/24 causará el

decaimiento automático de la manifestación de adhesión y excluirá al

contribuyente de todos los beneficios del Régimen.

(Expresión

“…en el artículo 1° del Decreto 864/24…” sustituida por la expresión

“…en los artículos 1° de los Decretos Nros. 864/24 y 977/24…”, por art.

1° pto. 3) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

E - DECLARACIÓN JURADA DE REGULARIZACIÓN

ARTÍCULO 9°.- Una vez formalizada la adhesión y, en su caso, realizado

el pago adelantado al que se refiere el artículo 6°, los contribuyentes

o responsables deberán identificar los bienes alcanzados, detallados en

el artículo 24 de la Ley N° 27.743, respecto de los cuales solicitan la

adhesión al Régimen.

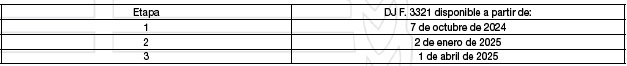

A tal efecto, deberán presentar el formulario de declaración jurada F.

3321 a través del servicio indicado en el artículo 5°, accediendo a la

opción “Declaración Jurada – Régimen de Regularización de Activos”

dentro de los plazos estipulados en el artículo 23 de la citada ley y

en los artículos 1° de los Decretos Nros. 864/24 y 977/24, la

que estará disponible según se detalla a continuación:

(Expresión “…en el artículo 1° del

Decreto 864/24…” sustituida por la expresión “…en los artículos 1° de

los Decretos Nros. 864/24 y 977/24…”, por art. 1° pto. 3) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Por cada tipo de bien declarado se deberán detallar los datos

solicitados por el sistema.

La presentación de dicho formulario implicará para el contribuyente o

responsable -salvo prueba en contrario- el reconocimiento de la

existencia y valuación de los bienes declarados.

Asimismo, deberá brindarse, en su caso, la información que se solicite

referida a la situación prevista en el anteúltimo párrafo del artículo

28 de la ley, respecto de la existencia de regularización por parte de

otros integrantes del grupo familiar del contribuyente o responsable.

La presentación de la declaración jurada confeccionada según lo

indicado precedentemente, quedará perfeccionada con el ingreso del

saldo del impuesto de regularización y, en su caso, de la penalidad

dispuesta por el quinto párrafo del artículo 30 de la Ley N° 27.743, de

corresponder.

En caso de regularizar bienes que, por su naturaleza o su monto, no

requieran el ingreso del pago adelantado y del saldo del impuesto, el

contribuyente deberá proceder a la presentación del formulario de

declaración jurada F. 3321.

El mencionado formulario se podrá rectificar dentro de una misma etapa,

quedando vigente en consecuencia la información brindada en la última

de ellas.

ARTÍCULO 10.- A los efectos de acreditar la titularidad, posesión,

tenencia o guarda al 31 de diciembre de 2023 y la valuación de los

bienes regularizados, deberán aportarse, junto con la declaración

jurada de regularización, las constancias fehacientes y/o documentación

respaldatoria que se establece en cada caso, conforme las pautas

establecidas en el Anexo de la presente, con las

consecuencias -en caso de omisión, extemporaneidad, errores o

inconsistencias- previstas en el artículo 6° del Decreto N° 608/24, su modificatorio y sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.);

(Expresión “…micrositio “Nuevo Pacto Fiscal” del sitio “web”

institucional (https://www.afip.gob.ar/nuevopactofiscal)...”, sustituida por la expresión “…Anexo de la presente…”,

por art. 1° pto. 3) de la Resolución

General N° 5536/2024 de la AFIP

B.O. 30/7/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

ARTÍCULO 11.- Con relación a lo previsto en el artículo 24.3 de la Ley

N° 27.743, respecto de las tenencias de moneda o títulos valores en el

exterior que al 31 de diciembre de 2023, inclusive, estuvieran

depositadas en entidades financieras o agentes de custodia radicados o

ubicados en jurisdicciones o países identificados por el Grupo de

Acción Financiera (GAFI) como de Alto Riesgo (“Lista Negra”) o Bajo

Monitoreo Intensificado (“Lista Gris”) o que, estando en efectivo, se

encuentren físicamente ubicadas en dichas jurisdicciones o países,

deberán tenerse en consideración las listas publicadas por el

mencionado organismo, que constan en el micrositio “Nuevo Pacto Fiscal”

del sitio “web” institucional

(https://www.afip.gob.ar/nuevopactofiscal).

F - IMPUESTO ESPECIAL DE REGULARIZACIÓN

ARTÍCULO 12.- El Impuesto Especial de Regularización se calculará sobre

el valor del total de los bienes, tanto en el país como en el exterior,

que sean regularizados mediante el presente régimen, e identificados en

oportunidad de la presentación del formulario de declaración jurada F.

3321, teniendo en cuenta las pautas de determinación de la base

imponible establecidas en el artículo 15 de la presente y los supuestos

especiales de exclusión de base imponible previstos en el Capítulo V de

la Ley N° 27.743 y regulados en el artículo 17 de la presente.

Para determinar la alícuota aplicable conforme la escala prevista en el

artículo 28 de la ley, se considerarán los bienes regularizados por el

contribuyente en la misma etapa o en una etapa anterior.

En caso de que se verifique el supuesto contemplado en el anteúltimo

párrafo del artículo 28 de la ley, para el cálculo del Impuesto

Especial de Regularización deberá considerarse el prorrateo de la

franquicia de DÓLARES ESTADOUNIDENSES CIEN MIL (U$S 100.000.-).

ARTÍCULO 13.- La cancelación del impuesto especial se efectuará en

DÓLARES ESTADOUNIDENSES, mediante el procedimiento de transferencia

electrónica de fondos a través de “Internet” establecido por la

Resolución General N° 1.778, su modificatoria y sus complementarias, a

cuyo efecto se deberá generar, desde el servicio referido en el

artículo 5° de la presente, el respectivo Volante Electrónico de Pago

(VEP) F. 3323, utilizando los siguientes códigos:

-Impuesto Especial en dólares: 1009-019-019.

-Incremento Saldo Pendiente en dólares: 1009-019-502.

-Pago Adelantado Obligatorio en dólares: 1009-027-027.

En el caso de que se verifiquen las excepciones establecidas en el

artículo 15 del Decreto N° 608/24, su modificatorio y sus complementarios que habiliten al

pago del impuesto

especial en moneda nacional, se deberá generar el respectivo Volante

Electrónico de Pago (VEP) F. 3326 con los siguientes códigos:

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

-Impuesto Especial en pesos: 1010-019-019.

-Incremento Saldo Pendiente en pesos: 1010-019-502.

-Pago Adelantado Obligatorio en pesos: 1010-027-027.

Cuando el pago adelantado obligatorio abonado hubiera sido inferior al

SETENTA Y CINCO POR CIENTO (75%), el contribuyente deberá ingresar el

saldo pendiente de ingreso, incrementado en un CIEN POR CIENTO (100%),

junto al remanente del impuesto determinado, a través del Volante

Electrónico de Pago (VEP), para mantener los beneficios del régimen.

El incremento del saldo pendiente, no podrá ser considerado pago a

cuenta del Impuesto Especial de Regularización que en definitiva se

determine ni generará un saldo a favor del contribuyente.

Asimismo, se podrá optar por ingresar el Impuesto Especial de

Regularización y -en su caso- el incremento del saldo pendiente del

pago adelantado obligatorio desde el exterior mediante una

Transferencia Bancaria Internacional (TBI) en Dólares Estadounidenses,

conforme lo previsto en el penúltimo párrafo del artículo 7° -en

relación con el cumplimiento de las fechas del artículo 23 de la Ley N° 27.743 y de los artículos 1° de los

Decretos Nros. 864/24 y 977/24 respecto de cada una de las etapas- y de acuerdo a las pautas

establecidas en el Anexo II de la presente.

(Párrafo incorporado por art. 1° apartado

3) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial);

(Expresión “…del artículo 1°

del Decreto 864/24…”, sustituida por la expresión “…de los artículos 1° de los

Decretos Nros. 864/24 y 977/24…”, por art. 1° pto. 4) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

El listado de las entidades recaudadoras habilitadas podrá ser

consultado en el micrositio “Pago por Transferencia Bancaria

Internacional” del sitio “web” institucional

(https://www.afip.gob.ar/pagoTransferenciaBancaria).

(Párrafo incorporado por art. 1° apartado

3) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

ARTÍCULO 14.- La falta de ingreso del Impuesto Especial de

Regularización en el plazo indicado para la etapa del régimen

aplicable, según la fecha de la manifestación de adhesión del artículo 23 de la Ley N° 27.743 y de los artículos 1° de los

Decretos Nros. 864/24 y 977/24, dejará sin efecto la citada manifestación y

excluirá al contribuyente de pleno derecho de todos los beneficios

previstos en el régimen para esa etapa, de conformidad con lo indicado

en los artículos 29 y 38 de la mencionada ley.

(Expresión “…del artículo 1°

del Decreto 864/24…”, sustituida por la expresión “…de los artículos 1° de los

Decretos Nros. 864/24 y 977/24…”, por art. 1° pto. 4) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

G - DISPOSICIONES PARTICULARES

BASE IMPONIBLE

ARTÍCULO 15.- La base imponible del Impuesto Especial de Regularización

estará constituida por el valor del total de los bienes regularizados

mediante el presente Régimen -considerando, en su caso, los supuestos

de exclusión indicados en el Capítulo V- determinada conforme a las

reglas establecidas en los artículos 27 y siguientes de la Ley N°

27.743 y en los artículos 11 y 12 del Decreto N° 608/24, su modificatorio y sus complementarios, y será

calculada en DÓLARES ESTADOUNIDENSES, a cuyo efecto deberá utilizarse

el tipo de cambio fijado en el artículo 9° del citado Decreto.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

ARTÍCULO 16.- Inmuebles urbanos y rurales. A los fines previstos en el

segundo párrafo del inciso b) del artículo 27.1 -Bienes en Argentina-

de la Ley N° 27.743, el contribuyente deberá presentar ante este

Organismo, por única vez por cada inmueble, mediante el trámite “Ley

27.743 - Solicitud reducción base imponible inmuebles urbanos y

rurales” del servicio “Presentaciones Digitales”, la documentación que

demuestre que el valor de mercado del bien a la fecha de regularización

es inferior al valor mínimo establecido en el artículo 10 del Decreto

N° 608 del 11 de julio de 2024, su modificatorio y sus complementarios,

y solicitar la reducción de la base imponible a dicho valor, conforme

las pautas previstas en el apartado A del Anexo III de la presente.

Dicha solicitud podrá comprender a más de un inmueble regularizado.

La mencionada solicitud podrá ser presentada en cualquier momento,

dentro del plazo general de prescripción previsto en el artículo 56 y

siguientes de la Ley N° 11.683, texto ordenado en 1998 y sus

modificaciones.

Es requisito previo para efectuar la solicitud, que los sujetos hayan

presentado, dentro de los plazos estipulados en la normativa vigente,

el formulario de declaración jurada F. 3321. Asimismo, se debe haber

informado a esta Agencia la Clave Bancaria Uniforme (CBU) de la cuenta

bancaria, de conformidad con lo previsto en la Resolución General N°

2.675, sus modificatorias y sus complementarias.

La aprobación o rechazo de la mencionada solicitud será resuelta por

este Organismo mediante controles sistémicos y tareas de verificación y

fiscalización sobre la documentación aportada por el contribuyente,

conforme lo indicado en el apartado B del Anexo III de la presente.

Una vez analizada y concluida la verificación, esta Agencia procederá a

emitir un acto administrativo por el cual se apruebe o rechace la

solicitud, cuyo resultado será comunicado al Domicilio Fiscal

Electrónico del responsable.

En caso de aprobación, se dispondrá el reintegro del impuesto especial

de regularización que corresponda a la reducción de la base imponible

aprobada, el cual se devolverá en moneda nacional.

Si el impuesto especial de regularización se hubiera abonado en DÓLARES

ESTADOUNIDENSES, el monto a reintegrar se convertirá a su equivalente

en moneda de curso legal, aplicando el valor de cotización -tipo

comprador- que fije el Banco de la Nación Argentina al cierre del

último día hábil anterior a la fecha de devolución.

En todos los casos, dicho monto incluirá los intereses devengados desde

la fecha de interposición de la solicitud -siempre que se hayan

cumplido los requisitos establecidos por el Anexo III de la presente-

o, en caso contrario, desde la fecha en la que se verifique su

cumplimiento, aplicándose la tasa de interés prevista en el artículo 4°

de la Resolución N° 3 del 19 de enero de 2024 del Ministerio de

Economía y sus modificatorias, acorde a la moneda en la cual se haya

realizado el pago del mencionado impuesto.

Dicho monto será transferido para su acreditación en la cuenta

bancaria, cuya Clave Bancaria Uniforme (CBU) haya sido informada por el

responsable.

En caso de rechazo, el acto administrativo que lo disponga -que

contendrá los fundamentos que avalen la medida adoptada-, podrá ser

recurrido por la vía prevista en el artículo 74 del Decreto N° 1.397

del 12 de junio de 1979 y sus modificatorios.

(Artículo sustituido por art. 1° de la Resolución General N° 5795/2025

de la Agencia de Recaudación y Control Aduanero B.O. 03/12/2025.

Vigencia: a partir del primer día hábil siguiente al de su publicación

en el Boletín Oficial)

SUPUESTOS ESPECIALES DE EXCLUSIÓN DE BASE IMPONIBLE Y PAGO DEL IMPUESTO

DE REGULARIZACIÓN.

ARTÍCULO 17.- A los fines previstos en el artículo 31 de la Ley N°

27.743, el dinero

en efectivo que sea regularizado bajo el Régimen y que sea depositado

y/o transferido a una Cuenta Especial de Regularización de Activos

establecida de acuerdo a la Comunicación “A” 8062 del Banco Central de

la República Argentina -entendiéndose por tal el que hubiera sido

efectivamente acreditado en los plazos previstos en el artículo 18 del

Decreto N° 608/24, su modificatorio y sus complementarios- será

excluido de la base de

cálculo.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Si los fondos depositados en dichas cuentas no cumplen lo señalado en

el párrafo anterior ni se destinan a alguna de las inversiones y/o

finalidades a las que se refieren el artículo 31 de la ley mencionada y

el artículo 18 del Decreto N° 608/24, su modificatorio y sus complementarios, en las fechas

que, a esos

efectos, allí se prevén, corresponderá tributar el Impuesto Especial de

Regularización, a través de la retención del CINCO POR CIENTO (5%) con

carácter de pago único y definitivo que deberá realizar la entidad

financiera o el Agente de Liquidación y Compensación (ALyC), según el

caso, en los cuales se encuentre abierta dicha cuenta, conforme las

pautas establecidas en el artículo 18 de la presente.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Cuando se hubiera omitido por cualquier causa efectuar la retención

indicada en el párrafo anterior, los responsables deberán ingresar

-dentro de los CINCO (5) días hábiles- los importes de las retenciones

que hubieren correspondido y que no les fueron practicadas, generando

el correspondiente Volante Electrónico de Pago (VEP), a cuyo fin

deberán utilizar los siguientes códigos: Impuesto 1009, Concepto 505,

Subconcepto 505 -para las autorretenciones en dólares estadounidenses-

y los códigos: Impuesto 1010, Concepto 505, Subconcepto 505 -para las

que fueran en moneda nacional-.

Los mencionados ingresos revestirán el mismo carácter que las

retenciones sufridas.

A

los efectos previstos en este artículo, deberán considerarse, en caso

de corresponder, las disposiciones establecidas en los Decretos Nros. 864/24 y

977/24.

(Párrafo incorporado por art. 1° pto. 9) de la Resolución General N° 5578/2024 de la AFIP B.O. 1/10/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán

efectos a partir del 1 de octubre de 2024, inclusive.); (Expresión “…en el

Decreto N° 864/24.”, sustituida por la expresión “…en los Decretos Nros. 864/24 y

977/24.”, por art. 1° pto. 5) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

(Artículo sustituido por art.

1° pto. 4) de la Resolución

General N° 5536/2024 de la AFIP

B.O. 30/7/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

H - PROCEDIMIENTO PARA INFORMAR E INGRESAR EL IMPUESTO RETENIDO.

ARTÍCULO 18.- Las entidades financieras y los Agentes de Liquidación y

Compensación (ALyCs), a los efectos de informar e ingresar el Impuesto

Especial de Regularización retenido en virtud de los supuestos

previstos en el artículo 31 de la Ley N° 27.743, deberán observar las

pautas que se indican en el presente artículo.

A fin de informar y liquidar las retenciones practicadas, los sujetos

mencionados en el párrafo precedente deberán presentar la “Declaración

Jurada de Retenciones por movimientos de las Cuentas Especiales de

Regularización de Activos y Cuentas Comitentes Especiales de

Regularización de Activos”, mediante el F. 3322.

Dicha declaración contendrá información de todos los movimientos de las

cuentas que generen retención, identificando la Cuenta, el sujeto

exteriorizador, las operaciones y montos así como también la

determinación del saldo a ingresar por lo retenido en la semana

informada.

La presentación se realizará con una periodicidad semanal y será

generada en formato .txt, considerando para ellos las especificaciones

técnicas que se consignan en el micrositio “Nuevo Pacto Fiscal” del

sitio “web” institucional (https://www.afip.gob.ar/nuevopactofiscal),

por las entidades intervinientes para ser transmitidas digitalmente a

esta Administración Federal mediante el servicio de “Presentación de DJ

y Pagos” o intercambio de información por “webservice”.

El pago de las retenciones correspondientes en dólares estadounidenses

se realizará mediante Volante Electrónico de Pago (VEP), con los

códigos: Impuesto 1009, Concepto 735, Subconcepto 735; en tanto para el

pago en pesos se utilizarán los códigos: Impuesto 1010, Concepto 735,

Subconcepto 735.

Los vencimientos de la presentación de la declaración jurada y el pago

indicados precedentemente se ajustarán a lo dispuesto en la Resolución

General N° 2.111 y sus modificatorias.

I - DECLARACIONES JURADAS INFORMATIVAS DE MOVIMIENTOS DE LAS CUENTAS

ESPECIALES DE REGULARIZACIÓN DE ACTIVOS Y CUENTAS COMITENTES ESPECIALES

DE REGULARIZACIÓN DE ACTIVOS Y DE LAS TRANSFERENCIAS BANCARIAS DEL

EXTERIOR (TBI).

(Denominación

sustituida por art. 1° apartado 4) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

ARTÍCULO 19.- Establecer la obligación de presentar las Declaraciones

Juradas informativas que se indican a continuación:

1) “Declaración jurada informativa de movimientos de las Cuentas

Especiales de Regularización de Activos y Cuentas Comitentes Especiales

de Regularización de Activos”, a cargo de las entidades financieras y

los Agentes de Liquidación y Compensación (ALyCs), mediante el

formulario de declaración jurada F.3319.

La obligación tendrá periodicidad diaria, según las especificaciones

que se comunicarán mediante el micrositio “Nuevo Pacto Fiscal” para ser

transmitida digitalmente a esta Administración Federal mediante el

servicio de “Presentación de DJ y Pagos” o por intercambio de

información mediante “Webservice”, y su vencimiento operará el día

hábil siguiente al de la información que se brinda.

Dicha declaración jurada contendrá el detalle histórico de los

movimientos de cada cuenta especial: su apertura, movimientos entre

cuentas especiales, movimientos que no generan retención habilitados

según la normativa, así como también los que generan retención. Cada

declaración jurada brindará datos de todas las operaciones desde el

inicio del régimen, siempre que las cuentas tuvieran algún movimiento

no informado anteriormente a esta Administración Federal.

2) “Declaración Jurada Informativa de Transferencias Bancarias Del

Exterior (TBI)”, a cargo de las entidades financieras, mediante el

formulario de declaración jurada F.3349.

La obligación tendrá una periodicidad diaria, según el diseño de

registro y especificaciones que se comunicarán mediante el micrositio

“Nuevo Pacto Fiscal” para ser transmitida digitalmente a esta

Administración Federal mediante el servicio de “Presentación de DJ y

Pagos” o por intercambio de información mediante “Webservice”, y su

vencimiento operará el día hábil siguiente al de la cancelación del

Volante Electrónico de Pago (VEP), siempre que hubiera movimientos a

informar.

Dicha declaración jurada contendrá, entre otros datos, la

identificación unívoca de la Transferencia Bancaria Internacional

(TBI), fecha de inicio en país de origen, fecha de acreditación en la

República Argentina y número de VEP ID.

La información obrante en las presentaciones mencionadas en los incisos

1) y 2) precedentes, se encontrará exceptuada del régimen de

información establecido por la Resolución General N° 4.298, sus

modificatorias y su complementaria..

(Artículo sustituido por art. 1°

apartado 5) de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

J - DISPOSICIONES GENERALES

ARTÍCULO 20.- Las liberaciones referidas en los incisos b) y c) del

artículo 34 de la Ley N° 27.743 comprenden, conforme lo establecido en

el artículo 21 del Decreto N° 608/24, su modificatorio y sus complementarios, a las

obligaciones que se encuentren en curso de discusión administrativa,

contencioso administrativa o judicial, siempre que, en su caso, la

determinación de oficio no se hubiera encontrado firme a la fecha de

entrada en vigencia de la mencionada ley.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

A efectos de lo dispuesto en el párrafo anterior, se considerará que

una obligación se encuentra en discusión administrativa cuando la

pretensión fiscal haya sido puesta en conocimiento del contribuyente

mediante la notificación de la denominada “prevista” o a través de

actas de inducción al régimen.

En este supuesto, el contribuyente deberá allanarse y/o desistir

incondicionalmente, tanto en sede administrativa como judicial, de las

acciones y los reclamos y recursos en trámite, así como renunciar a

toda acción y derecho -incluso el de repetición-, por los conceptos y

montos por los que se formule la adhesión, asumiendo el pago de las

costas y los gastos causídicos.

A tal efecto, deberá presentar el formulario de declaración jurada N°

408/PD, a través del servicio con Clave Fiscal denominado

“Presentaciones Digitales”, seleccionando el trámite “Presentación

F.408 - Allanamiento o Desistimiento”.

Esta Administración Federal, una vez realizados los controles

pertinentes y verificada la procedencia del trámite, comunicará al

interesado la recepción del mencionado formulario para su posterior

presentación ante la instancia administrativa,

contencioso-administrativa o judicial en la que se sustancia la causa.

Asimismo, el contribuyente deberá imputar, ante esta Administración

Federal, los fondos y/o bienes regularizados a la base imponible del o

de los impuestos cuyo ajuste o determinación de oficio pretenda dejar

sin efecto, de acuerdo con lo previsto para cada gravamen en el inciso

c) del artículo 34 del citado texto legal. Una vez efectuada la

imputación, los fondos y/o bienes imputados no podrán ser aplicados a

otro ajuste o determinación de oficio.

No procederá la imputación de los fondos y/o bienes regularizados

cuando el importe de la determinación de oficio hubiese sido cancelado

con anterioridad a la vigencia de la aludida ley, aun cuando estuviera

pendiente de apelación judicial o de una acción de repetición.

El beneficio establecido en el inciso d) del artículo 34 de la Ley N°

27.743 no resultará de aplicación cuando esta Administración Federal

detecte bienes que eran de propiedad de los sujetos adherentes a la

Fecha de Regularización, que no hubieran sido declarados ni

regularizados en el marco del presente régimen, cuyo valor supere el

umbral mínimo establecido por el artículo 22 del Decreto N° 608/24, su

modificatorio y sus complementarios. Dicha medida no afectará el goce

de los beneficios

regulados en los incisos a), b) y c) del referido artículo de la citada

ley, respecto de los bienes que fueron regularizados mediante el

presente régimen.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

A los efectos indicados en el párrafo anterior, este Organismo ejercerá

sus facultades de fiscalización y verificación, conforme lo dispuesto

por la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Con relación a los sujetos que se encuentren adheridos al Régimen

Simplificado para Pequeños Contribuyentes (RS), la tenencia declarada

voluntariamente en el marco del presente Régimen no deberá ser tenida

en cuenta como antecedente a los fines de la exclusión o

recategorización del pequeño contribuyente declarante respecto de los

períodos anteriores a dicha declaración.

(Artículo sustituido por art. 1° pto. 1 de la Resolución General N° 5573/2024 de la AFIP B.O. 24/9/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial.)

ARTÍCULO 21.- Los sujetos que adhieran al presente régimen no podrán

inscribirse en otros regímenes similares, cualquiera fuera su

denominación, hasta el 31 de diciembre de 2038.

ARTÍCULO 22.- Las disposiciones de esta resolución general entrarán en

vigencia a partir del día de su publicación en el Boletín Oficial.

ARTÍCULO 23.- Comuníquese, dese a la DIRECCIÓN NACIONAL DEL REGISTRO

OFICIAL para su publicación en el Boletín Oficial y archívese.

Florencia Lucila Misrahi

e. 17/07/2024 N° 46529/24 v. 17/07/2024

(Nota Infoleg: por art. 3° de la Resolución General N° 5795/2025

de la Agencia de Recaudación y Control Aduanero B.O. 03/12/2025 se

establece que toda referencia efectuada a la Administración Federal de

Ingresos Públicos en la presente Resolución, sus modificatorias y su

complementaria, deberá entenderse realizada a la Agencia de Recaudación

y Control Aduanero.

Vigencia: a partir del primer día hábil siguiente al de su publicación

en el Boletín Oficial)

ANEXO I

(Expresión “Anexo”, sustituida por la expresión “Anexo I”, por art. 1° pto. 2 de la Resolución General N° 5573/2024 de la AFIP B.O. 24/9/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial.)

(Anexo incorporado por art. 2° de la Resolución

General N° 5536/2024 de la AFIP B.O.

30/7/2024. Vigencia: a partir del día de su publicación en el Boletín

Oficial.)

DOCUMENTACIÓN Y/O

CONSTANCIAS QUE ACREDITEN LA TITULARIDAD Y VALUACIÓN DE LOS BIENES

DETALLADOS EN EL ARTÍCULO 24 DE LA LEY N° 27.743 (ARTÍCULO 10 DE LA

RESOLUCIÓN GENERAL N° 5.528)

A los fines de acreditar la titularidad y valuación de los bienes a la

fecha de regularización, se deberá presentar junto con la declaración

jurada de regularización, la documentación y/o constancias que, para

cada caso, se indican a continuación:

APARTADO A - BIENES EN ARGENTINA.

a) Moneda nacional o extranjera, sea en efectivo o depositada en

cuentas bancarias o de cualquier otro tipo de entidades residentes en

la República Argentina.

Para acreditar titularidad y valuación se deberá presentar certificado

de depósito o resumen bancario de la "Cuenta Especial de Regularización

de Activos" en moneda nacional y/o extranjera donde se indique el

nombre completo del titular, Clave Bancaria Uniforme (CBU), y el saldo

depositado en la cuenta.

b) I. Inmuebles

Para acreditar titularidad y valuación se deberá presentar la escritura

traslativa de dominio, o en su defecto, boleto de compraventa con

posesión u otro compromiso similar, en ambos casos provistos de

certificación notarial, siempre que se hubiere dado la posesión al 31

de diciembre de 2023, inclusive.

Adicionalmente, se deberá aportar boleta o reflejo de pantalla o

constancia web, emitida por las administraciones tributarias

correspondientes, de la que surja la valuación fiscal a los efectos del

pago del impuesto inmobiliario o tributos similares.

II. Obras en construcción y mejoras sobre inmuebles

La titularidad del inmueble de la obra en construcción o sobre el cual

se realizaron las mejoras a declarar se acreditará conforme los

criterios establecidos en el punto I para la declaración de inmuebles.

Para acreditar la valuación de la obra en construcción o de las mejoras

se deberán adjuntar las facturas o documentación equivalente que

respalde las sumas invertidas desde la fecha de cada inversión y/o

informe técnico confeccionado por profesional idóneo en la materia que

certifique la valoración de dichas mejoras y/o certificado de grado de

avance de obra y/o contrato de locación de obra y/o cualquier otro

medio fehaciente que acredite la valuación de la mejora al inmueble.

La valuación del inmueble regularizado, incluyendo el valor de las

mejoras incorporadas, nunca podrá ser inferior al valor mínimo

establecido en el artículo 10 del Decreto N° 608/24, su modificatorio y sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

(Inciso b) sustituido por art. 1°

pto. 2 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

c) Acciones, participación en sociedades, derechos de beneficiarios o

fideicomisarios de fideicomisos u otros tipos de patrimonios de

afectación similares o cuotapartes de fondos comunes de inversión,

siempre que el sujeto emisor de dichas acciones, participaciones,

derechos o cuotapartes sea considerado un sujeto residente en la

República Argentina bajo las normas de la Ley del Impuesto a las

Ganancias, texto ordenado en 2019 y sus modificaciones, y siempre que

estos títulos o derechos no coticen en bolsas o mercados regulados por

la Comisión Nacional de Valores.

Para acreditar la titularidad se deberá presentar el estatuto social

y/o certificación del registro de accionistas y/o instrumento notarial

debidamente registrado y/o contrato de adhesión o suscripción a

fideicomisos y/o contrato de suscripción a Fondos Comunes de Inversión

-FCI- y/o resumen de cuenta emitido por dichos Fondos.

A los fines de la valuación se deberán presentar los estados contables

y/o documentación complementaria, de corresponder, de acuerdo a lo

dispuesto en el artículo 11 del Decreto N° 608/24, su modificatorio y

sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

En el caso de sujetos que no se encuentren obligados a confeccionar

estados contables, deberán presentar un estado de situación patrimonial

practicado a estos efectos por profesional de ciencias económicas y

certificado por el Consejo Profesional correspondiente.

d) Títulos valores, incluyendo, sin limitación, a acciones, bonos,

obligaciones negociables, certificados de depósito en custodia,

cuotapartes de fondos, y otros similares, que coticen en bolsas o

mercados regulados por la Comisión Nacional de Valores.

Para acreditar titularidad y valuación se deberá presentar certificado

de tenencia o depósito al 31 de diciembre de 2023, inclusive, emitido

por la entidad tenedora y/o depositaría y/o reguladora.

e) Otros bienes muebles de cualquier tipo.

En caso de bienes registrables, la titularidad se deberá acreditar

mediante la constancia de inscripción registral o documento fehaciente

provisto de certificación notarial. Para acreditar su valuación, se

podrá presentar constancia emitida por una entidad aseguradora que

opere bajo la supervisión de la Superintendencia de Seguros de la

Nación.

Para el resto de los bienes, incluidos los bienes de cambio, en

proceso de producción y/o terminados al 31 de diciembre de 2023, la

titularidad se acreditará mediante la presentación de la factura de

compra o documento equivalente específico de la actividad, y/o

contratos, y/o cualquier otro medio fehaciente que acredite la

titularidad, indicando concepto o descripción y cantidad de los bienes,

en caso de corresponder.

(Párrafo

sustituido por art. 1° pto. 3 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

La valuación, por otro lado, se acreditará a través de dicha

documentación y toda otra de la que pueda surgir, por ejemplo, de la

póliza de compañías de seguro, sitios web de compraventa de bienes o

valuaciones realizadas por profesionales expertos en la materia

(Martillero/Rematador, etc.).

(Párrafo incorporado por art. 1° pto. 3 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

f) Créditos de cualquier tipo o naturaleza, cuando el deudor de dichos

créditos sea un residente fiscal argentino bajo las normas de la Ley

del Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones.

Para acreditar la titularidad y valuación, se deberá presentar acta

notarial y/o contrato privado con fecha cierta suscripto por las partes

intervinientes y/o pagaré y/o certificación contable debidamente

legalizada ante el Consejo Profesional de Ciencias Económicas

correspondiente y/o factura emitida al 31 de diciembre de 2023,

inclusive; y/o acta societaria o cualquier documentación emitida por el

deudor que detalle la existencia del crédito por cualquier concepto al

31 de diciembre de 2023, inclusive.

g) Derechos y otros bienes intangibles no incluidos en puntos

anteriores, que sean de propiedad de un sujeto residente fiscal en

Argentina bajo las normas de la Ley del Impuesto a las Ganancias, texto

ordenado en 2019 y sus modificaciones, o que recaigan sobre bienes

incluidos en otros incisos del artículo 24.1 de la Ley N° 27.743.

Para acreditar la titularidad y la valuación se deberá presentar

certificado de inscripción en el registro de propiedad industrial o en

el registro de propiedad intelectual, según corresponda, y/o contrato

de adquisición y/o acta notarial.

h) Criptomonedas, criptoactivos y otros bienes similares.

Para acreditar la titularidad, se deberá adjuntar la constancia de que

el sujeto adherente es titular de la cuenta registrada en el Proveedor

de Servicios de Activos Virtuales (PSAV) que ejerció la custodia de las

criptomonedas, criptoactivos y otros bienes similares, y/o de la

billetera virtual donde se encontraban depositados dichos activos.

Asimismo, se deberán adjuntar las constancias y/o documentos

equivalentes de los datos identificatorios de cada Proveedor de

Servicios de Activos Virtuales (PSAV) y/o billetera virtual, con el

detalle de la clave pública asociada, inclusive aquéllas que sean

descentralizadas.

A fin de acreditar la valuación, se deberán presentar las constancias

y/o documentos equivalentes que acrediten su valor de adquisición y el

valor de mercado al 31 de diciembre de 2023, inclusive.

Con respecto a la situación prevista en el tercer párrafo del artículo

12 del Decreto 608/24, deberá presentarse constancia y/o documento

equivalente que identifique a la entidad depositaria y acredite el

depósito y tenencia a la fecha límite allí prevista para la

manifestación de adhesión de la etapa 1.

Toda la documentación solicitada deberá estar certificada por escribano

público al momento de la presentación, salvo que la información exigida

surja de un reporte emitido por el Proveedor de Servicios de Activos

Virtuales (PSAV) inscripto ante la COMISIÓN NACIONAL DE VALORES que

haya ejercido la custodia de las criptomonedas, criptoactivos y otros

bienes similares a la fecha de regularización.

A efectos de cumplir con lo establecido en el presente inciso, el

Proveedor de Servicios de Activos Virtuales (PSAV) deberá poner a

disposición de los sujetos adherentes la información necesaria para

acreditar la titularidad y la valuación, considerando lo previsto en el

artículo 13 de la Resolución General N° 1010 (CNV) del 18 de julio de

2024.

i) Otros bienes ubicados en el país susceptibles de valor económico,

incluyendo los bienes y/o créditos originados en pólizas de seguro

contratadas en el exterior de titularidad de sujetos residentes

fiscales en Argentina bajo las normas de la Ley del Impuesto a las

Ganancias, texto ordenado en 2019 y sus modificaciones, o respecto de

los cuales dicho sujeto residente en el país sea beneficiario.

Para acreditar la titularidad y la valuación, se deberá adjuntar la

factura de compra o documento equivalente al 31 de diciembre de 2023,

inclusive.

Adicionalmente, se deberá adjuntar documentación que acredite su valor

de mercado al 31 de diciembre de 2023, inclusive.

APARTADO B - BIENES EN EL EXTERIOR.

Respecto de la documentación incluida en este Apartado, cuando dicha

información se encuentre redactada en idioma extranjero, se deberá

conservar y ponerse a disposición de este Organismo -ante su

requerimiento-, la correspondiente traducción al idioma español,

efectuada por traductor público nacional, debiendo su firma estar

certificada por la entidad de la República Argentina en la que se

encuentre matriculado y con su respectiva legalización o apostillado.

(Párrafo sustituido por art. 1° pto. 3 de la Resolución General N° 5573/2024 de la AFIP B.O. 24/9/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial.)

a) Moneda extranjera, sea en efectivo o depositada en cuentas bancarias

o de cualquier otro tipo de entidad financiera no residente en el país.

En caso de que el contribuyente optara por mantener los fondos

depositados en una cuenta bancaria de una entidad financiera del

exterior, deberá acreditar la titularidad adjuntando el extracto

bancario o resumen de cuenta y/o subcuenta que acredite el saldo

declarado y en el que consten, entre otros, los datos identificatorios

de la cuenta, de la entidad financiera del exterior y de la

jurisdicción en la que se encuentra registrada la misma.

b) I. Inmuebles

Para acreditar titularidad y valuación, se deberá adjuntar la escritura

traslativa de dominio, o en su defecto, boleto de compraventa o

contratos de adquisición y/o similares, siempre que se hubiere dado la

posesión al 31 de diciembre de 2023, inclusive.

Adicionalmente, se deberá presentar la documentación que acredite el

valor de mercado del bien, determinado por un corredor inmobiliario u

otro profesional idóneo cuyo título lo habilite para hacerlo.

II. Obras en construcción y mejoras sobre inmuebles

La titularidad del inmueble de la obra en construcción o sobre el cual

se realizaron las mejoras a declarar se acreditará conforme los

criterios establecidos en el punto I para la declaración de inmuebles.

Para acreditar la valuación de la obra en construcción o de las mejoras

se deberán adjuntar las facturas o documentación equivalente que

respalde las sumas invertidas desde la fecha de cada inversión y/o

informe técnico confeccionado por profesional idóneo en la materia que

certifique la valoración de dichas mejoras y/o certificado de grado de

avance de obra y/o contrato de locación de obra y/o cualquier otro

medio fehaciente que acredite la valuación de la mejora al inmueble.

La valuación del inmueble regularizado, incluyendo el valor de las

mejoras incorporadas, nunca podrá ser inferior al valor mínimo

establecido en el artículo 10 del Decreto N° 608/24, su modificatorio y

sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

(Inciso b) sustituido por art. 1°

pto. 4 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

c) Acciones, participación en sociedades, derechos de beneficiarios o

fideicomisarios de fideicomisos u otros tipos de patrimonios de

afectación similares, siempre que el sujeto emisor de dichas acciones,

participaciones o derechos no sea considerado un sujeto residente

fiscal en la Republica Argentina bajo las normas de la Ley del Impuesto

a las Ganancias, texto ordenado en 2019 y sus modificaciones, y siempre

que estos títulos o derechos no coticen en bolsas o mercados del

exterior.

Para acreditar la titularidad se deberá presentar el estatuto social

y/o certificación del registro de accionistas y/o instrumento notarial

y/o contrato de adhesión/suscripción a fideicomisos y/o contrato de

suscripción y/o resumen de cuenta de Fondos Comunes de Inversión -FCI-

o similares.

A los fines de acreditar la valuación se deberán presentar los estados

contables y/o documentación complementaria, de corresponder, de acuerdo

a lo dispuesto en el artículo 11 del Decreto N° 608/24, su modificatorio y

sus complementarios.

(Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

En el caso de sujetos que no se encuentren obligados a confeccionar

estados contables, deberán presentar un estado de situación patrimonial

sustentado en certificaciones extendidas en el país extranjero por los

correspondientes organismos de aplicación o por los profesionales

habilitados para ello en dicho país o una constancia de la valuación,

suscripta por el respectivo representante legal.

(Párrafo sustituido por art. 1° pto. 5 de

la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

d) Títulos valores, incluyendo, sin limitación, a acciones, bonos,

obligaciones negociables, certificados de depósito en custodia, cuotas

partes de fondos y otros similares, que coticen en bolsas o mercados

del exterior.

Para acreditar titularidad y valuación, se deberá presentar la

constancia del agente de registro o de la entidad depositaria de dichos

títulos y/o extractos bancarios y/o resúmenes de cuenta del corredor,

agente o intermediario (broker) al 31 de diciembre de 2023, inclusive.

e) Otros bienes muebles de cualquier tipo, ubicados fuera de Argentina.

En caso de bienes registrables, la titularidad se deberá acreditar

mediante la constancia de inscripción registral o documento fehaciente

provisto de certificación notarial. Para acreditar su valuación, deberá

presentarse constancia emitida por una entidad aseguradora del exterior.

Para el resto de los bienes, incluidos los bienes de cambio, en

proceso de producción y/o terminados al 31 de diciembre de 2023, la

titularidad se acreditará mediante la presentación de la factura de

compra o documento equivalente específico de la actividad y/o contratos

y/o cualquier otro medio fehaciente que acredite la titularidad,

indicando concepto o descripción y cantidad de los bienes, en caso de

corresponder.

(Párrafo sustituido

por art. 1° pto. 6 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

La valuación, por otro lado, se acreditará a través de la referida

documentación y toda otra documentación de la que pueda surgir, por

ejemplo, de la póliza de compañías de seguro, sitios web de compraventa

de bienes o valuaciones realizadas por profesionales expertos en la

materia (Martillero/Rematador, etc.).

(Párrafo incorporado por art. 1° pto. 6 de la Resolución

General N° 5561/2024 de la AFIP

B.O. 10/9/2024. Vigencia: a partir del día de su publicación en el

Boletín Oficial.)

f) Créditos de cualquier tipo o naturaleza, cuando el deudor de dichos

créditos no sea un residente fiscal argentino bajo las normas de la Ley

del Impuesto a las Ganancias, texto ordenado en 2019 y sus

modificaciones.

Para acreditar la titularidad y valuación, se deberá presentar acta

notarial y/o contrato privado con fecha cierta suscripto por las partes

intervinientes y/o pagaré y/o certificación contable y/o factura

emitida al 31 de diciembre de 2023, inclusive; y/o acta societaria o

cualquier documentación emitida por el deudor que detalle la existencia

del crédito por cualquier concepto al 31 de diciembre de 2023,

inclusive.

g) Derechos y otros bienes intangibles no incluidos en incisos

anteriores, en la medida que su titular revista la condición de no

residente en el país, o que recaigan sobre bienes incluidos en otros

incisos del artículo 24.2 de la Ley N° 27.743.

Para acreditar la titularidad, se deberá presentar certificado de

inscripción en el registro que corresponda, y/o contrato de adquisición

y/o acta notarial.

h) Otros bienes ubicados fuera del país no incluidos en incisos

anteriores.

Para acreditar la titularidad y valuación se deberá adjuntar la factura

de compra o documento equivalente al 31 de diciembre de 2023, inclusive.

Adicionalmente, a fin de acreditar su valor de mercado, se deberán

adjuntar las certificaciones extendidas en el país extranjero por los

correspondientes organismos de aplicación o por los profesionales

habilitados para ello en dicho país.

IF-2024-02236385-AFIP-SGDADVCOAD#SDGPCI

ANEXO II

(Anexo incorporado por art. 2 de la Resolución

General N° 5567/2024 de la AFIP B.O. 16/09/2024. Vigencia: a partir

del día de su publicación en el Boletín Oficial)

Aquellos sujetos que opten por efectuar el pago adelantado obligatorio

(artículo 7°), el pago del Impuesto Especial de Regularización y/o el

incremento del saldo pendiente (artículo 13) con fondos provenientes

desde el exterior mediante una Transferencia Bancaria Internacional

(TBI), deberán observar las siguientes pautas y procedimiento:

1) A efectos del cumplimiento de las fechas previstas en el artículo

23 de la Ley N° 27.743 y en los artículos 1° de los Decretos Nros.

864/24 y 977/24en relación a cada una de las etapas y obligaciones

del Régimen de Regularización de Activos, se tomará como fecha de

efectivo ingreso la de inicio de la última Transferencia Bancaria

Internacional (TBI) efectuada desde la entidad financiera del país de

origen de los fondos o la de su enmienda, en tanto ésta última integre

el saldo total para la cancelación de las citadas obligaciones.

(Expresión

“…en el artículo 1° del Decreto 864/24…” sustituida por la expresión

“…en los artículos 1° de los Decretos Nros. 864/24 y 977/24…”, por art.

1° pto. 3) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado.)

Para ello, esta Administración Federal tomará conocimiento del

cumplimiento de las fechas a través de la información remitida por las

entidades financieras mediante las Declaraciones Juradas Informativas,

conforme lo dispuesto en el inciso 2) del artículo 19.

2) El interesado deberá contactarse con la entidad bancaria en la

República Argentina a fin de acordar la prestación del servicio, las

condiciones comerciales y sus respectivos costos. Además deberá tomar

conocimiento de los plazos de acreditación de la operatoria bancaria

internacional, días y horarios de prestación del servicio.

3) Los gastos y comisiones de transferencia en el extranjero y en el

país estarán a cargo del contribuyente/ordenante de la transferencia.

4) Se deberá ordenar la Transferencia Bancaria Internacional (TBI) -con

el importe a cancelar, más los gastos de la operatoria- con destino a

la entidad bancaria local en moneda Dólar Estadounidense, no

admitiéndose otro tipo de moneda. Deberá especificarse la cuenta

destinataria de los fondos referida al pago de obligaciones inherentes

al Régimen de Regularización de Activos de la Ley N° 27.743 -que le

será informada por dicha entidad-, indicar como beneficiario "AFIP" e

incluir en el campo 70 del mensaje Swift MT 103 la leyenda "RRA27743" y

la Clave Única de Identificación Tributaria (CUIT), Código Único de

Identificación Laboral (CUIL) o Clave de Identificación (CDI) del

interesado, con el fin de la correcta identificación de la operación

por parte del banco receptor.

5) El interesado deberá generar el Volante Electrónico de Pago (VEP)

desde el servicio "Portal Régimen de Regularización de Activos Ley N°

27.743", seleccionando la opción "Con una transferencia bancaria

internacional" e identificando el banco receptor de la Transferencia

Bancaria Internacional (TBI), hasta las fechas de vencimiento

dispuestas para cada concepto y etapa del Régimen de Regularización de

Activos.

6) El sujeto deberá comunicar a la entidad bancaria local -a fin de

efectivizar el pago y mediante los canales acordados conforme lo

indicado en el punto 2-, el Volante Electrónico de Pago (VEP) a

cancelar en forma inequívoca, indicando el N° VEP ID y su Clave Única

de Identificación Tributaria (CUIT), Código Único de Identificación

Laboral (CUIL) o Clave de Identificación (CDI), asegurándose de que se

cancele antes del vencimiento del Volante Electrónico de Pago (VEP)

generado -conforme lo dispuesto en el punto 8-.

7) El interesado deberá verificar la acreditación de los fondos en la

entidad bancaria de la República Argentina a la cual fue enviada la

Transferencia Bancaria Internacional (TBI).

8) La entidad bancaria efectivizará el pago del Volante Electrónico de

Pago (VEP) informado por el interesado. Para ello, se deberán

cumplimentar las siguientes condiciones en forma concurrente:

8.1. El trámite de Transferencia Bancaria Internacional (TBI) del país

de origen de los fondos deberá efectuarse conforme a lo establecido en

el punto 2.

8.2. El Volante Electrónico de Pago (VEP) deberá estar disponible para

su cancelación.

8.3. Los fondos transferidos desde el exterior deberán ser suficientes

una vez detraídos los gastos y comisiones mencionados.

9) Lo concerniente a la operatoria del Volante Electrónico de Pago

(VEP) -generación, cancelación o expiración- se regirá por el horario

de la República Argentina.

10) El contribuyente será responsable de corroborar el efectivo pago

del Volante Electrónico de Pago (VEP) desde el portal del Régimen de

Regularización de Activos y, en su caso, resolver con la entidad

bancaria cualquier inconsistencia derivada de la falta de cancelación

de dicho Volante Electrónico de Pago (VEP).

ANEXO III

(Anexo incorporado por art. 2° de la Resolución General N° 5795/2025

de la Agencia de Recaudación y Control Aduanero B.O. 03/12/2025.

Vigencia: a partir del primer día hábil siguiente al de su publicación

en el Boletín Oficial)

REQUISITOS PARA LA SOLICITUD DE REDUCCIÓN DE LA BASE IMPONIBLE EN LA VALUACIÓN DE BIENES INMUEBLES

A. SOLICITUD DE REDUCCIÓN DE LA BASE IMPONIBLE

A los fines de demostrar que el valor de mercado del bien es inferior

al valor mínimo establecido por la reglamentación, el contribuyente

deberá adjuntar a la presentación digital citada en el primer párrafo

del artículo 16 de la presente resolución general, la documentación de

respaldo conforme lo establecido en el segundo párrafo del artículo 10

del Decreto N° 608 del 11 de julio de 2024, su modificatorio y sus

complementarios, considerando las siguientes pautas:

1) La valuación debe ser realizada por un martillero público

matriculado en la jurisdicción del inmueble, corredor inmobiliario u

otro profesional idóneo en la materia, debiendo indicarse los datos

identificatorios de la matrícula.

2) La valuación deberá contener una descripción del inmueble en la cual

se detalle el estado particular y/o general, antigüedad,

características, dimensiones, descripción del edificio -en el caso de

departamento- y cualquier otro dato que permita sustentar la valuación

efectuada.

B. APROBACIÓN Y/O RECHAZO DE LA SOLICITUD DE REDUCCIÓN DE LA BASE IMPONIBLE

El Organismo determinará a través de controles sistémicos y tareas de

verificación y fiscalización, la aprobación o el rechazo de la

solicitud de reducción de la base imponible, basándose en el análisis

de la documentación presentada conforme a lo dispuesto en el apartado A

del presente anexo.

A tales fines, esta Agencia podrá:

1) Solicitar hasta TRES (3) valuaciones a martilleros públicos

matriculados en la jurisdicción del inmueble o, en su caso, basarse en

la descripción realizada en el inciso 2) del apartado A de la presente.

2) Verificar el inmueble a efectos de constatar su estado y su relación

con la descripción detallada en el inciso 2) del apartado A de la

presente.

En el caso de que el inmueble hubiera sufrido mejoras, se deberán

distinguir aquellas realizadas hasta el 31/12/2023, inclusive, de

aquellas efectuadas desde el 01/01/2024 inclusive. A tal fin se deberán

aportar los permisos de obra y la documentación respaldatoria

correspondiente.

Antecedentes

Normativos

- Artículo 16, Expresión “Decreto N° 608/24, su

modificatorio y su complementario”, sustituida por la expresión “Decreto N°

608/24, su modificatorio y sus complementarios”, por art. 1° pto. 1) de la Resolución General N° 5596/2024 de la AFIP B.O. 4/11/2024. Vigencia: a partir de la fecha de su dictado;

- Expresión “Decreto N° 608/24 y su

modificatorio”, sustituida en todo el texto por la expresión “Decreto N° 608/24, su modificatorio y

su complementario”, por art. 1° pto. 1) de la Resolución General N° 5578/2024 de la AFIP B.O. 1/10/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán

efectos a partir del 1 de octubre de 2024, inclusive;

- Artículo 5°, expresión “y hasta el 31 de marzo de

2025…”, sustituida por la expresión “y hasta el 30 de abril de 2025…”, por art. 1° pto. 2) de la Resolución General N° 5578/2024 de la AFIP B.O. 1/10/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán

efectos a partir del 1 de octubre de 2024, inclusive;

- Artículo 5°, expresión “artículo 23 de la Ley N°

27.743.”, sustituida por la expresión “artículo 23 de la Ley N° 27.743 y del

artículo 1° del Decreto 864/24.”, por art. 1° pto. 3) de la Resolución General N° 5578/2024 de la AFIP B.O. 1/10/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán

efectos a partir del 1 de octubre de 2024, inclusive;

- Artículo 6°, primer párrafo expresión “artículo 23 de la

citada ley…”, sustituida por la expresión “artículo 23 de la citada ley y en el

artículo 1° del Decreto 864/24…”, por art. 1° pto. 4) de la Resolución General N° 5578/2024 de la AFIP B.O. 1/10/2024. Vigencia: a partir del día de su publicación en el Boletín Oficial y surtirán

efectos a partir del 1 de octubre de 2024, inclusive;

- Artículo 7°, cuarto párrafo expresión “artículo 23 del la Ley N°