ADMINISTRACIÓN

FEDERAL DE INGRESOS PÚBLICOS

Resolución General 5577/2024

RESOG-2024-5577-E-AFIP-AFIP - Ley N°

27.742. Bases y Puntos de Partida para la Libertad de los Argentinos.

Régimen de Promoción del Empleo Registrado. Su reglamentación.

Ciudad de Buenos Aires, 26/09/2024

VISTO el Expediente Electrónico N° EX-2024-03237633-

-AFIP-SADMDILEGI#SDGASJ del registro de esta ADMINISTRACIÓN FEDERAL DE

INGRESOS PÚBLICOS y

CONSIDERANDO:

Que el Título IV de la Ley N° 27.742 estableció un Régimen de Promoción

del Empleo Registrado a fin de regularizar las relaciones laborales no

registradas o deficientemente registradas del sector privado, iniciadas

con anterioridad a la fecha de promulgación de la referida ley.

Que a través del Decreto N° 847 del 25 de septiembre de 2024, el Poder

Ejecutivo Nacional reglamentó los efectos de la referida

regularización, dispuso los porcentajes de condonación de las sumas

adeudadas en concepto de aportes y contribuciones con destino a los

subsistemas de la seguridad social e instruyó a esta Administración

Federal a que implemente un plan de facilidades de pago para la deuda

que no resulte condonada.

Que, consecuentemente, se estima necesario establecer los requisitos,

plazos y demás condiciones que deberán observar los empleadores para

solicitar la adhesión al Régimen de Promoción del Empleo Registrado,

así como para el acogimiento al referido plan de facilidades de pago.

Que han tomado la intervención que les compete la Dirección de

Legislación, la Dirección General de los Recursos de la Seguridad

Social y las Subdirecciones Generales de Asuntos Jurídicos,

Recaudación, Servicios al Contribuyente, Fiscalización y Sistemas y

Telecomunicaciones.

Que la presente se dicta en ejercicio de las facultades conferidas por

el artículo 6° del Decreto N° 847 del 25 de septiembre de 2024 y por el

artículo 7º del Decreto Nº 618 del 10 de julio de 1997, sus

modificatorios y sus complementarios.

Por ello,

LA ADMINISTRADORA FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS

PÚBLICOS

RESUELVE:

TÍTULO I - PROMOCIÓN DEL EMPLEO REGISTRADO

ARTÍCULO 1°.- Los empleadores del sector privado que registren a sus

trabajadores o rectifiquen la real remuneración o la real fecha de

inicio de las relaciones laborales iniciadas con anterioridad al 5 de

julio de 2024 y vigentes a la fecha de adhesión, quedarán comprendidos

en el Régimen de Promoción del Empleo Registrado establecido en el

Título IV de la Ley Nº 27.742.

Se encuentran incluidos los casos correspondientes a relaciones

laborales constatadas mediante actas de inspección notificadas al

empleador, cuya deuda no hubiera sido cancelada, aun cuando se hallare

en discusión administrativa, contencioso administrativa o judicial.

La regularización de las relaciones laborales deberá efectuarse hasta

el 24 de diciembre de 2024, inclusive.

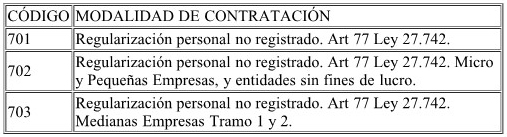

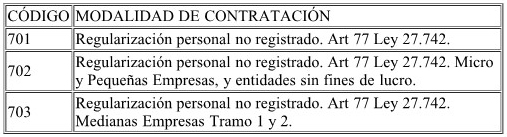

ARTÍCULO 2°.- A efectos de regularizar las relaciones laborales los

empleadores deberán:

a) Dar de alta a los trabajadores, o rectificar la fecha de inicio de

la relación, según corresponda, accediendo con Clave Fiscal al servicio

denominado “Simplificación Registral”, identificándolos con los

“Códigos de Modalidades de Contratación” que se detallan en el Anexo

(IF-2024-03238977-AFIP-SGDADVCOAD#SDGPCI), que se aprueba y forma parte

de la presente.

b) Presentar, por los períodos fiscales que se regularicen -período

devengado julio de 2024 y/o anteriores- las declaraciones juradas

-originales o rectificativas- determinativas y nominativas de las

obligaciones con destino a la seguridad social, mediante la utilización

del sistema “Declaración en línea” dispuesto por la Resolución General

N° 3.960 y sus modificatorias o “Sistema de Cálculo de las Obligaciones

de la Seguridad Social” (SICOSS).

Las obligaciones adeudadas que se determinen en función de lo indicado

en el párrafo precedente deberán ser canceladas o regularizadas en su

totalidad mediante el procedimiento establecido en el artículo 5°.

c) Incorporar a los trabajadores regularizados y/o las reales

remuneraciones en las declaraciones juradas -originales o

rectificativas- determinativas y nominativas de las obligaciones con

destino a la seguridad social, correspondientes al período devengado

agosto de 2024 y siguientes, mediante la utilización del sistema

“Declaración en línea” o “Sistema de Cálculo de las Obligaciones de la

Seguridad Social” (SICOSS).

ARTÍCULO 3°.- A los fines indicados en el artículo anterior, esta

Administración Federal pondrá a disposición de los empleadores el

release 1 de la versión 47 del programa aplicativo “Sistema de Cálculo

de las Obligaciones de la Seguridad Social” (SICOSS), el que estará

disponible en la opción “Aplicativos” del sitio “web” del Organismo

(http://www.afip.gob.ar).

El sistema “Declaración en Línea”, que incorpora las novedades del

nuevo release del programa aplicativo, efectuará en forma automática el

cálculo del porcentaje de condonación de la deuda según se trate de

Micro y Pequeñas Empresas y entidades sin fines de lucro, Medianas

Empresas o demás empleadores.

Los empleadores que se encuentren obligados a utilizar el sistema Libro

de Sueldos Digital previsto en la Resolución General N° 5.250 y su

complementaria, podrán consultar la información relacionada con esta

novedad en el instructivo habilitado en el micrositio “web” del

Organismo (https://www.afip.gob.ar/LibrodeSueldosDigital/).

ARTÍCULO 4°.- La regularización de las relaciones laborales prevista en

el Título IV de la Ley N° 27.742 producirá los efectos indicados en los

incisos a), b) y c) del segundo párrafo del artículo 77 de esa ley, en

las condiciones que establece el Decreto N° 847 del 25 de septiembre de

2024.

Dicha regularización, junto con la opción ejercida por alguna de las

modalidades de cancelación previstas en el artículo 5º de la presente,

determinará la condonación parcial de la deuda -capital e intereses-

originada en la falta de pago de aportes y contribuciones de los

trabajadores regularizados con destino a los siguientes subsistemas de

la seguridad social:

a) Sistema Integrado Previsional Argentino. Ley Nº 24.241 y sus

modificaciones.

b) Instituto Nacional de Servicios Sociales para Jubilados y

Pensionados. Ley Nº 19.032 y sus modificaciones.

c) Régimen Nacional de Obras Sociales. Ley Nº 23.660 y sus

modificaciones.

d) Fondo Nacional de Empleo. Ley Nº 24.013 y sus modificaciones.

e) Régimen Nacional de Asignaciones Familiares. Ley Nº 24.714 y sus

modificaciones.

La condonación parcial se aplicará de acuerdo a los porcentajes que se

indican a continuación, enfunción de la condición que los empleadores

registren al momento de presentar las declaraciones juradas -originales

o rectificativas- correspondientes a las relaciones laborales

regularizadas, según se trate de:

1.- Micro y Pequeñas Empresas caracterizadas en el Sistema Registral

con los códigos 272 - “Micro Empresas Ley 25300” o 274 - “Pequeña

Empresas Ley 25300”, y entidades sin fines de lucro: NOVENTA POR CIENTO

(90%)

2.- Medianas Empresas tramo 1 y 2 caracterizadas en el Sistema

Registral con los códigos 351 - “MEDIANA EMPRESA - Tramo 1. Ley 25300”

o 352 - “MEDIANA EMPRESA - Tramo 2. Ley 25300”: OCHENTA POR CIENTO (80%)

3.- Demás empleadores: SETENTA POR CIENTO (70%).

Dichas caracterizaciones podrán ser consultadas accediendo con Clave

Fiscal al servicio denominado Sistema Registral, opción “consulta/datos

registrales/caracterizaciones”.

Asimismo, la regularización de las relaciones laborales producirá,

respecto de los trabajadores regularizados, la condonación del total de

la deuda -capital e intereses- originada en la falta de pago de aportes

y contribuciones con destino a los siguientes subsistemas de la

seguridad social:

a) Sistema Nacional del Seguro de Salud. Ley Nº 23.661 y sus

modificaciones.

b) Ley de Riesgos del Trabajo, 24.557 y sus modificaciones

Esta Administración Federal comunicará la regularización efectuada a

los organismos y entidades de la seguridad social destinatarias de los

fondos.

ARTÍCULO 5°.- Los beneficios previstos en el artículo 77 de la Ley N°

27.742 resultarán procedentes siempre que se verifique que la

regularización de la deuda no condonada -con sus intereses- originada

en las declaraciones juradas previstas en el inciso b) del artículo 2°,

se realice hasta el 24 de diciembre de 2024, inclusive, bajo alguna de

las siguientes modalidades:

a) Pago al contado, en cuyo caso, la deuda no condonada se reducirá en

un CINCUENTA POR CIENTO (50%).

A tal efecto, los empleadores deberán acceder con Clave Fiscal al

sistema “Mis Facilidades” disponible en el sitio “web” de este

Organismo (https://www.afip.gob.ar), opción “Ley Nº 27742 - Régimen de

Regularización Promoción del Empleo Registrado”.

Asimismo, a través de dicho sistema deberán consolidar la deuda y

generar el Volante Electrónico de Pago (VEP), que tendrá validez hasta

la hora VEINTICUATRO (24) del día de su generación y cuya cancelación

se concretará únicamente por transferencia electrónica de fondos, según

lo dispuesto por la Resolución General N° 1.778, sus modificatorias y

complementarias.

b) Mediante el plan de facilidades previsto en el Título II de la

presente.

ARTÍCULO 6°.- Las obligaciones adeudadas que se determinen en función

de las relaciones laborales regularizadas se registrarán a través de

los siguientes códigos:

301-622-019 Aportes SS Ley 27.742

351-623-019 Contribuciones SS Ley 27.742

302-622-019 Aportes Obra Social Ley 27.742

352-623-019 Contribuciones Obra Social Ley 27.742

TÍTULO II - PLAN DE FACILIDADES DE PAGO

ARTÍCULO 7°.- Las sumas adeudadas en concepto de aportes y

contribuciones con destino a los subsistemas de la seguridad social

señalados en el artículo 4° -incluidos sus intereses- devengados hasta

el período fiscal julio de 2024, inclusive, podrán ser ingresadas

mediante el presente plan de facilidades de pago.

ARTÍCULO 8°.- Podrán acceder al plan de facilidades de pago los

empleadores que se indican a continuación:

a) Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado

MiPyME” vigente a la fecha de presentación del plan de facilidades de

pago, obtenido de conformidad con lo dispuesto por la Resolución N° 220

del 12 de abril de 2019 de la ex Secretaría de Emprendedores y de la

Pequeña y Mediana Empresa del entonces Ministerio de Producción y

Trabajo, y sus modificatorias, y que cuenten con la caracterización

correspondiente en el Sistema Registral.

b) Entidades sin fines de lucro que a la fecha de presentación del plan

de facilidades de pago se encuentren registradas ante esta

Administración Federal bajo alguna de las formas jurídicas que se

indican a continuación:

| CÓDIGO |

FORMA

JURÍDICA |

| 86 |

Asociación |

| 87 |

Fundación |

| 94 |

Cooperativa |

| 95 |

Cooperativa

Efectora |

| 167 |

Consorcio

de Propietarios |

| 203 |

Mutual |

| 215 |

Cooperadora |

| 223 |

Otras

Entidades Civiles |

| 242 |

Instituto

de Vida Consagrada |

| 256 |

Asociación

Simple |

| 257 |

Iglesia,

Entidades Religiosas |

| 260 |

Iglesia

Católica |

c) Resto de los empleadores no

comprendidos en los incisos precedentes.

ARTÍCULO 9°.- La cantidad máxima de cuotas y el porcentaje del pago a

cuenta serán los que se detallan seguidamente:

| TIPOS

DE EMPLEADORES |

CANTIDAD

MÁXIMA DE CUOTAS |

PORCENTAJE

DEL PAGO A CUENTA |

| Micro

y Pequeñas Empresas, y entidades sin fines de lucro |

28 |

15% |

Medianas

Empresas

Tramos 1 y 2 |

16 |

20% |

| Resto

de los empleadores |

12 |

25% |

ARTÍCULO 10.- El plan de facilidades

de pago reunirá las siguientes características:

a) Las cuotas serán mensuales y consecutivas y su monto se calculará

aplicando la fórmula que se consigna en el micrositio “Mis Facilidades”

(https://www.afip.gob.ar/misfacilidades).

El importe mínimo del componente capital de cada una de las cuotas será

de PESOS DOS MIL ($ 2.000.-).

b) El pago a cuenta se calculará considerando el porcentaje indicado en

el artículo anterior, según corresponda.

El monto mínimo del pago a cuenta será -en todos los supuestos- de

PESOS DOS MIL ($ 2.000.-).

c) La fecha de consolidación de la deuda será la correspondiente al día

de la cancelación del pago a cuenta.

d) La tasa de interés mensual de financiación será variable y se

determinará a la fecha de presentación del plan de facilidades de pago,

en función de la tipificación de los empleadores a que se refiere el

artículo anterior, conforme se indica a continuación:

1. Micro y Pequeñas Empresas y entidades sin fines de lucro: será

equivalente al NOVENTA POR CIENTO (90%) de la tasa fijada por el Banco

de la Nación Argentina para operaciones de descuentos comerciales (tasa

de cartera general) vigente el día 20 del mes anterior al de la

implementación del presente plan de facilidades.

2. Medianas Empresas Tramos 1 y 2: será equivalente a la tasa fijada

por el Banco de la Nación Argentina para operaciones de descuentos

comerciales (tasa de cartera general) vigente el día 20 del mes

anterior al de la implementación del presente plan de facilidades.

3. Resto de los empleadores: será equivalente a UNO COMA TRES (1,3)

veces la tasa fijada por el Banco de la Nación Argentina para

operaciones de descuentos comerciales (tasa de cartera general) vigente

el día 20 del mes anterior al de la implementación del presente plan de

facilidades.

A tal fin, para las cuotas con vencimiento hasta el mes de diciembre de

2024, inclusive, la tasa de cartera general a considerar será la

vigente el día 20 del mes anterior al de la implementación del presente

plan de facilidades.

Para las cuotas con vencimiento hasta el mes de diciembre de 2025,

inclusive, la tasa de cartera general a considerar será la vigente al

día 20 del mes inmediato anterior al inicio de cada trimestre

calendario (enero/marzo, abril/junio, julio/septiembre y

octubre/diciembre).

Por su parte, para las cuotas con vencimiento en el mes de enero de

2026 y siguientes, la tasa de cartera general a considerar será la

vigente al día 20 del mes inmediato anterior al inicio de cada semestre

calendario (enero/junio y julio/diciembre).

La tasa de interés mensual de financiación obtenida como resultado del

cálculo aludido en este inciso, se expresará en valor porcentual

truncándose en el segundo decimal.

e) La presentación del plan será comunicada al contribuyente a través

del Domicilio Fiscal Electrónico.

f) Los intereses resarcitorios no podrán ser modificados por el

contribuyente y/o responsable.

ARTÍCULO 11.- La caducidad del plan de facilidades de pago operará de

pleno derecho y sin necesidad de que medie intervención alguna por

parte de esta Administración Federal, cuando se produzca alguna de las

causales que se indican a continuación:

1. Falta de cancelación de DOS (2) cuotas, consecutivas o alternadas, a

los SESENTA (60) días corridos posteriores a la fecha de vencimiento de

la segunda de ellas.

2. Falta de ingreso de UNA (1) cuota, a los SESENTA (60) días corridos

contados desde la fecha de vencimiento de la última cuota del plan.

ARTÍCULO 12.- Operada la caducidad del plan de facilidades de pago

-situación que se pondrá en conocimiento del contribuyente a través de

su Domicilio Fiscal Electrónico-, dará lugar a la pérdida de los

beneficios del Régimen de Promoción del Empleo Registrado y esta

Administración Federal quedará habilitada para determinar las

obligaciones adeudadas y, en su caso, disponer el inicio de las

acciones judiciales tendientes al cobro del total adeudado mediante la

emisión de la respectiva boleta de deuda.

ARTÍCULO 13.- Ante la detección de errores, los empleadores podrán

solicitar hasta el 19 de diciembre de 2024, inclusive, la anulación de

la adhesión al plan de facilidades de pago mediante el servicio con

Clave Fiscal denominado “Presentaciones Digitales”, en cuyo caso

deberán seleccionar el trámite “Planes de Pago - Anulaciones,

cancelaciones anticipadas totales y otras” y fundamentar la respectiva

solicitud a fin de efectuar un nuevo acogimiento en los términos del

presente régimen.

El importe correspondiente al pago al contado, así como al pago a

cuenta y/o a las cuotas del plan de facilidades de pago, podrá ser

imputado a la cancelación de las obligaciones que el empleador

considere, excepto a aquellas vinculadas a otro pago al contado, pago a

cuenta y/o cuotas de planes de facilidades de pago o a las generadas en

el presente régimen.

ARTÍCULO 14.- A fin de adherir al plan de facilidades de pago se deberá

ingresar con Clave Fiscal al sistema informático “Mis Facilidades”,

opción “Ley N° 27.742 - Plan de Facilidades de Pago - Promoción del

Empleo Registrado”, cuyas características, funciones y aspectos

técnicos se especifican en el micrositio “Mis Facilidades”

(https://www.afip.gob.ar/misfacilidades).

ARTÍCULO 15.- Los aspectos vinculados con los requisitos, el

procedimiento y las formalidades para la adhesión al plan de

facilidades de pago y sus beneficios, su aceptación, el ingreso de sus

cuotas, su cancelación anticipada y todo lo relativo a las deudas que

se encuentren en discusión administrativa, contencioso-administrativa o

judicial, se regirán por lo establecido en la Resolución General N°

5.321 y su modificatoria, excepto lo indicado en el artículo anterior.

No existirán restricciones en la cantidad de planes de facilidades de

pago a presentar durante el período mencionado en el artículo 1°.

TÍTULO III – DISPOSICIONES GENERALES

ARTÍCULO 16.- Las disposiciones de esta resolución general entrarán en

vigencia a partir del 30 de septiembre de 2024, inclusive.

ARTÍCULO 17.- Comuníquese, dese a la Dirección Nacional del Registro

Oficial para su publicación en el Boletín Oficial y archívese.

Florencia Lucila Misrahi

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se

publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 27/09/2024 N° 67832/24 v. 27/09/2024

(Nota

Infoleg:

Los anexos referenciados en la presente norma han sido extraídos de la

edición web de Boletín Oficial)

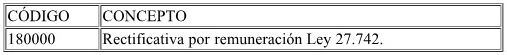

ANEXO

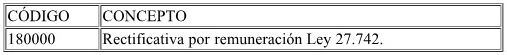

1) A los efectos de la regularización laboral

2) A los efectos de rectificativa de

remuneración en el Libro de Sueldos Digital

3) A los efectos de rectificar el

monto de la remuneración declarada, deberán informar la diferencia de

remuneración en el campo “rectificativa remuneración” del cuadro de

datos complementarios en “Declaración en Línea”.